20 уроков для инвестора, проверенных временем | Финансы

Что колумнисту Motley Fool Шону Уильямсу удалось усвоить за 10 лет успешных инвестиций.

Как сказал Бенджамин Франклин, «Инвестиции в знания всегда дают наибольшую прибыль». Сколько бы лет вы не посвятили инвестициям, одно остается неизменным: всегда есть чему учиться. Я инвестор уже почти 20 лет и, хотя за эти годы многое узнал, понимаю, что предстоит узнать еще больше. Что самое интересное, никогда не знаешь, откуда придет следующий урок — полезную информацию можно почерпнуть как у профессиональных игроков, так и у новичков. Мы все постоянно обмениваемся знаниями. Так что сегодня я хочу поделиться 20 уроками, которые я как инвестор получил за последние 10 лет.

1. Акции способны вести себя иррационально дольше, чем вы — оставаться платежеспособным. Вам может показаться, что акции Tesla Motors переоценены — их стоимость в 73 раза превосходит доходность. Но мне они казались переоцененными еще когда стоили $120 за акцию. Сегодня же они торгуются на уровне $253.

Сегодня же они торгуются на уровне $253.

2. Как бы вы ни старались не поддаваться эмоциям, они неизбежно будут влиять на трейдинг. Так что котировки акций всегда могут оказаться завышены.

3. Даже лучшие трейдеры в мире время от времени ошибаются. Я имею в виду, что это единственный способ объяснить неудачную инвестицию Уоррена Баффетта в Tesco. Мораль: будь скромнее — однажды ты тоже допустишь промах.

4. Деньги — не лучший актив. Когда со своего сберегательного счета в 2012 году я получил 9 (девять!) долларов прибыли, я решил впредь инвестировать все, кроме неприкосновенного запаса.

5. Не нужно каждый день проверять свой портфель. Этот урок помогает мне лучше спать. Я не призываю оставлять вложения без внимания, но хочу напомнить, что, если вы нацелены на долгосрочные инвестиции, не стоит хвататься за сердце каждый раз, когда акции теряют или набирают в цене пару центов.

6. Каким бы ни было состояние рынка, тайминг — безнадежное занятие. Если бы последние 10 лет мне давали $100 всякий раз, когда я пытался использовать бай лимит и промахивался на несколько центов, вышло бы больше, чем мои годовые отчисления в пенсионный фонд. Если вам нравится позиция — просто покупайте!

Если бы последние 10 лет мне давали $100 всякий раз, когда я пытался использовать бай лимит и промахивался на несколько центов, вышло бы больше, чем мои годовые отчисления в пенсионный фонд. Если вам нравится позиция — просто покупайте!

7. Рейтинг «продавать» на Уолл-стрит должен встречаться куда чаще, чем сейчас. Около половины всех акций в долгосрочной перспективе будут падать, но в рейтингах аналитиков рекомендация «продавать» встречается реже, чем 1 раз из 10. И отсюда следующий пункт…

8. Аналитики ошибаются так же часто, как средний инвестор. Лучше не возводить их на пьедестал и больше доверять собственному анализу.

9. Вы едва ли сможете предугадать следующий кризис. В 2006 году я не слышал, чтобы хоть кто-то говорил об ипотечных кредитах. Просто примите тот факт, что рыночные спады неизбежны, и инвестируйте с учетом этого.

10. В инвестировании ничего не бывает «наверняка». За последние 10 лет по крайней мере 10 сделок, которые должны были принести мне гарантированную прибыль, оказались убыточными.

11. Потеря денег — полезный опыт, а не причина забиться под одеяло. Скорее всего, рано или поздно вы потеряете деньги на трейдинге. Идея в том, чтобы выучить урок и не повторять самые вопиющие ошибки снова и снова.

12. Хорошая компания может пережить плохого CEO. Уоррен Баффетт как-то сказал: «Я стараюсь покупать акции предприятий, которые так хороши, что управлять ими сможет даже идиот, потому что рано или поздно он таки окажется у руля». Apple, возможно, лучшая компания на планете, а ее бывший генеральный директор Джон Скалли как-то раз уволил Стива Джобса. Мы знаем, как все обернулось в итоге. Если вы сможете найти отличные предприятия, их продукты или услуги сами позаботятся о себе.

13. Иногда лучшие инвестиции — те, что прошли незамеченными на Уолл-стрит. Не бойтесь нудной работы, покопайтесь в финансовых отчетах компании, даже если она имеет небольшую капитализацию.

14. Инсайдерская покупка и продажа на самом деле не так важны, как вы думаете. Инсайдеры продают акции по различным причинам, многие из которых вовсе не означают, что компания немедленно пойдет ко дну — среди таких причин налоги, истечение срока действия опционов и плановая продажа, поэтому те, кто опираются на продажи акций инсайдерами, могут закончить не очень блестяще.

Инсайдеры продают акции по различным причинам, многие из которых вовсе не означают, что компания немедленно пойдет ко дну — среди таких причин налоги, истечение срока действия опционов и плановая продажа, поэтому те, кто опираются на продажи акций инсайдерами, могут закончить не очень блестяще.

15. Инвестирование в акции, не размещенные на главной бирже, может сильно ударить по вашему карману. Я до сих пор не оправился от потери на Artificial Life, которые понес, когда она резко сменила бизнес-модель. Поскольку стандарты отчетности во внебиржевой торговле не так строги, бывает сложно дать компании верную оценку или даже просто разобраться, что она делает.

16. Семья, друзья и отдых — важнее всего. Я считаю себя энтузиастом фондового рынка, но даже самые фанатичные инвесторы должны проводить какое-то время вдали от рынка, чтобы очистить свой ум. Всегда убеждайтесь, что друзья и семья для вас важнее рынка. Я обещаю, что, когда вы вернетесь с Гавайев, он никуда не денется!

17. Вопреки житейской мудрости, история не всегда повторяется. Если бы это было так, сейчас мы бы все были богаты! Это еще одно доказательство того, что тайминг — безнадежное дело.

Вопреки житейской мудрости, история не всегда повторяется. Если бы это было так, сейчас мы бы все были богаты! Это еще одно доказательство того, что тайминг — безнадежное дело.

18. Биржевые индексные фонды — отличное средство для снижения волатильности и повышения привязки к тому или иному сектору или географическому региону. Вы, конечно, заплатите небольшую ежегодную комиссию, но придется и потрудиться, чтобы найти лучшее разнообразие для портфеля, если вы ограничены в средствах.

19. Если что-то кажется слишком хорошим, чтобы быть правдой, скорее всего так и есть. Припоминаю ту китайскую фармацевтическую компанию в 2010 году, у которой было такое низкое соотношение цены к доходности… увы, большее ее нет… как и моих денег, вложенных в нее.

20. И, наконец, из всех различных инструментов, доступных инвестору, рынок акций действительно предлагает лучший способ опередить инфляцию. Конечно, у них больше взлетов и падений, чем у облигаций, но в последние 10 лет S&P 500 вырос на 70%, а доходность 30-летних облигаций Казначейства США упала примерно на 30%. Доказательство налицо.

Доказательство налицо.

уроки и курсы инвестиционного анализа

Подавляющее большинство граждан нашей страны даже не задумывается об инвестировании.

Все мы привыкли по старинке складывать свободные средства «в чулок» или в лучшем случае открывать депозит в банке.И только в последнее время люди стали задумываться о том, что деньги, особенно свободные, должны приносить доход. Этот принцип постепенно посещает умы российских граждан. Именно поэтому всем начинающим рекомендуется пройти специализированные курсы, которые обучают инвестированию с нуля.

Содержание статьи

Что выбрать новичку для обучения

Существует множество видов инвестиционной деятельности, но не все из них подходят начинающим. Для формирования оптимального и высокодоходного инвестиционного портфеля нужно приобрести определенный опыт и, может быть, пару раз потерпеть поражение.

Так с чего же можно начинать?

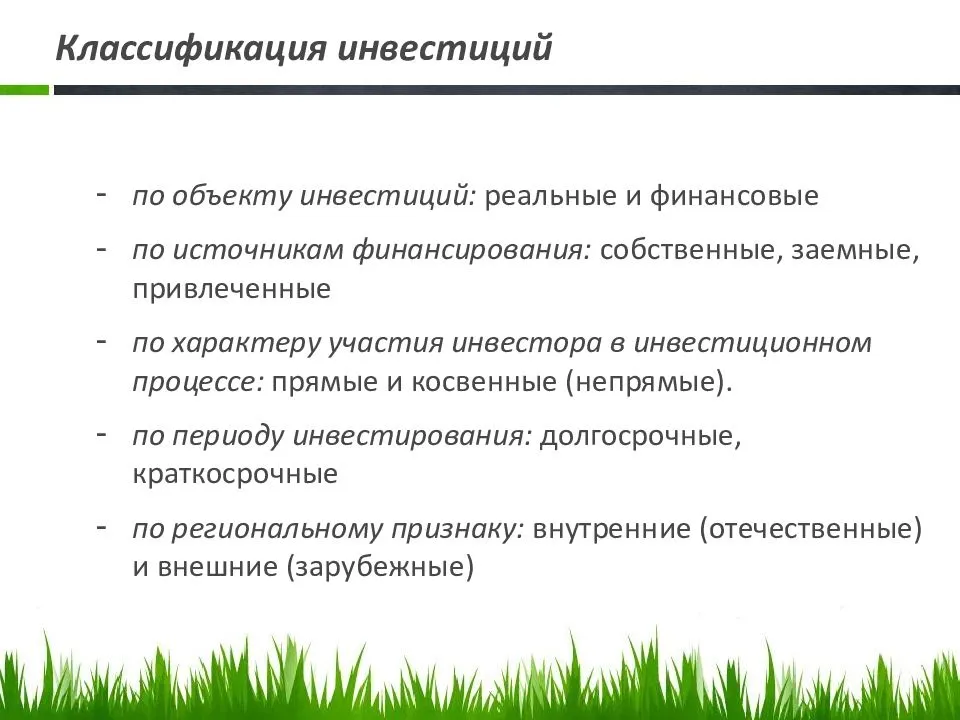

В зависимости от видов вложений существует несколько программ по обучению инвестированию, которые можно подразделить следующим образом:

- Инвестирование в недвижимость, которому мы посвятили отдельный раздел.

- Вклады в ПАММ-счета. Данный вид подразумевает работу с биржей Форекс. Инвестируя в ПАММ-счет, вы приобретаете форекс-актив и доверяете его в управление одному из трейдеров. Ваша прибыль будет зависеть от знаний и умений трейдера. Такой вид обучения инвестированию подойдет для новичков, слабо разбирающихся в принципах работы торговых бирж типа Форекс. На курсах вас научат:

- правильно выбирать трейдера, основываясь на данных внутренней статистики биржи;

- уметь анализировать состояние дел на валютном рынке и прогнозировать их дальнейшее развитие;

- правильно оценивать риски;

- получать солидную прибыль и компенсацию на случай убытка.

- Инвестирование в ПИФы. Что значит вложиться в паевой фонд? Это означает, что вы инвестируете свои средства в некое объединение, которое управляется конкретной компанией. Далее эта компания вкладывает денежные средства в бизнес или продукт, приносящий прибыль, а вы получаете часть этого дохода наравне с другими инвесторами.

Уроки инвестирования помогут вам правильно выбрать ПИФ.

Уроки инвестирования помогут вам правильно выбрать ПИФ. - Вклады в драгоценные металлы. Многие привыкли считать, что вклад в золото – это надежно. Да, надежно, но доход такие вклады практически не приносят. Курс золота на протяжении длительного времени, а порой и нескольких лет, может изменяться незначительно или не изменяться вообще. Такие вложения обречены стать мертвым грузом, если не подойти к этому с умом. Зарабатывать на разнице цен при перепродаже золота вас научит курс «Инвестирование в золото», разработанный Михаилом Арслановым.

Какой вид обучения и дальнейшего инвестирования выбрать – решать вам. Но прежде постарайтесь оценить все потенциальные риски и уровень доходности каждого вида вложений.

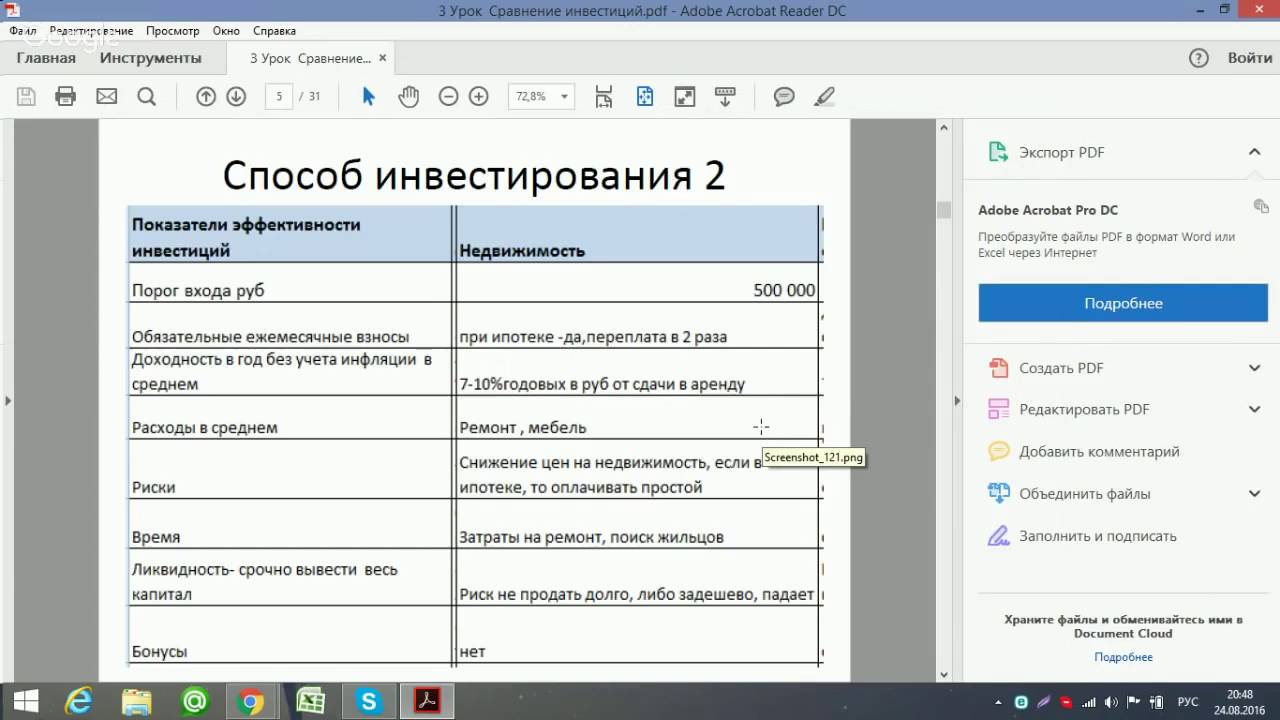

Обучение инвестированию в недвижимость

Курсы по инвестированию в недвижимость предложат вам обучение нескольким вариантам получения прибыли, каждый из которых подразумевает наличие определенной суммы стартового капитала.

Заработок на разнице цен

Здесь нужен приличный стартовый капитал, чтобы иметь возможность купить недвижимость и затем продать ее по более выгодной цене. Прибыльность инвестиций очевидная, но такой способ заработка достаточно сложный. Нужно обладать не только знаниями, но и деловой хваткой, чтобы не стать жертвой недобросовестных риелторов. В помощь вам есть обучающие курсы по вложениям в недвижимость, разработанные Алексеем Россовым, Стасом Рождественским и Ниной Медведевой.

Посуточная аренда квартир

Кажется, что ничего проще и придумать нельзя. Есть квартира, можно подать объявление и сдать ее в аренду на сутки. Только зачастую потом оказывается, что вся затея стала убыточной. Чтобы научиться правильно подготавливать жилье, работать с риелторами и избегать типичных ошибок, рекомендуется изучить курсы на данную тему от Светланы Рукосуевой и Стаса Рождественского.

Инвестирование в новостройки

Вложить средства в строящееся жилое здание может не каждый – для этого нужны весьма крупные суммы, но и прибыль от таких инвестиций высокая. Вам обязательно нужно изучить программы Алексея Россова и Екатерины Шульженко, которые помогут правильно выбрать застройщика, вычислить перспективное строительство и грамотно оформить сделку.

Вам обязательно нужно изучить программы Алексея Россова и Екатерины Шульженко, которые помогут правильно выбрать застройщика, вычислить перспективное строительство и грамотно оформить сделку.

Аукционы банкротов

Предприятия, объявленные банкротами, распродают свое имущество с аукционов. Приобрести необходимую технику или оборудование, например, можно за копейки и продать потом по выгодной цене. Только откуда вы знаете, что действительно впоследствии будет продаваться, а что останется вашим мертвым капиталом? Как правильно оценивать ликвидность такого имущества? Помочь тут сможет обучающий курс от Натальи и Юрия Павловых.

Что дает обучение инвестиционному анализу

Именно на нем основаны все решения, которые когда-либо принимались в экономике. Любой бизнес или отдельный проект обязательно требует вложений, а любая инвестиция сопряжена с риском. Чтобы минимизировать уровень риска и принять правильное управленческое решение, нужно знать основы анализа инвестиций.

Курсы инвестиционного анализа помогут вам научиться:

- правильно формировать инвестиционный портфель;

- определять ставку дисконтирования по инвестиционным проектам;

- рассчитывать показатели, необходимые для грамотного анализа;

- оценивать возможные риски и строить оптимальные финансовые модели.

По окончании любого из видов обучения вы сможете принимать грамотные инвестиционные решения, и уже никто не назовет вас новичком в мире инвестиций.

Читайте больше про инвестиционный анализ.

Возможные направления инвестирования в недвижимость.

Общие понятия: инвестиционный договор.

Инвестиционный фонд: общее понятие и принцип работы.

Поиск инвесторов и особенности займов у частных лиц.

Тинькофф Журнал запустил бесплатный курс по инвестициям для начинающих

{«id»:91658,»url»:»https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih»,»title»:»\u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0416\u0443\u0440\u043d\u0430\u043b \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u0431\u0435\u0441\u043f\u043b\u0430\u0442\u043d\u044b\u0439 \u043a\u0443\u0440\u0441 \u043f\u043e \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c \u0434\u043b\u044f \u043d\u0430\u0447\u0438\u043d\u0430\u044e\u0449\u0438\u0445″,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih&title=\u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0416\u0443\u0440\u043d\u0430\u043b \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u0431\u0435\u0441\u043f\u043b\u0430\u0442\u043d\u044b\u0439 \u043a\u0443\u0440\u0441 \u043f\u043e \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c \u0434\u043b\u044f \u043d\u0430\u0447\u0438\u043d\u0430\u044e\u0449\u0438\u0445″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih&text=\u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0416\u0443\u0440\u043d\u0430\u043b \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u0431\u0435\u0441\u043f\u043b\u0430\u0442\u043d\u044b\u0439 \u043a\u0443\u0440\u0441 \u043f\u043e \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c \u0434\u043b\u044f \u043d\u0430\u0447\u0438\u043d\u0430\u044e\u0449\u0438\u0445″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih&title=\u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0416\u0443\u0440\u043d\u0430\u043b \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u0431\u0435\u0441\u043f\u043b\u0430\u0442\u043d\u044b\u0439 \u043a\u0443\u0440\u0441 \u043f\u043e \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c \u0434\u043b\u044f \u043d\u0430\u0447\u0438\u043d\u0430\u044e\u0449\u0438\u0445″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/tinkoff\/91658-tinkoff-zhurnal-zapustil-besplatnyy-kurs-po-investiciyam-dlya-nachinayushchih&text=\u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0416\u0443\u0440\u043d\u0430\u043b \u0437\u0430\u043f\u0443\u0441\u0442\u0438\u043b \u0431\u0435\u0441\u043f\u043b\u0430\u0442\u043d\u044b\u0439 \u043a\u0443\u0440\u0441 \u043f\u043e \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c \u0434\u043b\u044f \u043d\u0430\u0447\u0438\u043d\u0430\u044e\u0449\u0438\u0445″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

7967 просмотров

Спецификация. Финансовые инструменты и стратегии инвестирования

1. Деньги должны работать.Что такое инвестирование. Зачем нужны инвестиции? Чем инвестиции отличаются от сбережений и кредитов. Инфляция. Как обесцениваются сбережения и как спасти их от инфляции.

2. Выбирай только то, что тебе понятно!

Как выбрать инструменты инвестирования: определяем приемлемый уровень риска, желаемую доходность, ликвидность.

Финансовые инструменты и их сущность: банковские вклады, драгоценные металлы (слитки, ОМС, инвестиционные монеты), валюта, ценные бумаги (акции, облигации), коллективные инвестиции (ПИФы, доверительное управление, передача накоплений в НПФ или страховую компанию).

3. Сравнивай доходность и риски финансовых инструментов.

Доходность инвестиционных продуктов. Преимущества и риски, связанные с их использованием. (не менее 3-х примеров).

4. Биржа – это надежно, просто, доступно!

Что такое биржа? Зачем нужен брокер? Выбираем брокера правильно.

5. Определяй стратегию инвестирования в зависимости от целей!

Что такое стратегия инвестирования и зачем она нужна начинающему инвестору. Основные виды стратегий инвестирования: консервативная, умеренная, высокодоходная/высокорисковая. Их характеристики. Золотое правило инвестирования: чем выше доходность, тем выше риск. Три шага к формированию инвестиционного портфеля. Диверсификация.

6. Ваши права защищены!

Центральный банк Российской Федерации – мегарегулятор финансового рынка. «Что? Где? Когда?» или что надо написать в жалобе.

7. Советы, которые тебе помогут.

Что точно не надо делать. Выбирайте финансовые инструменты, суть которых вам понятна. Выбирайте стратегию инвестирования в зависимости целей. Диверсифицируйте риски.

ОСНОВНЫЕ ПРАВИЛА ИНВЕСТИРОВАНИЯ. Руководство богатого папы по инвестированию

Глава 14 Урок инвестора № 12: ОСНОВНЫЕ ПРАВИЛА ИНВЕСТИРОВАНИЯ

Помню, как-то я был в отчаянии от того, как складывалась моя жизнь в финансовом плане. У меня оставалось примерно три месяца до того, как я должен был оставить военную службу и окунуться в гражданский мир. Я отказался от попыток устроиться на работу в авиакомпанию. Я решил, что в июне 1974 года вступлю в мир бизнеса и посмотрю, получится ли у меня что-нибудь в квадранте Б. Принять это решение было не трудно, поскольку богатый папа был готов руководить мной, ко во мне росло напряжение от стремления достичь финансового успеха. Я чувствовал, что безнадежно отстал в финансовом отношении, особенно когда сравнивал себя с Майком.

Во время одной из наших встреч я поделился своими мыслями и беспокойством с богатым папой. Я сказал:

— Теперь у меня есть два плана. Один из них должен обеспечить мне финансовую защищенность, другой — более амбициозный инвестиционный план — принести мне финансовый комфорт. Но даже когда эти планы осуществятся — если они осуществятся вообще, — мне все же никогда не стать таким богатым, как вы и Майк.

Услышав это, богатый папа усмехнулся. Улыбаясь и тихо посмеиваясь, он сказал:

— Инвестирование — не гонка. Ты ни с кем не соревнуешься. Людей, которые соревнуются, обычно ждут огромные взлеты и падения в финансовой жизни. Ты здесь не для того, чтобы стараться финишировать первым. Все, что тебе надо для того, чтобы сделать деньги, — это просто сосредоточиться на том, чтобы стать хорошим инвестором. Если ты сосредоточишься на том, чтобы приобрести больше опыта и образования как инвестор, то достигнешь колоссального богатства. Если все, чего ты хочешь, — это быстро разбогатеть или иметь больше денег, чем Майк, то, вероятнее всего, станешь большим неудачником.

Я сидел, согласно кивая, и понемногу начиная чувствовать себя лучше. Тогда я решил, что, вместо того чтобы стараться сделать побольше денег и идти на больший риск, мне нужно сосредоточиться на учебе. Я увидел в этом больше смысла, это представлялось мне менее рискованным и, уж конечно, не требовало столько денег… А деньги тогда были не самым сильным моим местом.

Богатый папа продолжал объяснять причины, по которым он дал Майку старт из квадранта И, а не квадрантов Б или Р. Он сказал:

— Так как цель богатых заключается в том, чтобы деньги работали на них, а им самим можно было не работать, то почему бы не начать с того, куда хочешь прийти, — а затем начал говорить о том, почему он поддерживал в нас с Майком желание играть в гольф, когда нам было по 10 лет: — Гольф — это игра, в которую ты можешь играть всю жизнь.

Конечно, я его не послушал. Майк продолжал играть в гольф, а я пошел в бейсбол, футбол и регби. Я не достиг больших успехов ни в одном из этих видов спорта, но мне нравились эти игры, и я рад, что играл в них.

Теперь, когда прошло 15 лет с того времени, как Майк начал играть в гольф и инвестировать, он был уже отличным игроком в гольф, имел значительный инвестиционный портфель и на много лет больше инвестиционного опыта, чем я. Я же в свои 25 лет только учился азам игры в гольф и в инвестирование.

Я говорю об этом потому, что, независимо от того, молоды вы или стары, учиться каким-либо основам, особенно игры, очень важно. Большинство людей, перед тем как начать играть в гольф, берут кое-какие уроки, чтобы научиться основам. Но, к несчастью, большинство людей не учатся простейшим основам инвестирования, перед тем как начать инвестировать свои кровно заработанные деньги.

Азы инвестирования

— Теперь, когда у тебя есть и работают два твоих плана — план защищенности и план комфорта — я объясню тебе основы инвестирования, — сказал богатый папа. Затем он продолжал, говоря, что слишком много людей начинают инвестировать, не имея этих первых двух работающих планов, а это весьма рискованно: После того как эти два плана будут у тебя четко выполняться, ты сможешь экспериментировать и обучаться более экзотическим приемам с использованием различных инвестиционных средств. Вот почему я ждал, пока ты не спеша запустишь эти два механических инвестиционных плана, перед тем как продолжить наши уроки.

Основное правило номер один

— Основное правило инвестирования номер один, — сказал богатый папа, — это всегда знать, какой вид дохода ты пытаешься получить.

В течение многих лет богатый папа повторял Майку и мне, что существуют три разных вида дохода:

1. Заработанный — доход, обычно получаемый от работы или какого-то вида труда.

2. Портфельный — доход, обычно получаемый от бумажных активов, таких как акции, облигации, инвестиционные фонды и т. п. На сегодняшний день он является наиболее популярным видом инвестиционного дохода просто потому, что бумажными активами намного легче управлять и их легче содержать, чем любые другие.

3. Пассивный — доход, обычно получаемый от недвижимости. К нему относятся также доходы в виде роялти[17] по патентам и лицензионным соглашениям. Тем не менее в 80 % случаев получается от недвижимости (в этом случае существует много налоговых льгот).

Между моими двумя папами шел непрекращающийся спор по поводу того, что родители должны говорить своим детям. Мой бедный папа всегда говорил мне: «Хорошо учись в школе, чтобы получать хорошие оценки. Если у тебя будут хорошие оценки, ты сможешь получить хорошую работу. Тогда ты станешь честным тружеником». Когда Майк и я ходили в школу, богатый папа тихо посмеивался над такой идеей. Он говорил: «Твой папа — честный труженик, но он никогда не станет богатым, если будет продолжать так думать. Ребята, если вы будете слушать меня и если хотите стать богатыми, то будете стараться иметь большой портфельный и пассивный доходы».

Если у тебя будут хорошие оценки, ты сможешь получить хорошую работу. Тогда ты станешь честным тружеником». Когда Майк и я ходили в школу, богатый папа тихо посмеивался над такой идеей. Он говорил: «Твой папа — честный труженик, но он никогда не станет богатым, если будет продолжать так думать. Ребята, если вы будете слушать меня и если хотите стать богатыми, то будете стараться иметь большой портфельный и пассивный доходы».

Тогда я еще полностью не понимал того, о чем говорили оба отца и в чем была разница их философии. Теперь, в 25 лет, я начал кое-что понимать. Мой отец в свои 52 года начинал все заново, сосредоточившись исключительно на заработанном доходе, на том, что всю свою жизнь считал единственно правильным. Мой богатый папа был богат и наслаждался жизнью просто потому, что имел большие доходы всех трех видов. И теперь я знал, что вид дохода, ради получения которого я был готов работать не покладая рук, — это не заработанный доход.

Основное правило номер два

— Базовое правило инвестирования номер два, — сказал

богатый папа, — конвертировать заработанный доход в портфельный или пассивный доход как можно эффективнее.

Затем он начертил в своем желтом блокноте следующую диаграмму:

— И это, в сущности, все, что должен делать инвестор, — с улыбкой суммировал богатый папа. — Это основа основ.

— Но как я буду делать это? — спросил я. — Где мне взять деньги, если у меня их нет? А что случится, если я их потеряю?

— Как, как, как… Ты как индейский вождь в старом фильме, — сказал богатый папа.

— Но это серьезные вопросы, — пожаловался я.

— Я знаю, что серьезные. Но пока что я просто хочу, чтобы ты понял основы. Позже я перейду к этим «как». Ладно? И гони прочь черные мысли. Видишь ли, риск всегда присутствует в инвестировании, так же как и. в жизни. Люди, которые видят во всем только плохое и избегают риска, лишают себя большинства возможностей. Понял?

Я кивнул:

— Понял. Начинать с основ.

Основное правило номер три

— Основное правило инвестирования номер три, — сказал богатый папа, кивая в ответ на мое предыдущее замечание, — это сохранить ценность твоего заработанного дохода, купив ценность — акции или недвижимость, — которая, по твоим расчетам, должна конвертировать твой заработанный доход в пассивный или в портфельный доход.

— Ценность в ценность? — переспросил я. — Путаница какая-то. Для полного счастья не хватает только активов и пассивов.

— В самую точку, — сказал богатый папа. — Сейчас я расширяю твой словарный запас. Наконец настало время пойти дальше простого понимания понятий «актив» и «пассив» — понимания, которого, кстати сказать, большинство людей так и не достигают. Но сейчас я хочу отметить то, что не всякая ценная бумага или недвижимость обязательно являются активом, как считают большинство людей.

— Вы хотите сказать, что акции или владение недвижимостью являются ценными бумагами, но при этом могут не являться активами? — спросил я.

— Совершенно верно. Однако многие средние инвесторы не видят разницы между ценной бумагой и активом. Многие люди, включая многих профессионалов, не видят ее. Многие люди называют всякую ценную бумагу активом.

— Так в чем же эта разница? — спросил я.

— Ценная бумага — это то, что, по твоим расчетам, должно обезопасить твои деньги. И обычно эти ценные бумаги находятся в жестких рамках правительственного законодательства. Именно поэтому организация, которая следит за большей частью мира инвестиций, называется Комиссией по ценным бумагам и биржам, сокращенно — КЦББ. Заметь, что она не называется комиссией по активам и биржам.

И обычно эти ценные бумаги находятся в жестких рамках правительственного законодательства. Именно поэтому организация, которая следит за большей частью мира инвестиций, называется Комиссией по ценным бумагам и биржам, сокращенно — КЦББ. Заметь, что она не называется комиссией по активам и биржам.

— То есть правительство знает, что ценные бумаги не всегда являются активами, — заключил я.

Богатый папа кивнул и продолжал:

— Она не называется и комиссией по ценным бумагам и гарантиям. Правительство понимает, что все, что оно в состоянии сделать, — это жестко поддерживать набор правил и делать все возможное для поддержания порядка, обеспечивая выполнение этих правил. Оно не гарантирует, что каждый покупающий ценную бумагу сделает деньги. Вот почему ценные бумаги не называются активами. Помнишь основное определение: актив кладет деньги тебе в карман и находится в колонке доходов; пассив вынимает деньги из твоего кармана и находится в колонке расходов? Это просто азы финансовой грамотности. Я кивнул.

Я кивнул.

— Так что это дело инвестора — знать, какие ценные бумаги являются активами, а какие — пассивами, — подытожил я, начиная понимать, к чему клонит богатый папа.

— Верно, — сказал богатый папа, а затем взял блокнот и нарисовал следующую диаграмму:

— Путаница для многих инвесторов начинается тогда, когда кто-то говорит им, что ценные бумаги являются активами. Средние инвесторы с тревогой относятся к инвестированию, потому что просто купить ценную бумагу еще не означает сделать деньги. Сложность при покупке ценной бумаги заключается в том, что инвестор также может потерять деньги, — сказал богатый папа.

— Значит, если ценная бумага делает деньги, как показано на диаграмме, она кладет деньги в колонку доходов в финансовом отчете и является активом. Но если она теряет деньги, а такое событие отражается в колонке расходов финансового отчета, тогда эта ценная бумага является пассивом. В действительности, одна и та же ценная бумага может превратиться из актива в пассив. Например, в декабре я купил 100 акций компании ABC и заплатил по 20 долларов за акцию. В январе я продал 10 акций по 30 долларов за штуку. Эти 10 акций были активами, потому что принесли мне доход. Однако в марте я продал еще 10 акций всего по 10 долларов за акцию, так что те же самые акции стали пассивом, поскольку принесли убытки (расход), — богатый папа откашлялся и продолжал: — Поэтому я смотрю на это так: есть инструменты, называемые ценными бумагами, в которые я инвестирую. И это исключительно мое дело как инвестора — определить, является ценная бумага активом или пассивом.

Например, в декабре я купил 100 акций компании ABC и заплатил по 20 долларов за акцию. В январе я продал 10 акций по 30 долларов за штуку. Эти 10 акций были активами, потому что принесли мне доход. Однако в марте я продал еще 10 акций всего по 10 долларов за акцию, так что те же самые акции стали пассивом, поскольку принесли убытки (расход), — богатый папа откашлялся и продолжал: — Поэтому я смотрю на это так: есть инструменты, называемые ценными бумагами, в которые я инвестирую. И это исключительно мое дело как инвестора — определить, является ценная бумага активом или пассивом.

— Вот здесь как раз и начинается риск, — заметил я. — И именно инвестор, не знающий разницы между активом и пассивом, делает инвестирование рискованным.

Основное правило номер четыре

— И именно поэтому я говорю, что основное правило инвестирования номер четыре состоит в определении того, является инвестор активом или пассивом, — сказал богатый папа.

— Что? — удивился я. — Сам инвестор является активом или пассивом, а не инвестиция или ценная бумага?

Богатый папа кивнул:

— Часто слышишь, как люди говорят, что инвестирование — вещь рискованная. Но на самом деле весь риск заключается в инвесторе. Именно он в конечном счете является активом или пассивом. Я видел, как многие так называемые инвесторы теряли деньги в то время, как все остальные их делали. Я часто продавал бизнес так называемым бизнесменам, а потом видел, как он вскоре лопался. Я видел, как люди приобретают прекрасную недвижимость, которая делает большие деньги, а через несколько лет эта самая недвижимость приносит убытки и разваливается. А потом я слышу, что инвестирование — рискованная вещь. Инвестор — вот в чем здесь заключается риск, а отнюдь не в инвестировании. Более того, хороший инвестор любит следовать за рискованным инвестором, потому что так можно найти себе хорошую инвестиционную сделку.

Но на самом деле весь риск заключается в инвесторе. Именно он в конечном счете является активом или пассивом. Я видел, как многие так называемые инвесторы теряли деньги в то время, как все остальные их делали. Я часто продавал бизнес так называемым бизнесменам, а потом видел, как он вскоре лопался. Я видел, как люди приобретают прекрасную недвижимость, которая делает большие деньги, а через несколько лет эта самая недвижимость приносит убытки и разваливается. А потом я слышу, что инвестирование — рискованная вещь. Инвестор — вот в чем здесь заключается риск, а отнюдь не в инвестировании. Более того, хороший инвестор любит следовать за рискованным инвестором, потому что так можно найти себе хорошую инвестиционную сделку.

— И поэтому вы любите слушать инвесторов, поющих блюзы о своих инвестиционных потерях, — заметил я. — Вы хотите выяснить, что они сделали неправильно и попытаться найти для себя хорошую сделку.

— Ты верно уловил, — сказал богатый папа. — Я постоянно ищу капитана «Титаника».

— И поэтому вы не любите слушать истории о том, как кто-то сделал много денег на фондовом рынке или на рынке недвижимости. Вам не нравится, когда кто-то говорит вам, что купил акции по 5 долларов, а они поднялись до 35.

— Ты хорошо наблюдал за мной, — сказал богатый папа. — Слушать сказки о быстрых деньгах и внезапном богатстве — занятие для дураков. Такие истории привлекают только неудачников. Если акции хорошо известны или на них сделано много денег, бал, скорее всего, уже окончен или скоро закончится. Я лучше буду слушать сказки о бедах и нищете, потому что именно там находятся лучшие сделки. Как человек, действующий на стороне Б и И квадранта, я стремлюсь находить ценные бумаги, которые являются пассивами, и превращать их в активы, или ждать, пока кто-то другой начнет превращать их в активы.

— Значит, вы — инвестор «в противофазе», — я рискнул выдвинуть свое предположение. — В том смысле, что идете против общего настроения рынка.

— Это обывательское представление об инвесторе «в противофазе». Большинство людей считают, что такой инвестор — это некий антисоциальный тип, которому не нравится идти вместе с толпой. Но это не правда. Как человек, действующий на стороне Б и И квадранта, я предпочитаю думать о себе как о ремонтнике. Я смотрю на обломки и размышляю, можно ли их отремонтировать. Если их можно отремонтировать, то они станут хорошей инвестицией только в том случае, если другие инвесторы тоже хотели бы видеть их отремонтированными. Если их нельзя отремонтировать или, будучи отремонтированными, они никому не будут нужны, тогда и мне они не нужны. Следовательно, истинный инвестор должен любить то, что любит толпа, и именно поэтому я бы не сказал, что я «в противофазе» в прямом смысле. Я не куплю ту или иную вещь только потому, что никому другому она не нужна.

Большинство людей считают, что такой инвестор — это некий антисоциальный тип, которому не нравится идти вместе с толпой. Но это не правда. Как человек, действующий на стороне Б и И квадранта, я предпочитаю думать о себе как о ремонтнике. Я смотрю на обломки и размышляю, можно ли их отремонтировать. Если их можно отремонтировать, то они станут хорошей инвестицией только в том случае, если другие инвесторы тоже хотели бы видеть их отремонтированными. Если их нельзя отремонтировать или, будучи отремонтированными, они никому не будут нужны, тогда и мне они не нужны. Следовательно, истинный инвестор должен любить то, что любит толпа, и именно поэтому я бы не сказал, что я «в противофазе» в прямом смысле. Я не куплю ту или иную вещь только потому, что никому другому она не нужна.

— А основное правило инвестирования номер пять существует? — спросил я.

Основное правило номер пять

— Да, существует, — сказал богатый папа. — Основное правило инвестирования номер пять заключается в том, что истинный инвестор готов ко всему, что бы ни случилось. А не инвестор пытается предсказать, что и когда случится.

А не инвестор пытается предсказать, что и когда случится.

— Что это означает? — поинтересовался я.

— Ты, наверное, слышал такие разглагольствования: «20 лет назад я мог бы купить эту землю по цене 500 долларов за акр. А посмотрите на нее теперь. Кто-то построил торговый центр прямо рядом с ней, и теперь эта самая земля стоит 500 тысяч долларов за акр».

— Да, я слышал подобные истории много раз.

— Мы все слышали, — сказал богатый папа. — Вот пример человека, который был не готов. Большинство инвестиций, которые могут сделать тебя богатым, доступны только в течение определенного интервала времени — на фондовой бирже это несколько мгновений, а на рынке недвижимости это могут быть годы. Но независимо от того, каков этот интервал времени, если ты не готов к нему, не обладаешь образованием и опытом или избыточными деньгами, то эта возможность — если она благоприятная — не сработает.

— Так как же подготовиться?

— Нужно сосредоточиться и держать на заметке то, что уже ищут другие. Если хочешь купить акции, запишись на занятия, где учат тому, как отслеживать сделки с акциями. То же самое верно и в отношении недвижимости. Все начинается с тренировки твоего мозга, с развития умения определять то, что надо искать, и быть готовым к тому моменту, когда такое инвестирование тебе будет предложено. Это как в футболе. Ты играешь, играешь и вдруг внезапно получаешь голевую передачу. Ты либо готов к ней, либо не готов. Ты либо находишься в хорошей позиции, либо нет. Но даже если ты промахнулся в футболе или инвестировании, всегда будут еще результативные передачи или «единственные в жизни возможности». Хорошая новость состоит в том, что с каждым днем появляется все больше и больше возможностей, но сначала тебе надо выбрать твой вид игры и научиться в нее играть.

Если хочешь купить акции, запишись на занятия, где учат тому, как отслеживать сделки с акциями. То же самое верно и в отношении недвижимости. Все начинается с тренировки твоего мозга, с развития умения определять то, что надо искать, и быть готовым к тому моменту, когда такое инвестирование тебе будет предложено. Это как в футболе. Ты играешь, играешь и вдруг внезапно получаешь голевую передачу. Ты либо готов к ней, либо не готов. Ты либо находишься в хорошей позиции, либо нет. Но даже если ты промахнулся в футболе или инвестировании, всегда будут еще результативные передачи или «единственные в жизни возможности». Хорошая новость состоит в том, что с каждым днем появляется все больше и больше возможностей, но сначала тебе надо выбрать твой вид игры и научиться в нее играть.

— Так вот почему вы посмеиваетесь, когда кто-то жалуется на то, что упустил хорошую сделку, или говорит, что вам надо войти в то или иное дело?

— Именно. Повторяю: очень многие люди вышли из среды, где считается, что мир полон нужды, а не изобилия. Они часто жалеют о том, что упустили сделку или слишком долго держатся за одну сделку, считая, что она единственная в мире, или, покупая, думают, что то, что они видят перед собой, — единственная в мире вещь. Если ты преуспел на стороне Б и И квадранта, тогда у тебя больше времени и больше возможных сделок, больше уверенности, потому что ты знаешь, что можешь взять плохую сделку, от которой большинство людей отказались бы, и превратить ее в хорошую. Именно это я имею в виду, когда говорю, что надо уделить время тому, чтобы быть готовым. Если ты готов, тогда «сделки твоей жизни» будут предлагать тебе каждый день.

Они часто жалеют о том, что упустили сделку или слишком долго держатся за одну сделку, считая, что она единственная в мире, или, покупая, думают, что то, что они видят перед собой, — единственная в мире вещь. Если ты преуспел на стороне Б и И квадранта, тогда у тебя больше времени и больше возможных сделок, больше уверенности, потому что ты знаешь, что можешь взять плохую сделку, от которой большинство людей отказались бы, и превратить ее в хорошую. Именно это я имею в виду, когда говорю, что надо уделить время тому, чтобы быть готовым. Если ты готов, тогда «сделки твоей жизни» будут предлагать тебе каждый день.

— Ведь именно так вы нашли тот большой участок земли — просто идя по улице, — заметил я, вспомнив, как богатый папа нашел один из своих лучших объектов недвижимости. — Вы увидели, что надпись «продается» свалилась и была затоптана, поэтому никто не знал, что земля продается. Вы позвонили владельцу и предложили ему низкую, но разумную Цену на ваших условиях, и он их принял. Он принял ваше предложение, потому что никто не делал ему предложений на протяжении более двух лет. Ведь именно это вы имеете в виду?

Он принял ваше предложение, потому что никто не делал ему предложений на протяжении более двух лет. Ведь именно это вы имеете в виду?

Да, это я и имею в виду. Кстати, этот участок земли был лучшей сделкой, чем большинство других. Я это имею в виду, когда говорю, что надо быть готовым. Я знал, чего стоила эта земля, и я также знал, что случится в этом районе через несколько месяцев, поэтому низкий риск здесь сочетался с очень низкой ценой. Я бы очень хотел найти еще с десяток участков земли в этом районе.

— А что вы имели в виду, когда сказали: «Не предсказывай»? — спросил я.

— Ты слышал, как кто-то говорит: «Что, если рынок обвалится? Что тогда случится с моими инвестициями? Лучше я не буду покупать, а подожду и посмотрю, что случится»?

— Да, довольно часто, — сказал я.

— Я слышал, как многие люди, когда им предлагают хорошие инвестиционные возможности, отказываются от таких инвестиций, потому что глубоко укоренившиеся в них страхи предрекают надвигающуюся катастрофу. Они источают негативные флюиды и так и не инвестируют… Или продают, когда продавать не следует, покупают что-то, что покупать не надо, следуя своим оптимистическим или пессимистическим эмоциональным предчувствиям.

Они источают негативные флюиды и так и не инвестируют… Или продают, когда продавать не следует, покупают что-то, что покупать не надо, следуя своим оптимистическим или пессимистическим эмоциональным предчувствиям.

— А с этим они бы справились, если бы были немного образованнее, немного опытнее — в общем, были бы подготовленными, — отметил я.

— Совершенно верно, — сказал богатый папа. — Кроме того, одна из основ хорошего инвестирования заключается в том, чтобы быть готовым извлекать прибыль как в случае, когда рынок идет вверх, так и в случае, когда рынок идет вниз. Кстати, богатые инвесторы делают больше денег при движении рынка вниз исключительно в силу того, что рынок падает быстрее, чем поднимается. Как говорится, бык медленно поднимается по лестнице, а медведь стремительно падает из окна. Если ты не готов к обоим направлениям, то весь риск заключается в тебе как в инвесторе. Ты, а не твои инвестиции.

— Это значит, что многие люди из-за своих собственных предсказаний мешают себе стать богатыми инвесторами.

Богатый папа кивнул.

— Я слышал, как многие говорят: «Не хочу покупать недвижимость, потому что не люблю, когда мне звонят ночью, требуя починить унитаз». По правде говоря, я тоже не люблю. Поэтому у меня есть менеджеры. Но я люблю налоговые льготы для денежного потока от недвижимости, которых нет для акций.

— Итак, часто люди предсказаниями лишают себя возможностей, вместо того чтобы быть готовыми, — резюмировал я, начиная понимать, почему так важно быть готовым. — Так как мне научиться быть готовым?

— Я научу тебя некоторым основным приемам торгов, которые должен знать каждый профессиональный инвестор, — таким приемам, как шорт, опцион «колл», опцион «пут», стеллаж[18] и т. п. Но это потом. А пока — хватит о преимуществах готовности перед предсказыванием.

— Но у меня есть еще один вопрос относительно готовности.

— И что же это за вопрос? — поинтересовался богатый папа.

— Что, если я найду сделку, но у меня не будет денег? — спросил я.

Основное правило номер шесть

— Это основное правило инвестирования номер шесть, — сказал богатый папа. — Если ты готов, а это означает, что у тебя есть образование и опыт, и ты нашел хорошую сделку, тогда деньги найдут тебя или ты найдешь деньги. Хорошие сделки, похоже, пробуждают в людях алчность. Здесь я использую слово «алчность» не в отрицательном смысле. Я говорю об алчности как о естественной человеческой эмоции — эмоции, которая есть у каждого из нас. Так что, когда человек находит хорошую сделку, она привлекает деньги. Но если сделка плохая, тогда деньги действительно трудно собрать.

— Если ты готов, а это означает, что у тебя есть образование и опыт, и ты нашел хорошую сделку, тогда деньги найдут тебя или ты найдешь деньги. Хорошие сделки, похоже, пробуждают в людях алчность. Здесь я использую слово «алчность» не в отрицательном смысле. Я говорю об алчности как о естественной человеческой эмоции — эмоции, которая есть у каждого из нас. Так что, когда человек находит хорошую сделку, она привлекает деньги. Но если сделка плохая, тогда деньги действительно трудно собрать.

— А вам попадались хорошие сделки, которые не привлекали деньги? — спросил я.

— Много раз, но при этом не сама сделка не привлекала Деньги. Не привлекал денег человек, который контролировал сделку. Другими словами, сделка была бы хорошей, если бы тот парень, что стоял во главе ее, отошел в сторону. Это то же самое, что гоночная машина мирового класса с посредственным водителем. Как бы хороша ни была машина, никто бы не стал делать на нее ставки, если за рулем — посредственный водитель. Специалисты по недвижимости часто говорят, что ключ к успеху — место, место, место. Я думаю иначе. На самом деле в мире инвестирования (будь то недвижимость, бизнес или бумажные активы) ключ к успеху — это всегда люди, люди, люди. Я видел, как самая лучшая недвижимость приводила к потере денег, потому что ею управляли не те люди.

Специалисты по недвижимости часто говорят, что ключ к успеху — место, место, место. Я думаю иначе. На самом деле в мире инвестирования (будь то недвижимость, бизнес или бумажные активы) ключ к успеху — это всегда люди, люди, люди. Я видел, как самая лучшая недвижимость приводила к потере денег, потому что ею управляли не те люди.

— Повторяю еще раз: если я готов, сделал домашнее задание, у меня есть некоторый опыт и достижения, я нашел что-то, что является хорошей инвестицией, тогда найти деньги не так уж сложно.

— Таков мой личный опыт. К несчастью, слишком часто худшие сделки, в которые инвесторы вроде меня не стали бы инвестировать, предлагаются неискушенным инвесторам, и они часто теряют свои деньги.

— И именно для этого существует Комиссия по ценным бумагам и биржам, — сказал я. — Ее работа заключается в том, чтобы защитить среднего инвестора от этих плохих сделок.

— Правильно, — сказал богатый папа. — Основная работа инвесторов — обеспечить безопасность своих денег. Следующая ступень — как можно лучше конвертировать их в денежный поток или прирост капитала. Именно здесь ты поймешь, в состоянии ли ты сам или человек, которому ты доверил свои деньги, превратить их в актив, или они станут пассивом. И опять-таки, не инвестиция является безопасной или рискованной, а инвестор.

Следующая ступень — как можно лучше конвертировать их в денежный поток или прирост капитала. Именно здесь ты поймешь, в состоянии ли ты сам или человек, которому ты доверил свои деньги, превратить их в актив, или они станут пассивом. И опять-таки, не инвестиция является безопасной или рискованной, а инвестор.

— Так это последнее правило инвестирования? — поинтересовался я.

— Нет. Не на длинной дистанции, — сказал богатый папа. — Инвестирование — предмет, азам которого можно учиться всю свою жизнь. Утешает то, что чем лучше ты владеешь азами, тем больше денег сделаешь и тем меньше будешь рисковать. Но есть еще одно основное правило инвестирования, с которым я и хочу тебя познакомить. Это правило номер семь.

Основное правило номер семь

— Что это за номер семь?

— Это способность оценивать риск и выгоду, — сказал богатый папа.

— Например, — спросил я.

— Допустим, твои первые два плана работают. Семена дали всходы, и у тебя есть, скажем, 25 тысяч дополнительных долларов, которые ты можешь потратить на что-то более спекулятивное.

— Я предпочел бы иметь 25 тысяч долларов сейчас, — сухо заметил я. — Но расскажите подробнее, как оценивать риск и выгоду.

— Итак, у тебя есть эти 25 тысяч, которые ты в каком-то смысле можешь позволить себе потерять — что означает: если ты их потеряешь, то поплачешь немножко, но по-прежнему у тебя будет еда на столе, бензин в машине, и ты сможешь отложить еще 25 тысяч. Тогда ты начинаешь оценивать риск и выгоду более спекулятивных инвестиций.

— И как я буду это делать?

— Скажем, у тебя есть племянник, у которого возникла идея открыть палатку для продажи гамбургеров. Чтобы начать, племяннику нужно 25 тысяч долларов. Это было бы хорошей инвестицией?

— С эмоциональной точки зрения — да, но с финансовой — нет, — ответил я.

— Почему? — спросил богатый папа.

— Слишком много риска и мало выгоды, — ответил я. — И, ко всему, как я получу обратно свои деньги? Самое важное здесь — не доход от инвестиции. Самое важное здесь — возвращение самой инвестиции. Как вы сказали, важна сохранность капитала.

Как вы сказали, важна сохранность капитала.

— Очень хорошо, — сказал богатый папа. — Но если бы я сказал тебе, что этот племянник проработал в крупной сети закусочных 15 последних лет, что он был вице-президентом по важному аспекту бизнеса и готов открыть собственное дело — создать всемирную сеть бутербродных? И что за каких-то 25 тысяч долларов ты можешь приобрести 5 % всей компании? Это бы тебя заинтересовало?

— Да, — сказал я. — Определенно. Потому что здесь больше выгоды при том же риске. И тем не менее это очень рискованная сделка.

— Точно, — сказал богатый папа. — И это пример основ инвестирования — оценки риска и выгоды.

— Так как же проводить оценку таких спекулятивных инвестиций? — спросил я.

— Хороший вопрос, — заметил богатый папа. — Это «богатый» уровень инвестирования, уровень инвестирования, следующий за инвестиционным планом защищенности и комфорта. Теперь ты говоришь о приобретении навыков инвестирования, которые характерны для богатых.

— И здесь мы вновь видим, что риск не в инвестиции, а в инвесторе, который не имеет соответствующих навыков.

«Три О»

— Верно, — сказал богатый папа. — На уровне, где инвестируют богатые, инвестор должен обладать «тремя О»:

1. Образованием.

2. Опытом.

3. Остаточными (избыточными) деньгами.

— Избыточными деньгами? — переспросил я. — А не просто свободными деньгами?

— Нет. Я использую слово «избыточные» не случайно: для того чтобы делать инвестиции для богатых, необходимы избыточные деньги, в том смысле, что ты действительно можешь позволить себе их потерять и все же получить прибыль от подобных убытков.

— Прибыль от убытков? — удивился я. — Как это понимать?

— Об этом мы еще поговорим, — сказал богатый папа. — Ты поймешь, что на «богатом» уровне инвестирования все иначе, что здесь бывают хорошие и плохие убытки, хороший и плохой долг, хорошие и плохие расходы. На «богатом» уровне требования к образованию и опыту должны радикально возрасти. Если этого не произойдет, ты там долго не задержишься. Понял?

— Начинаю понимать, — ответил я.

Богатый папа продолжил, сказав, что если что-то идет не по формуле «все гениальное просто», то, скорее всего, это очень рискованно. Он сказал:

Он сказал:

— Если кто-то не в состоянии объяснить тебе инвестицию менее чем за 2 минуты и ты видишь это, то либо ты не понимаешь, либо он не понимает, либо вы оба не понимаете. В любом случае лучше пропустить такую инвестицию, — он заметил также: — Часто люди стараются, чтобы инвестирование казалось сложным, и поэтому используют наукоподобный жаргон. Если кто-то делает это, попросите его говорить попроще. Если он не может объяснить инвестицию так, чтобы 10-летний ребенок понял хотя бы общую концепцию, вероятнее всего, он сам ее не понимает. Ведь как ни крути, а «ц/д»[19] означает всего-навсего то, насколько дорога данная акция, а «кап-норма» — термин, используемый в недвижимости, — просто мера того, сколько денег данная собственность кладет или не кладет тебе в карман.

— Значит, если это не просто — не делай этого? — спросил я.

— Нет. Так ставить вопрос тоже неправильно, — сказал богатый папа. — Люди, которым не интересно инвестирование или которые смотрят на него с позиции неудачников, часто говорят: «Если это сложно — я не буду этого делать». А я говорю им: «Когда ты родился, думаешь, родителям легко было научить тебя ходить на горшок? Видишь, даже ходить в туалет когда-то было непросто. Сейчас, надеюсь, ты это умеешь. Самостоятельно ходить в туалет для тебя просто один из основных навыков.

А я говорю им: «Когда ты родился, думаешь, родителям легко было научить тебя ходить на горшок? Видишь, даже ходить в туалет когда-то было непросто. Сейчас, надеюсь, ты это умеешь. Самостоятельно ходить в туалет для тебя просто один из основных навыков.

Тест на ментальную установку

Я заметил, что очень многие люди хотят делать инвестиции для богатых, не имея при этом надежного финансового фундамента. Очень часто они хотят инвестировать на таком уровне, потому что испытывают финансовые затруднения, а нередко — и острую нехватку денег. Естественно, я не рекомендую заниматься инвестированием на уровне богатого человека, если вы уже не являетесь богатым. Мой богатый папа тоже этого не советовал.

Некоторым людям везет, и их финансовый план, рассчитанный на «комфорт», приносит им достаточно избыточных денег, и тогда они начинают думать, что они богатые. Но если они не научатся думать так, как думают богатые люди, они будут оставаться бедными людьми — бедными людьми с деньгами.

Итак, вот вопрос на ментальную установку:

Если вы будете или намерены инвестировать в то, во что делают вложения богатые, хотите ли вы приобрести то, что богатый папа называл «три О»? Вот они:

а) образование;

б) опыт;

в) остаточные (избыточные) деньги.

Да___Нет___

Если вы ответили «нет», тогда оставшаяся часть книги вряд ли будет вам полезна, и я не могу с чистой совестью рекомендовать вам ни одну из инвестиций, о которых пишу в дальнейшем и которые являются инвестициями для богатых.

Если вы не уверены или хотели бы узнать о конкретных требованиях к образованию и опыту, которые могут обеспечить избыточные деньги, тогда читайте дальше. К концу книги вы сможете решить, хотите ли вы идти за этими «тремя О» (если вы ими уже не обладаете).

По ходу дела вы можете обнаружить, что ваш план финансовой защищенности и следующий за ним план финансового комфорта позволят вам «поднять планку». Подобно тому как спортсмен, прыгающий в высоту или с шестом, поднимает планку после каждой удачной попытки, вы сможете, достигнув финансового успеха на уровне защищенности и комфорта, «поднять планку» и уделять больше времени тому, чтобы стать богатым.

Как сказал богатый папа, «инвестирование — это предмет, азам которого можно учиться всю жизнь». Он имел в виду, что оно выглядит сложным в начале, а потом становится простым. Чем более простым для себя вы сделаете этот предмет, т. е. чем больше вы осваиваете азов, тем богаче вы можете стать, при этом снижая риск. Но для большинства людей самое трудное — это инвестировать свое время.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесШкола Разумного Инвестора

Урок 8: Теория. Как получить доход по акциям. Как минимизировать риски.1.

Что такое акции. Взгляд со стороны бизнеса и со стороны инвестора.

Что такое акции. Взгляд со стороны бизнеса и со стороны инвестора.2. Обыкновенные и привилегированные акции. Основные отличия.

3. Основные характеристики акций.

4. Три основных способа получения дохода от акций.

5. Как работает стратегия «купил и держи».

6. Как зарабатывать на дивидендах.

7. Как зарабатывать на спекуляциях.

8. Три дополнительных способа увеличить доходность заработка на акциях.

9. Ликвидность акций. Как оценить? Зачем нужно знать?

10. Три риска инвестиций в акции: внешний риск всей системы, риск связанный с компанией-эмитентом, рыночный риск кратковременных колебаний цены.

11. Что такой волатильность? Как оценить? Зачем нужно знать?

12. Как минимизировать риски. Для каждого типа рисков свой рецепт.

Урок 9: Практика. Методика выбора наиболее доходных и наименее рискованных ценных бумаг.

1. Оценка доходности и рисков по всем акциям на рынке.

2. Фундаментальный анализ.

3. Технический анализ.

4. Как провести анализ всего рынка?

Как провести анализ всего рынка?

5. Авторская методика выбора лучших акций.

6. Составление карты рынка.

7. Как найти недооцененные и доходные акции.

8. Ищем акции наиболее устойчивые к рисками системы.

Урок 10: Практика. Примеры технического и фундаметального анализа.

1. Практика фундаментального анализа. [ 3 примера он-лайн ]

2. Практика технического анализа. [ 3 примера он-лайн ]

3. Составление портфеля из акций на основе данных технического и финансового анализа.

Урок 11: Практика. Как выбрать брокера. настройка QUIK. Сделки в прямом эфире.

1. Ваши первые шаги в работе с акциями.

2. Как выбрать брокера?

3. Комиссия брокера, как ее уменьшить?

4. Установка ПО.

5. Настройка интерфейса Quik: настройка листа «Акции»

6. Пример совершения сделки по покупке «Акций» он-лайн.

7. Пример настройки автоматической заявки «стоп-лосс», которая позволяет минимизировать убытки в случае ошибочного решения.

8. Пример настройки автоматической заявки «тейк-профит», которая позволяет автоматически зафиксировать прибыль по сделке при достижении прогнозного значения по акции.

Урок 12: Как находить и выбирать акции на SPBEX».

Точка входа: как начать инвестировать в 2020 году, если вы не зарабатываете миллионы

Даже самые умные из нас иногда мечтают вложить свободные деньги на сто процентов надежно, беспроблемно и прибыльно. К сожалению, с точки зрения интерфейса и экономики такого идеального варианта не существует. Инвестиции — это сложно. «Я попробовал, и у меня получилось!» — скорее ошибка выжившего, потому что историй финансовых потерь в тысячи раз больше, но редко кто ими хвастается. Разберемся, с чего начать погружение в мир инвестиций, чтобы ваши деньги работали. Основатель и управляющий партнер финтех-компании DTI Algorithmic Александр Бутманов порекомендовал курсы, книги и видео.

Курсы

1. Курс «Экономика для неэкономистов» от НИУ ВШЭ поможет освежить в памяти базовые экономические понятия и модели — отличный вариант, если вы начинаете с нуля.

Язык: русский

Стоимость: бесплатно, если не нужен сертификат

В программе: введение в экономическую теорию, модель спроса и предложения, рыночные структуры, производство и издержки фирмы, введение в макроэкономику, экономический рост и бизнес-цикл, государственные макроэкономические политики.

2. Курс «Финансовые рынки и институты» от НИУ ВШЭ поможет узнать о базовых принципах инвестирования свободных средств на финансовом рынке

Язык: русский

Стоимость: бесплатно, если не нужен сертификат

В программе: первичный и вторичный финансовые рынки, эмиссия ценных бумаг, рынок акций и облигаций, секьюритизация и глобализация финансовых рынков, риск и доходность, эффект диверсификации, ПИФы, банковская и пенсионная системы, гибридные финансовые инструменты и депозитарные расписки.

3. Специализация «Финансовые инструменты для частного инвестора» от НИУ ВШЭ введет начинающего инвестора в мир финансовых активов

Язык: русский

Стоимость: бесплатно, если не нужен сертификат

В программе: возможности и риски управления личными финансами, характеристики, виды и ценообразование облигаций, сущность, риски и ценообразование акций, портфельные инвестиции на российском и зарубежном рынке, профессиональные участники рынка ценных бумаг, стратегии инвестирования и технический анализ.

4. Специализация Finance for Everyone от McMaster University будет интересна тем, кто хочет узнать о ценообразовании базовых активов

Язык: английский

Стоимость: бесплатно, если не нужен сертификат

В программе: временная ценность денег, денежные потоки и аннуитет, процентные ставки и что они показывают, акции, облигации и их ценообразование, техники инвестирования, уроки из истории фондового рынка, долговой рынок и его секторы.

Бонус: еще парочка курсов по финансам и инвестированию

Видео Рэя Далио «Как работает экономическая машина»

Если вы посмотрите только один материал из этого текста, пусть им будет это видео. Просто скажем, что это шаблон экономического мышления, которым уже 30 лет пользуется Рэй Далио, основатель хедж-фонда Bridgewater с 160 миллиардами долларов в управлении.

Книги

Эдвин Лефевр «Воспоминания биржевого спекулянта»

Несмотря на то что книга художественная и была написана около ста лет назад, я рекомендую начать знакомство с биржевой торговлей именно с нее. Прототип главного героя — Джесси Ливермор — известный биржевой спекулянт, к урокам и советам которого в процессе торговли можно возвращаться вновь и вновь.

Николай Берзон «Рынок ценных бумаг»

Основа основ для начинающих финансистов. Базовый учебник, который расскажет о том, что такое финансовый рынок, из каких он состоит игроков и какие бывают инструменты. На его основе построен один из курсов специализации «Финансовые инструменты для частного инвестора», о котором мы писали выше.

Базовый учебник, который расскажет о том, что такое финансовый рынок, из каких он состоит игроков и какие бывают инструменты. На его основе построен один из курсов специализации «Финансовые инструменты для частного инвестора», о котором мы писали выше.

Татьяна Матвеева «Макроэкономика»

Еще одна базовая книга, только про экономику. Расскажет про функции банков, государств и мировых компаний, что полезно для понимания мира финансов в целом. В принципе, чтение этой книги заменит видео Рэя Далио.

Чарльз Уилан «Голая экономика», Стивен Левитт «Фрикономика», Тим Харфорд «Экономист под прикрытием»

Похожие книги, которые в легкой форме рассказывают о том, как работает экономика. Из них вы точно узнаете много интересных историй и фактов (например, какие экономические выгоды обеспечивают курильщики некурящим людям). Осторожно: есть вероятность, что после прочтения вы повсюду будете видеть экономические закономерности.

Осторожно: есть вероятность, что после прочтения вы повсюду будете видеть экономические закономерности.

Джон Богл «Инвесторы против спекулянтов»

Книга от создателя индустрии индексных фондов о преимуществах пассивного инвестирования и здравого ума над активным управлением.

Куртис Фейс «Путь Черепах. Из дилетантов в легендарные трейдеры»

Полухудожественное произведение, основанное на реальных событиях. Главная интрига — ответ на вопрос, почему отсутствие практического опыта трейдинга не сыграло в плюс или минус участникам эксперимента.

Теодор Драйзер «Финансист»

Художественный роман. Финансам вас он вряд ли научит, но однозначно погрузит в атмосферу США XIX века, рассказанную от лица великого предпринимателя и финансиста того времени. Кстати, это первая часть трилогии, еще есть «Титан» и «Стоик».

Насим Таллеб «Черный лебедь», «Рискуя собственной шкурой», «Антихрупкость»

Они здесь скорее для общего развития. Гениальные книги гениального автора, который не требует представления.

Три возможных сценария

Когда вы изучите курсы и прочитаете книжки, скорее всего, у вас сложится базовое понимание о финансовых рынках, инструментах и экономике в целом. Перед вами встанет непростой вопрос: а что дальше? Вариантов очень много, мы упростили их до трех базовых сценариев.

1. Хочу разобраться в теме глубже и добавить пассивный доход с инвестиций

Вы не хотите, чтобы трейдинг стал вашей профессией и у вас немного свободного времени. Пассивный доход в финансах близок к долгосрочному инвестированию. Здесь нужно быть готовым, что доход может появится через 5-10 лет, научите себя мыслить именно этими временными рамками.

Как выбирать инструменты — тема для отдельной статьи, можете начать с голубых фишек (акции крупных американских компаний, например, Apple, IBM, The Coca-Cola Company). И есть такое правило инвестора: возьмите цифру 100, вычтите из нее свой возраст. Получившаяся цифра — это процент рисковых инструментов (для старта подойдут акции) в вашем портфеле. Оставшаяся часть от 100 — процент для нерисковых инструментов (например, американские государственные облигации). Совет: никогда не используйте заемные ресурсы для агрессивного индивидуального трейдинга.

2. Хочу разобраться в теме глубже и сделать трейдинг основным источником дохода

Вам может повезти, даже семь раз подряд, но потом вы будете одурачены собственной случайностью. Это мы к тому, что трейдинг — очень непростое дело.

Проштудируйте «Технический Анализ» Джека Швайгера, «Математику управления капиталом» Ральфа Винса, книги для подготовки к CFA, погрузитесь в психологию, социологию, поведенческую экономику, можете даже станцевать с бубном — будет не лишним.

3. Не хочу разбираться дальше, но хочу пассивный доход с инвестиций

В этом случае доверьте дело профессионалам — инвестиционным фондам. Из базового: смотрите на наличие необходимых лицензий и аудированного трекрекорда доходностей стратегий фонда. Помните: если кто-то вам рассказывает, что с риском меньше 20% может постоянно иметь 20% прибыли в год, то он либо будущий нобелевский лауреат, либо сильно ошибается.

Кино и сериалы для погружения в атмосферу

- Игра на понижение (The Big Short, 2015)

- Волк с Уолл-стрит (The Wolf of Wall Street, 2013)

- Предел риска (Margin Call, 2011)

- Уолл-стрит (Wall Street, 1987)

- Уолл-стрит: Деньги не спят (Wall Street: Money Never Sleeps, 2010)

- Бойлерная (Boiler Room, 2000)

- Миллиарды (Billions, сериал, 2016)

- Люди, построившие Америку (The Men Who Built America, сериал, 2012)

Как начать инвестировать в акции: руководство для начинающих

Инвестирование — это способ откладывать деньги, пока вы заняты жизнью, и заставить их работать на вас, чтобы вы могли в полной мере пожинать плоды своего труда в будущем. Инвестирование — это средство к более счастливому концу. Легендарный инвестор Уоррен Баффет определяет инвестирование как «… процесс выкладывания денег сейчас, чтобы получить больше денег в будущем». Цель инвестирования — заставить ваши деньги работать в одном или нескольких типах инвестиционных инструментов в надежде на то, что приумножая ваши деньги со временем.

Инвестирование — это средство к более счастливому концу. Легендарный инвестор Уоррен Баффет определяет инвестирование как «… процесс выкладывания денег сейчас, чтобы получить больше денег в будущем». Цель инвестирования — заставить ваши деньги работать в одном или нескольких типах инвестиционных инструментов в надежде на то, что приумножая ваши деньги со временем.

Допустим, у вас есть отложенная 1000 долларов, и вы готовы войти в мир инвестирования. Или, может быть, у вас есть только 10 дополнительных долларов в неделю, и вы хотите заняться инвестициями. В этой статье мы расскажем, как приступить к работе в качестве инвестора, и покажем, как максимизировать прибыль при минимальных затратах.

Ключевые выводы

- Инвестирование определяется как действие по вложению денег или капитала в дело с ожиданием получения дополнительного дохода или прибыли.

- В отличие от потребления, инвестирование направляет деньги на будущее в надежде, что они со временем будут расти.

- Однако инвестирование также сопряжено с риском потерь.

- Инвестирование на фондовом рынке — наиболее распространенный способ для новичков получить инвестиционный опыт.

Какой вы инвестор?

Прежде чем вкладывать свои деньги, вам нужно ответить на вопрос, какой я инвестор? При открытии брокерского счета онлайн-брокер, такой как Charles Schwab или Fidelity, спросит вас о ваших инвестиционных целях и о том, какой риск вы готовы взять на себя.

Некоторые инвесторы хотят принимать активное участие в управлении ростом своих денег, а некоторые предпочитают «установить и забыть». Более «традиционные» онлайн-брокеры, подобные двум упомянутым выше, позволяют инвестировать в акции, облигации, биржевые фонды (ETF), индексные фонды и паевые инвестиционные фонды.

Онлайн-брокеры

Брокеры либо с полным спектром услуг, либо со скидкой. Брокеры с полным спектром услуг, как следует из названия, предоставляют полный спектр традиционных брокерских услуг, включая финансовые консультации при выходе на пенсию, здравоохранение и все, что связано с деньгами. Обычно они имеют дело только с более состоятельными клиентами и могут взимать значительные комиссии, включая процент от ваших транзакций, процент от ваших активов, которыми они управляют, а иногда и ежегодный членский взнос. Обычно минимальный размер счета составляет 25000 долларов США и выше в брокерских конторах с полным спектром услуг. Тем не менее, традиционные брокеры оправдывают свои высокие комиссии, давая подробные советы в соответствии с вашими потребностями.

Обычно они имеют дело только с более состоятельными клиентами и могут взимать значительные комиссии, включая процент от ваших транзакций, процент от ваших активов, которыми они управляют, а иногда и ежегодный членский взнос. Обычно минимальный размер счета составляет 25000 долларов США и выше в брокерских конторах с полным спектром услуг. Тем не менее, традиционные брокеры оправдывают свои высокие комиссии, давая подробные советы в соответствии с вашими потребностями.

Раньше дисконтные брокеры были исключением, но теперь они стали нормой. Дисконтные онлайн-брокеры предоставляют вам инструменты для выбора и размещения ваших собственных транзакций, и многие из них также предлагают робо-консультационные услуги по принципу «установил и забыл».По мере развития сферы финансовых услуг в 21 веке онлайн-брокеры добавили больше функций, включая образовательные материалы на свои сайты и мобильные приложения.

Кроме того, несмотря на то, что существует ряд дисконтных брокеров без (или очень низких) ограничений по минимальному депозиту, вы можете столкнуться с другими ограничениями, и определенные комиссии взимаются со счетов, не имеющих минимального депозита. Это то, что инвестор должен учитывать, если он хочет инвестировать в акции.

Это то, что инвестор должен учитывать, если он хочет инвестировать в акции.

Робо-советники

После финансового кризиса 2008 года на свет появилось новое поколение инвестиционных консультантов: робо-консультанты. Джона Стейна и Эли Бровермана из Betterment часто называют первыми в этой области. Их миссия заключалась в том, чтобы использовать технологии для снижения затрат инвесторов и оптимизации рекомендаций по инвестициям.

С момента запуска Betterment были основаны и другие компании, занимающиеся роботами, и даже известные онлайн-брокеры, такие как Charles Schwab, добавили консультационные услуги, подобные роботам.Согласно отчету Чарльза Шваба, 58% американцев говорят, что к 2025 году они будут использовать какой-либо робот-совет. Если вы хотите, чтобы алгоритм принимал за вас инвестиционные решения, включая сбор налоговых убытков и ребалансировку, роботизированный советник может быть для вас. И, как показал успех индексного инвестирования, если вашей целью является долгосрочное накопление богатства, вы можете добиться большего с помощью робо-консультанта.

Инвестирование через вашего работодателя

Если у вас ограниченный бюджет, постарайтесь инвестировать всего 1% своей зарплаты в пенсионный план, доступный вам на работе.По правде говоря, вы, вероятно, даже не пропустите такой небольшой вклад.

Планы выхода на пенсию по месту работы вычитают ваши взносы из вашей зарплаты до расчета налогов, что сделает взносы еще менее болезненными. Как только вы будете довольны вкладом в 1%, возможно, вы сможете увеличить его, когда будете получать ежегодные прибавки. Вы вряд ли пропустите дополнительные взносы. Если у вас есть пенсионный счет 401 (k) на работе, возможно, вы уже инвестируете в свое будущее за счет отчислений в паевые инвестиционные фонды и даже в акции своей компании.

Минимум для открытия счета

Многие финансовые учреждения предъявляют минимальные требования к депозитам. Другими словами, они не примут вашу заявку на открытие счета, если вы не внесете определенную сумму денег. Некоторые фирмы даже не позволяют открыть счет на сумму всего 1000 долларов.

Перед тем, как решить, где вы хотите открыть счет, стоит сделать покупки в некоторых магазинах и ознакомиться с обзорами наших брокеров. Мы указываем минимальные депозиты в верхней части каждого обзора.Некоторые фирмы не требуют минимальных депозитов. Другие часто могут снизить затраты, например комиссию за торговлю и комиссию за управление счетом, если ваш баланс превышает определенный порог. Тем не менее, другие могут предоставить определенное количество сделок без комиссии за открытие счета.

Комиссии и сборы

Как любят говорить экономисты, бесплатного обеда не бывает. Хотя в последнее время многие брокеры стремятся снизить или отменить комиссию по сделкам, а ETF предлагают индексное инвестирование всем, кто может торговать с помощью простого брокерского счета, все брокеры так или иначе должны зарабатывать деньги на своих клиентах.

В большинстве случаев ваш брокер будет взимать комиссию каждый раз, когда вы торгуете акциями путем покупки или продажи. Торговые комиссии варьируются от 2 долларов за сделку, но могут достигать 10 долларов у некоторых дисконтных брокеров. Некоторые брокеры вообще не взимают комиссию за торговлю, но компенсируют ее другими способами. Благотворительных организаций, оказывающих брокерские услуги, нет.

Торговые комиссии варьируются от 2 долларов за сделку, но могут достигать 10 долларов у некоторых дисконтных брокеров. Некоторые брокеры вообще не взимают комиссию за торговлю, но компенсируют ее другими способами. Благотворительных организаций, оказывающих брокерские услуги, нет.

В зависимости от того, как часто вы торгуете, эти комиссии могут увеличиваться и влиять на вашу прибыльность. Инвестирование в акции может быть очень дорогостоящим, если вы часто входите и выходите из позиций, особенно с небольшой суммой денег, доступных для инвестирования.

Помните, что сделка — это приказ на покупку или продажу акций одной компании. Если вы хотите купить пять разных акций одновременно, это рассматривается как пять отдельных сделок, и с вас будет взиматься плата за каждую из них.

Теперь представьте, что вы решили купить акции этих пяти компаний на свои 1000 долларов. Для этого вы понесете 50 долларов торговых расходов (при условии, что комиссия составит 10 долларов), что эквивалентно 5% от вашей 1000 долларов. Если бы вы полностью вложили 1000 долларов, ваша учетная запись будет уменьшена до 950 долларов после торговых затрат.Это означает потерю 5% еще до того, как у ваших инвестиций появится шанс заработать.

Если бы вы полностью вложили 1000 долларов, ваша учетная запись будет уменьшена до 950 долларов после торговых затрат.Это означает потерю 5% еще до того, как у ваших инвестиций появится шанс заработать.

Если вы продадите эти пять акций, вы снова понесете затраты на торговлю, которые составят еще 50 долларов. Чтобы совершить поездку туда и обратно (покупка и продажа) этих пяти акций, вам потребуется 100 долларов, или 10% от суммы вашего первоначального депозита в 1000 долларов. Если ваши инвестиции недостаточны для покрытия этого, вы теряете деньги, просто входя в позиции и выходя из них.

Если вы планируете часто торговать, ознакомьтесь с нашим списком брокеров для экономных трейдеров.

Паевые инвестиционные фонды (комиссии)

Помимо комиссии за торговлю при покупке паевого инвестиционного фонда, с этим типом инвестиций связаны другие расходы. Паевые инвестиционные фонды — это профессионально управляемые пулы фондов инвесторов, которые целенаправленно инвестируют, например в акции США с большой капитализацией.

При инвестировании в паевые инвестиционные фонды инвестор будет нести множество комиссий. Одной из наиболее важных комиссий, которую следует учитывать, является коэффициент управленческих расходов (MER), который взимается командой менеджеров каждый год в зависимости от количества активов в фонде.MER составляет от 0,05% до 0,7% годовых и варьируется в зависимости от типа фонда. Но чем выше MER, тем больше он влияет на общую доходность фонда.

При покупке паевых инвестиционных фондов вы можете увидеть ряд комиссий за продажу, называемых нагрузками. Некоторые из них являются загрузкой переднего плана, но вы также увидите фонды холостого хода и фонды загрузки. Перед покупкой убедитесь, что вы понимаете, несет ли рассматриваемый фонд объем продаж. Ознакомьтесь со списком фондов без нагрузки и без комиссии за транзакцию вашего брокера, если вы хотите избежать этих дополнительных сборов.

С точки зрения начинающего инвестора комиссии паевых инвестиционных фондов на самом деле являются преимуществом по сравнению с комиссиями по акциям. Причина в том, что комиссии одинаковы, независимо от суммы, которую вы инвестируете. Таким образом, если вы соответствуете минимальным требованиям для открытия счета, вы можете инвестировать всего 50 или 100 долларов в месяц в паевой инвестиционный фонд. Термин для этого называется усреднением долларовой стоимости (DCA), и это может быть отличным способом начать инвестирование.

Причина в том, что комиссии одинаковы, независимо от суммы, которую вы инвестируете. Таким образом, если вы соответствуете минимальным требованиям для открытия счета, вы можете инвестировать всего 50 или 100 долларов в месяц в паевой инвестиционный фонд. Термин для этого называется усреднением долларовой стоимости (DCA), и это может быть отличным способом начать инвестирование.

Диверсификация и снижение рисков

Диверсификация считается единственным бесплатным обедом в инвестировании.Короче говоря, инвестируя в ряд активов, вы снижаете риск того, что результативность одной инвестиции серьезно повредит окупаемости ваших инвестиций в целом. Вы можете думать об этом как о финансовом жаргоне, означающем «не кладите все яйца в одну корзину».

С точки зрения диверсификации наибольшие трудности при этом возникнут при инвестициях в акции. Как упоминалось ранее, затраты на инвестирование в большое количество акций могут нанести ущерб портфелю. При депозите в 1000 долларов практически невозможно иметь хорошо диверсифицированный портфель, поэтому имейте в виду, что вам может потребоваться инвестировать в одну или две компании (самое большее) для начала. Это увеличит ваш риск.

Это увеличит ваш риск.