Доход — это… Что такое Доход?

Доход — денежные средства или материальные ценности, полученные государством, физическим или юридическим лицом в результате какой-либо деятельности за определённый период времени[1][2]. Данное определение даёт общее представление о доходе. В частном смысле под доходами понимаются доходы государства, доходы организаций или доходы населения.

- Доходы государства — доходы, получаемые государством за счёт взимания налогов, пошлин, платежей, внешнеторговых операций, иностранных кредитов, иностранной помощи[2] и используемые для осуществления государственных функций[1].

- Доходы организации — увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)[3].

- Доходы населения

Общее представление о доходе

Универсальным и самым распространённым определением дохода в экономической науке является следующее[4]:

Доходом в данный период времени является сумма денежных средств, которую может потратить определённое лицо, оставляя без изменения стоимость своего богатства[4].

Данное определение показывает, что доход является услугой капитала (или богатства). Это подтверждается словами французского экономиста Жака Рюэфа (фр.)русск. в его книге «Общественный порядок», в которой он называет

Источники формирования дохода

В XVIII веке физиократы считали, что основным источником дохода является земля. Франсуа Кенэ в своей работе «Физиократия» подчёркивал первостепенность данного источника дохода:

Земля — единственный источник богатства, и лишь сельское хозяйство его преумножает[5].

В трудовой теории стоимости выделяют два основных источника формирования национального дохода, создаваемого полностью трудящимися: заработную плату работников и прибавочную стоимость, присваиваемую эксплуататорскими классами. Карл Маркс утверждал, что быстрое повышение доходов капиталистов и крупных земельных собственников по отношению к заработной плате наёмных рабочих приводит к росту эксплуатации и усилению антагонизма между трудом и капиталом[4].

Согласно теории факторов производства, основанной французским экономистом Жаном Батистом Сэем, стоимость представляет совокупность различных доходов. Каждый фактор производства, участвуя в создании товара, приносит своему владельцу ту или иную часть стоимости, эквивалентную затратам этого фактора. По данной теории выделяют четыре основных источника формирования доходов: заработную плату, земельную ренту, прибыль и ссудный процент. Сэй в своей теории утверждал, что доходы различных общественных групп независимы друг от друга, то есть рост или падение одних доходов не влияет на величину других. Этим подчёркивается отсутствие антагонизма между классами, всеобщая заинтересованность всех социальных групп в росте общественного богатства

Примечания

- ↑ 1 2 Новый экономический словарь / Под редакцией А. Н. Азрилияна. — М.: Институт новой экономики, 2006. — 1088 с. — 4000 экз. — ISBN 5-89378-014-0

- ↑ 1 2 3 Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. Современный экономический словарь. — 5-е изд., перераб. и доп. — М.: Инфра-М, 2007. — 495 с.

- ↑ Приказ Минфина РФ от 06.05.1999 N 32н «Об утверждении положения по бухгалтерскому учету „Доходы организации“ ПБУ 9/99»

- ↑ 1 2 3 4 Экономическая теория: Учебник / под общей редакцией академиков

- ↑ 1 2 Ален Бейтон, Антуан Казорла, Кристин Долло, Анн Мари Дре. 25 ключевых книг по экономике. — Челябинск: Урал LTD, 1999. — С. 514—538. — 7000 экз. — ISBN 5-8029-0059-8

несколько проверенных способов — Финансы на vc.ru

В настоящее время каждый пытается заработать, используя для этого различные способы. Кто-то открывает собственное дело, кто-то идет работать на других людей, а некоторые предпочитают получать деньги без лишних усилий. Это можно сделать с помощью пассивного дохода. Что это такое и как его создать? Об этом вы узнаете в данной статье.

Пассивный доход позволяет зарабатывать деньги без необходимости выполнять какую-то работу. Такой способ — отличный вариант для людей, которые предпочитают проводить свободное время за пределами офиса. По сути, он позволяет получать деньги «из воздуха». Но для создания пассивного дохода также нужно приложить немалые усилия.

Что такое пассивный доход

Пассивный доход (или резидуальный) — способ зарабатывания денег, не требующий от человека выполнять какие-то либо действия. Можно сказать, что это средства за выполненную ранее работу. То есть, вы когда-то вложили определенную сумму в дело, а теперь это дело обеспечивает вас «легким» и стабильным доходом.

Активный и пассивный доход

Оба этих вида заработка позволяют получать определенную прибыль. Однако они имеют существенные различия. Далее мы сравнили активный и пассивный доходы, чтобы показать вам разницу между ними.

Виды пассивного дохода

Пассивный доход бывает разного вида, про каждый из которых рассказано далее.

- Интеллектуальный. Прибыль с данного вида дохода приходит за счет созданного ранее интеллектуального продукта: книги, изобретения, видеоролика, песни и т.д. Автор в последствие получает проценты и гонорары за проданные копии, а также за патент.

- Маркетинговый. Доход формируется исходя из созданной маркетинговой сети, личного сайта или собственного бренда. Таким образом, подобный актив обеспечивает вас прибылью ежемесячно на определенную сумму.

- Инвестиционный (финансовый). Для создания данного вида пассивного дохода необходимо наличие стартового капитала. В дальнейшем эти средства нужно вложить в ценные бумаги, недвижимость или акции. После этого вы будете получать определенные проценты и дивиденды от выполненных вкладов.

- Правовой. Этим видом дохода обладают многие граждане по закону. К нему можно отнести пенсионные и социальные выплаты, а также материальную помощь. Но для получения данных выплат необходимо иметь на них законные права и оформить соответствующие документы.

Источники пассивного дохода

Существует множество источников, посредством которых можно обеспечить себя пассивным доходом. Далее представлены самые распространенные из них. Изучив информацию про каждый источник, вы сможете выбрать подходя

доход — Финансовый словарь смарт-лаб.

Доход (return)1. периодический доход (дивиденды, купонные выплаты, процентные платежи)

2. увеличение цены активаи (capital gain).

Различают:

- доход за время удержания актива (holding period return) — изменение цены актива за выбранный период времени

- средний доход или арифметический доход (arithmetic or mean return) — простое среднее арифмитическое доходностей.

- средний геометрический доход (geometric mean return) — учитывает реинвестирование доходов предыдущих периодов (см. формулу ниже)

- доход, взвешенный по деньгам или внутренняя норма доходности (money weighted Return or Internal Rate of Return) — доход с учетом количества инвестированных денег. Доход, когда на счете было существенно меньше денег, будет иметь намного меньшее значение, чем доход, когда на счет была добавлена большая сумма.

- среднегодовой доход (annualized return) — приведение имеющейся доходности к показателю средней доходности за год.

- доход портфеля ценных бумаг (Portfolio return) — сумма взвешенных доходностей ценных бумаг, составляющих портфель.

Доход также бывает:

- валовый доход (gross return) — доход без учета расходов (например, вознаграждение управляющему и расходы на содержание фонда, комиссия брокеру)

- чистый доход (net return) — чистый доход после учета всех расходов, приходящийся на инвестора (акционера)

- доход до налогов (pre-tax return)

- доход после налогов (after-tax return)

Различают номинальный и реальный доход.

Реальный доход — доход скорректированный на инфляцию. Реальный доход полезен для сравнения доходности активов при различных темпах роста инфляции.

По использованию заемных средств различают:

- доход базового актива

- доход, полученный с использованием кредитного плеча (leveraged return)

- исторический (historical return) — уже реализованный, фактический.

- ожидаемый (expected return) — тот, который ожидает увидеть инвестор.

Формулы

3. средний геометрический доход вычисляется по формуле:

4. Внутренняя норма доходности вычисляется по формуле:

Ci — это денежный поток за i-й период

5. формула для среднегодового дохода, при периоде больше 1 года

Если к примеру у нас есть доходность за неделю, то формула такая среднегодовой доходности будет выглядить так:

Rannual=(1+rweekly)52

6. доход портфеля ценных бумаг:

Анализ акций :: Аналитика :: Управляющая компания ДОХОДЪ

Как использовать

С помощью «анализа акций» инвестор может выбрать ценные бумаги в соответствии со своей инвестиционной стратегией. Следует помнить, что портфель должен быть диверсифицирован, то есть состоять хотя бы из 8-10 акций, при этом ни одна из них не должна иметь вес более 15%. Рекомендуется регулярно, но не слишком часто пересматривать веса и проводить ребалансировку.

Описание

Индикаторы принимают значения от 0 до 10. Стратегии основываются на индикаторах и имеют значения от 0 до 20. Total Rating основывается на стратегиях и имеет значения от 0 до 60. Чем больше значение показателей, тем сильнее недооценка акции. Подробнее о методике расчёта можно узнать в Гиде по анализу акций.

Гид по анализу акций

[ скачать ]

Индикаторы

Рост — рост выручки

P/E — оценка рынком прибыли компании

P/BV — оценка рынком капитала компании

ROE — эффективность использования капитала компании

EV/EBIT — оценка рынком прибыли до уплаты процентов и налогов (с учетом долга)

ROCE — эффективность использования капитала компании с учётом долга

Yield — дивидендная доходность

DSI — стабильность дивидендов

Стратегии

Value Strategy — ставка на дешевые по прибыли компании, которые могут показать её рост, недооценённый рынком

Deep Value Strategy — ставка на дешевые по капиталу компании, которые могут увеличить свою эффективность

Smart Estimate Strategy — ставка на самые эффективные компании, текущие доходы которых недооценены рынком

Dividend — ставка на акции со стабильными и высокими дивидендами для получения текущего дохода

DCF-потенциал — ставка на компании имеющие наибольший потенциал роста по нашей оценке на основе модели дисконтирования будущих денежных потоков

Ответы на часто задаваемые вопросы

Следите за анализом акций в ![]() Twitter

Twitter ![]() Facebook

Facebook ![]() Telegram

Telegram ![]() InvestTalks

InvestTalks ![]() Вконтакте

Вконтакте ![]() Инстаграм

Инстаграм

Анализ облигаций. Beta Управляющая компания ДОХОДЪ

| Эмитент | Название бумаги | Дата выпуска облигации | Дата погашения | Дата погашения/оферты | Лет до погашения/оферты | Эффективная доходность, % годовых | Валюта | Кредитное качество | Кредитный рейтинг | Потенциал | Индекс ликвидности | Риск падения цены,% | Полное название | ISIN | Номинал | НКД | Комментарий | Потенциал | ||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Эмитент | Название бумаги | Дата выпуска облигации | Дата погашения | Дата погашения/оферты | Лет до погашения/оферты | Эффективная доходность, % годовых | Валюта | Кредитное качество | Кредитный рейтинг | Потенциал | Индекс ликвидности | Риск падения цены,% | Полное название | ISIN | Номинал | НКД | Комментарий | Потенциал |

Данные Московской Биржи, Доходъ. Задержка 15 минут.

Управляющая компания «ДОХОДЪ», Общество с ограниченной ответственностью (далее Компания) не обещает и не гарантирует доходность вложений. Решения принимаются инвестором самостоятельно. При подготовке материалов, содержащихся на данной странице, была использована информация из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения специалистов аналитической службы Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к составлению этой страницы, Компания не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни ее агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Информация, содержащаяся на странице, действительна на момент ее публикации, при этом Компания вправе в любой момент внести в информацию любые изменения. Компания, ее агенты, работники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми на данной странице, или вступать в отношения с эмитентами этих ценных бумаг. Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта. При формировании Индекса Ликвидности используются последние доступные на дату публикации данных официальные итоги торгов соответствующих ценных бумаг, предоставляемые Московской Биржей.

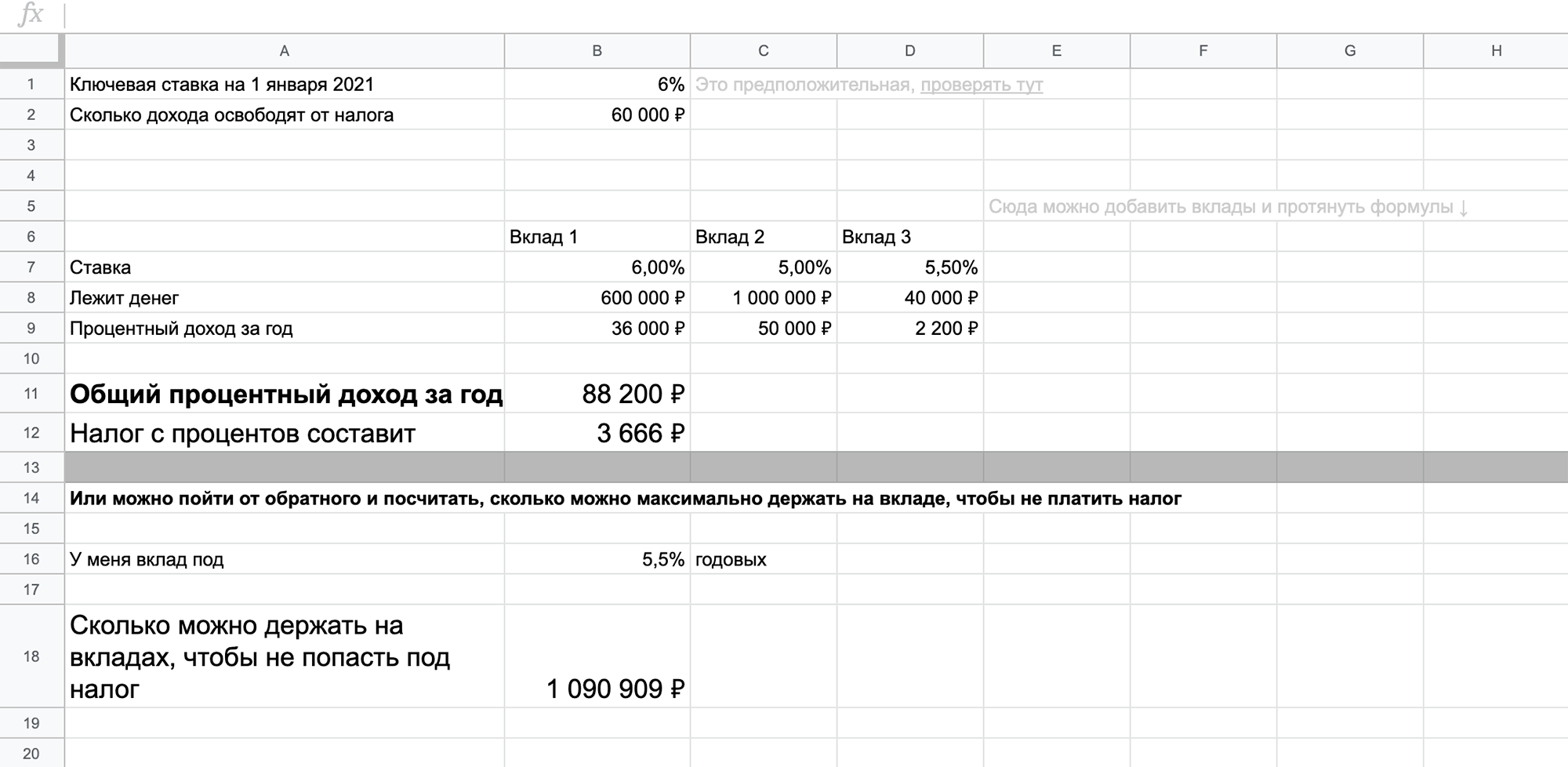

когда введут, с какой суммы будет взиматься налог — новости в Т—Ж

С 2021 года начнут действовать изменения в налоговом кодексе, которые касаются налогообложения дохода от вкладов и облигаций. Если раньше нужно было платить налог, только когда вклад открыт по баснословно высокой ставке, то с 2021 года налог будет привязан не к ставке конкретного вклада, а к процентному доходу по всем вкладам и счетам за год. Раньше стать плательщиком налога было практически нереально, а с 2021 года — вполне.

Евгений Шепелев

частный инвестор

Что изменится в налогообложении дохода по вкладам

Как сейчас. До конца 2020 года нужно платить налог с дохода по рублевому вкладу или счету, если его ставка превышает определенную величину: ключевую ставку ЦБ плюс 5 процентных пунктов. Налог платят только с превышения этого лимита. Для резидентов ставка составляет 35%, для нерезидентов — 30%.

Сейчас ставка ЦБ равна 6% годовых, то есть лимит ставки, до которого налог не взимается, — 11% годовых. Таких ставок по вкладам в банках давно нет, поэтому налог никто не платит.

Для вкладов и счетов в иностранной валюте безналоговая ставка — 9% годовых. Таких ставок сейчас тоже нет.

Как будет. С 2021 года налог будет зависеть не от ставки конкретного вклада, а от того, сколько дохода от процентов вы получили за год по всем вашим вкладам и счетам. Если доход превысит лимит — с превышения придется заплатить налог. Лимит считается так: 1 000 000 Р × ключевая ставка ЦБ на 1 января того же года. Ставка налога тоже поменялась: с превышения платят налог по ставке 13% — и резиденты, и нерезиденты.

Суммируется весь процентный доход. Проценты на остаток по карте и по накопительным счетам тоже считаются, если ставка по ним превышает 1% годовых.

Налог рассчитывается именно с дохода, то есть с процентов от вкладов и счетов. С суммы самого вклада или счета налогов нет.

Допустим, 1 января 2021 года ключевая ставка будет такой же, как сейчас: 6%. Тогда лимит на 2021 год составит 1 000 000 Р × 6% = 60 000 Р — это процентный доход, с которого не нужно платить налог.

Предположим, за 2021 год вы получите 30 000 Р процентов по одному вкладу и 40 000 Р по другому, итого это 70 000 Р дохода. Превышение лимита — 10 000 Р. С этого превышения придется заплатить налог 13% — то есть 1300 Р.

Доход от валютных вкладов и счетов будет суммироваться с доходом от рублевых. Выплата процентов в валюте пересчитывается в рубли по курсу ЦБ на дату выплаты дохода. Общий налог удерживается в рублях.

При расчете налоговой базы не будут учитываться доходы от рублевых вкладов и счетов, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых. Также не учитываются доходы от счетов эскроу.

Что такое счет эскроу

Банки будут сами сообщать в налоговую, какой доход от вкладов и счетов получил клиент за год. Сообщить должны до 1 февраля года, следующего за отчетным. Сотрудники ФНС посчитают, должен ли налогоплательщик что-то платить, и направят уведомление об уплате налога.

Все это действует с 1 января 2021 года. Налог за 2021 год нужно будет заплатить в 2022 году, за 2022 год — в 2023 году и т. д. Новые нормы не касаются дохода, полученного в 2020 году.

Посчитайте за меня

Если примеры расчетов кажутся сложными, посчитайте, сколько налога придется платить, с помощью нашей эксельки.

Скопируйте ее себе через «Файл» ➝ «Создать копию» и введите нужные цифры:

Скоро сделаем удобный калькулятор для расчета налога на доход по вкладам. Подпишитесь на нашу рассылку и мы пришлем его сразу же, как он будет готов:

Что изменится в налогообложении процентов от облигаций

Как сейчас. От налога освобождены купоны по многим облигациям: ОФЗ, субфедеральным, государственным облигациям Республики Беларусь. Еще освобождены рублевые корпоративные облигации, выпущенные в 2017 году и позднее и торгующиеся на бирже, если ставка купона не превышает ставку ЦБ плюс 5 процентных пунктов.

п. 25 ст. 217 НК РФ

Если ставка купона корпоративных облигаций превышает ставку ЦБ + 5 п. п., то с превышения удерживается налог: для резидентов — по ставке 35%, для нерезидентов — 30%.

п. 7. ст. 214.1, п. 1 ст. 214.2 НК РФ

Как будет. С 2021 года все купоны всех облигаций будут облагаться налогом по ставке 13% для резидентов и 30% для нерезидентов. Теперь для корпоративных облигаций неважно, превышает ли ставка купона ставку ЦБ + 5 п. п.: налог в любом случае составит 13% от купона.

От количества облигаций у инвестора тоже ничего не зависит: даже если у вас куплена всего одна облигация на 1000 Р, с купонов, полученных с 1 января 2021 года, удержат 13%.

Налогом облагается весь купон. Исключений по типу эмитента, ставке купона или размеру полученного дохода нет.

Как и в случае с вкладами, все вступит в силу со следующего налогового периода — с 1 января 2021 года. То есть новые правила не касаются купонов по облигациям, полученных до 31 декабря 2020 года.

Налог с купонов удержит брокер, как это происходит и сейчас. Самостоятельно считать и платить налог не придется.

Налог 13% с купонов облигаций не должны будут удерживать, если вы резидент РФ и эти облигации находятся на ИИС с вычетом типа Б — на доход. Правда, до закрытия счета брокер не знает, какой тип вычета вы выберете, поэтому возможны два варианта:

- при выплате купонов налог не удержат. Если же при закрытии ИИС не применить вычет типа Б, то брокер удержит налог с купонов;

- при выплате купонов с них все же удержат налог. Тогда, если вы закроете ИИС и примените к нему вычет типа Б, надо будет попросить брокера или налоговую вернуть излишне удержанный НДФЛ.

ИИС в вопросах и ответах

То, как будет у вас, зависит от брокера и от того, поступают купоны на ИИС или на внешний счет. Уточните это у вашего брокера, если хотите сэкономить на налогообложении купонов через ИИС с вычетом на доход.

Специальный налоговый режим для самозанятых граждан: Налог на профессиональный доход

Как стать налогоплательщиком налога на профессиональный доход

Чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

Регистрация в приложении «Мой налог» занимает несколько минут. Заполнять заявление на бумаге и посещать инспекцию не нужно. Доступны несколько способов:

- с использованием паспорта для сканирования и проверки, а также фотографии, которую можно сделать прямо на камеру смартфона;

- c использованием ИНН и пароля, которые используются для доступа в личный кабинет физлица на сайте nalog.ru;

- с помощью учетной записи Единого портала государственных и муниципальных услуг.

Способы регистрации:

- Бесплатное мобильное приложение «Мой налог»

- Кабинет налогоплательщика «Налога на профессиональный доход» на сайте ФНС России

- Уполномоченные банки

- С помощью учетной записи Единого портала государственных и муниципальных услуг

Регистрация занимает несколько минут. Заполнять заявление на бумаге не нужно. При регистрации в приложении «Мой налог» понадобится только паспорт для сканирования и проверки, а также фотография, которую можно сделать прямо на камеру смартфона.

Регистрация очень простая. Вместо подписи заявления нужно просто моргнуть в камеру.

Приложение уже доступно для скачивания.

Скачать из App Store Скачать из Google PlayВеб-версия

Как использовать налоговый режим иностранцам

Иностранные граждане тоже могут применять специальный налоговый режим «Налог на профессиональный доход». Но не все иностранцы, а только граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии.

Граждане этих четырех республик могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет налогоплательщика НПД «Мой налог». Но регистрация возможна только по ИНН и паролю от кабинета налогоплательщика-физического лица. По паспорту зарегистрироваться нельзя.

Если у иностранного гражданина уже есть ИНН и пароль от кабинета налогоплательщика-физического лица, эти данные можно использовать для регистрации. Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

Как получить доступ в личный кабинет налогоплательщика.

После регистрации иностранному гражданину будут доступны все возможности мобильного приложения. Он сможет применять налоговый режим на тех же условиях, что и граждане России.

Граждане других государств, не входящих в ЕАЭС, не могут применять специальный налоговый режим «Налог на профессиональный доход».

Как рассчитать сумму налога к уплате

Самостоятельно ничего считать не нужно. Применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, которая облагается налогом на профессиональный доход.

- 1

Сформируйте чек

по каждому поступлению - 2

Укажите плательщика

и сумму дохода - 3

Отправьте чек покупателю

или распечатайте на бумаге

в течение

месяца

Получайте информацию о начислениях налога онлайндо 12-го числа

следующего месяца

Узнайте сумму налога к уплате в приложениидо 25-го числа

следующего месяца

Заплатите начисленный налог удобным способом

Доход от дисконтной деятельности | Определение

Home Бухгалтерский учет Финансовая отчетность Доходы от операций с дисконтомДоход (или убыток) от прекращенной деятельности — это статья в отчете о прибылях и убытках компании, указанная ниже «Доход от продолжающейся деятельности» до чистой прибыли. Он представляет собой прибыль или убыток после налогообложения от продажи сегмента бизнеса и эффект после налогообложения операций прекращенного сегмента за период.

Доход от прекращенной деятельности отличается от дохода от продолжающейся деятельности, чтобы сообщить пользователям, что у компании есть выбывшие активы, которые принесли такой большой доход, и что в следующем году можно ожидать получения только дохода от продолжающейся деятельности, если только поступления от утилизация используются более рентабельно.

Прекращенная деятельность представлена как в соответствии с ОПБУ США, так и в соответствии с МСФО.

Пример

Компания C имеет доход от продолжающейся деятельности в размере 700 миллионов долларов США.В течение года компания продала один из своих сегментов — «Сегмент А» за 120 миллионов долларов США. Выручка сегмента составила 200 млн долларов США, а затраты — 150 млн долларов США. Его балансовая стоимость составила 100 миллионов долларов США. Ставка налога, применимая к компании в целом и по сегменту, составляет 35%. Представьте чистую прибыль компании за период.

Решение

| Компания C | ||

| Отчет о прибылях и убытках | ||

| За год, закончившийся 31 декабря 2011 г. | ||

| миллионов | ||

| Доход от непрерывной деятельности | 700 долл. США | |

| Прибыль от прекращенной деятельности: | ||

| Прибыль от операционной деятельности сегмента А (за вычетом налогов) | (0.65 × (200-150)) = 32,5 | |

| Доход от выбытия сегмента A (за вычетом налогов) | (0,65 × (120-100)) = 13 | |

| Чистый эффект от доходов от прекращенной деятельности | 45,5 | |

| Чистая прибыль за период | 739,5 | |

, Обайдулла Джан, ACA, CFA, последнее изменение:

Учеба по программе CFA ® ? Заметки и банк вопросов для CFA ® уровня 1, созданный мной в AlphaBetaPrep.com

Доход из других источников — База знаний MBA

Доход из других источников является остаточной статьей дохода. Любая статья дохода, которая не попадает ни в одну из четырех других статей дохода, должна быть отнесена к этой статье.

В соответствии с разделом 56 (2) по этой статье начисляются следующие доходы.

- Дивиденды, объявленные иностранной компанией

- Семейная пенсия

- Выигрыши в лотереях, кроссвордах, скачках и т. Д.

- Доходы от сдачи в аренду оборудования, оборудования или мебели, если это не является фактическим бизнесом получателя.

- Проценты по ценным бумагам, банковские депозиты

- Доходы от субаренды

- Любые другие поступления, не подпадающие под другие статьи доходов.

- Доход от сельскохозяйственных земель, расположенных за пределами Индии

- Плата за экзамен, полученная преподавателями колледжа

- Доход из нераскрытого источника

- Аренда земли и т. Д.

- Поступления без учета в некоторых случаях

Дивиденды

Это означает любую выплаченную сумму компанией за счет делимой прибыли, облагаемой или не облагаемой налогом, ее держателям акций пропорционально его доле участия в компании.Дивиденды также включают условные дивиденды. Дивидендами считаются следующие выплаты.

a) любое распределение, влекущее за собой высвобождение активов компании

b) любое распределение долговых обязательств, долговых обязательств, депозитных сертификатов

c) распределение при ликвидации компании

d) распределение при уменьшении капитала

e) любой платеж в виде займа или аванс закрытой компании

Дивиденды, распределенные или выплаченные местной компанией после 31 марта 2003 г., не подлежат налогообложению в руках акционера согласно разделу 10 (34).С таких дивидендов компания, объявляющая дивиденды, должна уплатить налог. Но условные дивиденды в соответствии с разделом 2 (22) подлежат налогообложению в руках держателей акций.

Выигрыши в лотереях, кроссвордах, скачках и т. Д.

Выигрыши в играх любого типа, а также в азартных играх или ставках в любой форме облагаются налогом. Фиксированная ставка налога в размере 30% плюс дополнительный сбор и налог будет вычтена у источника из такого выигрыша. TDS не будет взиматься, если выигрыши от лотереи, кроссвордов и т. Д. Превышают рупий.5000 / — и 2500 рупий / — в случае выигрыша на скачках. При вычислении дохода оцениваемого должен учитываться валовой выигрыш (чистый выигрыш плюс налог, удержанный у источника).

Сумма брутто = Чистая сумма X 100

100-30

Проценты по ценным бумагам

Проценты по ценным бумагам облагаются налогом в соответствии с данным разделом, если ценные бумаги удерживаются ассистентом в качестве основных средств. Если ценные бумаги хранятся как акции в торговле, тогда проценты облагаются налогом на головную прибыль и прибыль от бизнеса или профессии.Общая сумма процентов (чистые проценты плюс налог, удерживаемый у источника) облагается налогом. Если даются чистые проценты, они должны поступать в руки получателя, если налог вычитается у источника плательщиком.

Чистая процентная ставка X 100

100- ставка TDS

№ | Сведения | Ставка TDS |

1 | Проценты по любой ценной бумаге центрального правительства или правительства штата |

Как рассчитать «доход от домашней собственности» для целей подоходного налога

Если у вас есть дом / квартира, которая либо сдана в аренду, либо пустует, вам необходимо знать о доходе от домашней собственности для целей расчета подоходного налога. Это также важно для экономии налогов, если вы хотите зачесть проценты, которые вы платите по любой жилищной ссуде, взятой на тот же дом, против дохода от домашней собственности.Общий валовой доход человека, подлежащий налогообложению, представляет собой сумму дохода по различным разделам, таким как «доход от заработной платы», «доход из других источников» и т. Д.Одна из этих статей дохода — «Доход от домашнего имущества». При подаче деклараций за 2018-19 финансовый год физическое лицо должно предоставить разбивку дохода от домашней собственности.

Какой доход от домашней собственности

Доход от собственности дома покрывает арендную плату, полученную от собственности дома, которая облагается налогом. Иногда владельцу, возможно, придется заплатить налог на «условную арендную плату», если недвижимость не будет сдана в аренду.

Доход от домашней собственности добавляется / включается в общий валовой доход лица (оцениваемого) только в том случае, если он удовлетворяет трем основным условиям:

1.Ассессируемый является владельцем этой собственности.

2. Имущество должно состоять из дома, строений и / или земли.

3. Имущество может использоваться для любых целей, кроме использования владельцем для целей ведения своего бизнеса или профессии.

Здесь право собственности включает в себя право безусловного владения, права аренды, а также условное владение.

Статья 27 Закона о подоходном налоге определяет условное право собственности на дом для целей налогообложения как:

1. Передача права собственности супругу или несовершеннолетнему ребенку

2.Владелец недвижимого имущества. Непреложное имущество относится к собственности, которая не может быть разделена по закону, например, разделение одноэтажного дома с 3 комнатами между 7 наследниками.

3. Имущество, принадлежащее членам кооперативного общества

4. Любое лицо, которое приобрело недвижимость по сделке по доверенности.

Вычеты из жилого фонда до взыскание налогов

При расчете дохода, полученного от сдачи в аренду собственности, можно воспользоваться (если имеет право) различными вычетами, доступными в соответствии с разделом 24 Закона о подоходном налоге, чтобы получить чистый налогооблагаемый доход от дохода от домашней собственности.Эти вычеты включают стандартный вычет в размере 30 процентов, вычет муниципальных налогов и вычет процентов, уплаченных по жилищному кредиту, что разрешено в соответствии с этим разделом.

Брокерские услуги или комиссионные, уплаченные за приобретение актива, не могут быть вычетом.

Проценты, уплаченные по жилищному кредиту: Любые проценты, уплаченные / подлежащие уплате по ссуде, взятой на приобретение, строительство или ремонт собственности, разрешены как вычет из дохода от этой домашней собственности.

Проценты, выплаченные / подлежащие выплате в предыдущие годы i.е. до года, в котором недвижимость была приобретена или построена (т. е. проценты, уплаченные в период, предшествующий строительству), будут агрегированы и разрешены как вычет в течение пяти последовательных финансовых лет, начиная с года, в котором было завершено приобретение / строительство.

Уплаченные муниципальные налоги: Любые налоги, уплаченные государству в течение финансового года (для которого рассчитывается доход) на собственность, например налог на дом, разрешены для вычета из валовой годовой стоимости, которая рассчитывается на на основе общей суммы арендной платы к получению / получению / условной арендной плате за недвижимость за этот финансовый год.

Если владелец не платит налоги на недвижимость, он также не может воспользоваться вычетом. Владелец может требовать удержания даже в отношении задолженности по налогу на дом в том финансовом году, в котором эта задолженность фактически выплачена.

Стандартный вычет: Позволяет вычету 30% от «чистой годовой стоимости».

Валовая годовая стоимость и чистая годовая стоимость

Годовая валовая стоимость недвижимости — это стоимость, по которой можно разумно ожидать, что недвижимость будет сдаваться в аренду из года в год.Это больше похоже на условную ренту, которую можно было бы заработать, если бы имущество было сдано в аренду. Даже если недвижимость не сдана в аренду, условная арендная плата или условная арендная плата к получению облагается налогом.

Годовая стоимость определяется с учетом 4 факторов. Это: (i) Фактическая арендная плата, полученная или подлежащая получению (ii) Муниципальная стоимость (iii) Справедливая арендная плата (iv) Стандартная арендная плата.

Чистая годовая стоимость рассчитывается как общая годовая стоимость за вычетом уплаченных муниципальных налогов.

РАСЧЕТ ДОХОДОВ ОТ ДОМАШНЕЙ СОБСТВЕННОСТИ

ET Online

ET Online

Расчет доходов от домашнего имущества

Годовая стоимость жилого дома определяется по-разному для разных категорий.Для этого дома разделены на 3 категории. Это следующие:

Нажмите здесь, чтобы рассчитать доход от домашней собственности

Категория A: Дом, сданный в аренду в течение предыдущего года

Годовая валовая стоимость имущества, сданного в аренду в течение предыдущего года, считается выше из следующих:

(a) Ожидаемая арендная плата / Предполагаемая арендная плата, которая берется как наибольшее из значений муниципальной оценки или справедливой арендной стоимости

Или

(b) Фактическая арендная плата, полученная (или подлежащая получению) владельцем собственности, которая частично или полностью сдана в аренду.

Это означает, что в случае, если фактически полученная рента превышает ожидаемую ренту, то фактически полученная рента принимается как валовая годовая стоимость. С другой стороны, если фактически полученная рента меньше ожидаемой ренты, то ожидаемая рента принимается как валовая годовая стоимость.

Ожидаемая арендная плата или Предполагаемая арендная плата — это арендная плата, которую ожидается получить от собственника, рассчитанная на условной основе из наибольшей из муниципальной стоимости или справедливой арендной стоимости с учетом максимальной стандартной арендной платы, в случае, если имущество находится под контролем арендной платы. Действовать.

Категория B: Дом Имущество, которое было частично сдано в аренду и частично пустовало в течение года.

В тех случаях, когда дом частично сдавался в аренду и частично пустовал в течение года, существуют два сценария, которые влияют на фактическую арендную плату, полученную за счет такой вакансии.

Сценарий 1: Когда фактическая полученная или подлежащая получению арендная плата превышает ожидаемую арендную плату, несмотря на вакансию. В этом случае валовая годовая стоимость принимается как фактически полученная рента, поскольку она выше ожидаемой ренты.Ожидаемая арендная плата рассчитывается как большее из значений муниципальной оценки или справедливой арендной платы.

Сценарий 2: Когда фактическая полученная или подлежащая получению арендная плата меньше ожидаемой арендной платы из-за незанятости собственности в течение некоторого времени в течение года. Общая годовая стоимость недвижимости будет фактически полученной или подлежащей получению арендной платой.

Категория C: Дом Имущество, которое сдавалось в аренду на часть года, а остальное время года использовалось для собственного проживания.

Так как дом сдавался в аренду на часть года, а оставшуюся часть года жил в нем самостоятельно, то общая годовая стоимость рассчитывается как арендная плата, которая могла быть получена в случае сдачи имущества в аренду на целый год.Период самозанятия значения не имеет.

Годовая стоимость брутто принимается как большее из

a) Ожидаемая арендная плата при сдаче в аренду на весь год, т.е. выше муниципальной оценки или справедливой арендной платы,

б) Фактическая арендная плата получена или должна быть получена только за период, когда она была сдана.

Что следует помнить:

1. Доход от домашней собственности, которая занята владельцем с целью его собственного проживания или не может быть занята владельцем с целью проживания в связи с его работой в другом месте, принимается как Ноль.В этом случае ассистент не имеет права на стандартный вычет в размере 30%. Однако ему разрешается вычет процентов, уплаченных по жилищному кредиту, включая накопленные проценты до начала строительства.

2. Доход от собственности дома добавляется к общему доходу лица только в том случае, если такой дом или часть дома сдаются в аренду на весь или часть года, или любая другая выгода, полученная от дома владельцем.

3. Если у ассессируемого более одного дома, то он / она может воспользоваться опцией, чтобы считать любого человека в доме самостоятельным.Другой дом (дома) считается сданным в аренду.

взаимозачетов и Перенести вперед убытков от доходов от домашнего имущества

Раздел 70 Закона о подоходном налоге позволяет лицу засчитывать любые убытки от домашнего имущества из дохода от любого другого домашнего имущества.

Раздел 71 Закона о I-T позволяет засчитывать убытки от домашнего имущества от других руководителей Доходов, но не от непредвиденного дохода, то есть любого дохода, который вряд ли появится снова в этом году.

Перенос нескорректированных убытков разрешается максимум на 8 лет, начиная с года, следующего за годом, в котором произошел убыток. В последующие годы зачет разрешен только по статье «Доходы от домашнего имущества».

Сумма убытков, которые могут быть зачтены в отношении собственности дома от других доходов, ограничена 2 лакхами, в зависимости от того, является ли дом самостоятельным или сдается в аренду.

.