Прямые инвестиции в малый бизнес.

Инвестиции в малый бизнес являются очень распространенным видом инвестиций. Продолжим разговор об инвестициях. В этой статье речь пойдет о прямых инвестициях в малый бизнес. И начнем с разговора об инвестировании в не свой малый бизнес. Это может быть бизнес знакомого, партнера, совсем незнакомого человека. Это может быть любой малый бизнес, требующий средства для развития или расширения.

Инвестиции в малый бизнес являются очень распространенным видом инвестиций. Продолжим разговор об инвестициях. В этой статье речь пойдет о прямых инвестициях в малый бизнес. И начнем с разговора об инвестировании в не свой малый бизнес. Это может быть бизнес знакомого, партнера, совсем незнакомого человека. Это может быть любой малый бизнес, требующий средства для развития или расширения.

Что такое прямые инвестиции в малый бизнес.

Прежде всего, что такое прямые инвестиции в бизнес. Прямые инвестиции – это долгосрочные вложения средств непосредственно в бизнес с целью получения прибыли. Это, проще говоря, вложение денег в тот или иной актив в надежде получения прибыли в будущем. При этом активы, покупаемые инвестором, могут быть разные. Это может быть покупка доли бизнеса, с участием в его управлении (активный инвестор). Это может быть просто ссуда бизнесу с получением ее возврата с процентами. Ссуда эта гораздо дороже банковских кредитов и может составлять от 15% — 25% и выше. Это может быть покупка доли бизнеса без участия в его управлении (пассивный инвестор). Но суть от этого не меняется: инвестор доверяет свои деньги бизнесу, а за это получает право на участие в будущих доходах. Инвестиции эти всегда связана с риском, т. к. всегда существует возможность того, что бизнес разорится и инвестор потеряет свои деньги.

Прямые инвестиции в малый бизнес – это, пожалуй, самый, на первый взгляд, простой вид инвестиций. Это действительно инвестиции по определению, инвестиции без различных посреднических структур. Суть этих инвестиций очень проста. При наличии у вас свободных денежных средств, вы вкладываете их в развитие или создание малого бизнеса, у владельца которого достаточных средств нет. Об этом я уже писал в статье «Бизнес с инвесторами». Просто теперь все действия противоположны. Ваша задача теперь – найти такой, пользующийся вашим доверием малый бизнес, договориться о взаимовыгодном сотрудничестве, закрепить его документально и получать прибыль. Естественно все не так просто. Но, повторяю, это самый простой вид инвестиций, хотя и связан с серьезным риском.

Прямые инвестиции в малый бизнес – это, пожалуй, самый, на первый взгляд, простой вид инвестиций. Это действительно инвестиции по определению, инвестиции без различных посреднических структур. Суть этих инвестиций очень проста. При наличии у вас свободных денежных средств, вы вкладываете их в развитие или создание малого бизнеса, у владельца которого достаточных средств нет. Об этом я уже писал в статье «Бизнес с инвесторами». Просто теперь все действия противоположны. Ваша задача теперь – найти такой, пользующийся вашим доверием малый бизнес, договориться о взаимовыгодном сотрудничестве, закрепить его документально и получать прибыль. Естественно все не так просто. Но, повторяю, это самый простой вид инвестиций, хотя и связан с серьезным риском.

Покупка малого бизнеса или его доли.

При покупке доли бизнеса с участием в его управлении, инвестор просто становится неотъемлемой частью этого малого бизнеса. Положительно в этом варианте, пожалуй, только то, что он сам оказывает влияние на бизнес и участвует в распределении его прибыли.

При покупке доли малого бизнеса без участия в его управлении, инвестор передает деньги в управление владельцу бизнеса, или партнеру по бизнесу. Передавая деньги в управление партнеру, инвестор избавляется от необходимости непосредственно управлять всеми процессами бизнеса. За инвестора и на его деньги управлять бизнесом будет владелец бизнеса или партнер. Это связано с очень большим риском. Если партнер является хорошим бизнесменом, порядочным человеком и грамотно ведет свой малый бизнес, инвестиции вернутся с прибылью. В противном случае инвестор рискует потерять все инвестированные в данный бизнес средства.

Венчурное инвестирование.

Несколько слов следует сказать про венчурное инвестирование. Этот вид инвестирования более характерен для крупного бизнеса, в малом бизнесе встречается значительно реже. Это в настоящее время довольно распространенная форма прямых инвестиций. Венчурное инвестирование заключается в том, что инвестор, или группа инвесторов вкладывают денежных средств в открывающийся бизнес. Принято считать, что направление этого бизнеса, как правило, является высокотехнологичным проектом. Но это не совсем так. Венчурное инвестирование может быть связано и с начинающими свой старт бизнесами в других направлениях, таких, как мебельный бизнес, ресторанный бизнес, строительство и др. Но на сегодняшний день венчурное инвестирование в высокие технологии является наиболее популярным. Часто при помощи венчурного инвестирования вырастают крупные компании. Кстати, всемирно известные компании Microsoft и Intel выросли на венчурном капитале.

Несколько слов следует сказать про венчурное инвестирование. Этот вид инвестирования более характерен для крупного бизнеса, в малом бизнесе встречается значительно реже. Это в настоящее время довольно распространенная форма прямых инвестиций. Венчурное инвестирование заключается в том, что инвестор, или группа инвесторов вкладывают денежных средств в открывающийся бизнес. Принято считать, что направление этого бизнеса, как правило, является высокотехнологичным проектом. Но это не совсем так. Венчурное инвестирование может быть связано и с начинающими свой старт бизнесами в других направлениях, таких, как мебельный бизнес, ресторанный бизнес, строительство и др. Но на сегодняшний день венчурное инвестирование в высокие технологии является наиболее популярным. Часто при помощи венчурного инвестирования вырастают крупные компании. Кстати, всемирно известные компании Microsoft и Intel выросли на венчурном капитале.

Как видим, венчурное инвестирование предоставляет инвестиции начинающим бизнесам, имеющим серьезный потенциал развития. Как мы уже не раз отмечали, начинающие бизнесы представляют собой немалый риск для инвесторов. Необходимо помнить о 95% бизнесов, исчезающих в течении 5 лет. Но с другой стороны, благодаря своей новизне, эти бизнесы являются, в случае успеха, очень многообещающими предприятиями, способными в несколько раз увеличить первоначальное капиталовложение инвестора. Венчурное инвестирование предполагает вложения инвесторов на средний или длительный срок. При этом следует знать о том, что возможности отозвать вложения преждевременно отсутствуют. Инвестиции можно отозвать только после того, когда будет завершен, определенный в инвестиционном договоре цикл развития компании.

Заключение.

Как вы уже заметили, прямые инвестиции в малый бизнес во многом напоминают покупку готового малого бизнеса. Поэтому прямые инвестиции в бизнес требуют определенного уровня знаний, опыта инвестора в той сфере, куда он собрался вкладывать средства. И если для активного инвестора это само собой разумеется, то для пассивного инвестора прямые инвестиции в малый бизнес вряд ли будут оптимальным капиталовложением.

malbusiness.com

Инвестиции в малый бизнес: тонкости процесса

Без инвестиций не может существовать и развиваться ни один бизнес. Сам по себе бизнес — это деятельность, направленная на получение дохода. Это и производственная деятельность, торговля ценными бумагами, спекуляция на бирже. При правильном и грамотном вложении финансовых средств их можно значительно приумножить. Поэтому инвестиции в малый бизнес крайне важны для начинающих предпринимателей.

Крайне редко бывает так, что инвестиции в малый бизнес быстро приносит стабильный доход, но все равно это привлекает многих инвесторов. Существует две основных формы инвестирования:

- кредитное;

- прямое.

В случае кредитного инвестор привлекает деньги финансовых компаний или банков, но для этого необходимо иметь залоговое имущество и подтверждение того, что инвестирование будет выгодным, иными словами, необходимо предоставить детальный бизнес-план.

Как уменьшить риски при нвестиции в малый бизнес

В любом процессе инвестирования всегда будет две стороны — владелец бизнеса и инвестор. Главной задачей инвестора стоит найти тот вид бизнеса, который приносил бы ему доход. Для владельца бизнеса самое главное привлечь инвестора к своей деятельности и при этом не потерять его.

Любые инвестиции в малый бизнес в обязательном порядке должны быть закреплены соответствующим договором. Можно использовать существующие шаблоны, а можно составить собственный договор, учитывая интересы обоих сторон, при этом важно учитывать возможные риски. В случае неудачи часть вложений можно вернуть, а в случае успешного развития бизнеса появляется прекрасная возможность получения прибыли.

Прежде чем вкладывать свои деньги, инвестору необходимо просчитать экономическую эффективность, либо воспользоваться для этого услугами специалистов. Очень важно тщательно проверить все условия функционирования проекта, оценить срок окупаемости вложений.

Гораздо удобнее, когда у владельца бизнеса составлен бизнес-план, инвестору остается детально изучить каждый из его разделов. В том случае, когда согласно бизнес плану планируется очень высокая доходность, проверять его следует ещё более тщательно. Порой некоторые расчеты могут быть преднамеренно фальсифицированы, либо просто ошибочны.

Как правило, инвестиции в любой проект состоят из финансовых вложений владельца бизнеса и инвестора. Для владельцев бизнеса в таком случае очень важно привлечение инвестиций в бизнес со стороны инвестора. Инвестору следует выяснить если ли необходимые средства у владельца бизнеса, в противном случае процесс работы будет не только значительно заторможен, но и рискованным.

Инвестору следует детально изучить область деятельности бизнеса, куда он планирует делать вложения. В идеале он должен неплохо разбираться в данном вопросе, либо иметь специалиста по теме, ведь самое главное для инвестора — получать прибыль от своих вложений.

Благодаря инвестированию можно открыть дело или заниматься его дальнейшим развитием. Самой главной задачей для владельца такого бизнеса — это поиск человека, кто мог бы сделать финансовые вложения в это дело. Такого человека важно уметь правильно заинтересовать, ведь далеко не каждый человек готов просто так отдать свои деньги в пока еще сомнительный для него проект.

Правила привлечения инвестиции в бизнес

Существует несколько правил, которые позволят поставить свой бизнес на новый уровень благодаря привлечению капитала.

- Целеустремленность. Большинство предпринимателей слишком настырно доказывают перспективность проекта инвестору, чтобы получить необходимые инвестиции. Однако в таком случае чаще всего они получают отказ. Причиной тому служит нежелание понять причины негативного отношения инвестора по отношению к их казалось бы, весьма перспективному проекту. Для того чтобы добиться в таком деле успеха и положительного решения, следует понять причину отказа, а потом быстро устранить ее.

- Делаем главный упор на развитие. Любой бизнес будет перспективным только в том случае, если он всегда будет нацелен только на постоянный рост. Когда инвестор увидит такие перспективы и желание компании занять свою нишу на рынке, то решение о вложении необходимой суммы будет принято гораздо быстрее.

- Зацикленность на инвесторе. Многие начинающие бизнесмены на начальном уровне развития их бизнеса слишком много времени и сил занимаются тем, чтобы как можно скорее найти инвестора. Но при этом частные инвестиции в бизнес — это далеко не единственный вариант, ведь можно еще оформить кредит, попробовать воспользоваться возможностями партнерских проектов.в конце концов — воспользоваться собственным капиталом. А вот если инвестор видит, что бизнесмен не спешит использовать собственный капитал, то и инвестор делать этого не будет.

- Иностранные инвестиции. Некоторые предприниматели питают большие надежды на то, чтобы получить помощь из-за рубежа, то есть, воспользоваться иностранными инвестициями. Но на практике все очень сложно, западные инвесторы не спешат вкладывать свои деньги в начинающие и пока очень рискованные проекты. Исключение разве что могут составлять крупные компании, кто уже не первый год на рынке, обладают высоким оборотом, вот к такому бизнесу зарубежные инвесторы куда более снисходительны.

- Документы. Для того чтобы привлечь инвестиции в свой бизнес, важно всегда на руках иметь пакет всех необходимых документов. Инвестор должен видеть бизнес на бумаге, потому очень важно иметь грамотно составленный бизнес-план. Просто одной идеи совсем недостаточно для привлечения денег.

- Инвестиции не спасут от банкротства. Если компания находится на грани развала, то привлечение инвестиций со стороны — далеко не самый лучший выход, если быть точнее — то он окажется провальным. Инвесторов привлекают только развивающиеся компании, которые смогут приносить ему прибыль. От проекта, который подходит к банкротству, они откажутся, т.к. это очень высокие риски.

Типы инвесторов

Существует несколько типов инвесторов:

- финансовый. Для него самое главное — получать стабильный и пассивный доход от своих инвестиций. Причем такому инвестору абсолютно неважно чем занимается предприниматель, самое главное — это рост получаемого дохода. Для такого инвестора абсолютно не интересны те проекты, которые принесут доход в долгосрочной перспективе, тем более, когда требуются большие финансовые вложения;

- инвестор для стартапа. Такие люди вкладывают деньги только в развивающийся и перспективный проект. Далее, после того как бизнес будет доведен до определенного уровня, инвестор его продает, а точнее, свою долю;

- стратег. Для таких инвесторов важно получить полный контроль над компанией, куда они вносят свои деньги. Чаще всего ими покупается контрольный пакет акций, а после этого они принимают самое активное участие в работе своего нового дела. Но на такую форму сотрудничества согласится далеко не каждый предприниматель, ведь по сути, его дело, которое он основал, переходит к совершенно другому человеку.

Преимущества инвестирования

Преимуществ у инвестиции в малый бизнес немало. В первую очередь, инвестор получит доступ к праву управления компанией, в которую он вложил свои финансы, в случае правильного руководства прибыль такого бизнеса будет расти, а значит и доход инвестора увеличится. Инвестор сам может выбирать то направление бизнеса, куда он желает делать вливания своих денег, причем для некоторых проектов требуются небольшие суммы. Самое главное — это неограниченная прибыль.

angel-investor.ru

Помощь малому бизнесу от государства, начинающему предпринимателю в 2019 году

В процессе развития и становления бизнеса, многие начинающие ИП испытывают сложности с деньгами, инвестициями. Наиболее простой и быстрый метод решения проблемы – помощь государства при открытии малого бизнеса.

Интересно то, что Российская Федерация проводит достаточно активную политику, суть которой заключается в поддержке ИП, для чего и была предложена соответствующая программа помощи малому бизнесу.

Российские власти не просто реализуют наиболее простой и доступный метод регистрации, но и предлагают крайне выгодную финансовую помощь. Одним из основных способов помощи малому бизнесу от государства в 2019 году является льготное кредитование. Имеется огромное количество программ, благодаря которым удается выделять гос помощь с минимальными процентными ставками.

Помощь начинающему предпринимателю от государства в 2019 году

Помощь при открытии малого бизнеса реализуется согласно нескольким установленным направлениям. Зачастую она представлена в виде материальной помощи в развитии на безвозвратной основе, которая выдается исключительно один раз.

Достаточно часто предприниматели получают отказы, что может быть обусловлено нарушением процедуры, отсутствием повода для преференции. Чтобы увеличить шансы на финансовую помощь, важно правильно выбрать программу.

Читайте: , несколько прибыльных направлений.Основные виды помощи

Федеральная программа. В течение последних десяти лет правительство систематически выделяет региональные средства из бюджета, чтобы оказать помощь в развитии и открытии малого бизнеса. Такая поддержка гарантирована производственным предприятиям, организациям по народному творчеству, начинающим предпринимателям, а также фирмам, деятельность которых заключается в развитии экологического туризма.

Субсидия от биржи труда. Прежде чем открыть собственный бизнес, желательно обзавестись стартовым капиталом. Когда нет финансовых средств, не стоит сразу брать кредит в банке под высокий процент. Имеется уникальный шанс получения разовой гос помощи через центр занятости. Для этого следует обратиться в центр помощи, зарегистрироваться в роли безработного, составить грамотный бизнес-план со всеми расчетами. Выполнив ряд действий, можно смело подавать заявку и принять участие в конкурсе. Проект будет рассмотрен специальной комиссией. Если решение удовлетворительное, можно смело регистрировать ООО либо ИП, получить желаемую сумму и начинать работать. Главное и основное условие получения разовой субсидии в том, что ИП обязан предъявить отчет, касающийся использования предоставленного капитала.

Содействие малому бизнесу. Это не просто денежные средства, но и некоторые услуги бесплатного характера. Чаще всего это различные обучающие программы и семинары, консультации по правовым вопросам, обеспечение помещением и землей, маркетинговые выставки и ярмарки.

Имущественный тип поддержки. Любой новичок имеет право получить следующие варианты государственной поддержки в 2019 году: съем недвижимого имущества по заниженным ценам, использование инфраструктуры, которая была организована для реализации предпринимательства.

Грант от российского правительства. Помимо разовой денежной помощи в 2019 году, у начинающего ИП есть возможность . Чтобы реализовать задумку, необходимо грамотно составить заявление, подать в соответствующие инстанции. Претендовать на грант могут:

- ИП, которые стараются создавать рабочие места;

- лица с идеальной КИ, своевременной оплатой налоговых взносов;

- граждане, занимающиеся предпринимательством в торговле, производстве не меньше года.

Прежде чем предоставить заявление, поучаствовать в конкурсе, важно собрать полный пакет документации. Понадобится соответствующее подтверждение о том, что ранее не выдавался грант, субсидия. Обязательно нужно пройти обучение на курсах, они функционируют при региональных фондах, занимающихся .

Кредит. Если гражданин получает отказ в получении государственной субсидии по каким-либо причинам, есть возможность получить кредит под 6 процентов годовых. Данная разновидность гос поддержки предназначена для предпринимателей, которые производят экспортные товары, делают нефтегазовое оборудование, развивают инновационное производство. Простыми словами, льготный кредит дают тем, кто трудится в приоритетной экономической сфере.

Мнение эксперта

Алексей Матвеев

Эксперт нашего сайта. Опытный специалист в различных сферах сельского хозяйства, а также организации бизнес процессов.

Задать вопросНе исключен и тот факт, что государство потребует деньги обратно, если будет установлена нецелевая трата финансовых средств.

Как получить помощь на развитие малого бизнеса

Предоставление конкретного стартового капитала вполне возможно тогда, когда соблюдены абсолютно все условия:

- гражданин не имеет права числится в роли ИП, ведь постановка на учет возможна после получения субсидии;

- человек, желающий получить преференции, обязан быть безработным и стоять на учете на бирже труда.

С целью получения денежных вливаний необходимо придерживаться конкретного алгоритма:

- составить четкий, грамотный бизнес-план;

- собрать все необходимые документы, справки;

- написать заявление, обратиться в государственный орган;

- дождаться ответа по вопросу получения субсидии;

- отчитаться о расходовании денег в течение года (акты, чеки).

Если решение по заявке будет носить положительный характер, гражданин обязан обратиться в местную налоговую службу, чтобы пройти регистрацию ИП на протяжении 5 дней.

Чтобы получить кредит на бизнес, следует подать обращение в фондовый банк-партнер, предъявив заявление и пакет всей документации, дождаться вердикта. Если у заемщика нет возможности предоставить залоговое имущество, финансовая организация отправляет документы, заявку в указанный фонд ради поручительства. Длительность рассмотрения заявления – не более трех дней. При удовлетворительном ответе происходит официальное подписание оговора между тремя сторонами, а именно банковским учреждением, ИП и фондом. Со стороны фонда проводится тщательная проверка и анализ бизнеса, что поведает о его стабильности.

Чтобы получить кредит на бизнес, следует подать обращение в фондовый банк-партнер, предъявив заявление и пакет всей документации, дождаться вердикта. Если у заемщика нет возможности предоставить залоговое имущество, финансовая организация отправляет документы, заявку в указанный фонд ради поручительства. Длительность рассмотрения заявления – не более трех дней. При удовлетворительном ответе происходит официальное подписание оговора между тремя сторонами, а именно банковским учреждением, ИП и фондом. Со стороны фонда проводится тщательная проверка и анализ бизнеса, что поведает о его стабильности.

Следует заметить, что выдача льготного займа осуществляется даже региональным и муниципальным фондом. Если предприниматель начинающий, то займ предоставляется на короткий промежуток времени. Когда дела идут в гору, ИП может ждать более крупную финансовую помощь в 2019 году. Достаточно приемлемым методом кредитования на льготных условиях является компенсационный займ. Государство предоставляет небольшую ссуду, она нужна с целью быстрого погашения основного кредита.

Сайт Бизнесвселе.ру подготовил для вас несколько интересных бизнес идей:

Подводя итоги, необходимо отметить, что благосостояние государственной экономики напрямую зависит от успеха мелких предпринимателей, их реализации. В данной нише задействовано огромное количество людей, они регулярно получают зарплату и отчисляют налоги, занимаются активной стимуляцией малого бизнеса. Многие представители бизнеса сомневаются в работоспособности подобных программ помощи, что вполне логично. Нужно заметить, что для получения гранта, важно не только желание прибыли, но и возможность сделать бизнес социально значимым.

Загрузка …

Загрузка …biznesvsele.ru

Инвестиции в бизнес с нуля | Готовый, малый, средний бизнес | Привлечь частные инвестиции в бизнес

Содержание статьи:

- Что такое инвестиции в бизнес?

- Существующие риски

- Инвестиции в бизнес с нуля

- Преимущества/недостатки

- Отличительные признаки

- Инвестиции в малый бизнес

- Инвестиции в готовый бизнес

Бизнес — особенно стартапы — не может развиваться без инвестиций. Грамотная стратегия финансовых вливаний может принести неплохие дивиденды, а выйти на окупаемость проекта предприниматель может за более короткие сроки.

Инвестиции в бизнес это финансирование коммерческой деятельности напрямую, без участия посредников, без использования сложного инструментария.

Инвестиции в бизнес это вложение материальных и нематериальных средств в производство товара, оказание услуги.

Инвестирование в бизнес можно привлекать, не имея собственного капитала и дохода. Для этого необходимо найти источники финансирования и продумать бизнес-идею до мелочей. Предприниматель получает возможность развивать свою организацию, внедрять новые идеи, действовать по своему усмотрению.

Необходимо также помнить о риске потери капитала, возможном нескором получении прибылей от проекта, необходимости постоянно изыскивать источники финансирования, искать спонсоров проекта и инвесторов.

Инвестирование в бизнес подразумевает создание и ведение коммерческой деятельности. Это формирование штата работников(наём рабочей силы и предоставление им всех необходимых условий труда), организация трудового и производственного процесса путем приобретения или аренды необходимого оборудования, производственных и административных площадей, сырья и материалов, инструментов и всего, что необходимо для изготовления готовой продукции/услуги.

Успешность и востребованность вложений в бизнес обуславливается тем фактом, что на финансовом и инвестиционном рынке присутствует большое число инвесторов, ищущих подходящий им инвестиционный проект для извлечения прибыли с одной стороны, а также множество авторов идей и проектов, ищущих средства для их воплощения с другой. Инвестиции в бизнес способны связать обоих этих участников инвестиционного процесса и обеспечить их потребности.

Однако каждому инвестору, заинтересованному в подобном виде инвестиций необходимо четко понимать, что бизнес инвестиции имеют множество нюансов и особенностей, что обуславливает некоторые инвестиционные риски.

В первую очередь инвестору необходимо хорошо разбираться в той отрасли или сфере экономики, к которой относится объект его вложений. Нужно понимать всю подноготную и разбираться в юридических тонкостях заключения и оформления инвестиционной сделки.

Если же необходимых знаний и опыта инвестор не имеет, а желание инвестировать именно в этот объект присутствует, рационально прибегнуть к консультациям и информационной поддержке квалифицированных специалистов и компетентных в этих вопросах юристов.

Следующий риск или подводный камень вложений в бизнес заключен в том факте, что инвестируя в оригинальную идею, инвестор не всегда может правильно оценить размер будущей прибыли от её реализации, а также степень востребованности идеи на рынке со стороны потенциальных клиентов.

В результате инвестор может потерять вложенные средства, однако если идея окажется удачной размер полученной прибыли может превышать её запланированные значения в несколько раз.

Золотое правило инвестирования — чем выше процент возможного дохода, тем выше риски его получения. Именно от данного утверждения необходимо отталкиваться всем начинающим инвесторам.

В бизнес с нуля

Возможными объектами для вложения могут выступать не только оригинальные идеи, но и уже функционирующие, доказавшие свою состоятельность.

Здесь инвестору необходимо выяснить первопричину того, почему собственник привлекает средства в уже запущенный проект.

Вполне возможно, что проект не настолько успешен насколько о нем говорят. Однако, зачастую, причины совсем в другом. К примеру, собственник решил отойти от дел, или ему понадобились свободные деньги, или же он планирует открыть другой бизнес.

Самый простой способ финансирования — инвестировать в стартап собственные средства. Однако такой вариант очень редкий. Как правило, деньги есть у одних, а бизнес-идеи — у других людей. Поэтому второй способ — найти инвесторов, которые смогут профинансировать проект. Таких людей еще называют бизнес-ангелами.

Ищут вкладчиков на специальных площадках, инвестиционных форумах. Иногда случаются и уникальные ситуации, когда заинтересованных партнеров сводят жизненные ситуации.

Однако найти инвестора — большая удача. Чаще всего стартаперы прибегают к кредитам или программам государственного финансирования малого и среднего бизнеса.

В готовый бизнес

Инвестиции в готовый бизнес предлагают инвестору множество преимуществ:

- возможность получения уникального и эксклюзивного опыта и знаний по ведению бизнеса

- отсутствие стресса от запуска новой никем не опробованной идеи

- существенная экономия времени и средств.

В готовый бизнес вкладывать средства инвесторов проще: уже есть отчетность, оборотные ведомости, можно заложить оборудование, недвижимость, сам бизнес, взяв кредит на его развитие. Банки охотнее кредитуют тех, с кого есть, что взять, в случае фиаско.

Некоторые виды бизнеса кредитуются на льготных условиях. Происходит это в том случае, если государство или власти региона заинтересованы в развитии данного направления предпринимательской деятельности. Организаторам бизнеса предоставляются не только кредиты со сниженной процентной ставкой, но выгодные условия деятельности, льготы по налогам, субсидии.

Недостатки вложений в готовые бизнес-проекты:

- в случае долевого участия возможны разногласия с партнёрами

- высоко рисковый актив

- законодательные и бюрократические барьеры

- необходимость наличия профильных знаний, навыков и опыта предпринимательской деятельности

- ситуативность и сезонность многих видов предпринимательской деятельности, что ведёт к неопределенности.

В малый бизнес

На рынке малого бизнеса сложилась такая ситуация, что начинающим бизнесменам сегодня очень сложно найти ресурсы для запуска их проектов. Банки кредитует крайне не охотно, да и условия на которых предоставляются займы не самые выгодные.

Именно поэтому бизнесмены обращаются за помощью к частным инвесторам. Для тех инвестиции в малый бизнес очень интересны хоть и несут не мало рисков и проблем.

Инвестиции в малый бизнес это финансирование инвестором не крупной фирмы, имеющей четкий план по созданию и реализации товара или услуги.

Рынок мелкого предпринимательства в нашей стране ещё недостаточно развит, поэтому при ведении переговоров частным инвесторам необходимо быть крайне внимательными.

Необходимо тщательным образом изучить всю представленную документацию, включающую в себя подробный бизнес-план и другие документы.

Предлагаемая инвесторам идея должна быть прописана от и до. От того в чём её суть и ценность, до пошагового плана по воплощению её в жизнь и получению прибыли.

Должна быть расписана расходная и доходная часть, на что будут идти траты и из чего извлекаться доход.

Нельзя обходить вниманием и сам договор об инвестировании, особенно пункты прав и обязанностей сторон, а также распределения доходов.

Основные способы инвестирования в малый бизнес:

- покупка бизнеса на этапе банкротства (возвращение бизнес-проекта к жизни и стабильному функционированию сулит инвестору ощутимый доход по причине того, что проекты на этапе банкротства продаются по очень низкой и выгодной цене)

- покупка доли в бизнесе (инвестор получает право на распределение дохода плюс становится его совладельцем)

- предоставление займа на развитие бизнеса (дивиденды по результатам деятельности)

Привлечение средств на средний и крупный бизнес требует более жесткого и рационального подхода. Необходимо продумать стратегию инвестирования, пошаговую реализацию бизнес-плана. Важно продумать варианты, что нужно будет делать, если случится форс-мажор или бизнес не принесет ожидаемой прибыли. Разумнее всего прибегнуть к услугам страховщиков, которые смогут застраховать бизнес-риски.

Классификация бизнес инвестиций

Вложения в предпринимательскую деятельность (бизнес) можно классифицировать на основании следующей группы признаков:

- этап или фаза инвестирования (инвесторы вкладывают собственные активы либо на этапе запуска (начальном), либо на этапе функционирования проекта. Различия в том, что на этапе запуска значительная доля вкладываемых ресурсов уходит на рекламу и раскрутку идеи. При инвестициях в готовый бизнес-проект такого рода расходы в несколько раз меньше, либо совсем отсутствуют.)

- размер инвестиций (выделяют полное либо частичное инвестирование. Полное инвестирование осуществляется в проект с понятным бизнес планом и стратегией его развития. Другими словами в проект в котором инвестор уверен, либо в собственный бизнес)

- форма вложений (инвесторы вкладывают в производственные активы (технологические линии, сырье, материалы, инструменты и другое, что необходимо для производства), либо в ценные бумаги компании)

- принадлежность бизнес идеи (финансирование собственных либо сторонних идей)

- вид заработка (возможны два варианта, заработок может быть либо активным, либо пассивным. Активным его будут называть, когда инвестор принимает непосредственное участие в развитии и управлении проектом. Пассивным, когда инвестор лишь получает дивиденды от функционирования проекта.)

mir-investicyj.ru

Проблемы инвестиций в малый и средний бизнес

Основные проблемы развития малого и среднего бизнеса

Очевидно, что развитие страны во многом зависит от делового климата и развития малого и среднего бизнеса. Обратимся к мировому опыту. Возьмем для примера Швецию. При самом высоком в Европе ВВП на душу населения и самых высоких социальных гарантиях 80% этого ВВП создается предприятиями малого и среднего бизнеса. В России о роли малого и среднего бизнеса тоже очень много говорят. Как и во всем мире, в России общество делится на две неравные части: на тех, кто говорит, и тех, кто делает. К сожалению, тех, кто говорит значительно больше. Не по количеству особей, а по удельному весу на политических весах. Очень много говорят об этом власти и чиновники всех уровней, много говорят депутаты, много – кандидаты, банкиры… но, как повелось, именно те, кто много говорит, очень сильно мешает тем, кто делает. Или пытается делать. И далеко не все попытки что-то сделать приводят к положительному результату. Давайте проанализируем, почему.

Возможности, перспективы и проблемы инвестиций в малый и средний бизнес

На сегодняшний день существует достаточно количество проектов, которые имеют отличную перспективу и важное значение для экономики регионов, городов и страны в целом. Проблема у всех одна: отсутствие финансирования ввиду невозможности получения необеспеченных кредитов. Ведь не секрет, что наши банки готовы кредитовать сегодня тех, у кого уже имеется значительный потенциал для залога. Причем, и для них кредиты имеют характер тихого, но бессовестного грабежа из-за процентов, комиссий, всевозможных затрат на обслуживание и пр. На поверку, при заявленных в среднем 10 – 15% годовых на практике выходит все 17 – 22%. Выдержать такой кредит не каждому под силу. Как правило, на это способны предприятия торговли, делающие «быстрые деньги». Но ведь они не создают продукт, то есть сам предмет продаж. В результате рынок наполняется не всегда качественным импортом, не всегда «белым», но всегда более выгодным по цене, чем отечественный. А почему? Не потому, что наши предприниматели такие жадные хапуги, а потому, что экономически обоснована более высокая себестоимость. Почему? Потому что руководству страны не выгодно развивать малый и средний бизнес? Или власть в стране настолько крепко связана с олигархическим капиталом, которому это не выгодно?

Не берусь сейчас однозначно ответить на этот вопрос. Просто констатируем факты. С 2011 г. увеличивается налоговое бремя, которое особенно больно ударит именно по малому и среднему бизнесу: платили 26% на социалку (а те, кто использует УСН, – 14%), будем теперь все платить 34%. Для крупного капитала это не так страшно. Для малого и среднего – вопрос выживаемости. Почему? Попробуем проследить причинно-следственную связь. Итак, повышаются налоги – это причина, далее смотрим на последствия:

- Прогнозирую, что процентов тридцать малых и средних предприятий закроются.

- На рынок труда выплеснется очередная партия безработных.

- Оставшиеся будут вынуждены снижать белую зарплату и уйдут в тень.

- Повысится спрос на «помойки», т.е. вырастет спрос криминальный бизнес по «обналичке».

- С ним надо будет бороться, на что потребуются новые бюджетные средства.

- Но их не будет, потому что налогов больше собирать не станут, а скорее – меньше.

- Банки, видя усиление криминала, защищаются и ужесточают условия кредитования для всех, в том числе для честных предпринимателей, авторов прогрессивных технологий и инноваций, которые по определению не могут иметь достаточного обеспечения.

- Существующий сегодня малый и средний бизнес будет хиреть и разоряться, а новый не родится вообще.

- Самые талантливые и активные, но не востребованные поедут на чужбину искать применения своим талантам.

- Страна не получит множество инноваций и не будет развиваться теми темпами, которыми могла бы.

Я назвал только десять самых очевидных последствий одного, на мой взгляд, ошибочного шага. Дальнейшую цепочку можно раскручивать бесконечно. Но результат плачевный, с какой стороны не посмотри. Возникает вопрос: почему руководство страны, постоянно повторяя, как мантру, что надо развивать малый и средний бизнес, не хочет видеть лежащее на поверхности решение этой проблемы? Почему вместо того, чтобы не на словах, а на деле поддержать активную часть населения, ее постоянно давят и топят? Почему, призывая «не кошмарить бизнес», государство упорно продолжает это делать само? Почему вместо создания государственных инвестиционных фондов (не формальных, а настоящих) создаются мутанты вроде нового инкубатора для коррупции – «Сколково», куда вход стоит столько, что простому смертному не под силу? Как известно, дорогой вход вовсе не гарантирует хорошей пьесы! А сколько идей и инновационных решений остается никому неизвестными! Сколько проектов с прекрасными перспективами остается нереализованными! Ну, что ж, практика использования российских идей для открытий и создания шедевров техники за рубежом для нас не новинка – мы привыкли! Сколько наших Нобелевских лауреатов сегодня работают не на свою страну!

Впрочем, оставим руководство в покое. Не ругайте пианиста – он играет, как может!

Но все ли так плохо и безнадежно? Есть ли решение? Вспомним старую, как свет, истину: спасение утопающих – дело рук самих утопающих. Нужно рассчитывать только на свои силы. Сил хватает, – скажете вы – но где же брать деньги на развитие? Если их трудно найти в родных краях, надо искать за рубежом. Иностранные инвесторы и кредиторы задыхаются в конкурентной борьбе за выгодные вложения в своих странах. Россия предлагает сегодня огромные возможности для этого. Они готовы к сотрудничеству, несмотря на риски, которые пока пугают иностранных инвесторов. Как же добиться снижения рисков и создать привлекательные для инвестиций условия? Можно ли эти условия обеспечить? Оказывается, это возможно!

Инвестиции: отечественные или иностранные?

Почему мы этим занялись? Идея войти на рынок инвестиций родилась, во-первых, на основе анализа рынков в разных областях бизнеса, который показал перспективность, несомненную полезность, выгодность и если угодно, благородство целей. Во-вторых, потенциал компетенций нашей команды, обладающей огромным и разнообразным опытом работы в разных областях, знаниями и навыками, необходимыми для успешного понимания рыночной ситуации, выявления и решения проблем, характерных для этого рынка. В-третьих, сама ситуация с малым и средним бизнесом, который сегодня имеет колоссальный интеллектуальный и творческий потенциал, но не способен развиваться так, как мог бы, если бы не главная проблема – деньги!

А где у нас деньги? Правильно – в банках. Но тот, кто пытался взять кредит на развитие бизнеса, связанного не с торговлей, а с реальным сектором, меня поймет: вероятность получения финансирования в наших банках приближается к нулю. Почему? Да, потому что, как правило, проекты, в основе которых лежит инновация, план серьезного рывка в развитии или начала нового производства, не имеют обеспечения, кроме интеллектуального. Ведь те, кто уже что-то успел заработать, не так нуждаются в инвестициях для развития. Лучше не привлекать чужие средства, если есть свои! Например, Е-мобиль Прохорова. Не знаю, что из этого получится, но само стремление человека сделать прорыв в технологии, вкладывая свои деньги – уже достоин глубокого уважения. Но сегодня мы говорим не о Прохорове. Сегодня мы говорим о малом и среднем бизнесе. Его героев не знают по фамилиям. А жаль! Потому что именно в этом пласте сконцентрированы инновационные решения, которые могли бы поднять страну в экономическом, технологическом и интеллектуальном отношении.

Приведу только несколько фактов.

Сравним средний процент кредитов для малого и среднего бизнеса в России и в странах ЕС. ЦБ РФ декларировал, что средняя ставка по кредитам для российских предприятий в 2010 г составила 9,7%. Во-первых, я бы очень хотел познакомиться с человеком, которому удалось такой кредит получить. На практике это невозможно, если у вас дядя не банкир. На практике ставки колеблются в пределах 19 – 22% по рублевым кредитам, и 12 – 16% по валютным. Во-вторых, при этом российские банки требуют обеспечения от 100 до 120% от суммы кредита, плюс поручители, плюс гарантии, а иногда и откат в открытом или завуалированном виде. Что требуют отечественные инвесторы? Долю с контрольным пакетом, прибыль не меньше 30%, то же обеспечение, гарантии, своих людей в штате, ежегодное «выгребание» прибыли на дивиденды в карманы акционеров, вместо направления прибыли на развитие. Принцип один: хапнуть и убежать.

Что предлагают зарубежные банки? Процентная ставка – от 3 до 5% годовых, обеспечение – 70 — 80%, собственный капитал – 10 – 20%. Правда, при этом с их стороны часто требуется жесткий контроль расходования средств. В качестве обеспечения иногда достаточно гарантий банков, или поручителей, иногда – страхования кредита. Зарубежные частные кредиторы сочтут за счастье вложить деньги в надежный проект под 3-4% годовых. Правда, нервов помотают и крови попьют изрядно, но с ними можно договориться. Зарубежные инвесторы часто готовы финансировать 100% стоимости проекта при своей доле от 25% до 49% участия, причем часто пассивного, то есть без физического присутствия и невмешательстве в хозяйственную деятельность, ограничиваясь ежегодными отчислениями от прибыли пропорциональной их доле в капитале, ежеквартальными отчетами и ежегодными проверками.

Выражу свое мнение: общая привлекательность работы с иностранными инвесторами по отношению к отечественным очевидна, несмотря на сложность и повышенный риск. Ну, что ж! Кто не рискует, тот не пьет шампанского!

Риски для собственников проектов

На последнем экономическом форуме в Давосе снова подтвердилось устойчивое пятое место России в ряде наиболее привлекательных для инвестиций стран в 2010 году. И это несмотря на риски, связанные в основном с коррупцией, нестабильностью законодательства и условность его исполнения, зависимость от сумасбродства и произвола местных чиновников в трактовке законов, не побежденную пока криминальную среду и прочие прелести – мы все равно – пятые! Это радует нас как патриотов, и привлекает иностранных инвесторов. Но честные инвесторы идут к нам с большой осторожностью, в отличие от мошенников, для которых наш инвестиционный рынок – лакомый кусок. И в связи с незащищенностью, именно малый и средний бизнес оказывается мишенью для их махинаций.

Уважаемые господа собственники малых и средних предприятий! Будьте бдительны! Eсть большой риск нарваться на мошенников! Это тема отдельной статьи, но сейчас хочу сказать, что на этом рынке среди тех, кто рекламирует себя в Интернете, их процентов девяносто! Надо быть предельно острожным, и, прежде чем начинать отношения, проводить тщательную проверку на легитимность, порядочность, источник капитала и вообще его наличие. Первый тест «на вшивость» — up-front fee (предварительные платежи) якобы на подготовку и сопровождение кредитных документов, всякого рода комиссии и пр. Чаще такие платежи просят перевести через Western Union. Сумма может колебаться от 1,5 тыс. евро до 10 тыс. евро. Для тех, кто не жадный, сам факт требования такой предоплаты – 100%-ное указание на то, что вы имеете дело с мошенником. Это полная гарантия потери этих денег и исчезновения после этого вашего «партнера». Но это не единственный признак. Эти господа довольно изобретательны и совершенствуют свои методы «развода лохов».

Вам повезло, и вы нашли инвестора! Вам удалось получить иностранный займ на развитие своего бизнеса! Проект запущен. Деньги пришли. Внимание! Пришли деньги. И это знают многие, например, банки, налоговые органы, чиновники, рекламщики… Рано или поздно, это будут знать слишком многие из тех, кого вы бы не хотели посвящать в свои дела. На деньги всегда слетаются любители отщипнуть. Как защитить себя и чужие деньги от неоправданных затрат? Прежде всего, помнить, что это не ваши деньги, не впадать в эйфорию и не демонстрировать рост своего благосостояния. Во-вторых, четко контролировать расходы, не запланированные бизнес-планом, не поддаваться на уговоры разного рода рекламных, информационных и прочих компаний, обещающих вам многократное увеличение продаж от их деятельности, тщательно отбирать персонал и построить работу с учетом требований информационной безопасности, быть прозрачным для инвестора и не скрывать от него положения дел. И наконец, в-третьих, беспрекословно соблюдать законодательство, не давая ни малейшего повода для наездов контролирующих госорганов. Что касается защиты от криминала, то это также тема отдельной статьи.

А теперь, уважаемые инициаторы новых проектов, ответьте сами себе на несколько вопросов:

- Чувствуете ли вы себя достаточно профессиональным специалистом?

- Сможете ли четко и грамотно построить систему управления и контроля?

- Сможете ли удержать власть над коллективом и создать профессиональную команду?

- Сможете ли быть бескомпромиссным в отношениях с партнерами, поставщиками, потребителями, государственными органами?

- Готовы ли вы ошибаться, признавать свои ошибки и учиться снова и снова?

- Готовы ли вы к работе 24 часа в сутки в ущерб семье, личным интересам?

- Готовы ли вы переживать стрессы, находить быстрые и профессиональные решения неожиданно возникающих форс-мажоров?

- Готовы ли вы не впадать в уныние и не отступать при неудачах, а снова и снова начинать все с начала?

- Готовы ли вы к тому, что результат работы в материальном выражении может быть ощутим не через месяц, не через два…, а, например, через год – два?

- Готовы ли вы рисковать, и поддержит ли вас в вашем деле ваша семья?

Все это, и еще множество других вопросов обязательно будет сопровождать вас в работе. Если вы на все вопросы честно ответили себе «да», − вы настоящий менеджер от Бога! Поздравляю! Если есть хотя бы малейшая степень сомнения в своих силах, привлекайте сторонних профессиональных консультантов.

Риски для иностранных инвесторов

Среди российских соискателей инвестиций также встречаются мошенники – это не секрет! Забавны случаи, когда сталкиваются мошенники и с одной, и с другой стороны и соревнуются: кто кого «перемошеннит». В каком-то смысле это можно сравнить с попыткой украсть мед из улья голой рукой. Точно известно, что мед там есть и пахнет так аппетитно! Но неизвестно – дома пчелы или нет. Бывают у нас такие «пчелы», что можно и без руки остаться! Но оставим это развлечение им самим. Мы говорим о честном бизнесе.

Повторюсь: самым большим камнем преткновения для иностранных инвесторов является отсутствие обеспечения и гарантий возврата. Нужна защита. Требование многих кредиторов: предоставить справку из банка о наличии на счете собственных средств инвестора в размере от 10 до 20%, наличие ликвидной собственности – от 70 до 100% размера кредита, гарантии банка из списка TOP100, или страхового полиса от страховых компаний из первой пятерки мира. Это обычно невыполнимые для наших предпринимателей условия. Единственным ликвидным капиталом, которым они обладают, часто являются только идеи, технологии, опыт… – интеллект, одним словом. Ну и, разумеется, воля и огромное стремление к развитию своего дела, к созданию современного высокоэффективного производства, услуг, продукта. Можно ли оценить такой вклад, как обеспечение? Вряд ли. Есть только одна категория инвесторов, которые готовы на рисковые вложения – бизнес-ангелы. Но убедить такого инвестора в целесообразности инвестирования в рисковый бизнес – это искусство. Мало кто из предпринимателей, занятых мыслями о технологиях, способен на создание внятного бизнес-плана, а часто даже на описание своей идеи. Разумеется, что при отсутствии понимания, даже бизнес-ангелы не рискуют своими деньгами. При этом ценность тех идей и технологий, которые лежат в основе инновационных проектов, трудно переоценить. Это именно тот капитал, который может принести настоящую прибыль. Главное – грамотно этот капитал оценить и этим капиталом распорядиться.

Так есть возможность привлечения инвестиций в такие необеспеченные проекты? Да, она есть, но реализовать ее можно только с помощью профессионалов.

Подведем итог: главный риск для иностранного инвестора – потеря вложенных средств, во-первых, из-за неправильного выбора проекта и его собственника; во-вторых, из-за просчетов в бизнес-плане и его недостаточной обоснованности, связанной, прежде всего, с некачественным маркетинговым анализом; в-третьих, из-за известных особенностей национального бизнеса в России, упомянутых выше.

Как защититься от всех этих рисков? Только тщательной проверкой исходных данных, анализом предоставленного бизнес-плана, личным знакомством с собственниками и открытости в личных отношениях, «погружением» в проблему, которую бизнес будет решать и, конечно, привлечением профессиональных консультантов, не являющихся представителями одной из сторон, и поэтому способных к объективной оценке перспектив со всех точек зрения.

Выводы и рекомендации

Стратегические выводы:

- Рынок не знает национальностей и не имеет границ. Работать надо там, где выгодно.

- Работать надо, надеясь только на свои силы.

Итак, как решить проблему финансирования? Тактические рекомендации:

Во-первых, продумайте и разработайте бизнес-план. Во-вторых, попытайтесь все же найти возможности для обеспечения: недвижимость, ликвидное имущество, оборотные средства, поручительства, банковские гарантии. В-третьих, прежде чем начинать, пробейте вашего потенциального инвестора по «черным спискам» и по регистрационным базам на предмет его благонадежности и легитимности. В-четвертых, продумайте систему защиты вашего бизнеса изнутри и снаружи, предусмотрите эти меры в бизнес-плане.

И, наконец, в-пятых, не стесняйтесь обращаться за помощью к профессионалам. Вместе вы пройдете все стадии подготовки проекта к инвестированию и найдете приемлемый выход для решения проблемы снижения рисков при выборе инвестора.

Фото в анонсе: Unsplash

www.e-xecutive.ru

Развитие форм государственной поддержки инвестиционной деятельности малого предпринимательства

Малые и средние предприятия (далее — МСП) в развитых странах составляют важнейший сектор национальных экономик. Если крупные предприятия определяют уровень научно-технического и производственного потенциала страны, то МСП, являясь наиболее массовой формой деловой жизни, обеспечивают социально-экономическую стабильность развития. О значимости МСП для ряда стран можно судить по приведённым данным в таблице 1.

Таблица 1

Доля малого и среднего предпринимательства в экономике отдельных стран

|

Страны |

Доля МСП в общей численности занятых (%) |

Доля МСП в ВВП страны (%) |

|

Великобритания |

52 |

53–56 |

|

Германия |

69 |

55–57 |

|

США |

53 |

50–52 |

|

Япония |

78 |

52–55 |

|

Венгрия |

65 |

50–52 |

|

Польша |

60 |

50–52 |

|

Россия |

13 |

10–11 |

Сектор МСП отличается повышенной динамичностью, гибкостью инновационной активностью, способностью к быстрому созданию новых производств и к генерации новых рабочих мест. Например, в США за последние десять лет примерно 55 % всех инноваций и около 75 % новых рабочих мест были созданы в секторе МСП. При этом эффективность капиталовложений примерно в 9 раз выше, чем в сфере крупного бизнеса [1, с.115].

Сложившаяся экономическая ситуация в России негативно воздействует на малый и средний бизнес по всем направлениям. Уровень инфляции и рост цен на все факторы производства ставят многие предприятия на грань банкротства. И в их числе, в первую очередь, предприятия, функционирующие в сфере производства отечественных товаров и бытовых услуг для населения, потребляющие сырье, материалы, стоимость которых постоянно растет. Налоговый пресс давит на производственные предприятия в сфере малого бизнеса.

Сложившиеся экономические условия подрывают стимулы к предпринимательской деятельности, ослабляют предпринимательский настрой. Отсутствие четкого механизма реализации государственных мер по поддержке малого бизнеса, затруднения в получении кредитов, производственных помещений и материальных ресурсов поставили малые предприятия в неравное положение с крупными и ориентации преимущественно на торгово-закупочную и посредническую деятельность. Все эти обстоятельства снижают эффективность деятельности и вынуждают направлять основные усилия не на расширение производства, а на борьбу за «выживание».

Для решения этих проблем необходима активная и эффективная государственная политика по поддержке малого бизнеса на всех уровнях власти. Опыт большинства зарубежных стран, показывает, что это важное самостоятельное системное направление социально-экономической политики государства, которое строится на принципе наибольшего благоприятствования развитию сектора малого бизнеса, особенно в тех направлениях деятельности, которые дают максимальный социально-экономический эффект в стране и регионах.

В настоящее время такая политика в России только разрабатывается, определяются ее цели, направления, механизмы реализации. Реализация государственной политики требует создания правовой, финансовой и институциональной среды, эффективное функционирование которой предполагает постоянное взаимодействие и координацию деятельности всех ее элементов при минимальном дублировании функций, а также ориентацию, как на общие цели социально-экономической политики государства, так и на интересы субъектов малого бизнеса.

Как показывает практика, непременным условием успеха в развитии малого бизнеса является всесторонняя и стабильная государственная поддержка. Она может осуществляться в различных формах, в первую очередь путем стимулирования производства наиболее приоритетных видов продукции, предоставления налоговых льгот, дотаций льготного банковского кредитования, создания информационно-консультативных и научно-технических центров, развития системы страхования, организации материально-технического снабжения. Важную роль играют принятие и исполнение законодательства, разработка и реализация конкретных комплексных программ.

Также в государственной программе должны быть отражены механизмы денежно-кредитной, налоговой, бюджетной, и ценовой политики, материально-технического снабжения, системы официальных гарантий, которые обеспечивали бы создание равных стартовых условий в развитии предпринимательской деятельности.

Весьма остра проблема формирования финансовой базы становления и развития малого бизнеса. Для этого ему должны быть предоставлены определенные льготы. Это могут быть льготы по налогообложению. Но проводимая в нашей стране налоговая политика не только неэффективна, но экономически опасна. Она идет вразрез с установленной в мире практикой и современными мировыми тенденциями развития экономики. Неоправданно высокое налогообложение «убивает» в России малое предпринимательство (многочисленные налоги и поборы нередко оставляют предприятию лишь 15–25 % полученной прибыли). Общее направление совершенствования налоговой системы — усиление стимулирующей роли налогов в развитии производства. В этой связи необходимо освободить малые предприятия от налогов на инвестиции, ввозимые технологии. И, конечно, нужны налоговые льготы на период становления малого предприятия. Совершенно очевидна необходимость дифференцированного налогового подхода к предприятиям разного профиля деятельности. Более низкие ставки налогов должны применяться для наиболее приоритетных отраслей.

Кредитованием субъектов малого и среднего бизнеса занимаются различные кредитные учреждения, прежде всего коммерческие банки, которые учитывают специфику этого бизнеса и создают специальные программы кредитования.

При этом существует проблемы минимизации рисков при обслуживании таких клиентов с целью их ориентации на предупреждение рисков и их последствий. Огромное влияние на появление и развитие кредитного риска оказывают не только общеэкономические факторы, но и факторы, связанные с предприятиями — заемщиками. Зачастую юридические документы потенциального заемщика не приведены в соответствие с требованиями законодательства, а также неправильное оформление либо отсутствие документации на предоставляемое залоговое имущество, что приводит к неправоспособности и недееспособности субъекта сделки и признанию его деятельности на рынке незаконной. Основным факторами является нестабильное финансовое состояние предприятия-заемщика (низкая платежеспособность и финансовая устойчивость, потеря собственного капитала вследствие убыточности, неспособность рассчитываться по взятым ранее обязательствам, неустойчивость денежных потоков, превышение оттока денежных средств над их притоком), а также отсутствие либо недолжным образом организованный процесс маркетинговой деятельности и менеджмента.

Во многих странах (Германия, США, Япония и др.) для получения кредитов или достаточно весомой технической помощи, предприятие должно представить объективные сведения по организационным, финансовым, техническим, кадровым и другим аспектам своей деятельности. Такие сведения обычно подготавливаются уполномоченными специализированными организациями или диагностическими центрами. Это существенно снижает риски вложения средств в предприятия. В нашей стране эти функции по–прежнему выполняют сотрудники банков.

Опыт зарубежных стран показал, что наиболее эффективная государственная поддержка МСП осуществляется через специализированные правительственные органы, имеющие достаточные ресурсные возможности и полномочия. В частности, в США такие функции реализуются через Администрацию Малого Бизнеса при Президенте США (Small Business Administration — SBA), созданную в 1953 г., в Великобритании — через Национальное Агентство по обслуживанию малого бизнеса (SBS), созданное в 2000 г в составе Министерства торговли и промышленности (DTI), в Германии — через генеральный Директорат малого и среднего бизнеса, ремесленничества, услуг и свободных профессий» (DG VIII) в составе Федерального Министерства экономики и технологий (BMWA), в Японии — через реорганизованное Министерств экономики, торговли и промышленности (METI), в составе которого создано Агентство малого и среднего предпринимательства (SMEA).

Наиболее эффективность деятельности SBA подтверждается как фактом устойчивого развития США и мощью сектора МСП, так и использованием опыта SBA при проведении преобразований в системах поддержки МСП в странах ЕС, в Великобритании и Японии, а так же в других странах. В целях обеспечения высокого государственного статуса, SBA было подчинено непосредственно Президенту страны и не могло быть аффинировано ни с одним другим правительственны органом.

Руководит деятельностью SBA — Управляющий, кандидатура которого выдвигается Президентом и утверждается Сенатом. К настоящему времени SBA является одной из наиболее крупных в мире правительственных организаций, специализирующихся в поддержке и развитии МСП. SBA имеет 108 представительств во всех регионах и в крупнейших городах страны с общим штатом свыше 4,2 тыс. сотрудников. Государственная поддержка МСП осуществляемая либо непосредственно структурными подразделениями SBA или уполномоченными компаниями, партнёрскими организациями и фирмами, а также консультационными пунктами, бизнес центрами и т. п.

SBA организовала в США разветвленную сеть представительств, отделений, консультационных пунктов, бизнес центров и уполномоченных компаний полностью или частично, финансируемых из средств федерального бюджета.

Кратко остановимся только на некоторых видах поддержки МСП, которые, не требуя больших капиталовложений, нашли широкое распространение во многих странах и вполне могут быть применены в нашей стране, в их числе:

— «Консультационные бюро руководящих работников в отставке» (ServiceCorpsofRetiredExecutives- SCORE), работа которых связана с использованием опыта высококвалифицированных специалистов, ныне вышедших на пенсию, для консультаций и технической помощи МСП. В 389 консультационных пунктах США сотрудничают 11400 пенсионеров, которые ежегодно консультируют свыше 400 тыс. клиентов. Аналогичные структуры действуют в странах ЕС (EuropeanSeniorServiceNetwork-ESSN), оказывая консультационную помощь с выездом на предприятия, в том числе и в страны СНГ по программе TACIS. В нашей стране этот опыт может быть применён путём создания локальных баз данных о высококвалифицированных пенсионерах, заинтересованных в активном сотрудничестве с местными структурами поддержки МСП.

Интересен опыт инвестиционного кредитования МСП, широко распространённый в США, Японии и Англии. В его основе создание сети частных инвестиционных компаний (Small Business Investment Companies — SBIC), которые используя собственный капитал и привлекая заимствованный капитал под гарантии SBA, осуществляют различные инвестиции в МСП.

Эти компании предоставляют акционерный капитал, долговременные займы, облигационные займы, а также оказывают услуги по финансовому менеджменту. Стимулом для их деятельности является возможность участия в прибыли в случае успешного развития малых предприятий.

Мощным рычагом косвенной финансовой поддержки МСП, является предоставление государственных гарантий по обеспечению кредитов, выдаваемых в рамках государственных или региональных программ обеспечения доступа МСП к финансовым ресурсам. Такие программы существуют в США, Японии, Германии и мн. других странах. Существует свыше 20 специализированных кредитных программ (краткосрочных — для приобретения оборотных средств, обеспечения экспортных операций, оказания экстренной помощи и др.; долгосрочных — для приобретения недвижимости, оборудования и/или для модернизации и расширения деятельности, помощи при бедствиях, проведения НИОКР, и др.). Развитие подобной системы в России позволит сильно расширить базу финансовых ресурсов поддержки МСП за счет привлечения частного капитала.

В настоящее время получает развитие такой способ государственной поддержки малого и среднего бизнеса для получения банковских кредитов как гарантии фондов поддержки МСБ.

Для финансового стимулирования деятельности субъектов малого и среднего предпринимательства в РФ созданы территориальные гарантийные фонды и Агентство кредитных гарантий. Агентство оказывает поддержку на федеральном уровне, а гарантийные фонды — на уровне субъектов Российской Федерации [4, с.77].

Фонды создаются для целей обеспечения доступа субъектов малого и среднего предпринимательства (СМСП) и организаций, образующих инфраструктуру поддержки СМСП, к кредитным и иным финансовым ресурсам, развития системы гарантий и поручительств по обязательствам СМСП и организаций инфраструктуры поддержки СМСП, основанных на кредитных договорах, договорах финансовой аренды (лизинга), договорах о предоставлении банковской гарантии.

Согласно действующим требованиям фонды берут на себя обязательства по заключенным кредитным договорам или договорам финансовой аренды (лизинга), договорам о предоставлении банковской гарантии перед кредитором за исполнение заемщиком своих обязательств.

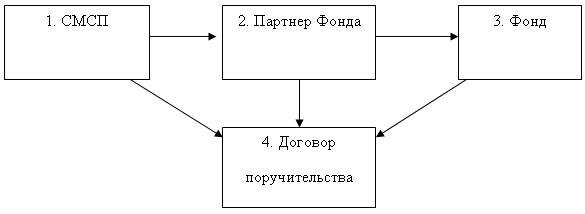

Организация экономической работы фондов по предоставлению гарантий для поддержки субъектов малого и среднего предпринимательства заключается в том, что работает по принципу «единого окна» и не требует предварительного обращения в фонд за получением поручительства. Подача заявки осуществляется через партнеров фондов. Схема взаимодействия участников представлена на рис. 1 [2, с.10].

Рис. 1. Схема взаимодействия участников

Этапы получения поручительства фондов:

Этап 1. СМСП должен самостоятельно обратиться с заявкой на предоставление кредита, банковской гарантии в любое отделение партнера фонда на территории соответствующего региона.

Этап 2. Партнер фонда рассматривает заявку и принимает решение о предоставлении кредита, банковской гарантии или отказе. Партнер фонда информирует СМСП о возможности привлечения фонда в качестве поручителя. При согласии СМСП получить поручительство, партнер фонда направляет в фонд подписанную СМСП заявку на получение поручительства.

Этап 3. Фонд рассматривает заявку в течение трех рабочих дней.

Этап 4. Поручительство фонда оформляется путем заключения трехстороннего договора поручительства между партнером фонда, СМСП и фондом.

Преимуществами использования поручительств фондов являются [3, с.5]:

1. Поручительство фонда не требуется страховать.

2. Возможность не обременять свое имущество залогом и использовать его без ограничений, экономя денежные средства за счет отсутствия страховых платежей.

3. Простота схемы получения — по принципу «единого окна»: не требуется предварительного обращения в фонды за получением поручительства. Подача заявки осуществляется через партнеров фонда.

4. Отсутствие необходимости сбора документов отдельно для фондов.

5. Быстрота оформления поручительства фонда — в течение 3-х рабочих дней.

6. Возможность получения кредита (банковской гарантии) при отсутствии собственного достаточного обеспечения (необходимо не менее 30 %).

7. Поручительство относится к высокой, второй, категории качества обеспечения.

8. Возможность оформления «уникального» предмета лизинга по договору финансовой аренды.

9. Возможность получения поручительства предпринимателями отдаленных от центра территорий региона.

Таким образом, механизм стимулирования банковского кредитования с помощью предоставления гарантий фондами имеет следующие достоинства: отсутствие страхования, быстрота оформления поручительства, выдача кредита при отсутствии необходимого обеспечения и др.

Литература:

1. Малый и средний бизнес в 2012 году: международный опыт регулирования и финансирования. Аналитический центр МСП Банк. — М.: Юрайт, 2012. — С. 103–127.

2. Предпринимательский климат в России: индекс Опоры России. — М.: Литкон, 2012. — 52 с.

3. Гусева К. А. Инвестиционная деятельность в регионах России // Вопросы экономики, 2012. — № 4. — С. 4–9.

4. Тихомирова И. В. Инвестиционный климат в России: региональные риски. — М.: Издатцентр, 2014. — 98 с.

Основные термины (генерируются автоматически): SBA, малый бизнес, США, Россия, партнер фонда, банковская гарантия, Япония, предприятие, фонд, финансовая аренда.

moluch.ru

Государственные инвестиции — что это? Суть и понятие на пальцах

Приветствую!

Сегодня я хочу поговорить про государственные инвестиции. Расскажу о самом понятии, что собой представляет данный вид вложений. На что в большей степени направлены такие инвестиции? Какую от них ожидают отдачу и могут ли они вообще быть прибыльными?

Покажу приоритетные сферы инвестирования для государства, и какой инструментарий оно использует. Помимо этого, рассмотрю конкретные особенности госфинансирования в нашей стране и пути достижения большей эффективности в этом вопросе.

Что это такое и зачем они нужны

Государственные инвестиции — это финансовые вложения, которые осуществляются органами власти или компаниями с государственной формой собственности.

Источниками такого финансирования могут служить бюджетные и внебюджетные инструменты, а также заемные средства.

Глобальными целями госполитики в области инвестиций являются:

- повышение благосостояния граждан страны;

- развитие экономики;

- улучшение социальной среды.

Часто средства направлены на социально-значимые проекты, безопасность, экологию и пр.

Далее более подробно расскажу об объектах финансирования.

На чем основана государственная инвестиционная политика

Установленная политика в вопросе государственных инвестиций представляет собой ряд проектов, сфер или отраслей, которые в большей степени нуждаются в капиталовложениях. Сюда же входит набор мер по стимулированию инвестиционной активности предпринимателей, частного бизнеса и простого населения.

Помимо этого, в государственную политику входят следующие аспекты:

- установление временного диапазона предоставления средств;

- ранжирование приоритетных направлений и долей финансирования;

- работа по повышению эффективности инвестиций.

Сферы инвестирования

Приоритетными направлениями являются:

- достаток жилья и инфраструктуры;

- обороноспособность страны;

- обеспечение внутренней безопасности общества;

- социальная деятельность;

- культурная среда;

- защита экологической обстановки;

- научно-техническая сфера.

Это список первостепенных объектов инвестиций, но также государство финансирует и проекты из других сфер деятельности.

Характерные особенности и признаки

Государственные инвестиции отличаются следующими характеристиками:

- Средства формируются исходя из бюджетного, внебюджетного и долгового инструментария.

- Порядок предоставления и дальнейшего использования средств устанавливается государством.

- Величина, а также сроки предоставления средств установлены и ограничены рамками бюджетных планов.

- Вложения защищены государством.

- В качестве субъекта выступает именно государство, а не конкретные органы управления.

- Главной целью инвестиций является не получение дохода, а решение политических или социальных проблем.

Виды и формы

Госинвестиции могут предоставляться через следующие формы финансирования:

- прямого предоставления средств на конкретные цели;

- послабления в налогах и специальные льготы;

- льготных кредитов;

- инвестиций через компании с государственным участием.

Бюджетные инвестиции в России

Наряду со стандартными приоритетными направлениями (описанными выше), которые должно поддерживать государство, у России есть своя отличительная черта.

Главной особенностью экономической структуры Российской Федерации является зависимость от экспортных доходов, поступающих от продажи ресурсов. То есть существует сильная зависимость от цен на различные commodity. А большую долю в структуре государственных доходов составляет поступления от реализации нефти и газа.

В связи с этим появляется необходимость развития диверсификации поступлений в государственный бюджет. Для этого правительство должно активно стимулировать частный бизнес и развивать различные направления через предприятия с госучастием.

Могут ли госинвестиции быть прибыльными в принципе

У многих существует заблуждение, что госинвестиции не могут быть прибыльными, но это не так.

Действительно, в социальных проектах прибыль не стоит на первом месте, но во многих других направлениях государство может получать серьезную отдачу. Инвестируя в отрасли, сферы деятельности или конкретные компании, государство впоследствии получает отдачу в виде дивидендов или налогов.

Бывает, что выгода от таких поступлений в разы выше первоначальных вложений.

Заключение

Роль госфинансирования в экономике любой страны сложно переоценить. В России государственный сектор занимает особое место. От того, насколько эффективно будет выстроена инвестиционная политика в рамках бюджета страны, напрямую зависит благосостояние граждан и общее экономическое состояние РФ.

Госинвестиции должны быть направлены не только на социальные проекты, но и на развитие экономики. Однако госполитика должна быть направлена именно на стимулирование предпринимательской активности. В этом ключе важны также и высвобождения инвест. вложений в рамках приватизационных процессов.

Надеюсь, было интересно, а главное — полезно. Обязательно подписывайтесь на новые статьи и делитесь ими в социальных сетях.

greedisgood.one