Страница не найдена | Vse-Investicii

Валюта

Оценка рисков при использовании того или иного финансового инструмента — это необходимая составляющая при

Оценка инвестиций

Главная цель вкладчика — это выгодно вложить свои финсредства и получить от них максимально

Валюта

Существует множество способов инвестировать средства, чтобы получать стабильный доход от вклада.

Государство

Почти каждая страна с рыночной экономикой имеет свою национальную биржу для операций с фондами.

Заработок

Живой график — важный инструмент любого трейдера во время работы в онлайн-режиме с рыночными

Акции

Непосредственно после эмиссии все ценные бумаги компаний попадают на первичный рынок, сокращённо ПРЦБ. Там

Там

Заказать разработку и Составление Бизнес-плана, ТЭО

У нас можно заказать бизнес-планы

- для получения господдержки (гранты, субсидии, бизнес-план для соцконтракта и др.)

- бизнес-план для банка (получения кредита)

- для привлечения инвестора

- для собственных нужд

- любые другие цели

Центр бизнес-планирования

Услуги по разработке бизнес-планов

Составляем

бизнес-планы, ТЭО для следующих целей:

|

Услуги бизнес-планирования в любых видах деятельностиНаши специалисты разработали уже более 400 бизнес-проектов:

|

Сроки разработки бизнес-плана

- Стандартный срок, необходимый для разрабатывания бизнес-плана, ТЭО, финансового плана — от 4 до 14 дней.

- Срочный заказ — 1-3 дня.

При работе с клиентами мы не используем готовые и типовые бизнес-планы, а также их примеры – разработка каждого бизнес-проекта осуществляется индивидуально, с учётом предоставленной заказчиком исходной информации, особенностей вида деятельности и специфики региона реализации проекта!

Осуществляем экспертизу (анализ и оценка) готовых бизнес-планов, ТЭО.

Примеры наших работ

Сельское хозяйство и АПК

Бизнес-идеи, возникающие в сельскохозяйственном и агропромышленном секторах Украины, касаются как традиционных направлений, так и новых пока еще непривычных ниш. Чем больше возможностей открывается, тем большие инвестиции вливаются в аграрный бизнес. Но никакой инвестиционный проект не может быть успешен без тщательной проработки всех аспектов реализации бизнес-идеи. Рентабельный бизнес в Украине, в том числе, и бизнес в агропромышленном комплексе Украины, может состояться только после того, как произведена разработка бизнес-плана. Именно готовый бизнес-план с расчетами, соответствующий международным стандартам, предлагает вашему вниманию компания Pro-Consulting. Купить готовый бизнес-план можно прямо с сайта Про-Консалтинг, здесь же имеется контактная информация, чтобы заказать бизнес-план для реализации вашей эксклюзивной бизнес-идеи.

Любой готовый бизнес-план, представленный на нашем сайте, может быть доработан аналитиками Pro-Consulting с учетом масштабности бизнес-идеи заказчика.

Аналитики Про-Консалтинг предлагают обратить внимание на идеи для бизнеса в следующих сегментах отрасли сельского хозяйства и агропромышленного комплекса Украины.

Выращивание и переработка ягод

В последние годы украинские ягоды не только радуют нас своим вкусом, но и большим количеством перспективных бизнес-идей. Все самые привлекательные инвестиционные проекты специалисты Pro-Consulting стараются сразу вывести на стадию готового бизнес-плана, чтобы потенциальный инвестор мог в кратчайшие сроки получить работающий рентабельный бизнес в Украине. Среди подготовленных бизнес-планов в сфере выращивания ягод обратите внимание на следующие проекты:

- бизнес-план выращивания малины и производства малинового сока;

Выращивание малины – данная идея для бизнеса родилась, исходя из все более увеличивающегося спроса на малину и продукты с ее содержанием как внутри Украины, так и за рубежом. При оформлении бизнес-идеи мы ориентировались на то, что потенциал нашей страны по производству малины еще далеко не реализован, поэтому инвестиции в бизнес должны оказаться очень прибыльными, что и подтвердили расчеты, выполненные в рамках подготовленного бизнес-плана.

При оформлении бизнес-идеи мы ориентировались на то, что потенциал нашей страны по производству малины еще далеко не реализован, поэтому инвестиции в бизнес должны оказаться очень прибыльными, что и подтвердили расчеты, выполненные в рамках подготовленного бизнес-плана.

- бизнес-план выращивания облепихи;

Выращивание облепихи — бизнес-идея основана на росте популярности среди потребителей нишевых ягод, к которым относится и облепиха. Заблаговременная разработка бизнес-плана позволит создать рентабельный бизнес в Украине без больших временных затрат. Купить бизнес-план выращивания облепихи можно на сайте Pro-Consulting.

- бизнес-план выращивания клюквы;

Выращивание клюквы. Идея для бизнеса по выращиванию клюквы опирается на опыт зарубежных стран по успешному промышленному производству этой ягоды. Вместо собирания клюквы в природной среде, можно взять участок торфяника и создать рентабельный бизнес в Украине. Готовый бизнес-план с расчетами, подготовлен аналитиками Про-Консалтинг в соответствии с международными требованиями, предъявляемыми к инвестиционным проектам, таким как бизнес-план.

Готовый бизнес-план с расчетами, подготовлен аналитиками Про-Консалтинг в соответствии с международными требованиями, предъявляемыми к инвестиционным проектам, таким как бизнес-план.

- бизнес-план тепличного комплекса по выращиванию клубники;

Выращивание клубники в теплице – прибыльная бизнес-идея, так как клубника – самая популярная ягода у украинцев, но большая ее часть выращивается в открытом грунте. Бизнес-идея создать инвестиционный проект «тепличный бизнес», связанный с круглогодичным выращиванием клубники, реализована специалистами Pro-Consulting в виде готового бизнес-плана с расчетами. Вы можете купить бизнес-план и заказать его доработку в соответствии со своими требованиями, воспользовавшись сайтом Про-Консалтинг.

- бизнес-план выращивания ежевики;

Ежевика становится не менее популярна на ягодных рынках Украины и мира, чем малина. Поэтому выращивание ежевики в Украине – отличная бизнес-идея. Инвестиционная привлекательность ежевичного проекта идеи для бизнеса заключается в гораздо лучшей, чем у малины, урожайности. Рентабельный бизнес в Украине по выращиванию ежевики можно построить по готовому бизнес-плану с расчетами, разработанному аналитиками Pro-Consulting. Купить бизнес-план возможно на сайте компании.

Инвестиционная привлекательность ежевичного проекта идеи для бизнеса заключается в гораздо лучшей, чем у малины, урожайности. Рентабельный бизнес в Украине по выращиванию ежевики можно построить по готовому бизнес-плану с расчетами, разработанному аналитиками Pro-Consulting. Купить бизнес-план возможно на сайте компании.

Выращивание и хранение зерновых, зернобобовых и масличных культур

Наша страна по праву гордится своими традициями в выращивании и урожаями зерновых, зернобобовых и масличных культур. Однако, в этой сфере еще есть незаполненные ниши, где можно строить рентабельный бизнес в Украине. Из бизнес-идеи рождается инвестиционный проект, который оформляется аналитиками Pro-Consulting в виде документа — готовый бизнес-план с расчетами. Примерами удачных идей для бизнеса являются следующие проекты:

- бизнес-план элеваторного комплекса;

Организовать элеватор – актуальная бизнес-идея, так как зерновые культуры мало вырастить, их еще необходимо сохранить для продажи или потребления, а элеваторов в нашей стране недостаточно, и спрос на услуги элеватора большой. Отсюда и родилась бизнес-идея разработать инвестиционный проект элеваторного комплекса. Готовый бизнес-план с расчетами, разработанный по инвестиционному проекту, позволяет в короткие сроки создать рентабельный бизнес в Украине. Купить бизнес-план можно на сайте Про-Консалтинг.

Отсюда и родилась бизнес-идея разработать инвестиционный проект элеваторного комплекса. Готовый бизнес-план с расчетами, разработанный по инвестиционному проекту, позволяет в короткие сроки создать рентабельный бизнес в Украине. Купить бизнес-план можно на сайте Про-Консалтинг.

- бизнес-план выращивания нута;

Выращивание нута — нишевый бизнес в Украине, и это обусловливает низкий уровень конкуренции. В то же время, устойчивый растущий спрос на нут на международном рынке делает его выращивание хорошей идеей для бизнеса. Реализация бизнес-идеи позволит организовать рентабельный бизнес в Украине. Инвестиционный проект по выращиванию нута может быть осуществлен без проволочек благодаря тому, что аналитики Pro-Consulting уже разработали готовый бизнес-план с расчетами.

- бизнес-план комплекса по выращиванию зернового сорго;

Бизнес-идея выращивания зернового сорго в Украине основана на тенденциях потепления климата. Сорго устойчиво к высоким температурам и неприхотливо к воде, что создает основания для разработки инвестиционного проекта и бизнес-планов для рентабельного бизнеса в южных регионах Украины. В процессе разработки бизнес-плана были проведены расчеты, подтвердившие высокую привлекательность данного инвестиционного проекта. Купить бизнес-план с расчетами можно на сайте компании Про-Консалтинг.

Сорго устойчиво к высоким температурам и неприхотливо к воде, что создает основания для разработки инвестиционного проекта и бизнес-планов для рентабельного бизнеса в южных регионах Украины. В процессе разработки бизнес-плана были проведены расчеты, подтвердившие высокую привлекательность данного инвестиционного проекта. Купить бизнес-план с расчетами можно на сайте компании Про-Консалтинг.

Животноводство

В Украине традиционно развито содержание крупного рогатого скота и свиней. Но хорошие бизнес-идеи не ограничены только этими направлениями животноводства. Инвестиционные проекты для рентабельного бизнеса в Украине разработаны аналитиками Про-Консалтинг в секторах, обладающих значительным потенциалом для развития. Среди готовых бизнес-планов с расчетами в области животноводства можно выделить следующие:

- бизнес-план осетровой фермы;

Рыбная ферма, как, в частности, и осетровая ферма, похожа на тепличный бизнес, только субъектом выращивания являются не растения, а ценные породы рыб. Идея для бизнеса заключается в производстве рыбной продукции, которая не встречается на территории Украины в природных условиях. Высокий спрос и низкая конкуренция в нише — выращивание осетровых — стали основой привлекательности инвестиционного проекта, который оформлен специалистами Pro-Consulting в готовый бизнес-план с расчетами. Купить бизнес-планы для осуществления инвестиций в данный бизнес можно на сайте компании Про-Консалтинг.

Идея для бизнеса заключается в производстве рыбной продукции, которая не встречается на территории Украины в природных условиях. Высокий спрос и низкая конкуренция в нише — выращивание осетровых — стали основой привлекательности инвестиционного проекта, который оформлен специалистами Pro-Consulting в готовый бизнес-план с расчетами. Купить бизнес-планы для осуществления инвестиций в данный бизнес можно на сайте компании Про-Консалтинг.

- бизнес-план фермы по выращиванию индюков;

Выращивание индюков. Бизнес-идея создать инвестиционный проект по выращиванию индюков родилась после анализа рынка мяса в Украине. Выяснилось, что на индюшатину существует стабильный спрос как внутри страны, так и за рубежом, с хорошими перспективами роста. На основании полученной информации был сделан вывод о наличии оснований для создания рентабельного бизнеса в Украине в нише индюшатины. Успешность инвестиций в бизнес по выращиванию индюков подтверждается разработанным компанией Pro-Consulting уже готовым бизнес-планом с расчетами.

- бизнес-план фермы по выращиванию улиток;

Выращивание улиток может быть прибыльным бизнесом в Украине, так как, например, виноградных улиток с удовольствием приобретают лучшие рестораны Европы, а в Украине имеются прекрасные условия для их выращивания. От сопоставления этих двух факторов родилась бизнес-идея организации улиточной фермы как рентабельного бизнеса в Украине. Инвестиционный проект может быть осуществлен в сжатые сроки благодаря готовому бизнес-плану с расчетами. Купить бизнес-план можно на сайте Pro-Consulting, здесь же имеются контакты для заказа услуги «разработка бизнес-планов» для реализации других идей для бизнеса.

- бизнес-план фермы по выращиванию креветок;

Еще один тепличный бизнес в сфере животноводства – выращивание креветок. В условиях изоляции от внешней среды в нашей стране можно выращивать ценных королевских креветок. Для тех, кто уже сегодня готов осуществлять инвестиции в бизнес по выращиванию креветок, компанией Про-Консалтинг предлагается купить готовый бизнес-план с расчетами, разработанный в соответствии с международными стандартами.

- бизнес-план перепелиной фермы;

Перепелка – эта компактная птичка, которая дает ценящиеся на внутреннем и международном рынках яйца и мясо. Бизнес-идея организации перепелиной фермы вылилась в разработку бизнес-плана осуществления инвестиций в рентабельный бизнес в Украине. Данный инвестиционный проект – выращивание перепёлок — будет успешен при условии четкого следования бизнес-плану, который содержит все необходимые расчеты.

- бизнес-план свиной фермы;

Разработка бизнес-плана свинофермы осуществлена для тех, кто предпочитает делать инвестиции в традиционный аграрный бизнес. Данный инвестиционный проект подтверждает, что и такие бизнес-идеи могут вылиться в рентабельный бизнес в Украине. То же самое относится к еще одному готовому бизнес-плану в сфере животноводства – бизнес-план организации молочной фермы.

Перечисленные выше примеры готовых бизнес-планов не являются исчерпывающим перечнем инвестиционных проектов, к разработке которых привлекались специалисты Pro-Consulting. Приходите к нам со своими идеями для бизнеса – мы разработаем бизнес-планы по их реализации. Если вы знаете, что выгодно выращивать на земле, если у вас есть потребность в разработке инвестиционных документов, таких как бизнес-план овощехранилища, бизнес-план пасеки, бизнес-план фермерского хозяйства или любого другого инвестиционного проекта, на сайте компании Pro-Consulting вы найдете контакты, по которым сможете заказать разработку бизнес-плана или купить готовый бизнес план с расчетами.

Приходите к нам со своими идеями для бизнеса – мы разработаем бизнес-планы по их реализации. Если вы знаете, что выгодно выращивать на земле, если у вас есть потребность в разработке инвестиционных документов, таких как бизнес-план овощехранилища, бизнес-план пасеки, бизнес-план фермерского хозяйства или любого другого инвестиционного проекта, на сайте компании Pro-Consulting вы найдете контакты, по которым сможете заказать разработку бизнес-плана или купить готовый бизнес план с расчетами.

Примеры и образцы бизнес-планов с расчетами

Бизнес-план проекта представляет собой структурированный документ, который содержит ступени и стратегии, применяемые для развития дела, риски, общие и поэтапные результаты. Начинающие предприниматели часто задаются вопросом: «Использовать шаблоны бизнес-планов или создавать свой?».

Бизнес-план готовый может послужить в качестве образца для составления собственного алгоритма. Пример бизнес-плана с расчетами содержит примерные цифры, поскольку потребности рынка и цены динамично меняются каждую неделю. Каждый план необходимо индивидуально оптимизировать с учетом особенностей хозяйственной деятельности компании и ее возможностей. Бизнес-планирование включает в себя комплекс инструментов, в который входят расчеты, сбор информации, анализ, маркетинговые исследования и оценка перспектив.

Каждый план необходимо индивидуально оптимизировать с учетом особенностей хозяйственной деятельности компании и ее возможностей. Бизнес-планирование включает в себя комплекс инструментов, в который входят расчеты, сбор информации, анализ, маркетинговые исследования и оценка перспектив.

Значение бизнес-планирования нельзя недооценивать в мире высокой конкуренции. Начинать предпринимательскую деятельность без алгоритма и предварительных расчетов, равносильно путешествию без компаса. Такой подход может не только не дать результатов, но и стать источником дополнительных финансовых рисков.

Бизнес проект необходим для достижения следующих целей:

— получения финансирования в банковских организациях;

— поиска и привлечения инвесторов;

— совершения выгодной продажи бизнеса;

— получения государственной поддержки;

— привлечения партнеров в проект;

— развития деловых контактов в отрасли и за рубежом;

— повышения социального статуса и улучшение имиджа предприятия;

— формирования общей и кадровой политики управления предприятием.

Готовые бизнес-планы с расчетами дают возможность оценить объем инвестиций и эффективность вложенного капитала. Примеры бизнес-планов затрагивают распространенные сферы предпринимательства и обеспечивают полноценную основу для создания качественной презентации компании. Ее наличие — эффективный инструмент убеждения участников рынка в рентабельности и прибыльности выстроенной стратегии.

Бизнес-планы образец с расчетами доступны для просмотра и скачивания на нашем сайте. Они были ранее выполнены компанией «Инвестиционные решения» и содержат подробные финансовые расчеты. На данный момент документы потеряли актуальность и статус конфиденциальных, поэтому находятся в открытом доступе.

В бизнес-планах Вы сможете полезную информацию и примеры ее применения на практике в отношении:

- Выбора целевых рынков;

- Создания стратегических планов;

- Определения перечня перспективных продуктов и услуг компании;

- Выявления издержек и определения их объема;

- Создания маркетингового плана продвижения на выбранных рынках;

- Оценки текущего экономического состояния;

- Минимизации рисков.

Бизнес-план бесплатно — это Ваша возможность получить ориентир в развитии своего дела и заложить фундамент успешного привлечения инвестиций.

Информация размещена в целях ознакомления, применение сведений в коммерческих целях не допускается. Бизнес-планы скачать без регистрации Вы можете в несколько кликов.

Все работы выполнены компанией Инвестиционные решения.

Все образцы готовых бизнес-планов с расчетами — что позволяет оценить объем инвестиций и эффективность вложенного капитала.

Мы размещаем только те бизнес-планы, которые потеряли свою актуальность и стали не конфиденциальными.

Внимание! Частичное или полное копирование информации допускается при обязательном размещении активной ссылки на наш сайт.

Нужен расчет бизнес-плана или финансовая модель?

Лучший инвестпроект развития протоки Боковской выбрали в Иркутске

Лучший инвестиционный проект развития протоки Боковской выбрали в Иркутске.

Свои инвестиционные проекты на финальной стратегической сессии по разработке концепции развития территории протоки Боковской представили шесть студенческих команд Сибирско-американского факультета ИГУ. Идей по улучшению территории было много: пляж, рестораны с национальной кухней, мото-ранчо, международная трасса для биатлона, зона для выгула собак, кордодром. Победил проект с литературным названием «Город N». Участники команды предложили создать площадку для активного отдыха в любое время года и построить спортивные площадки, ледовый городок, кафе в виде иглу. Выделили территорию под картинг, фонтан, который зимой модернизируется в каток. Запланировали прокат аквазорба, катамаранов, а также создание регулярного маршрута речного трамвая на протоку Боковская.

«Мы надеемся, что этот проект выйдет на федеральный уровень, и мы готовы поспособствовать дальнейшему продвижению», — прокомментировали участники команды победителя.

Организаторами мероприятия выступили Корпорация развития Иркутской области и администрация Иркутска. Перед презентацией они подписали соглашение о сотрудничестве.

Перед презентацией они подписали соглашение о сотрудничестве.

«Подписав соглашение с Корпорацией развития Иркутской области, мы сделали еще один шаг к привлечению инвесторов. Объединив наши усилия, мы достигнем большего результата. Иркутску для развития нужны привлеченные средства. Мы создаем условия, чтобы инвесторы наполняли городское пространство чем-то новым, интересным. Сейчас оттачиваем механизм муниципальной поддержки инвесторов, чтобы процедура инвестирования была простой, понятной, комфортной, взаимовыгодной. Убежден, скоро это принесет свои плоды», — подчеркнул мэр Иркутска Руслан Болотов.

Как рассказал генеральный директор АО «КРИО» Александр Лаутин, идея привлечь студентов к разработке проекта развития неосвоенных территорий Иркутска возникла у выпускницы и преподавателя САФ, начальника управления по сопровождению и мониторингу инвестиционных проектов и проектов ГЧП АО «КРИО» Марии Нуйкиной после успешного аналогичного проекта по развитию территории Чистых Ключей.

«Совместная работа со студентами позволяет понять, как новое поколение видит развитие Иркутска, как подходят к решению градостроительных и инфраструктурных проблем. Надеемся, что подобное сотрудничество вузов и Корпорации развития в сфере создания инвестиционных проектов продлится и дальше», — отметил Александр Лаутин.

Несколько месяцев студенты Сибирско-Американского факультета менеджмента БМБШ ИГУ изучали вопросы развития города: прослушали лекции по истории территории, введению в урбанистику, ответственному развитию, маркетингу территорий, финансовой и потребительской аналитике, об особенностях проработки целевой аудитории, расчёта инвестиционных проектов и развития инфраструктуры. В финале команды представили уже готовые инвестиционные предложения с расчетами затрат и сроками окупаемости.

«Обсуждение проектов проходило в несколько этапов, на каждом из которых экспертное жюри оценивало концепции, комментировало презентации и расчеты, направляло участников. Некоторые проекты даже полностью перекраивались после обсуждения. В результате родились интересные предложения по развитию территории», — рассказала декан САФ БМБШ ИГУ Надежда Грошева.

В результате родились интересные предложения по развитию территории», — рассказала декан САФ БМБШ ИГУ Надежда Грошева.

Инвестиционный план — Как инвестировать и получать доход, имея в кармане меньше миллиона

Имея налаженные отношения с инвесторами, мы отбираем наиболее перспективные идеи и бизнес-проекты для дальнейшего претворения их в жизнь. При этом наша компания оказывает услуги как инвесторам так и соискателям инвестиций. Резюме инвестиционного проекта является основным маркетинговым документом, который характеризует наиболее важные аспекты, основные детали и финансовые прогнозы бизнес-идеи, бизнес-проекта, инвестиционного проекта или коммерческого предприятия. В этом документе вам необходимо не только описать свой бизнес-проект, но и заинтересовать потенциальных инвесторов. Довольно часто мы сталкиваемся с ситуацией, когда инициаторы бизнес-проектов при составлении Резюме инвестиционного проекта пытаются упростить задачу и не утруждать себя расчётами некоторых финансовых показателей и аргументацией состоятельности маркетинговой концепции. Инициаторы бизнес-проектов задают примерно такие вопросы:

Инициаторы бизнес-проектов задают примерно такие вопросы:

Как составить бизнес-план?

Зачастую у предпринимателей, организовавших или решивших организовать своё дело, которое в теории должно принести неплохую прибыль, банально не хватает денег на осуществление задуманного. Необходим поиск инвестора, готового вложить свои деньги в предприятие, и составить инвестиционный проект, обосновывающий экономическую выгоду от такого вложения. Инвестору важна выгода инвестиции или вложения в чужой бизнес не делаются бездумно.

Так как инвестиции — это прежде всего некоторый риск, нужно тщательно просчитать такой риск и предполагаемую прибыль, которая в случае благоприятного и запланированного стечения обстоятельств позволит покрыть убытки и компенсировать риски. Расчеты рисков и предположительно развитие ситуации происходит путём составления инвестиционного проекта — предварительного плана, по которому должны развиваться события на предприятии после финансового вливания.

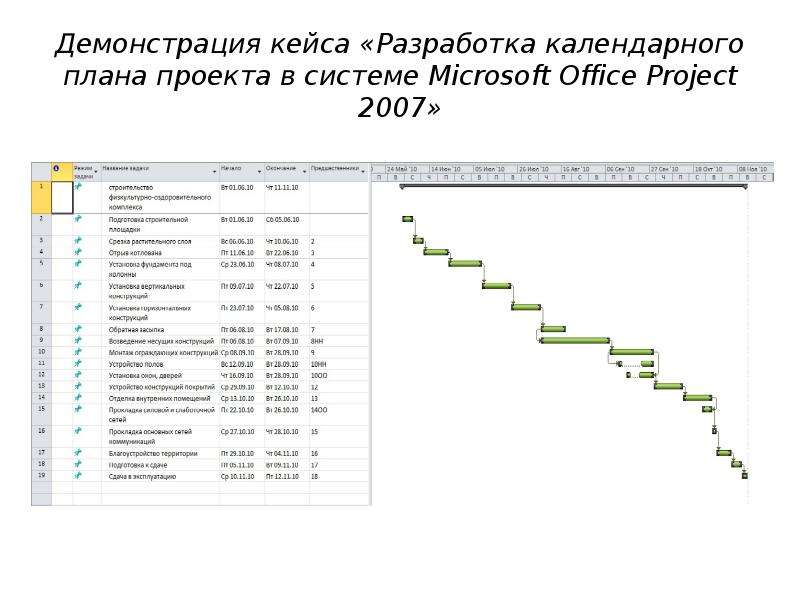

Пример строительного инвестиционного проекта; Основные этапы развития компании и календарный план проекта представлены в табл.

Роль местных партнеров в проекте: Состав необходимого персонала ССК приведен в табл. Таблица 25 Персонал ССК Набор персонала происходит из региона в поселке и ближайших населенных пунктах недостаточно трудоспособных кадров. Работа персонала происходит вахтовым способом по одной неделе. Для управления ССК характерно следующее разделение полномочий: Предлагаемая юридическая схема проекта: Обеспечение и гарантии: Рассматриваются два варианта финансирования проекта [12].

Блок-схема процедур формирования и коррекции инвестиционного плана Формируются выводы по прогнозам в сфере реальных и портфельных инвестиций компании с учетом имеющегося потенциала финансовых источников. Подготовив заключение, финансовый директор передает материалы главному инженеру. Ему предстоит составить первичный план на длительную перспективу лет и представить его на утверждение генеральному директору.

Перед этим главный инженер выполняет следующие действия.

Структура бизнес плана инвестиционного проекта Информация о товарах , производимых компанией, или услугах (общая информация).

Предлагаем вам скачать готовый пример документа с детальным.

Финансовый план Анализ рисков инвестиционный раздел в бизнес-плане — та часть, которая описывает инвестиционную фазу проекта. Должен содержать информацию касательно основных этапах осуществления описываемого проекта, начиная с проектирования и построения проектной команды если таковая необходима , приобретения земельных участков и строительства помещения, заканчивая приобретением оборудования, его пуско-наладкой и полным запуском производства. Структура инвестиционного плана Следует подчеркнуть, что в инвестиционном разделе любого бизнес-плана необходимо обязательно описать следующие моменты: Все этапы так называемой инвестиционной фазы установление правовой базы проекта, покупка земель, помещений, ремонт или строительство помещений, монтаж и пуско-наладка оборудования ; Сроки проведения необходимых работ согласно указанным этапам — описывается когда впервые делается оплата по приобретению оборудования или помещений, прописываются сроки поставки и установки оборудования, сроки проведения ремонта.

В целом, любая инвестиционная программа подразумевает расчет всех необходимых вложений в проект, упоминание ключевых статей расходов поэтапно, а также описание существующих средств и источников капитала и общую сумму необходимых инвестиций. Инвестиционный план на примере магазина продуктов В рамках бизнес-план планируется открыть продуктовый магазин формата»У дома» в городе с численностьтю свыше 1 млн.

Магазин планируется открыть в строящемся спальном районе города, где на сегодняшний момент до сих пор нет ни одной аналогичной торговой точки. Для открытия магазина приобретеается помещение в строящемся здании на первом этаже площадью кв. Стоимость помещения составляет 30 млн. Перед приобретением торгового помещения будет создано новое юридическое лицо, получена лицензия на торговлю алкоголем.

Стоимость работ по получению документации составит: Сдача помещения планируется в черновой отделке, поэтому для начала работы магазина потребуется осуществить полный ремонт помещения, который будет включать в себя следующие работы: Кроме этого для работы магазина планируется приобретение оборудования.

Бизнес-план инвестиционного проекта

Школа Владимира Савенка С года мы занимаемся повышением финансовой грамотности и уделяем огромное внимание обучению. Наши обучающие проекты , дистанционные курсы, семинары, а также написанные нашими консультантами книги являются базовыми обучающими материалами, которые проверены временем. В книге подробно и доступно изложен реальный пошаговый план накоплений миллиона долларов.

На основании резюме инвестиционного проекта специалисты нашей компании «АЛЬЯНС. ВЕНЧУРНЫЙ БИЗНЕС» проводят.

План ценообразования. Дистрибуция и доставка. Писать план маркетинга, делать рыночные прогнозы, разрабатывать продуктовый план функционально поручается службе маркетинга, планирование цен относится к планово-экономической службе. Делать реальные шаги по продвижению и сбыту продукции приходится службе продаж, поэтому и создание соответствующих планов относится к функциям данного подразделения. Совместно с планово-экономической службой служба продаж разрабатывает план производства и сбыта, который входит во второй одноименный блок.

В данный блок также входит планирование: Наибольший интерес представляет финансовый блок. Многие промышленные предприятия с развитой культурой управления сохранили в составах систем планирования фонд потребления и фонд накопления.

Пример реального инвестиционного проекта с расчетами

Краткая финансовая характеристика проекта. Продукция проекта Существо проекта, Описание проекта. Общий смысл: Генеральная цель и существо проекта. Система целей и планируемый состав результатов.

Инвестиционный план формируется в компании на стратегическом, тактическом и Наш пример предприятия среднего размера не предполагает.

Организация участка ДТО опорных валков В бизнес-плане предлагается организовать участок дифференцированной термообработки ДТО опорных валков. Организация производства стеклянной тары В бизнес-плане предлагается создать современое производство высококачественной стеклянной тары широкого ассортимента для удовлетворения потребностей ликероводочной, пищевой и перерабатывающей промышленности.

Построение телекоммуникационной сети Предлагается создать современную телекоммуникационную сеть Сбербанка на базе технологии Фотоуслуги»Фуджи-Смайл» Предоставление услуг фотопечати, редактирования и восстановления фотоснимков и продажи сопутствующих товаров. Организация деревообрабатывающего цеха Организация деревообрабатывающего цеха на базе готовых производственных площадей с использованием высокотехнологического оборудования для выхода на внешний рынок Производство фосфолипидных препаратов Проект развития производства медицинских препаратов на базе института биомедицинской химии РАМН.

Региональная пейджинговая сеть Проект создания региональной пейджинговой сети в г. Вышний Волочек. Пивовареный завод Бизнес-план инвестиционного проекта развития производства на -ском пивоваренном заводе. Хлебокомбинат Проект работы хлебокомбината. Производство клееных изделий из древесины Расширение ассортимента и увеличение объемов производства деревообрабатывающего комбината. пециализированная флотилия Проект создания специализированной флотилии для ярусного промысла донных пород рыб.

Управляющая промысловая компания Создание компании для организации эффективных промысловых экспедиций за рыбой и другими продуктами моря.

Финансовый план предприятия

Средства предприятий ограничены, также как возможность их привлечения в банках и у инвесторов. Как правило, предприятие имеет несколько путей инвестирования. На прединвестиционной стадии осуществляется укрупненный анализ всех проектов предприятия. Первым в череде исследований является маркетинговый анализ.

Пример инвестиционного проекта с расчетами на основе реального Методика инвестиционных расчетов девелоперской компании.

План, описывающий пути и методы сбыта товаров. План организации проекта. Финансовый план. Оценка рентабельности. Далее подробнее опишем, что должна собой представлять вводная часть инвестиционного бизнес-плана. Обычно она содержит следующие элементы: Титульный лист. Меморандум о конфиденциальности. Титульный лист инвестиционного бизнес-плана включает общие сведения о проекте.

В первую очередь указывается организация, которая выдвинула данную инициативу. Затем приводится название проекта, место, где он будет реализован и время, которое потребуется на эту процедуру. Резюме в инвестиционном бизнес-плане — это небольшое описание, поясняющее его суть и дающее общее впечатление о проекте. Задача данного элемента — заинтересовать читателя, заставить его поверить в выгоду от участия в реализации этой задачи.

Пример бизнес-плана с расчетами

Подготовка исходной информации для расчетов

В дополнение к размещенному на сайте тексту «Методики коммерческой оценки инвестиционных проектов» в редакции 1993 г. публикуем главу 2 «ПОДГОТОВКА ИСХОДНОЙ ИНФОРМАЦИИ ДЛЯ РАСЧЕТОВ» в редакции 2002 г.

2. ПОДГОТОВКА ИСХОДНОЙ ИНФОРМАЦИИ ДЛЯ РАСЧЕТОВ

2.1. Основные блоки исходных данных

Вне зависимости от методической корректности расчета, выбора программных средств, используемых для расчета, квалификации и личного опыта разработчика проекта, коммерческая оценка проекта напрямую зависит от качества исходных данных и не может быть надежнее их.

Существует четыре основные группы информации, необходимой для расчета по коммерческой оценке проекта. К ним относятся:

- выручка от реализации,

- текущие затраты (эксплуатационные затраты, затраты на производство и реализацию товарной продукции),

- инвестиционные затраты, которые включают в себя инвестиции в постоянные активы и формирование оборотного капитала;

- источники и условия финансирования (увеличение собственного капитала и (или) привлечение кредитов).

Рассмотрим подробнее структуру исходной информации, используемой для оценки инвестиционных проектов.

2.1.1. Выручка от реализации (доходы проекта)

Первый блок форм подготовки исходных данных — «Выручка от реализации» — представлен, как правило, одной таблицей, отражающей состав и объем всей товарной продукции инвестиционного проекта. Иногда здесь же рассчитываются суммы акцизных и таможенных сборов, налогов с оборота или на добавленную стоимость, а также сбытовые накладные расходы [sales and distrubution (overhead) costs = издержки сбыта и распределения] и поступления от прочей реализации и внереализационной деятельности.

Само понятие «доходы проекта» не всегда настолько очевидно, как это иногда кажется. В наиболее простом случае источником дохода инвестиционного проекта является реализация некоторого вида товаров или услуг.

Эксперт, который формально относится к задаче, зная, что в методических рекомендациях предлагается рассчитать выручку от реализации продукции, производимой проектом, может учесть в проекте выручку от действующего производства, хотя она может и не иметь никакого отношения к тем инвестициям, которые будут осуществляться.

Существуют проекты, эффект от осуществления которых не выражается в натуральных объемах производимой продукции. Если инвестиционный проект направлен на снижение издержек производства в условиях действующего предприятия, объем выручки от реализации проекта при этом остается на прежнем уровне. В этом случае задачей разработчика является корректный расчет дополнительно получаемой прибыли по сравнению с исходным состоянием производства.

Цель проекта может быть направлена на повышение качества продукта. Источником дохода при этом может являться увеличение цены продаж при неизменном объеме продаж, увеличение объемов продаж при неизменной цене, а также одновременное повышение цены и увеличение объема реализации продукции. При этом «заслугой» инвестиционного проекта является только тот дополнительный доход, который не может быть получен без осуществления инвестиций.

Некоторые виды вынужденных проектов могут не иметь эффекта, выраженного в денежной форме, такие проекты не являются коммерческими и не оцениваются с точки зрения эффективности вложения средств. К ним можно отнести проекты экологической или социальной направленности. Тем не менее, построение бюджета такого проекта имеет смысл для выработки более четкой стратегии его реализации.

Иногда инвестиционный проект рассматривает часть некоторого технологического процесса, где конечным продуктом является некоторый полуфабрикат, не являющийся товаром, а требующий дальнейшей переработки.

Например, реконструкция сталеплавильного цеха металлургического комбината. Сталеплавильный цех является одним из звеньев технологической цепочки производства проката черных металлов. После реконструкции улучшится качество выплавляемой стали, что отразится, например, на цене или объемах сбыта готового проката. Это и будет фактически дополнительным доходом от реализации проектной идеи. Для коммерческой оценки такого проекта придется рассматривать изменения в доходах и затратах по всей цепочке технологического процесса.

Такой трудоемкий расчет не всегда возможен. На предварительных стадиях оценки проекта, когда информации недостаточно, доходы могут быть оценены условно, например, по рыночной цене стали такого же качества, поступающей на комбинат со стороны.

2.1.2. Текущие затраты

Самым значительным по объему и числу форм является блок «Текущие затраты» [production costs]. Для подготовки итоговой таблицы блока может потребоваться несколько вспомогательных форм, например, «Прямые материальные затраты» [direct materials and inputs (costs)], «Заработная плата» [manpower/labour costs], «Общехозяйственные накладные расходы» [factory overheads], «Административные накладные расходы» [administrative overheads]. Сюда же включаются и уже упомянутые издержки сбыта и распределения, амортизационные отчисления и данные об обслуживании внешней задолженности.

Важно, чтобы структура результирующей табличной формы позволяла проводить анализ текущих затрат. С этой целью обычно, наряду с общей суммой, подсчитываются промежуточные итоги — «Прямые затраты» или «Заводские (технологические) затраты» [factory costs], а также «Операционные (функциональные) затраты».

Нужно отметить, что последующая оценка эффективности инвестиций требует, чтобы амортизационные отчисления не включались, как то обычно практикуется, в состав административных накладных расходов, но были описаны отдельной позицией.

Обращаем внимание на то, что исходные данные по постоянным затратам готовятся в виде сметы затрат за выбранный период времени, например, за год. При использовании в расчетах себестоимости единицы продукции возникает риск некорректности, который связан с пересчетом себестоимости единицы продукции в смету затрат за некоторый период времени. Чтобы рассчитать смету затрат за период, не достаточно знать себестоимость единицы продукции, нужно еще знать объем производства, которому она соответствует.

При рассмотрении в проекте технологического процесса, использующего в качестве материальных затрат полуфабрикаты собственного производства, довольно часто возникает двойной учет производимых полуфабрикатов.

Например, завод производит аппараты для хранения молока, которые состоят из металлической емкости и электропривода. Комплекты полностью производятся на заводе. Но часть емкостей продается отдельно (без электроприводов). При производстве 20 емкостей и 15 комплектов электропривода программа производства составит 35 единиц продукции. При этом товарной продукцией являются 15 готовых аппаратов и 5 отдельных емкостей. Достаточно распространенная ошибка, когда указанные 15 емкостей рассматриваются дважды, как товарная продукция и в составе реализованных аппаратов.

2.1.3. Инвестиционные затраты

Блок «Инвестиционные затраты» должен содержать в том или ином виде смету капитальных затрат и расчет потребности в оборотном капитале. В последнем случае для этого необходимо использовать информацию о структуре текущих издержек. На основании данных о величине постоянных инвестиционных затрат здесь же может выполняться расчет сумм амортизационных отчислений.

Иногда к издержкам проекта необоснованно относят многие виды параллельно проводимых работ.

Например, завод проводит реконструкцию одного из своих цехов и одновременно осуществляет строительство нового склада. При этом, новый склад не является необходимым условием реализации инвестиционного проекта, поскольку старый склад вполне удовлетворяет требованиям технологического процесса. В этом случае эффективность реконструкции цеха должна быть определена без учета затрат на строительство склада. Вместе с тем, цель строительства склада и ее коммерческая эффективность должны быть определены отдельно, чтобы выяснить, насколько коммерчески оправдано такое вложение средств завода. И, наконец, должны быть выделены прочие планируемые производством долгосрочные вложения средств. Все они должны быть отражены при расчете денежных потоков.

Возможна также недооценка проектных затрат при определении эффективности инвестиций. Зачастую идеи коммерческих проектов сопровождаются вынужденными инвестициями. Например, недоучет необходимости строительства очистных сооружений, вызванной внедрением новой технологии, или недоучет необходимости расширения объектов инфраструктуры предприятия, вызванной расширением действующего цеха.

Оборотный капитал — позиция, требующая отдельного и достаточно трудоемкого расчета. Недооценка потребности в оборотных средствах относится к наиболее распространенным ошибкам при подготовке проектов.

Расчет потребности проекта в оборотном капитале — методическая задача, в решении которой часто встречаются расхождения. Один из способов расчета потребности в оборотных средствах предложен в «Пособии по подготовке промышленных технико-экономических исследований» (ЮНИДО). В соответствии с этим способом расчета:

- запасы материалов рассчитываются по стоимости материалов, при этом не учитывается, что материалы расходуются в производственном процессе и их запас на складе будет уменьшаться по мере их расходования;

- незавершенное производство рассчитывается по цеховой себестоимости. Причем предполагается, что цикл производства (период оборота незавершенного производства) короче продолжительности интервала планирования

- готовая продукция рассчитывается по полной себестоимости, за исключением расходов на сбыт

- дебиторская задолженность рассчитывается по полным текущим издержкам за вычетом амортизации и процентов за кредит. При таком расчете резервируются суммы денежных средств, компенсирующие затраты на производство отгруженной, но не оплаченной продукции.

- резерв денежных средств (так называемая кассовая наличность) рассчитывается по полным текущим издержкам за вычетом материальных затрат и амортизации

- величина текущих пассивов рассчитывается по минимуму — в размере ожидаемой задолженности по оплате счетов поставщикам.

- условия предоплаты производимой продукции (пассив) не рассматриваются, вероятно, как занижающие потребность в оборотных средствах

При других возможных подходах:

- в запасах материалов выделяется переменная и постоянная часть. Переменная часть запаса — это объем средней поставки материалов на склад, который в ходе производственного процесса полностью расходуется до следующей поставки. За период между двумя поставками на складе находится в среднем половина объема средней поставки материалов. Постоянная часть запаса — страховой запас, создаваемый один раз на случай перебоев в поставках. Он не участвует в производственном цикле и его величина постоянна.

- сумма дебиторской задолженности рассчитывается по выручке от реализации. При этом резервируются денежные средства, компенсирующие себестоимость отгруженной, но неоплаченной продукции, средства на уплату налогов, связанных с реализацией этой продукции, но также резервируется величина ожидаемой прибыли и амортизационные отчисления. Ожидаемая прибыль и амортизация, с одной стороны, не являются некоторым первоочередным обязательством, по которому нужно предусматривать очередные выплаты, поэтому можно считать такой резерв излишним. Но с другой стороны, ожидаемая прибыль и амортизация могут быть направлены на реинвестирование, а, следовательно, задержка в оплате счета за отгруженную продукцию может отразиться на инвестиционном процессе;

- учитываются условия предоплаты как за приобретаемые запасы, так и за производимую продукцию;

- при расчете текущих пассивов учитываются те суммы денежных средств, которые представляют собой так называемый устойчивый пассив. Это суммы задолженности, которые выплачиваются дискретно, иногда не чаще, чем раз в квартал или раз в месяц. К ним относятся налоги, проценты за кредит, заработная плата.

Предложенные подходы к расчету запасов материалов могут дать двукратное расхождение результатов.

Разница между двумя описанными расчетами дебиторской задолженности также может составлять весьма значительные суммы, особенно для высокорентабельных видов продукции.

Величина устойчивых текущих пассивов может быть так велика, что полностью покроет потребность в нормируемых текущих активах или даже превысит ее. Как наиболее существенные суммы при образовании текущего пассива можно отметить, например, расчеты по НДС.

Еще одна проблема, связанная с оценкой потребности в оборотных средствах возникает при расчете в текущих ценах. Между периодом закупки материалов и периодом их списания на себестоимость продукции существует некоторый промежуток времени, который может по-разному отразиться на удорожании запасов и затрат в зависимости от применяемого метода учета LIFO или FIFO.

Если не проводить отдельный расчет каждой статьи текущих активов и пассивов баланса, можно применять некоторые укрупнения. При этом наиболее часто встречающееся некорректное допущение — оценка потребности в оборотном капитале в виде процента от суммы инвестиций в постоянные активы. Хотя оборотный капитал, действительно, является частью инвестиционных издержек, эти элементы непрямую не зависят друг от друга.

Потребность в оборотных средствах связана с производственной деятельностью предприятия и зависит от величины текущих затрат и выручки от реализации. Общепризнанным допустимым укрупнением является предположение о том, что средний период оборота в промышленном производстве составляет 2-3 месяца. Соответственно, сумма оборотных средств составит 15-20% от годовой сметы текущих затрат.

2.1.4 Источники финансирования

Четвертый блок исходных данных должен содержать информацию об используемых в проекте источниках финансирования [sources of finance]. В рассматриваемом контексте под последними подразумеваются «внешние» (по отношению к проекту) источники: акционерный или учредительский капитал (собственные средства), ссуды и кредиты (заемные средства), гранты, субсидии и т.п. Величина накопленной нераспределенной прибыли и суммы износа постоянных активов («внутренние» источники) будут определяться непосредственно в процессе расчетов.

В формах, включаемых в указанный блок, должны быть указаны условия выплаты процентов и дивидендов, а также определены графики погашения задолженности или выкупа облигаций.

2.2. Представление общей схемы осуществления проекта

При ближайшем рассмотрении идея проекта всегда многовариантна и от выбора определенного варианта ее построения зависит дальнейшая работа с проектом. Таким образом, первый шаг в оценке проекта состоит в описании общей схемы его осуществления — в определении цели, стоящей перед проектом, и последовательности шагов ее достижения.

Как правило, цель и является источником ожидаемых доходов, а шаги, предпринимаемые для ее достижения, сопряжены с издержками, которые понесет проект в ходе реализации.

Цели инвестиционного проекта могут быть:

- рисковыми, связанными с новым строительством, внедрением новых технологий, производством новых продуктов;

- вынужденными, связанными с повышением надежности производства, безопасности производственного процесса для людей, занятых в производстве и для окружающей среды.

- В этом случае коммерческий доход от инвестиционного проекта может быть неявным, косвенным, например, в виде предотвращенного ущерба, или может отсутствовать как таковой.

- Другой вид вынужденных инвестиций может быть связан с заменой изношенных средств производства, с поддержанием стабильного уровня производства, сохранения позиций на рынке;

- направленными на получение дополнительных доходов, например, за счет переработки и реализации побочных продуктов, организации новых видов продукции (диверсификация производства), сокращения издержек производства.

Наиболее распространенный подход к оценке эффективности инвестиций предполагает, что рассматривается инвестиционный проект производственного характера, не зависящий от некоторого действующего производства, имеющий четкое разграничение инвестиционной и эксплуатационной фаз. Такой проект является наиболее простым и очевидным случаем при идентификации идеи. Определение эффективности такого проекта наиболее точно соответствует стандартным методическим рекомендациям.

Однако, существует множество случаев, требующих более пристального анализа — требующие выбора точки зрения на рассматриваемый проект.

Например, предприятие осуществляет реконструкцию одного их цехов, после чего передает его в аренду некоторому Акционерному обществу. Акционерное общество, заинтересованное в строительстве и частично участвующее в его финансировании, обращается в инжиниринговую фирму с просьбой оценить коммерческую целесообразность проекта.

С точки зрения Акционерного общества доходами проекта будут являться доходы от реализации продукции, производимой в цехе, издержками — аренда цеха, затраты на производство продукции, участие в финансировании проекта.

Если рассматривать проект с точки зрения Предприятия, его доходами будет арендная плата и амортизационные отчисления от стоимости принадлежащих ему активов цеха, а издержками — затраты на реконструкцию цеха. Если для финансирования проекта будет привлекаться кредит, то Предприятие из своих доходов будет осуществлять его возврат и выплату процентов.

Таким образом, речь идет о двух инвестиционных проектах, которые будут иметь разные показатели эффективности, разную степень коммерческой привлекательности и разную степень финансового риска. Прежде чем инжиниринговая фирма выполнит расчет, она должна выбрать ту точку зрения, с которой будет оцениваться инвестиционный проект.

Фирма может провести расчет, связав в один проект доходы и затраты, связанные с реконструкцией цеха. При этом она не ответит на вопросы Предприятия и Акционерного общества относительно коммерческой привлекательности их идей.

Если же для оценки проекта будет выбрана точка зрения одного из партнеров, очень важно правильно разделить доходы и затраты между участниками проекта.

Наиболее часто возникающая проблема правильного построения расчета связана с расширением и модернизацией действующего производства.

Вопросы эффективности инвестиций связаны в этом случае исключительно с той частью доходов и затрат, которые возникают в связи с инвестиционным проектом, а все, что относится к действующему производству, должно быть исключено из рассмотрения. При этом необходимо рассчитать так называемый «прирост» доходов и затрат, связанных с проектом.

Причем проблема выбора точки отсчета для сравнения представляет собой отдельный и весьма важный вопрос. Во многих случаях исходной базой для определения «прироста» должны являться не те параметры, которые имеет производство в данный момент, а те их предельно достижимые значения, которые можно получить, не осуществляя инвестиционный проект.

Например, предприятие предлагает инвестору рассмотреть два варианта реконструкции своего цеха. В первом варианте потребность в инвестициях составляет 100 тыс.долл., а производство продукции при этом увеличивается с 20 до 40 тыс. шт. в месяц. Во втором варианте потребность в инвестициях составляет 200 тыс.долл., а производство той же самой продукции увеличивается с 35 до 70 тыс. шт. в месяц. Из приведенных цифр видно, что предприятие может увеличить объем производства продукции до 35 тыс. шт., не привлекая дополнительных инвестиций. Таким образом, фактический прирост производства по первому варианту составит всего 5 тыс. шт. в месяц при инвестициях в 100 тыс.долл., а по второму варианту 35 тыс. шт. в месяц при инвестициях в 200 тыс.долл.

При определении финансовой устойчивости таких проектов, напротив, не достаточно рассчитать бюджет отдельного инвестиционного проекта, а важно учесть денежные потоки, возникающие в процессе текущей производственной деятельности предприятия.

Например, обогатительная фабрика по производству вольфрамового концентрата испытывает сложности с реализацией своей продукции в связи с высоким содержанием вредных примесей в концентрате. Фабрика осуществляет строительство нового участка по переработке концентрата и извлечению вредных примесей, после чего качество концентрата приходит в соответствие с требуемыми стандартами, и можно ожидать значительного повышения спроса на продукцию и увеличения цены ее реализации.

Вопрос эффективности строительства участка связан только с тем дополнительным доходом, который будет получать фабрика благодаря повышению качества продукции, а именно: с приростом натуральных объемов реализации и разницей в цене реализации. Но при этом к вопросу эффективности инвестиций не относятся объемы продукции, производимой и реализуемой до осуществления проекта.

Издержками на реализацию проекта при этом будут инвестиции на строительство участка и расширение объектов инфраструктуры, изменения в оборотном капитале и те дополнительные текущие затраты, которые потребуются для эксплуатации нового участка и сопутствующих объектов.

Что касается финансовой осуществимости проекта, тут напротив, не достаточно показать денежные потоки, дополнительно создаваемые новым участком. Возврат кредита на строительство участка будет осуществляться из денежных средств на расчетном счете обогатительной фабрики, поэтому необходимо смоделировать финансовое состояние объекта в целом.

Несколько слов об упущенных возможностях. При анализе идеи проекта зачастую выясняется, что инициатор проекта исходил из имеющихся в его распоряжении незадействованных ресурсов, таких, как производственные площади, свободные денежные средства, know-how.

Как показывает практика, попытка исходить из уже имеющихся в наличии ресурсов не всегда обеспечивают проекту самый высокий доход. Иногда требуется не столько привлечение инвестиций, сколько разработка организационных мероприятий по оптимизации управления финансами, по созданию сбытовой сети, по повышению потребительских качеств продукта и т.д. В этом случае при рассмотрении проекта могут возникнуть новые варианты расчета.

Проблема упущенных возможностей связана также с альтернативным использованием ресурсов. Что выгоднее для держателя идеи — продавать технологию производства продукции или сам продукт, производимый по этой технологии? При формировании проекта необходимо оценить все возможные варианты его реализации.

2.3. Оценка полноты и достоверности исходных данных на основании анализа общей схемы осуществления проекта

Для того, чтобы гарантировать обоснованность информации, представленной в проекте, необходимо осуществить описание проекта (провести анализ проекта), выходящий за рамки финансово-экономических расчетов, а именно — техническую экспертизу, экспертизу материально-технического обеспечения проекта, маркетинговую экспертизу, институциональную экспертизу (возможности задействованных в проекте организаций по выполнению возложенных на них функций), оценку воздействия проекта на окружающую среду, а также экспертизу прочих аспектов, прямо или косвенно влияющих на осуществимость проекта.

Вместе с тем, не во всех случаях эксперт может быть специалистом, имеющим достаточный опыт работы в рассматриваемом секторе экономики. Например, эксперт банка оценивает надежность и обоснованность коммерческих предложений из самых разных сфер бизнеса. Несмотря на потенциальную возможность обратиться к услугам «узкого» специалиста, эксперту важно самому составить представление о том, какие именно элементы исходных данных вызывают сомнения с точки зрения достоверности. Кроме того, проект не всегда достаточно разработан, чтобы проводить его комплексную экспертизу. На стадии оценки возможностей часто отсутствует необходимая для этого техническая документация.

Для обнаружения ошибок и несоответствий в стоимостных параметрах расчета можно использовать «тестовый» способ оценки полноты и достоверности информации. Его основные приемы:

- оценка взаимного соответствия между мероприятиями проекта, определенными на стадии «идентификация идеи», и стоимостными параметрами расчета;

- оценка взаимного соответствия между последовательностью и продолжительностью мероприятий проекта, определенных на этапе «разработка графика проекта», и изменением во времени стоимостных параметров расчета;

- оценка соответствия структуры всех групп исходных данных «классической» структуре соответствующих видов затрат и доходов;

- оценка необходимой и достаточной степени подробности информации при подготовке исходных данных;

Цель проекта является источником его ожидаемых доходов, а шаги, предпринимаемые для ее достижения, как правило, сопряжены с издержками, которые понесет проект в ходе реализации.

При оценке полноты исходных данных прежде всего стоит обратить внимание на то, что все шаги, предусмотренные на этапе идентификации идеи, должны получить свое стоимостное выражение в доходах и затратах проекта.

Между мероприятиями по реализации проекта имеется определенная причинно-следственная связь, некоторые мероприятия проекта могут выполняться параллельно, например, подготовка производства и предварительная рекламная компания, а другие — последовательно, например, строительство здания и монтаж основного оборудования.

Величина доходов и затрат в соответствующих интервалах планирования должна соответствовать графику развития проекта.

Например, в рассматриваемом интервале планирования производство достигает полной проектной мощности и одновременно продолжается освоение инвестиций. Возникает вопрос: возможен ли выход на полную проектную мощность, если инвестиционный процесс еще не закончен? Если возможен, то какова цель этих инвестиций и как она отразится на доходах проекта в более поздних интервалах планирования?

Более очевидно это соответствие при определении графика получения доходов. Не представляет труда перечислить те мероприятия, которые скажутся на изменении величины выручки от реализации.

Например, в тех периодах срока жизни проекта, где происходит принятие в эксплуатацию основного технологического оборудования, происходят качественные изменения потребительских свойств продукта, проводятся мероприятия по увеличению объемов сбыта, следует ожидать прироста объемов реализации или увеличения цены на продукт и соответствующего увеличения выручки от реализации.

Например, активная кампания по сбыту продукции обеспечивает предприятию большие объемы реализации. Очевидно, что прирост производства до планируемого уровня возможен только после этапа вложения средств в рекламу и расширение сбытовой сети.

Выявление такого рода факторов отразится на длительности периода подготовки производства и на характере графика выхода на проектную производственную мощность.

Обращают на себя внимание также период испытания новой техники, производство промышленного образца, переход от мелкосерийного к крупносерийному производству. Такого рода этапы в осуществлении проекта часто связаны с повышенными производственными затратами, поэтому их выделение и указание продолжительности важно для последующего правильного расчета текущих затрат.

Текущие затраты находятся в более сложной зависимости от графика проекта. Это связано с наличием в их структуре постоянных издержек, не зависящих от объема производства. К ним относятся амортизация постоянных активов, аренда, частично — заработная плата, значительная часть накладных расходов. Доля постоянных затрат в структуре производственных издержек определяет для проекта границу между прибыльностью и убыточностью его бизнеса.

Чем выше доля постоянных затрат, тем выше риск проекта: если реальные объемы производства окажутся меньше запланированных, предприятие может оказаться убыточным.

Оценивая потребность в оборотных средствах, следует помнить, что первый объем необходимых запасов создается в периоде, предшествующем началу эксплуатационного цикла. В дальнейшем израсходованные запасы и резервы ресурсов будут пополняться из поступлений средств от реализации (если таковых будет достаточно). Опережающий запас оборотных средств — это ресурс, с которого начнется функционирование производства, он должен быть профинансирован из внешних источников, поскольку первая прибыль самого предприятия появится только в следующем периоде планирования.

Для оценки полноты стоимостной информации можно рекомендовать использовать «эталон» сравнения, в качестве которого принимается классическая (стандартная) структура информации, входящей в каждую из четырех групп исходных данных.

В наибольшей степени это существенно при учете инвестиционных и производственных затрат проекта. В частности, существует стандартный набор статей текущих затрат, все они должны быть учтены в расчете. Эксперт может сопоставить предлагаемую в проекте смету затрат на производство с классической структурой текущих затрат, определить возможные расхождения, выяснить их причины и тем самым проверить полноту учета затрат в проекте.

Однако, таким образом не обнаружить, например, недоучет арендной платы, которая не является обязательным элементом «классической» структуры затрат. Такого рода упущения не могут быть обнаружены сравнением с «эталоном» и выявляются на этапе идентификации идеи проекта при описании подробных шагов его осуществления.

Если при сравнении структуры затрат с «эталоном» возникают расхождения, они должны иметь логическое подтверждение в описании идеи и графика проекта.

2.4. Приведение в соответствие стоимостных параметров проекта

Иногда начальные значения доходов и затрат выясняются и уточняются в течение всего срока разработки проекта, который может продолжаться не один месяц. В этом случае информация к началу осуществления проекта частично устаревает. Это приводит к искажению общей картины проекта.

Наилучшими источниками стоимостной информации являются контракты с поставщиками и потребителями, или другие документы, описывающие условия сделок, где наиболее точно определены стоимостные показатели.

Вопрос сопоставимости стоимостных показателей малозначим для проектов, осуществляемых по мировым ценам в условиях отсутствия инфляции твердой валюты.

Во всех прочих случаях необходимо удостовериться, что доходы, затраты, налоги, индексы инфляции и процентные ставки проекта определены по состоянию на один и тот же (текущий) момент времени.

В случае, если какая-то стоимостная информация (доходы, затраты) устарела, ее следует «привести» к текущему моменту времени, по возможности используя несколько способов приведения, например:

- рыночную стоимость аналога по состоянию на текущий момент

- валютный эквивалент первоначальной величины затрат (доходов)

- корректировку первоначальной стоимости с помощью индексов инфляции

Сравнив результаты, можно оценить величину расхождения и выбрать результат, вызывающий наибольшее доверие.

2.5. Точность расчетов. Допустимые укрупнения

Задача оценки инвестиционного проекта по своей сути относится к классу задач финансового планирования. Следует, однако, учитывать различия в подходах, существующих между собственно планированием деятельности предприятия и подготовкой решения об осуществлении капиталовложений.

В первом случае вся работа должна вестись в режиме реального времени и базироваться на сопоставлении фактических (достигнутых) показателей с плановыми. В качестве основного источника информации будут выступать формы текущей производственной и финансовой отчетности, а главным инструментом планирования является бухгалтерский учет [account].

В случае оценки инвестиционных проектов, особенно в контексте оценки его экономической привлекательности, методы бухгалтерского учета не обеспечивают адекватного описания происходящих и предполагаемых в будущем процессов. Сделать такой вывод позволяет анализ принципов (концепций), на которых базируется учет. Некоторые из них, например, «концепция действующего предприятия», «концепция стоимости», «концепция консерватизма» и другие, ограничивают использование имеющейся информации для действительной (рыночной) оценки затрат и поступлений.

Как уже было сказано выше, главный смысл оценки инвестиционного проекта — предоставление лицу, принимающему решение (так называемому «дисижн-мейкеру» [decision-maker]), всей необходимой информации для заключения или о начале реализации, или об отказе от проекта, или о корректировке предполагаемого плана осуществления инвестиций. В этой связи более важной становится общая интерпретация результатов оценки, нежели точность отдельно взятых значений тех или иных показателей.

Специфика оценки инвестиционных проектов заключается в подготовке дискретных, «точечных» прогнозов на поворотных пунктах развития предприятия. Только после принятия конкретных стратегических решений можно заниматься задачами оперативного планирования. Поэтому проблема точности в оценке — это, прежде всего, проблема сочетания приближенных количественных методов и грамотной интерпретации результатов расчетов.

Степень приближения проектной информации к конкретике реальных условий осуществления проекта всегда имеет некоторый предел точности. Считается, что допустимая погрешность проектных расчетов составляет не менее 15-20%.

Это связано с тем, что реальные условия осуществления проекта будут отличаться от планируемых в силу объективных обстоятельств, о возможности наступления которых можно знать, но нельзя предугадать, когда они произойдут.

Другая причина погрешности расчетов — сами способы определения доходов и затрат проекта. Наиболее точными из них являются — информация, имеющая документальное подтверждение в виде заключенных договоров, и фактические показатели работы аналогичного действующего производства («производство» — в данном случае условное обозначение любого вида бизнеса).

Как правило, применение методов оценки коммерческой состоятельности инвестиционных проектов базируется на одном принципиальном допущении, а именно: предполагается, что деятельность проекта (предприятия) внутри установленного интервала планирования полностью описываются итоговыми (суммарными) числовыми значениями потоков поступлений и платежей. Другими словами, дискретность возникновения всех числовых величин привязана к концу каждого интервала планирования. Характер процессов, происходящих между двумя «замерами», тем самым игнорируется.

Из сказанного очевидна важность верного выбора шага разбиения срока жизни проекта на временные отрезки. С одной стороны, казалось бы, что, чем тоньше будет производиться это разбиение, тем точнее будут результаты выполненных расчетов. Однако здесь следует чувствовать нижний предел применимости методов оценки, который, в подавляющем большинстве случаев, соответствует периоду планирования в один календарный месяц1.

Данное ограничение объясняется одной веской причиной: периоды расчета большинства налогов, а также периоды начисления заработной платы, процентов и определение других статей затрат, как правило, либо меньше, либо равны тридцати календарным дням. Поэтому при большем интервале можно пренебречь неравномерностью или дискретным характером возникновения таких затрат.

Например, календарный план мероприятий проекта даже при наиболее точном помесячном планировании расчетов не может быть отражен в результатах коммерческой оценки проекта с точностью до дня. Потому что все, что происходит «внутри» выбранного интервала планирования, выходит за пределы точности расчета.

Повышение точности расчетов при уменьшении разбиения срока жизни проекта на временные отрезки вначале приведет к резкому возрастанию объема всей исходной информации, а затем начнут сказываться существующие противоречия между фактическими и учетными показателями деятельности предприятий.

Например, в России — между непрерывностью начисления заработной платы и дискретностью (получка и аванс) ее выплаты, причем получка, как известно, выплачивается только в следующем за отчетным месяце.

Более того, чрезмерное повышение точности и детальности планирования снижает достоверность конечного результата, особенно в тех случаях, которые относятся к определению конкретных календарных дат. Повышение детальности планирования уводит цифровые показатели проекта в сторону от некоторых средних значений, тем самым снижается вероятность того, что проектные показатели будут достаточно точными. Планирование, например, по дням или неделям в большинстве случаев нецелесообразно в силу низкой достоверности такого детального плана.

По той же причине, опытный разработчик проекта постарается укрупнить десять тысяч видов статей затрат до количества, соответствующего здравому смыслу. Это позволит ему провести структурный анализ издержек проекта и определить наиболее существенные элементы затрат.

С позиций оценки инвестиционного проекта и, в особенности — оценки его экономической привлекательности, подобные нюансы являются несущественными и не должны оказывать влияния на принятие решений.

Еще одним допущением, часто используемым в оценке инвестиционных проектов, является предположение о том, что весь объем производимой в течение данного интервала планирования продукции реализуется в том же интервале. Не касаясь маркетинговой стороны этого вопроса и предполагая, что соотношение цены реализации и объема продаж подкреплены соответствующими исследованиями рынка, следует отметить, что при указанном допущении финансовые результаты деятельности проекта имеют тенденцию быть слишком оптимистичными.

Учет последнего факта производится путем определения потребности в оборотном капитале, в состав которого включаются статьи «Счета, подлежащие оплате», «Незавершенная продукция» и «Готовая продукция на складе». Таким образом происходит как бы перераспределение средств проекта, позволяющее практически полностью компенсировать последствия сделанного допущения.

При выборе степени точности исходных данных следует руководствоваться существенностью информации, объединяя и укрупняя однородные, второстепенные и имеющие небольшой удельный вес элементы доходов и затрат. При экспертизе проекта это дает возможность проанализировать структуру исходных данных и определить, какие параметры в дальнейшем в наибольшей степени повлияет на результат коммерческой оценки. С другой стороны, следует определить тот уровень укрупнения исходных данных, который можно считать допустимым при подготовке информации к расчету.

Очевидно, что допустимы такие укрупнения, которые дают достаточно информации, чтобы провести оценку проекта в соответствии с классическими методами, а именно, из каждой группы исходных данных необходимо выделить те элементы, которые имеют самостоятельное значение для оценки коммерческой привлекательности проекта.

Например, в структуре текущих затрат на производство продукции выделяются десятки наименований сырья, материалов, полуфабрикатов, комплектующих объединяются в понятие «материалы», но при этом амортизационные отчисления обязательно выделяются отдельной позицией. Это связано с тем, что амортизация влияет как на финансовую осуществимость проекта, так и на его экономическую эффективность, в частности, на срок окупаемости проекта.

Допустимые укрупнения при условии качественных исходных данных позволяют получить корректный расчет коммерческой привлекательности проекта и не приводят к искажению результатов.

ОСНОВНЫЕ ПОЛОЖЕНИЯ РАЗДЕЛА 2 «ПОДГОТОВКА ИСХОДНОЙ ИНФОРМАЦИИ ДЛЯ РАСЧЕТОВ»

- Для оценки любого проекта — «в чистом поле», на действующем предприятии — необходимо подготовить информацию по четырем основным блокам: выручка от реализации, текущие затраты, инвестиционные затраты, условия финансирования.

- Для оценки эффективности инвестиций необходимо рассмотрение приростов (изменений) доходов и затрат, связанных с реализацией проекта.

- Для оценки финансовой состоятельности проекта необходимо учитывать потоки действующего предприятия.

- Все исходные данные для расчетов должны быть подготовлены на один и тот же — текущий — момент времени.

- Подготовку исходных данных необходимо начинать с описания общей схемы реализации проекта.

- Прежде чем приступить к описанию проекта, необходимо определиться с продолжительностью физического срока жизни проекта и целесообразной продолжительностью горизонта его рассмотрения (горизонт рассмотрения проекта определяется ожиданием сторон, реализующих проекта, эффекта от реализации проекта).

- Выбранный горизонт рассмотрения проекта разбивается на временные интервалы — интервалы планирования — каждый из которых рассматривается с точки зрения притоков и оттоков денежных средств.

- Необходимо контролировать взаимное соответствие между мероприятиями проекта, определенными на стадии описания общей схемы реализации проекта, и стоимостными параметрами проекта.

- Необходимо контролировать взаимное соответствие между последовательностью и продолжительностью мероприятий проекта, определенных на этапе «разработка графика проекта» и изменением во времени стоимостных параметров расчета.

Сноски

1 Заметим, что методика ЮНИДО и подавляющее большинство других методических разработок, применяемых на Западе, используют только годичные интервалы.

Что такое чистая приведенная стоимость (ЧПС) и как она рассчитывается?

Когда вы выполняете анализ рентабельности и вам необходимо сравнить различные инвестиционные альтернативы друг с другом, вы можете рассмотреть возможность использования чистой приведенной стоимости (NPV) в качестве одного из показателей рентабельности. В управлении проектами обычно используется NPV, которая также указана в своде знаний по управлению проектами PMI (источник: PMBOK®, 6-е издание, часть 1, глава 1.2.6.4, стр. 34). Хотя основной расчет — сумма дисконтированных денежных потоков — сравнительно прост, он является ключом к пониманию допущений, сильных и слабых сторон NPV для принятия отраженного инвестиционного решения.

Эта статья познакомит вас с чистым подарком. значение, его формула, а также необходимые допущения. Это включает различные компоненты, плюсы и минусы этого индикатора и далее проиллюстрировано двумя исчерпывающими примерами. Таким образом, вы сможете применить NPV разумным образом, когда вы сравниваете различные варианты инвестиций и проектов и представляете их своим заинтересованным сторонам.

Какова чистая приведенная стоимость? Определение.

NPV представляет собой денежное выражение ряд будущих денежных потоков к сегодняшнему дню.Таким образом, все будущие денежные потоки со скидкой с заранее определенной процентной ставкой или ставкой дисконтирования. NPV является частью набор методов дисконтирования денежных потоков (DCF).

Чистая приведенная стоимость часто используется в контекст анализа затрат и выгод, где это общий показатель для рентабельность проекта или инвестиционных альтернатив:

- Положительное значение NPV предполагает, что инвестиции являются прибыльными, т. е. доходность превышает заранее установленную ставку дисконтирования).

- ЧПС отрицательная, если расходы выше или наступают раньше, чем доходность.Таким образом, инвестиции не дают

- Чистая приведенная стоимость 0 указывает, что инвестиции приносят доход, равный ставке дисконтирования.

Формула чистой приведенной стоимости (NPV)

Формула для расчета чистой приведенная стоимость составляет

, где:

NPV = чистая приведенная стоимость

NCF = чистый денежный поток за период

i = ставка дисконтирования или процентная ставка

RV = остаточная стоимость

N = общее количество периодов

t = период, в котором Денежные потоки происходят

Эти параметры определяются определенными оценки и предположения, которые обсуждаются в следующем разделе.

Компоненты и допущения вычисления NPV

Формула состоит из трех различных основные элементы:

- предполагаемый денежный поток период (для каждого периода),

- заданная ставка дисконтирования или процентная ставка (за каждый период),

- остаточная стоимость на конец проекции (необязательно).

При расчете NPV учитывается момент времени. учет, при котором возникают денежные потоки. С положительной ставкой дисконтирования (т.е. наиболее распространенное использование), более ранние денежные потоки влияют на NPV больше, чем те, которые более поздних периодов.Это может привести к отрицательному показателю NPV, даже если простой не дисконтированный сумма денежных потоков положительна или 0.

Денежные потоки

Денежные потоки, используемые для вычисления NPV, обычно вытекающие из бизнес-прогноза инвестиций или возможностей проекта. Если вы оцениваете стоимость контракта или финансового инструмента с согласованными при оплате вы, вероятно, будете использовать эти суммы.

Например, если вы планируете проект при сроке реализации один год и 5 лет использования созданного результата, ваш прогнозируемые денежные потоки будут расчетной стоимостью проекта в период 0 и 1 (первоначальный инвестиций), а также ожидаемые выгоды и текущие расходы на период 1.Примечание что планирование деятельности и, как следствие, движение денежных средств будет иметь влияние на общую NPV (источник).

Для расчета NPV чистая денежная оценка потока в основном достаточна. Это не меняет результата, если вы дисконтируете чистые денежные потоки или вы дисконтируете валовые притоки и оттоки и компенсировать текущую стоимость обеих серий.

Однако, если вы намереваетесь рассчитать соотношение выгод и затрат в дополнение к NPV, вы захотите сохранить детализированный оценка валового притока и оттока в вашем прогнозе.

Ставка дисконтирования / процентная ставка

В базовой версии расчета NPV — который обычно применяется для грубых прогнозов на ранних стадиях проекта — ставка дисконтирования остается постоянной для всех периодов и для всех видов наличных денег потоки. Он часто представляет собой целевой доход организации от инвестиций или средневзвешенная стоимость капитала (WACC).

В некоторых областях, например на финансовых рынках, ставки дисконтирования могут различаться в разные периоды. Они могут, поскольку Например, представить кривую рыночной процентной ставки или кривую ставки свопа.Те Затем ставки будут использоваться для определения цены инструментов и сделок.

В некоторых случаях может быть целесообразно использовать разные ставки дисконтирования для разных типов денежных потоков, например выдающийся в безрисковые входящие и исходящие потоки, а также в те, которые подвержены более высокому риску.

Пример очень точного, но довольно сложного подход — это оценка варианта проекта с чистой приведенной стоимостью и решением древовидный анализ (подробнее читайте в ScienceDirect).

Хотя для этого есть веские причины В некоторых случаях сложные вычисления могут быть чрезмерно сложными для небольших и средние проекты, особенно на ранних стадиях.Для таких проектов интерес изменения ставок или разделения часто считаются менее существенными по сравнению с другими предположения и неуверенность прогноза.

Остаточная стоимость