Новости: Как законно избавиться от кредитных долгов — Эксперт

7 октября 2020, 12:38

Количество причин, побуждающих людей брать кредиты, очень велико. Но далеко не все из них оказываются в состоянии своевременно расплатиться по своим долгам.

При возникновении такой ситуации можно воспользоваться разными способами для списания кредитной задолженности, которые описаны ниже.

- Рефинансирование. Этот способ предусматривает изменение условий кредитования, направленное на облегчение погашения задолженности. С точки зрения юриспруденции рефинансирование представляет собой целевой кредит, выдаваемый банковским учреждением клиенту для возврата имеющегося долга. Потратить полученные денежные средства на какие-либо иные цели нельзя, поскольку в договоре всегда указывается данное ограничение.

- Реструктуризация. Данный способ заключается в изменении условий погашения долга, в результате чего заемщику предоставляется возможность выплатить его без дополнительных расходов. Смягчение условий может выражаться в отмене штрафов или пени за просрочку, предоставлении каникул по телу либо процентам кредита, продлении договора или замене валюты. Отличие реструктуризации долга от рефинансирования состоит в том, что она может быть проведена лишь в том банковском учреждении, в котором был получен первоначальный кредит.

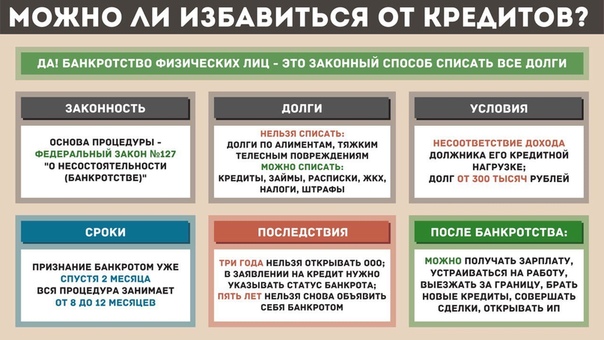

- Банкротство физлица. Если рефинансирование и реструктуризация лишь отчасти снижают финансовую нагрузку на должника, то банкротство позволяет полностью списать задолженность по кредитам физлиц и индивидуальных предпринимателей.

- Списание задолженностей за давностью. Это старый, но крайне рискованный способ. Если кредитор не может договориться с должником мирным путем, то он подает на него в суд. При этом законом предусмотрен срок исковой давности, который составляет три года с момента установления правонарушения. В случае непоступления заявления в инстанцию в течение данного времени задолженность автоматически признается безнадежной и неподлежащей взысканию. Но рассчитывать на то, что банковским работникам не хватит времени для подачи заявления, не стоит.

Избавиться от кредитов – реальная помощь должникам

Согласно закону о банкротстве физических лиц, гражданин, который решил объявить себя банкротом, теряет свое имущество или часть его. Имущество уходит в счет погашения долга, а сам долг списывается. В первую очередь изымается имущество, которое является объектом залога, т.е. было куплено в кредит и должник еще не выплатил за него заем. Первым делом будет изъята квартира купленная в ипотеку, причем даже если у семьи нет другого жилья. Семья останется на улице, и закон позволяет так делать, так как ипотечное жилье находится в залоге у банка. Автомобиль купленный в кредит также будет изъят в приоритете.

Первым делом будет изъята квартира купленная в ипотеку, причем даже если у семьи нет другого жилья. Семья останется на улице, и закон позволяет так делать, так как ипотечное жилье находится в залоге у банка. Автомобиль купленный в кредит также будет изъят в приоритете.

Если должник не имеет ни ипотечной квартиры, ни автокредита, то взыскано будет его личное имущество: техника, электроника и прочее, что представляет хоть какую-нибудь ценность. Также будут списаны деньги с банковских карт и счетов (вкладов).

Но в случаях, когда должник имеет постоянный источник дохода, ему может быть предложена рассрочка выплаты задолженности и понижение процентов по кредиту. В этом случае имущество может остаться у гражданина. Однако, если доходов должника недостаточно, то, скорее всего, его имущество будет конфисковано. Закон о банкротстве физлиц в таком случае не спасет, но это могут сделать юристы по кредитным долгам.

Юристы по кредитным долгам (антиколлекторы) помогают должникам:

- получить реструктуризацию кредита, ипотеки или микрозайма;

- оформить рефинансирование;

- снизить ежемесячные платежи;

- избавиться от звонков и визитов коллекторов, а также судебных приставов;

- вернуть часть взносов по кредиту или ипотеке;

- вообще аннулировать долг: избавиться от кредита законным способом и при этом сохранить имущество;

- восстановить кредитную историю;

- решить многие другие проблемы с долгами, о которых Вы можете сообщить юристу и получить консультацию абсолютно бесплатно.

Отметим, что юристы помогают избавиться от долгов по кредитам законными способами, которые прописаны в российском законодательстве (например, ст. 333 ГК РФ), но банки и МФО часто умалчивают о таких возможностях.

Получить помощь

Эксперт Чита.Ру

На ваши вопросы отвечает директор юридической компании «Финэкспертъ 24» Василий Шелеметьев.Стаж юридической практики – 15 лет. Также Василий Шелеметьев является заместителем председателя экспертного совета при уполномоченном по правам человека в Забайкальском крае, руководителем департамента службы внесудебного урегулирования споров. Состоит в некоммерческом партнёрстве «Союз медиаторов Дальнего Востока и Забайкалья».

«Финэкспертъ 24» сотрудничает со всеми городами и субъектами России. Эффективность наших услуг определяется высоким профессиональным уровнем сотрудников – профильных специалистов с многолетним и успешным опытом работы в области кредитных споров. В отличие от юридических фирм, готовых оказывать «все виды юридических услуг» любым клиентам, мы имеем узкую специализацию, благодаря чему уделяем особое внимание совершенствованию и повышению квалификации сотрудников», — рассказал Василий Шелеметьев.

Компания работает в области защиты прав заёмщиков и списания проблемных долгов. Занимается банкротством физических и юридических лиц, индивидуальных предпринимателей:

1. Оптимизация кредита — необходима тем, кто уже не платит по кредитам, ипотеке или автокредиту, либо не может выполнять свои кредитные обязательства, хотя до этого платил аккуратно и вовремя. Компания помогает должникам решать вопросы с проблемными кредитами через оптимизацию долга, максимально снижая сумму задолженности.

2. Банкротство физических лиц — даёт возможность законно списать задолженности перед кредитными организациями, налоговыми и пенсионными органами, ЖКХ, судебными приставами, частными лицами, микрофинансовыми организациями. При грамотном использовании закона гражданин может либо полностью прекратить требования кредиторов, списав задолженности, либо получить график реструктуризации, который даёт возможность в течении трёх лет рассчитываться с банками комфортными платежами.

Кроме этого, «Финэкспертъ 24» занимается спорами с застройщиками, экспертизой дорожно-транспортных происшествий и защитой прав автовладельцев.

«Мы максимально ориентированы на потребности клиентов и их финансовую защиту. Наши специалисты всесторонне анализируют ситуацию, оценивают риски и возможности и выбирают оптимальную линию защиты, отвечающую интересам клиента. Мы полностью берём на себя вопросы взаимодействия со всеми органами и организациями», — уточнил руководитель «Финэкспертъ 24».

В работе компания применяет современные технологии и средства связи, чтобы предлагать клиентам качественное и эффективное обслуживание: электронную почту, Skype, видеоконференции, тикетные системы, онлайн-помощников и прочее. Клиенты могут проверять состояние своего дела, связываясь с персональным юристом, который информирует о каждой стадии дела и принятых решениях. После закрытия дела клиенту предоставляют развёрнутый отчёт о проделанной работе с подтверждающими документами.

Эксперт ответит на вопросы о работе компании, уменьшении и полном избавлении от долгов по кредитам, а также банкротстве физических и юридических лиц.

Finexpert, ул. Журавлёва, 20, офис 506 (ТЦ «Панорама»)

Интервью закрыто (вопросы не принимаются)

Как избавиться от долгов по кредитам законным способом

03.03.2020- Способы законного избавления от кредита

- Изменение условий кредита или рефинансирование

- Реализация имущества, оставленного под залог

- Кредитные каникулы

- Помощь поручителя

- Прохождение процедуры банкротства

- Другие законные методы

- Привлечение к спору суда

- Неочевидный способ избавиться от задолженности

- Кто может помочь

В поисках лучшей жизни люди стремятся обзавестись квартирой, машиной, купить последнюю модель телефона. Нехватка собственных накоплений многих толкает к решению финансовых трудностей через оформление кредитов и пользование кредитными карточками.

Способы законного избавления от кредита

Каждый из нас может переживать непростые жизненные периоды. Сокращение на работе, проблемы со здоровьем или любые другие причины, из-за которых зарабатывать достаточные для привычного уровня жизни деньги не представляется возможным, помноженные на имеющиеся кредитные обязательства, способны кого угодно выбить из колеи.

Именно долги приводят к депрессиям, бракоразводным процессам, судебным разбирательствам. Желание справиться с долгами и начать контролировать свои финансы посещает многих людей. Важно помнить, что даже из самых тяжелых ситуаций всегда есть выход. Например, можно постараться найти компромисс с кредитным учреждением и ликвидировать задолженность, не нарушая закона. Главное — не паниковать, ведь есть несколько способов, которые помогут выйти из сложившегося положения.

Изменение условий кредита или рефинансирование

Чтобы снизить нагрузку, вы можете рассказать о сложившейся ситуации работникам банка или выбрать другое кредитное учреждение для рефинансирования имеющейся задолженности. В первом случае вы просите банк изменить сроки кредитования и снизить размер регулярного платежа. Вторым сценарием можно воспользоваться, если первый реализовать не получается. Сегодня многие банки предлагают рефинансировать старую задолженность: оформить новое соглашение, предусматривающее меньшую процентную ставку и более продолжительный срок.

Реструктуризация долга — практичный способ, особенно при большом ежемесячном платеже. Он избавляет от перспективы судебных разбирательств и исков по поводу невыполнения долговых обязательств. Но этот способ не позволяет совсем избавиться от долгов — только немного оптимизировать регулярные затраты на обслуживание кредита. И если в вашем распоряжении совсем нет средств, он не поможет.

Реализация имущества, оставленного под залог

Второй метод является более действенным, хотя и более неприятным для должника. Для погашения просроченного долга можно выставить на продажу залоговое имущество. Сделать это допускается как через кредитное учреждение, так и своими силами. При этом стоит учитывать, что если вы доверяете это самому банку, то в итоге не досчитаетесь около 10–15 % от стоимости имущества.

Для погашения просроченного долга можно выставить на продажу залоговое имущество. Сделать это допускается как через кредитное учреждение, так и своими силами. При этом стоит учитывать, что если вы доверяете это самому банку, то в итоге не досчитаетесь около 10–15 % от стоимости имущества.

Финансовые учреждения заинтересованы в том, чтобы быстрее вернуть свои средства, поэтому снизят цену и реализуют залог ощутимо дешевле среднерыночной стоимости. Чтобы ничего не потерять, этим вопросом лучше заниматься самостоятельно. Но если средств и в этом случае окажется недостаточно, выплаты оставшейся части долга можно будет постараться перенести на какое-то время или попросить о реструктуризации.

Кредитные каникулы

Такой метод больше подходит гражданам, сложности которых имеют временный характер. Если вы точно знаете, что ваш уровень дохода быстро восстановится, то можете воспользоваться отсрочкой. Банки в большинстве случаев не возражают против такого сценария, поскольку практически ничем не рискуют. Клиенты при таком раскладе избегают просрочек по кредиту и дополнительных трат по комиссиям. Оговоренные изначально проценты остаются такими же, поэтому финансовая организация ничего не теряет, если незначительно увеличивает срок погашения кредита.

Клиенты при таком раскладе избегают просрочек по кредиту и дополнительных трат по комиссиям. Оговоренные изначально проценты остаются такими же, поэтому финансовая организация ничего не теряет, если незначительно увеличивает срок погашения кредита.

Стоит учитывать, что такая услуга может оказаться не бесплатной. Она не регулируется законодательно, поэтому большинство банков имеют право самостоятельно решать, какие условия пользования «кредитными каникулами» предложить клиенту.

Помощь поручителя

Если решить финансовые проблемы своими силами никак не получается, можно прибегнуть к помощи поручителя. Как правило, в их качестве выступают родные или близкие заемщика. Разумеется, в самом факте перекладывания ответственности на плечи родственника или друга ничего хорошего нет, однако это реальный метод избавления от кредита. При этом вы всегда можете поговорить с человеком и обсудить с ним вопрос возврата долга и компенсацию за непредвиденные расходы.

В любом случае так вы решите вопрос по закону, избежите судебных исков и возникновения дополнительных издержек из-за начисленных штрафов и пеней. Гораздо лучше, если вы сами попросите помощи у человека, ставшего поручителем по сделке, нежели его обяжут к выплатам в судебном порядке.

Гораздо лучше, если вы сами попросите помощи у человека, ставшего поручителем по сделке, нежели его обяжут к выплатам в судебном порядке.

Прохождение процедуры банкротства

Это еще один способ избавиться от кредита законно, который особенно подходит всем тем, кто на самом деле столкнулся с большими проблемами. Прохождение процедуры банкротства является непростым делом, зато дает ощутимые выгоды.

Если в трудном положении оказалась семья, у которой в собственности, кроме личных вещей и жилья, ничего нет, она сможет выйти из него с минимальными потерями, поскольку по закону заемщиков не могут лишить единственной жилплощади. Если способов погашения задолженности нет, она будет списана.

Другой вопрос, если есть имущество, которое представляет ценность. Сначала оно будет изъято и продано, а при наличии у должника стабильного дохода выше прожиточного минимума ему сначала назначат схему возврата оставшейся суммы долга.

У такого способа есть недостатки: на 5 лет банкроты лишаются права снова брать деньги в долг, трудоустраиваться на хорошие должности и заниматься бизнесом.

Другие законные методы

Если вышеперечисленные методы связаны преимущественно с внешними факторами (необходимость обратиться к кредитору, привлечь поручителя, продать собственность), то для изменения ситуации также есть как минимум два способа, результат которых зависит исключительно от самого человека:

- пересмотреть свои расходы. Когда человек оптимизирует издержки, берет под контроль собственный бюджет и перестает тратить деньги на то, что ему на самом деле не очень нужно, то обнаруживает, что вполне может экономить серьезные суммы. С помощью высвободившихся средств можно гораздо быстрее избавляться от кредита и снижать величину задолженности;

- найти дополнительные источники дохода. Не стоит относиться к такому способу как к чему-то постоянному. Даже если вы хотя бы несколько месяцев будете зарабатывать больше, чем сейчас, то сможете досрочно погасить часть суммы общего долга, а это значительно снизит долговую нагрузку.

Привлечение к спору суда

Даже если банк и заемщик не могут договориться между собой, а кредитор привлекает к решению вопроса судебные инстанции, у должника остается возможность избежать серьезных проблем. В большинстве случаев суды не хотят делать положение ответчика еще более затруднительным. Поэтому чаще всего оптимальным способом решения проблемы видят изменение сроков погашения задолженности.

В большинстве случаев суды не хотят делать положение ответчика еще более затруднительным. Поэтому чаще всего оптимальным способом решения проблемы видят изменение сроков погашения задолженности.

Но в целом в процессе рассмотрения дела суд может вынести следующие решения: обязать должника досрочно вернуть всю сумму долга вместе с телом кредита; оплатить только само тело кредита без начисленных сверху процентов и штрафов; продать имеющееся имущество, чтобы ликвидировать задолженность; оформить рефинансирование; провести реструктуризацию долга и т. п.

Это лишь наиболее популярные решения, которые принимают суды. По факту их может быть достаточно много, поскольку каждая ситуация рассматривается в индивидуальном порядке и зависит от финансовых возможностей ответчика и его социального статуса.

Неочевидный способ избавиться от задолженности

Есть один эффективный инструмент, которым мало кто пользуется. Финансовые учреждения обязательно закладывают некий процент на то, что часть их средств в итоге к ним не вернется. Они компенсируют это с помощью других заемщиков и высоких ставок. Для кредитов устанавливаются сроки давности, по истечении которых долги автоматом списываются. Но финучреждения не хотят выжидать 3 года и продают проблемные долги коллекторам.

Они компенсируют это с помощью других заемщиков и высоких ставок. Для кредитов устанавливаются сроки давности, по истечении которых долги автоматом списываются. Но финучреждения не хотят выжидать 3 года и продают проблемные долги коллекторам.

Хитрость заключается в том, чтоб выкупить собственный долг до того, как это сделает коллекторское агентство. Как правило, кредитные организации уступают такие долги под 10–15 % от общей суммы с целью вернуть себе хотя бы часть денег. Справиться с этой задачей своими силами у вас не получится, только с помощью третьего лица. Выкупив ваш долг и взяв во внимание ст. 382 Гражданского кодекса, это лицо должно будет просто простить его вам.

Кто может помочь

Какими бы ни были возникшие обстоятельства, важно понимать, что наличие задолженности — исключительно ваша проблема. Вас никто не обязывал оформлять банковский продукт, поэтому необходимо взять на себя ответственность за ее решение.

Столкнувшийся с тяжелой ситуацией человек всегда может попробовать попросить о помощи друзей или родных. А если такой возможности нет, можно обратиться к третьей стороне. Сегодня есть большое количество компаний, которые способствуют решению подобных вопросов. Опытные специалисты не только дадут рекомендации, как избавиться от кредитов, но и помогут детально проработать потенциальные способы. Разумеется, их услуги не носят безвозмездный характер, однако в ряде ситуаций это остается единственной возможностью не увязнуть в долговой яме.

А если такой возможности нет, можно обратиться к третьей стороне. Сегодня есть большое количество компаний, которые способствуют решению подобных вопросов. Опытные специалисты не только дадут рекомендации, как избавиться от кредитов, но и помогут детально проработать потенциальные способы. Разумеется, их услуги не носят безвозмездный характер, однако в ряде ситуаций это остается единственной возможностью не увязнуть в долговой яме.

Кирилл Краснюк, эксперт в области микрофинансирования. Работает в финансовой сфере с 2007 года. Закончил Высшую школу экономики и финансовый университет при правительстве РФ. В настоящее время является руководителем профильного комитета по PR и GR в СРО МиР.

Как законно списать долги | e1.

ru

ru«Правда ли, что забирают все-все имущество?»

Это довольно распространенный миф. Должники думают, что последнюю рубаху с него снимет если не банк, то суд. На самом деле государство защищает права граждан и в статье 446 ГПК РФ приведен перечень имущества, которое не подлежит реализации при процедуре. Это единственное жилье, предметы бытового домашнего обихода, вещи индивидуального пользования, одежда и обувь, имущество, необходимое для работы.

— К примеру, вы работаете таксистом на личной машине — в этом случае она останется с вами. Как и ваш ноутбук, если он необходим вам для исполнения служебных обязанностей, — говорят в «Современной защите». — И без крыши над головой вас никто не оставит. Но с предметами роскоши, если таковые имеются, придется попрощаться. Все честно.

Понять, как сохранить имущество, помогут юристы, но нужно выбирать их с умом — внимательно смотреть на уровень компетентности и опыт работы. Мошенников на рынке сейчас хватает.

«На меня будут показывать пальцем и говорить, что я банкрот?»

Не существует никакого клейма банкротства. На лбу не появится татуировка со словом «банкрот», а в паспорте — отметка о списании долгов через суд. Есть всего три последствия: пять лет при оформлении нового кредита нужно сообщать о своем статусе, пять лет запрещено повторно банкротиться, три года нельзя занимать руководящую должность, в том числе быть ИП или учредителем ООО. Для того, кто только что был на грани пропасти, это сущий пустяк. Финансовая свобода точно стоит таких ограничений.

После признания банкротом найти новую работу (если это не руководящая позиция) будет так же реально, как и до списания долгов. Говорить о пройденной процедуре на собеседовании вовсе не обязательно, а тщательную проверку компании проводят редко. Банкротами становятся далеко не «отбросы общества», как считают некоторые. Учителя, врачи, инженеры тоже списывают долги через суд.

Как очистить или удалить кредитную историю законно?

Когда может возникнуть желание удалить кредитную историю?

Самые разные люди могут захотеть изменить свою кредитную историю, но причина у такого желания одна — ее плохое качество. Именно тогда заемщик начинает узнавать, какие способы доступны для исправления или удаления своего кредитного досье.

Именно тогда заемщик начинает узнавать, какие способы доступны для исправления или удаления своего кредитного досье.

Необязательно при этом быть злостным намеренным неплательщиком по кредитам. Иногда обстоятельства складываются таким образом, что обслуживать долг перед кредитором нет возможности из-за внезапной болезни, потери доходов или форс-мажора. Договориться о реструктуризации не удалось, и кредитная история пополнилась записями о невыплаченных кредитах. Даже если долг потом был погашен, сведения о просроченных платежах остаются в кредитной истории, и после этого оформить кредит бывает очень сложно даже при восстановленной кредитоспособности.

Иногда очистить кредитную историю может пожелать даже заемщик, добросовестно исполнявший все обязательства перед банками. Если он стал жертвой мошенников, оформивших кредит по украденным документам, данные о долге тоже направляются на хранение в БКИ и доказать, что это действие совершил не ты, порой бывает очень сложно. В этой ситуации человек тоже может решить, что проще начать все заново, чтобы с чистого листа нарабатывать себе новую историю.

В этой ситуации человек тоже может решить, что проще начать все заново, чтобы с чистого листа нарабатывать себе новую историю.

Но российское законодательство не признает желание заемщика достаточным основанием для удаления или изменения кредитной истории. Это следует признать справедливым – иначе банки не смогли отличать добросовестных клиентов от потенциальных неплательщиков. Тем не менее причины способы и для удаления, и для изменения кредитной истории законным способом есть.

Законные способы изменения кредитной истории

- Оспаривание. Наиболее распространенное основание для внесения изменений в сведения, которые содержатся в БКИ, – исправление ошибок и неточностей. Заметить несуществующие просроченные платежи несложно, если периодически запрашивать и проверять свою историю, тем более что дважды в год это можно делать бесплатно.

Заметив ошибку, можно известить кредитора, передавшего ошибочные сведения, чтобы он исправил запись. Но лучше всего действовать через бюро кредитных историй. В этом случае в бюро подается заявление на оспаривание и по закону оно в течение 30 дней должно дать ответ. Как правило, оно самостоятельно связывается с кредитором и перепроверяет данные. Если факт ошибки подтверждается, запись корректируют.

Но лучше всего действовать через бюро кредитных историй. В этом случае в бюро подается заявление на оспаривание и по закону оно в течение 30 дней должно дать ответ. Как правило, оно самостоятельно связывается с кредитором и перепроверяет данные. Если факт ошибки подтверждается, запись корректируют.

Неправильные сведения далеко не всегда означают злой умысел – нередко это человеческая ошибка сотрудника банка или программный сбой. Но иногда в недостоверных сведениях виноваты именно мошенники. Так случается, например, когда злоумышленники берут кредит по чужим документам. В этом случае долг ложится на их настоящего владельца.

Когда это обнаруживается (хорошо, если это случается после личного запроса и проверки кредитной истории, а не в результате визита коллекторов), заемщику, кроме подачи заявления об оспаривании в БКИ, лучше самостоятельно обратиться в банк, выдавший незаконный кредит. После признания факта мошенничества кредитная история исправляется и сведения о кредите изымаются.

- Отказ от любых займов на 10 лет. Именно столько по закону бюро должно хранить кредитную историю с последнего обновления кредитной истории. С 2021 года, когда вступит в силу новая редакция закона «О кредитных историях», этот срок сократится до 7 лет. После этого заемщик получит «чистую» кредитную историю, то есть ее аннулируют.

Но такой способ «обнуления» возможен только для тех, кто погасил все обязательства перед кредиторами. В противном случае банк ежемесячно будет обновлять записи о наличии требований к заемщику и кредитная история будет храниться вечно.

Также следует помнить что отсутствие кредитной истории – не лучшая рекомендация для банка, решающего вопрос о выдаче кредита. В этом случае заемщик может рассчитывать только на некрупный заем на очень короткий срок по высокой ставке.

Незаконные методы удаления кредитной истории

Как можно заметить, законные способы коррекции кредитной истории подойдут не всем заемщикам: те, кто не погасил свои долги или не желает долго ждать, могут захотеть воспользоваться незаконными способами того, как выйти из плохой кредитной истории. Предложения об удалении или коррекции записей за определенную плату регулярно появляются в интернете, иногда их делают заемщикам по телефону различные «коммерсанты» и «посредники», якобы связанные с БКИ.

Предложения об удалении или коррекции записей за определенную плату регулярно появляются в интернете, иногда их делают заемщикам по телефону различные «коммерсанты» и «посредники», якобы связанные с БКИ.

Что нужно знать об этих способах

Любые такие предложения не только незаконны, но и являются мошенничеством, потому что внести исправления или удалить кредитную историю невозможно в обход установленной схемы даже сотруднику БКИ.

- В итоге заемщик лишится денег, а кредитную историю не исправит. Обратиться в полицию при этом он тоже не сможет, ведь он понимает, что пытался действовать в обход закона.

- Некоторым аферистам удается убедить заказчика, что его кредитная история чиста или изъята. Проверить это можно, только заказав ее лично на сайте бюро. Но проверять придется во всех бюро, потому что кредиторы часто передают сведения в несколько БКИ. Кроме того, титульная часть истории хранится в Центральном каталоге кредитных историй, в Банке России, и изъять ее оттуда невозможно.

Поэтому в любом случае деньги лучше потратить на погашение просроченной задолженности.

Как исправить свою кредитную историю, если ее нельзя удалить

Причины, которые побуждают некоторых заемщиков искать способы удалений плохой кредитной истории, как правило связаны с невозможностью взять кредит на хороших условиях из-за ее плохого качества. Однако есть вполне доступные способы улучшить кредитную историю и взять кредит по низкой процентной ставке без удаления нежелательных записей. Что для этого нужно сделать?

- Погасить все просроченные задолженности перед банками. Это самый большой негативный фактор любой кредитной истории. Если этого не сделать, то все другие действия потеряют смысл.

- Провести ревизию своих действующих обязательств перед финансовыми организациями. Если обязательств много – постараться выплатить те, которые обходятся дороже всего.

- Оставшиеся кредиты систематизировать, приведя график их обслуживания в такое состояние, чтобы было удобно его выполнять без просрочек. Главное для восстановления качества кредитной истории – соблюдение сроков, указанных в договоре займа.

- Если у обладателя плохой истории нет действующих кредитов, можно взять небольшой заем, пусть даже на не самых выгодных условиях, и вовремя погасить его. Хороший вариант – кредитная карта.

- Регулярно запрашивать ПКР и следить за улучшением качества кредитной истории. После каждого платежа по кредиту будет видно, как растет рейтинг.

- Если конечной целью улучшения кредитной истории является оформление кредита в каком-то конкретном банке, хорошо будет в этом банке оформить дебетовую карту или открыть срочный вклад. Еще лучше – получать зарплату на карту этого банка. Если кредитор знает о ваших доходах и их регулярности, он может закрыть глаза на многие негативные записи в кредитной истории.

Как можно убедиться, рецепты улучшения кредитной истории несложны. Но главное, что должны знать все заемщики – эти способы и обойдутся дешевле, я являются более надежными, чем попытки удаления или исправления истории через посредников.

ВАША КРЕДИТНАЯ ИСТОРИЯ ДОСТУПНА В ВАШЕМ ЛИЧНОМ КАБИНЕТЕ

Как избавиться от долгов? Выкуп долга и реструктуризация долгов.

Реструктуризация и банкротствоУ вас есть кредит в банке, который не можете погасить и залоговое имущество оказалось под угрозой? Вам помогут специалисты по финансовому праву.

Немногие из заемщиков знают, что существует два законных способа избавиться от кредита и спасти залоговое имущество — выкуп долга и реструктуризация долгов.

Способ 1. Выкуп долга у банка для консультации звоните — 066 062 00 69 Это наиболее выгодный вариант для всех участников — и для банка, и для заемщика. Когда банк видит, что кредит проблемный, ему значительно выгоднее избавиться от него, чем самому тратить время и давить различными способами на должника.

Когда банк видит, что кредит проблемный, ему значительно выгоднее избавиться от него, чем самому тратить время и давить различными способами на должника.

Именно поэтому банки готовы продавать бесперспективные кредиты значительно дешевле, чем общее тело кредита с процентами и штрафами. Потому что так банку все равно выгоднее.

Этой возможностью может воспользоваться должник, заручившись поддержкой Капустин и Партнеры, которые организуют выкуп долга, чтобы спасти залоговое имущество и сэкономить расходы для должника.

Однако и здесь есть нюанс: по закону, банки в вопросе выкупа кредита не могут вести дел с физическими лицами. Именно поэтому интересы клиента должна представлять юридическая компания.

Если Вы желаете избавиться от долгов — мы проведем переговоры с банком, и юридически обеспечим выкуп кредита. После чего мы официально перепродаем долг представителю кредитора, или окончательно его спишем.

Результат

Заемщик сохранит себе залоговое имущество и избавиться от долга.

Условия сотрудничества и сумма выкупа согласовываются с клиентом и закрепляются соответствующим договором. Все действия — в рамках действующего законодательства. Операция доступна как с действующими банкам, так и с теми, которые находятся в стадии ликвидации.

Способ 2. Реструктуризация кредита для консультации звоните — 066 062 00 69В случаях, когда выкуп кредита заемщику невыгоден, а списать долг надо, применяется реструктуризация кредита. Эта процедура предполагает любое изменение условий кредитования. В частности, это может быть:

- Пролонгация на новый срок;

- Изменение графика платежей;

- Изменение ежемесячной суммы оплаты;

- ”Платежные каникулы» на определенный срок;

- Списание долгов за процентами и штрафов за неуплату;

- Изменение процентной ставки;

- Прощение кредита.

Реструктуризация выгодна заемщику, потому что устанавливает ему более благоприятные условия погашения долга, не приводит к увеличению процентной ставки и легко оформляется.

Она лишает клиента от угрозы ареста имущества и передачи дела государственным или частным исполнителям.

Она лишает клиента от угрозы ареста имущества и передачи дела государственным или частным исполнителям.Конечно же, если на переговорах с банком интересы клиента представляет профессиональный юрист, добиться самых выгодных условий будет куда реальнее.

Главным результатом наших усилий станет сохранение Вашего залогового имущества, существенная экономия, сохранение Вашей кредитной истории и избавление от долга.

Знайте! Даже безнадежная ситуация с кредитом исправляется законными средствами такими как выкуп долга, реструктуризация долга, банкротством и другими законными решениями.

Если вам нужна помощь профессионалов — обращайтесь к Капустин и Партнеры!

8 способов отказаться от выплаты студенческой ссуды (юридически)

Более 40 миллионов американцев имеют задолженность по студенческой ссуде. Из этих заемщиков 5,6 миллиона должны более 50 000 долларов. Такой вид огромного пятизначного долга может привести к серьезным финансовым и психологическим потерям.

Если вы мечтаете сбежать в чужую страну или инсценировать собственную смерть только для того, чтобы вам не пришлось возвращать свои студенческие ссуды, знайте, что есть реальный выход.

На самом деле существует восемь способов, и все они совершенно законны.

1. Зарегистрируйтесь в программе погашения, ориентированной на доход.Заемщики федеральной студенческой ссуды, которые не могут позволить себе платежи, могут подать заявление на погашение с учетом дохода или IDR. Эти планы, которые снижают выплаты по студенческим ссудам в соответствии с вашим доходом, также обещают списать любой остаток по истечении срока погашения.

Срок погашения планов РДЭ составляет от 20 до 25 лет, в зависимости от конкретного плана. По словам юриста по студенческим займам Джошуа Коэна, первый из четырех существующих планов IDR — Income-Contingent Repayment — был запущен в 1994 году, а это означает, что мы не увидим первую волну прощения ссуд до 2019 года.

Если вы производили платежи по плану, ориентированному на доход, не забудьте продержаться до конца, чтобы получить прощение по ссуде. И если у вас сегодня проблемы с платежами, подумайте о том, чтобы оформить план IDR — просто знайте, что вам придется подождать не менее 20 лет, чтобы избавиться от остатка.

Еще одна вещь, о которой следует помнить: вы будете облагаться налогом с полной прощенной суммы в год, когда она выписана.

2. Сделать карьеру на государственной службе.

Если от 20 до 25 лет ждать слишком долго, подумайте о том, чтобы подать заявку на прощение ссуды на общественные услуги или PSLF.Эта программа требует, чтобы вы работали у подходящего работодателя в секторе государственных услуг.

Еще лучше — «Вы не будете облагаться налогом с прощенной суммы», — сказала Миранда Маркуит, моя бывшая коллега и старший писатель в Student Loan Hero. Однако она добавила: «Вы действительно должны проработать 10 лет в некоммерческой или государственной службе. Это может означать более низкую оплату за эти 10 лет ».

Это может означать более низкую оплату за эти 10 лет ».

И хотя администрация Дональда Трампа предложила значительные сокращения как IDR, так и PSLF в бюджетном предложении и Законе о PROSPER, любые изменения будут применяться только к новым заемщикам с 1 июля 2019 года.Фактически, 2018 год — это первый год, когда заемщики имеют право на прощение ссуд в рамках PSLF — и, по крайней мере, одному человеку уже был прощен ссуда.

Итак, если вы работали на низкооплачиваемой работе в качестве государственного служащего, одновременно выплачивая студенческие ссуды, вы можете быть вознаграждены беспошлинным подарком от дяди Сэма.

3. Подать заявление о выписке по инвалидности.

Никто не хочет вообразить худшее, но иногда случается. К счастью, если вы стали инвалидом и не можете выплатить свои студенческие ссуды, программа выписки по полной и постоянной нетрудоспособности (TPD) может стереть все с лица земли.

Программа доступна для большинства заемщиков федеральных студенческих ссуд, но не все типы ссуд соответствуют требованиям. Чтобы подать заявку, вам нужно будет заполнить заявление и предоставить документы, подтверждающие, что вы полностью и навсегда потеряны.

Чтобы подать заявку, вам нужно будет заполнить заявление и предоставить документы, подтверждающие, что вы полностью и навсегда потеряны.

4. Изучите программы помощи в погашении ссуд (LRAP).

На местном уровне существуют сотни программ, призванных помочь заемщикам получить списание части или всех своих студенческих ссуд, вместе известных как программы помощи в погашении ссуд.

«Многие штаты готовы помочь вам выплатить студенческие ссуды, если у вас есть определенные навыки, которыми вы можете поделиться», — сказал Маркуит. «[Программы для] учителей и медицинских работников являются одними из самых популярных программ прощения студенческих ссуд в разных штатах».

Чтобы получить квалификацию, заемщики часто должны работать в особо востребованных областях в течение определенного периода времени. Это может означать нежелательное местоположение и более низкую оплату. Кроме того, по словам Маркуита, многие из этих программ облагают вас налогом с прощенного долга.

Даже в этом случае, если у вас большой долг, LRAP может предоставить вам столь необходимое облегчение. Воспользуйтесь этим инструментом поиска LRAP, чтобы найти программу в области вашего местоположения и карьеры.

5. Спросите своего работодателя.

Если вы не соответствуете требованиям этих федеральных программ, все равно есть способы получить частичную оплату студенческих ссуд. Одним из источников может быть ваш босс.

«Работодатели все чаще предлагают помощь с выплатой студенческой ссуды», — сказал Маркуит. «Однако это преимущество не дает налоговых льгот.Так что, если ваш работодатель вкладывает деньги в погашение, это будет отражено как доход, когда вы сообщите в IRS ».

Около 4 процентов организаций в настоящее время помогают сотрудникам с выплатой кредитов, и ожидается, что в этом году это число будет быстро расти. Ваша компания может предложить льготу по выплате студенческого кредита, о которой вы не знаете, поэтому обязательно узнайте.

А что, если ваш работодатель в настоящее время не предлагает помощь по выплате кредита? Поговорите со своим отделом кадров о добавлении этого к льготному пакету — никогда не помешает спросить.

6. Служите своей стране.

Помимо PSLF, существуют программы погашения и прощения ссуд, разработанные специально для заемщиков, служивших в армии. Каждое отделение имеет свой собственный набор программ, таких как программа погашения ссуды для колледжа ВВС и программа погашения ссуды для студентов. Конечно, поступление в армию только для того, чтобы списать задолженность по студенческому кредиту, может быть не самым разумным шагом. Но если вы в настоящее время служите или думаете о зачислении, прощение ссуды, безусловно, будет хорошим преимуществом.

Если армия не для вас, то, если вы посвятите свое время AmeriCorps или Peace Corps, это также может привести к прощению ссуды.

«Может иметь смысл уменьшить часть остатка по кредиту с помощью… такой программы, как AmeriCorps. Затем вы можете рефинансировать оставшуюся сумму и погасить оставшуюся часть долга самостоятельно. Вы все равно сэкономите тысячи процентов и быстрее освободитесь от долгов », — сказал Маркуит.

Затем вы можете рефинансировать оставшуюся сумму и погасить оставшуюся часть долга самостоятельно. Вы все равно сэкономите тысячи процентов и быстрее освободитесь от долгов », — сказал Маркуит.

7. Сыграйте в игру.

В наши дни обыгрывается практически все, включая погашение студенческой ссуды.Givling — это онлайн-игра, в которой победители вознаграждаются путем выплаты части их студенческой ссуды или ипотечного долга.

Игроки получают два бесплатных раунда каждые 24 часа. После этого каждая игра стоит 0,50 доллара. Когда вы присоединяетесь к раунду, вы попадаете в команду из трех человек и соревнуетесь в динамичной викторине за очки. Члены команды, набравшие наибольшее количество очков, награждаются денежным призом.

Раздача — определенно больше азартная игра, чем прощение ссуд по федеральной программе. Но если вы имеете дело с обременительными долгами, попробовать стоит.

8. Заявление о банкротстве.

Распространенный миф о задолженности по студенческой ссуде состоит в том, что ее невозможно погасить при банкротстве. «Это сложно, но возможно, — сказал Коэн. Часто заемщики просто не пытаются, потому что считают, что это не сработает.

«Это сложно, но возможно, — сказал Коэн. Часто заемщики просто не пытаются, потому что считают, что это не сработает.

По словам Коэна, ключевым моментом в большинстве залов судебных заседаний является прохождение теста Бруннера. Чтобы получить студенческие ссуды, вы должны иметь возможность доказать, что вы не сможете поддерживать минимальный уровень жизни из-за платежей, что ваша ситуация будет сохраняться в течение значительной части периода погашения и что вы сделали добросовестные усилия по выплате ссуд.

Одна ловушка, на которую следует обратить внимание: подача заявления о банкротстве автоматически приводит к неисполнению ваших студенческих ссуд. «Кто-то, кто подает заявление о банкротстве в соответствии с главой 11, может подумать:« Как только я избавлюсь от этой задолженности по кредитной карте, я могу сосредоточиться на своих студенческих ссудах ». Проблема в том, что эти ссуды сейчас не погашены, что означает, что они подлежат выплате сейчас, полностью », — объяснил Коэн.

Ваш лучший курс действий, если вы рассматриваете вопрос о банкротстве? «Поговорите с юристом, — сказал Коэн.

Задолженность по студенческим ссудам — серьезная ответственность, и это также вызывает растущий кризис среди выпускников.Никогда не следует брать в долг, полагая, что вы сможете из него выбраться. Но если есть возможность отказаться от выплаты студенческой ссуды, нет ничего плохого в том, чтобы ею воспользоваться.

Как я могу выйти из кредитного договора? | Small Business

Кредитный договор — это договор между вами, заемщиком и кредитором. Чаще всего кредиторы — это финансовые учреждения, предоставляющие ипотечные ссуды, автокредиты или финансирование бизнеса. Бывают ситуации, когда вы можете больше не нуждаться в ссуде или предмете, который она финансирует.Если есть уважительные причины, такие как мошенничество или нарушение контракта, вы сможете отказаться от кредита. Если вы не можете расторгнуть договор, вы можете быть вынуждены принять другие меры для выхода из ссуды.

Внимательно ознакомьтесь с условиями кредитного договора. Должен быть раздел, в котором обсуждается, при каких обстоятельствах вы можете расторгнуть договор. Например, вы можете получить автокредит, если автомобиль соответствует лимонным законам вашего штата.

Позвоните кредитору и объясните, что вы хотели бы расторгнуть кредитный договор, отказаться от финансируемого им объекта (автомобиль или дом) и освободиться от любых будущих обязательств.Объясните причины и посмотрите, готов ли кредитор работать с вами.

Напишите дополнительное письмо кредитору, указав, что вы хотите, условия контракта, которые, по вашему мнению, позволяют это, и резюмируйте ваш разговор по телефону. Отправьте письмо заказным письмом, чтобы зафиксировать его получение.

Свяжитесь с генеральным прокурором штата, если в процессе кредитования и покупки предмета произошло мошенничество или введение в заблуждение. Спросите, какие средства правовой защиты у вас есть в отношении вашего кредитного договора при обстоятельствах, описанных в письме, которое вы отправили кредитору.

Продайте предмет, если кредитор не желает отпускать вас из договора и с предметом все в порядке. Если вам нужно отказаться от автокредита, потому что вы не можете себе этого позволить, но автомобиль в полной безопасности, продажа его перенесет долг на нового владельца и освободит вас от дальнейшего финансового бремени.

Рассмотреть банкротство. Проконсультируйтесь с адвокатом по делам о банкротстве относительно ваших возможностей, если ссуда является лишь частью ваших финансовых проблем. Глава 13 банкротства освободит вас от большинства долговых обязательств.

Ссылки

Writer Bio

Обладая более чем 15-летним профессиональным писательским опытом, Кимберли находит забавным взять техническую неразбериху и сделать ее увлекательной! Ее первая карьера была в сфере финансовых услуг и страхования.

Можно ли избавиться от долгов, не платя?

Непогашенная задолженность выше, чем когда-либо. Федеральный резервный банк Нью-Йорка сообщает, что долг домохозяйств в Соединенных Штатах сейчас достиг самого высокого уровня: более 14 триллионов долларов.

Независимо от того, от какого долга вы страдаете, вы можете не увидеть конца. Есть ли шанс выбраться из долгов, не заплатив?

Ответ может быть, в зависимости от ряда факторов. Вот несколько способов выбраться из долга, не включая его выплату.

Как выбраться из долга, не уплачивая

Долг может казаться однородным, но каждый тип отличается, поэтому ваши варианты будут зависеть от того, какой тип вы накопили. Прежде чем прекратить платить, убедитесь, что вы знаете ограничения и долгосрочные последствия этого.

Как погасить задолженность по студенческой ссуде, не выплачивая ее

Есть несколько различных вариантов выхода из выплаты по студенческой ссуде. Ваш кредит, статус работы, а иногда и школа, в которой вы учились, — все это определяет, на что вы имеете право.

- Планы погашения, ориентированные на доход: Они пересматривают ваш ежемесячный платеж до 10–20 процентов вашего дохода в течение следующих 20 или 25 лет (в зависимости от плана).

После этого прощается остаток кредита.

После этого прощается остаток кредита. - Прощение ссуды на государственные услуги: Доступно для тех, кто работает в государственном секторе, например, на федеральном уровне, уровне штата и на местном уровне, а также для тех, кто работает в некоммерческой организации.После того, как вы совершите 120 соответствующих требований, работая полный рабочий день на подходящего работодателя, остальные ваши прямые ссуды будут прощены.

- Прощение ссуды учителю: Открыто для учителей, которые пять лет подряд работают в малообеспеченной начальной или средней школе, а также для тех, кто работает в агентстве по оказанию образовательных услуг. Вы можете иметь право на прощение в размере до 17 500 долларов США в виде прямых ссуд или ссуд Стаффорда.

- Отмена ссуды Perkins: Учителя, пожарные, сотрудники правоохранительных органов и другие лица имеют право на аннулирование или выписку ссуды Perkins.Отмена может произойти в течение пяти лет, а выписка может произойти в случае банкротства, смерти или потери трудоспособности.

- Закрытая выписка из школы: Если ваша школа закрылась во время вашего посещения (или вскоре после того, как вы отказались от нее), вы можете иметь право на погашение ваших федеральных студенческих ссуд.

- Варианты выплаты: Вы можете получить выплату по ссуде в случае смерти, постоянной нетрудоспособности или — очень редко — банкротства.

В большинстве случаев вам необходимо ежемесячно вносить соответствующие своевременные платежи.Однако даже в этом случае не все имеют право на прощение или получают прощение. Например, менее 1 процента соискателей прощения ссуды на государственную службу были одобрены и признаны соответствующими критериям.

Вы не можете получить прощение по невыплаченной ссуде, но неуплаченная ссуда может иметь право на погашение в зависимости от ссуды и программы.

Как выбраться из долга по кредитной карте без уплаты

Если у вас больше долгов по кредитной карте, чем вы можете справиться, вы можете предпринять несколько шагов; однако вы можете подумать о последствиях.

Если вы перестанете оплачивать счет по кредитной карте, он превратится в сборы и накопление вашего кредитного рейтинга. Но существует срок давности, в течение которого кредиторы могут подавать на вас в суд за непогашенную задолженность по кредитной карте, который в большинстве штатов составляет от трех до 10 лет. Вы можете пропустить платежи, но позже можете понести за них ответственность. Даже в этом случае, если вам предъявят иск о невыплаченной оплате, вы, скорее всего, не выиграете дело.

Другой путь — погашение долга, то есть погашение долга текущему кредитору (или коллекторскому агентству, если оно достигло этой точки) на сумму, меньшую, чем ваша задолженность.Возможно, вы не несете ответственности за всю задолженность по кредитной карте, но вы все равно заплатите часть ее.

Как выбраться из долгов через банкротство

О банкротстве следует рассматривать только в том случае, если у вас нет других вариантов. Подача заявления о банкротстве может звучать так, как будто вы начинаете все сначала, но в зависимости от того, каким путем вы идете, вы все равно можете оказаться на крючке в отношении некоторых непогашенных долгов.

В заявлении о банкротстве по Главе 7 некоторые из ваших активов продаются для выплаты долга, что означает, что вы можете потерять свой дом и личную собственность.Через несколько месяцев после подачи заявки ваш оставшийся долг будет погашен, хотя в главе 7 обычно не рассматриваются такие вещи, как задолженность по студенческой ссуде или алименты.

При подаче документов в соответствии с главой 13 вы получаете установленный судом план погашения. Любой оставшийся долг по прошествии определенного времени, например, пяти лет, может быть погашен. Этот процесс означает, что вы потратите еще больше времени на погашение долга, а также у вас будет заявление о банкротстве в своем кредитном отчете.

В зависимости от типа банкротства, которое вы подаете, заявление о банкротстве может оставаться в вашем кредитном отчете до 10 лет, поэтому важно тщательно взвесить ваши варианты и размер непогашенной задолженности.Сборщики долгов не могут пытаться взыскать задолженность, погашенную в результате банкротства, и они не могут продолжать деятельность по взысканию долга, пока дело о банкротстве находится на рассмотрении, но сама подача документов будет иметь долгосрочные последствия для вашего финансового здоровья.

Почему не погашение долга не помогает

Ваш кредитный отчет является жизненно важной частью вашего финансового благополучия. Просроченные или пропущенные платежи, невыплаты, сборы и банкротства не только снижают ваш кредитный рейтинг, но также могут снизить ваши шансы на получение ссуды или получение одобрения для кредитной карты.

Неоплата счетов также ставит вас в опасное положение перед кредиторами. Уклонение от оплаты означает, что кредиторы могут подать на вас в суд за неоплаченные счета. В некоторых штатах вам могут высвободить зарплату или арестовать ваше имущество. Даже если вы не производите платежи напрямую, вы все равно платите непогашенный долг.

Альтернативы банкротству

Если у вас есть шанс избежать банкротства, вы должны им воспользоваться. Вот несколько альтернатив, которые стоит рассмотреть.

- Пополните свой доход: Все, что вам нужно сделать, чтобы начать выплату долга, сделайте это сейчас.Попросите повышения на работе или переходите на более высокооплачиваемую работу, если можете.

Получите побочную суть. Начните продавать ценные вещи, такие как мебель или дорогие украшения, чтобы покрыть непогашенный долг.

Получите побочную суть. Начните продавать ценные вещи, такие как мебель или дорогие украшения, чтобы покрыть непогашенный долг. - Обратитесь за помощью: Обратитесь к своим кредиторам и кредиторам и спросите о снижении ежемесячного платежа, процентной ставки или того и другого. Для студенческих ссуд вы можете иметь право на временное облегчение с отсрочкой или отсрочкой. По поводу других видов долгов узнайте, что предлагает ваш кредитор или эмитент кредитной карты для оказания помощи в тяжелых условиях.Если у вас есть средства, посмотрите, помогут ли вам друзья и семья.

- Возьмите ссуду на консолидацию долга: Если у вас много разных типов долгов, изучите варианты консолидации. Взятие ссуды на консолидацию долга — это способ упростить ваши финансы — собрать всю задолженность в одном месте — и потенциально платить меньше процентов в долгосрочной перспективе.

- Получите профессиональную помощь: Обратитесь в некоммерческое кредитное консультационное агентство, которое разработает план управления долгом.

Вы будете платить агентству установленную сумму каждый месяц, которая идет на погашение каждой из ваших долгов. Агентство работает, чтобы согласовать более низкий счет или процентную ставку от вашего имени и, в некоторых случаях, может аннулировать ваш долг.

Вы будете платить агентству установленную сумму каждый месяц, которая идет на погашение каждой из ваших долгов. Агентство работает, чтобы согласовать более низкий счет или процентную ставку от вашего имени и, в некоторых случаях, может аннулировать ваш долг.

Чистая прибыль

Может показаться, что на то, чтобы выбраться из огромной долговой ловушки, потребуется целая жизнь. Вы можете пропустить платежи, рассмотреть возможность отказа от оплаты вообще или подать заявление о банкротстве. Хотя при определенных обстоятельствах вы можете отказаться от выплаты непогашенного долга, вероятность этого мала.И зачастую уклонение от выплаты непогашенного долга вредит вашему финансовому благополучию.

Подробнее:

Как я могу избавиться от студенческой ссуды, не платя?

Справочник по ссуде для студентов

Помощь в связи с COVID-19 может повлиять на информацию на этой странице. Знайте свои варианты, прежде чем принимать какое-либо решение.

Нет простого способа избавиться от студенческих ссуд, не заплатив. Но для федеральных студенческих ссуд существуют программы прощения, доступные после того, как вы произведете платеж и соответствуете другим требованиям.

Но для федеральных студенческих ссуд существуют программы прощения, доступные после того, как вы произведете платеж и соответствуете другим требованиям.

Прощение ссуды на государственные услуги: после 10 лет осуществления выплат, работая полный рабочий день на подходящего государственного или некоммерческого работодателя, остальная часть вашей ссуды прощается. Получить квалификацию сложно, и вам нужно будет подавать форму подтверждения занятости каждый год в течение 10 лет, необходимых для получения квалификации, чтобы вы не сбились с пути.

Прощение за счет погашения, основанного на доходе: это лучший вариант для обеспечения управляемости платежей. Сумма вашего ежемесячного счета устанавливается как часть вашего дохода, и через 20 или 25 лет оставшаяся задолженность будет прощена.

Прощение ссуды учителю: проучив полный рабочий день в течение пяти лет подряд в соответствующей школе с низким доходом, вы могли получить прощение по ссуде на сумму до 17 500 долларов.

Любые другие программы прощения, которые обещают избавиться от вашего долга без совершения платежей, являются мошенничеством. Ваши ссуды может простить только ваш кредитор или обслуживающий персонал.

Как избавиться от частной студенческой задолженности

Один из немногих способов избавиться от частной студенческой задолженности — это банкротство.Это трудный и дорогостоящий процесс. Вам нужно будет подать заявление о банкротстве в соответствии с главой 7 или главой 13, а затем подать дополнительный судебный процесс, известный как состязательное производство. Скорее всего, вам понадобится адвокат по банкротству на протяжении всего процесса, который может стоить тысячи.

Если у вас возникли проблемы с осуществлением платежей, лучше всего обратиться к держателю частного кредита и попросить пересмотреть условия платежа или взять краткосрочную платежную паузу.

Дополнительные способы прощения ссуд

Есть два других случая, в которых ваши ссуды могут быть прощены без внесения платежа:

Если вы находитесь в тяжелой ситуации с ссудой на обучение, например по умолчанию, следует рассмотреть еще один вариант погашает ваш долг меньше, чем вы должны. Если вы добьетесь успеха, это не избавит вас от всех ваших долгов, но поможет облегчить бремя.

Если вы добьетесь успеха, это не избавит вас от всех ваших долгов, но поможет облегчить бремя.

Восемь способов погасить задолженность по студенческой ссуде сегодня

Самая сложная часть работы с задолженностью по студенческой ссуде — не производить выплаты по ней. Сложнее всего ориентироваться в сложном мире, а именно в системе погашения студенческих ссуд. Есть несколько планов погашения, программы прощения студенческих ссуд, различные варианты, предлагаемые каждым штатом, и многое другое.В последнее время я разговаривал примерно с 5-10 людьми в день об их задолженности по студенческим займам.И каждая история похожа: у меня есть этот долг, и я хочу, чтобы он исчез. Конечно, у вас! Я хочу, чтобы это ушло для тебя! Но с чего начать?

Сегодня я хотел разобрать лучшие стратегии, которые вы можете использовать, чтобы погасить задолженность по студенческой ссуде. Возможно, это относится к вашей ситуации, и вы можете следовать этому руководству сегодня. Не все из них устранят вашу общую задолженность по студенческому кредиту, но каждое решение может помочь.

Если вы не совсем уверены, с чего начать или что делать, подумайте об использовании такого инструмента, как LoanBuddy .LoanBuddy — это инструмент для самостоятельной помощи в получении студенческой ссуды, который подскажет вам лучший план погашения студенческой ссуды и варианты прощения. Проверьте LoanBuddy здесь >>

[youtube id = ”scH7S9_vln0 ″ alt =” Восемь способов уменьшить или отменить выплату задолженности по студенческой ссуде »]

1. Подайте заявку на участие в Федеральной программе прощения студенческих ссуд

Первый способ для погашения задолженности по студенческому кредиту применяется к людям с федеральными студенческими ссудами. Это студенческие ссуды, которые обычно обрабатываются Министерством образования или одной из компаний по обслуживанию студенческих ссуд.Они включают в себя множество различных программ студенческих ссуд, которыми занимается федеральное правительство.

Существует три основных и несколько небольших программ прощения студенческих ссуд. Самая популярная федеральная программа прощения ссуд на образование — это прощение ссуд на государственные услуги. Эта программа предлагает прощение студенческой ссуды людям, проработавшим на государственной службе 10 лет. Государственная служба включает не только государственные должности, но также множество некоммерческих рабочих мест, рабочих мест в сфере образования и услуг, таких как правоохранительные органы или общественная безопасность.

Самая популярная федеральная программа прощения ссуд на образование — это прощение ссуд на государственные услуги. Эта программа предлагает прощение студенческой ссуды людям, проработавшим на государственной службе 10 лет. Государственная служба включает не только государственные должности, но также множество некоммерческих рабочих мест, рабочих мест в сфере образования и услуг, таких как правоохранительные органы или общественная безопасность.

Два других распространенных способа получить прощение федерального студенческого ссуды — это быть учителем, у которого есть своя собственная программа прощения ссуды учителю (которая не покрывает столько, сколько PSLF), и прощение ссуды на военную службу (которая также поэтапно вводится из-за программы PSLF).

2. Найдите помощь штата для получения студенческой ссуды

Многие штаты также предлагают различные программы прощения студенческой ссуды для получения студенческой ссуды. 46 из 50 штатов предлагают по крайней мере одну программу, а некоторые штаты предлагают множество различных программ, охватывающих широкий спектр типов ссуд, занятости и т. Д.Фактически, Канзас предлагает прощение студенческих ссуд в размере до 15000 долларов только за проживание в определенных частях штата.

Д.Фактически, Канзас предлагает прощение студенческих ссуд в размере до 15000 долларов только за проживание в определенных частях штата.

Калифорния, например, предлагает прощение студенческой ссуды для врачей, медицинских работников и стоматологов. Тем временем Техас предлагает прощение студенческих ссуд профессорам, логопедам, медсестрам, докторам, учителям и юристам.

Прежде чем вы откажетесь от участия в программах прощения федеральных займов, проверьте свой штат и узнайте, предлагают ли они какие-либо стимулы или помощь: Прощение студенческих займов штатом.

3. Узнайте, предлагает ли ваш работодатель компенсацию за обучение

Знаете ли вы, что все больше и больше работодателей предлагают компенсацию за обучение, чтобы помочь своим сотрудникам оплачивать обучение. Это один из способов оплаты учебы, потому что я работал полный рабочий день, пока учился в колледже. Некоторые компании, такие как Starbucks, даже предлагают своим сотрудникам программы полного обучения в рамках льгот.

Более того, некоторые компании теперь предлагают своим сотрудникам программы погашения студенческих ссуд, когда компания выплачивает часть задолженности своих сотрудников по студенческим ссудам.

Работа во время учебы в колледже — один из самых умных шагов, который может сделать любой студент. Но если вы уже работаете, почему бы не убедиться, что вы используете все льготы своего работодателя, и посмотреть, не сможете ли вы погасить или погасить часть своей задолженности по студенческому кредиту с помощью программы компенсации за обучение. Многие из этих программ требуют, чтобы вы вносили предоплату (таким образом, брали студенческие ссуды), а затем предоставили подтверждение прохождения курса своему работодателю. После того, как вы закончите курс, ваш работодатель, как правило, возместит вам расходы через вашу зарплату.

Уже закончили со школой и погребены в долгах по студенческой ссуде? Некоторые работодатели предлагают потенциальным сотрудникам подписные бонусы и другие льготы. Но ты должен спросить. Наряду с переговорами о первой зарплате после окончания учебы вам необходимо убедиться, что работодатель предложит вам помощь с задолженностью по студенческому кредиту.

Но ты должен спросить. Наряду с переговорами о первой зарплате после окончания учебы вам необходимо убедиться, что работодатель предложит вам помощь с задолженностью по студенческому кредиту.

4. Объедините свои федеральные студенческие ссуды

Следующий вариант, который поможет вам погасить задолженность по студенческим ссудам, — это объединить ваши федеральные студенческие ссуды. Теперь, хотя консолидация сама по себе не поможет вам снизить выплаты или остаток по студенческому кредиту, она позволит вам обеспечить финансовую организацию.

Когда вы пойдете в колледж до первого года обучения, вы, вероятно, уже оформили свою первую студенческую ссуду. Затем вы подписываетесь и каждый год получаете новую студенческую ссуду. И если ваш федеральный студенческий заем не покрывает весь остаток вашей оплаты за обучение, у вас, вероятно, также есть частные займы (о которых мы расскажем ниже). Это означает, что у вас может быть четыре или более разных кредита и платежей. Как сбивает с толку!

Что еще хуже, каждый из этих займов может иметь разную сумму платежа и дату погашения. Если вы испортите один платеж, вы можете повредить свой кредитный рейтинг и нанести ущерб своему финансовому будущему.

Если вы испортите один платеж, вы можете повредить свой кредитный рейтинг и нанести ущерб своему финансовому будущему.

Вот почему так важно просто объединить и упорядочить студенческие ссуды. Если вы хотите, чтобы вас научили в этом процессе, ознакомьтесь с нашей программой «Избавьтесь от задолженности по студенческой ссуде».

5. Найдите план погашения, соответствующий вашей платежеспособности

Следующим шагом в погашении задолженности по студенческому кредиту является поиск плана погашения, который соответствует вашей платежеспособности. После окончания учебы вы автоматически становитесь участником Стандартного плана погашения.Это 10 лет равных выплат, что может не сработать для всех заемщиков. Проблема в том, что многие выпускники не знают, что они могут изменить этот план — они просто предполагают, что застряли с выплатой по студенческой ссуде.

Если у вас есть федеральные студенческие ссуды, существует множество планов погашения, которые могут помочь вам сделать вашу задолженность по студенческой ссуде более управляемой, что, в свою очередь, поможет вам быстрее погасить задолженность.

Если вы планируете увеличить свой доход через несколько лет после окончания учебы, вы можете взглянуть на план погашения, такой как «Выпускной», который предусматривает более низкий авансовый платеж, который со временем увеличивается.Если вы хотите, чтобы ежемесячный платеж был ниже, но вы можете платить его в течение более длительного периода, изучите расширенный план погашения.

6. Установите план погашения на основе дохода с прощением ссуды

При выборе плана погашения, если какой-либо из вышеперечисленных стандартных вариантов по-прежнему не работает, федеральные ссуды предлагают планы погашения на основе дохода. Существует несколько версий этого, но наиболее популярными являются выплаты на основе дохода (IBR) и Pay-As-You-Earn (PAYE).

Самое замечательное в IBR и PAYE заключается в том, что они предлагают «секретное» преимущество — прощение студенческого кредита.Многие люди не понимают, что оба этих плана предлагают прощение студенческой ссуды в конце срока погашения. Любой оставшийся остаток по кредиту будет прощен, но в отличие от других федеральных планов прощения по студенческому кредиту, вы должны будете заплатить налоги с прощенной суммы. В любом случае, это отличное преимущество.

Любой оставшийся остаток по кредиту будет прощен, но в отличие от других федеральных планов прощения по студенческому кредиту, вы должны будете заплатить налоги с прощенной суммы. В любом случае, это отличное преимущество.

В обоих этих планах вы просто предоставляете подтверждение дохода, а Департамент образования рассчитывает для вас ежемесячный платеж в размере 10% от вашего дискреционного дохода.Это означает, что ваш ежемесячный платеж по студенческому кредиту будет доступным! Вы действительно должны ежегодно подавать отчет о доходе, и ваш платеж может увеличиваться по мере роста вашего дохода.

Если вы работаете на государственной службе, регистрация в IBR или PAYE и объединение их с PSLF — один из лучших способов минимизировать задолженность по студенческой ссуде.

[clickToTweet tweet = «Объединение PSLF с IBR — лучший способ минимизировать задолженность по студенческим займам». quote = ”Объединение PSLF с IBR — лучший способ минимизировать задолженность по студенческому кредиту. ”Theme =” style6 ″]

”Theme =” style6 ″]

7. Рефинансируйте студенческие ссуды

Если у вас есть частные студенческие ссуды, лучший способ начать устранять эту задолженность — это рефинансировать ваши частные ссуды по более низкой процентной ставке. Это не только сэкономит вам деньги на процентах в течение срока кредита, но также снизит размер авансового платежа.

Один из лучших приемов — рефинансировать ссуды с меньшим платежом, но продолжать выплачивать предыдущую сумму платежа. Это потенциально может сэкономить годы вашей ссуды, сэкономив вам сотни или тысячи долларов.

Один из лучших способов рефинансирования студенческой ссуды — это использовать инструмент сравнения, такой как Credible. Credible помогает вам получать и сравнивать предложения от нескольких кредиторов после заполнения одной формы, что позволяет вам найти и выбрать ссуду с самой низкой процентной ставкой и лучшими условиями. В качестве бонуса читатели College Investor могут получить бонус в размере 200 долларов при рефинансировании с помощью Credible!

Одна из самых больших проблем, связанных с частными студенческими ссудами, заключается в том, что большинство частных студенческих ссуд имеют плавающую ставку. Мы подробно рассказали о частных студенческих ссудах с переменной ставкой и о том, как в большинстве сценариев деньги, сэкономленные за счет более низкой предоплаты, почти всегда окупаются. Только в очень редких случаях ваш платеж с плавающей ставкой будет выше, чем платеж с фиксированной ставкой.

Мы подробно рассказали о частных студенческих ссудах с переменной ставкой и о том, как в большинстве сценариев деньги, сэкономленные за счет более низкой предоплаты, почти всегда окупаются. Только в очень редких случаях ваш платеж с плавающей ставкой будет выше, чем платеж с фиксированной ставкой.

8. Зарабатывайте больше денег

Наконец, если ни один из этих вариантов не работает (или ни один из них полностью не устраняет задолженность по студенческому кредиту), следующее лучшее, что вы можете сделать, — это заработать больше денег. Я твердо убежден, что каждый может зарабатывать дополнительно 100 долларов в месяц, если попытается.Эти дополнительные 100 долларов в месяц можно использовать для погашения задолженности по студенческому кредиту, что приведет к исключению 1200 долларов в год из остатка ссуды!

Не знаете с чего начать? Вы можете легко начать с зарабатывания дополнительных денег, делая то, что уже делаете, или вы можете выбрать один из этих 50+ дополнительных предприятий. Варианты бесконечны. Ознакомьтесь с нашим полным руководством по заработку здесь.

Варианты бесконечны. Ознакомьтесь с нашим полным руководством по заработку здесь.

Это может показаться нелогичным, но зарабатывать больше — отличный способ погасить задолженность по студенческой ссуде. Фактически, стремление заработать больше, вероятно, было причиной того, что вы пошли в школу (и брали студенческие ссуды) с самого начала.

Какие еще у вас есть советы и рекомендации по устранению задолженности по студенческим ссудам?

Роберт Фаррингтон — американский эксперт по финансам миллениалов® и эксперт по студенческим ссудам ™ в Америке, а также основатель The College Investor, сайта по личным финансам, посвященного помощи миллениалам в освобождении от долгов по студенческим ссудам, чтобы начать инвестировать и наращивать богатство на будущее. Вы можете узнать о нем больше на странице «О нем» или на его личном сайте RobertFarrington.com.

Он регулярно пишет на темы инвестирования, студенческой ссуды и общих личных финансов, ориентированных на всех, кто хочет больше зарабатывать, выбраться из долгов и начать наращивать богатство на будущее.

Его цитировали в крупных публикациях, включая New York Times, Washington Post, Fox, ABC, NBC и другие. Он также является постоянным автором Forbes.

Как получить титульный ссуду

Если у вас есть ссуда на покупку автомобиля, вы, вероятно, платите астрономические сборы и проценты и рискуете потерять машину, если отстанете. Вместо того, чтобы рисковать, подумайте о своих вариантах выхода из ссуды раньше, чем позже.

Даже если у вас невысокий кредит, вы можете выйти из него, работая напрямую со своим кредитором, ища новые варианты финансирования или получив помощь от законной третьей стороны.

Что такое титульный заем?

Правовые ссуды могут показаться привлекательными, если у вас нет кредита или плохой кредитной истории, поскольку они часто имеют низкие кредитные требования, сопровождаются короткими сроками погашения и, как правило, доступны на меньшие суммы, чем другие ссуды. Вы можете найти ссуды от 100 до 10 000 долларов.

Но титульные займы, как правило, возмутительно дороги, с годовой процентной ставкой (APR) около 300%. Они также сопряжены с риском, поскольку вы должны использовать свой автомобиль в качестве залога по ссуде.Это означает, что если вы задержите платеж, ваш автомобиль может быть изъят, что может лишить вас возможности добраться до работы или отвезти детей в школу. Это одна из причин, по которой эти ссуды незаконны в большинстве штатов.

Они также сопряжены с риском, поскольку вы должны использовать свой автомобиль в качестве залога по ссуде.Это означает, что если вы задержите платеж, ваш автомобиль может быть изъят, что может лишить вас возможности добраться до работы или отвезти детей в школу. Это одна из причин, по которой эти ссуды незаконны в большинстве штатов.

Способы выхода из титульного займа

Если у вас есть титульный заем, у вас может быть несколько вариантов безопасного погашения остатка и возврата вашего титула. Вот несколько альтернатив, которые стоит рассмотреть:

- Досрочно погасите свой баланс. Если есть способ получить деньги раньше, попробуйте погасить всю сумму как можно быстрее. Временная подработка, сверхурочная работа или взаймы у члена семьи могут помочь вам сэкономить деньги и вернуть право собственности на автомобиль в ваши руки.

- Обсудите условия кредита. Нет гарантии, что кредитор будет вести с вами переговоры, но спросить не помешает.

Если вам нужны уменьшенные платежи или более низкая годовая процентная ставка, попросите что-то, что соответствует вашему бюджету, и обязательно получите письменное согласие.

Если вам нужны уменьшенные платежи или более низкая годовая процентная ставка, попросите что-то, что соответствует вашему бюджету, и обязательно получите письменное согласие. - Рефинансирование. Вы можете погасить остаток, взяв ссуду рефинансирования. Если ваш кредит улучшился после того, как вы взяли титульный заем, у вас гораздо больше шансов получить право на новый заем с более низкими ставками, комиссиями и без залога. Использование Experian Boost ™ † может помочь вам мгновенно поднять баллы на основе вашего кредитного отчета Experian, прежде чем делать покупки.

- Попробуйте управление долгом. Если вам нужна помощь с общей ситуацией с долгом, некоммерческое агентство может провести переговоры с вашими кредиторами и пригласить вас на программу управления долгом, которая соответствует вашему бюджету.Обратите внимание, что управление долгом сильно отличается от урегулирования долга. Следует избегать погашения долга, поскольку это может привести к значительному ущербу для вашего кредита.

Могут ли титульные ссуды повлиять на ваш кредит?

Правовые ссуды могут вообще не повлиять на ваш кредит, поскольку кредиторы обычно не хранят вашу кредитную информацию и не сообщают о ваших платежах кредитным бюро. Это означает, что своевременные выплаты в счет остатка по титульной ссуде не помогут вам увеличить кредитоспособность или улучшить свои кредитные рейтинги.

Однако, если вы задержите выплату титульного займа, вы все равно можете столкнуться с серьезными последствиями. Даже если об этом не сообщается в вашем кредитном файле, вам, скорее всего, придется заплатить штраф за просрочку платежа, и ваш автомобиль может быть возвращен в собственность и продан.

Если вы просрочили платежи, кредитор может предложить «пролонгировать» ваш долг на новый заем в качестве решения, но это означает уплату дополнительных комиссий и процентов, что затрудняет погашение вашего полного баланса.

Защита правового титула для военнослужащих

Хищные кредиторы, в том числе кредиторы, выдающие права на автомобили, часто нацеливают свои кредитные продукты на военных. Но если вы являетесь действующим военнослужащим, вы и некоторые члены вашей семьи могли бы иметь особую правовую защиту в результате Закона о военном кредитовании (MLA).

Но если вы являетесь действующим военнослужащим, вы и некоторые члены вашей семьи могли бы иметь особую правовую защиту в результате Закона о военном кредитовании (MLA).

ОМС ограничивает рискованные условия для определенных видов финансирования, включая титульные займы. Если ваш кредитор нарушил MLA, ваш титульный заем может быть аннулирован. Вот некоторые запрещенные методы, на которые следует обратить внимание:

- Кредитор не может требовать доступа к вашему банковскому счету.

- От вас не могут потребовать выплаты титульного займа чеком.

- Вы не можете взимать более 36% годовых.

Держитесь подальше от хищных кредиторов

Как и ссуды до зарплаты, титульные ссуды могут показаться одним из единственных способов получить наличные, когда у вас есть проблемы с кредитом. Но даже если вы находитесь в затруднительном положении, важно изучить все возможные варианты, прежде чем соглашаться поставить свою машину на кон.

Вы по-прежнему можете получить традиционный личный заем, даже если у вас плохой кредит. По мере того как на рынок продолжает выходить все больше альтернатив банкам и кредитным союзам, ваши возможности растут с каждым годом.Эти альтернативы включают онлайн-кредиторов и платформы однорангового кредитования, которые часто более приемлемы для тех, у кого более низкий кредитный рейтинг, и имеют много преимуществ по сравнению с кредитами на право собственности на автомобили.

По мере того как на рынок продолжает выходить все больше альтернатив банкам и кредитным союзам, ваши возможности растут с каждым годом.Эти альтернативы включают онлайн-кредиторов и платформы однорангового кредитования, которые часто более приемлемы для тех, у кого более низкий кредитный рейтинг, и имеют много преимуществ по сравнению с кредитами на право собственности на автомобили.

Вместо того, чтобы полагаться в основном на ваш кредитный отчет, оценки и информацию о доходах при принятии решения о кредитовании, кредиторы могут использовать альтернативные кредитные данные, чтобы определить вашу кредитоспособность, что может помочь вам получить право на более выгодные условия или более низкую процентную ставку.

Чтобы в будущем не рассчитывать на хищнические займы, начните работать над своим кредитом сегодня.Помимо своевременной оплаты счетов и поддержания низкого уровня остатков на кредитной карте, вы можете использовать бесплатный кредитный мониторинг, чтобы ознакомиться с содержимым вашего кредитного файла. Мониторинг вашего отчета и оценки может помочь вам определить области, требующие улучшения, и сразу же начать работу по повышению кредитоспособности.

Мониторинг вашего отчета и оценки может помочь вам определить области, требующие улучшения, и сразу же начать работу по повышению кредитоспособности.

Как удалить имя из ипотеки — с рефинансированием или без

Трудно расстаться (с ипотекой)

Вы расстаетесь с супругом или заемщик по совместной ипотеке.Вы договорились, кто будет держать дом и возьмет на себя платежи по ипотечным кредитам. Но есть проблема.

В глазах твоих ипотечного кредитора, «связывающие узы» не прекращаются по закону, пока вы не удалите ваш бывший из ипотеки.

Даже когда пара соглашается с тем, что одно лицо больше не несет ответственности за ипотеку, кредитор не видит этого, пока официальные отчеты не показывают этого.

Есть несколько способов может снять имя с совместной ипотечной ссуды. Обычно лучший способ рефинансирование, что может доставить меньше хлопот, чем вы думаете.Вот что вам следует знать.

Проверьте варианты рефинансирования (15 февраля 2021 г. )

)В этой статье (Перейти к…)

Зачем убирать имя бывшего из ипотеки?

Вы и ваш бывший партнер можете согласиться о том, кто будет держать дом и брать на себя выплаты по ипотеке.

Но для кредитора вы оба по-прежнему на крючке для погашения кредита, пока имя вашего супруга или созаемщика не станет сняли ипотеку и грамоту.

Что касается кредиторов, то и человека несут «солидарную» ответственность по ссуде. Другими словами, в случае дефолта кредитор может выступить за обоих — или за одним из вас. И оба ваших кредитных рейтинга пострадают, если ваш платеж просрочен.