Торговля акциями для начинающих, с чего начать

Неопытным трейдерам кажется, что торговля на фондовом рынке — мудреная наука, доступная только избранным. Но на самом деле разобраться в ней проще, чем кажется. Всё, что нужно — запастись деньгами (на первых порах достаточно и небольшой суммы) и потратить некоторое количество времени на самообразование. Причем самое основное о том, как торговать акциями, вы узнаете уже сегодня — из этой статьи.

Торговля акциями: с чего начать

Если хотите стать успешным трейдером, не бросайтесь в омут с головой. Ваша задача — последовательно пройти семь важных ступеней:

1. Получить базовые знания из достоверных источников. Для начала необходимо познакомиться с принципами работы фондовых бирж и основами технического анализа, а затем — непосредственно на сайтах торговых площадок изучить котировки и другие характеристики финансовых инструментов.

2. Выбрать рынок для работы: российский или зарубежный. Среди иностранных рынков наиболее перспективным считается американский.

3. Выбрать брокера и открыть счет. Без посредника не обойтись — физические лица не имеют прямого доступа к биржам. Заключить договор с брокером можно двумя путями: лично в офисе компании или дистанционно – через портал Госуслуг. Сразу после заключения договора на имя будущего инвестора будет открыт брокерский счет.

4. Установить на компьютер торговый терминал. Чтобы научиться торговать акциями, нужно специальное программное обеспечение. Выбор торгового терминала, как правило, зависит от выбора брокера — каждый из них предлагает свой вариант программы. Можно обойтись и без терминала (ниже расскажем, как), но большинство трейдеров предпочитают торговать именно таким способом.

5. Выполнить пробную торговую операцию. Например, сайт Московской биржи предлагает начинающим инвесторам подключиться к тестовому серверу торгов и заключить свою первую сделку в пробном режиме.

6. Выбрать объект для вложений. Инвестировать следует в ценные бумаги тех компаний, риск банкротства которых минимален.

7. Купить акции. Чтобы приступить к работе, необходимо внести на брокерский счет необходимую сумму — через кассу банка или онлайн-сервисы. После того как деньги поступят на счет, можно приступать к торговле.

Перед вами — общий план действий. Теперь поговорим подробнее о наиболее важных пунктах.

Как получить базовые знания?

Черпать информацию можно буквально отовсюду: из книг, специализированных форумов, семинаров, видеоуроков и статей. А лучше всего — совмещать все вышеперечисленное.

Главный совет для чайников, желающих постичь секреты торговли акциями, — освоить основы технического анализа. Это — база, без которой не обойтись. Тот, кто владеет техническим анализом, допускает намного меньше ошибок в процессе работы.

Существует множество полезных книг об основах биржевой торговли. Например, авторства А. Элдера, У. Дж. О`Нила, Л. Гоха. Ну и наконец, самый простой способ научиться торговле акциями — смотреть видеоуроки для начинающих, в которых простым и понятным языком освещены все интересующие новичков вопросы.

Выбор объекта для вложений

Как трейдеры решают, в какие акции инвестировать? Проводят технический или фундаментальный анализ фондового рынка. Оба эти подхода имеют одну и ту же цель, которая заключается в получении прибыли. Но тем не менее, между техническим и фундаментальным анализом есть существенные отличия.

Трейдеры, использующие в работе методы технического анализа, изучают графики движения рыночной цены, ищут закономерности и на их основании определяют момент покупки или продажи акций. При этом им всё равно, куда движется рынок: заработать можно как на подъеме, так и на падении цены.

Фундаментальный анализ работает по-другому. Трейдерам, которые его используют, не нужны графики. Их основная цель — найти динамично развивающуюся компанию с достаточной финансовой устойчивостью. Желательно также, чтобы акции были недооценены рынком, то есть их рыночная стоимость была ниже реальной. Инвесторы, использующие фундаментальный анализ, рассчитывают на долгосрочную прибыль (минимум 5 лет). Поэтому они тщательно изучают саму компанию: ее нишу в отрасли, финансовую устойчивость, перспективы развития и так далее.

Как выбрать биржу?

Акции продаются и покупаются на фондовых биржах. Те, в свою очередь, представляют собой торговые площадки, основная деятельность которых — обеспечение оптимальных условий обращения ценных бумаг, определение их рыночной стоимости и поддержание высокого профессионализма участников рынка.

Всего в мире существует около 200 бирж, но наиболее крупных — всего несколько десятков. В их числе — Московская и Санкт-Петербургская биржи. Основное различие между ними — в том, что на Московской бирже обращаются российские акции, а на Санкт-Петербургской — американские.

Торговать акциями на обеих биржах можно с одного брокерского счета. Как результат — управлять портфелем, проводить диверсификацию и переводить деньги с биржи на биржу становится намного проще.

Способы совершения сделок

Как купить акции на бирже? Есть три основных способа:

• Через интернет. В этом случае используется торговый терминал, предоставленный брокером. Программное обеспечение должно быть установлено на личном компьютере инвестора и настроено должным образом.

• По телефону. На сленге брокеров это называется «поручения с голоса». После заключения договора брокерская компания передает инвестору список голосовых паролей и номер специального многоканального телефона. Когда человек хочет совершить сделку, он набирает нужные цифры, называет номер брокерского договора и пароль, а затем, когда аутентификация пройдена, озвучивает свое поручение.

• Через веб-интерфейс. Это почти то же самое, что и торговый терминал, но функционал и интерфейс более простые.

Как и где следить за курсом акций?

Котировки российских акций представлены на сайте Московской биржи. Правда, изменение их цен отображается с небольшой задержкой в четверть часа. Но для долгосрочных инвесторов это не критично. А те, кто совершают множество сделок в день, следят за котировками через торговый терминал.

Боитесь сами или нет времени учиться?

Из этой ситуации тоже есть выход. Специально для тех, кто хочет инвестировать, но боится делать это самостоятельно, существует услуга доверительного управления. Ее суть в том, что выбором и реализацией торговой стратегии занимается не сам инвестор, а специализированная компания, действующая от его имени и в его интересах.

Все, что требуется в этом случае от частного лица — заключить договор с управляющей фирмой и внести определенную сумму денег на брокерский счет. Компания, в свою очередь, будет регулярно предоставлять отчеты, с помощью которых инвестор сможет следить за состоянием своих активов. Стоимость услуги доверительного управления — оговоренный процент от прибыли по акциям.

www.opentrainer.ru

Фондовый рынок для начинающих трейдеров, с чего начать

Как работает биржа

Как торговать на фондовой бирже

Виды вложений на фондовой бирже

Как заработать деньги на бирже без вложений

Путь к успешной торговле на бирже начинается с получения биржевых знаний. Поэтому прежде чем приступать к изучению основ, запомните, что термин «игра на бирже» в корне ошибочен. Торговля на фондовой бирже – это не игра, а работа, которая требует серьезных знаний в конкретной области. Многие начинающие трейдеры считают, что игра на бирже сродни походу в казино. Но это не так: котировки акций, в отличие от выигрышных чисел на рулетке, определяются не хаотично, а по определенным правилам и законам. Трейдеры, которые знают и соблюдают эти правила, в конечном итоге получают значительные преимущества.

Как работает биржа и что это такое?

Биржа – специализированная торговая площадка, которая предоставляет трейдерам не только место для продажи и покупки ценных бумаг, но и следит за безопасностью персональных данных. Все участники торгов обязаны соблюдать правила и исполнять обязательства, установленные конкретной биржей. От инструментов, применяемых во время торгов, зависит тип биржи: фондовая, валютная, товарная и срочная. Основные клиенты биржи – кредитные организации и брокерские компании, через которых осуществляют биржевые операции частные и корпоративные инвесторы. Торги на фондовой бирже ведутся преимущественно через интернет посредством специальных компьютерных программ.

Как торговать на фондовой бирже?

Чтобы торговля на бирже была успешной, необходимо со всей ответственностью подойти к следующим ключевым моментам:

- Выбор брокера. Российский рынок ценных бумаг устроен таким образом, что частные инвесторы не имеют прямого доступа к бирже. Все сделки по их поручению выполняют биржевые брокеры, выступающие посредниками между биржей и инвестором. Поэтому найти хорошего брокера – первостепенная задача для любого начинающего инвестора. Каждый брокер должен иметь лицензию профессионального участника рынка ценных бумаг. Уточнить, имеет ли выбранный вами посредник соответствующий документ, можно на сайте Центрального банка. Не забудьте также проверить рейтинг его надежности. Самыми лучшими считаются те брокеры, которые относятся к группе «ААА». На сайте Московской биржи можно уточнить, предоставляет ли конкретный посредник доступ на отдельно взятый рынок. Для этого нужно найти вкладку «Рынки» на главной странице, выбрать нужный пункт («Фондовый», «Срочный», «Валютный») и ознакомиться с участниками рынка в соответствующей категории.

- Выбор площадки. Лучший вариант для начинающих трейдеров – торговля на фондовом рынке Московской биржи. Выбор инструмента инвестиций и стратегии. Как можно заработать деньги на бирже? Главное – не гнаться за всеми зайцами, а сконцентрировать свое внимание на конкретном активе. Проконсультируйтесь с брокером, какую стратегию предпочесть – более или менее рискованную, и на основании этого решения выберите, в какие ценные бумаги будете инвестировать. Следует помнить: чем выше риск, тем больше как потенциальный доход, так и потенциальный убыток.

Виды вложений на фондовой бирже

Говоря терминологией трейдеров, биржевым рынком управляют «быки» и «медведи». Их отличие – в способе зарабатывать деньги на бирже:

- трейдеры-«быки» приобретают акции с высоким потенциалом роста стоимости. Затем, опираясь на данные анализа, ожидают, когда цена вырастет, и продают акции. Прибыль трейдера в таком случае составит разницу между продажей акций после и покупкой до роста цен. Сделка, открытая в период ожидания трейдером повышения цен, называется длинной позицией, или «лонгом»;

- трейдеры-«медведи» действуют наоборот. Они берут заем акций у брокера, продают их по высокой стоимости, затем ожидают, когда цены упадут. После этого «медведи» закупают дешевые акции и отдают заем брокеру. Прибыль трейдера составляет разницу между дорогой продажей и дешевой покупкой. Пока трейдер не купит акции, он находится в короткой позиции или в «шорте».

Как заработать деньги на бирже без вложений?

Получить практический опыт торговли без риска для собственного капитала можно, торгуя при помощи демонстрационного счета (демо-счета). С помощью виртуального демонстрационного счета можно торговать в реальных условиях. Большинство брокеров предлагают такие счета на неограниченный срок – так вы сможете выработать свою торговую стратегию, которую впоследствии можно будет успешно использовать на реальном брокерском счете. Также практические навыки можно получить на нашем бесплатном биржевом тренажере.

Материалы по теме:

Бесплатный видеокурс «Ошибки трейдера»

www.opentrainer.ru

Как зарабатывать на фондовом рынке новичку с нуля

Понятия и определения

Фондовый рынок – это разновидность организованного рынка, где происходит торговля фондами.

Фонды – это ценные бумаги самых разных разновидностей: акции, облигации, закладные, и, что самое интересное, производные этих инструментов. Под производными подразумеваются:

- Опционы и фьючерсы

- Бумаги ETF

- Ипотечные облигации (на основе закладных) и пр. В рамках заданной темы мы подробнее остановимся на фьючерсной торговле.

Организованный рынок – это торговая площадка (в современном мире – исключительно в электронном формате), где искусственно поддерживается 100%-ная ликвидность.

Ликвидность – способность актива быть сконвертированным в деньги. (Если речь идет о свойстве ликвидности применительно к площадке, то это означает характеристику самой площадки: насколько реально на ней бывает продать или купить интересующий инвестора актив).

Другое название фондового рынка – биржа. В сущности, совокупность биржевой торговли и формирует глобальный фондовый рынок (или его часть: например, биржевые площадки РТС и ММВБ формировали российский фондовый рынок, пока не были агрегированы в структуре Московской биржи).

Обеспечение 100%-ной ликвидности – это критически важная черта организованных рынков, отличающих их от банальных виртуальных «досок объявлений». Что же конкретно под этим подразумевается? Это означает, что, когда бы инвестор не вышел на рынок какого-то актива, там всегда будут и продавцы, и покупатели.

На биржевом рынке не бывает такого случая, что хочется купить, к примеру, 10 акций ПАО «Газпром», а никто не продает!

Абсолютная ликвидность достигается посредством учреждения администрацией площадки института маркет-мейкеров. Этим профессиональным участникам рынка ценных бумаг предоставляются льготы по комиссионным в случае, если они будут непрерывно держать открытыми позиции по покупке и продаже выбранного тикера (сокращенного названия ценной бумаги). Сделки заключать совсем не обязательно – главное, все время держать открытыми соответствующие оферты. Разумеется, оговаривается величина спреда (разница между курсом покупки и продажи) так, чтобы эти позиции предлагали самые невыгодные цены (иначе позиции быстро закроются, так как осуществятся сделки).

Так достигается абсолютная ликвидность. Площадки, разумеется.

Суть биржевой торговли

Первое, главное и единственное, что нужно усвоить перед тем, как начинать попытки заработать на организованном рынке, так это принцип образования на нем прибыли. Он прост:

Подешевле купи и подороже продай! И при этом все равно, в каком порядке.

Биржа – это точно такой же рынок, как и привычный мещанский базар, где торгуют продуктами. Просто на бирже не бывает очередей и никогда не случается такой ситуации, чтобы товар кончился. А сам принцип торговли никто не отменял.

И еще: в обыденной жизни мы, для того, чтобы что-то продать, должны либо это купить, либо изначально уже иметь это на руках. Но сделки на фондовом рынке быстры и 100%-ная ликвидность позволяет отыгрывать такую финансовую комбинацию: ведь можно попробовать сначала продать некий актив (ценную бумагу) с условием поставки ее не сразу, а через некоторый промежуток времени. Но только вот деньги за нее получить сразу. Если при этом рыночная цена на эту бумагу пойдет вниз, то на момент истечения срока поставки можно будет купить данную бумагу дешевле и поставить в счет ранее предоплаченного контракта.

Данный механизм называется «короткими продажами». И если вы осознали и поняли его, то можно считать, что вы усвоили принципы фьючерсной торговли (но об этом подробнее далее). А пока нужно резюмировать – короткие продажи реально позволяют зарабатывать на падающем рынке, и это ключевая особенность этого механизма!

Торговля деривативами

Под деривативами подразумеваются производные финансовые инструменты, которые представляют собой право на совершение каких-то операций с активами. То есть, продавая или покупая дериватив, вы продаете или покупаете не сам актив, а право на совершение действия с ним.

К деривативам относят и фьючерсы/опционы, которые представляют собой обязанность/право на покупку (опционы кол) или продажу (опционы пут) базового актива по настоящей цене с поставкой его через определенный период времени в будущем.

Почему нас может заинтересовать фьючерсная торговля? Все в ракурсе ответа на вопрос «можно ли зарабатывать на фондовом рынке» (и если да, то сколько?). Работа на биржевой площадке разделяется на 2 больших кластера:

- Спот-рынок – поставка актива осуществляется в срок до 3 календарных дней;

- Рынок фьючерсов/опционов – поставка осуществляется в срок через 3, 6 и 9 календарных месяцев после заключения контракта.

В чем же прелести обоих этих кластеров? Приобретая 10 акций ПАО «Газпром» у человека на его счете-депо у брокерской компании реально образуется 10 акций Газпрома. Они могут высоко взлететь (это здорово), и тогда он сможет их впоследствии продать и зафиксировать (реально получить) прибыль. А могут и провалиться в цене (как это уже не раз бывало), но до нуля они не упадут никогда.

Если у инвестора есть время, то он может подождать, пока эти акции снова вырастут и продать их по более высокой цене. Если нет желания ждать, но при этом и не хочется расставаться с акциями, то можно прокредитоваться под залог этих акций – речь идет о так называемых сделках РЕПО – правда, в данном случае придется регулярно добавлять залог, если курс акций начнет снижаться. Но главная идея заключается в том, что акции в любом случае есть и они стоят положительную величину, отличную от нуля.

В случае с фьючерсами все не так. Для начала, покупая опцион кол, вы имеете на руках не акции, а право на их получение через, к примеру, 3 месяца, заплатив за них стоимостную сумму по текущей цене уже сейчас. То есть, это не акции, а лишь право на их получение. При этом, инвестор уже тратит существенные деньги (приобретая, не пойми что).

Во-вторых, фьючерсы торгуются с плечом. Это означает наличие финансового рычага: администрация площадки условно перекредитовывает покупателей и продавцов фьючерсных контрактов, чтобы они платили не 100% за их куплю/продажу, а меньше в разы. К примеру, на Московской бирже наполнение по фьючерсам на газпромовские бумаги составляет всего 16% (то есть, 84% — условное кредитование), таким образом, рычаг составляет 1:5.

Отчего вдруг администрация площадки столь добра, чтобы кредитовать своих многочисленных участников? Если приглядеться в структуру сделки внимательнее, то станет понятно, что никакого кредитования по сути и нет. Рассмотренное выше наполнение – это всего лишь аванс, который платит покупатель и соглашается получить продавец (согласно правилам фьючерсной торговли). Остаток суммы доплачивается по истечении срока контракта, но до этого доходит редко, ведь контракт гораздо выгоднее и проще продать.

Зато от уровня наполнения (то есть, плеча) сильно зависит начисляемая прибыль или убыток. Фактически, любое ценовое движение следует умножать на величину плеча. Начисление и списание производится со специального маржинального счета, который непременно сопровождает торговлю фьючерсами. И вот этот самый первоначальный аванс перечисляется именно туда и именно из этих денег происходит перманентный перерасчет и переначисление выигрыша от движения цены между маржинальными счетами покупателя и продавца фьючерсного контракта.

Если цена растет, то выигрывает покупатель (ведь он заплатил меньше денег, чем будет стоить полученный после истечения срока контракта актив): процентная величина роста умножается на финансовый рычаг и присовокупляется к остатку на его маржинальном счете. Если же цена падает, то в выигрыше продавец (ведь он продал за дорого дешевеющий актив): аналогичный выигрыш начисляется на его счет.

Но у этой работы есть и отрицательная сторона: ведь начисления на счет выигрывающей стороны производится из средств проигрывающей, и именно на ту же саму сумму (на самом деле, никто никого не кредитует). Поэтому при условии ранее взятого наполнения в 16% цене акций Газпрома достаточно уйти не в выгодную для участника сделки по купле/продаже фьючерсного контракта сторону, всего лишь на 16%, чтобы его аванс был полностью исчерпан. В этом случае наступает маржин-колл – контракт в принудительном порядке исполняется, а тот, чей маржинальный счет обнулен, получается, что полностью потерял свои средства.

Сколько можно зарабатывать на фондовом рынке? Сказать сложно – зависит от опыта. Но однозначно, на фьючерсном сегменте можно заработать больше в количество раз, соответствующему размеру плеча. Да вот беда, в отличие от спот-сегмента здесь можно потерять вообще все!

Заключение

Короткий ответ на вопрос, как зарабатывать на фондовом рынке с нуля – очень осторожно!

Новичку нечего делать на фьючерсном сегменте – тренируйтесь на спотах.

Работайте исключительно с максимально ликвидными позициями – из них проще выйти в деньги.

Совершенствуйте собственные аналитические способности прогнозирования!

Фондовый рынок далеко не сразу открывает новичкам свои тайны.

ardma.ru

Как торговать на бирже с нуля. Советы для начинающих

Торговля на бирже из удела избранных превращается в способ инвестиций и заработка для всех желающих. Развитие технологий способствует тому, что любой желающий из любого уголка мира может заниматься торговлей, не выходя из дома. Но у любого новичка сразу же возникает масса вопросов — как торговать на бирже с нуля, как понимать термины биржи? Попытаемся дать несколько советов для начинающих трейдеров.

Первые шаги

Человек, решивший торговать на бирже похож на путника перед указательным камнем. Причем камень покрыт совершенно непонятными письменами. Потому первым шагом должно быть овладение знаниями о бирже. Сначала следует постичь теорию торговли, освоение терминологии биржевых торговцев.

Существует множество книг, которые написаны профессиональными трейдерами для новичков. Например, А. Элдер «Как играть и выигрывать на бирже», Э. Найман «Малая Энциклопедия Трейдера», Э. Лефевр «Воспоминания биржевого спекулянта», Д. Швагер «Биржевые маги», М. Ковел «Черепахи-трейдеры», Б. Стинбарджер «Самоучитель трейдера. Психология, техника, тактика и стратегия», Л.Коннорс и Л.Рашки «Секреты биржевой торговли».

Еще один ресурс, причем совершенно бесплатный — специализированные интернет-ресурсы для трейдеров. Там можно почитать статьи о торговле, пройти азы подготовки трейдера, пообщаться с коллегами и узнать их истории успехов и поражений.

Если первый ликбез не отбил охоту торговать на бирже, дальше можно уже начинать вкладывать в свое образование деньги. Наиболее эффективным способом остаются дистанционные курсы по торговле на бирже. Таких курсов очень много, и тут главное не ошибиться в выборе. Ведь заработок на знаниях привлекает многих, в том числе и непрофессионалов, которые не имеют практических навыков торгов. Потому следует сначала узнать, кто ведет обучение и стоит ли ему доверять. Трейдеры-профессионалы, такие, как А. Пурнов, А. Герчик, Д. Краснов, имеют за плечами многолетний опыт торговли на биржах различных стран и разными инструментами. Они могут научить торговле и предостеречь от ошибок, которые могут совершить неофиты биржевой торговли. Потому доверять можно только опытным трейдерам, имеющим реальные результаты.

Овладев теорией, пройдя подготовительные курсы, новичок уже имеет свое представление о торговле и готов к следующему шагу.

Что следует сделать далее?

Теперь начинающий трейдер должен ответить для себя на несколько вопросов, которые должны помочь ему определиться с торговлей и выбором биржи.

- «Где я буду торговать?» — самый первый вопрос — это выбор биржи, где трейдер планирует работать. Сейчас можно торговать не только на отечественных биржах, а и в любой стране мира. Чаще всего выбор падает на российские, американские и европейские биржи. Некоторые, предпочитают экзотику в виде австралийских, азиатских или африканских бирж, но это большая редкость. Выбрать биржу следует исходя из подготовки трейдера — знания языков, доступ к информации, знания реалий страны, в которой планируется работать.

- «Чем я буду торговать?» — торговать на биржах можно чем угодно — от зерна и хлопка до сложных деривативов. Агентство Bloomberg несколько лет назад уже транслировало данные по 2,5 млн продуктов. Потому выбор продукта крайне важен, чтобы не утонуть в этом океане. Лучше овладеть мастерством торгов одним продуктом, чем распылять силы и внимание на 10-20 объектов.

- «С кем я буду работать?» — торговать на рынке самостоятельно на бирже трудно, а новичку просто невозможно. Для решения этой проблемы пользуются услугами брокеров — посредников между трейдером и биржей. Брокер выполняет заявки трейдера на бирже и представляет интересы трейдера на бирже. Выбор брокера крайне важен — от его профессионализма, сопровождения будет зависеть успех торговли. Немаловажен и вопрос комиссионных — у брокеров существует несколько вариантов тарифов и их следует изучать очень тщательно. Брокер так же решает вопрос с информационным сопровождением торговли.

- «Что я хочу получить от торговли?» — кажется простой вопрос — все идут на биржу ради денег. Но на самом деле правильный ответ на этот вопрос укажет путь трейдера — хочет ли он эффективно вложить свои средства — это будет путь инвестора. Хочет ли он умножить свой капитал быстро и с риском — это будет путь торговца. Ответ так же подскажет какой тип торговли выбрать — краткосрочный, среднесрочный или долгосрочный.

Это одни из немногих важных вопросов для трейдера. В процессе работы возникнет еще множество вопросов, но именно ответ на эти укажет путь, которым пойдет трейдер.

Чего следует избегать?

Путь биржевого трейдера довольно непрост и каждая ошибка на нем грозит финансовыми потерями. Совсем без потерь и ошибок не обойтись. Но уберечься от некоторых из них можно.

Вот несколько шагов, которые не нужно делать новичкам:

- Спешить с реальной торговлей. Не нужно спешить и вкладывать сразу же свои деньги в торговлю. Если брокер предоставляет демо-счет, нужно поработать с ним не день-два, а месяц или даже больше. Не нужно спешить.

- Выходить на Форекс. Интернет переполнен объявлениями от форекс-брокеров и форекс-трейдеров, которые сулят золотые горы. Между тем Форекс один из самых сложных рынков и новичку там придется очень тяжело. Начинать лучше с акций и облигаций. А Форекс оставить до лучших времен.

- Начинать с позиционной торговли. Новичкам лучше начать с краткосрочных торгов — скальпинг или дейтрейдинг. Это непросто, но тут можно ограничиться техническим анализом.

- Прекращать обучение. Никогда нельзя прекращать обучение. Учиться нужно всегда. Пособия и курсы есть не только для новичков, но и для опытных торговцев.

- Поддаваться азарту. Опытные трейдеры советуют создать для себя правила торгов и поведения. Это особенно важно, когда трейдер начинает проигрывать и его накрывает азарт — нужно отыграться. Не нужно. Должен быть лимит на слив. Закрылись две-три сделки в минус — все, на сегодня торги закончились. Да и в целом, должен быть лимит на сделки, даже удачные. Трейдинг работа нервная и вероятность совершить ошибку после 10-15 сделок очень высока.

- Доверять роботам. К торговому роботу стоит обращаться только когда будет хорошее понимание торговли и рынка. До этого момента, верить в такие программы не стоит.

Ошибок у трейдера все равно будет много. И без финансовых потерь не обойтись. Но все это решаемо, к этому надо быть готовым, и все ошибки и поражения анализировать и превращать в победы.

Путь трейдера не прост, но очень увлекателен. Любой новичок скоро станет мастером и уже сам сможет давать советы — как торговать на бирже с нуля.

fortrader.org

Фондовый рынок обучение | Это развод™

Фондовый рынок — один из набирающих обороты рынков, который популярен как на Западе, так и в нашей стране. Это рынок подразумевает владение и спекуляцию (торговлю) акциями различных организаций.

Содержание страницы

Благодаря бурному развитию интернета можно, сидя дома, буквально «в пару кликов» становиться владельцем акций, например, таких всемирно известных брендов, как Google, McDonald’s, Starbucks, Apple, Facebook и т.д. Здесь доступны как иностранные, так и активы российских компаний (например, акции Газпрома, Норникеля, Аэрофлота), причём динамичный рынок отечественных акций интересен заграничным инвесторам. Стоит отметить, что рынок акций — это также старейший финансовый рынок, который существует давно, имеет свои правила, разветвлённую структуру участников по всему миру (инвесторы, трейдеры, биржи, брокеры и т.д.) и каждый житель, вне зависимости от причастности к этому миру, становится зачастую свидетелем его новостей, тенденций. Конечно, события в мире инвестиций ценных бумаг освещаются в крупнейших СМИ, созданы отдельные финансовые телеканалы, работает большое количество аналитиков, профессионалов рынка, которые адресуют свои советы инвесторам для выгодных вложений денег в активы компаний. Поэтому сложно назвать фондовый рынок разводом, т.к взгляды международных престижных организаций прикованы к нему и его новостям. Однако не стоит бояться того, что здесь всё так серьёзно, непонятно и недоступно для новичка — процесс работы, напротив, так прост, что с ним без особых проблем справится трейдер с любым опытом.

Торговля на фондовом рынке — это заработок от вложений в акции организаций. При этом, грамотно сформировав инвестиционный портфель, инвестор сможет зарабатывать там, где остальных участников торгов будут ждать убытки. Кроме акций здесь доступны облигации, фьючерсы, накладные и иные ценные бумаги, документы, которые могут приносить большой заработок инвестору при умном вложении денег.

Конечно такая работа требует полного погружения от трейдера в рынок, кроме того, можно воспользоваться помощью доверенного инвестиционного фонда, персонального менеджера, который, получив в управление ваши деньги, сформирует инвестиционный портфель, будет торговать акциями и приносить доход. Торговля на фондовом рынке — это выгодно и удобно. Для этого достаточно иметь стабильный выход в интернет, большое желание попробовать свои силы в перспективной отрасли трейдинга. Можно выстраивать свой график работы с акциями, интенсивность торгов, уровень заработка. Повышая уровень своих знаний о фондовом рынке, трейдер в разы увеличивает возможности для выгодных вложений денег. Торгуя на фондовом рынке, можно выбрать и стратегию работы здесь: быть инвестором или спекулянтом акций, получать свои деньги с того, что ближе и выгоднее для трейдера (кем быть: инвестором или спекулянтов на бирже? узнайте здесь).

Конечно, как и на других рынках, здесь важно знание особенностей рынка, понимание его принципов работы, отслеживание тенденций, тестирование функционала, поиск надёжного фондового брокера и т.д. Торговля акциями на бирже — это занятие для тех, кому хотелось бы попробовать себя в чем-то новом, кто мечтает изменить жизнь к лучшему. Работа здесь происходит по правилам, которые определены регулятором и законом. В торговом терминале, доступном с компьютера пользователя, сделки проходят в секунды: открывается заявка, система подбирает встречные запросы, происходит заключение сделки, актив становится собственностью покупателя.

Правильный выбор фондового брокера

Один из важных «элементов» успеха трейдера на фондовом рынке — правильный выбор фондового брокера. Брокер предоставляет своему клиенту посреднические услуги, позволяя ему комфортно торговать в любое удобное для него время на рынке через торговый терминал. Брокер помогает заключать покупки/продажи активов, при этом за выполненную работу он получает комиссионное вознаграждение.

Топ-3 лучших брокера фондовых рынков по нашему мнению

В нашей стране осуществлять брокерскую деятельность может только та организация, которая имеет лицензию. Однако на рынке так много организаций, предоставляющих услуги доступа к возможностям фондового рынка, что порой трудно выбрать ту из них, которая действительно окажется честной и не обманет клиента. Как же правильно выбрать фондового брокера? Разбираемся в этой части нашей статьи.

Знакомясь с фондовым рынком, чаще всего новички не уделяют должного внимания выбору проверенного брокера. Они быстро останавливаются на том варианте, который гарантирует им баснословную прибыль в ближайшее время, выгодные бонусы от регистрации в платформе. При этом новички не задумываются о том, что это может быть мошенник, который создавался с целью обмана наивных игроков рынка. Профессиональные трейдеры, выбирая того или иного брокера, тщательно изучают его деятельность, предлагаемые им возможности и, принимая решение о сотрудничестве с компанией, опираются на следующие данные:

Наличие лицензии на осуществление брокерской деятельности. Лицензия позволяет трейдеру надёжно и безопасно чувствовать себя при работе в терминале компании. Т.к. лицензию легко потерять, брокеры в точности соблюдают нормы законодательства страны, в которой имеют регистрацию. В нашей стране деятельность брокеров регулируется Службой банка России по финансовым рынкам (официальный сайт).

Интересно, что до 2013 г. такие функции выполнялись ФСФР. Если у брокера есть лицензии таких регуляторов, это доказывает, что деньги трейдера находятся в надежных руках, гарантирует, что он не потеряет их, даже если компания лишится лицензии.

Некоторые брокеры публикуют информацию о том, что имеют лицензию частных комиссий, регулирующих их деятельность, они зарегистрированы в оффшорах: Каймановы острова и т. д. Трейдеру не стоит доверять свои деньги таким компаниям. Чтобы узнать актуальную информацию о лицензии фондовых брокеров, можно воспользоваться целым списком ресурсов:

- Официальным сайтом ЦБ РФ (это разделы его сайта «Справочник участников финансового рынка»).

- Данными о регуляции брокерских компаний до 2013 г., которые публиковались на сайте ФСФР, (подробнее о ней можно прочесть в Википедии). Также эта информация доступна и на сайте ЦБ РФ, в архивах, например, здесь.

- Сайтом Московской биржи (раздел «Участники») здесь.

- Можно узнать, является ли брокер членом организации НАУФОР (Национальной Ассоциации участников фондового рынка), в разделе «Члены НАУФОР» здесь.

- Можно узнать и рейтинг надёжности брокера на сайте «Национального Рейтингового Агентства» (сайт), где публикуется список проверенных компаний рынка.

Такой информацией не следует пренебрегать трейдеру, ведь на платформу брокера он переводит свои деньги, планирует осуществлять вывод заработка — для этого ему понадобится серьёзная компания.

Наличие положительных отзывов клиентов о компании. Конечно, тот факт, что у брокера все отзывы положительные, должен насторожить, однако, у него не должны быть только негативные отзывы, иначе это бы служило подтверждением того, что перед нами мошенник и развод.

Наличие выгодных тарифов: стоит изучить и то, какова стоимость услуг компании, что за услуги он предоставляет своим клиентам.

Наличие офиса компании. Если у брокера есть представительство в регионе проживания трейдера, то можно прийти туда для регистрации, обучения и т.д.

Наличие быстрой и качественной службы поддержки. Достаточно написать вопрос в тех.поддержку для того, чтобы понять, насколько профессиональны менеджеры, что ожидает трейдера во время работы на платформе и т.д. Так, если ответ менеджера будет корректным и быстрым, это уже говорит о работоспособности брокера.

Наличие разнообразных активов для инвестиций и спекуляций. У каждого фондового брокера доступен разный набор активов: это акции, фьючерсы, облигации, иные ценные бумаги и т.д. — чем больше их предлагается, тем выгоднее работать. Часть трейдеров формирует инвестиционный портфель активов и, если их на платформе достаточно, то это может быть дополнительным преимуществом компании.

Наличие функциональной платформы. Терминал — то решение, которое позволит трейдеру полноценно торговать активами, выставлять сделки, отслеживать их результативность и т.д. Часто у лидеров рынка доступны авторские терминалы с расширенным функционалом, что доказывает их серьёзность, авторитетность, показывает, что компания имеет штат сотрудников, может создавать инновационные авторские решения для своих клиентов.

Показатель денежных оборотов платформы, по которому можно понять, что компания интересна трейдерам, что они активно здесь работают, доверяют брокеру свои деньги.

Удобство ввода и вывода капитала. Трейдер приходит на рынок для того, чтобы получить здесь заработок, поэтому важно понимать, позволит ли брокер без проблем вывести деньги с платформы, знать условия и особенности ввода и вывода капитала.

Стоит понимать, что выбор брокерской компании, предоставляющей услуги торговли на фондовом рынке — это важная часть работы трейдера, которая напрямую влияет на его успешность, поэтому нужно серьёзно относиться к ней, от этого зависит многое.

Среди лидирующих брокеров фондового рынка отметим БКС, Сбербанк, ВТБ 24, Банк Открытие, Финам, Газпромбанк и т.д. Кроме того, опытные трейдеры отслеживают актуальный рейтинг фондовых брокеров, который есть и на нашем сайте. Его особенность в том, что мы публикуем подробные обзоры брокеров, большое внимание уделяем изучению вопросам лицензии компании, изучаем положения её «Пользовательского соглашения» и т.д. В наших обзорах можно также изучить реальные отзывы трейдеров, торгующих с компанией.

Какие факторы усложняют работу с брокером?

Когда трейдер выбрал надёжного и честного брокера, стал работать на его демо-аккаунте, выбирать активы для инвестиций, тут у него может возникнуть справедливый вопрос: есть ли ещё какие-то факторы, которые могут осложнить его сотрудничество с компанией? Да, такие факторы есть и их стоит учитывать, т.к. их незнание может осложнить работу:

- Необходимость подписания отчётов по сделкам

Некоторые брокеры выставляют как обязательное условие работы с трейдером подписание ежемесячных/ежеквартальных отчётов по всем сделкам. Выбирая брокера для инвестиций в ценные бумаги, стоит уточнить наличие такой формы отчётности, т.к. у некоторых компаний она должна обязательно предоставляться клиентом в офис, что может быть неудобно трейдеру.

- Необходимость подачи заявления о выводе денег

Часто при работе с фондовым брокером возникает необходимость подавать заявление на вывод заработка разными способами: по телефону, через платформу, в офисе компании. Более удобно будет, конечно же, составлять такое объявление в личном кабинете.

- Необходимость переводов между разными секциями бирж

Если трейдер намерен работать в разных секциях бирж, ему стоит завести для удобства единый брокерский счёт, который позволит быстро и без проблем переводить деньги на биржи.

- Необходимость мобильного трейдинга у брокера

Торговля акциями в мобильном приложении удобна и часть трейдеров, зная об этом, работают именно с тем брокером, который предоставляет им возможность быстрого доступа к платформе в любое время через смартфон. Так, находясь в дороге, трейдер всегда сможет войти в свой личный кабинет, поработать с инвестиционным портфелем, осуществить сделки и т.д.

Обучение торговле на фондовом рынке с нуля

В интернете появляется все больше трейдеров, заинтересованных в возможностях заработка на рынке ценных бумаг. Кто-то из них уже сталкивался с трейдингом, кто-то, напротив, только решил попробовать свои силы в таком виде удалённой работы. Все эти пользователи рано или поздно начинают задумываться о том, как получать стабильную прибыль с инвестиций в ценные бумаги. При этом в сети доступно множество материалов о рынке, стратегии, методики работы. В этом всём легко потеряться неопытному трейдеру, особенно если понимать, что здесь есть и ложная информация. Как тогда быть? В этой части статьи мы расскажем читателям о том, что должен обязательно знать трейдер, начинающий работу на фондовом рынке с нуля.

Теория фондового рынка

Начиная знакомство с этим финансовым рынком, стоит знать основную терминологию, которая будет встречаться в статьях, обучающих курсах, на форумах и т.д. Это, например, такие термины, как «активы», «дилер», «баррель», «волатильность», «акция», «биржевая сделка», «ценные бумаги», «биржа», «дивиденды» и т.д. Отдельно стоит изучить, конечно же, то, как работают современные фондовые биржи, например, это Московская биржа (https://www.moex.com), LSE, NYSE и т.д. Если трейдер будет путаться в понятиях рынка, он не придёт к прибыльному трейдингу, не достигнет здесь успеха.

Торговля на демо-счете фондового брокера

У всех серьёзных брокеров финансовых рынков есть опция торговли на демо-счете, которая предоставляется любому желающему абсолютно бесплатно. Зачем нужен этот счёт трейдеру ещё до регистрации у брокера? Это справедливый вопрос, возникающий чаще у новичков рынка, которые пока не разбираются в возможностях трейдинга. Учебный аккаунт не даётся просто так потенциальному клиенту компании: он позволит изучить функционал торговой платформы, попробовать провести первые сделки, полноценный анализ рынка, работать с активами, экспирациями, различными стратегиями и т.д.

Также здесь можно задать вопросы менеджеру службы поддержки и по его ответу определить, насколько этот сервис корректен и т.д. На демо-счете доступны те же возможности, что и на реальном, однако это только симулятор работы на рынке с виртуальным капиталом. Большинство брокеров к тому же предоставляют демо-аккаунт в постоянное пользование трейдеру, то есть, перейдя на реальный счёт, он всегда сможет использовать учебный для тестирования стратегий и т.д.

Изучение полезных материалов о фондовом рынке

Невозможно быть профессионалом рынка ценных бумаг без знания его основ, без совершенствования своих навыков, без постоянного знакомства с полезными материалами о нём. Благодаря доступности интернета можно найти массу полезного и актуального материала в сети: это новости, аналитика, обзоры рынка прибыльных предприятий и активов, прогнозы, а также правила работы с манименеджментом, риск менеджментом, стратегиями, методами анализа, вебинары, курсы и т.д. Только полноценно погружаясь в рынок ценных бумаг и совершенствуя свои познания, трейдер может быть уверенным в том, что понимает этот рынок и его возможности.

Изучение сигналов индикаторов

Индикаторы являются техническими средствами анализа рынка, которые генерируют сигналы для входа в рынок. Конечно, и при работе на фондовом рынке спекулянты пользуются их возможностями. Для того, чтобы добиться заработка с инвестиций в рынок акций, необязательно знать все индикаторы, тем более что их очень много: это популярные индикаторы и редкие, авторские. Базовые индикаторами стоит считать используемые в основных стратегиях MA, Awesome Oscillator, Parabolic SAR, MACD, Стохастик, RSI, CCI и т.д. Сложными считаются, например, DPO, ROC, Ultimate Oscillator, Gator, OBV, осциллятор Макклеллана, Elder’s Force Index и т.д. Правильно работая с такими инструментами, можно добиться максимума с торговли на рынке.

Изучение торговых стратегий

Фондовый рынок, как и другие финансовые рынки, совершенно немыслим без стратегий, которые призваны помочь трейдеру в поиске сигналов, точном определении тенденций, нахождении возможностей для заработка денег. Профессиональный трейдер имеет несколько стратегий для разных ситуаций, которые не подведут его и позволят работать с профитом. Стратегий в сети очень много и все они ориентируются на разную аудиторию: для новичков, опытных трейдеров, для тех, кто торгует скоростными сделками или, напротив, планирует зарабатывать на «долгосроке». Популярные стратегии, ориентированные на новичков, имеют простой принцип работы, у них нет сложных настроек и сложного принципа работы, напротив, они позволяют быстро получить нужный сигнал и войти в сделку. Часть сложных стратегий основаны на сигналах редких индикаторов, отличаются сложным принципом работы и, перед тем, как начать торги, стоит протестировать их на демо-счете брокера.

Торговля с надёжным фондовым брокером

Важная составляющая успешного трейдинга на этом рынке — выбор надёжного брокера, который не обманет трейдера и не пропадёт с его деньгами. Именно в терминале брокера доступно множество возможностей для торговли: это система выставления сделок, удобные графики с инструментами (индикаторы, графические элементы и т.д.), личный кабинет, бесплатный демо-счёт, история торгов и т.д. Пользуясь этим инструментарием, можно добиться высоких результатов с рынка. Все порядочные брокеры предлагают трейдерам качественный сервис, который работает без сбоев. Кроме того, они имеют лицензию, открыты к общению, улучшению сервиса, на их сайте можно изучить информацию о компании, её аналитику, новости, прогнозы, стратегии и т.д. Брокер, являющийся лидером рынка, имеет много отзывов в сети, но большинство их все-таки положительные, они также позволяют убедиться в том, что компания работает прозрачно и честно.

Основы фондового рынка

Чтобы трейдер стабильно зарабатывал деньги с фондового рынка, ему необходимо знать то, как устроена здесь работа. Об этом поговорим в нашем материале. Фондовый рынок — это международный финансовый рынок, где товаром, с помощью которого его участники зарабатывают деньги, являются различные ценные бумаги: акции, облигации, векселя, чеки и т.д., в которые при желании можно вкладывать средства, становиться их владельцем. Этот рынок имеет свои правила работы, вокруг него созданная отдельная разветвлённая инфраструктура, обслуживающая участников торгов, благодаря чему сделки происходят мгновенно, и, оформив сделку, уже через несколько секунд инвестор становится владельцем ценной бумаги и т.д. Как и другие финансовые рынки, этот рынок интересен пользователю, привлекает внимание тех трейдеров, которые не имеют специального образования, но готовы разбираться в нём и повышать свою доходность.

Фондовый рынок, если можно так сказать, это набор правил, позволяющих осуществлять трейдинг ценными бумагами. Этот рынок поддерживает оборот ценных бумаг, поэтому часто его называют «рынком ценных бумаг» (англ. вариант — stock market). В отличие от внебиржевого рынка он имеет строгую регуляцию, чёткие правила и регламенты, здесь все сделки проводятся официально, а их результаты фиксируются в системе. Сегодня, говоря о фондовым рынке, больше имеется ввиду брокерская платформа, где трейдер проводит сделки и получает прибыль. Благодаря бурному развитию интернет-трейдинга быть причастным к этому рынку может любой желающий, а погрузившись в этот рынок полноценно, можно стать профессиональным инвестором.

Фондовый рынок привлекает на платформу разную аудиторию инвесторов: трейдеров; тех, кто имеют деньги и хотели бы приумножить их; компании, которым важны инвестиции и расширение штата инвесторов; брокеры, предлагающие сервис для торговли на этом рынке. Сегодня фондовой бирже не нужны офисы, вся работа происходит в удобной электронной форме. Это только привлекает к ней интернет-пользователей и инвесторов. Отдельно стоит выделить фондовый рынок России — это динамичная отрасль рынков, которая позволяет любому желающему получить приличный доход в интернете. Несмотря на то, что российский фондовый рынок имеет и ряд проблем, а участники торгов чаще обладают недостаточным уровнем грамотности, однако он привлекателен для иностранного инвестора, развивается, соответствует современным тенденциям интернет-трейдинга.

Стоит понимать, что на фондовом рынке большое значение имеет вопрос его регуляции — то есть тех мероприятий, которые направлены на упорядочение деятельности разных участников работы (спекулянты, инвесторы, эмитенты и т.д.) и операций организациями и нормами. Это позволяет гарантировать чёткость и безопасность работы рынка, влияет на его ликвидность, которая зависит от бесперебойно работающей системы. Фондовая биржа — это важный элемент работы фондового рынка, который обеспечивает его стабильную работу. Функционируя на постоянной основе, она предоставляет пользователю данные о котировках, безопасную платформу, удобный процесс торгов. Для того, чтобы она работала, необходимы: система сбора заявок, которые записываются в регистры учета; клиринговая (расчетная) палата, которая отслеживает обороты капитала участников торгов, осуществляет перевод денег и т.д.; депозитарный центр, отслеживающий оборот ценных бумаг. Такая невидимая глазу обычного человека система работает без перебоев, обеспечивая постоянный оборот активов.

Биржа — это функциональная площадка, которая удобна для торговли акциями, изучения истории торгов, проведения заявок, ввода капитала, анализа рынка и т.д. Торговля на фондовом рынке в целом возможна тремя способами: по телефону, с помощью доверительного управления и, самый распространённый и удобный способ, интернет-трейдинг, когда вся работа происходит через торговый терминал (quik, mt4 и т.д.), который предоставляется трейдеру при регистрации у брокера. Здесь можно торговать в любое время суток, следить за состоянием счёта и т.д.

Основы трейдинга

Фондовый рынок — это вид финансовых рынков, который популярен у интернет-трейдеров. Но трейдер может зарабатывать деньги и на рынке форекс, работая с бинарными опционами, криптовалютами и т.д. Эти рынки имеют свои отличия и особенности, возможные стили торговли и доступные инструменты. Однако все они имеют и ряд факторов, которые позволяют легко объединить их в одно общее понятие «трейдинг». Об этом поговорим далее.

Трейдинг — это один из способов заработка денег, который основан на торговле различными активами на финансовых рынках. Корректнее тут говорить об интернет-трейдинге, т.к. вся деятельность проходит в интернете: инвестиции, торги, поиск и тестирование стратегий, отслеживание результативности работы. Интернет предлагает человеку массу возможностей и удалённый заработок — одна из них. Заинтересовавшись трейдингом, пользователь выбирает брокера для работы, тестирует его платформу на демо-аккаунте, изучает теорию рынка, стратегии.

Важно изучить основной инструментарий трейдинга: терминал, индикаторы, список активов. Далее, переводя средства на счёт брокера, можно приступать к реальной торговле на рынке, зарабатывать деньги и выводить их. Конечно, трейдер должен при этом продолжать своё обучение: искать новые стратегии, методы анализа рынка, определить комфортный стиль торговли, изучать полезные материалы: статьи, книги, участвовать в вебинарах, мастер-классах. Для тестирования различных методик работы доступен бесплатный демо-счёт, также часть брокеров разрешают пользоваться и роботами, советниками. Лидеры рынка предлагают своему клиенту и массу полезного материала: аналитику, прогнозы, обзоры, новости, бесплатные сигналы, обучающие программы и т.д.

Подготовка к торговле на фондовом рынке

Фондовый рынок не является простым источником заработка денег. Незнание правил его работы, неумение оценивать ситуацию, пользоваться тенденциями приведут трейдера только к убыткам. Успешный старт на этом рынке зависит от подготовленности к работе, от опыта торгов. Для этого нужно пользоваться демо-аккаунтом, опциями терминала, последовательное знакомство с рынком, изучение теории, стратегий, аналитики, реализация правил манименеджмента и т.д. Важно правильно торговать на учебном счёте брокера, который на практике позволит убедиться в работоспособности системы, протестировать стратегии, инструменты анализа. Этот рынок отличается от других набором активов, здесь заработок денег происходит при инвестировании в ценные бумаги организаций. При этом, можно быть как трейдером, получающим свою прибыль от динамики цен активов, так и инвестором, зарабатывающим деньги с владения пакетом бумаг какой-либо организации.

Сегодня вся торговля на фондовом рынке происходит в онлайн-терминале, который предоставляется трейдеру брокером. Заходя в терминал, трейдер получает возможность быть причастным к крупнейшему международному рынку, зарабатывать на вложениях в акции и т.д. Торговать здесь можно тогда, когда это удобно клиенту компании. При этом, скачав бесплатное мобильное приложение терминала, можно заходить в свой кабинет при наличии интернета в любое время и в любом удобном месте, работать с заявками, проводить торги, анализировать динамику цены активов. При выборе надёжного брокера важно изучать реальные отзывы трейдеров о нём на тематических форумах, быть в курсе актуального рейтинга фондовых брокеров.

Ошибки новичков

Погружаясь в мир фондового рынка, новички обычно сталкиваются с незнакомой им системой работы, но, не желая для начала разобраться в ней и уделить время обучению основам рынка, совершают ряд ошибок, которые приводят только к убыткам. В таком случае в сети сразу появляются отзывы таких трейдеров о том, что фондовый брокер — это развод и кидалово. В этой части статьи мы расскажем вам о тех ошибках, которых новичку рынка стоит избегать.

- Пытаются получить мгновенные деньги

Зайдя впервые на платформу брокера, новички обычно сразу начинают проводить сделки с целью заработка денег. Не разобравшись в особенностях рынка, в возможностях платформы и не проведя анализ динамики актива, они тут же выставляют сделки будто это азартная игра, где нужно только угадать движение цены. Но все не так просто: на самом деле на фондовом рынке не заработать лёгкие деньги. Для того, чтобы заниматься тут успешным трейдингом, необходимо знание теории рынка, особенностей актива, в который инвестируют капитал, умение работать по стратегиям, анализировать потенциал компаний и т.д.

- Думают, что фондовый рынок — это азартная игра

Новички часто считают трейдинг и финансовые рынки вариантами азартной игры, когда не нужно ни о чем думать и заработок денег происходит путём угадывания того, в какую сторону пойдёт котировка. Однако такая позиция не сработает ни на одном из финансовых рынков, т.к. везде понадобится всё-таки анализ ситуации, использование стратегий, индикаторов, разных видов анализов. Фондовый рынок — не исключение, особенно если пользователь намерен быть инвестором, приобретающим активы компании для владения ими и получения дохода с этого.

- Вкладывают в торги последние деньги

Одна из серьёзных ошибок новичков рынка — переводить на счёт брокера все свои деньги в надежде увеличить их размер. При этом неосознанная работа на рынке без использования стратегии, не опираясь, допустим, на новостные данные, приводит к быстрому сливу депозита. Потеряв все деньги всего за несколько сделок, трейдер делает вывод о том, что фондовый рынок — это развод и мошенничество. Не стоит переводить для работы свои последние деньги, особенно если у игрока нет опыта торгов. Потеря капитала — это тяжело для него, поэтому важно помнить о том, что убытки будут всегда, что важно беречь деньги, пользоваться правилами манименеджмента, риск-менеджмента.

- Неправильно пользуются демо-счетом

Новички не осознают к тому же и всех возможностей учебной торговли. Такой аккаунт брокер предоставляет им бесплатно, при этом денег здесь не заработать. Поэтому трейдеры тут же переходят на реальный аккаунт в надежде увеличить свой доход. Из-за того, что они не уделили должного внимания изучению терминала, его возможностей, не знают, как пользоваться графиком, происходят потери денег. Мало просто выставить здесь сделку, необходимо добавить к графику индикаторы, попробовать в работе стратегии для того, чтобы получить подтверждение того или иного тренда рынка. Демо-счет позволит бесплатно и без рисков своим капиталом изучить опции платформы, провести первые сделки, проверить результативность стратегии. Такой опыт будет особенно ценным при работе на реальном рынке, когда новичок обычно чувствует себя неуверенно, имеет страхи потери денег и т.д.

- Неправильно выбирают фондового брокера

Это также стоит считать популярной ошибкой новичков рынка, которая способна привести к большим потерям средств. Начиная знакомство с рынком, новички ещё не знают о том, что здесь есть не только честные компании, что легко попасть и «в лапы» мошеннику, подарить ему все свои деньги. Как и другие финансовые рынки, фондовый рынок имеет большую конкуренцию за клиента, поэтому брокеры, с целью привлечения новых пользователей, придумывают акции для них. И рядом с честными компаниями здесь работают и мошенники, которые, предложив наивному трейдеру ещё больше преимуществ, разводят его как лоха. Конечно, делая выбор в пользу такого брокера, трейдер сам виновен в последствиях своего решения: он не сможет вывести прибыль, не свяжется с менеджером и т.д. На самом деле выбор брокера для торговли — это очень сложный процесс: необходимо изучить его опыт работы, проверить наличие лицензии, положительной репутации, изучить отзывы в сети, поработать на его демо-счете. Чаще всего так работают именно профессиональные трейдеры, которые заинтересованы в поиске того брокера, с которым они будут сотрудничать на долгосрочной основе и смогут доверить ему свои деньги.

- Торгуют, не разбираясь в рынке

Часто новички рынка сразу после того, как прошли регистрацию у брокера, начинают торговать реальными деньгами, ожидая увеличения дохода. При этом они делают ставки наобум, просто пытаются угадать динамику котировок, и, конечно же, теряют деньги при таком подходе. Профессионалы работают иначе: они изучают показатели инструментов, генерирующих сигналы входа в рынок, аналитику, новостной фон, историю активов и т.д. Это серьёзная работа, которая позволяет им прогнозировать будущее движение котировок с опорой на ряд факторов. Опытные игроки знают, что любой рынок работает по своим законам и фондовый рынок — не исключение.

Торговые стратегии: что это такое и какими они бывают

Торговые стратегии — это методика работы на рынке с учётом его особенностей, с использованием определённых инструментов, генерирующих точные сигналы. Опытные трейдеры отличаются тем, что всегда торгуют по стратегии, пользуются надёжными инструментами, помогающими улучшить результат торгов и т.д.

Фондовый рынок популярен у трейдеров, с развитием интернета он стремительно набирает обороты, т.к., сидя дома, здесь можно выгодно инвестировать деньги в ценные бумаги, быть причастным к одному из перспективных направлений трейдинга. При этом все пользователи могут выбрать удобный вариант заработка на бирже:

- В качестве спекулянта, ориентированного на получение денег уже через несколько минут. Здесь трейдеру важно то, чтобы актив был волатилен, т.к. заработок зависит от ценовых колебаний. При этом можно пользоваться данными технического, фундаментального анализов, сигналов индикаторов.

- В качестве инвестора, заинтересованного в получении долгосрочной прибыли (примерно 2-3 года). Такие трейдеры покупают ценные бумаги не для перепродажи по выгодной цене, а для того, чтобы получить долю в бизнесе, заработок с активов и т.д. Инвестор тщательно изучает компанию, её перспективы, финансовую отчётность, успешность бизнеса и т.д.

Большинство трейдеров, которые пришли на фондовый рынок, заинтересованы больше в получении быстрого заработка на спекуляциях стоимостью различными ценными бумагами. В этом случае также нужна стратегия, которая позволит добиться максимального дохода на бирже. Трейдеры пользуются множеством стратегий для работы на рынке, однако все они могут уместиться в рамки стилей:

Скальпинг

Это краткосрочные стратегии, которые работают на малых временных интервалах (таймфреймах). Как известно, цена активов биржи непрерывно меняется в течение дня. Если совершать одну или две сделки за сессию, график колебаний стоимости будет спокойным. Риск потерей в таком случае будет ниже, но меньшей будет и прибыль. Работая по скальпингу, трейдер открывает сделки каждые 2 минуты, например. В таком случае график котировок будет резко дергаться вверх и вниз. Прогнозировать его динамику с помощью тех.анализа сложно, поэтому трейдеры пользуются индикаторами. Скальпингом занимается большое число игроков, которые ориентированы на получения дохода в ближайшее время.

Дейтрейдинг

Отличие этой стратегии от скальпинга в том, что это менее стрессовая стратегия, т.к. она подразумевает торги на более долгосрочных временных отрезках в течение одного дня. Здесь можно пользоваться техническим анализом рынка. При этом количество сделок за торговую сессию будет меньше, чем при скальпинге. Дейтрейдинг идеален для новичков биржи, т.к. позволит им спокойно нарабатывать опыт и не рисковать крупными суммами.

Инвестиционные стратегии

Длительное удержание ценных бумаг практикуется трейдерами достаточно часто. Такие стратегии можно разделить на краткосрочные (до года), среднесрочные и долгосрочные (более 3 лет). Для работы используется фундаментальный анализ, технический анализ, другие методы работы, поэтому такая стратегия интересна опытным инвесторам, которые ищут для себя возможности стабильного заработка денег.

Популярные стратегии торговли на фондовом рынке

Фондовый рынок — это популярный вариант заработка денег в формате удалённой работы. Особенно с развитием интернет-технологий получить доступ к возможностям рынка акций и иных ценных бумаг проще. При этом важно знать, что биржа не получает прямого заработка с сделок игроков, однако комиссионные с них — это хорошая прибыль для неё. Существует 2 варианта заработка денег на фондовом рынке:

В качестве спекулянта, ориентированного на получение краткосрочного дохода уже через две минуты или более. Такому игроку не важен вид торгового инструмента, главное — его волатильность, т.к. спекулянты получают прибыль на изменениях цены. При этом можно пользоваться техническим, фундаментальным анализами, сигналами индикаторов и т.д.

В качестве инвестора, ориентированного на получение долгосрочного дохода примерно в течение 2-3-х лет. В отличие от спекулянта он приобретает акции не для перепродажи, а для получения доли в бизнесе, продажи их через длительное время при существенном увеличении их цены и т.д. При таком подходе не нужно отслеживать тенденции, важно тщательно изучать перспективы конкретной организации, анализировать её отчетность, новости и т.д. Здесь его заработок будет зависеть от успеха компании.

Кем быть: инвестором или спекулянтом?

Торговать на фондовом рынке в роли спекулянта сложнее, но большой заработок тут возможен, как и большие убытки. Для успешной работы важно изучать тщательно рынок, тенденции, правильно подбирать активы, развивать внимательность, стрессоустойчивость.

Торговать на фондовом рынке в роли инвестора проще, его заработок предсказуем, стабилен, но он будет меньшим по объёму, чем у спекулянта. Инвестором выгоднее быть тем участникам рынка, которые имеют основной заработок, которые пробуют возможности трейдинга как до

eto-razvod.ru

Торговля на бирже. Что нужно знать и с чего начать — MADEYOURTRADE.RU

Ко мне поступает много вопросов от людей, которые хотят начать торговать на бирже и зарабатывать спекуляциями. Они просят дать вектор, последовательный алгоритм действий. В этой статье я без прикрас расскажу и дам ответы на вопросы о том, что нужно знать и с чего начать торговлю на бирже.

Все больше и больше в России и странах СНГ набирает популярность торговля на бирже. Всех интересует, как зарабатывать деньги спекуляциями на фондовом рынке. Неискушенным людям, торговля на бирже воспринимается как возможность заработка легких денег. Либо наоборот, кто более старой закалки и испытал на себе все прелести финансовых пирамид времен МММ, относятся к бирже так же, как к очередному разводу на деньги.

Точка зрения и тех и других людей имеет право на существование, но не имеет ничего общего с реальностью. Торговля на рынке — легальная деятельность со своими правилами и порядками, надзор за которой осуществляют государственные регулирующие органы.

Торговля на бирже приманивает своей мнимой простотой. Кто с такими мыслями будет подходить к делу, терпит в дальнейшем поражение, разочаровывается и больше никогда к трейдингу не возвращается. Упорные и трудолюбивые люди добиваются успеха. Впрочем, ничего нового в этом нет. Так в любом бизнесе, только на бирже нет платы за аренду, неустоек, трудностей с логистикой, персоналом и прочего, присущего бизнесу в реальном секторе. Нужен только торговый счет и компьютер с доступом в интернет. Всё, уже можно работать и зарабатывать.

Если вы решительно настроены заняться торговлей на бирже, то внимательно изучите эту статью. Все это проверено на себе и собственными деньгами.

Начальные установки

Повторюсь. Самое первое, что начинающий спекулянт должен себе уяснить — простых денег не бывает, халявы нет, и биржа в этом плане не исключение. Как и в любой деятельности, придется потрудиться, чтобы добиться результата. Мешки таскать тут не надо, вагоны грузить тоже. Необходимо будет работать исключительно головой. Но, поверьте, оно того стоит.

- Ни в коем случае не увольняйтесь с работы, думая, что будете сразу много зарабатывать себе на жизнь торговлей на бирже. Трейдинг связан с риском. Здесь деньги как зарабатываются, так и никто не застрахован от потерь.

- На начальном этапе, рассматривайте трейдинг как хобби, но относитесь к этому делу со всей серьезностью. Дополнительный доход от спекуляций может вполне перекрывать в разы вашу зарплату на основной работе. Потенциально, в трейдинге, возможно бесконечное обогащение. Это зависит лишь от вашего умения торговать.

- Не торопитесь. Старайтесь делать все основательно и продумывать до конца. Большой ошибкой начинающих трейдеров является торопливость. Мне известно очень много историй, когда человек, не изучив толком предметную область, начинал торговать и проигрывался в пух и прах. Так как это была не торговля, а именно игра, ничем не отличающаяся от казино. А торговля на бирже это не казино, и за легкомыслие придется расплачиваться.

- Не несите на биржу последние деньги, которые для вас много значат. Не берите кредитов для торговли, и не занимайте в долг. Вы должны начинать торговать свободной суммой.

Старайтесь не афишировать направо и налево о том, что начали заниматься трейдингом. Давление со стороны на начальном этапе вам ни к чему. Делайте это для себя, молча и спокойно. Трубить будете, когда получите положительные результаты. Хотя и трубить не придется, все и так заметят и начнут расспрашивать, где вы заработали 🙂

Осознайте, что вам потребуется время на изучение и набора опыта, чтобы получить результат. Тут все зависит от индивидуальных особенностей человека: в его стремлении обучаться и желании достичь результата. Просто старайтесь быть во всем последовательным.

Если вы хотите значительно сэкономить время на изучение биржевой торговли, то рекомендую пройти индивидуальное обучение трейдингу.

Изучение предметной области

Вкладывать деньги на первом этапе не понадобиться, т.к. сначала необходимо основательно изучить предметную область. Часто у новичков и желающих «начать быстро богатеть сейчас же» все происходит в точности наоборот. Они сразу несут деньги на биржу, не изучив предмета. Как заканчиваются такие истории понятно — потраченные деньги, время и нервы. Необходимо понять, что вообще такое — торговля на бирже.

Что нужно изучить для торговли на бирже

Нужно знать специфику работы биржи, на которой вы собрались торговать.

- принципы работы биржи;

- инструменты торговли;

- участники торгов;

- принцип формирования цены;

- за счет чего цена растет/падает;

- время проведения торгов;

- спецификации инструментов,

- виды анализа рынка;

- и т.д.

В общем, изучить свое поле деятельности. Как правило, для этого достаточно сайта биржи, на которой планируете торговать. Вся перечисленная выше информация лежит там в открытом доступе. Не лишним будет прочесть помимо сайта дополнительную литературу о торговле на бирже.

Литература о бирже

Книг о торговле на бирже множество. Их я прочитал очень много, не считая информации на разных сайтах и форумах по биржевой тематике. Из всего прочитанного, наиболее выделяющиеся книги, которые могу рекомендовать:

- Секреты биржевой торговли. В. Твардовский, С. Паршиков — единственная толковая книга на данный момент о торговле на Российском фондовом рынке от основателя инвестиционной компании.

- Долгосрочные секреты краткосрочной торговли. Ларри Вильямс — книга от трейдера обладателя рекорда доходности и неоднократного победителя Robbins World Cup of Championship of Futures Trading (Мировой чемпионат Кубка Роббинса по торговле фьючерсами). Входил в состав Совета директоров «National Futures Association» (Национальная Фьючерсная Ассоциация).

- Биржевые секреты. Линда Рашке, Ларри Коннорс — отличная книга от трейдеров практиков.

- Маги рынка и Новые маги рынка. Джек Швагер — в книге автор интервьюирует лучших управляющих и инвесторов Америки.

- Воспоминания биржевого спекулянта. Эдвин Лефевр — книга о самом известном в мире спекулянте Джесси Ливерморе. Впервые была издана 1923 году. И в наше время остается одной из самых популярных книг в финансовой литературе.

См. Весь список книг по торговле на бирже.

Выбор брокера для торговли на бирже

Брокер — это посредник между вами и биржей. С его помощью вы можете совершать сделки на рынке.

Я рекомендую ознакомиться со статьей «Какого брокера выбрать для торговли на фондовом рынке«, в ней всё детально разобрано. Поэтому не буду затрагивать этот вопрос тут.

После того как вы ознакомились с вводными данными и изучили предметную область, встает вопрос о том: как, имея знания о предмете, зарабатывать на этом деньги на бирже? На этом этапе начинается анализ рынка. Далее расскажу, что подразумевается под этим пунктом.

Анализ рынка

Торговый терминал

Рыночная информация отображается трейдеру в виде ценового графика. График можно посмотреть в торговом терминале. Терминалов, которые предоставляют брокеры на Российском фондовом рынке не так много. Самым популярным является терминал QUIK. Там есть всё необходимое для торговли. Меня в нём все устраивает, поэтому рекомендую его и вам. Скачать терминал QUIK можно на сайте брокера «ЦЕРИХ Кэпитал Менеджмент».

Если вы хотите торговать валютой на форекс, то необходимо будет ознакомиться с самой популярной торговой платформой MetaTrader.

Каждый брокер предоставляет демо доступ к торговому терминалу.

Демо счет — это отличная возможность узнать и протестировать функционал терминала в режиме виртуальных торгов. Это полезно и нужно. Как открыть демо счет и настроить терминал QUIK для торговли, я подробно разобрал в этой статье.

Единственный и главный минус виртуальной торговли, это то, что она не отражает всей действительности происходящего, и не затрагивает вашу эмоциональную составляющую, которая очень влияет на трейдинг. Поэтому рекомендую сразу открывать реальный счет.

Поиск закономерностей

Деньги на бирже зарабатываются на закономерностях, которые имеют свойство реализовываться в перспективе по определенному сценарию. На этом этапе необходима наблюдательность. Нужно следить за рынком, и пытаться замечать, когда цена ведет себя определенным образом. Это называется паттерном, шаблоном, ценовой моделью или сигналом. Многие трейдеры называют это по-разному, но суть одна — после появления этого паттерна, рынок ведет себя предсказуемым образом, что дает в будущем заработать на этом деньги. Просто сидите и наблюдаете. Рекомендую делать скриншоты экрана. В свое время, я накопил целую коллекцию. Главное все это выполнять старательно. И «глаз набьете», и рынок чувствовать научитесь хорошо. Очень рекомендую!

Догм на рынке нет, поэтому к восприятию новой информации, не относитесь как к рекомендациям, которые верны на 100%. У Вас должна быть здравая доля скептицизма.

Вот вы прочитали книги, достаточное время наблюдаете за рынком, разбираете свои скриншоты. У вас сформировано личное мнение по поводу торговли на бирже. Далее, на основе полученной информации, строится система принятия решений, которая и является у трейдера инструментом для заработка денег на бирже.

Торговля на бирже

Теперь встает вопрос о том, сколько денег нужно для начала торговли на бирже. Это зависит от ваших предпочтений и от того, сколько времени вы готовы уделять рынку. Нужно четко понимать, что торговля на рынке связана с риском. Для начала, я бы рекомендовал вам не торопиться заносить на торговый счет много денег. Это можно делать по мере накопления опыта и выработки своего стиля торговли. Расстаться с деньгами на бирже очень легко, а вот сохранить и заработать не так просто. Поэтому не торопитесь и делайте всё последовательно.

Рынок дает возможности каждый день, кроме выходных и праздников. Есть очень серьезная проблема у начинающих — они постоянно хотят находиться в рынке, постоянно думают об упущенных возможностях. Вырабатывается привыкание к рынку. Необходимо подходить к торговле с трезвым взглядом и совершать обдуманные действия, а не под наплывом эмоций. С опытом вы все это поймете, а пока просто прислушайтесь к моему совету — не торопитесь.

Успешной торговли!

!!! Акция на индивидуальное обучение трейдингу !!!

Мой брокер / Открыть демо-счет / Канал в Telegram / Чат / Подписаться на рассылку

madeyourtrade.ru

Как работает фондовый рынок

Фондовый рынок сегодня – это существенная часть финансовой отрасли, где обращаются активы на триллионы долларов. Капитализация всех фондовых рынков мира сегодня сопоставима с ВВП всего мира, и даже его превышает. В этой отрасли работают миллионы людей.

Но что собой представляет фондовый рынок изнутри. Какие есть институты и механизмы, которые отвечают за безопасность и бесперебойную работу этого огромного денежного механизма.

В этой статье мы разберем устройство российского фондового рынка, его основных игроков, их функции и что они дают в первую очередь частному инвестору.

Прежде всего необходимо сказать, что фондовый рынок и рынок ценных бумаг – это не совсем одно и тоже. Классически под рынком ценных бумаг понимают любые отношения между различными участниками рынка, связанные с обращением, выпуском, а также изъятием из обращения различных ценных бумаг. Рынок ценных бумаг, таким образом, охватывает все виды операций как на биржевом, так и на внебиржевом секторе. В свою очередь фондовый рынок — это часть общенационального рынка ценных бумаг, функционирующая в структурированной и организованной форме в виде фондовой биржи.

Строго говоря, фондовый рынок – это организованный рынок ценных бумаг, все участники которого работают по установленным правилам.

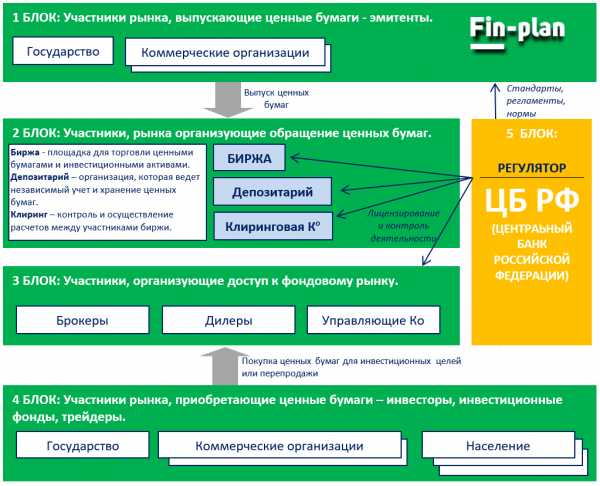

Схема работы фондового рынка:

На фондовом рынке можно выделить 5 типов участников:

-

Участники рынка, выпускающие ценные бумаги. Их еще называют эмитенты. Это, например, предприятия, выпускающие акции и облигации, а также государство и субъекты федерации, выпускающие облигации.

-

Участники рынка, организующие обращение ценных бумаг. Это биржа, на которой ценные бумаги покупаются и продаются частными и институциональными инвесторами и трейдерами, а также депозитарии и клиринговые компании, отвечающие за контроль расчетов и учет сделок купли-продажи.

-

Следующая группа – это участники, организующие доступ к финансовым активам биржи для широкого круга трейдеров и инвесторов. Это брокеры, управляющие компании, а также дилеры. Эти компании имеют право осуществлять сделки на бирже как от своего имени, так и от имени своих клиентов, предоставляя таким образом доступ к биржевому рынку всем желающим.

-

Пожалуй, самая главная группа, ради которой и создана вся инфраструктура – это сами частные и институциональные инвесторы и трейдеры. Те, кто приобретает ценные бумаги как с целью владения, так и с целью перепродажи.

-

Отдельной группы заслуживает главный регулятор, устанавливающий правила для всех участников, осуществляющий постоянный контроль деятельности участников и строго карающий за нарушение правил – это Центральный Банк Российской Федерации (ЦБРФ).

Далее рассмотрим подробнее тех участников фондового рынка, чья деятельность требует более подробного пояснения.

Как устроена биржа

Итак, основу фондового рынка составляет именно биржа, на которой осуществляются сделки только с зарегистрированными (котируемыми) на ней фондовыми активами и инструментами. Спектр таких финансовых ценностей в настоящее время существенно расширяется. К ним уже относят не только сами ценные бумаги, но и валюты, и драгоценные металлы, контракты, кредитные соглашения, а также различные гибридные инструменты, создаваемые на основе других ценных бумаг, валют и контрактов (например, фьючерсы и опционы).

Первой в современной России в мае 1990 года была создана Московская Товарная биржа. В 1991 году в России работали уже более ста бирж, это около половины от существующих в то время бирж во всем мире. В 1992 г. создана основная биржевая фондовая площадка ММВБ, а в июле 1995 г. появился современный рынок РТС. В 2010 г. эти биржи объявили о слиянии и уже в декабре 2011 г. на их основе создана крупнейшая в России интегрированная биржевая структура, переименованная в Московскую биржу.

Сегодня биржа и другие институциональные участники организованного рынка ценных бумаг в России формируют систему с очень высокой степенью регламентированности, прозрачности и упорядоченности операций. Что, в первую очередь, направлено на защиту интересов инвесторов.

Фондовая биржа — это организация, которая предоставляет площадку и инфраструктуру для проведения организованной торговли ценными бумагами и другими финансовыми активами. В 21 веке биржа — это, в первую очередь, высокотехнологичная компания, основу работы которой составляют сервера, высокоскоростное и защищенное оборудование, новейшее программное обеспечение. Поскольку основная задача биржи – связать сотни тысяч и миллионы покупателей и продавцов финансовых ценностей посредством интернета и предоставить им возможность заключить сделки между собой. Ежедневно на Московской бирже заключается миллионы сделок. Стратегическая задача биржи — это поддержание ликвидности рынка. Ликвидный рынок подразумевает высокую частоту сделок, значительные торговые обороты, что приводит к плавному движению цен и низким спредам (разница между ценой покупки и продажи в один и тот же момент времени). Низкая ликвидность рынка, наоборот, ведет к напряженности среди участников биржи, страху, что актив некому будет реализовать и возникновению негативных ожиданий и панических настроений участников биржевой торговли.

Именно поэтому деятельность биржи строго регламентирована. При этом собственники биржи не имеют права извлекать и получать какие-либо доходы от купли-продажи финансовых активов на бирже. Это обеспечивает беспристрастность биржи относительно цен самих активов. В тоже самое время биржа зарабатывает на комиссионных и в случае, если на бирже высокая ликвидность и много участников торгов, биржа будет довольно прибыльной организацией (пример – Нью-Йоркская фондовая биржа, Московская биржа и т.д.).

Торговать на фондовой бирже имеют право лишь специальные, аккредитованные участники — брокеры, дилеры, управляющие компании, имеющие соответствующие лицензии. В свою очередь частные и институциональные инвесторы и трейдеры, желающие торговать на фондовой бирже, участвуют в биржевой торговле опосредованно через данные аккредитованные организации, выступающие посредниками. Для этого достаточно открыть счет в данной организации.

В настоящее время в России функционирует несколько фондовых бирж. Однако реальный основной объем торгов фондовыми ценностями сосредоточен фактически на двух биржах:

-

ОАО «Московская биржа».