Как начать торговать на бирже. Инструкция для начинающих трейдеров

Если вы решили заняться инвестициями, представьте, что вы собрались в долгую поездку на автомобиле. И прежде чем сесть за руль, вам следует обдумать ряд важных моментов.

— Куда вы едете? Каковы ваши финансовые цели?

— Как долго вы рассчитываете пробыть в пути? Каковы ваши инвестиционные горизонты? Хотите ли прибыль уже завтра или готовы подождать несколько лет?

— Что нужно взять с собой в поездку? Во что вы хотели бы инвестировать средства?

— Сколько бензина нужно залить в бак? Сколько денег вы сможете выделить сейчас и в будущем для достижения ваших целей?

— Будет ли промежуточная остановка? Есть ли у вас краткосрочные финансовые потребности?

— Как долго вы планируете оставаться в точке назначения? Нужно ли будет жить только за счет инвестиций в последующие годы или будут дополнительные доходы?

Пока вы не дали себе четкие ответы на эти вопросы — выезжать из дома не следует. Вероятность доехать, конечно, остается, но риск застрять где-то по пути растет.

Так и инвестирование не терпит халатного отношения к планированию. Точные цифры в вашем начальном плане — залог осмысленного пути в дальнейшем.

Как практически любое длительное путешествие, инвестиции требуют начального капитала. И здесь есть несколько важных моментов. Во-первых, в рынок акций вы должны инвестировать только очень небольшую часть от имеющихся у вас свободных денежных средств (например, 20% сбережений). Во-вторых, не может идти даже и речи о том, чтобы «занять у друзей, взять кредит в банке, быстренько заработать на рынке 50% годовых и быть счастливым». Нельзя торговать на взятые в кредит деньги! Потому что риски в любом случае присутствуют, а если над вами будет довлеть необходимость вернуть первоначальный капитал кредиторам — это приведет к психологическому дискомфорту и ряду ошибок.

Шаг первый. Обучение

Конечно, сложно ехать на автомобиле, если вы не знаете правил дорожного движения и вообще впервые садитесь за руль. Поэтому рекомендуем начать с обучения. Для начала прочитайте любую книгу по биржевой торговле. Разумеется, по одной книжке — какой бы гениальной она не была — торговать вы не научитесь, как не научитесь сочинять стихи, прочитав красочный и понятный «Букварь».

Со своей стороны мы можем предложить большое количество учебных материалов на самые различные темы в разделе обучение на нашем сайте. Также новичкам мы можем предложить краткую инструкцию о том, с каких тем лучше начать освоение инвестиционного ремесла. Для этого можно ознакомиться со специальным обзором Я новичок на фондовом рынке. С чего начать.

Помимо обучающих материалов при желании можно найти целый ряд курсов по фондовому рынку для новичков. Прелесть технологий в том, что сегодня вам не обязательно изо дня в день спешить после работы на вечерние очные занятия, — можно проходить обучение онлайн, зачастую даже бесплатно. Здесь можно узнать подробнее о различных

Шаг второй. Открываем демо-счет

В рамках первых шагов на рынке рекомендуем не пренебрегать демо-торговлей. Даже если средства позволяют вам потратить значимую сумму на получение опыта и тестирование различных стратегий, есть ряд нюансов, которые не требуют материальных затрат.

Как минимум, в рамках учебной торговли вы сможете изучить торговый терминал, увидеть реальные заявки, «набить руку», исправить мелкие технические ошибки при тестировании торговых идей. И все это без риска и абсолютно бесплатно.

Шаг третий: Выбираем брокера и открываем реальный счет

В любой момент, когда вы поймете, что готовы к реальному рынку, просто откройте счет у выбранного вами брокера, заведите деньги и начните совершать операции. Однако не торопитесь заносить всю имеющуюся сумму: есть один важный момент, который часто игнорируется, а затем дорого оплачивается новичками, — психология. Именно она часто становится камнем преткновения неискушенных инвесторов. Просто поверьте: торговля на реальные средства кардинально отличается от торговли на «фантики». Вы неизбежно столкнетесь с рядом психологических ловушек, который будут мешать реализовывать ваши торговые планы. Чтобы понять и преодолеть все психологические преграды, очень разумно на начальном этапе инвестировать реальные деньги, но в небольших объемах. Даже небольшие потери дадут вам представления о том, что такое психология торговли. При этом вы получите ценные уроки практически без угрозы для вашего счета.

Однако не торопитесь заносить всю имеющуюся сумму: есть один важный момент, который часто игнорируется, а затем дорого оплачивается новичками, — психология. Именно она часто становится камнем преткновения неискушенных инвесторов. Просто поверьте: торговля на реальные средства кардинально отличается от торговли на «фантики». Вы неизбежно столкнетесь с рядом психологических ловушек, который будут мешать реализовывать ваши торговые планы. Чтобы понять и преодолеть все психологические преграды, очень разумно на начальном этапе инвестировать реальные деньги, но в небольших объемах. Даже небольшие потери дадут вам представления о том, что такое психология торговли. При этом вы получите ценные уроки практически без угрозы для вашего счета.

Подробнее о психологии в трейдинге можно узнать из материалов сборника Лучшие материалы на тему психологии

Один из важнейших шагов — выбор брокера. Как выбор машины для дальней поездки влияет на итоговый успех мероприятия, так и выбор брокера определяет набор ваших возможностей в процессе инвестирования. Выбирайте по понятным вам параметрам: удобство открытия счета, размер комиссии, первоначальная сумма инвестиций, торговые платформы и т.п.

Например, БКС Брокер предлагает начинающим трейдерам тариф «БКС-Старт», который позволяет протестировать различные услуги компании и познакомиться с преимуществами фондового рынка. Тариф, например, предполагает пониженные комиссии на первые 30 календарных дней, а также возможность персональных консультаций с биржевыми тренерами компании.

Открыть счет сегодня очень легко. Как правило, для этого даже не нужно посещать офисы брокерских компаний. Ряд из них предлагают открыть счет онлайн, просто прикрепив к заявке копии необходимых документов. Внимательно изучите соответствующий раздел на сайте выбранного брокера или свяжитесь по телефону/skype и т.п.

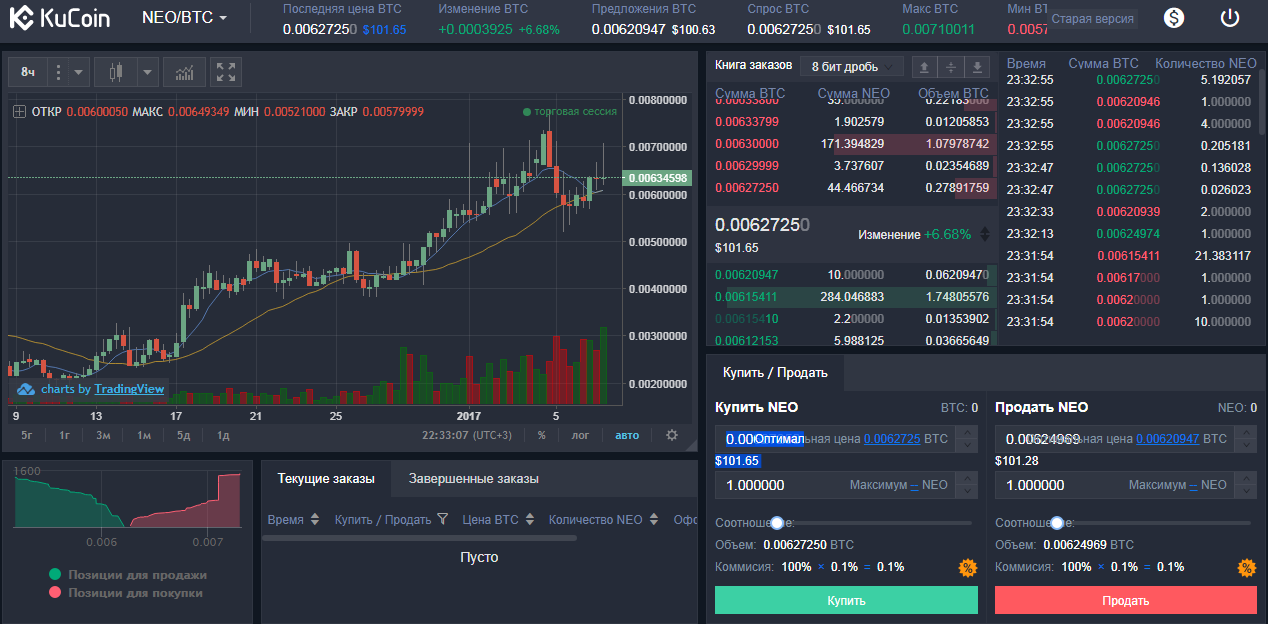

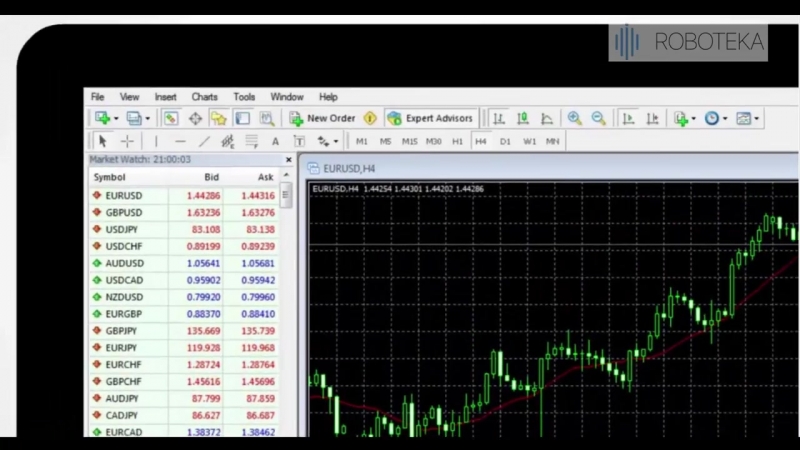

Когда счет открыт, нужно определиться с программным обеспечением. Различные компании предлагают свои терминалы для торговли на рынке. Наиболее популярная и функциональная программа для работы на фондовом рынке — QUIK. Версии этой программы есть не только для персонального компьютера, но и для веба, и даже iQUIK для iPhone и iPad. В любом случае выбранный вами брокер сможет порекомендовать ту или иную платформу и даже обучить работе с ней.

Наиболее популярная и функциональная программа для работы на фондовом рынке — QUIK. Версии этой программы есть не только для персонального компьютера, но и для веба, и даже iQUIK для iPhone и iPad. В любом случае выбранный вами брокер сможет порекомендовать ту или иную платформу и даже обучить работе с ней.

Шаг четвертый: Выбираем свою стратегию

В начале текста мы задумали путешествие на автомобиле. Однако никогда не поздно передумать и добраться до нужного нам пункта назначения на общественном транспорте — автобусе, самолете и т.п. Нужно только купить билет. Когда речь идет об инвестициях, тоже можно отказаться от самостоятельного управления деньгами — просто сесть в этакий автобус (купить, например, ПИФ) и расслабленно наблюдать в окно, ожидая, когда тебя привезут к финансовой независимости. Путь может быть извилистым, долгим, с рядом остановок и все решения принимает водитель (управляющий). Когда за рулем автомобиля вы, то только вы следите за дорогой и выбираете маршрут, т.е. те финансовые инструменты, которые помогут вам заработать, и стратегию работы с ними.

В рамках такого подхода с 2018 г. БКС предлагает инвесторам уникальный инновационный продукт — торговые рекомендации на основании данных от искусственного интеллекта, которые анализируются с помощью специального программного комплекса Risk Assessment Innovative System (RAIS). Для получения доступа к одному из наиболее современных инвестиционных инструментов необходимо подключить специальный тариф Искусственный интеллект.

Если же вас привлекает больше самостоятельная торговля, то на начальном этапе вы должны определиться, будете ли вы  Свод таких правил, определяющих момент входа и выхода из рынка, объемы вложений и выбор финансового инструмента, и называется торговой системой. Подробнее об этом в специальном материале.

Свод таких правил, определяющих момент входа и выхода из рынка, объемы вложений и выбор финансового инструмента, и называется торговой системой. Подробнее об этом в специальном материале.

Со временем вы сами поймете, вероятно, чего вам не хватает в работе на бирже. Возможно, вам нужна помощь экспертов (торговые рекомендации может предоставлять брокер, кроме того, есть ряд сообществ, где можно

Помните только один важный момент: зарабатывать на фондовом рынке может практически каждый. Вспомнить хотя бы Ричарда Дениса, который во второй половине прошлого века заключил пари со своим другом, набрал с улицы 23 человека, дал им денег и научил торговать. И эти 23 человека, впоследствии названные «черепахами», заработали для него и себя миллионы долларов.

БКС Брокер

Как торговать на бирже с помощью брокера

Биржевой брокер (от англ. broker) — это посредник между участниками сделки на фондовой, валютной и товарной биржах. Помогает клиенту совершать торговые операции за вознаграждение, при этом не несет никаких рисков. К его помощи прибегают, чтобы сэкономить время. Брокер регистрирует клиента на бирже, покупает и продает ценные бумаги по его распоряжению. Предоставляет отчеты о проделанной работе, справки об уплаченных налогах, ценах купленных акций. Анализирует состояние рынка и советует, какие бумаги стоит приобрести. Некоторые брокеры консультируют и обучают торговле на бирже.

Брокерами работают юридические лица на основе лицензии. Иногда функции брокера совмещает банк.

Как выбрать брокера

Брокерские компании различаются скоростью выполнения поручений клиента, количеством торгуемых средств и инструментов для анализа рынка, наличием маржинальной торговли — возможностью занимать средства у брокера. Выбирайте брокера, который наиболее соответствует вашим требованиям. Учитывайте, к каким биржам и финансовым инструментам вам нужен доступ, какую минимальную сумму вы хотите вложить, как часто и каким образом будете пополнять счет и совершать сделки. Уточните условия оказания услуг и предоставления информационной поддержки. Обратите внимание, какую комиссию берет брокер. Если вы начинающий инвестор, спросите, ведет ли брокер обучающие курсы и предоставляет ли демосчет.

Выбирайте брокера, который наиболее соответствует вашим требованиям. Учитывайте, к каким биржам и финансовым инструментам вам нужен доступ, какую минимальную сумму вы хотите вложить, как часто и каким образом будете пополнять счет и совершать сделки. Уточните условия оказания услуг и предоставления информационной поддержки. Обратите внимание, какую комиссию берет брокер. Если вы начинающий инвестор, спросите, ведет ли брокер обучающие курсы и предоставляет ли демосчет.

Определиться с выбором помогут рейтинги брокеров, которые составляют Московская биржа и информационные агентства. В них входят ведущие брокеры России по разным критериям: по объему торгов, количеству заключенных сделок, зарегистрированных и активных клиентов за последний период. По совокупным успехам можно выявить лучшего брокера на рынке в этот момент.

Как работать с брокером

Чтобы начать работу с брокером, нужно заключить договор. После этого брокер открывает клиенту брокерский счет, чтобы торговать на бирже от его имени. Затем инвестор вносит средства, а брокер, согласно договору, распоряжается ими. Состояние и историю операций можно отслеживать на сайте брокера. Все сделки брокер проводит за деньги клиента и получает вознаграждение, даже если операция прошла неудачно.

Некоторые брокеры на своих сайтах разрешают сначала потренироваться на демосчете с виртуальными средствами. Условия торговли на таком счете ничем не отличаются от реальных, только инвестор получает виртуальную прибыль. Использование демосчета ни к чему не обязывает клиента.

Как только брокерский счет открыт, можно отправлять на него деньги. Чаще всего используют банковский перевод. Для этого брокер сообщает клиенту реквизиты и мотив платежа. После того как клиент пополнил счет, он начинает торговлю. Многие брокеры просят установить на компьютере программу — терминал. Другие работают через сайт, по телефону или обслуживают инвестора в офисе.

Как забрать деньги у брокера

Вывести средства со счета можно целиком или частично в любое время. Нужно связаться с брокером, либо самостоятельно зайти в личный кабинет на сайте, указать необходимую сумму и выбрать способ вывода денег. Самый популярный — на карту или банковский счет. Деньги будут переведены на тот номер счета, который клиент указал при заключении договора. При изменении реквизитов необходимо написать заявление брокеру.

Нужно связаться с брокером, либо самостоятельно зайти в личный кабинет на сайте, указать необходимую сумму и выбрать способ вывода денег. Самый популярный — на карту или банковский счет. Деньги будут переведены на тот номер счета, который клиент указал при заключении договора. При изменении реквизитов необходимо написать заявление брокеру.

Предыдущая статья: Как и зачем торговать на фондовой бирже

Торговля на бирже: о чем стоит помнить новичку?

Торговля на бирже – это реальный шанс зарабатывать хорошие деньги, не выходя при этом из дома. Попробовать себя в этом деле может абсолютно каждый. Чтобы не «слить» свой депозит и трейдинг действительно оказался успешным и прибыльным, нужно разобраться с тем, как торговать на бирже. Сама биржа представляет собой финансово-инвестиционную площадку, где трейдеры покупают и продают определенные активы, тем самым пытаясь получить прибыль.

Можно ли заработать с помощью торговли на бирже?

На счет этого вопроса мнения разделились. Одни свято верят, что торговля на бирже – это сплошной обман, а трейдинга, как такового, просто не существует. Другие наоборот отмечают, что быть трейдером – это очень просто и всего за один день можно в несколько раз увеличить свои инвестиции. На самом деле, ни одно из утверждений не является верным. Надежные брокеры действительно существуют и если правильно подойти к делу, то можно получить существенную прибыль. Тем не менее, мошенников тоже предостаточно и не исключается риск быстро потерять все свои сбережения.

Что касается второго утверждения, что быть трейдером – это очень легко, то здесь тоже есть свои нюансы. Нужно понимать, что трейдинг – это такая же профессия, как и любая другая. Без особых знаний здесь делать нечего. На протяжении всей своей профессиональной деятельности трейдеры постоянно придется учиться, оттачивать новые стратегии и вырабатывать в себе те умения, которыми ранее можно было пренебречь.

Таким образом, торговля на бирже – это не банальный гэмблинг, как в случае с азартными играми. Как показывает практика, эмоциональность и азарт ни к чему хорошему не приводят. Здесь важно соблюдать хладнокровность и действовать строго по плану. Только в таком случае можно будет рассчитывать на успех.

Как показывает практика, эмоциональность и азарт ни к чему хорошему не приводят. Здесь важно соблюдать хладнокровность и действовать строго по плану. Только в таком случае можно будет рассчитывать на успех.

Преимущества и недостатки торговли на бирже

Как и любая другая деятельность, трейдинг тоже имеет, как преимущества, так и недостатки. Начнем с приятных моментов. Преимущества трейдинга следующие:

- Можно работать, не выходя из дома. Здесь не будет начальников и строгого графика. Достаточно просто обеспечить доступ в Интернет и можно торговать;

- Нет конкурентной среды. Здесь не нужно гнаться за тем, чтобы обойти соперников, тем самым увеличив свою прибыль. Денег хватит на всех;

- Море научной литературы, которая позволит сделать свою торговлю более эффективной.

Что касается недостатков, то они следующие:

- Потребуется потратить много времени на обучение и саму торговлю. В первый год активного трейдинга¸ придется немало сидеть за компьютером, следить за графиком и отслеживать новости, что позволит правильно выставить ордер. Со временем работа превратится в автоматизированный процесс;

- Достаточно высокие риски. Неправильно принятое решение может привести к большим финансовым потерям. Вот почему не рекомендуется работать с кредитными средствами и своими последними сбережениями. Особенно это касается новичков на бирже. В трейдинге лучше использовать те деньги и те суммы, расставание с которыми не нанесет личному бюджету сильного удара.

Как начать торговать на бирже новичку?

- Выбрать подходящий финансовый сервис, который будет использоваться для пополнения депозита и получения прибыли;

- Освоить биржевую терминологию. Это крайне важно, ведь именно так можно будет быстро понять, что именно рекомендуют делать профессиональные трейдеры и эксперты в конкретный участок времени;

- Подобрать для себя подходящие финансовые инструменты, с помощью которых и будет осуществляться торговля.

Стоит отметить, что валюта – это далеко не единственный вариант для торговли;

Стоит отметить, что валюта – это далеко не единственный вариант для торговли; - Найти хорошего брокера. Первым делом стоит обратить внимание на репутацию компании, но комиссионные – это тоже крайне важно;

- Ознакомиться с функционалом торговой площадки, которую предлагает брокер. Важно изучить и освоить абсолютно все возможности платформы. Как показывает практика, малозаметные опции часто помогают увеличить вероятность успеха;

- Не игнорировать обучение, которое предлагает брокер. Учебная база может предоставляться, как на платной, так и бесплатной основе;

- Попрактиковаться на демо-счете. Демонстрационный режим будет полностью повторять реальную торговлю, но в данном случае трейдер не будет рисковать своими собственными деньгами. Демо-режим – это превосходный способ отточить свои навыки, а также протестировать новые торговые стратегии;

- Определиться с суммой начального взноса и начать торговлю.

Заключать сделки, ориентируясь исключительно на свою удачу, профессиональные трейдеры настоятельно не рекомендуют. Даже если первый раз повезет, рано или поздно такая торговля может привести к очень серьезным финансовым потерям.

Поделиться ссылкой:

Как торговать на бирже

Перед вами — пошаговая инструкция как торговать на бирже, которая суммирует информацию из всего учебного курса для начинающих. Пошаговка поможет вам уверенно зарабатывать на фондовом рынке, усиливая свое благосостояние и не позволит азартно играть на бирже, бездумно теряя деньги.

- Для начала важно составить персональный финансовый план.

- Затем определить размер своего торгового капитала.

- Получить базовые знания о фондовом рынке с помощью книг из библиотеки трейдера, семинаров или курсов для начинающих, а также обязательно ознакомиться с основными правилами биржевой торговли для начинающих.

- Дальше нужно выбрать свою торговую стратегию.

- Затем определиться, чем будете торговать: акции, фьючерсы и тд…

- Выбрать фондовый рынок: российский, американский, европейский…

- Определиться со своей торговой системой, которая будет давать сигналы для совершения сделки (например, наиболее надежная трендовая система).

Также торговая система должна содержать все условия для управления риском и четкие условия для входа в рынок и выхода из него.

Также торговая система должна содержать все условия для управления риском и четкие условия для входа в рынок и выхода из него. - Теперь нужно выбрать брокера и открыть счет.

- Внести деньги на свой торговый счет, получить программное обеспечение и доступ к счету для торговли на фондовом рынке (скорее всего, вам предложат торговую платформу Quik или TRANSAQ).

- Загрузить на свой компьютер (подключенный к Инету, разумеется) полученную у брокера торговую программу.

- Настроить торговую программу для комфортной работы (новости, таблицы с торговыми инструментами и тд).

- Построить графики для технического анализа.

- Определить с помощью анализа графика (например, недельного) направление долгосрочного тренда, используя также трендовые индикаторы. Важно провести также и технический анализ индекса, чтобы знать общее направление рынка. Низколиквидным акциям графики вряд ли понадобятся – решения о покупке недооцененного второго и других махровых эшелонов обычно принимаются на основе фундаментального анализа.

- Определить на более мелком масштабе (дневном или часовом) момент вхождения в рынок (торговые сигналы), используя как графический, так и компьютерный анализ (индикаторы).

- Предварительно просчитать эту сделку по принципам управления капиталом, составив свой торговый план.

- Купить выбранные бумаги, выставив заявку в своем торговом терминале.

- Выставить защитный ордер стоп-лосс!

- Если вы не долгосрочный инвестор, то имеет смысл выставить ордер тейк-профит для своевременной фиксации прибыли.

- Записать параметры совершенной сделки в свой торговый журнал.

- Можно сопровождать сделку, подтягивая стоп-лосс по мере движения цены в нужную сторону (для начала его подтягивают в точку безубыточности).

- Если после покупки акций вам удалось поймать существенный рост, но вы не можете определить признаков завершения тенденции, будет полезно зафиксировать часть прибыли, продав определенное количество акций (частичное закрытие) и продолжать удерживать остальные, чтобы заработать на всем трендовом движении.

- Закрыв позицию, важно провести анализ сделки, чтобы оценить свои успехи или принять к сведению совершенные ошибки. Возможно, а этом этапе понадобится вспомнить основы психологии трейдинга.

Начинайте действовать и двигайтесь вперед. Возможно, все обернется не так, как вы ожидали, но, опять же, все может обернуться гораздо лучше, чем вы думаете. Вы никогда этого не узнаете, если не попробуете. Куртис Фейс, «Путь Черепах».

Для долгосрочных инвесторов, не заинтересованных в регулярной торговле на фондовом рынке, брокер, с которым я работаю, предусмотрел беспрецедентно удобный и быстрый способ онлайн покупки российских и зарубежных акций в интернет-магазине.

Успешных вам трейдов!

Читайте также

Торговля на бирже (игра, торги, работа)

Торговля на бирже сегодня является одним из наиболее привлекательных и прибыльных видов деятельности для тех, кто хочет зарабатывать деньги в Интернет.

Основные преимущества работы в сети – возможность работать из любой точки мира, отсутствие необходимости посещать офис, реальный заработок в соответствии со способностями и знаниями, вне зависимости от дипломов, рекомендаций, опыта работы, а также личных свойств пользователя (пол, возраст, вероисповедание, национальность, черты характера и т.д.).

Торги на бирже являются неотъемлемым звеном функционирования рыночных механизмов. Биржа – это общее название всех юридических лиц, которые обеспечивают существование рынка и торгов определенными финансовыми инструментами (валюты, товары, ценные бумаги, контракты и т.д.).

Торги проводятся в определенных местах: это может быть реальный финансовый центр с участниками торгов либо виртуальная площадка, доступ к которой получает любой желающий при посредничестве брокера.

Виртуальные биржевые торги сегодня считаются наиболее популярными и масштабными, так как проводятся быстро, эффективно и не требуют реального участия в процедуре.

Торговля на любой бирже осуществляется с соблюдением установленных ею правил и требований (унифицированных), условий заключения сделок, требований по качеству товара и т.д.

Биржевая торговля осуществляется на базе встречных предложений сторон: всегда есть покупатель и продавец актива. Основные задачи биржи – организация/упорядочивание рынков разных активов, упрощение торговых процессов, выравнивание спроса/предложения, стабилизация цен, защита интересов покупателей/продавцов и т.д.

Самая первая биржа появилась в XV столетии в Бельгии (Брюгге, тогда это была Фландрия). На центральной городской площади торговали векселями, а недалеко от места торгов был дом известной семьи ван дер Бюрс. Герб семейства украшал кошелек. Торги потом назвали Borsa, позже слово трансформировалось во всем известную «биржу».

Игра на бирже отличается открытостью, гласностью, свободным образованием цен. Государство за операциями не следит, но требует соблюдения действующего законодательства. Биржа (место торговли) и брокер (посредник между покупателями и продавцами) доход получают в виде комиссии со сделок. Участники торгов могут зарабатывать как на спекуляциях (купить дешево и продать дорого), так и на инвестициях (вкладывая в акции, облигации, товары, валюты и т.д.).

До того, как играть на бирже, желательно изучить все условия и требования, рассмотреть различные торговые площадки, выбрать подходящие активы и определить цели торговли. Хорошо зарабатывать тут могут даже новички, но при условии наличия знаний и способностей. Торговля на бирже, хоть и осуществляется виртуально, мало чем отличается от любых других торгов в реальности.

Форма организации, законодательная база, условия и другие аспекты могут отличаться, но суть торговли остается той же – ее ведут для получения прибыли, которая может быть обеспечена разными методами и стратегиями.

Основы торговли на бирже: как работает, какие бывают и как на них торговать

Чтобы торговать на бирже, не нужно соответствовать каким-то особым условиям и требованиям. Достаточно иметь подключенный к Интернету ноутбук или стационарный компьютер, несколько сотен долларов на счету и желание разобраться во всех тонкостях. Дальше дело за малым – выбрать брокера, зарегистрироваться, открыть у него счет, получить доступ на биржу и начать совершать сделки.

Достаточно иметь подключенный к Интернету ноутбук или стационарный компьютер, несколько сотен долларов на счету и желание разобраться во всех тонкостях. Дальше дело за малым – выбрать брокера, зарегистрироваться, открыть у него счет, получить доступ на биржу и начать совершать сделки.

Алгоритм работы простой, но вот получение дохода от игры на бирже – это уже более сложная задача, для решения которой начинающие трейдеры проходят обучение, читают книги и форумы по теме, учатся друг у друга, по мере получения опыта совершенствуют собственные навыки и стратегии торговли.

Чтобы понять, как работает биржа, что это такое простыми словами, стоит рассмотреть принцип ее работы. Биржа – это торговая площадка, рынок, который обеспечивает возможность встречи и совершения сделки между покупателем и продавцом определенного товара. Биржа является своеобразным посредником между двумя сторонами (как обычный рынок), но не только: у нее есть возможность регулировать работу участников, устанавливать свои правила, требовать соблюдения их и норм законодательства и т.д.

Юридически биржа – это организация, которая обеспечивает и регулирует торговлю разными активами (ценные бумаги, товары, валюта, производные), устанавливает свои правила работы на базе нормативных документов. Единица измерения любого торгуемого инструмента – стандартный контракт (он же лот), для доступа на биржу обычных трейдеров работают брокеры (посредники между физическим лицом и площадкой).

Выбирая, на какой бирже торговать, необходимо рассмотреть все существующие виды площадок, определиться с активом, особенностями и условиями работы.

Основные виды бирж:

- Фондовая – тут размещаются и продаются/покупаются ценные бумаги (акции, облигации) разных компаний-эмитентов. Торговля ведется через брокера – посредника, у которого есть соответствующая аккредитация и лицензия.

- Товарная – тут заключают сделки купли/продажи товаров. Торгуют специализированные биржевые товары, к числу которых относят: драгоценные/цветные металлы, энергетическое сырье, зерновые, животные и мясо, семена и продукты их переработки, текстильное и промышленное сырье, пищевые товары.

- Валютная – на биржах данного типа продают и покупают валютные пары (покупают одну, отдавая за нее другую). Валютные биржи сегодня не так популярны и влиятельны, как международный валютный рынок Форекс.

- Фьючерсная – на таких площадках торгуют фьючерсные контракты на поставку разных активов.

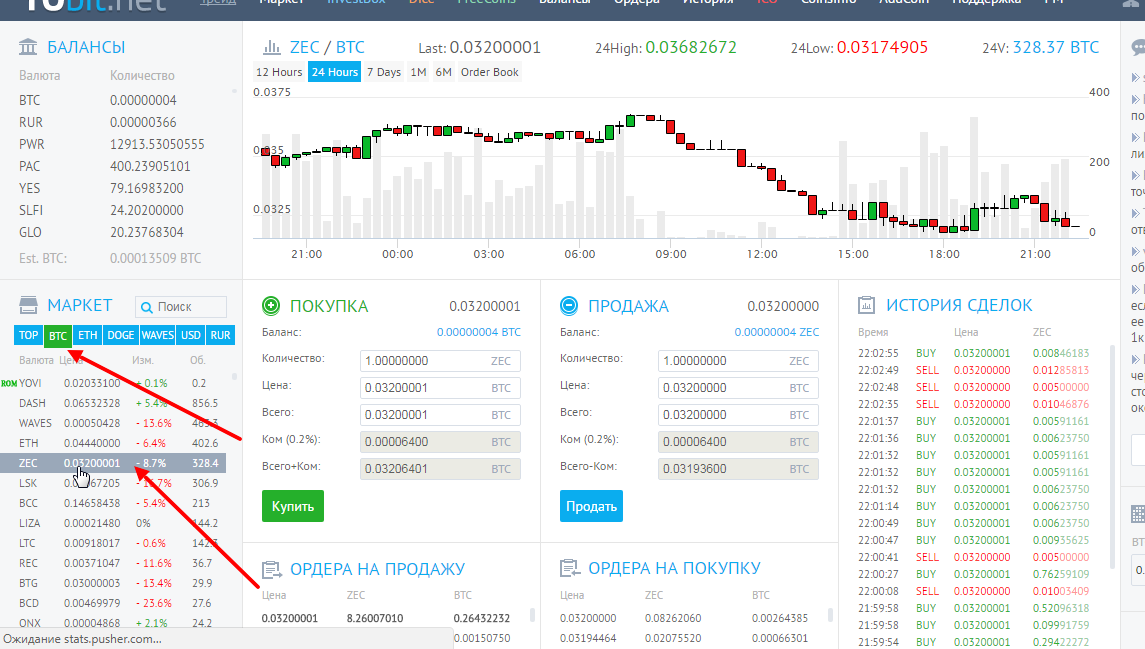

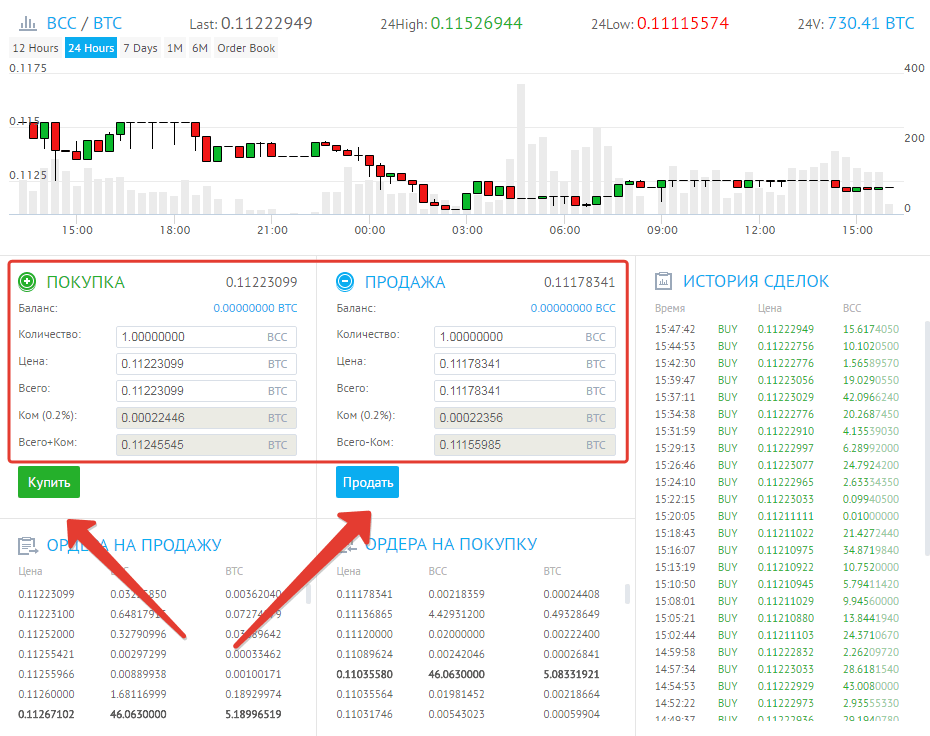

- Криптовалютная – пока эти организации не являются официальными и не контролируются государством. Как понятно из названия, площадки предназначены для торговли криптовалютами (Биткоин, Эфириум и др.) и фиатными деньгами.

Задумываясь о том, на какой бирже лучше торговать, можно выбирать площадки универсального типа, где одновременно торгуют несколько видов активов. Так, к примеру, СМЕ (Чикагская товарная биржа) дает возможность работать не только с товарами, но и фондовыми индексами, валютными фьючерсами, процентными ставками и т.д.

В РФ в 2014 году отменили деление бирж на валютные, товарные, фондовые, установив регуляцию их деятельности законом «Об организованных торгах» и рядом иных нормативно-правовых актов. Сегодня в России работает несколько фондовых бирж – самая популярная Московская биржа (появилась после объединения РТС и ММВБ).

Прежде, чем работать на бирже, стоит уделить внимание выбору площадки в соответствии с такими критериями, как местоположение, торгуемые активы, уровень риска, кредитное плечо, наличие всех необходимых документов и лицензий на осуществление деятельности. Обычно для торговли выбирают самые известные биржи с хорошей репутацией, после чего важно правильно выбрать брокера.

Выбор брокера – важный момент ввиду того, что он становится посредником между трейдером и биржей, поэтому от скорости исполнения заявок, честности и оперативности работы напрямую будет зависеть прибыльность торговли. Даже если все условия сделки позволяют получить доход и биржа выбрана серьезная, а брокер не сработает быстро и честно, трейдер может уйти в убыток.

После того, как брокер выбран, трейдеру нужно зарегистрировать у него счет, пополнить его, скачать программное обеспечение и приступать к работе. Благодаря торговому терминалу трейдер сможет заключать сделки, видеть всю информацию по ценам, анализировать движения стоимости, составлять прогнозы и т.д.

Благодаря торговому терминалу трейдер сможет заключать сделки, видеть всю информацию по ценам, анализировать движения стоимости, составлять прогнозы и т.д.

Сегодня в мире работают десятки крупных бирж, функционирующих в различных направлениях. Начинающим лучше выбирать крупную биржу, с четко прописанными правилами и прозрачной системой организации торгов.

NYSE

Это крупнейшая в мире площадка, своеобразный символ финансовой мощи США. В торгах на рынке принимают участие до 3000 компаний, по большей мере это «голубые фишки» (самые крупные корпорации с миллиардными доходами). Биржа ревностно относится к репутации, поэтому торговля тут осуществляется исключительно сильными и надежными активами.

NASDAQ

Также одна из наиболее привлекательных мировых бирж. Преимущественно специализируется на торговле ценными бумагами (акциями) предприятий Hi-Tech (робототехника, электроника, нано-технологии и т.д.). Чтобы получить возможность торговать тут, нужно найти локального брокера, имеющего выход на биржу.

Общая капитализация акций компаний-эмитентов, которые торгуются тут, составляет до 7 триллионов долларов США. В общем представлено около 3200 компаний.

Российская фондовая биржа

Российские биржевые площадки представлены немалым выбором рынков и активов. Самой известной и надежной считается Московская биржа, которая появилась при слиянии РТС и ММВБ. Тут проводят сделки с самыми разными инструментами – ценными бумагами, драгоценными металлами, валютой, фьючерсами и опционами, паями инвестиционных биржевых фондов и т.д.

Московская биржа – универсальная, тут торгуют разные ценные бумаги, контракты, сырье. Представлены акции почти 700 компаний, общий размер капитализации равен половине триллиона долларов США. Хорошая биржа для начинающих, которым пока трудно разобраться в особенностях площадок и активов, поэтому лучшим выбором становится проверенный рынок.

Хорошая биржа для начинающих, которым пока трудно разобраться в особенностях площадок и активов, поэтому лучшим выбором становится проверенный рынок.

Лондонская биржа

Одна из самых первых площадок, созданных в Европе. Тут торгуют не только ценные бумаги британских компаний, но и иностранные активы (составляют около 50% от всего торгового оборота). Сегодня Лондонская биржа является акционерным обществом, ценные бумаги которого можно приобрести тут же. Листинг достаточно сложный, поэтому сделки осуществляются лишь с лучшими, надежными активами.

Две основных группы финансовых инструментов:

- Главная категория – бумаги компаний, которые прошли проверку и соответствуют жестким требованиям FSA.

- Альтернативная категория – бумаги эмитентов, прошедших менее жестким отбор (чаще всего это инновационные молодые компании).

Рынок Форекс

Форекс представляет собой рынок, предназначенный для торговли только валютой. Основная цель трейдеров при работе на Форексе – заработок на изменении курсов валют (спекуляция). Это самый крупный международный финансовый рынок в мире с оборотом, существенно превышающим обороты других видов рынков. Начать торговать на бирже Форекс легко – достаточно выбрать брокера и пройти ряд стандартных процедур регистрации, настройки ПО.

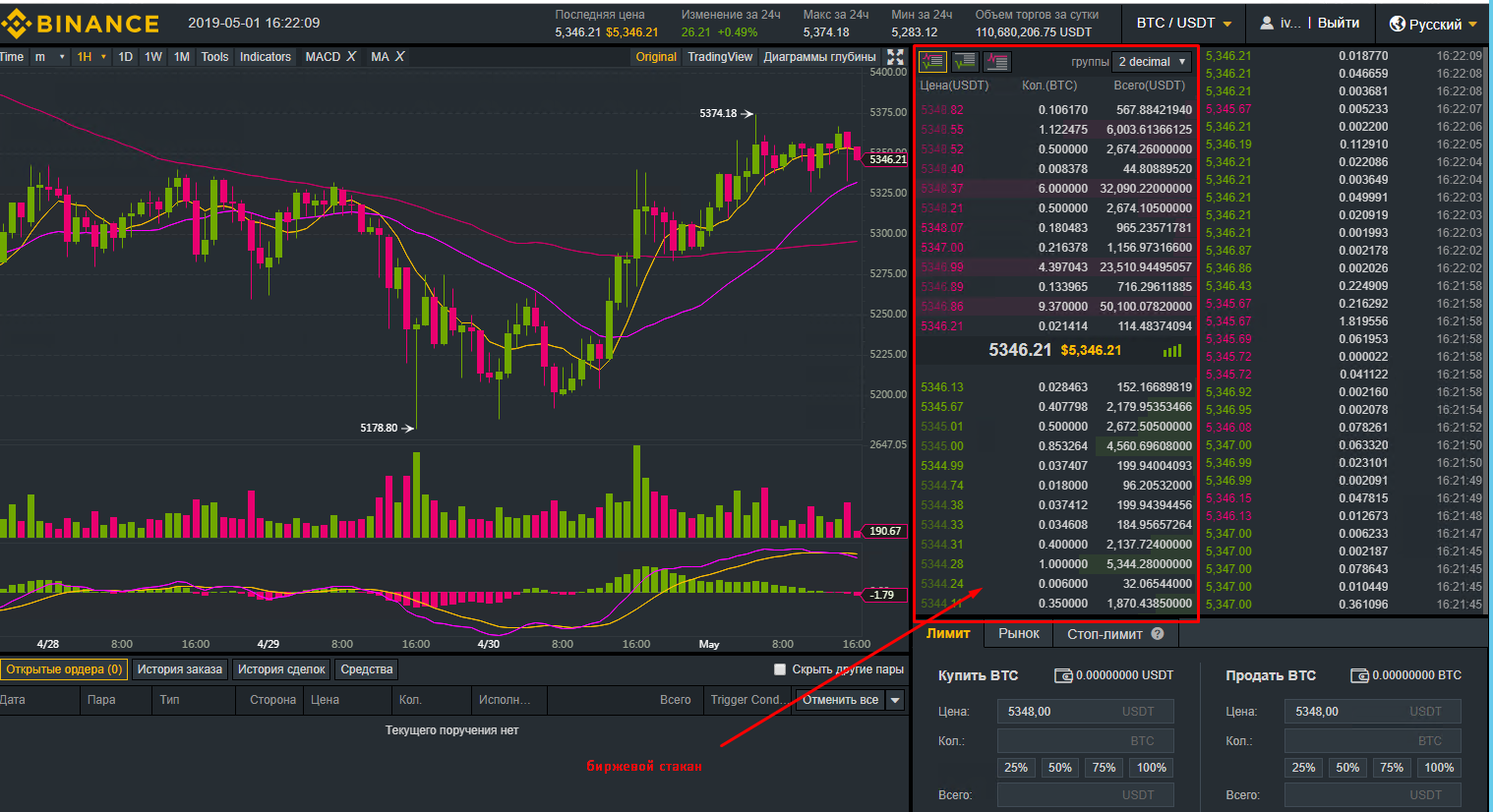

Криптобиржи: Binance, Bittrex, Poloniex

Криптобиржи появились сравнительно недавно, когда пользователям криптовалют стало недостаточно просто обмениваться ими. На криптобиржу законодательство про биржевую торговлю не распространяется, но частично регулирует ее деятельность национальное законодательство страны нахождения площадки.

Популярные в России криптобиржи делят на группы:

- Те, что работают только с криптовалютами: тут минимальные комиссии на ввод/вывод, к ним относятся рассматриваемые ниже биржи.

- Площадки, которые работают с фиатными денежными единицами.

Самые популярные площадки для торговли криптовалютами:

- Bittrex – торгуется около 900 криптовалют, регистрация США.

Простая регистрация для клиента, необходимость верификации, минимальные комиссии на вывод.

Простая регистрация для клиента, необходимость верификации, минимальные комиссии на вывод. - Poloniex – тут представлено около 130 пар криптовалют, ввод/вывод лишь в криптовалютах.

- Binance – регистрация Шанхая, представлено 80 кроссов криптовалют, торговля ведется лишь ними, верификация обязательна.

Разобравшись с тем, что такое биржа и какие активы где торгуются, новичку лучше остановить выбор на надежных и известных площадках.

Валюты – Форекс, ценные бумаги и сырье – другие мировые биржи. Криптобиржи – достаточно новый вид площадок и приходить сюда стоит лишь тем, кто хорошо разбирается в теме и знает особенности.

Азы и особенности биржевой онлайн-торговли

Пытаясь понять, как играть на бирже в Интернете новичку, важно уделить внимание всем вопросам. В виртуальной торговле учитывают все и минимальный просчет может стать причиной убытков. Брокер должен быть надежным, соединение с Интернетом – стабильным, компьютер – быстрым, знания – актуальные, анализ и прогнозы – адекватными.

Сначала нужно изучить основы торговли на бирже, выбрать актив и направление работы, а уж потом выбирать брокера, разбираться с регистрациями и т.д. Не все брокеры дают доступ ко всем площадкам, поэтому выбор приоритетных активов очень важно совершить до регистрации у посредника.

Как начать торговать на бирже:

- Определиться с активом, приоритетной площадкой.

- Выбрать брокера, который предоставляет доступ к нужной бирже.

- Создать аккаунт в личном кабинете на сайте брокера, пройти процедуру регистрации.

- Открыть торговый счет у брокера – в личном кабинете выбрать тип счета, привязать его к своим личным данным.

- Скачать и установить торговый терминал – программное обеспечение, посредством которого будут осуществляться торговые операции.

- Пополнить счет с использованием любого подходящего метода ввода.

- Начать заключать сделки – нажимая на кнопки в торговом терминале на демо или реальном счете.

С учетом того, что в будущем предпочтения трейдера могут измениться, лучше изначально выбирать надежного брокера, предоставляющего доступ к самому большому ассортименту бирж и активов. Это даст возможность в будущем пробовать силы с другими инструментами без необходимости менять брокера.

Напрямую физическое лицо принимать участие в торгах на бирже не может. Без аккредитации в клиринговой палате и специальной лицензии на большинстве площадок заключать сделки нельзя. Поэтому на бирже без брокера работать не удастся фактически (разве что потратить много времени на регистрацию в качестве аккредитованного участника биржи и иметь в наличии от 10 миллионов долларов США для торговли без кредитного плеча).

Топ-4 реальных варианта заработка на бирже

Многие новички задумываются о том, что такое торговля на бирже, с чего начать, какие активы покупать. И практически все уверены, что единственная возможность получить прибыль на бирже – это спекуляции. А, между, тем получать доход можно разными способами.

Самостоятельное ведение торговли

Большая часть новичков и опытных трейдеров заключают сделки самостоятельно – покупают/продают актив, стараясь точно предугадать изменение цены и заработать на разнице. Самостоятельный трейдинг предполагает знание основ и наличие опыта, умение строить прогнозы и разработанную стратегию. В противном случае депозит будет быстро слит.

Пример: трейдер кладет на счет у брокера 1000 долларов США, торгует на бирже, покупает дешевле и продает дороже, в результате сделок на счету оказывается 1300 долларов. Прибыль – 300 долларов США.

Уровень прибыли может быт разным и зависит от таких факторов, как тип актива, используемые в работе инструменты, комиссия брокера, ликвидность и т.д. Но самое важное – это наличие способностей у трейдера, знания основ, умения прогнозировать будущие изменения цены. Обычно тут работает правило: чем выше риск – тем выше прибыль.

Обычно тут работает правило: чем выше риск – тем выше прибыль.

Передача средств в доверительное управление

Торговля на бирже через Интернет может осуществляться трейдером не самостоятельно, а через других, более опытных трейдеров. Для этого нужно найти брокера с опцией доверительного управления (это называется ПАММ-счет), выбрать управляющего своим счетом и перепоручить ему ведение торговли на бирже. ПАММ-счет предполагает оптимальную организацию работы (управляющий не может снять деньги, а лишь использует их в работе), брокер гарантирует честность и возвратность средств.

Преимущество для новичка – передача средств профессионалу, получение прибыли. Плюс для управляющего – возможность заработать без наличия средств (он берет себе определенную часть прибыли в виде комиссии). Чтобы не потерять средства, важно тщательно выбирать ПАММ-счет с хорошими показателями доходности (но не слишком высокими, так как это может быть свидетельством аналогичного уровня риска).

Участие в партнерских программах

Партнерские программы актуальны для владельцев посещаемых сайтов и всех, кто умеет разными способами привлекать клиентов. Брокеры постоянно ищут новых клиентов и платят тем, кто рекламирует их и обеспечивает приток людей.

Идеальный вариант для партнерской программы – размещение баннеров или ссылок на ресурсах, посвященных финансам, биржевой торговле и т.д. (тематических, то есть). Лучше всего работают программы известных брокеров – тут высокие комиссии, качественные рекламные материалы, действительно интересные торговые предложения, способные привлечь клиентов.

Пример — Этот брокер:

Обучение торговле с нуля

Трейдеры, которые имеют большой опыт успешной торговли на площадке, могут преподавать основы игры на бирже новичкам. Профессионалы обычно создают курсы по обучению с нуля либо делятся опытом на своих сайтах, продавая определенную часть информации.

Успех в сфере преподавания напрямую зависит от прибыльности торговли на бирже – знание теории тут не гарантирует ничего, а вот обширная многолетняя практика даст действительно важные сведения новичкам. Основное условие высокого заработка на обучении торговле – прибыльность реального счета трейдера, который он может предоставить в качестве подтверждения знаний и навыков.

Основное условие высокого заработка на обучении торговле – прибыльность реального счета трейдера, который он может предоставить в качестве подтверждения знаний и навыков.

Кроме того, можно продавать созданные трейдером технические инструменты для автоматизации торговли, разработанные стратегии заключения успешных сделок и т.д.

С чего начать биржевую игру (трейдинг): определяемся с торговой стратегией самостоятельно

До того, как начать играть на бирже, желательно определиться со стратегией. Большинство начинающих трейдеров приходят сюда с целью заработать на спекуляциях – грубо говоря, покупать дешево и продавать дорого, разницу оставляя себе. Но все далеко не так просто и стратегий торговли может быть несколько.

Стратегия 1: торговля по тренду

Тренд – это целенаправленное движение цены актива. Именно тренд является отображением ожиданий и мыслей участников рынка, которые торгуют на бирже. Торговля по тренду – самый логичный вариант построения работы, который особенно подходит для новичков.

Яркий пример торговли по тренду – работа в границах равноудаленного канала. На графике строятся линии по высоким и низким точкам цены и внутри этого коридора осуществляется торговля. Так, если тренд растущий, можно купить актив в его начале, а потом продать на вершине, при нисходящем тренде продают дорого, ждут и потом покупают снова дешево.

Пример стратегии «Параллельные каналы + Фибоначчи» ⇒

Стратегия 2: использование инвестиций (как инвестировать деньги)

Работа на бирже может предполагать и инвестирование, которое реализуется в нескольких методах – вложение средств в ПАММ-счет, открытие долгосрочных сделок (на месяцы и годы). ПАММ-счет – лучший пример инвестирования, когда новичок выступает просто владельцем средств, кладет их на счет, которым распоряжается другой трейдер, более опытный и способный доказать свои способности счетом с успешной торговлей.

При выборе ПАММ-счета смотрят на сам счет – прибыль по нему должна расти постепенно и неустанно. Наличие резких скачков и доходности выше 30% может стать доказательством слишком рискованной стратегии торговли, которая рано или поздно станет причиной слива депозита.

Что касается долгосрочной торговли, то она ведется по обычным правилам: заключается сделка с целью получения прибыли от спекуляций. Такой подход на бирже для начинающих не очень подходит, так как предполагает учет фундаментальных данных и обширных знаний в сфере экономики, финансовых рынков.

Нужно хорошо разбираться в особенностях формирования цен и уметь прогнозировать изменения стоимости актива, с которым ведется работа. Только тогда покупка сегодня нефти или акций позволит получить доход через год и более.

Стратегия 3: торговля с применением паттернов

Паттерн на графике цен биржевых инструментов представляет собой определенную фигуру из точек цен, которая четко выявляется и предполагает свои особенности. Фигуры можно использовать для построения прогноза, поиска точек входа/выхода с рынка.

Паттернов существует множество, в качестве примера самых популярных можно привести «Прямоугольник» или «Голова и плечи». Так, «Голова и плечи» — это сочетание трех ценовых вершин, средняя из которых является наивысшим максимумом подъема стоимости, а две другие расположены по бокам на одинаковом расстоянии.

Так, «Голова и плечи» — это сочетание трех ценовых вершин, средняя из которых является наивысшим максимумом подъема стоимости, а две другие расположены по бокам на одинаковом расстоянии.

Каждая фигура на графике предполагает свое толкование и может использоваться даже тем, кто торгует небольшой отрезок времени. Ведь фигуры описаны, их легко можно научиться выявлять и каждая дает определенную информацию о рынке, нужные инструкции для дальнейшего поведения.

Особенности применения паттернов в торговле:

- Знания рынка – могут быть даже минимальными, главное научиться определять фигуры и четко применять рекомендации к ним.

- Таймфрейм – минимум 1 час и более.

- Открытие сделки – свеча, пробившая отслеживаемый уровень, должна быть закрыта.

- Закрытие сделки – желательно использовать стоп-лосс, который устанавливается в зону отсутствия убытка и при дальнейшем движении цены передвигается.

- Индикаторы – могут не применяться, достаточно слежения за появляющимися фигурами.

- Результат – при верном использовании паттернов можно получать неплохой доход (особенно часто использует данный способ торговля валютой).

Стратегия 4: контр-трендовая

Этот подход прямо противоположный торговле по тренду, так как предполагает работу против текущей тенденции изменения цены. Главный недостаток стратегии в том, что рынок не всегда предсказуем и торговля получается довольно рискованной. Чаще всего подобные способы заработка используют опытные трейдеры, умеющие точно прогнозировать изменения цены актива и просчитывать уровни риска.

Пример контртрендовой стратегии ⇒

Стратегия 5: торговля на новостях

Этот метод довольно простой и прибыльный. Трейдеру нужно отслеживать новости и принимать во внимание их влияние на рынок и изменения стоимости актива. Так, определенные новости могут повлиять на стоимость валюты, акций компаний, нефти или золота.

Пример стратегии торговли на новостях ⇒

Как торговать в Интернете: пошаговое руководство и уроки для новичков и начинающих трейдеров

Биржа для чайников изначально представляется чем-то сложным и страшным, но по мере получения знаний и изучения азов торговли все перестает быть непонятным и выстраивается достаточно четкое понимание системы успешной торговли.

Шаг 1: правильный выбор брокера

Новые компании в Интернете появляются постоянно и многие задумываются о том, как стать брокером. Это достаточно сложная процедура, требующая немалых вложений и понимания особенностей и тонкостей биржевой торговли. Несмотря на все сложности, число брокеров постоянно растет и трейдеру выбрать подходящего порой непросто.

Основные критерии выбора надежного брокера:

- Репутация компании, отзывы клиентов – первое, на что нужно обратить внимание. Желательно останавливаться на тех, кто давно и успешно работает, имеет минимум негативных отзывов и постоянно повышает уровень сервиса, не участвует в мошеннических схемах.

- Ассортимент активов и инструментов – до того, как играть на бирже, новичку нужно определиться, чем и где он будет торговать, а потом выбирать брокера, предоставляющего эти возможности.

- Размер минимального депозита – сумма, которая должна быть на счету для начала торговли. Большинство компаний устанавливают в районе 100 долларов США, но есть и те, что позволяют начинать работу с 1000 рублями (центовые брокеры), а в некоторых депозит исчисляется десятками тысяч.

- Величина комиссии – сумма, которую брокер будет брать с каждой сделки. Особенно важен параметр для тех, кто планирует вести краткосрочную торговлю (то есть, заключать большое число сделок каждый день), также может быть комиссия за вывод средств.

- Терминалы – самые популярные MetaTrader4/5 для компьютера, Игра на бирже онлайн предполагает использование в работе программного обеспечения и предварительно нужно убедиться, что брокер предоставляет ПО для устройства, с которого будет выходить на биржу трейдер.

- Способы ввода/вывода средств – среди них должны быть те, что подходят трейдеру.

- Работа техподдержки – должна быть круглосуточной, это желательно проверить на демо-счету.

- Наличие лицензии и всех документов – обязательно, без этого не стоит вообще торговать через брокера.

- Скорость исполнения заявок, корректность работы торгового терминала – это тоже придется проверять на практике, поторговав какое-то время на виртуальном счету и оценив все плюсы, минусы.

Многие трейдеры ищут информацию на всевозможных тематических ресурсах – в этом есть смысл, но только если рейтинг брокеров составлен честно и размещен на независимом портале. Среди лучших проверенных брокеров стоит упомянуть такие, как Финам, Альпари, Roboforex, Instaforex и т.д.

Шаг 2: регистрация личного кабинета

Чтобы иметь доступ на Форекс, торговые биржи и другие площадки, нужно зарегистрироваться у брокера, перейдя на его сайт. Обычно это отнимает несколько минут – вводятся контактные данные, ФИО. В процессе регистрации клиенту может позвонить менеджер компании для предоставления бесплатной консультации.

Данные нужно указывать реальные, пароль/логин сразу записывать и в общем отнестись к процедуре ответственно.

Шаг 3: скачивание с официального сайта брокера торгового терминала, установка на компьютер

Торговые терминалы у брокеров представлены в нескольких вариантах, нужно выбрать подходящий, скачать и установить на устройстве, с которого планируется торговать. На сторонних ресурсах скачивать нельзя, так как авторизация происходит лишь на ПО брокера.

Шаг 4: торговля на demo-счете (тренировка)

Многие трейдеры задумываются о том, как научиться играть и торговать прибыльно. Теорию можно получить из разных источников, а вот практический опыт не даст ни один учебник, он приходит лишь по мере заключения сделок.

Чтобы не просадить сразу же все средства в первых сделках, стоит открыть демо-счет и попробовать поторговать на нем. Тут деньги виртуальные, но это единственное отличие счета от обычного.

Шаг 5: открытие реального торгового счета и минимальный капитал

Открытие реального торгового счета осуществляется также у брокера. Может появиться необходимость верификации (подтверждения личности) клиента чаще всего в формате загрузки сканов документов, подтверждающих личность, и фото. Далее трейдер следует указаниям и может перевести на счет средства, а как они придут – начинать торговлю.

Шаг 6: получение 1-ой прибыли от биржевой игры

При наличии определенной стратегии торговли первая прибыльная сделка не должна заставлять себя ждать. Прибыль появится на счету и тут очень важно трейдеру справиться с эмоциями – не начать на радостях спонтанно заключать непродуманные сделки, но и не сидеть без дела, боясь потратить заработанное.

К прибыли и убытку нужно относиться философски, доход воспринимать как нормальный результат деятельности, убытки – как звоночек о необходимости трудиться и доводить до совершенства торговую стратегию.

Шаг 7: пошаговый план увеличения размера торгового капитала

Задумываясь о том, с чего начать торговлю на бирже, многие новички упускают из виду необходимость планировать свою деятельность в процессе работы. У трейдера обязательно должен быть план, куда вносятся убытки и прибыль, где осуществляется анализ удачных решений и ошибок, где указаны оптимальные уровни риска.

Следовать плану нужно неукоснительно. Мастера советуют не пополнять новичкам депозит до тех пор, пока сумма на нем хотя бы не удвоится. Но лучше вовсе не добавлять средства – есть сумма на счету и ее нужно увеличивать.

Для многих биржевые игры представляют собой нечто похожее на ставки в казино, но это не так: тут каждый шаг и решение должны быть продуманы и основаны на анализе, прогнозах. Постоянно получать прибыль не удастся, поэтому изначально нужно проанализировать стратегию и определить, какой оптимальный процент дохода и убытка может быть в месяц.

Дальше – если потери больше, нужно пересматривать торговлю и искать ошибки, если прибыль выше спланированной – использовать удачные решения в дальнейшей торговле.

Шаг 8: получение стабильной прибыли на рынке

Когда прибыль получена и жизнеспособность торговой системы доказана, нужно обеспечить стабильный доход. Для этого следует продолжать заключать сделки по успешной стратегии, стараться доводить ее до автоматизма с использованием различных технических средств. Чем меньше времени трейдер будет тратить на торговлю – тем больше времени получит на изучение новых рынков, активов, инструментов.

5 важных рекомендаций по выбору надежного брокера

Кроме изучения технической стороны торговли и поиска ответа на вопрос о том, как правильно торговать, трейдер должен уделить внимание и выбору брокера. Именно от него во многом определяется успех торговли, поэтому игнорировать данный этап нельзя.

Советы по выбору брокерской компании:

- Все составляющие осуществления сделок – кредитное плечо, спред, размер лота и другие вопросы нужно изучить сразу, так как они принципиальны для торговли. Также желательно сразу изучить акционные предложения, наличие скидок и бонусов.

- Обучающие материалы – хорошо, если брокер заинтересован в прибыльной торговле трейдера. Бывает, что брокеру все равно (ведь он все равно получает свою комиссию), но многие известные компании предлагают учебные материалы, помогают начинающим.

- Торговый терминал – желательно, чтобы был максимальный выбор платформ (как основные и известные, так и другие), что предоставляет клиенту больше свободы. Хоть это и не финансовая составляющая, но комфорт в работе во многом влияет и не прибыльность в том числе.

- Первоначальные бонусы на депозит новым клиентам – нужно воспринимать осторожно, так как нередко брокер замораживает подаренные средства вместе с основными на счету и выставляет требования к трейдеру для снятия.

- Отзывы ⇒ (на нашем сайте их более 1000 реальных!) – вещь двоякая: во-первых, положительные могут быть проплачены самим брокером, отрицательные – его конкурентами и во-вторых, многие начинающие трейдеры оставляют негативные отзывы о брокере после слива депозита по своей же вине. Брокер не виноват, что трейдер пришел работать, не зная ничего о биржевой торговле и не представляя, как устроена.

Лучшим подтверждением серьезности и надежности брокера станет лицензия, выданная официальными органами, а также ряд других документов, свидетельствующих про легальность работы компании.

4 лучших и надежных брокера

Игра на бирже для новичков во многом определяется организацией торговли и многое зависит от надежности и честности, профессионализма брокера. Ниже представлены лучшие, сотрудничество с которыми даст лишь положительный опыт.

Брокер 1: Forex4you

Компания зарегистрирована на Британских Виргинских островах как представляющий брокер E-Global Trade & Finance Group. Работает на территории всех стран СНГ, предлагает больше 50 финансовых инструментов. Есть возможность открывать не только стандартные счета, но и возможность обработки сделок без дилера по технологии NDDЕ.

Минимальные суммы депозита действительно небольшие, есть возможность открыть демо-счет. Представлен большой арсенал аналитики (видеообзоры, сводки, прогнозы, экономические новости и т.д.). Есть возможности ведения автоматического трейдинга, представлен большой выбор торговых терминалов.

Компания — лидер торговой соцсети Share4you.

Брокер 2: Альпари (Alpari)

Один из самых известных и надежных брокеров (заявлен как номер один Москвы и России, имеет множество наград и премий), который вкладывает немалые средства в развитие образовательных программ. Нанимают опытных трейдеров для тех, кто не знает ничего о торговле на бирже, записывают курсы. Можно преподавать основы или учить собственной стратегии, составлять обзоры.

Кроме всех стандартных возможностей и предложений, есть ПАММ-счета для инвесторов, которые хотят заработать, привлекая опытных трейдеров. Брокер работает на рынке уже 20 лет, есть масса акций и спецпредложений, это идеальный выбор для тех, кто хочет зарабатывать на валютном рынке Форекс.

Брокер 3: Roboforex

Компания дает широкий доступ на все мировые финансовые рынки – с ее помощью на биржах играют тысячи и десятки тысяч трейдеров. Клиенты могут заключать сделки на разных биржах мира по разнообразным финансовым инструментам: металл, акции, валюта, фьючерсы и т.д.

У брокера есть большой выбор торговых счетов, есть возможность выбора различных условий торговых стратегий. Компания зарегистрирована в Новой Зеландии, есть все лицензии и документы. Очень важно, что трейдеру предоставляется возможность выбора многих условий торговли, выбрав подходящий вариант.

Roboforex постоянно развивается: увеличивается список инструментов, появляются новые продукты и технологии, обеспечено взаимодействие с партнерами и клиентами. Выгодные условия для заключения сделок и широкие возможности привлекают множество новых клиентов.

Главные плюсы: максимальная скорость исполнения ордеров, небольшие спреды, множество инструментов, хорошая партнерская программа, возможность использовать разные торговые терминалы, минимальные требования по депозиту.

Брокер 4: Instaforex (Инстафорекс)

Хороший выбор для тех, кто знает, что такое биржи, и хочет торговать самостоятельно. Минимальный депозит неограниченный, реальную торговлю можно начинать с любой суммой. Есть возможность выбора кредитного плеча – от 1:1 до 1:1000.

На рынке брокер работает уже определенное время, на протяжении которого появилось множество положительно настроенных клиентов. Функционал постоянно расширяется, техподдержка хорошая, ввиду чего компания упорно сохраняет лидирующие позиции в разных рейтингах.

Основные преимущества:

- Больше 300 инструментов.

- Возможность торговать криптовалютами.

- Предоставляются аналитики, проводятся конкурсы и акции.

- Есть ПАММ-счета.

- Максимально облегчены ввод/вывод.

Как торговать и выигрывать на бирже – топ-5 проверенных советов (первые шаги, подробная инструкция, принцип и правила торговли)

Советы от профессиональных трейдеров – это прекрасная возможность научиться у лучших и избежать распространенных ошибок, поэтому начинающим трейдерам стоит к ним прислушиваться.

Совет 1: трейдеру важно использовать правильный размер сделки

Открывая новую сделку, трейдер должен заранее продумывать оптимальные уровни риска/прибыли, проставлять Stop Loss (ордер для ограничения убытка, по достижении ценой которого сделка закрывается автоматически). Размер потерь в одной сделке не должен быть больше 2% общей суммы депозита.

При условии использования эффективной торговой стратегии убытки все равно будут, но прибыль должна получиться больше (после 10-20 сделок, к примеру, на депозите должна оставаться большая сумма, чем была до).

Совет 2: концентрируйтесь на закрытии позиций

Любая торговая стратегия должна предполагать правила для открытия/закрытия позиций. И нужны четко прописанные в плане условия, при которых сделка открывается, а также те, при которых сделка закрывается (а не ожидается разворот рынка и момент, когда будут потеряны все средства с депозита).

Желательно выводить сделки в безубыточный уровень (когда Stop Loss такой же или больше цены открытия сделки). Но и в таком случае опасность может представлять гэп (на нестабильных рынках в выходные появляется разница в стоимости закрытия пятницы и открытия понедельника).

Совет 3: следите за рыночной ситуацией и экономическими показателями рынка

Даже при условии ведения краткосрочной торговли стоит учитывать экономическую ситуацию на рынке, отслеживать основные показатели. Ведь так или иначе, но новости и разные индексы влияют на стоимость активов, а трейдер должен уметь брать их во внимание, строить адекватные прогнозы, предусматривать неожиданные движения.

Так, к примеру, перед важными событиями рынок часто входит в боковой тренд и трендовые сигналы могут не давать нужной эффективности.

Совет 4: всегда анализируйте полученные результаты

Все сделки нужно тщательно анализировать и вносить в торговый план трейдера. Убытки и прибыли, используемые торговые стратегии, условия для входа/выхода – все это нужно четко фиксировать, чтобы совершенствовать систему, понижать убытки и повышать прибыли. Нельзя пускать торговлю на самотек и надеяться, что очередная сделка принесет прибыль. Основываться нужно не на надежду, а точные расчеты и аналитику.

Совет 5: трейдинг должен основываться на письменных планах

План нужно составлять в письменном виде – так он точно будет включать все необходимые пункты и поможет проанализировать торговлю в любой момент, отыскать причины получения тех или иных результатов торговли.

Письменные заметки могут помочь потом воссоздать интуитивно найденную торговую систему, потренироваться, проверить правильность составленного прогноза.

Часто задаваемые вопросы: faq по биржевой торговле

Приступая к торговле на бирже, начинающие трейдеры сразу хотят получить ответы на все интересующие их вопросы. И данный список позволит рассмотреть самые важные из них.

Вопрос 1: какой минимальный капитал необходимо иметь новичкам

Величина минимального капитала должна быть равной сумме, указанной у выбранного брокера. Это может быть и 1 доллар США, и даже полное отсутствие средств (когда брокеры дарят начальный депозит и позволяют трейдеру использовать его в работе). Но это не очень хороший вариант, так как заработать оптимальную сумму удастся нескоро, а такие бонусы от брокеров могут предполагать скрытые условия.

Также можно воспользоваться другими предложениями брокера – открыть центовый счет или взять большое кредитное плечо. В первом случае трейдер работает не с долларами, а с центами, во втором – использует заемные средства компании.

Имея минимальный депозит, трейдер, тем не менее, может учиться торговле и получать бесценный опыт, не сможет сразу потерять много, получает шанс проверить качество терминала и скорость исполнения брокером заявок. Но полноценной торговли с 20 долларами вряд ли получится: прибыли будут минимальными, слить депозит можно очень быстро (так как он не переживет просадки).

Сумма минимального депозита зависит от брокера и вида торговли, выбранного инструмента, условий и т.д. Для нормальной торговли оптимально иметь на счету несколько тысяч долларов США, но тут каждый трейдер решает сам для себя.

Вопрос 2: как научиться торговать акциями на фондовой бирже начинающему с нуля

Торговля акциями на бирже – технически очень простой и реально достаточно сложный (если стоит цель заработать средства) процесс. Акции разных компаний постоянно меняются в цене: многие из тех, кто когда-то вложил несколько сотен долларов в Google или Amazon, сегодня стали миллионерами. И обратная ситуация – если компания падает в рейтингах и становится банкротом, ее акции могут не стоить ничего.

Несколько универсальных советов для тех, кто начинает торговать на любой бирже (Брейн Рейнкенсмейер):

- Выполнить всю процедуру от выбора брокера и до пополнения счета, подготовить рабочее место, обеспечить все технические условия. Для начала нужно попробовать поторговать на демо-счету, чтобы понять принцип заключения сделок.

- Изучать литературу – книги по торговле ценными бумагами и все, что касается их обращения, истории успеха компаний и повышения/понижения стоимости акций.

- Читать статьи – разных экспертов, акционеров, деятелей экономики и всех, кто зарабатывает предсказыванием движения цен ценных бумаг.

- Помощь наставника – будет всегда кстати: если есть кто-то, готовый помочь хотя бы на первых порах, не стоит отказываться от возможности получить реального мастера в качестве помощника, отвечающего на появившиеся в процессе вопросы.

- Изучение опыта великих – также очень важно, дает массу полезной информации. Это могут быть книги Александра Элдера и Джека Швагера, опыт Пола Тюдора Джонса, Уоррена Баффета, Джесси Ливермора, Питера Линча, Бенджамина Грехема и т.д.

- Постоянный анализ рынка – цены цикличны на все активы, периодически повторяются, есть смысл изучать рынок и особенности влияния на него тех или иных событий.

- Платные подписки – могут стать источником полезной информации.

- Уроки и семинары (вебинары) – нужны постоянно для повышения уровня квалификации, обновления знаний, отточки навыков.

- Получение реального практического опыта – сколько бы трейдер ни читал, он все равно основные навыки получит на рынке, в процессе заключения сделок.

Вопрос 3: как и с чего начать торговать на Московской бирже

Московская биржа – крупнейшая торговая площадка, которая появилась в 2012 году в результате объединения бирж РТС и ММВБ. Достаточно быстро рынок стал лидером в России по объему торгов и числу клиентов. Сегодня Московская биржа включена в 20 лучших мировых бирж.

Инструменты, доступные для торговли на Московской бирже: ценные бумаги, опционы, фьючерсы, валюты, драгметаллы, сырье, ПИФы и т.д. Операции клиенты осуществляют через торговую платформу, отдавая приказы брокерам. Все операции должны быть подтверждены электронным ключом.

Чтобы начать торговать частному лицу на Московской бирже, нужно найти работающего с ней брокера, заключить с ним договор, зарегистрироваться и открыть счет, скачать и установить программное обеспечение, пополнить торговый счет и выйти на рынок.

Вопрос 4: как зарабатывать на бирже много денег в домашних условиях

Заработок на бирже напрямую зависит от знаний и способностей трейдера, умения использовать технические средства и инструменты, прогнозировать движения цен, заключать выгодные сделки вовремя. Все средства для торговли являются всего лишь вспомогательными, главное же условие прибыльной торговли – умение трейдера чувствовать рынок, предсказывать движения цены и вовремя покупать/продавать, правильно вкладывать средства.

Совет 1: не стоит сразу вкладывать в торговлю большие суммы и весь капитал

Новички нередко после нескольких удачных сделок сразу мнят себя профи, пополняют депозит и вкладывают все имеющиеся средства в торговлю. И это приводит к потере всех денег, так как никогда еще спонтанные решения не приносили дохода. Торговля должна основываться на четком плане и расчетах, влиять на них количество прибыльных сделок не должно.

Начинать достаточно с 300-500 долларов, работая на увеличение депозита. Дальше, исключительно при разработке прибыльной стратегии, эффективность которой проверена в реальной торговле, можно пополнить счет на несколько тысяч. И использовать средства по тому же плану, что и раньше (не повышая риски и допустимые объемы средств в одной сделке).

Совет 2: где новичкам не рекомендуется пользоваться большим кредитным плечом

Новичкам нигде не стоит использовать большое кредитное плечо. Ведь речь идет о трейдере, который только пришел на биржу и вряд ли имеет проверенную систему, гарантию прибылей. А кредитное плечо – это показатель объема заемных средств: если взять у брокера слишком много (грубо говоря, вложить 2 доллара своих и 98 брокера), при малейшем уходе сделки в минус (как только убыток будет равен 2 долларам, которые брокер не хочет потерять) сделка автоматически закроется. Трейдеру и поторговать толком не удастся.

Совет 3: прежде, чем начать торговать реальными деньгами, следует попрактиковаться на виртуальных

Возможность торговать виртуальными средствами доступна в 2 вариантах – открытие демо-счета, где работа осуществляется полностью аналогично обычной деятельности на бирже (но с использованием нереальных средств) или открытие центового счета, работа на котором реальна, но предполагает использование центов вместо долларов.

Совет 4: максимально исключите в процессе торговли эмоциональную составляющую

Эмоции – худший советник трейдера, независимо от их типа. Жадность и страх сковывают и не позволяют нормально работать, радость от прибыли и азарт приводят к слишком высоким рискам и сливу депозита.

К торговле на бирже нужно относиться как к любой другой работе, четко ориентироваться на план и аналитику, стараясь исключить вообще влияние эмоций на действия.

Игра на бирже, биржа для новичков, суть игры, биржа онлайн, игра на понижение

Современная биржа – это электронная система, в которой происходит торговля валютой и ценными бумагами. На территории РФ самой крупной считается Московская Биржа – на ней проводится основное количество сделок. Для желающих приобрести акции на этой площадке всегда найдется ценный вариант, ровно как и для всех, кто хочет продать ценные бумаги по максимально выгодной цене.

Содержание

Скрыть- Игра на бирже

- Игра на бирже для новичков

- Суть игры на бирже

- Игра на бирже онлайн

- Игра на понижение на бирже

- ”Игра на бирже” или вся правда о трейдинге

- Принцип торговли

- Инструменты торговли

- Как выбрать биржу для торговли?

- Стратегии игры на бирже

- Волатильность

- Советы опытных трейдеров: биржа — игра или работа

Определение цены осуществляется посредством анализа встречных заявок. Прибыль трейдер получает в виде разницы между ценой приобретения и ценой продажи акций. Дополнительный источник пассивного дохода в виде дивидендов также возможен. Работа на бирже проводится через заключение сделок при непосредственном участии посредника. Как правило, доступ к торгам предоставляют специализированные брокерские компании.

Игра на бирже

Для успешного старта работы на бирже новичок выбирает брокера, который становится проводником начинающего трейдера в мире финансовых услуг. Поиск хорошего брокера – порядка 50% успеха, поскольку вероятность выйти в профит без надежной и профессиональной организации процесса торговли практически невозможно. Удобство в процессе заключения сделок онлайн зависит от уровня технологической оснащенности и профессионализма брокера. От выбора дилингового центра во многом зависит уровень заработка трейдера, поэтому перед заключением договора о сотрудничестве необходимо обратить внимание на функциональность и уровень удобства программного обеспечения, аналитические отчеты, которые предлагаются компанией, а также перечень ресурсов, необходимых для мониторинга ситуации на бирже.

Игра на бирже для новичков

После прохождения всех формальностей на этапе выбора брокера новоиспеченному трейдеру необходимо научиться оценивать ситуацию на фондовом и валютном рынке. Как правило, для этих целей используется технический и фундаментальный анализ. В первом случае речь идет об анализе котировок валютных пар в динамике, а во втором об исследовании значений фундаментальных показателей наподобие фондовых индексов, остатков на торговом или платежном балансе, ставок рефинансирования и других подобных показателей.

Суть игры на бирже

Основной смысл работы на бирже сводится к необходимости выбора четкого плана действий. Перед началом работы трейдеру потребуется выбрать одно из фундаментальных стратегий или сконцентрироваться на работе с индикаторами, которые привязываются к графикам валютных курсов. Отдельные стратегии технического анализа также предполагают использование массивов аналитических данных без использования графиков. В конечном итоге такие показатели как размер капитала, продолжительность ведения торгов и количество проводимых сделок определяются типом выбранной стратегии.

Игра на бирже онлайн

Фактическая работа на бирже начинается с подачи заявки на открытие сделки с целью продать или купить валюту. До момента завершения сделки к ней привязывается определенный ордер, а зафиксированная позиция имеет открытый статус. Часто сделки завершаются в автоматическом режиме, что случается в моменты, когда срабатывают ордера, ограничивающие размер максимально допустимой прибыли или максимально допустимого убытка. При открытии позиции на продажу она завершается покупкой или наоборот. Если трейдер действует максимально правильно, сделка закрывается с прибылью. Новичкам, которые совершают много ошибок и не понимают как торговать на бирже, практически все брокеры протягивают информационную руку помощи в виде платных или бесплатных курсов, вебинаров, семинаров и дополнительной обучающей литературы.

Игра на понижение на бирже

Позиция «Медведей» при игре на бирже сводится к продаже актива во время падения цены, затем следует приобретение аналогичного количества валюты, ценных бумаг или товара по более низкой цене. Как правило, начинающие трейдеры сразу понимаю, что такое игра на повышение, хотя в заключении сделок в обратном порядке, по сути, нет ничего сложного. Пример из практики. По результатам анализа трейдер замечает, что цена начинает снижаться после достижения очередного пика. Открывается сделка на продажу, которая держится открытой, пока не начнется дальнейшее снижение котировок. При существенном удешевлении стоимости актива трейдер приобретает аналогичное количество валюты по более низкой цене, обеспечивая себе, таким образом, прибыль в виде разницы.

”Игра на бирже” или вся правда о трейдинге

Успешные трейдеры не играют, но работают на бирже. Делать это приходится каждый день. Главная сложность заключается в необходимости много думать и анализировать текущую ситуацию. Нередко опытные участники биржи советуют сформировать правильное отношение к профессии. Желательно научиться воспринимать открытие и закрытие сделок как бизнес. Большинство досадных потерь и разочарований происходят по причине нетерпеливости, жадности и неопытности трейдера. Эту особенность лучше принять сразу, а умение прогнозировать движение графика обязательно придет вместе с опытом.

Принцип торговли

Главная формула трейдинга, хоть и не золотая, и не сверхприбыльная, действительно существует. Вот она: pr = D*x — U*n — C, расшифровка:

D– средняя прибыль по одной сделке;

N – количество убыточных сделок;

Х – количество прибыльных сделок;

С – издержки в виде комиссий и сборов;

Из формулы видно, что для заработка на бирже не обязательно, чтобы количество прибыльных сделок превысило количество убыточных. Достаточно зарабатывать больше на прибыльных контрактах. Чтобы достичь поставленной цели, нужно держать прибыльные позиции максимальное количество времени и быстро закрывать убыточные сделки.

Инструменты торговли

Акции – один из классических инструментов трейдинга. Главные особенности: нет «плеча», при торговле на некоторых акциях невозможно выйти в шорт. Предусмотрен дополнительный источник доходов в виде дивидендов.

Фьючерсы – финансовый инструмент производного характера.

Валюта – торгуется преимущественно через дилинговые центры форекс. Благодаря внушительному кредитному плечу (среднее значение 1 к 100) появляется возможность быстро заработать или также быстро потерять круглую сумму.

Как выбрать биржу для торговли?

Размер комиссии – ключевой фактор при выборе брокера. Внимательно изучайте ценовую политику будущего партнера. Различные дополнительные платежи также возможны. Как правило, комиссия рассчитывается в виде процента от оборота конкретного трейдера, поэтому ее размер оказывает влияние на цену сделки. При минимальных комиссиях становятся доступными короткие сделки и дополнительные возможности увеличить доход.

Второй важный момент – терминал, с которым работает брокер. Количество доступных инструментов и скорость соединения во многом определяется версией терминала.

Стратегии игры на бирже

Опытные трейдеры советуют не рисковать средствами в объеме более 2% от суммы. Если взять за основу это правило, хуже точно не будет. Трейдеры, который не ставит ограничений, склонен к высокому, неоправданному риску. В результате потери крупных сумм становятся практически неизбежными.

Даже одно, незначительное превышение установленного ограничения приводит к потере контроля над сделками и нередко заканчивается сливом депозита. В такие моменты трейдинг превращается из профессии в азартную игру, которая уже самостоятельно руководит участником рынка.

Волатильность

Термин происходит от английского слова «volatile», что в переводится как непостоянный или изменчивый. На бирже волатильность показывает уровень интенсивности колебаний ценовых котировок. Волатильность рассчитывается путем определения разницы между максимальной и минимальной ценой. Полученный результат делится на среднедневную цену.

Пример из практики. Акции Макдональдса стоят 10 долларов. Через время цена пошла вверх и составила 11 долларов, затем опустилась до 9 и при закрытии опять остановилась на отметке 10 $. Дневная волатильность составит: (11-9)/10*100%=20%.

Советы опытных трейдеров: биржа — игра или работа

- Если вы чувствуете переизбыток эмоций, следует немедленно прекратить торговлю. Волнение и неуверенность в себе, раздражение, подавленность, эйфория, счастье, эмоциональное возбуждение – все это коварные враги трейдера.

- После крупной прибыли, ровно, как и после крупных убытков, рекомендуется сделать паузу минимум на 24 часа.

- Старайтесь работать как можно более дисциплинированно, а собственные возможности оценивать объективно и профессионально.

- Не следует открывать сделку, если вы не знаете, при какой прибыли или убытке следует незамедлительно закрыть контракт.

Совет от Сравни.ру: Работа на валютной или фондовой бирже действительно может приносить прибыль, но без основательной практической и теоретической подготовки, получать высокий и стабильный доход вряд ли получится. Рисковать деньгами из семейного бюджета, кредитными средствами, а также просто последними деньгами, которые остаются в распоряжении категорически не рекомендуется.

Биржевая торговля (как торговать на бирже)

Биржевая торговля, трейдинг – процесс совершения сделок купли/продажи финансовых инструментов на организованных торгах (бирже). Частное лицо, получая доступ к бирже через брокера, может торговать акциями, облигациями, валютой, фьючерсами, опционами и другими инструментами.

Для торговли на бирже физическому лицу требуется несколько компонентов:

— Открытый брокерский счет у одного из брокеров или в банке, имеющем брокерскую лицензию. Журнал Financial One регулярно публикует рейтинг брокеров, которые дают доступ к двум основным торговым площадкам России – Московской бирже и Санкт-Петербургской бирже.

— Торговый терминал (программа для трейдинга), через который физлицо будет самостоятельно совершать сделки, либо персональный менеджер, который будет совершать сделки на брокерском счете клиента посредством голосовых сообщений последнего. На сегодняшний день можно констатировать, что голосовой трейдинг практически умер, уступив место самостоятельной торговле через биржевые терминалы. Как правило они делятся на несколько видов: независимые разработки (QUIK, MetaTrader, «Источник», Yango, «Тезис» и др.) и внутренние разработки брокеров (FinamTrade от компании «ФИНАМ», приложение «Мой брокер» от БКС, SmartX от компании «Ай Ти Инвест» и и т.д).

Что нужно, чтобы успешно (прибыльно) торговать на бирже?

Для успешной торговли на бирже необходимо наличие трех ключевых факторов, которые не могут существовать друг без друга:

— Четко формализованная торговая система. Это свод правил, по которым трейдер принимает решение о входе и выходе из позиции. Они могут быть сформулированы как на основе графических моделей (паттернов), так и на основе сигналов различных технических индикаторов, которые встроены в биржевые терминалы.