Куда вложить деньги: надежные инвестиции FCP

Как известно, вложение денег на фондовом рынке, особенно во время кризиса, для массового неопытного инвестора чревато самыми большими потерями. Одна из наиболее весомых причин этого – использование только двух «красок» инвестирования: черной и белой. Когда вложения чьих-то денег в тот или иной актив (акции, облигации, фонды) приносят за год, например, 30%, 40% или даже 50% дохода, то наш инвестор, как правило, обращает на такие инвестиции внимание и задается вопросом: «А может, и мне в этом деле стоит поучаствовать, вложить свои деньги? Чем я хуже?». Когда же рынок падает, то у него автоматически срабатывает чувство опасности и он решает: «Нет! Здесь что-то не так. Лучше держаться подальше и не инвестировать сюда (в эту компанию, этот актив) средства».

Конечно, было бы здорово, если бы такая простая и понятная логика вложения денег всегда срабатывала и приносила нам надежные и желаемые результаты.

Полезная матрица: варианты инвестирования денег

На мой взгляд, для начинающего инвестора, чтобы правильно оценить, куда выгодно вкладывать деньги без большого риска, будет полезным научиться пользоваться матрицей возможностей – простым «сооружением» 2х2, где в качестве строк и столбцов использованы определения «хорошо» и «плохо». Их пересечения в разных комбинациях представляют собой модели развития событий после вложения ваших денег по типу

-

«Хорошо сегодня» (деньги сейчас приносят прибыль) – «Хорошо завтра» (если вложить средства, в будущем также прогнозируется прибыль от инвестиций).

-

«Хорошо сегодня» (вложенные деньги сейчас приносят прибыль

-

«Плохо сегодня» (активы падают в цене) – «Плохо завтра» (и продолжат падать дальше).

-

«Плохо сегодня» (активы падают в цене) – «Хорошо завтра» (есть шанс заработать деньги на ожидаемом росте).

Представим себе, что для того, чтобы вложить деньги, нам нужно сделать выбор из трех вариантов инвестиций. Каждый из них за первые восемь месяцев 2009 года ( В нашем случае за бортом останется фондовый рынок США (14,1%), и соперничать дальше будут Россия (72,4%) и Бразилия (53,7%).

В нашем случае за бортом останется фондовый рынок США (14,1%), и соперничать дальше будут Россия (72,4%) и Бразилия (53,7%).

Полагаю, что, в конце концов, чаша весов склонится в сторону российского рынка и инвестор предпочтет вложить деньги в него. С его точки зрения отечественный рынок лучше: понятнее, ближе и доходность выше. Это типичная ситуация, когда основной выбор – куда инвестировать средства – происходит по одной из простых моделей матрицы решений

Но это ситуация, как ее видел инвестор ближе к концу 2009 года. Однако если бы подобное «голосование» по выбору, куда лучше вложить деньги, проводилось бы некоторое время назад, например в марте 2009 года, то исход, по всей видимости, был бы совершенно другой.

Вложение денег в кризис: что выбирают инвесторы

Возьмем те же самые 3 варианта размещения денег и, выбирая направление инвестиций, вспомним, что тогда американский S&P500 опустился по сравнению со своим максимальным значением на 56,1%, бразильский индекс BOVESPA – на 50,3%, а российский РТС просто рухнул на 80%. Здесь уже работает другая распространенная модель вложений средств: «плохо сегодня – плохо завтра». Это означает, что инвестировать деньги сейчас вообще нецелесообразно, лучше уйти со всех рынков.

Здесь уже работает другая распространенная модель вложений средств: «плохо сегодня – плохо завтра». Это означает, что инвестировать деньги сейчас вообще нецелесообразно, лучше уйти со всех рынков.

Однако если все-таки делать выбор, то как поступит обычный массовый инвестор, в какие активы он сделает вложения? Первым, скорее всего, будет исключен российский рынок. Резкое снижение стоимости действительно привело к тому, что только единицы решились в то время инвестировать в него свои деньги (они и заработали в результате те самые 72,4%). Далее, несмотря на лучший результат Бразилии, массовый инвестор, по всей видимости, выберет США: они сильнее и, как это ни странно, ближе нам, находясь в этой паре. И в итоге таким вложением денег будет достигнут наихудший из возможных результатов. Как мы уже рассмотрели выше, доходность американских активов составила всего лишь 14,1%.

Однако на практике большинство российских инвесторов еще не привыкло перемещать свои деньги по миру.

Из приведенных примеров видно, как неустойчив и противоречив массовый инвестор, который, планируя вложение своих денег, пользуется исключительно двумя простыми моделями из матрицы возможностей. Какую итоговую доходность могла бы принести ему инвестиция, которую он в результате упускает из рук? Причем, как правило, речь здесь идет о начинающих инвесторах, которые стараются самостоятельно найти свое счастье на фондовых рынках. Это приводит к тому, что они зачастую в корне неверно осуществляют вложение денег: покупают тогда, когда нужно продавать и, наоборот, продают тогда, когда самое время покупать.

Куда выгодно вложить деньги

Профессиональные инвесторы, оценивая, куда вложить деньги, и просчитывая риски, используют в своей практике наряду с вышеприведенными и более сложные модели поведения инвестиций. Они более рискованные, но часто и более доходные. Например, очень успешно можно инвестировать по моделям «хорошо сегодня – плохо завтра»

Они более рискованные, но часто и более доходные. Например, очень успешно можно инвестировать по моделям «хорошо сегодня – плохо завтра»

В первом случае инвестор, понимая, что «деревья не могут расти до небес», может вовремя выйти из игры. Для этого ему достаточно отозвать те инвестиции, которые уже успели хорошо отрасти, продавая эти активы, и заново вкладывать средства, покупая другие.

Так, во время кризиса многие профессионалы обратили внимание на мелкие инновационные компании, в том числе и те, которые работают в сфере биотехнологий, где возможны прорывные открытия, и, как результат, есть шанс заработать хорошие деньги. Выиграли ли они от вложений средств в это направление? В этом плане весьма показателен случай с американской компанией  Инвестиции принесли держателям акций в первом полугодии 2009 года более 600% дохода.

Инвестиции принесли держателям акций в первом полугодии 2009 года более 600% дохода.

Как вкладывать деньги в «плохое время»?

В качестве примера, когда стратегия «плохо – хорошо» позволила выгодно вложить деньги, можно привести случай с печально известной страховой компанией AIG. Ее неудачи не помешали многим инвестировать в нее средства и заработать в результате хорошие деньги.

Сначала они играли на понижение стоимости ее акций, и это яркий пример, когда инвестор удачно размещает деньги, пользуясь стратегиями «плохо» – «плохо» или же «хорошо» – «плохо». Для массового инвестора такая методика вложения своих денег зачастую является открытием. Компания переживает трудные времена, ее акции стремятся вниз, но на ней все равно можно заработать деньги – этот вариант для многих становится откровением. Можно сказать, что это еще одна профессиональная ступень для инвестора.

А в последнее время инвесторы стараются вкладывать деньги в акции компании, намереваясь извлечь выгоду из восстановления их стоимости. Только в августе, благодаря бурному росту бумаг AIG, инвестиции в эту компанию приносили доход в размере 242,9%. Похожие результаты принесли инвесторам вложения их денег и в акции других «изгоев» последнего времени. Вкладчики ипотечных компаний Freddie Mac и Fannie May заработали за месяц соответственно 269,4% и 232,8%.

Только в августе, благодаря бурному росту бумаг AIG, инвестиции в эту компанию приносили доход в размере 242,9%. Похожие результаты принесли инвесторам вложения их денег и в акции других «изгоев» последнего времени. Вкладчики ипотечных компаний Freddie Mac и Fannie May заработали за месяц соответственно 269,4% и 232,8%.

Матрица возможностей – это не только ответ на вопрос, куда вложить средства. И не только полезный инструмент инвестирования, разумного размещения денег и других активов. Это его философия. Попробуйте использовать ее, прогнозируя вложение своих денег, и вы обязательно в этом убедитесь. И еще: вкладывайте и всегда смотрите вперед, внимательно анализируйте возможные варианты развития событий, потому что именно там и только там находятся те результаты, ради которых вы рискуете своими деньгами. Не помешает в этом деле и совет профессионалов.

Куда вложить валюту: 20 идей от управляющих и аналитиков

С мая россияне несли валюту в банки, но в августе вдруг забрали более $405 млн после того, как рубль начал слабеть. В сентябре российская валюта также находилась под давлением, а вкладчики продолжали забирать деньги. К примеру, у крупнейшего российского банка — Сбербанка — россияне сняли с депозитов почти $440 млн, писал РБК. Одна из причин — низкие ставки в банках. По данным Frank RG, ставки по валютным вкладам в российских банках на 12 октября варьируются от 0,01% годовых до 1% годовых в долларах. Под 1% годовых можно открыть вклад «Стратег онлайн» в банке «Санкт-Петербург» при условии вложения $50 000 на пять лет.

В сентябре российская валюта также находилась под давлением, а вкладчики продолжали забирать деньги. К примеру, у крупнейшего российского банка — Сбербанка — россияне сняли с депозитов почти $440 млн, писал РБК. Одна из причин — низкие ставки в банках. По данным Frank RG, ставки по валютным вкладам в российских банках на 12 октября варьируются от 0,01% годовых до 1% годовых в долларах. Под 1% годовых можно открыть вклад «Стратег онлайн» в банке «Санкт-Петербург» при условии вложения $50 000 на пять лет.

Куда в таких условиях вложить валюту? Forbes собрал 20 идей для инвестиций для консервативных и рискованных инвесторов. Свои предложения представили директор по инвестициям УК «Открытие» Виталий Исаков, старший аналитик по облигациям «Атон» Артем Привалов, ведущий стратег по глобальным рынкам акций «Атон» Алексей Каминский, а также управляющий активами «БКС Мир инвестиций» Андрей Русецкий и портфельный управляющий УК «Альфа-Капитал» Эдуард Харин.

Девять идей для консервативного инвестора

1. Новые субординированные «вечные» облигации «Газпрома» в евро

Новые субординированные «вечные» облигации «Газпрома» в евро

Реклама на Forbes

Идея Виталия Исакова

Причина: сейчас наблюдается дефицит инструментов в евро, поэтому инвесторы вынуждены принимать дополнительные риски, считает Исаков. По последнему выпуску «Газпрома» «вечных» субординированных бондов в евро доходность к колл-опциону (в январе 2026 года) — 3,9% годовых. «В данном случае основные риски связаны не с кредитным качеством эмитента, а со сложной структурой выпуска», — сказал Исаков. Кроме того, стоит учитывать страновой риск в отношении России, есть риск изменения денежно-кредитной политики ЕЦБ (Европейский Центральный банк. — Forbes), но он маловероятен. «Мы считаем, что существующие риски хорошо вознаграждаются предлагаемой доходностью», — считает Исаков.

2. Долларовые облигации ГТЛК (Государственная транспортная лизинговая компания) с погашением в 2025-2027 годах

Идея Виталия Исакова

Причина: «Мы считаем, что рынок переоценивает риски для данной компании. С учетом присвоенных компании рейтингов международных рейтинговых агентств ожидаем снижения премии за риск с текущих уровней и, как следствие, положительной переоценки в течение ближайших 12 месяцев», — пояснил он.

С учетом присвоенных компании рейтингов международных рейтинговых агентств ожидаем снижения премии за риск с текущих уровней и, как следствие, положительной переоценки в течение ближайших 12 месяцев», — пояснил он.

3-4. Инвестиции в биржевые инвестиционные фонды, ориентированные на рынок США: ETF* Vanguard S&P 500 и SPDR S&P 500 ETF Trust

Идея Виталия Исакова

Причина: массивные меры монетарной и фискальной поддержки со стороны регуляторов США значительно уменьшают потенциальный риск инвестирования даже в условиях дальнейшего распространения коронавируса.

*Exchange Traded Funds — иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже.

5. Долларовые облигации Penoles Mexicanos 2050

Идея Артема Привалова

Причина: доходность к погашению 4,24%, есть колл-опцион за полгода до погашения, доходность по нему такая же. Penoles Mexicanos — один из крупнейших производителей драгоценных металлов в Латинской Америке, который производит 6% очищенного серебра в мире. У компании умеренный уровень долговой нагрузки, кроме того, она является бенефициаром стремительного роста цен на серебро и золото.

Penoles Mexicanos — один из крупнейших производителей драгоценных металлов в Латинской Америке, который производит 6% очищенного серебра в мире. У компании умеренный уровень долговой нагрузки, кроме того, она является бенефициаром стремительного роста цен на серебро и золото.

6. Долларовые облигации «Лукойла» с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 3,1%. Идея для консервативного инвестора с относительно высокой доходностью. У компании низкий уровень долговой нагрузки.

Реклама на Forbes

7. Долларовые облигации Vale с погашением в 2030 году

Идея Артема Привалова

Причина: у этого выпуска облигаций колл-опцион за три месяца до погашения, в апреле 2030 года. Доходность к колл-опциону 2,83%, к погашению — 2,85%. У выпуска высокие рейтинги от рейтинговых агентств S&P, Moody’s и Fitch (BBB-/Baa3/BBB). Бразильская компания Vale — одна из крупнейших в мире по добыче железной руды, при этом ее себестоимость производства — одна из самых низких в мире. Кроме того, у компании низкий уровень долговой нагрузки.

Бразильская компания Vale — одна из крупнейших в мире по добыче железной руды, при этом ее себестоимость производства — одна из самых низких в мире. Кроме того, у компании низкий уровень долговой нагрузки.

8. Долларовые облигации Boeing с погашением в 2030 году

Идея Андрея Русецкого

Реклама на Forbes

Причина: cейчас компания переживает не лучшие времена, но 50% выручки приходится на оборонные заказы США, а рынок самолетов фактически поделен между двумя конкурентами. Текущая премия по доходности составляет 2,7 процентных пункта к гособлигациям США. Можно ожидать роста цены облигации до 125% от номинала. С учетом купона в 5,15% при оптимистичном сценарии на этом выпуске облигаций можно получить более 17% в долларах до налогов и комиссий.

9. Долларовые гособлигации Мексики с погашением в 2031 году

Идея Андрея Русецкого

Причина: разница доходности выпуска «Мексика-2031» и соответствующей гособлигации США составляет 2,9 процентных пункта. Текущая цена этого выпуска — 147% от номинала, при нормализации ситуации на рынках в ближайший год она может вырасти до 160%. C учетом выплаты купона в 8,3% на этом выпуске можно заработать 21,3%. «Но это оптимистичный сценарий», — предупреждает Русецкий.

Текущая цена этого выпуска — 147% от номинала, при нормализации ситуации на рынках в ближайший год она может вырасти до 160%. C учетом выплаты купона в 8,3% на этом выпуске можно заработать 21,3%. «Но это оптимистичный сценарий», — предупреждает Русецкий.

Минимум активности за полтора десятилетия: как пережили вирусное полугодие банкиры и инвесторы в России

Реклама на Forbes

11 идей для умеренно агрессивного инвестора

1. Выпуск «вечных» субординированных облигаций «Газпрома» в долларах

Идея Артема Привалова

Причина: доходность к колл-опциону в долларах 4,39%. Компания стабильно платит дивиденды, поэтому риск отмены купонов по младшим выпускам минимален. Кредитное качество старшего долга имеет инвестиционные рейтинги. Но все равно это идея не для консервативного инвестора, так как у этих бумаг есть страновой риск России, включая потенциальные санкции, геополитику и так далее. Плюс стоит учитывать риски изменения денежно-кредитной политики в мире, а также падение цен на энергоносители без восстановления. Еще один риск — изменение дивидендной политики «Газпрома».

Плюс стоит учитывать риски изменения денежно-кредитной политики в мире, а также падение цен на энергоносители без восстановления. Еще один риск — изменение дивидендной политики «Газпрома».

2. Долларовые облигации Borets с погашением в 2026 году

Идея Артема Привалова

Реклама на Forbes

Причина: доходность к погашению в долларах 5,85%. Это международная компания нефтяного машиностроения, специализирующаяся на разработке, производстве и сервисном обслуживании оборудования для добычи нефти с основным фокусом на электроцентробежные погружные насосы. Лидер российского и один из лидеров глобального рынка с умеренной долговой нагрузкой.

3. Долларовые облигации Petrobras с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 4,2%. Это бумаги крупнейшей нефтегазовой компании в Латинской Америке. Она планирует увеличить добычу нефти и газа до 3,5 млн баррелей в сутки к 2024 году. Компания продает непрофильные активы, средства от которых пойдут на снижение долговой нагрузки.

Компания продает непрофильные активы, средства от которых пойдут на снижение долговой нагрузки.

4. Инвестиции в 13 ETF в любых комбинациях и пропорциях

Реклама на Forbes

- SPDR S&P 500 ETF Trust

— Invesco QQQ Trust Series 1

— iShares Russell 2000 ETF

— Technology Select Sector SPDR Fund

— First Trust Dow Jones Internet Index Fund

Реклама на Forbes

— iShares Expanded Tech-Software Sector ETF

— iShares PHLX Semiconductor ETF

— First Trust Cloud Computing ETF

— SPDR S&P Biotech ETF

— iShares U.S. Medical Devices ETF

Реклама на Forbes

— iShares MSCI China ETF

— Invesco China Technology ETF

Идея Алексея Каминского

Причина: сейчас инвестиционные возможности резко сузились, так как из числа привлекательных активов фактически выпали облигации. Более 30% всех бондов торгуется с отрицательной доходностью и еще около 40% — со ставками, мало отличимыми от нуля. И здесь на первое место по привлекательности из больших классов активов выходят акции, в которые лучше инвестировать (а не торговать) через ETF. Не стоит забывать про золото, которое послужит стабилизатором портфеля в периоды волатильности, подобные текущему, и даст страховку от ожидаемого роста инфляции и постепенного обесценивания доллара.

И здесь на первое место по привлекательности из больших классов активов выходят акции, в которые лучше инвестировать (а не торговать) через ETF. Не стоит забывать про золото, которое послужит стабилизатором портфеля в периоды волатильности, подобные текущему, и даст страховку от ожидаемого роста инфляции и постепенного обесценивания доллара.

Не надо нагнетать. Как избежать пузыря на рынке высокодоходных облигаций

Реклама на Forbes

5-6. Инвестиции в биржевые фонды, специализирующиеся на облигациях развивающихся стран — iShares JP Morgan USD Emerging Markets Bond ETF или VanEck Vectors Emerging Markets High Yield Bond ETF

Идея Андрея Русецкого

Причина: сейчас облигации развивающихся стран имеют самый большой потенциал роста с точки зрения снижения риск-премии среди акций и облигаций. Но очень высока вероятность дефолтов и реструктуризаций, поэтому здесь лучше инвестировать не в бумаги отдельных компаний, а через фонды.

7-8. ETF JETS US c акциями авиакомпаний и PEJ US с акциями компаний из индустрии отдыха и развлечений

Идея Андрея Русецкого

Реклама на Forbes

Причина: для инвесторов, торгующих на волатильности акций, можно рассмотреть акции компаний, которые больше всего пострадали от коронавируса. Это индустрии отдыха и туризма, а также авиакомпании. C появлением вакцины к ним вернется жизнь и рост, считает Русецкий. Как минимум одну вакцину США одобрят к концу IV квартала 2020 года, а массовую вакцинацию в США и Европе обещают завершить во втором квартале 2021 года, рассчитывает он. Можно инвестировать с меньшим риском сразу в ETF с акциями авиакомпаний и индустрии отдыха и развлечений.

9. ETF «Work From Home» (WFH US)

Идея от Андрея Русецкого

Причина: если инвестор верит, что вирус навсегда и вакцины эффективной от него нет, то стоит рассмотреть ETF, где собраны компании, которые выигрывают от массового перехода на удаленную работу.

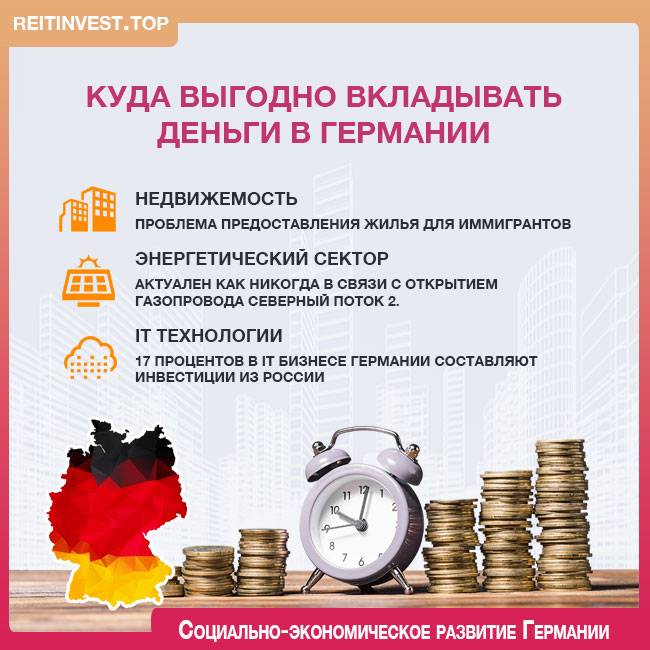

10. Биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Отдельное внимание — Германии

Реклама на Forbes

Идея Эдуарда Харина

Причина: если у человека есть доллары и евро и он не готов брать на себя валютный риск, то доллары лучше инвестировать на американском рынке, а евро — на европейском. На европейском рынке лучше вкладывать средства в биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Особое внимание стоит уделить индексам Германии. «Это страна с экспортно ориентированной экономикой, которая после снятия всех коронавирусных ограничений может быстрее восстановиться», — сказал Харин.

11. Акции нефтегазовых и металлургических компаний США

Идея Эдуарда Харина

Причина: акции американских нефтегазовых компаний недооценены сейчас, но после преодоления кризиса их ждет рост. Для металлургических компаний стимулами роста могут стать возможное увеличение объемов строительства и реализация инфраструктурных проектов.

Реклама на Forbes

Советы инвесторов: о принципах, табу и криптоэкономике

6 фотоКуда вложить деньги: плюсы и минусы разных типов недвижимости

Эта статья для тех, кто хочет зарабатывать на недвижимости. На примере Германии посмотрим, в какие типы объектов можно вкладывать капитал, какую доходность они способны обеспечить, какие риски ждут инвесторов. Полезная сравнительная таблица, как водится, ближе к концу публикации.

По статистике Prian.ru, Германия входит в ТОП-5 стран, популярных у русскоязычных покупателей недвижимости. Главная цель сделок — инвестиции.

Недвижимость Германии – востребованный объект для инвестиций среди россиян. Во-первых, инвесторов привлекает надежность страны. Экономический климат позволяет просчитать перспективы сделки на 20-30-40 лет вперед.

Второй фактор привлекательности – высокий процент дохода в евро относительно, например, вкладов в России или других странах. Третий – отсутствие интересных отечественных вариантов для инвестирования, в том числе в области недвижимости.

Третий – отсутствие интересных отечественных вариантов для инвестирования, в том числе в области недвижимости.

Тем не менее, объекты недвижимости Германии не одинаковы по рентабельности, отличаются своим потенциалом и степенью риска для инвестора. И тут есть прямая зависимость. Чем выше риск, тем выше вероятность заработать большую сумму в короткой перспективе. Чем ниже риск, тем более стабильный, но менее высокий процент рентабельности объекта.

Жилая недвижимость

Квартиры, доходные дома, жилые комплексы

Самая безопасная инвестиция – многоквартирный дом. В Германии только 40% жилых квартир находятся в частной собственности. Это означает, что рынок арендного жилья процветает, причем у самых разных слоев населения. Даже низкая рождаемость не подрывает его – наоборот, создает дефицит на квартиры для одного-двух человек.

Эксперты прогнозируют, что спрос на арендуемое жилье вырастет к 2025 году на 6%.

Инвестору этот факт гарантирует надежный денежный поток и устойчивую рентабельность. Но только если речь идет именно о приобретении жилого дома. Купить отдельную квартиру и попытаться получить из этого выгоду сложно: каждый десятый собственник несет в Германии убытки. Однако такая покупка может быть интересна с точки зрения возможной капитализации, а не регулярного дохода.

Но только если речь идет именно о приобретении жилого дома. Купить отдельную квартиру и попытаться получить из этого выгоду сложно: каждый десятый собственник несет в Германии убытки. Однако такая покупка может быть интересна с точки зрения возможной капитализации, а не регулярного дохода.

В крупных городах до 90% населения живет в аренду. Продолжительность проживания в одной квартире в среднем – 9 лет.

Немецкое законодательство сводит риски инвесторов к минимуму. В Гражданском кодексе четко прописаны взаимоотношения арендодателя и арендатора: сроки и причины расторжения договоров, условия арендной ставки, обязанности тех и других.

К тому же инвестору не обязательно даже вникать во все эти тонкости. В Германии развита система управления недвижимостью. Управляющая компания, которая обойдется владельцу здания всего в €20 с квартиры, избавит его от любого взаимодействия с жильцами дома. Если учесть, что большая часть коммунальных услуг оплачивается самими арендаторами, а расходы по техническому содержанию здания редко превышают 50 центов за кв. метр, то стабильная прибыль не подлежит сомнению.

метр, то стабильная прибыль не подлежит сомнению.

Срок эксплуатации многоквартирных домов составляет в среднем 80 лет. Каждые 40 лет жилая недвижимость требует серьезного ремонта.

Немецкие банки охотно дают кредиты на покупку жилых домов и комплексов. Из-за минимальных рисков данного вида инвестиций ставки ипотечного кредита на сегодняшний день – от 2,0 до 2,5 фиксированных процента на 10 лет.

Рентабельность объектов жилой недвижимости составляет от 2,8 до 7% и зависит от месторасположения и технического состояния здания, а также количества арендаторов.

Этот тип недвижимости оптимально подходит для консервативных инвесторов, ожидающих от своих вложений минимальную степень риска и максимальную надежность. Сроки таких инвестиций колеблются от 5 до 100 лет.

Коммерческая недвижимость

Магазины, рестораны, супермаркеты, торговые центры, офисные здания

К желающим вложиться в коммерческую недвижимость банкиры не так благосклонны. Большинство банков готовы финансировать приобретение таких объектов, лишь имея гарантию, что договор аренды с арендатором совпадает со сроком финансирования. Также банк выставляет определенные требования к ликвидности арендатора, размеру арендной ставки, техническому состоянию здания.

Большинство банков готовы финансировать приобретение таких объектов, лишь имея гарантию, что договор аренды с арендатором совпадает со сроком финансирования. Также банк выставляет определенные требования к ликвидности арендатора, размеру арендной ставки, техническому состоянию здания.

Отношения между арендаторами и собственниками в данном случае регулируется законом лишь частично. Права и обязанности сторон, а так же то, кто оплачивает коммунальные услуги, и прочие нюансы прописываются в договорах.

Срок эксплуатации коммерческой недвижимости колеблется от 30 лет для торговой до 60 для офисной. Каждые 30 лет рекомендуется проводить реконструкцию здания. Нередки случаи полного сноса зданий и возведения новых на прежнем месте.

Это направление требует от инвестора высоких компетенций, потому что дает как широкие возможности, так и серьезные риски. Договор аренды обычно заключается на 10-15 лет. И именно от его качества зависит итоговая рентабельность.

Существует и веский плюс для инвестиций в коммерческую недвижимость. Этот тип объектов, хоть и сопряжен с определенными рисками, может принести значительно большую прибыль. Уровень рентабельности коммерческой недвижимости составляет от 4% до 10%; зависит от местоположения и технического состояния здания, а так же от срока арендного договора, ликвидности арендаторов и потенциала для развития.

Этот тип объектов, хоть и сопряжен с определенными рисками, может принести значительно большую прибыль. Уровень рентабельности коммерческой недвижимости составляет от 4% до 10%; зависит от местоположения и технического состояния здания, а так же от срока арендного договора, ликвидности арендаторов и потенциала для развития.

Вклад в такой тип объектов подходят для тех, кто готов к прогнозируемому риску и ориентирован на срок инвестиций от 5 до 30 лет.

Примеры коммерческой недвижимости в Германии

Недвижимость специального назначения

Отели, общежития, дома престарелых, больницы, здания муниципалитета, индустриальные помещения

На такие объекты распространяются определенные требования. Например, нормы пожарной безопасности, специальные разрешения на ведение той или иной деятельности и прочее.

Поэтому при выборе недвижимости необходимо тщательно проверить, какие подводные камни могут встретиться на пути. Учесть требования муниципалитета, а также технические и финансовые затраты, которые могут быть с ними сопряжены. Стоит быть готовым к тому, что коммунальные расходы будут несколько выше, так как на таких объектах убираются чаще, количество мусора больше.

Учесть требования муниципалитета, а также технические и финансовые затраты, которые могут быть с ними сопряжены. Стоит быть готовым к тому, что коммунальные расходы будут несколько выше, так как на таких объектах убираются чаще, количество мусора больше.

Рентабельность подобных объектов во многом зависит от профессионализма управляющего и надежности арендаторов. Дело в том, что в случае банкротства арендатора, найти ему замену будет непросто, так как изначально здание строилось под определенные нужды и запросы.

Таким образом, управление таким активом потребует большего контроля и времени. Даже если все коммунальные расходы в соответствии с договором несет арендатор, управляющая компания строго контролирует выполнение норм и условий договора.

Банки понимают все вышеперечисленные риски, потому выделяют деньги на такие проекты крайне неохотно, к тому же не во всех финансовых учреждениях есть специалисты, способные сделать необходимую для получения кредита оценку здания. Чаще всего такие объекты получают финансирование через государственные программы или Банк реконструкции и развития.

Чаще всего такие объекты получают финансирование через государственные программы или Банк реконструкции и развития.

Отличительная особенность – прямая зависимость получаемого дохода от успеха арендатора. Управление такой недвижимостью требует от инвестора глубоких знаний, в том числе, в области операционной деятельности нанимателя. Обычно профессиональные инвесторы специализируется только на одном из видов специальной недвижимости.

Но в инвестициях в особую недвижимость есть и огромное преимущество – договор с арендатором в таких случаях обычно подписывается на очень долгий срок: он может достигать 30 лет.

Сроки эксплуатации таких объектов колеблются от 60 лет для общежития до 75 лет для зданий муниципалитета. Рентабельность особой недвижимости составляет от 4% до 8% – на нее влияют те же факторы, как в случае с жилыми или коммерческими зданиями.

Инвестировать в особую недвижимость стоит только тем, кто разбирается в особенностях этих направлений. Инвестор должен быть способен провести тщательный технический, стратегический, юридический и финансовый анализ объекта.

Инвестор должен быть способен провести тщательный технический, стратегический, юридический и финансовый анализ объекта.

Типичный инвестиционный период для особой недвижимости – от 25 лет и выше.

В какую недвижимость инвестировать: сравнительная таблица

|

Доходные жилые дома и комплексы |

Коммерческая торговая недвижимость |

Недвижимость специального назначения |

|

|

Типы договора аренды |

Бессрочный |

10-15 лет |

25-30 лет |

|

Количество арендаторов |

10-100 |

1-10 |

1 |

|

Управление 1000 кв. |

€4 480 |

€3 300 |

€3 300 |

|

Коммунальные расходы |

Большинство расходов несет арендатор, по закону |

Часть расходов несет собственник, по договору |

Часть расходов несет собственник, по договору |

|

Срок эксплуатации здания |

80 лет |

40 лет |

60-75 лет |

|

Стоимость обслуживания здания |

€5 360 |

€2 680 |

От €2 680 |

|

Простои |

2% |

4% |

4% |

|

Капитализация |

В среднем, 3% |

Зависит от местоположения и длительности договора, не исключено падение стоимости объекта |

Зависит от местоположения, длительности договора и ликвидности арендатора, не исключено падение стоимости объекта |

|

Ликвидность |

Высокая, зависит от местоположения |

Высокая, зависит от срока договора аренды |

Средняя |

|

Рентабельность |

От 3% до 7%, зависит от местоположения и технического состояния здания |

От 4% до 10%, зависит от местоположения, технического состояния здания, востребованности формата, срока договора, ликвидности арендатора |

От 4% до 8%, зависит от местоположения, технического состояния здания, востребованности формата, срока договора, ликвидности арендатора |

|

Стоимость участка |

Кадастровая |

Кадастровая, плюс стоимость разрешения |

Кадастровая |

|

Выбор предложений |

Большое количество предложений online |

Большинство предложений offline |

Большинство предложений offline |

|

Типичные цены |

От €150 000 до €1 000 000 |

От €500 000 до €2 000 000 |

От €1 000 000 до €5 000 000 |

|

Типичные риски |

Устаревшие планировки и внутренняя отделка квартир |

При сокращении срока договора на аренду падает стоимость объекта |

Банкротство оператора |

Высокодоходные инвестиции

Строительство, спекулятивные сделки

Все вышеперечисленные типы объектов способны принести долгосрочный прогнозируемый доход. Но как мы помним, чем ниже риск, тем ниже и прибыль на вложенные средства. Если инвестор готов рисковать, то и в Германии – которую традиционно считают стабильной страной, где недвижимость не приносит сверхприбылей – можно удвоить капитал за несколько лет.

Но как мы помним, чем ниже риск, тем ниже и прибыль на вложенные средства. Если инвестор готов рисковать, то и в Германии – которую традиционно считают стабильной страной, где недвижимость не приносит сверхприбылей – можно удвоить капитал за несколько лет.

Например, участвовать в строительстве можно в качестве финансового инвестора (Joint Venture) или выступать застройщиком. Если в первом случае доход составит до 8% в год и потребует минимального количества усилий, то во втором случае можно рассчитывать на доход от 15% до 30% за проект при условии активного участия инвестора в течение нескольких лет.

Еще один путь – спекулятивные инвестиции. Инвестор, хорошо ориентируясь на рынке, покупает недвижимость в регионах с ожидаемым подъемом цен и продает в скором времени на пике. Иногда для увеличения стоимости объекты требуют небольших капиталовложений на ремонт, проектную документацию или получение разрешений. Также не исключен вариант повышения стоимости благодаря оптимизации имеющихся договоров аренды. Рентабельность такого проекта обычно составляет от 30% до 100% за 5 лет.

Рентабельность такого проекта обычно составляет от 30% до 100% за 5 лет.

Ольга Мюллер: В 2018 году мы рекомендуем определиться с целью инвестиций и выбрать объект в зависимости от целей. Также есть и стратегия диверсификации капитала. Как она выглядит?

70% средств можно вложить в низкорискованные проекты с рентабельностью 3-5%. Это могут быть доходные дома, коммерческая недвижимость или объекты специального назначения.

30% можно вложить в объекты спекулятивного типа инвестиций с потенциальным доходом до 30%. Конечно, такие сделки стоит проводить только под контролем опытных консультантов, чтобы не ошибиться с выбором и расчетами.

Особая сложность в этом процессе — поиск выгодного предложения, так как интересные объекты долго в продаже не задерживаются.

Примеры объектов от компании IIG Real Estate

Фото pixabay. com

com

Условия цитирования материалов Prian.ru

Инвестиции куда вложить и получить высокий доход

Полезные статьи

Инвестировать и получать высокий доход

Что может быть приятнее, чем быть уверенным, что вложенные деньги не только благополучно вернутся обратно своему владельцу, но и принесут стабильный и вполне достаточный для комфортной жизни доход? Правильно! Инвестиции должны быть надежными и высокодоходными, остается только узнать, куда инвестировать.

О самых интересных площадках финансирования рассказывает управляющий партнер ООО МКК «Актив Финанс Групп» Лев Рогачев:

Работая в области привлечения инвестиций более 10 лет, я понял, что уверенная стабильность лучше агрессивной неуверенности. Давайте разберемся.

Давайте разберемся.

Если финансовые рынки являются традиционно высокодоходными, тогда почему нам известно так мало людей, кто на этом рынке много зарабатывает?

Вопрос риторический, и ответ на него каждый даст сам. Мой ответ очень простой: бесплатный сыр бывает только в мышеловке. Так же и с финансовыми рынками. Их придумали не для того, чтобы каждый из нас, «простых смертных», мог зарабатывать миллионы. Финансовый рынок – это торгово-обменная площадка для юридических лиц, ведущих крупный международный бизнес. Рынки необходимы для продажи и покупки активов и привлечения инвестиций. Итак, опустимся с небес на землю!

Более земной способ инвестировать деньги сфокусирован на рынке недвижимости. Тут всё просто: дешево купил, дорого продал.

Доходность в такой теме варьирует от 5 до 20% ежегодно. Всё зависит от цены и ликвидности объекта. Кроме того, обычно инвесторам приходится всё делать самостоятельно. Отмечу, что хороших специалистов по недвижимости мало, «институт риэлторства» слаборазвит. И рассчитывать, что риэлтор выступит в роли компетентного инвестиционного консультанта, не приходится.

И рассчитывать, что риэлтор выступит в роли компетентного инвестиционного консультанта, не приходится.

Конечно, на фоне двух наиболее популярных видов вложения денег можно выделить один из закрытых, с точки зрения рекламы, инвестиционных инструментов. Это ипотечные активы, обеспеченные недвижимостью.

Данным инструментом пользуются в основном крупные банки, когда им необходимо привлечь дешевые кредиты в других финансовых учреждениях. Ипотечные закладные конвертируются в ипотечные сертификаты участия или облигационные пулы и закладываются консервативным инвесторам под очень низкие процентные ставки. Кроме того, для привлечения средств используются финансовые рынки.

Преимущества ипотечных закладных выражены в надежности, прозрачности и 100%-ной возвратности капитала.

Как инвестировать в ипотечные закладные, где найти банк, который вместо депозита предложит инвестировать деньги в ипотечные активы?

ООО МКК «Актив Финанс Групп», крупнейшая микрокредитная компания Пермского края и один из лидеров кредитования бизнеса в Приволжском федеральном округе, может предложить ипотечные закладные в качестве твердого инструмента вложения средств.

Доходность инвестирования в ипотечные закладные составляет 10,9% годовых. Более подробную информацию можно узнать на официальном сайте ООО МКК «Актив Финанс Групп» www.afg-fin.ru.

Управляющий партнер ООО МКК «Актив Финанс Групп»

Лев Рогачев

Куда вложить деньги в Украине в 2019: мнение экспертов

Куда вложить деньги в Украине и получать ежемесячную прибыль от инвестиций?

Куда вложить деньги в Украине Фото: Insuranceday

Наверное, многие задумывались над тем, как правильно вложить деньги и обеспечить себе гарантированный доход на годы вперед. Редакция PaySpace Magazine также задалась этим вопросом и провела серию интервью, чтобы узнать экспертное мнение про инвестирование в Украине.

Специалисты рассказали, куда вложить деньги (в депозиты, драгметаллы, недвижимость, бизнес, криптовалюты, акции), на какой срок размещать средства, и о каких рисках следует помнить. Подробнее о каждом способе вложить деньги расскажем в этом материале.

Подробнее о каждом способе вложить деньги расскажем в этом материале.

Инвестиции в Украине:

какие вложения наиболее популярны?

Задумываясь, куда вложить деньги в Украине в 2019 году, нужно учитывать разные факторы, которые в итоге повлияют на успешность инвестиции. Это сумма вклада, срок размещения, надежность учреждения, куда инвестор собирается вложить деньги. В целом, в Украине инвестируют в такие активы:

- инвестиция денег в депозиты

- инвестирование денег в драгметаллы

- вложение денег в недвижимость

- выгодные инвестиции в бизнес

- вложения в криптовалюты

- акции иностранных компаний

- страхование жизни

- инвестиции в предметы искусства и антиквариат

Куда вложить деньги в Украине: депозиты

Депозиты остаются одним из самых популярных видов сохранения и приумножения средств населения. Так, по данным НБУ, в 2018 году объем гривневого депозитного портфеля украинских банков превысил докризисный уровень 2013 года. По итогам декабря на счетах хранится 268,9 млрд грн частных депозитов в национальной валюте. И $8,6 млрд — в иностранной. Выбирая валюту вклада, украинцы часто отдают предпочтение гривне. За год сумма средств, которые хранятся на гривневых счетах, увеличилась почти на 15%. Депозиты в иностранной валюте выросли всего на 1,6%.

Так, по данным НБУ, в 2018 году объем гривневого депозитного портфеля украинских банков превысил докризисный уровень 2013 года. По итогам декабря на счетах хранится 268,9 млрд грн частных депозитов в национальной валюте. И $8,6 млрд — в иностранной. Выбирая валюту вклада, украинцы часто отдают предпочтение гривне. За год сумма средств, которые хранятся на гривневых счетах, увеличилась почти на 15%. Депозиты в иностранной валюте выросли всего на 1,6%.

Такую тенденцию можно объяснить разницой в прибыли — ставки на вклады в гривне в несколько раз превышают ставки на депозиты в долларах и евро. Например, на момент написания материала, депозит в гривне можно оформить под 18% годовых. Однако, оформляя выгодный на первый взгляд вклад в гривне, стоит помнить, что в случае обесценивания нацвалюты, высокий процент может не покрыть убытки.

Подробнее о том, как инвестировать в депозиты — рассказал в интервью Антон Тютюн, заместитель председателя правления Ощадбанка.

Что нужно знать о депозитах:

- Сумма вклада минимальна. Если вы не знаете, куда вложить небольшие деньги чтоб заработать или, наоборот, думаете, куда вложить 1000 долларов в Украине или более, этот вариант отлично подойдет.

- Максимальный размер возмещения в случае банкротства банка — 200 тыс грн.

- Самый выгодный депозит — с выплатой дохода в конце срока, без возможности пополнения.

- Досрочное снятие минимизирует выгоду. Банк может удержать сумму раннее выплаченных процентов, вернув только тело депозита.

Антон Тютюн

заместитель председателя правления Ощадбанка

Наши материалы помогут разобраться как работает депозит, как подобрать подходящий вклад и выбрать надежный банк.

Инвестиции в недвижимость

Инвестиция в недвижимость — надежный способ сохранить средства. Поскольку, в отличие от депозитов и ценных бумаг, за свои деньги инвестор получает вполне реальный актив. Можно приобрести недвижимость без ремонта, и перепродать ее дороже или сдать в аренду после проведения отделочных работ. Если инвестор распоряжается крупной суммой — можно задуматься о возведении собственного жилья.

Можно приобрести недвижимость без ремонта, и перепродать ее дороже или сдать в аренду после проведения отделочных работ. Если инвестор распоряжается крупной суммой — можно задуматься о возведении собственного жилья.

Более рискованными считаются вложения в недостроенные объекты. Но грамотный подход к тому, куда инвестировать (к выбору застройщика и самого объекта) оградит покупателя от проблем. В договоре купли-продажи недостроенного объекта должны быть такие пункты: точное описание объекта, поэтажный план с выделением приобретаемого объекта, сроки сдачи дома, условия проплат и возврата денег, условия и стоимость переуступки прав, если вы решите продать объект до того, как он будет введен в эксплуатацию.

Подробнее о том, как инвестировать в недвижимость в Украине — читайте в интервью с Оксаной Бригадир, New Realty Group

Что нужно знать о вложениях в недвижимость:

- Этот вид инвестирования подойдет тем, кто ищет, куда вложить 10000 и выше. Ведь именно с такой суммы можно начинать инвестировать в недвижимость в Киеве.

Для коммерческих объектов эта сумма еще выше — $35-40 тыс. В регионах затраты ниже на 20-30%.

Для коммерческих объектов эта сумма еще выше — $35-40 тыс. В регионах затраты ниже на 20-30%. - Коммерческая недвижимость более прибыльна, чем жилая. Но, кроме высокой стоимости, у нее есть другие недостатки

Оксана Бригадир

Руководитель агентства недвижимости Благовест Парус

- Средняя рентабельность в год составляет 8-9%. Хотя в некоторых случаях, при правильной работе с объектом, в основном, коммерческой недвижимости, можно получать и 10–12%.

Куда вложить деньги: драгоценные металлы

В Украине инвестициями в драгоценные металлы занимается немного банков. А сама услуга остается достаточно нишевой. Ведь такой формат капиталовложений может пообещать прибыль лишь спустя несколько лет. Поэтому золото, скорее, можно назвать удачным способом сохранить средства и немного заработать в долгосрочной перспективе.

За последние 10 лет стоимость золота менялась не всегда в пользу инвесторов:

Как изменялись цены на золото за последние 10 лет (в долларах США за тройскую унцию) Источник: Statista

Что нужно знать о вложениях в драгметаллы:

- Чаще всего инвесторов, которые ищут во что вложить деньги, интересует золото.

- Порог входа для вкладчиков довольно низкий — банки продают слитки от 1 грамма. Но учитывая относительную стабильность цен на драгметалл, получить ощутимый доход на маленькой сумме не удастся. Оптимальный срок инвестиции — от пяти лет.

- Инвестиции в золото менее ликвидны, чем в депозиты или даже покупка наличных иностранных валют.

Алексей Ефремов

Укргазбанк

- Вклады в драгметаллы тесно связаны с их хранением — на аренду банковской ячейки уйдет часть ожидаемой прибыли.

- Существуют депозиты в драгоценным металлах — клиент оформляет безналичный вклад, доверяя покупку и хранение золота банку. Такая инвестиция считается самой выгодной по процентному доходу. Но менее безопасной — на такие депозиты не распространяются гарантии Фонда гарантирования.

Подробнее об условиях инвестирования в золото, рассказал в интервью директор департамента казначейских операций Укргазбанка Алексей Ефремов.

Вложить деньги в бизнес

Задумываясь о том, в какой бизнес вложить деньги в Украине, идеи будущих проектов можно на первое время отложить. Вместо этого можно инвестировать средства в чей-то бизнес. По всему миру набирают популярность площадки, объединяющие инвесторов, которые не знают, куда вложить деньги, и предпринимателей. Например, пользуясь таким ресурсом, инвестор может передать свои накопления напрямую владельцу кафе, который собирается расширяться. В Украине этот тренд только начинает зарождаться. Редакция пообщалась с организаторами одной из таких площадок, чтобы узнать, как работает инвестирование в бизнес. Подробнее — читайте в интервью с генеральным директором MO.Cash, Сергеем Гладченко.

Что нужно знать о вложениях в бизнес:

- Начинать инвестиции можно с нескольких тысяч гривен, а ожидать выплаты процентов — спустя месяц.

- Доходность инвестиции выше, чем у банковского депозита — от 25% до 35%. Однако ставка упадет на 4-5%, если инвестор захочет застраховать свои средства от разных рисков.

- площадка проводит первичную проверку бизнес-проектов и присваивает им определенный уровень риска

- инвестировать стоит в ту сферу, где инвестор считает себя экспертом

Вложить деньги в акции иностранных компаний

Летом 2017 года Национальный банк упростил выдачу лицензий для инвестирования за рубеж и совершения других валютных операций. Так, если ранее, чтобы вложить деньги в акции авторинетной иностранной компании, нужно было искать обходные и часто дорогостоящие пути, сейчас процесс покупки ценных бумаг за рубежом стал прозрачнее. Для клиентов прописана четкая процедура покупки акций, и им остается только выбрать компанию для капиталовложений. Подробнее об инвестициях в акции рассказал в интервью эксперт инвестиционной компании Capital Times Артем Щербина.

Что нужно знать об инвестициях в акции:

- Чтобы инвестировать в иностранные акции необходимо получить е-лицензию НБУ на инвестиционные цели за рубежом. И открыть счет в иностранном брокере.

- Комиссионные иностранных брокеров измеряются в $1-5 за сделку.

- Минимальная сумма сделки через иностранного брокера — $10 тыс. Услуги украинских брокеров стоят дешевле, но могут быть связаны с рисками.

Артем Щербина

Capital Times

Инвестиции в криптовалюты

Несмотря на то, что рынок криптовалют в начале 2019 года переживает спад, некоторые энтузиасты продолжают вкладывать деньги в этот актив, надеясь на то, что в будущем цена на монеты будет расти. Желающие заработать на волатильности Bitcoin и других виртуальных валют, могут пойти несколькими путями. Один из них — обращение в компанию по управлению капиталом. Этот вариант рассчитан на состоятельных вкладчиков — организация может проверить происхождение и количество средств, и установить минимальный лимит на инвестицию в криптовалюты. Другой способ — самостоятельные вложения. Мы уже писали ранее, как создать биткоин-кошелек и как купить биткоин в Украине. Однако нужно помнить, что это рискованные вложения и соответствующим образом выстраивать свою стратегию.

Однако нужно помнить, что это рискованные вложения и соответствующим образом выстраивать свою стратегию.

Подробнее о том, как выбрать валюту для инвестирования, на какой срок вкладывать средства и как лучше хранить свои «монеты» — читайте в нашем интервью с Сергеем Калининым, директором по инвестициям компании BlockBit Capital Management.

Выбор инвестиционной стратегии — дело вкладчика. Редакция PaySpace Magazine лишь собрала мнения экспертов из определенных сфер инвестирования. И дает несколько полезных советов начинающему вкладчику, который пока только думает, куда вложить деньги:

- определиться, на какой срок вы готовы инвестировать средства, а значит отказаться от права доступа к своим накоплениям. Безусловно, средства можно забрать досрочно, но это отразится на доходности вклада

- не ждать быстрой доходности инвестиций — высокие ставки за короткий срок — повод задуматься о мошенничестве

- вкладывать деньги желательно в разные активы, чтобы в случае обесценивания одного из них не потерять остальные

- инвестировать в те инструменты/компании, принцип работы которых понятен

- избавиться от страха потерять деньги в пользу обдуманной инвестиционной стратегии

Если вы знаете другие способы инвестировать средства в Украине — пишите о них в комментариях.

ВАС ЗАИНТЕРЕСУЕТ — Названы основные источники иностранных инвестиций в Украину

Для каждого возраста просчитали стратегию вложения денег — Российская газета

Деньги должны работать — это один из главных законов личного благосостояния. Зачастую кажется, что рациональное инвестирование сложно для непрофессионалов. Но это не так.

Одним из важных факторов рациональности инвестиционных стратегий является ваш возраст. Схематично можно сформулировать возрастную специфику рационального инвестирования.

Найди свой возраст

18 — 30 лет. Пробуйте сделать первые сбережения и инвестиции. Учитесь думать о будущем. Помните: около трети вашей жизни позади и время летит стремительно. Вам можно и нужно рисковать.

Что бы ни случилось, есть время начать все сначала, приобретя бесценный опыт. Надо начинать инвестировать, чем раньше, тем лучше. Западная народная мудрость: пошел работать — начинай думать о пенсии.

30 — 40 лет. Вы поднимаетесь по карьерной лестнице и ищете гармонию дома. У вас уже есть образование, знания и навыки. Вы уже давно зарабатываете. Значит, и деньги уже должны активно работать на вас. У вас должны быть как надежные, так и высокодоходно-рисковые активы. Время рисковать еще есть.

40 — 50 лет. Вы в зрелом возрасте. Оглядываясь назад, не забывайте планировать будущее. Именно сейчас вам предстоит создать задел на будущее, в том числе для своих детей. В инвестициях нужно стать спокойнее. Об агрессивном росте активов говорить уже рискованно: если все начинания окажутся неудачными, то не будет времени подняться с колен.

Помните: сегодня «среднемосковская» пенсия примерно 200 долларов и к вашему выходу на пенсию она не превысит 250 долларов. Пора об этом задуматься. Поэтому цель — рост активов, но сбалансированный, взвешенный. Если начать активно инвестировать еще в молодости, то к 40 — 50 годам объем активов будет солидным, даже умеренный процент прироста может быть значительным в абсолютных суммах.

50 — 60 лет. Это переходный этап, когда могут основательно меняться все ценности. Для многих эти годы оказываются лучшими в жизни.

Таковы реалии цивилизованного мира, и у нас тренды те же. Это самое время заняться планированием позднего зрелого возраста. Активно формируйте источники своих доходов после ухода с работы.

Иначе можно опоздать, тем более вполне вероятно, что вы на пике трудовых доходов. Стабильный размеренный рост в эти годы лучшая стратегия.

60 и более лет. Есть некоторое время для достижения существенных результатов. Но завершение активной трудовой деятельности уже не за горами. Самое время жить, получая удовольствия от самого процесса. Стремитесь окончательно сформировать источники «нетрудовых» доходов.

Время менять стратегию. Целью становится защита сбережений. Угрозы две: собственные потребности и инфляция. Если инвестиционный доход обеспечивает ежегодный прирост активов, равный их убыли из-за этих двух угроз, значит, ваша стратегия успешна.

Формула риска

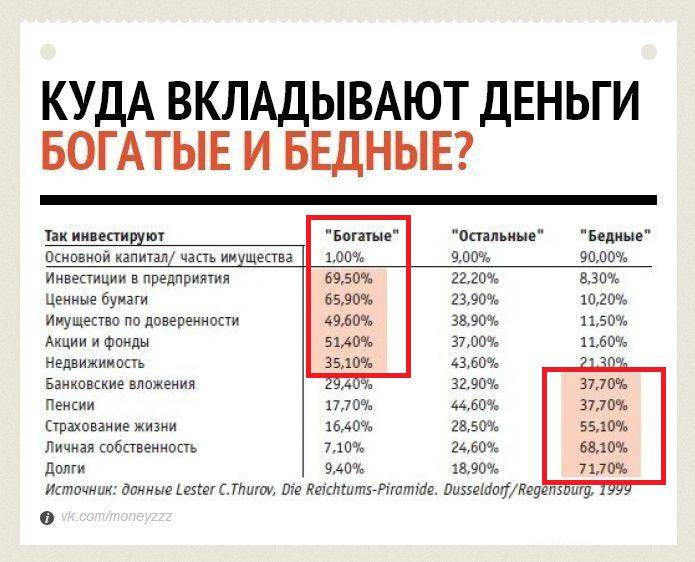

В развитых странах рекомендуют: пока молоды, можно активно вкладывать деньги в акции. В этом случае у вас будет время, чтобы компенсировать возможные потери и значительно приумножить доходы.

В зрелые годы в ваших инвестициях должны преобладать надежные вложения с фиксированным доходом — вам нужны стабильные доходы, чтобы обеспечить себе достойный уровень жизни в старости.

Эксперты предлагают простое правило для определения разумной доли рискованных инвестиций, в том числе в акции: 100 минус ваш возраст. Т.е. если вам 40 лет, то 100-40 = 60, т.е. доля = 60%.

По всей видимости, в развивающихся странах нашего уровня эту цифру лучше поделить на два. Таким образом, в 40 лет рекомендуется 30% ваших инвестиций направить, например, на фондовый рынок, а остальные распределить в другие места.

Может быть, такая стратегия лет до 50 — 55 излишне консервативна. Но в конечном счете можно выделить лишь общие закономерности, а главным фактором остаются личные предпочтения и склонность к риску.

Кроме акций рисковыми в настоящее время являются также любые вложения в западную экономику. Тут специфические риски. Вы можете быть совершенно ни при чем, просто в какой-то момент может быть решено «наступить на хвост» русским и в данной сфере. Тогда любые российские активы могут быть арестованы и вы будете, например, долго доказывать, что вы не мафиозный наркоторговый верблюд. Кипрская конфискация тоже наглядно показала рискованность вложений на Западе. Поэтому, если вам все же нужен адреналин, то доля таких инвестиций должна складываться с долей фондовых вложений.

Совет от Микеланджело

Главная цель финансовой стратегии создать источники дохода, которые будут приносить вам прибыль независимо от того, работаете вы или нет.

Даже когда вы путешествуете или обучаетесь, деньги должны приходить к вам всегда, везде, при любых обстоятельствах. Тогда у вас есть шанс стать финансово свободными и независимыми.

Человек, идущий на вершину, даже не достигнув ее, окажется существенно выше того, кто уютно устроился на болотной кочке. Микеланджело сказал, что массу проблем мы имеем не оттого, что ставим себе недостижимые цели и не достигаем их, а оттого, что ставим выполнимые и их достигаем.

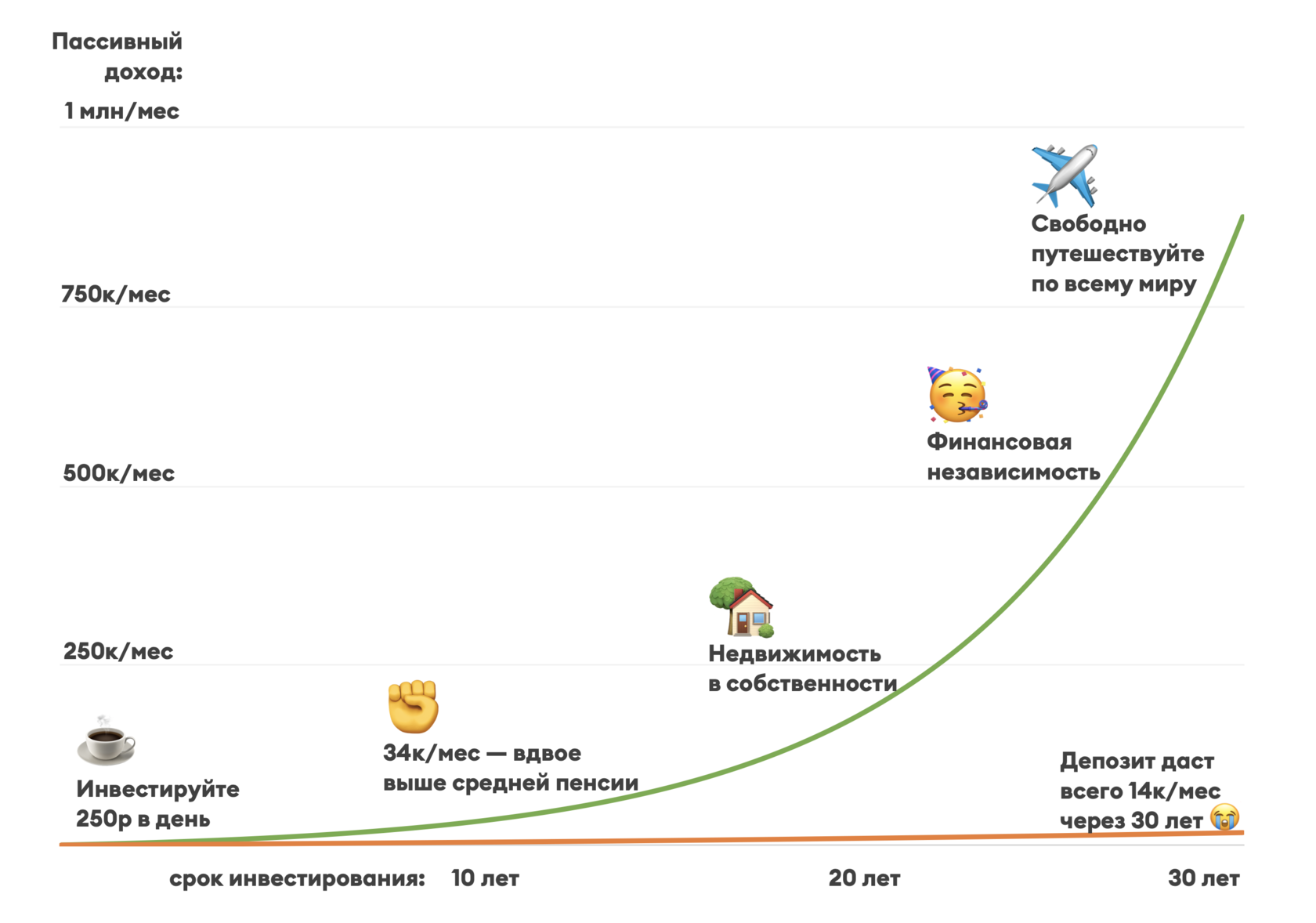

Главная же особенность процесса накопления — чем раньше начнешь, тем раньше сможешь воспользоваться результатами. Это рассуждение при прочих равных условиях верно для любых методов инвестирования. Точно так же при прочих равных условиях на начальных этапах накопления скорость прироста средств обычно невелика.

Это очень важно осознать, так как часто внутренним тормозом процесса инвестирования является мысль о том, стоит ли возиться ради каких-то 30 долларов в месяц. Нужно понять, что обычно без небольших сумм не бывает и значительных накоплений.

Куда инвестировать в 2021? Приложения и курсы для начинающих инвесторов

Содержание:

2020 год был сложным. Неизвестность и финансовая нестабильность не располагали к покупке активов, но профессиональные участники фондового рынка анализируют статистику, поэтому во время кризисов инвестируют. Исторические данные показывают:

- когда биржи падают, то это продолжается недолго 一 средняя рыночная коррекция занимает всего пять месяцев;

- большую часть времени цены на надежные финансовые активы повышаются, потому что компании производят продукцию, а люди ее покупают 一 поэтому прибыль предприятий растет.

В 2021 году, как и в предыдущие годы, остается открытым вопрос: «Как выбрать инвестиции для начинающих ?». Чтобы понять, как устроен фондовый рынок, необязательно иметь много денег и сразу вкладывать их в активы. На рынке часто появляются благоприятные моменты для покупки хороших инструментов, и наличие свободных средств 一 отличный способ ими воспользоваться.

“Не всё то прибыль, что попало в кошелёк.” (Лоренс Стерн)

Инвестиции для начинающих: с чего начать

Знакомство с фондовым рынком обычно начинается с покупки акций. Наблюдение за изменением их цен 一 часть обучения личным инвестициям и построения надежного финансового будущего.

Рентабельность вложений в акционерный капитал опережает доходность инвестирования во многие другие активы. Разобравшись с одними ценными бумагами, инвесторы, как правило, переходят к другим, более сложным инструментам.

Обучение инвестициям для начинающих начинается с выстраивания стратегии накопления капитала. Новичкам нужно обращать внимание на следующие данные.

Выход новостей

Перед покупкой ценных бумаг полезно узнать, как обстоят дела в компании-эмитенте.

Отчеты о прибылях и убытках

Изучение баланса, отчетов о прибылях и убытках помогают людям находить надежные предприятия и прогнозировать рост инвестиций.

Волатильность рынка

Изменчивость рынка влияет на отрасль и цены компании: инвестору нужно анализировать, будет ли фирма процветать после окончания кризиса или потерпит крах.

Долгосрочная инвестиционная стратегия

Постоянная продажа активов из инвестиционного портфеля сокращает его доходность, поэтому можно упустить часть прибыли.

Инвестиции в себя

В 2020 году 1,5 миллиона человек в стране потеряли работу. Поэтому часть россиян стали инвестировать в себя. Такие вложения необязательно ограничиваются развитием карьерных перспектив.

Граждане вкладывают деньги и в другие сферы жизни: в укрепление здоровья или новые знания. Забота о себе улучшает как долгосрочное финансовое положение, так и качество жизни. Компания «Международный Центр Образования ХОК», например, предлагает комплексную подготовку к экзамену CFA level 1 «Оценка и управление инвестициями». Программа курса рассчитана на профессионалов. Сертификат CFA 一 это международное удостоверение для дипломированных финансовых аналитиков.

Сертификат CFA дает возможность работать с с инвестициями на экспертном уровне.

Для новичков подспорьем в изучении инвестиционного рынка служат учебные курсы, различные полезные материалы и популярные приложения. Рассмотрим некоторые их них.

Учебные курсы по инвестированию

Обучение инвестициям предлагают разные компании. Это образовательные проекты как с базовыми программами, так и курсы подготовки к работе на финансовых рынках, использующих новые технологии.

Canvas и OpenLearning, Udemy и Udacity, edX и Coursera главные онлайн-платформы. Пока многие из них 一 на английском языке. Но в ближайшем будущем и число русскоязычных программ будет расти. Например, у АО «Тинькофф Банк» есть бесплатный курс по инвестициям для новичков в его «Тинькофф-журнале». АО «Открытие Брокер» в «Открытом журнале» также публикует много полезных материалов.

Приложения для инвестирования

Инвестором стать несложно: чтобы торговать на бирже, нужно скачать приложение брокера на смартфон. Какие инвестиции делают пользователи 一 в обзорах приложений Тинькофф и Сбербанк .

Тинькофф Инвестиции

Через мобильное приложение инвесторы получают выход на мировые фондовые биржи. Они торгуют тысячами акций как российских, так и зарубежных компаний. Профессиональным участникам доступно в десять раз больше инструментов.

Клиенты обменивают валюту даже в 1 евро и доллар по выгодному биржевому курсу. Расчеты можно совершать с пластиковой карты Тинькофф Black. Пользователям доступны мгновенные вывод денег и пополнение счета. В программе есть лента новостей, рыночные прогнозы, портфельная аналитика и идеи по инвестициям.

Сбербанк Инвестор

Программа дает клиентам доступ к фондовому и валютному рынкам Московской биржи. Потребители просматривают текущие котировки и совершают сделки. Информация об инвестициях находится под защитой от сторонних глаз, так как войти в приложение можно только по логину и паролю, а совершить сделку 一 с подтверждением SMS-кода.

Пользователи отслеживают состояние своих счетов и видят финансовый результат. Участникам рынка доступны инвестиционные идеи от аналитиков ПАО Сбербанк. Клиенты выводят заработанные деньги без комиссии, если реквизиты счета указаны в программе.

Перед тем, как скачать приложение, нужно выбрать посредника, предоставляющего выход на фондовый рынок. Для этого стоит изучить обзоры брокеро в и отзывы пользователей об агенте. Можно использовать, например, такие программы для телефона:

- Открытие Брокер: инвестиции;

- БКС Мир инвестиций;

- ВТБ Мои Инвестиции;

- Альфа Директ и другие.

Ошибки начинающих инвесторов

Работа на фондовом рынке требует времени, усилий и терпения, и промахи часто стоят больших денег. Какие типичные ошибки совершают начинающие инвесторы? Вот их краткий перечень.

Отсутствие планирования

Торговать без плана на финансовом рынке опасно. Нет концепции 一 значит, нет цели, при достижении которой закрывается позиция. Торговая модель становится неустойчивой, а инвестор 一 безрассудным. Для избежания этой ошибки стоит придерживаться строгих правил, определять цели и выбирать стратегию.

Личное предубеждение

Новички часто покупают только компании, которые знают. При этом не всегда правильно оцениваются риск или цели инвестора. Вкладываясь в акции, следует проводить финансовый анализ или прислушиваться к мнениям аналитиков.

Отказ от ограничения убытков

Иногда инвесторы слишком долго держат активы. Когда бумаги резко падают, новички склонны воздерживаться от продажи акций в надежде, что цены снова вырастут. Но этого может не произойти, в результате чего возникают значительные убытки, которые подрывают капитал участников рынка. Поэтому лучше устанавливать лимиты, сверх которых убыток фиксируется.

Неадекватная диверсификация

Диверсификация помогает сбалансировать инвестиционный портфель. Покупка только одного класса активов увеличивает вероятность потери денег. Поэтому нужно постепенно наращивать портфель, включать в него краткосрочные и долгосрочные инвестиции с разным уровнем риска.

Для постепенного увеличения капитала хорошо подходит системный подход, при котором покупка финансовых инструментов происходит через регулярные промежутки времени. Поэтому дожидаться откатов, как это произошло в 2020 году, чтобы приобретать активы, не всегда оправданно 一 есть риск упустить потенциал роста рынка в 2021-м.

Обучайтесь навыкам управления финансов не на своих ошибках, а на специализированных курсах. При наличии базового образования в финансовой сфере для вас отлично подойдет международная сертификация CFA.

Как подготовиться к экзамену 一 читайте в нашей статье.

Статью подготовил эксперт центра подготовки HOCK Training

Елена Стоева

10 лучших инвестиций с низким уровнем риска в сентябре 2021 года

Несмотря на то, что экономика США вышла из глубины 2020 года, до конца 2021 года и в последующий период может быть еще немало препятствий. Фондовый рынок пережил существенный отскок во второй половине прошлого года и с тех пор остается горячим. Но инвесторы должны оставаться дисциплинированными, если рынок остынет или инфляция продолжит расти. Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что, снижая подверженность риску, инвесторы, скорее всего, получат более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если ваша цель — сохранить капитал и поддерживать стабильный поток процентного дохода.

Но если вы стремитесь к росту, подумайте о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям. Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Нет риска — Вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — Разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть два улова: инвестиции с низким уровнем риска приносят более низкую доходность, чем вы могли бы найти где-либо еще с риском; а инфляция может подорвать покупательную способность денег, хранящихся в инвестициях с низким уровнем риска.

Если вы выберете инвестиции с низким уровнем риска, вы, скорее всего, со временем потеряете покупательную способность. Именно поэтому игры с низким уровнем риска делают более выгодные краткосрочные инвестиции или дают возможность пополнить запасы вашего чрезвычайного фонда.Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в сентябре 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- Привилегированные акции

- Счета денежного рынка

- Фиксированные аннуитеты

Обзор: лучшие инвестиции с низким уровнем риска в 2021 году

1.Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете наиболее прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше урожая, если захотите ознакомиться с прейскурантами и присмотреться к ним.

Зачем инвестировать: Сберегательный счет полностью безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Денежные средства не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, и уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: Сберегательные облигации серии EE приносят проценты до 30 лет и получают фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: Сберегательные облигации США практически не связаны с риском, а также могут приносить небольшую прибыль или вообще не приносить никакой прибыли. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счетах, обеспеченных FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: Если вы оставите компакт-диск нетронутым до истечения срока, банк обещает выплатить вам установленную процентную ставку в течение указанного срока.

На некоторых сберегательных счетах выплачивается более высокая процентная ставка, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы снимете деньги с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей части основной суммы долга, поэтому важно прочитать правила и проверить ставки, прежде чем покупать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка представляют собой пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для диверсификации рисков, и обычно продаются брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка является ликвидным, что означает, что вы обычно можете забрать свои средства в любое время без каких-либо штрафов.

Риск: Фонды денежного рынка обычно довольно безопасны, — говорит Бен Вацек, основатель и специалист по финансовому планированию Guide Financial Planning в Миннеаполисе.

«Банк сообщает вам, какую ставку вы получите, и его цель состоит в том, чтобы стоимость одной акции не была меньше 1 доллара», — говорит он.

5. Казначейские векселя, векселя, облигации и TIPS

The U.S. Treasury также выпускает казначейские векселя, казначейские векселя, казначейские облигации и ценные бумаги с защитой от инфляции, или TIPS:

- Казначейские векселя со сроком погашения в один год или раньше.

- Казначейские облигации рассчитаны на срок до 10 лет.

- Казначейские облигации со сроком погашения до 30 лет.

- TIPS — это ценные бумаги, основная стоимость которых повышается или понижается в зависимости от направления инфляции.

Зачем инвестировать: Все это высоколиквидные ценные бумаги, которые можно покупать и продавать напрямую или через паевые инвестиционные фонды.

Риск: Если вы храните казначейские облигации до их погашения, вы, как правило, не потеряете никаких денег, если только не купите облигацию с отрицательной доходностью. Если вы продадите их раньше срока погашения, вы можете потерять часть своей основной суммы, поскольку их стоимость будет колебаться по мере роста и падения процентных ставок. Однако недавняя волатильность на рынке и переход ФРС к снижению процентных ставок до нуля означают, что некоторые казначейские облигации могут фактически иметь отрицательную доходность. Так что покупка некоторых из этих облигаций может стоить вам денег.

6. Корпоративные облигации

Компании также выпускают облигации, которые могут быть от относительно низкорисковых (выпущенных крупными прибыльными компаниями) до очень рискованных. Самые низкие из низких известны как высокодоходные облигации или «мусорные облигации».

«Существуют высокодоходные корпоративные облигации с низкой ставкой и низким качеством, — говорит Шерил Крюгер, основатель Growing Fortunes Financial Partners в Шаумбурге, штат Иллинойс. «Я считаю их более рискованными, потому что у вас есть не только риск процентной ставки, но и риск дефолта.”

- Риск процентной ставки: Рыночная стоимость облигации может колебаться при изменении процентных ставок. Стоимость облигаций растет, когда ставки падают, и стоимость облигаций снижается, когда ставки растут.

- Риск дефолта: Компания может не выполнить свое обещание выплатить проценты и основную сумму, что потенциально может оставить вас без каких-либо инвестиций.

Зачем инвестировать: Чтобы снизить процентный риск, инвесторы могут выбирать облигации со сроком погашения в ближайшие несколько лет.Долгосрочные облигации более чувствительны к изменениям процентных ставок. Чтобы снизить риск дефолта, инвесторы могут выбирать высококачественные облигации крупных компаний с хорошей репутацией или покупать фонды, инвестирующие в диверсифицированный портфель этих облигаций.

Риск: Обычно считается, что облигации имеют меньший риск, чем акции, хотя ни один из классов активов не является безрисковым.

«Держатели облигаций имеют более высокую иерархию, чем акционеры, поэтому, если компания обанкротится, держатели облигаций получат свои деньги обратно раньше акционеров», — говорит Вацек.

7. Акции, выплачивающие дивиденды

Акции не так безопасны, как наличные деньги, сберегательные счета или государственный долг, но, как правило, они менее рискованны, чем такие высокоуровневые компании, как опционы или фьючерсы. Дивидендные акции считаются более безопасными, чем акции с высокими темпами роста, потому что они выплачивают денежные дивиденды, помогая ограничить их волатильность, но не устраняя ее. Таким образом, дивидендные акции будут колебаться вместе с рынком, но могут не так сильно упасть, когда рынок находится в депрессивном состоянии.

Зачем инвестировать: Акции, по которым выплачиваются дивиденды, обычно считаются менее рискованными, чем те, которые этого не делают.

«Я бы не сказал, что дивидендные акции — это инвестиция с низким уровнем риска, потому что были акции, приносящие дивиденды, которые потеряли 20 или 30 процентов в 2008 году», — говорит Вацек. «Но в целом это меньший риск, чем акции роста».

Это потому, что компании, выплачивающие дивиденды, обычно более стабильны и зрелы, и они предлагают дивиденды, а также возможность повышения курса акций.

«Вы не зависите только от стоимости этих акций, которая может колебаться, но вы также получаете регулярный доход от этих акций», — говорит Вацек.

Риск: Один из рисков для дивидендных акций заключается в том, что компания попадает в тяжелые времена и объявляет об убытке, вынуждая ее полностью урезать или исключить свои дивиденды, что повредит курсам акций.

8. Привилегированные акции

Привилегированные акции больше похожи на облигации с более низким рейтингом, чем на обыкновенные акции. Тем не менее, их стоимость может существенно колебаться в случае падения рынка или повышения процентных ставок.

Зачем инвестировать: Как и облигации, привилегированные акции производят регулярные выплаты наличными.Но, что необычно, компании, выпускающие привилегированные акции, могут в некоторых случаях приостановить выплату дивидендов, хотя часто компании приходится компенсировать любые пропущенные выплаты. И компания должна выплатить дивиденды по привилегированным акциям, прежде чем дивиденды могут быть выплачены держателям обыкновенных акций.

Риск: Привилегированные акции похожи на более рискованную версию облигации, но, как правило, они безопаснее, чем акции. Их часто называют гибридными ценными бумагами, потому что держатели привилегированных акций получают выплаты после держателей облигаций, но раньше держателей акций.Привилегированные акции обычно торгуются на фондовой бирже, как и другие акции, и их необходимо тщательно проанализировать перед покупкой.

9. Счета денежного рынка

Счет денежного рынка может во многом походить на сберегательный счет, и он предлагает многие из тех же преимуществ, включая дебетовую карту и выплату процентов. Однако для счета денежного рынка может потребоваться более высокий минимальный депозит, чем для сберегательного счета.

Зачем инвестировать: Ставки на счетах денежного рынка могут быть выше, чем на сопоставимых сберегательных счетах.Кроме того, у вас будет возможность потратить наличные, если они вам понадобятся, хотя на счете денежного рынка может быть установлен лимит на ежемесячное снятие средств, как на сберегательном счете. Вы захотите найти здесь лучшие ставки, чтобы убедиться, что вы получаете максимальную прибыль.

Риск: Счета денежного рынка защищены FDIC с гарантиями до 250 000 долларов США на вкладчика на банк. Таким образом, счета денежного рынка не представляют риска для вашего принципала. Возможно, самый большой риск — это цена, связанная с наличием слишком большого количества денег на вашем счете и недостаточным доходом для опережения инфляции, что означает, что вы можете со временем потерять покупательную способность.

10. Фиксированные аннуитеты

Аннуитет — это договор, часто заключаемый со страховой компанией, по которому будет выплачиваться определенный уровень дохода в течение определенного периода времени в обмен на авансовый платеж. Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

При фиксированном аннуитете контракт обещает выплачивать определенную сумму денег, обычно ежемесячно, в течение определенного периода времени. Вы можете внести единовременную выплату и получить выплату сразу же или внести ее в течение определенного периода времени, и аннуитет начнет выплачиваться в какой-то момент в будущем (например, в дату выхода на пенсию).)

Зачем инвестировать: Фиксированный аннуитет может обеспечить вам гарантированный доход и прибыль, что даст вам большую финансовую безопасность, особенно в периоды, когда вы больше не работаете. Аннуитет также может предложить вам способ увеличения вашего дохода на основе отсрочки налогообложения, и вы можете вносить неограниченную сумму на счет. Аннуитеты могут также включать ряд других льгот, таких как пособие в случае смерти или минимальные гарантированные выплаты, в зависимости от контракта.

Риск: Аннуитетные контракты известны своей сложностью, и поэтому вы можете не получить именно то, что ожидаете, если не будете внимательно читать мелкий шрифт контракта.Аннуитеты довольно неликвидны, а это означает, что их может быть трудно или невозможно получить без значительного штрафа. Если в будущем инфляция существенно вырастет, ваша гарантированная выплата также может выглядеть не столь привлекательной.

Подробнее:

От редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Лучшие безопасные инвестиции на 2021 год — советник Forbes