Рост или начало долгосрочной коррекции. Чего ждать от биткоина в выходные :: РБК.Крипто

Курс первой криптовалюты опускался до $36 тыс., однако зачастую в конце недели котировки испытывают резкие колебания. Эксперты объяснили, как может измениться стоимость актива в ближайшие два дня

«Крупные игроки предпримут какие-то активные действия»

exchange Андрей Подолян

exchange Андрей ПодолянВыходные дни в последние месяцы очень активны. Завтра-послезавтра с большой долей вероятности также стоит ожидать повышенной активности.

Последний нырок рынка многим игрокам нарушил планы, и, возможно, пользуясь невысокой ликвидностью выходных дней более-менее крупные игроки предпримут какие-то активные действия. Если рынок пойдет вверх, то скорее всего остановится на отметке $44-45 тыс.

«Обратное перераспределение капитала»

Старший аналитик Bestchange.ru Никита Зуборев

На фоне возрастающей неопределенности на рынке может произойти обратное перераспределение капитала из низколиквидных альткоинов в относительно стабильный биткоин. О начале этого процесса может свидетельствовать отскок в доминировании биткоина. Что в краткосрочной перспективе станет хорошим фактором роста.

Кроме того, количество торгуемого на биржах биткоина достигло минимума за несколько последних месяцев. Это может говорить об искусственной природе столь глубокой коррекции. Сразу после обновления локальных минимумов пользователи вывели с криптовалютных бирж на холодные кошельки рекордное за последний год количество монет. Вполне вероятно, что такой мощный информационный поток негатива незадолго до коррекции был раздут с целью манипуляции рынком. «Киты» постарались получить максимум от розничных инвесторов. А значит коррекция может не иметь долгосрочных последствий, и в ближайшие дни продолжится рост.

Это может говорить об искусственной природе столь глубокой коррекции. Сразу после обновления локальных минимумов пользователи вывели с криптовалютных бирж на холодные кошельки рекордное за последний год количество монет. Вполне вероятно, что такой мощный информационный поток негатива незадолго до коррекции был раздут с целью манипуляции рынком. «Киты» постарались получить максимум от розничных инвесторов. А значит коррекция может не иметь долгосрочных последствий, и в ближайшие дни продолжится рост.

Еще одним фактором, говорящим про рост биткоина, является падающий индекс доллара (отношение стоимости доллара США к корзине из шести остальных резервных валют). Еще в начале недели его значение упало ниже 90 пунктов впервые с конца февраля и остается на низком уровне. Ослабление доллара тоже позитивно скажется на стоимости биткоина, основные торги которого происходят в парах со стейблкоинами приравненными к USD.

Несмотря на ожидаемый рост в краткосрочном периоде, быстрого возврата цены биткоина на прежние уровни не ожидается. Кроме того, недавние события могут оказаться повторением крупных коррекций 2013 и 2018 годов, после которых потребовалось три года стабилизации перед началом нового цикла роста.

Кроме того, недавние события могут оказаться повторением крупных коррекций 2013 и 2018 годов, после которых потребовалось три года стабилизации перед началом нового цикла роста.

«Падение достигло дна»

Ведущий стратег EXANTE Янис Кивкулис

Биткоин смог просесть более чем на 50% от рекордной апрельской цены, но оставшаяся половина его капитализации принадлежит долгосрочным инвесторам, которые не готовы сбрасывать активы. Напротив, при столь низкой цене они предпочитают наращивать капиталы.

Возможно, поворотным моментом в истории стал твит Илона Маска, что Tesla не намерена продавать свои биткоины. То есть, вероятно, тоже не видит причин для паники. По всей вероятности, на этих выходных мы увидим бурные торги и соперничество быков и медведей. Есть осторожная надежда, что быки постепенно возьмут верх.

— Запасы биткоина на биржах достигли минимума за четыре месяца

— «Ждать движения». Почему важно следить за крупными перемещениями биткоина

— В Twitter зафиксировано рекордное число твитов о биткоине

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Трейдер Питер Брандт подтвердил свой прогноз по биткоину в $100 тыс. :: РБК.Крипто

В долгосрочной перспективе у главной криптовалюты есть перспективы восстановить позиции, утраченные в мае, и перейти к новому циклу роста, считает аналитик

Трейдер Питер Брандт считает, что в долгосрочной перспективе биткоин все еще способен достигнуть отметки в $100 тыс. Об этом он написал в Twitter после комментария одного из пользователей на его негативный прогноз по биткоину. Брандт уже утверждал, что в худшем случае главная криптовалюта может подешеветь до $21 тыс. В связи с этим трейдер посоветовал криптоинвесторам покупать цифровые монеты только на деньги, которые они могут позволить себе потерять.

Об этом он написал в Twitter после комментария одного из пользователей на его негативный прогноз по биткоину. Брандт уже утверждал, что в худшем случае главная криптовалюта может подешеветь до $21 тыс. В связи с этим трейдер посоветовал криптоинвесторам покупать цифровые монеты только на деньги, которые они могут позволить себе потерять.

Курс биткоина начал снижаться во второй половине мая на фоне негативного новостного фона. В прошлом месяце об отказе от использования биткоина в качестве платежного средства объявила компания Tesla, а ее генеральный директор Илон Маск неоднократно критиковал главную криптовалюту.

К жесткому регулированию майнинга и криптотрейдинга призывали китайские власти. Это привело к оттоку майнеров из Китая и снижению хешрейта сети биткоина.

В мае биткоин подешевел на 37%. На 7 июня 11:30 МСК цифровая монета торгуется на уровне $36 тыс., а ее капитализация, по данным CoinGecko, составляет $676 млрд.

— «Триггер для входа». Чего ожидать от крипторынка на следующей неделе

— Аналитики Bloomberg: Ethereum превзойдет биткоин по капитализации

— «Киты» добавили в свои кошельки 50 тыс. биткоинов за десять дней

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Алексей Корнеев

Перспективы биткоина в России — и многое другое в наших статьях

Технологический прогресс не стоит на месте и рано или поздно (чаще позднее) затрагивает и Россию.

Армен Даниелян, Член правления АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI):

Попытки внедрения цифровых денег предпринимались со времен зарождения интернета. Однако практическое применение криптовалют в платежном обороте до сих пор остается незначительным. Помимо общего недоверия пользователей к электронным деньгам и неосведомленностью большинства потребителей, их распространение в мире тормозит отсутствие нормативного регулирования, которое в ряде стран сводится к прямому запрету.

Помимо общего недоверия пользователей к электронным деньгам и неосведомленностью большинства потребителей, их распространение в мире тормозит отсутствие нормативного регулирования, которое в ряде стран сводится к прямому запрету.

Криптовалюты по своей сути являются денежными суррогатами, отсюда отрицательное отношение к ним не только со стороны Банка России, но и большинства центральных банков зарубежных стран. Негатив со стороны регуляторов вызван, прежде всего, невозможностью контроля за эмиссией и обращением биткоинов, отсутствием каких либо форм обеспечения, анонимностью транзакций. Последнее особенно актуально в свете борьбы с незаконным отмыванием денег и финансированием терроризма. Поэтому большинство стран пытаются ограничивать использование криптовалют на своей территории.

Биткоины – наиболее распространенная криптовалюта. Запрет хождения биткоинов в России широко обсуждается, предпринималась попытка блокирования веб-ресурсов, предлагавших присоединиться к расчетам с помощью биткоинов, рассматривается вопрос введения наказаний за использование криптовалют. Однако проблема применения наказаний в том же – в невозможности контроля для выявления нарушений. Сторонники биткоинов полагают, что запретительные меры ограничат доступ к биткоинам лишь для законопослушных пользователей, в то время как преступники будут продолжать пользоваться криптовалютами.

Однако проблема применения наказаний в том же – в невозможности контроля для выявления нарушений. Сторонники биткоинов полагают, что запретительные меры ограничат доступ к биткоинам лишь для законопослушных пользователей, в то время как преступники будут продолжать пользоваться криптовалютами.

Преимущества биткоинов очевидны: возможность их конвертации в валюту через специализированные площадки, использование для оплаты товаров и услуг в интернете, высокая степень защиты транзакций. Но, несмотря на существующие преимущества, не следует рассчитывать на внедрение биткоинов и им подобных криптовалют в ближайшей перспективе. Хотя несомненно, что именно за цифровыми деньгами будущее, так как именно они должны прийти на смену национальным валютам в процессе развития и глобализации финансовых систем.

Константин Корищенко, заведующий кафедрой фондовых рынков и финансового инжиниринга факультета финансов и банковского дела РАНХиГС, доктор экономических наук, профессор:

Чем же хорош биткоин в качестве частных денег?

Во-первых, отсутствует эмитент как лицо, способное манипулировать как количеством, так и ценой валюты (в виде курса или ссудного процента).

Во-вторых, он сохраняет стоимость, так как стоимость майнинга есть величина реальная и растет со временем, хотя бы в части затрачиваемого электричества.

В-третьих, цена определяется на конкурентном (пусть пока не совершенном) рынке.

В-четвертых, номинал — 1 биткоин — может дробиться практически до бесконечности.

В-пятых, все меньше и меньше проблем для безналичного обращения данной валюты.

Основной особенностью биткоина в контексте притязаний на выполнение роли денег (валюты) является иная природа его «производства».

Биткоин не является долговыми деньгами как все «бумажные» деньги, и поэтому для него не стоит вопрос количества выпускаемых денег — оно заранее ограниченно.

Тем не менее, стоимость всего объема выпущенных биткоинов есть величина переменная и растущая по мере приближения к предельному количеству выпуска. В этой «иной» природе криптовалют, возможно, и кроется их основное преимущество. Их может быть выпущено несколько, они будут между собой конкурировать. Также они будут конкурировать с официальными валютами. Если гипотеза Хайека верна, то они могут постепенно вытеснить официальные валюты либо резко ограничить темпы роста их эмиссии.

Их может быть выпущено несколько, они будут между собой конкурировать. Также они будут конкурировать с официальными валютами. Если гипотеза Хайека верна, то они могут постепенно вытеснить официальные валюты либо резко ограничить темпы роста их эмиссии.

Могут ли биткоины начать обращаться в наличной форме? Но наличная форма противоречит философии появления данной валюты, провозглашающей главным принципом отсутствие эмитента. Следовательно, необходимо либо пойти на компромисс: ввести одобренную неким органом саморегулирования конкурентную процедуру выпуска наличных биткоинов различными «провайдерами» (если такая в принципе возможна), либо, что более вероятно, оставить биткоин только в безналичной форме и перейти в целом к обращению денег только в электронной форме. То, как сейчас развиваются интернет-технологии, говорит, скорее всего, в пользу второго варианта.

Какое будущее может ждать биткоин и другие криптовалюты? Ряд стран (Россия, Китай) ввели ограничения на ее обращение, другие (Израиль, Сингапур, Кипр) создали условия для практически свободного обращения, третьи (такие как США) приравняли ее к товару, но формального ограничения на обращение не ввели. Можно предположить, что если гипотеза Хайека окажется верна, через несколько лет мы увидим мировую валютную систему, состоящую из группы глобально конкурирующих между собой криптовалют и группы государственных валют, поддерживаемых и защищаемых их государствами-эмитентами. В силу глобальности и отсутствия привязки к конкретной стране и ее центральному банку у криптовалют есть несомненное преимущество и шансы на победу в таком сражении. При условии, конечно, что речь идет о свободной рыночной конкуренции.

Можно предположить, что если гипотеза Хайека окажется верна, через несколько лет мы увидим мировую валютную систему, состоящую из группы глобально конкурирующих между собой криптовалют и группы государственных валют, поддерживаемых и защищаемых их государствами-эмитентами. В силу глобальности и отсутствия привязки к конкретной стране и ее центральному банку у криптовалют есть несомненное преимущество и шансы на победу в таком сражении. При условии, конечно, что речь идет о свободной рыночной конкуренции.

Илья Бутурлин, старший преподаватель, Финансовый университет:

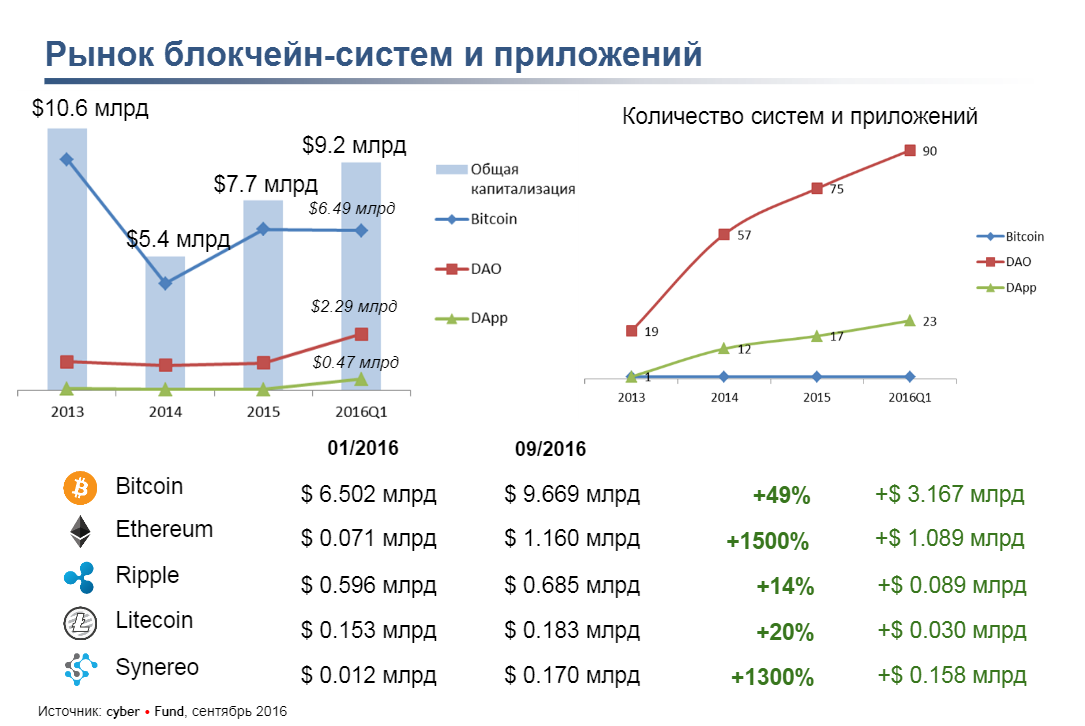

В данный момент уже можно говорить об использовании биткоинов в качестве средства оплаты в России, за биткоины можно оплатить товары и услуги, оплатить образование за рубежом. Учитывая специфику современных экономических отношений, очень сложно в эпоху глобализации запретить использовать криптовалюты. Если посмотреть динамику развития криптовалют, то очевидно, что развитие их повсеместно только начинается, так как они обладают неоспоримыми преимуществами перед другими валютами:

1. Они не привязаны ни к одной стране

Они не привязаны ни к одной стране

2. Они являются универсальными платежными средствами

3. Существуют несколько бирж, где можно купить или продать биткоины без каких либо требований и ограничений

Павел Рыцев, ИТ-директор ALP Group:

Криптовалюты – это, без преувеличения, уникальное явление для современного мира. Уникальное в части образования неразрывной связки математики, экономики и ИТ. И связка эта абсолютно реальная и очень плотная. Однако широким массам населения не очень понятно, насколько на самом деле глобально это явление. И насколько появление криптовалют может повлиять на историческое развитие всех стран (особенно стран-лидеров), на течение их экономики, на их социальную и экономическую сферы.

Изначально основным критерием ценности для любых денег служила трудоемкость их получения (ценность золота и драгоценных камней заключалась, прежде всего, в их небольшом количестве). Но у таких ценных валют и много минусов: они неделимы, сложно определить их номинал (так, рубль – от слова «рубить», его рубили топором, чтобы расплатиться частью монеты, которая по номиналу была меньше целого рубля). Поэтому постепенно более ценные валюты начали вымываться менее ценными, производными от них. Например, бумажными деньгами, обеспеченными золотом и драгоценными камнями. Но со временем бумажные деньги потеряли и это обеспечение, превратившись в бумагу, которая имеет какое-то значение, пока все люди признают, что у них есть это значение. На самом же деле сами деньги – не ценность, а лишь возможность для обмена ценностями (товарами, услугами и т.д.). Иными словами, когда валюта утрачивает свою ценность или удобство, она заменяется другой, более удобной и, главное, лучше соответствующей требованиям времени. Золотые и серебряные монеты ушли, уступив место бумаге, вокруг которой выросла современная мировая экономика, а бумага точно так же со временем может уступить место криптовалюте.

Но у таких ценных валют и много минусов: они неделимы, сложно определить их номинал (так, рубль – от слова «рубить», его рубили топором, чтобы расплатиться частью монеты, которая по номиналу была меньше целого рубля). Поэтому постепенно более ценные валюты начали вымываться менее ценными, производными от них. Например, бумажными деньгами, обеспеченными золотом и драгоценными камнями. Но со временем бумажные деньги потеряли и это обеспечение, превратившись в бумагу, которая имеет какое-то значение, пока все люди признают, что у них есть это значение. На самом же деле сами деньги – не ценность, а лишь возможность для обмена ценностями (товарами, услугами и т.д.). Иными словами, когда валюта утрачивает свою ценность или удобство, она заменяется другой, более удобной и, главное, лучше соответствующей требованиям времени. Золотые и серебряные монеты ушли, уступив место бумаге, вокруг которой выросла современная мировая экономика, а бумага точно так же со временем может уступить место криптовалюте. И первые шаги в этом направлении мы видим уже сейчас.

И первые шаги в этом направлении мы видим уже сейчас.

Чем интересны криптовалюты? Во-первых, тем, что они никем не контролируются — ни отдельными государствами, ни финансовыми институтами или компаниями. И это является их неотъемлемым свойством. Механизмы эмиссии и оборота криптовалют полностью децентрализованы и функционируют на основе глобальных компьютерных сетей. Их нельзя свободно имитировать. Нельзя включить печатный станок, напечатать любое их количество и таким образом влиять на стоимость. Более того предлагаемый криптовалютами механизм обращения позволяет полностью устранить посредников или гарантов (т.е. банки и др. финансовые организации) при выполнении платежей и переводов между участниками системы. С учетом этого широкое использование криптовалют могло бы полностью преобразить мировую финансовую систему и экономику.

При этом, как и у любого мощного инструмента, предлагающего новые возможности, у криптовалют есть и своя темная сторона. Анонимность платежей и невозможность контроля делают их крайне привлекательными для теневой экономики и преступного мира. Поэтому вполне естественно, что мировым государствам возникновение и широкое распространение такой анонимной валюты, которую невозможно контролировать, может не понравиться.

Анонимность платежей и невозможность контроля делают их крайне привлекательными для теневой экономики и преступного мира. Поэтому вполне естественно, что мировым государствам возникновение и широкое распространение такой анонимной валюты, которую невозможно контролировать, может не понравиться.

К тому же, в настоящий момент доверие к криптовалютам подрывают такие факторы как высокая спекулятивность рынка и его высокорисковость. А новизна подхода создает «свободное поле» для возникновения новых типов уязвимостей и угроз. И, конечно, свою роль играет сложность понимания того, как криптовалюты функционируют. Основная часть людей, прежде всего, должна поверить в платежеспособность и надежность криптовалюты – поверить небольшой группе людей, обладающих пониманием, специфическими знаниями и образованием.

С другой стороны, для государств с развивающейся экономикой или испытывающих давление извне – с мировых рынков — санкционное давление и т.д., как Россия или, скажем, Иран, перспективы вхождения криптовалют в широкий обиход дают уникальный шанс. Т.к. на систему криптовалют сложнее повлиять, сложнее использовать ее в политических целях.

Т.к. на систему криптовалют сложнее повлиять, сложнее использовать ее в политических целях.

Каждому государству еще предстоит оценить все плюсы и минусы распространения криптовалют и сделать свой выбор «за» или «против». Если конечно такой выбор есть. Конечно, государство может попробовать запретить использование криптовалют в принципе. Но учитывая то, что она анонимная, использует инфраструктуру Интернета и широко распространенные в мире ИТ-технологии, сделать это будет непросто. Да, можно усложнить ее использование, попытаться «задавить» ее. Но, как и от многих запретов, пострадают, скорее всего, только законопослушные граждане и компании, а террористы и другие антисоциальные элементы, угрожающие обществу, продолжать получать всю возможную пользу от «дивного нового мира».

Что до заявлений ЦБ по поводу биткоинов – все они лишь подтверждают сложность выбора и тот факт, что даже у ЦБ все еще не сложилось четкое понимание того, как относиться к этому глобальному явлению. Но я надеюсь на то, что в России есть люди, которые реально оценивают и плюсы, и минусы этих новых подходов «эпохи Цифры» в целом и «эры криптовалют» в частности. Потому что только радикальные перемены, связанные с введением криптовалют в широкий обиход, могут позволить стране «потолкаться локтями» с давно сложившимися монополиями доллара и евро.

Но я надеюсь на то, что в России есть люди, которые реально оценивают и плюсы, и минусы этих новых подходов «эпохи Цифры» в целом и «эры криптовалют» в частности. Потому что только радикальные перемены, связанные с введением криптовалют в широкий обиход, могут позволить стране «потолкаться локтями» с давно сложившимися монополиями доллара и евро.

Лично я как человек, давно и плотно работающий в ИТ-сфере, считаю криптовалюты чрезвычайно перспективными для России и мира. И думаю, что сейчас самое время для большинства стран прекратить строить стены и обратить самое пристальное внимание на то, что еще вчера, как и все новые технологии, безосновательно считалось «ветряными мельницами». Потому что двигают мир вперед именно новые подходы и основательная, вдумчивая работа профессионалов с ними.

Павел Рево, исполнительный директор процессинговой компании Uniteller:

Криптовалюта как средство оплаты в РФ мало перспективна. Она не выдерживает конкуренции с другими способами безналичного расчета из-за дополнительного этапа конвертации: пользователь получает заработную плату на банковскую карту, затем зачисляет деньги на счет электронного кошелька и только потом расплачиваться за покупки и услуги. Кроме того, российскому покупателю гораздо привычнее и ближе рубль, чем биткоин, многие плохо представляют, что это такое. Если мы говорим об электронных платежах, наиболее предпочтительным средством расчета остается банковская карта. Это быстро и удобно, к тому же подавляющее число россиян получают заработную плату на карту, и число картхолдеров со временем будет только расти. Криптовалюту можно рассматривать только в качестве средства инвестирования, как недвижимость и драгоценные металлы. Однако для биткоинов совершенно точно необходимо государственное регулирование, чтобы не возникла ситуация, аналогичная финансовой пирамиде МММ, иначе спекуляции на криптовалютном рынке будут приводить к обогащению профессиональных «игроков» и разорению остальных азартных, но неопытных граждан.

Кроме того, российскому покупателю гораздо привычнее и ближе рубль, чем биткоин, многие плохо представляют, что это такое. Если мы говорим об электронных платежах, наиболее предпочтительным средством расчета остается банковская карта. Это быстро и удобно, к тому же подавляющее число россиян получают заработную плату на карту, и число картхолдеров со временем будет только расти. Криптовалюту можно рассматривать только в качестве средства инвестирования, как недвижимость и драгоценные металлы. Однако для биткоинов совершенно точно необходимо государственное регулирование, чтобы не возникла ситуация, аналогичная финансовой пирамиде МММ, иначе спекуляции на криптовалютном рынке будут приводить к обогащению профессиональных «игроков» и разорению остальных азартных, но неопытных граждан.

Источник:http://gaap.ru/articles/Perspektivy_bitkoina_v_Rossii/

Дата публикации: 21 Мая 2015

Илон Маск и американские майнеры биткоина хотят сделать криптовалюту стабильной

Генеральный директор компании MicroStrategy Майкл Сейлор (Michael Saylor) рассказал о состоявшейся встрече с главой Tesla Илоном Маском (Elon Musk) и крупнейшими майнерами биткоина в Северной Америке. В рамках этой встречи стороны обсудили перспективы использования экологически чистых источников энергии для майнинга криптовалют. Решения, которые были приняты в ходе встречи, Маск назвал «потенциально многообещающими».

В рамках этой встречи стороны обсудили перспективы использования экологически чистых источников энергии для майнинга криптовалют. Решения, которые были приняты в ходе встречи, Маск назвал «потенциально многообещающими».

Изображение: Alex Castro / The Verge

Майкл Сейлор отметил, что одним из результатов встречи стало согласие майнеров «сформировать Совет по майнингу, чтобы обеспечить более прозрачное энергопотребление и ускорить реализацию инициатив по устойчивому развитию в мире». Согласно имеющимся данным, во встрече принимали участие руководители крупных североамериканских майнинговых компаний, в том числе Argo Blockchain, Blockcap, Core Scientific, Galaxy Digital и др. Представители некоторых компаний, принимавших участие во встрече, подтвердили намерение двигаться в направлении обеспечения устойчивости биткоина.

Стоит отметить, что на фоне этих новостей курс биткоина снова пошёл вверх. Криптовалюта сумела отыграть почти всё, что было потеряно несколько дней назад, когда цена одного биткоина опускалась ниже $32 тыс. На момент написания этого материала биткоин торговался на уровне $39 тыс. за единицу.

На момент написания этого материала биткоин торговался на уровне $39 тыс. за единицу.

Yesterday I was pleased to host a meeting between @elonmusk & the leading Bitcoin miners in North America. The miners have agreed to form the Bitcoin Mining Council to promote energy usage transparency & accelerate sustainability initiatives worldwide. https://t.co/EHgLZ9zvDK

— Michael Saylor (@michael_saylor) May 24, 2021

Ранее в этом году росту курса биткоина способствовало решение Илона Маска принимать криптовалюту в качестве оплаты при покупке электромобилей Tesla. Об этом было объявлено в марте, а уже в этом месяце Tesla приостановила эту программу из-за обеспокоенности по поводу вреда, который наносят окружающей среде майнеры криптовалют. «Криптовалюта — это хорошая идея на многих уровнях, и мы считаем, что у неё многообещающее будущее, но это не должно дорого обходиться окружающей среде», — сказал тогда Илон Маск. С тех пор он неоднократно обращал внимание на проблему устойчивости криптовалюты.

Если вы заметили ошибку — выделите ее мышью и нажмите CTRL+ENTER.

эфир пошёл на обгон биткоина

|

Создатель Ethereum Виталик Бутерин Фото: vostock-photo |

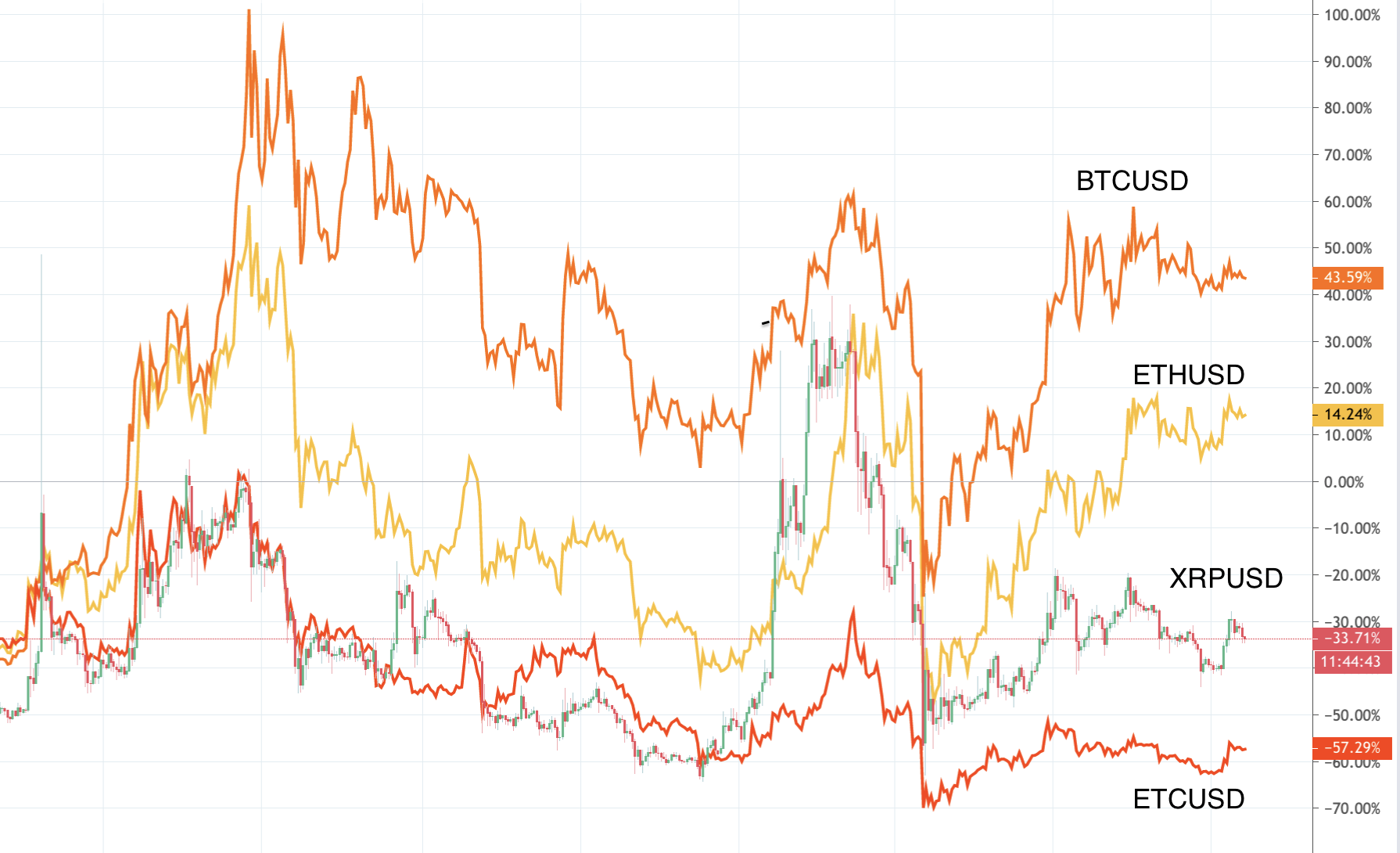

На текущей неделе капитализация криптовалютного рынка впервые в истории превысила $2 трлн. По данным информационного ресурса CoinGecko, на 6 апреля она составляла $2021,7 млрд. Причём на рекордную высоту рынку помог забраться вовсе не биткоин, рыночная стоимость которого по–прежнему превышает стоимость всех остальных криптовалют, вместе взятых. Нет, самая известная цифровая валюта своего максимума не обновила.

Не вышло тихой гавани: биткоин защитил покупателей от инфляции на 10 лет вперёд КриптодайджестНе вышло тихой гавани: биткоин защитил покупателей от инфляции на 10 лет вперёд

Зато это сделал эфир (Ethereum), чья капитализация находится на втором месте и, по данным CoinGecko, составляет около $240 млрд. Цена эфира ещё в субботу, 3 апреля, достигла исторического максимума $2140 и 6 апреля снова приблизилась к этой отметке.

«Несмотря на доминирование биткоина (я думаю, его капитализация будет находиться в диапазоне 60–65% общерыночной при текущем ралли), ряд альткоинов от текущей своей стоимости продемонстрируют намного большую динамику роста в процентном соотношении, чем биткоин, — и в первых рядах здесь Ethereum, — говорит Мария Станкевич, директор по развитию бизнеса и коммуникациям биржи EXMO. — Здесь сразу несколько причин для роста. Во–первых, на прошлой неделе платёжная компания Visa объявила, что будет поддерживать платежи в Ethereum через стейблкоин USDC. Это означает хорошие новости не только для USDC, но и для Ethereum в первую очередь, которым оплачиваются все комиссии. Во–вторых, значительная часть активности в децентрализованных финансах (DeFi) и NFT осуществляется через Ethereum. Я бы здесь назвала рост Ethereum даже недостаточным просто по причине того, что вся прибыль (огромная, миллиардная прибыль), которую получают художники и артисты, сразу “сливается”, то есть они продают Ethereum и переводят его либо в фиат, либо в стейблкоины. В–третьих, это, конечно, запуск сети Ethereum 2.0 — хотя на сегодняшний день она не является особо полезной и требует дальнейшей доработки, но перспективы у неё совершенно ошеломляющие».

«Темпы роста Ethereum превышают биткоин, так как с декабря прошлого года была запущена нулевая фаза обновления Ethereum 2.0, — подтверждает эту точку зрения Николай Переславский, сотрудник департамента экономических и финансовых исследований CMS Institute. — Переход на Ethereum 2.0 будет осуществляться в три этапа и внесёт три существенных изменения: изменение алгоритма консенсуса, изменение модели и типа блокчейна. Никто не знает, когда произойдёт переход, в 2022 или 2023 году, но все понимают потенциал спроса на криптовалюту в связи с таким событием. Ближайшая цель роста — $2320, затем $2490 и $2780 за монету».

Российское же криптосообщество вчера обсуждало слухи о грядущем изменении Налогового кодекса, предполагающие обязанность граждан информировать власти о владении криптовалютой. «Такой жёсткий переход, с права на обязанность, демонстрирует понимание властями того, что огромные суммы уходят мимо госкармана, — полагает Николай Переславский. — Государство уже научилось получать налог с прибыли граждан, заработавших на валюте или акциях иностранных компаний. Теперь возникла потребность понимать реальный заработок криптотрейдеров и получать доход в казну от их деятельности».

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Биткоин подорожал до 42 тысяч долларов, а потом рухнул. Что случилось?

Автор фото, REUTERS/DADO RUVIC

Биткоин меньше чем за месяц подорожал с 20 тысяч до 42 тысяч долларов, а затем подешевел почти до 32 тысяч долларов. Некоторые инвесторы ждут дальнейшего падения — вплоть до 20 тысяч долларов, а затем нового витка роста.

Первые три квартала 2020 года биткоин торговался в среднем около отметки в 10 тысяч долларов. В марте на фоне распространения коронавируса котировки опускались почти до 5 тысяч, но потом цена восстановилась.

Резкий рост начался со второй половины октября, когда котировки за два месяца выросли в два раза до 20 тысяч. Еще за месяц цена снова удвоилась — до 40 тысяч. Исторического максимума — 41,96 тысячи долларов — стоимость биткоина достигла 8 января, показывают данные Coindesk.

Такое подорожание криптовалюты эксперты объясняли несколькими факторами. Одной из основных причин популярности биткоина может быть желание инвесторов застраховать хотя бы часть своих активов от инфляции.

Опасения по поводу ускорения инфляции во всем мире возникли в связи с мерами стимулирования экономики, которые правительства принимают в рамках борьбы с коронавирусом. Меры стимулирования предполагают рост расходов и закачивание в экономику новых денег. В связи с этим инвесторы ожидают ослабления традиционных валют и ускорения инфляции.

Почему случился обвал?

На графике стремительный рост стоимости биткоина выглядит как парабола, и такой рост просто не может продолжаться долго, написал в своем «Твиттере» главный инвестиционный директор компании Guggenheim Partners Скотт Минерд.

По его словам, настало время зафиксировать прибыль, то есть некоторые инвесторы сейчас продают криптовалюту по высокой цене в ожидании снижения котировок. В долгосрочной перспективе биткоин может стоить до 400 тысяч долларов, говорил в декабре Минерд.

На рынке криптовалют наблюдается долгожданная коррекция, которая происходит всегда после бурного роста, отмечает аналитик LMAX Digital Джоел Крюгер. Он не исключает, что котировки могут снизиться до 20 тысяч долларов.

Данные торгов показывают, что на продажу выставляются крупные объемы криптовалюты. Например, в рамках одной такой сделки было продано 180 биткоинов (более 7 млн долларов при курсе в 40 тысяч долларов за один биткоин).

Также продажи биткоинов увеличили майнеры — компании, которые генерируют (добывают или «майнят») новую криптовалюту. Об этом сообщает компания Cryptoquant, которая отслеживает подобные сделки.

Многие инвесторы обеспокоены возможным усилением финансового регулирования в США, что также могло повлиять на котировки, пишет в колонке для Financial Times глава Fulcrum Asset Management Гэвин Дэвис.

В новом правительстве США, которое уже формируется избранным президентом Джо Байденом, минфин возглавит экс-председатель ФРС Джаннет Йеллен. Она известна своим скепсисом по отношению к криптовалютам. В конце 2017 года Йеллен заявляла, что биткоин — это крайне спекулятивный актив и его нельзя считать стабильным средством сбережения.

Инвесторы опасаются, что приход Йеллен может стать началом нового периода борьбы регуляторов с криптовалютами. Уходящий глава минфина Стивен Мнучин разрабатывал новые регуляторные меры по увеличению прозрачности рынка криптовалютных платежей, и Йеллен может эту работу продолжать, пишет Гэвин Дэвис.

Что будет с биткоином дальше?

Будущее биткоина во многом зависит от регуляторов и крупного бизнеса. Рост котировок в 2020 году был как минимум отчасти связан с решениями крупных институциональных инвесторов вложить свои средства в эту криптовалюту.

Кроме того, крупный бизнес постепенно добавляет биткоин в свои сервисы. Ранее платежные сервисы Square и PayPal с совокупной аудиторией около 300 млн человек добавили в свои приложения возможность покупки криптовалют.

На фоне распространения криптовалют центробанки многих стран начали изучать запуск цифровых валют. Однако эти валюты номинируются в валютах соответствующих стран. Например, в Китае запущена цифровая версия юаня, а в России обсуждается запуск цифрового рубля.

Криптовалюты же, будучи частными средствами платежа, будут сильно зарегулированы и навряд ли станут заменой традиционным валютам, пишет Дэвис. Но даже в этом случае для них остается ниша: криптовалюты можно использовать как инвестиционный инструмент или средство сбережения.

В этом отношении биткоин может составить конкуренцию золоту, но многие аналитики в этом сомневаются.

Скептики по-прежнему считают криптовалюты пузырем. Рано или поздно все пузыри лопаются и стоимость таких активов рушится.

Инвесторы, вложившие деньги в криптовалюты, должны быть готовы потерять все свои вложения, предупредил 11 января британский финансовый регулятор (FCA). Главный инвестиционный стратег Bank of America Майкл Хартнетт назвал биткоин «матерью всех пузырей».

Резкое подорожание — как раз один из признаков пузыря, отмечает в аналитической записке сооснователь Convoy Investments Говард Ван. За последние три года капитализация биткоина выросла в 65 раз, и если криптовалюта продолжит дорожать такими темпами, то через пару лет капитализация станет больше американской экономики, продолжает он.

Ван не исключает, что со временем биткоин «созреет» и в будущем сможет составить конкуренцию золоту, но пока это спекулятивный актив, считает он.

Аналитики банка JPMorgan отмечали в начале января, что, по их мнению, биткоин уже начал конкурировать с золотом в качестве актива, позволяющего застраховать сбережения от инфляции. В качестве примера такой конкуренции они привели сделки, в рамках которых инвесторы вывели 7 млрд долларов из золота и в то же время инвестировали 3 млрд долларов в критовалютный инвестфонд Grayscale Bitcoin Trust.

Как подсчитали аналитики, чтобы капитализация биткоина сравнялась со стоимостью золота в частных руках в слитках, монетах и торгуемых фондах, его котировки должны вырасти до 146 тысяч долларов.

В среднесрочной перспективе биткоин скорректируется

Во-первых, это падение фондовых рынков, замедление экономического роста в крупнейших экономиках, вызванные пандемией. Это повлекло за собой выход инвесторов из развивающихся рынков и из высокорисковых активов, среди которых и акции. Так произошло падение фондового рынка в марте 2020-го. Часть средств инвесторы попытались сохранить в золоте, традиционном безопасном убежище, что спровоцировало феноменальный рост цен на золото в 2020 году. Но инвесторы искали и другие альтернативные инструменты для хеджирования рисков и сохранения стоимости. И обратили внимание на биткоины. Интерес подогревался ростом сферы децентрализованных финансов, который манил существенным ростом вложений за короткий срок. Даже малая доля денег, находящихся под управлением институциональных инвесторов, является огромным вливанием для крипторынка. Отсюда второй фактор – приток институциональных денег на крипторынок.

Если посмотреть на время начала мощного ралли биткоина, то оно совпадет с объявлением PayPal о готовности работать с криптовалютами. Это тоже был знак инвесторам, в том числе институциональным, что криптовалюты продолжают расти, проникать в другие финансовые сферы. Все это дало позитивный сигнал участникам рынка, что криптовалюты востребованны, нужны, никуда не денутся, а приток новых инвесторов повлечет за собой рост курсов и рост ROI. В-третьих, не надо забывать о долгосрочном эффекте халвинга, который состоялся в мае 2020 года. Биткоин начал расти за несколько месяцев до самого халвинга. И даже звучали предположения, что курс биткоина уже учитывает эффект халвинга. Но я полагаю, что в полной мере халвинг проявляется не сразу, а в течение 12–18 месяцев после сокращения вознаграждения. Майнеры из-за сокращения вознаграждения за добытый блок придерживали добытые монеты и не поставляли их на рынок, тем самым провоцируя дисбаланс спроса и предложения. Они ждали, когда биткоин подрастет, чтобы продавать монеты подороже, тем самым компенсируя недополученную прибыль.

В среднесрочной перспективе биткоин скорректируется до $28 000–30 000. Конечно, будут всплески до $35 000 и падения ниже $20 000, но в среднем уровень стабилизации мне видится в диапазоне от $25 000 до $30 000. Самым нижним уровнем поддержки, ниже которого биткоин уже вряд ли уйдет, я считаю $12 000–15 000.

Такие колебания будут продолжаться до осени 2021-го, когда я ожидаю новый виток роста биткоина. К концу 2021 года он сможет вновь протестировать уровень $40 000, но вряд ли даже при самом оптимистичном сценарии биткоин сумеет преодолеть $50 000. Я не вижу предпосылок для такого роста, биткоину еще необходимо накопить уровень принятия в инвесторской среде.

На горизонте 3–5 лет я вижу биткоин по $50 000, может, даже выше, но не более $100 000.

Перспективы цен, внедрения и рисков биткойнов на 2021 год

Сторонники цифровых валют с энтузиазмом относятся к потенциалу на 2021 год после чудовищного года, когда высокие цены на биткойны захватили контроль.

В этом нет ничего нового, но на Уолл-стрит гораздо шире ощущается, что «на этот раз все по-другому».

Цены на биткойны восстановились после многолетнего спада в 2020 году. В ноябре он побил рекорд 2017 года — около 20 000 долларов США, и с тех пор стал параболическим, составив на момент публикации более 40 000 долларов.

Однако на этот раз может измениться не то, что цены на биткойны достигли новых максимумов в 2020 году и завершили год стремительно. Дело в том, что криптовалюта успешно прошла первое испытание огнем.

Устойчивость этой и других цифровых монет — и ее причины — многих взволновали не только перспективами этого молодого класса активов в 2021 году, но и общим принятием этой растущей финансовой технологии.

Что такое биткойн?

Во-первых, небольшое напоминание для непосвященных:

Биткойн — одна из многих цифровых валют.В отличие от традиционных «бумажных» валют, создаваемых и управляемых правительством и центральным банком, Биткойн «добывается» или создается людьми, которые решают математические задачи с помощью вычислительной мощности. Транзакции хранятся в блокчейне, зашифрованном и децентрализованном реестре, который защищает целостность биткойнов, а также обеспечивает конфиденциальность пользователя.

И в отличие от фиатных валют, которые можно распечатать по запросу, биткойн ограничен до 21 миллиона возможных монет после того, как он будет полностью добыт.(К счастью, его можно дробно разделить до 1/100000000 биткойна, известного как «сатоши».) Он был разработан, чтобы быть настоящим средством сбережения, которым нельзя было манипулировать.

Действительно, Биткойн был изобретен в 2008 году и запущен в 2009 году, когда мировые правительства печатали деньги в ответ на мировой финансовый кризис. Последовало множество других цифровых активов.

«Одна из вещей, которая очаровывает меня в том, как появился Биткойн, — это то, что он появился в перевернутом виде», — говорит Грег Кинг, генеральный директор Osprey Funds, которая управляет Osprey Bitcoin Trust.«Это пришло через индивидуальное принятие, на низовом уровне».

Биткойн больше, чем выживает в 2020 году

Цены на биткойны рухнули после резкого роста в 2013 и 2017 годах, но это снижение не было спровоцировано каким-либо крупным событием, охватывающим несколько классов активов. Цифровая монета была просто разрезана другим краем лезвия спекуляции; опасения по поводу рисков взлома, например, препятствовали криптовалютам в 2018 году.

Таким образом, медвежий рынок 2020 года, каким бы коротким он ни был, стал первым случаем, когда Биткойн и другие цифровые валюты столкнулись с поистине глобальным кризисом, который поставил под угрозу многие типы инвестиций.

Криптовалюты вряд ли были защищены от медвежьей атаки. Инвесторы впервые начали распродавать акции в феврале, поскольку они перешли на наличные, и даже меры безопасности, такие как золото, в конце концов пошли на спад в марте. Но Биткойн в конце концов тоже упал, сильно обрушившись в середине марта.

Однако эти минимумы были недолговечными. Цифровые валюты сильнее всего отскочили от дна, и к апрелю биткойн стал положительным.

Затем он полетел до конца 2020 года.

«Нам нужно было увидеть, что Биткойн пережил глобальный макроэкономический крах», — говорит Тайрон Росс, генеральный директор Onramp Invest, цифровой платформы, позволяющей финансовым консультантам предоставлять клиентам доступ к криптовалюты.«Если вы посмотрите, когда он был изобретен до марта, он никогда не испытывал спада».

«Он коррелировал с рынком и упал со всем остальным. Произошел бегство в доллары. (Но) если вы посмотрите, как он вел себя с тех пор, люди увидят, что здесь что-то есть. Фактическая активность в блокчейне была впечатляющей. . »

Как растет интерес к биткойнам

Повышение ликвидности, подобное тому, что произошло в марте, случается редко и обычно происходит в разгар рыночной распродажи.Тот факт, что это произошло и с Биткойном примерно в то же время, намекает на то, что институциональный интерес был в игре больше, чем в предыдущих крахах.

Растущий институциональный интерес — одна из нескольких тенденций, которые, по мнению Кинга, станут основным драйвером цен на биткойны в ближайшие годы.

Coinbase, биржа цифровых валют, которая, как ожидается, станет публичной в этом году, 21 ноября заявила, что ее институциональная база активов с 6 миллиардов долларов в апреле 2020 года до 20 миллиардов долларов по состоянию на середину ноября. А Canaccord Genuity недавно указала на подробный список недавних институциональных и других примечательных событий в области криптовалюты.Вот лишь несколько основных моментов последнего квартала 2020 года:

- 27 октября: JPMorgan Chase (JPM) отправляет свою цифровую валюту «JPM Coin» вживую и формирует подразделение Onyx, чтобы сосредоточиться на блокчейне.

- 9 ноября: Инвестор-миллиардер Стэнли Дракенмиллер говорит, что он владеет биткойнами.

- 14 ноября: Galaxy Digital объявила о приобретении двух компаний, которые создают платформу для институционального доступа к цифровым активам.

- ноя.18: Мексиканский миллиардер Рикардо Салинас Плиего говорит, что 10% его ликвидных активов инвестировано в биткойны.

- 9 декабря: Миллиардер и менеджер хедж-фонда Рэй Далио говорит, что Биткойну есть место в портфелях инвесторов.

- 12 декабря: Страховая компания MassMutual покупает 100 миллионов долларов в биткойнах.

Это лишь часть объявлений четвертого квартала, которые также включали шаги ряда стран, продвигающих инициативы в области цифровой валюты или блокчейна, в том числе США.С., Канада, Япония, Англия, Южная Корея, Китай и Россия.

Кинг добавляет, что индивидуальный интерес растет, поскольку такие платформы, как Square (SQ) и PayPal (PYPL), делают цифровые валюты, такие как биткойн, более доступными для людей. А в октябре Coinbase запустила дебетовую карту криптовалюты под баннером Visa (V).

Тогда есть инфляция.

Криптовалюты, такие как Биткойн, сравнивают с золотом, так как они являются относительно основным активом в то время, когда печатание бумажных денег выходит из-под контроля.

Миллиардер Пол Тюдор Джонс, относительный новичок в этой сфере, сказал CNBC, что рынок криптовалюты «все еще находится в первом иннинге» и что он считает Биткойн лучшей игрой на инфляцию, чем казначейские ценные бумаги с защитой от инфляции (TIPS) и золото.

Стратеги BCA Research видят аналогичное преимущество, заявляя, что «помимо получения выгоды от обширной глобальной ликвидности и циклического медвежьего рынка доллара США, Биткойн будет привлекательным средством защиты от растущей инфляции во второй половине десятилетия.»

Время покажет, так ли это. Опасения по поводу инфляции после финансового кризиса привели к скачку цен на золото в 2011 году, но когда более высокие темпы инфляции не смогли материализоваться, инвесторы быстро покинули торговлю золотом. Тем не менее, металл, как и его цифровой аналог, в 2020 году достиг новых максимумов — около 2070 долларов за унцию; в отличие от цен на биткойн, золото значительно снизилось и теперь составляет около 1850 долларов.

Кинг говорит, что на этот раз есть еще один интересный поворот в истории криптовалюты.

«Одна вещь, которую я нашел интересной по сравнению с 2016 и 2017 годами, — это то, что никто не спрашивает о биткойнах и гнусной деятельности», — говорит он. «У меня нет ни одного вопроса по этому поводу. Очевидно, что все типы валют используются для незаконной деятельности. Этот вопрос, кажется, исчез. Для меня это показатель растущего признания и понимания».

Возможно, криптовалюта следует сценарию, изложенному в 1914 году профсоюзным лидером Николасом Кляйном: «Сначала они игнорируют вас.Потом они высмеивают тебя. А потом они нападают на вас и хотят сжечь. А затем они воздвигают вам памятники ».

2021: еще один значительный год для цен на биткойны?

Биткойн привлекает все большее количество аналитиков, и в результате целевые значения цен на биткойны становятся все более обычным явлением.

Некоторые из них были откровенными. Бывший партнер Adaptive Capital Вилли Ву назвал 200 000 долларов «консервативной» оценкой на конец 2021 года. В середине ноября Citigroup сообщила своим институциональным клиентам, что видит потенциал роста цен на биткойн до 318 000 долларов к концу этого года. год.

Остальные более сдержанны. Например, Джулиан Эмануэль из BTIG говорит, что биткойн может достичь 50 000 долларов — та же целевая цена, на которую Bloomberg указал в своем Crypto Outlook 2021.

Росс, не делая конкретных прогнозов, считает, что пространство криптовалюты будет расти в цене для мировой финансовой системы:

«Я думаю, в 2021 году мы увидим много новостей, которые поднимут цену», — говорит он. «Мы приблизимся к ETF, объявлениям брокеров-дилеров о том, что они участвуют.Еще немного FOMO (страх упустить) от розничных инвесторов, и вы также увидите, что в какой-то момент вы увидите массовое объявление RIA о том, что у них значительная часть своего бизнеса в BTC. «

» One из того, что мы действительно верим, заключается в том, что в Биткойне существует вековая тенденция «, — добавляет Кинг, который также не хочет выдвигать целевую цену.» Мы находимся на S-образной кривой роста с появлением новых технологий. Если вы посмотрите на предыдущие модели цен по сравнению с внедрением, они имеют тенденцию к консолидации, а затем имеют тенденцию к многократному росту.Это начинает выглядеть значительно выше ».

Эта комбинация повышенного инвестиционного интереса к Биткойну как инвестиции, а также возросшей адаптации компаний Биткойн, криптовалюты и технологий блокчейна указывает на идеальный шторм для цен.

Но Росс добавляет предостережение.

«У вас всегда есть риск, — говорит он. — Системный риск, рыночный риск … Есть некоторые глобальные макро-события, которые могут повлиять на рынки, и по мере того, как Биткойн становится более финансово обеспеченным, он не станет таким. некоррелированный актив больше.»

The Regulatory Wild Card

Один из самых больших рисков для любых бычьих заявлений, заоблачных или нет, — это возможность для регулирующих органов внезапно возвести кирпичную стену.

В то время как меньше людей могут спрашивать об использовании биткойнов для больше не покупают запрещенные вещества, регулирующие органы снова внимательно изучают цифровые валюты, на этот раз уделяя особое внимание тому, как эти монеты действуют как ценные бумаги.

Самое примечательное за последнее время: в конце декабря Комиссия по ценным бумагам и биржам США подала иск против «альткойнов» Ripple.(Альткойны — это любая цифровая монета, являющаяся альтернативой Биткойну.) Спорный вопрос заключается в том, действительно ли ее цифровая валюта является цифровой валютой или это предложение незарегистрированных ценных бумаг. Новостей было достаточно, чтобы снизить цены на Ripple более чем наполовину всего за несколько дней, и несколько бирж криптовалюты прекратили торговать альткойнами до тех пор, пока проблема не будет решена.

Даже тогда некоторые биткойнские быки видят позитивную сторону. Ripple имеет другой механизм по сравнению с децентрализованной моделью Биткойна, поэтому некоторые считают, что борьба с альткойнами указывает на Биткойн как на первую (и, возможно, единственную) остановку для людей, заинтересованных в криптовалютах.

Как инвестировать в биткойны

Хотя сейчас цены на биткойны могут превышать 40 000 долларов, вы все равно можете ввести их (и большинство других криптовалют) буквально за несколько долларов, купив доли монет. Но ни один инвестор не должен тратить ни цента, не ознакомившись с новыми технологиями и классами активов.

«Лучшее вложение, которое может сделать любой человек, — это изучить как можно больше», — говорит Росс. «Это действительно лучший способ.»

С этой целью такие сайты, как Coinbase и Binance Academy, предлагают элементарные основы для ускорения работы людей.

Если вы чувствуете, что готовы начать инвестировать непосредственно в сами криптовалюты, вы можете сделать это по номеру сайтов, в том числе Coinbase и Robinhood, и даже PayPal и Square Cash App.

Просто подумайте о том, чтобы начать с малого.

Большинство аналитических агентств на данный момент, по крайней мере, признали возможности роста биткойнов и других цифровых валют.Однако не все они рассматривают криптовалюты как достойные инвестиций для большинства розничных инвесторов, просто учитывая все еще спекулятивный характер пространства и неопределенные перспективы регулирования.

Не говоря уже о том, что, несмотря на все свои максимумы, цифровые валюты потрясли многих людей до минимума.

«Если вы чувствуете себя лишенным прибыли, не делайте этого», — написал в декабре инвестиционный институт Wells Fargo. «Биткойн действительно превзошел золото и индекс S&P 500 за последние три года, но посмотрите на изменчивый путь, который пришлось пройти биткойн-инвесторам, чтобы достичь этого.Всего лишь два месяца назад трехлетняя общая доходность всех трех активов была примерно одинаковой, но волатильность была разной.

«Сегодняшнее инвестирование в криптовалюту немного похоже на жизнь в первые дни золотой лихорадки 1850-х годов, когда было больше спекуляций, чем инвестирования», — добавляет WFII, который по-прежнему признает, что «причуды обычно не длятся 12 лет».

Те, кто инвестирует только через 401 (k) s, IRA и другие счета через традиционные брокерские компании, еще не могут напрямую инвестировать в цифровые валюты через эти средства.Но у вас все еще есть несколько вариантов, например, инвестирование в компании, которые привязали свое будущее к криптовалютам и / или технологии блокчейн.

«Для большинства традиционных инвесторов обратите внимание на компании, которые находятся на периферии этой технологии, такие как Square», — говорит Росс.

SEC еще не утвердила биржевой фонд (ETF), который отслеживает цены на биткойны, фактически удерживая криптовалюту так же, как, скажем, золотые акции SPDR (GLD). (Однако многие надеются, что 2021 год станет годом, когда мы наконец увидим биткойн-ETF.)

Однако у инвесторов есть доступ к нескольким фондам в стиле ETF. Например, Grayscale Bitcoin Trust (GBTC) и Grayscale Ethereum Trust (ETHE), которые торгуют «без прилавка», отслеживают цену своих соответствующих криптовалют. Но они отличаются от ETF в нескольких примечательных аспектах, которые мы описываем здесь, о которых инвесторы должны знать перед покупкой.

Что будет с биткойнами в следующем десятилетии?

Когда он был представлен миру десять лет назад, биткойн должен был произвести революцию в финансовой экосистеме.Но эта революция вряд ли свершилась. Бурное первое десятилетие криптовалюты было отмечено скандалами, ошибками и резкими колебаниями цен. Падение цены биткойнов в этом году сопровождалось шквалом критики. Но инвесторы и энтузиасты криптовалюты удвоили свой оптимизм в отношении ее будущего. Таким образом, ближайшее десятилетие может оказаться решающим для его существования.

Компромиссное зрение

Как изложил его изобретатель Сатоши Накамото в основополагающей статье, выпущенной 10 октября.31 августа 2008 года Биткойн должен был стать децентрализованной альтернативой государственным и центральным банкам, не имеющим границ. Консенсус относительно транзакции в сети Биткойн не зависит от сторонних посредников. Вместо этого это достигается с помощью блокчейна — одноранговой сети систем с электронными реестрами — для проверки и аутентификации транзакции. «Стоимость посредничества увеличивает транзакционные издержки, ограничивая минимальный практический размер транзакции и отсекая возможность небольших и случайных транзакций», — написал Накамото, обосновывая необходимость устранения посредничества и замены его одноранговой сетью.

Однако в конце первого десятилетия существования Биткойна это первоначальное видение кажется скомпрометированным. Децентрализация уступила место централизации. Говорят, что биткойн-киты или инвесторы, у которых есть огромные запасы криптовалюты, контролируют ее цену на рынках. Демократизация печати денег посредством майнинга была принесена в жертву эффективности крупных майнинговых ферм. Например, китайская компания Bitmain, производитель полупроводников, владеет 75% рынка интегральных схем для конкретных приложений, связанных с майнингом.Даже технология Биткойна изношена и страдает от проблем с масштабированием.

Но эти недостатки уравновешиваются ростом процветающей и динамичной экосистемы криптовалюты. Рынок криптовалюты, который не существовал менее десяти лет назад, в настоящее время оценивается в 1,56 триллиона долларов.

С момента дебюта Биткойна было создано более 1500 криптовалют, которые торгуются на биржах. Блокчейн стал нарицательным и рекламируется как решение сложных проблем.После первоначальных колебаний институциональные инвесторы также устремились к криптоактивам как форме инвестиций.

Сальвадор сделал биткойн законным платежным средством 9 июня 2021 года. Это первая страна, которая сделала это. Криптовалюту можно использовать для любой транзакции, в которой ее может принять бизнес. Доллар США по-прежнему является основной валютой Сальвадора.

Оценивая следующее десятилетие

Следующее десятилетие может доказать свою важность в эволюции Биткойна.Помимо революций в финансовой экосистеме, в экосистеме Биткойна есть несколько областей, на которые инвесторы должны обратить пристальное внимание.

В настоящее время криптовалюта балансирует между средством сбережения и средой для ежедневных транзакций. Институциональные инвесторы стремятся принять участие в акции и получить прибыль от нестабильности его цен, даже когда правительства всего мира, например, Япония, объявили это действительной формой оплаты товаров.

Но проблемы с масштабированием и безопасностью предотвратили оба случая.«Возможно, самый большой недостаток Биткойна и других криптовалют за предыдущие годы связан с безопасностью», — сказал Чакиб Бауда, технический директор платежной фирмы Rambus. Он имеет в виду биткойны и другие криптовалюты на миллиарды долларов, которые были украдены хакерами с бирж. По его словам, безопасная экосистема Биткойн приведет к широкому распространению. «… мы ожидаем, что через 10 лет Биткойн станет мейнстримом и будет иметь совершенно другую репутацию», — сказал он.

Внедрение Биткойна (или, если на то пошло, повышение его привлекательности как класса активов) в качестве платежного механизма не произойдет без технологических улучшений в его экосистеме.Чтобы считаться жизнеспособным инвестиционным активом или формой оплаты, блокчейн Биткойн должен быть в состоянии обрабатывать миллионы транзакций за короткий промежуток времени. Несколько новых технологий, таких как Lightning Network, обещают масштабные операции.

Помимо улучшений в блокчейне Биткойна, технический директор Ripple Дэвид Шварц сравнил Биткойн с Ford Model T в 2018 году. Производитель автомобилей возвестил революцию в транспорте, и вся экосистема, от шоссе до заправочных станций, эволюционировала для обслуживания автомобилей.Благодаря широкому освещению в средствах массовой информации за последние пару лет зародыши экосистемы уже прижились.

По мере того, как регулирование эволюционирует, чтобы идти в ногу со временем, вероятно, что экосистема будет расширяться. Шварц предсказывает, что следующее десятилетие «принесет взрыв недорогих и высокоскоростных платежей, которые изменят обмен ценностями так же, как Интернет преобразовал обмен информацией».

Пока что в 2021 году, по состоянию на март 2021 года, цена биткойнов превысила 50 000 долларов США и торговалась почти до 60 000 долларов США.Крупные банки продолжают обращать внимание на криптовалюту: Goldman Sachs вновь открывает свою службу криптовалюты, а BNY Mellon открывает депозитарные услуги для цифровых валют.

Citi сказал, что биткойн может быть предпочтительной валютой для международной торговли. Это произошло потому, что и PayPal (PYPL), и Tesla (TSLA) инвестировали в криптовалюту в начале 2021 года. Tesla купила биткойн на 1,5 миллиарда долларов, а PayPal сделала ставку на покупку криптовалютного хранителя Curv. Citi отметил, что будущее Биткойна все еще остается очень неопределенным, но он находится на пороге массового признания.Интерес институциональных инвесторов вызывает широкий интерес к криптовалюте, но проблемы, связанные с хранением, безопасностью и эффективностью капитала, по-прежнему являются препятствием для цифрового актива, отмечает Citi.

5 важнейших прогнозов по биткойнам на 2021 год, от эксперта по финансовым технологиям

Этот год был дикой поездкой для всех, кто инвестировал в рынок биткойнов или даже просто наблюдал за ним. Самая ценная виртуальная валюта в мире в декабре торговалась на уровне более 23 000 долларов.

Когда США впервые начали бороться с Covid-19 в начале марта, биткойн был ниже 4000 долларов.Для владельцев или продавцов это извилистый источник прибылей и убытков. Для тех, кто (вроде меня) в стороне, это развлекательное рыночное шоу с оттенками ревности и головокружения.

Не пропустите: Лучшие кредитные карты с нулевой процентной ставкой и беспроцентной ставкой на срок до 20 месяцев

Несмотря на это огромное колебание цен на биткойны — в целом в сторону увеличения — 2020 год также был годом относительной зрелости валюты, которая, в конце концов, торгуется всего десять лет.С моей должности редактора информационного бюллетеня FIN, информационного бюллетеня о финансовых технологиях, вот то, что я считаю ключевыми тенденциями биткойнов в 2021 году:

1. Более широкое признание

Использование биткойнов в повседневной жизни всегда сопровождалось проблемой куриного яйца: очень мало используйте или принимайте его, потому что … во-первых, очень немногие используют или принимают его.

Но в 2020 году произошла поразительная эволюция в адаптации биткойнов. Известные финтех-компании, от инвестиций Square в биткойны в размере 50 миллионов долларов до PayPal, позволяющего своим пользователям покупать и продавать биткойны, одобрили это.

В 2021 году мы, вероятно, увидим расширение этого основного направления. Найдите хотя бы один крупный банк США или Европы, который объявит о какой-либо системе, в которой они либо разрешают покупку биткойнов, либо соглашаются хранить цифровые активы для своих клиентов.

2. Конкуренция со стороны Big Tech

Независимо от того, чего биткойн мог или не достиг за десятилетие своего существования, он заставил множество крупных глобальных организаций задуматься о предложении международной цифровой валюты.

Каждая компания, работающая в сфере платежей, понимает не только то, что рынок цифровых платежей все еще открыт, но и то, что платежи с участием различных валютных рынков имеют наибольший потенциал.Это связано с тем, что в настоящее время для решения таких транзакций могут потребоваться дни и часто требуются огромные сборы.

Биткойн продемонстрировал, хотя и в зачаточном состоянии, что глобальная цифровая валюта может значительно упростить этот процесс. В этом году и Facebook, и Google — компании с огромным глобальным охватом, о котором биткойн может только мечтать — продвинулись вперед с крупными планами в области цифровой валюты.

Технические предложения, такие как Diem от Facebook, не совсем то же самое, что биткойн, но если они начнут завоевывать популярность в 2021 году, они могут немного подорвать рост биткойнов.

3. Конкуренция со стороны центральных банков

Китай продвинул эксперименты с цифровой валютой намного дальше, чем любая другая страна. Недавно в городе Сучжоу на востоке Китая, к западу от Шанхая, была проведена лотерея, в которой каждый из 100 000 жителей получил 200 юаней (около 30 долларов США) через цифровой кошелек. Им было предложено связать свои цифровые деньги со своими банковскими счетами, и если они не потратили свои цифровые деньги в течение нескольких недель, они исчезли — оба отличные методы для продвижения эксперимента.

По мере того, как Китай движется к общенациональной адаптации цифрового юаня, это, вероятно, подорвет спрос на биткойны и другие независимые криптовалюты. В следующем году подобные эксперименты могут появиться и в других странах.

4. Новые правила игры.

Администрация избранного президента Джо Байдена в первые 90 дней будет иметь более высокие приоритеты, чем регулирование криптовалюты, и, конечно же, трудно понять настроение и опыт Конгресса по этому вопросу.

Естественно предположить, что демократическая администрация будет регулировать более строго, чем республиканская, однако некоторые утверждали, что Байден будет «хорош для криптовалюты».«

Может быть, но энтузиасты биткойнов склонны упускать из виду такие вопросы, как анонимность и ее возможное использование для мошенничества; для регулирующих органов это очень серьезная проблема.

Команда Байдена вполне могла бы придумать более всеобъемлющий и рациональный способ регулирования криптовалюты, но Я бы не стал делать ставку на какое-либо фаворитизм по отношению к биткойнам, в частности.

5. Продолжающаяся волатильность

Поскольку ценность биткойна не связана напрямую с каким-либо очевидным явлением реального мира (например, фискальной или денежно-кредитной политикой), он может увеличиваться или уменьшаться способами, которые трудно предсказать или даже объяснить.

В качестве вложения его трудно рекомендовать всем, кто надеется избежать больших потерь. Некоторые говорят, что в следующем году биткойн может достичь отметки в 50 000 долларов, и хотя это кажется чрезмерным, не исключено, что инвесторы переводят деньги из других активов в биткойны.

Конечно, вполне возможно, что в 2021 году цена пойдет в противоположном направлении. Единственное, что кажется несомненным, — это то, что дикая поездка 2020 года повторится, так что пристегнитесь.

Джеймс Ледбеттер — редактор и издатель информационного бюллетеня о финансовых технологиях FIN и бывший главный редактор Inc.Следуйте за ним в Twitter @jledbetter .

Не пропустите:

Перспективы Биткойн в 2021 году

Биткойн вырос почти на 63% примерно за месяц… два эксперта считают, что это происходит… почему ожидание покупки — не лучшая идея

Прирост 63% всего за месяц…

Это то, что нравится читателям Digest , которые выполнили нашу рекомендацию по торговле биткойнами 12 октября.

Но если вы пропустили сделку, есть хорошие новости …

Наш эксперт по криптовалюте Мэтт МакКолл считает, что биткойн движется к 40 000 долларов, то есть примерно на 115% выше.

Мы вернемся к Мэтту через мгновение…

Во-первых, давайте посмотрим на еще более крупный прогноз, сделанный миллиардером, инвестором в криптовалюту и бывшим менеджером хедж-фонда Майком Новограцем.

Ранее на этой неделе он потребовал, чтобы биткойн достиг $ 65 000… в следующем году .

Это будет примерно 250% прироста от сегодняшней цены.

Итак, вы до сих пор упустили прибыль?

Что ж, говорим ли мы о 40 000 или 65 000 долларов, прибылей будет больше.

*** Прогноз Новограца осуществился интересным образом и показывает, почему сегодня инвестиции в биткойны все еще находятся на ранней стадии общей картины.

Все началось, когда звезда «Игры престолов» Мэйси Уильямс зашла в Twitter в понедельник, чтобы узнать, стоит ли ей покупать биткойны.

Новограц ответил, указав на отметку в 65 000 долларов из-за «сетевого эффекта», при котором появляется масса новых покупателей и низкое предложение.

(Мэтт подчеркнул, что этот же вопрос спроса и предложения является основным катализатором роста прибыли).

Вот полный твиттер-ответ (опечатки от Новограца):

Я купил больше $ BTC прошлой ночью в 15800. Он собирается до 20 тысяч и. К 65 к. Сетевой эффект взял верх. Я вижу множество новых покупателей, а предложения очень мало.Здесь легче торговать, чем на 11k. Так что ДА, покупайте.

Теперь, что не менее интересно, чем предсказание Новограца, — это более широкие результаты опроса Уильямса.

При более чем 0 откликах, 53,4% призвали Уильямса , а не , открывать длинную позицию по биткойну.

*** И это хорошие новости для биткойн-быков

Пузыри, которые лопаются болезненно — например, собственный взрыв биткойна после его запуска в 2017 году — имеют тенденцию раздуваться из-за иррационального изобилия.

Страх упустить что-то побуждает людей покупать по абсурдным, заоблачным ценам, не подкрепленным фундаментальными факторами.

Реальный органический рост имеет тенденцию происходить иначе.

Меньше фейерверков. Больше сомнений инвестора, больше беспокойства.

Однако за этой «стеной беспокойства», если мы посмотрим чисто на факты, мы увидим признаки фундаментальной силы актива.

Вот что происходит с биткойнами сегодня.

Давайте посмотрим только на последние несколько месяцев…

В октябре глобальный платежный гигант PayPal Holdings начал разрешать клиентам покупать и продавать биткойны и другие криптовалюты со своих счетов. Bloomberg сообщает, что 26 миллионов продавцов в сети PayPal теперь принимают криптовалюту.

Также в прошлом месяце платежный игрок Square начал хранить часть своих денежных резервов в биткойнах. Было куплено 4709 биткойнов на сумму около 50 миллионов долларов. Это составляет около 1% от общих активов Square на конец второго квартала 2020 года.

А еще в августе Fidelity Investments (с активами в 3,3 триллиона долларов) объявила о запуске своего первого взаимного фонда биткойнов.Это всего лишь последние домино-усыновители, выпавшие из долгой череды подобных этапов.

И все это подтверждает один вывод…

Биткойн набирает силу.

Его культурная осведомленность растет. Крупные инвестиционные институты покупают его, тем самым еще более узаконивая. А более широкая макроэкономическая ситуация в нашей глобальной экономике создает условия для еще большего спроса в ближайшие кварталы и годы.

Итак, 53,4% респондентов, опрошенных Уильямс, не считают, что ей стоит покупать это?

Замечательно.

*** Посмотрите на результаты опроса с другой стороны

Что, если бы, скажем, 92% респондентов сказали: «Да! Покупай, покупай, покупай! »

Что ж, это могло означать, что мы наблюдаем ту же бездумную жадность, которая подпитывала предвыборный период 2017 года. Хотя это весело быть частью, когда вы уже инвестируете и наблюдаете, как растет стоимость вашего портфеля, это еще и пузыри. Он редко сопровождает реальный устойчивый рост.

Вот прогноз…

Когда биткойн действительно достигает отметки в 40 000 или 65 000 долларов, опрос спрашивает: «Покупать или нет?» в этот момент, вероятно, вы получите гораздо более высокий процент «да».Скажем, 80% +.

И именно тогда будет как раз неправильное время для начала инвестирования.

Не потому, что в этот момент биткойн достигнет пика (в долгосрочной перспективе он, вероятно, будет намного выше), а потому, что даже на бычьем рынке должны возникать моменты иррационального изобилия. Пена должна уступить место откату 20%, 30%, даже 50% +.

Но если вы инвестор «я тоже», который купил прямо перед таким откатом, или вы робкий инвестор, который ждет доказательств того, что биткойн здесь, чтобы остаться (так что вы также покупаете ближе к этому пику вместо сегодняшнего дня), вы, вероятно, будете потрясены такой волатильностью — неудачной «покупкой по максимуму и продажей по минимуму».”

*** Инвестирование сегодня, когда многие люди говорят «не покупайте», безопаснее, чем позже, когда все на борту.

Это напоминает мне цитату управляющего активами и председателя Research Affiliates Роба Арнотта:

При инвестировании то, что удобно, редко бывает прибыльным.

Давайте напомним себе, почему будущее биткойна такое яркое.

Честно говоря, есть много попутных ветров, на которые мы могли бы указать, но давайте сосредоточимся только на двух — одном с оборонительной направленностью, а на втором — с атакующей.

В целях защиты все, что нам нужно сделать, это посмотреть на размер долговых обязательств и создание фиатной валюты в нашей стране сегодня и на то, что это значит для доллара.

В недавнем сообщении Мэтта своим подписчикам Ultimate Crypto он отметил, что правительство США уже потратило невероятные 3 триллиона долларов на экономическую помощь в связи с COVID-19.

И члены Конгресса в настоящее время обсуждают, следует ли добавить еще 1 триллион долларов, а возможно, и больше, для еще одного раунда стимулов.

Что касается того, как это влияет на ваше богатство, Мэтт указывает на покупательную способность потребительского доллара в США, по данным Бюро статистики труда.

Он достиг рекордно низкого уровня из 38,4 в прошлом месяце.

Вот Мэтт и вынос:

Пожалуйста, не упускайте из виду важность этого.

Инфляция — одна из величайших опасностей, с которыми сталкиваются те из нас, кто копит на пенсию.Это может серьезно повлиять на будущую покупательную способность денег, которые вы сэкономите сегодня…

По мере того, как государственные расходы продолжают расти, а вместе с ними нарастает угроза инфляции, растет и привлекательность сегодняшних криптовалют.

Проще говоря, цифровые валюты — такие как биткойны и другие избранные альткойны — нельзя обесценить за счет инфляции.

*** А как насчет оскорбительной причины владеть биткойном сегодня?

Ну, это включает в себя передачу богатства от бэби-бумеров к миллениалам и что это означает для биткойнов и альткойнов.

Назад к Мэтту:

По оценкам Cerulli Associates и Coldwell Banker, в следующие несколько десятилетий миллениалам будет передано 68 триллионов долларов.

К концу Ревущих 2020-х годов у миллениалов будет в 5 раз больше богатства, чем сегодня.

Миллениалы более склонны инвестировать в биткойны, что является хорошим предзнаменованием для всего криптосектора.

Более 67% людей в возрасте от 25 до 44 лет заявили, что определенно или вероятно рассмотрят возможность инвестирования в биткойны.Сравните это только с 30% людей в возрасте 55-64 лет.

Будущий спрос на биткойны и альткойны в основном гарантирован просто за счет передачи богатства молодому поколению.

Другое исследование, проведенное в прошлом месяце The Tokenist , согласуется с выводом Мэтта.

Он сравнил отношение к биткойнам с 2017 года, во время пузыря, с отношением сегодня.

из The Tokenist (выделено мной):

Результаты поразительны.

Мы обнаружили, что у всех опрошенных возрастных и гендерных групп повышается осведомленность о биткойнах и растет доверие к ним.

Этот эффект был наиболее заметен среди респондентов-миллениалов , 45% из которых теперь предпочли бы инвестировать в биткойны, а не в акции, недвижимость и золото.

Итак, сложим два и два …

Миллениалы собираются унаследовать в 5 раз больше богатства, которое они имеют сегодня в этом десятилетии…

И они предпочитают биткойн акциям, недвижимости и золоту.

Это в основном дорожная карта того, как биткойн поднимается отсюда на сотни и более процентов.

Мы знаем, что это произойдет. И сегодня мы можем опередить его.

*** Но, несмотря на все перспективы роста биткойнов, Мэтт остается еще более оптимистичным в отношении элитных альткойнов

Из октябрьского номера Мэтта Ultimate Crypto :

… еще не поздно подготовиться к большим успехам в будущем.

На самом деле, после того, как мы отступили от своих максимумов, большинство наших альткойнов кричат о покупках.

Примерно полторы недели назад мы профилировали один такой альткойн — Chainlink. Подписчики Мэтта уже зафиксировали прибыль в размере 552% на 1/3 своей позиции LINK.

С тех пор, как я пишу, дайджест , LINK прибавил примерно 16%. Неплохо меньше двух недель.

Чтобы узнать больше об услуге Мэтта Ultimate Crypto и о том, какие конкретные альткойны, по его мнению, поднимутся выше, чем биткойн, нажмите здесь.

Суть в том, что биткойны и элитные альткойны находятся на пути к созданию большого состояния для инвесторов. Еще не поздно.

Хорошего вечера,

Джефф Ремсбург

институциональных покупок биткойнов резко выросли вокруг обвала среды

Данные Blockchain показывают, что крупные инвесторы по-прежнему уверены в долгосрочных перспективах биткойнов и продолжают накапливать монеты на спадах, не обращая внимания на опасения по поводу негативного воздействия добычи криптовалюты на окружающую среду.

Кошельки, связанные с внебиржевыми (OTC) столами, зарегистрировали отток в размере 10 292 BTC в среду, когда биткойн упал с 43 000 долларов до почти 30 000 долларов. Согласно данным, отслеживаемым Glassnode, это был самый крупный однодневный отток с внебиржевых адресов за 3,5 месяца.

Ежедневный объем переводов с внебиржевых настольных кошельков

Источник: GlassnodeВ четверг число выросло до 11 056 BTC, достигнув самого высокого уровня с 31 декабря и достигнув почти 35 000 BTC за шесть дней.

Учреждения или крупные инвесторы обычно вкладывают средства через внебиржевые отделения, чтобы не повлиять на цены активов на биржах. Таким образом, отток средств с внебиржевых столов широко используется для представления институциональных покупок — крупных трейдеров, перемещающих монеты с внебиржевых адресов в свои кошельки.

Количество ежедневных переводов с внебиржевых столов (исходящие транзакции) выросло до рекордного уровня 245 в четверг, что означает 10-кратный рост за шесть дней.

«И снова [есть] высокий институциональный спрос», — написали в Твиттере основатели Glassnode Ян Хаппель и Янн Аллеманн, отметив всплеск исходящих внебиржевых транзакций.«Какие бы минимумы биткойнов мы ни увидели этим летом, они не продлятся долго. С таким же успехом можно продержаться.

Биткойн: Семидневный средний ежедневный объем переводов с внебиржевых столов

Источник: GlassnodeВ этом году учреждения продемонстрировали сильный менталитет «покупай деньги». Например, семидневная скользящая средняя дневного оттока внебиржевых ценных бумаг выросла, поскольку криптовалюта претерпела откат цен во второй половине февраля и после дебюта Coinbase на Nasdaq.

Среднее значение более чем удвоилось и составило более 5000 BTC во время падения с 58 000 долларов США до 30 000 долларов 12 мая.

Последняя охота за выгодными сделками примечательна тем, что показывает, что крупные инвесторы не слишком обеспокоены дистанцированием корпораций от биткойнов из-за экологических проблем.

Настроение на рынке ухудшилось на прошлой неделе после того, как Tesla, компания из списка Fortune 500, возглавляемая Илоном Маском, приостановила покупку автомобилей с использованием биткойнов, сославшись на экологические проблемы. Неожиданное объявление было сделано через три месяца после того, как Tesla объявила биткойн в качестве альтернативы платежам, и ослабило надежды на более широкое корпоративное внедрение.

Таким образом, рынок с утомленным восходящим трендом упал и стал свидетелем худшего эпизода продаж с мартовского краха 2020 года.

В то время как учреждения остаются оптимистичными в отношении криптовалюты, некоторые аналитики не предвидят быстрого восстановления.

«Мы считаем, что большая часть кредитного плеча сейчас находится вне системы, и биткойн должен начать формировать здесь базу», — сказал CoinDesk Панкадж Балани, генеральный директор Delta Exchange. «Однако резкое падение — 40% между воскресеньем и средой — подорвало доверие, и биткойну потребуется некоторое время, чтобы восстановить восходящий импульс».

В среду биржи ликвидировали позиции по деривативам на сумму почти 10 миллиардов долларов, в результате чего рынок оказался в гораздо более здоровом состоянии, чем неделю назад.

Балани прогнозирует рост до 45 000 или даже 50 000 долларов в связи с истечением месячного срока опционов в следующую пятницу, но видит более глубокое падение, если будет нарушена поддержка на уровне 36 000 долларов.

«Окончательный прорыв ниже, который будет сигнализировать о том, что эта коррекция больше, чем краткосрочный откат бычьего рынка, и все ставки сняты», — сказал Балани.

Также читайте: Илон Маск говорит, что Lightning Network «необходима» для масштабирования биткойнов на данный момент

На момент публикации биткойн переходит из рук в руки около 41 000 долларов, что по-прежнему на 40% с начала года основание.Технические индикаторы сигнализируют об условиях перепроданности и возможности отскока.

Однако регулирование остается критическим краткосрочным и долгосрочным риском. «Нормативные препятствия и глобальный макро-риск могут повлиять на ситуацию во втором и третьем кварталах», — сказал Джоэл Крюгер, валютный стратег LMAX Digital. «В то же время, я думаю, что если мы действительно увидим дополнительное снижение ниже 30 000 долларов, оно будет недолгим».

Слишком поздно инвестировать в биткойн?

В феврале 2011 года биткойн стоил 1 доллар.Прошло 10 лет, а BTC стоит 51000 долларов. Потратив 100 долларов на покупку биткойнов, сегодня у вас будет 5 100 000 долларов.

Это можно считать одним из лучших вложений 21 века, недостижимым для фондового рынка и других активов. После такого шокирующего взлета большинство людей считают упущенной прибылью и сожалеют, что «поезд ушел». Но профессиональные участники на финансовых рынках могут думать иначе.