| № | Фонд | Наименование Провайдера | Базовый актив | Валюта iNAV |

Формат | Тикер | Презентация |

|---|---|---|---|---|---|---|---|

| Облигации/Еврооблигации | |||||||

| 1 | FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) |

FinEx Funds plc (ФинЭкс Фандс плс) |

Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) | ₽ | ETF | FXRB | О продукте |

| 2 | FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) |

Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) | $ | ETF | FXRU | О продукте |

| 3 | ITI Funds Russia-focused USD | ITI Funds (АйТиАй Фандс) |

ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index) | $ | ETF | RUSB | О продукте |

| 4 | Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций | АО «Сбер Управление Активами» | Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10) | ₽/$ | БПИФ | SBCB | О продукте |

| 5 | ВТБ – Российские корпоративные облигации смарт бета | АО ВТБ Капитал Управление активами (ВТБК УА) | Индекс корпоративных облигаций (RUCBITR) | ₽ | БПИФ | VTBB | О продукте |

| 6 | АО «Сбер Управление Активами» | Индекс государственных облигаций (RGBITR) |

₽ | БПИФ | SBGB | О продукте | |

| 7 | Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций | АО «Сбер Управление Активами» | Индекс рублевых корпоративных облигаций (RUCBTR3Y) |

₽ | БПИФ | SBRB | |

| 8 | Газпромбанк — Корпоративные облигации 2 года | УК «Газпромбанк Управление активами» | Индикатор «Газпромбанк — Корпоративные облигации, дюрация 2 года» | ₽ | БПИФ | GPBS | О продукте |

| 9 | Газпромбанк — Корпоративные облигации 4 года | УК «Газпромбанк — Управление активами» | Индикатор «Газпромбанк — Корпоративные облигации, дюрация 4 года» | ₽ | БПИФ | GPBM | О продукте |

| 10 | АО ВТБ Капитал Управление активами | БПИФ инвестирует в корпоративные облигации США, посредством покупки ETF Ishares $ High Yield Corp Bond | ₽/$ | БПИФ | VTBH | О продукте | |

| 11 | Альфа-Капитал Управляемые облигации | ООО УК «Альфа-Капитал» | Индикатор «Альфа-Капитал Облигации» Московской биржи. В состав включаются преимущественно ОФЗ и корпоративные облигации российских эмитентов. В состав включаются преимущественно ОФЗ и корпоративные облигации российских эмитентов. | ₽ | БПИФ | AKMB | |

| 12 | РЕГИОН – Индекс МосБиржи государственных облигаций (1-3 года) | АО «УК МКБ-инвестиции» | Индекс МосБиржи государственных облигаций (1–3 года) | ₽ | БПИФ | SUGB | |

| 13 | ВТБ Российские корп. еврооблигации смарт бета | АО ВТБ Капитал Управление активами | Индекс МосБиржи корпоративных российских еврооблигаций (RUCEU) | $ | БПИФ | VTBU | О продукте |

| 14 | УК Райффайзен Капитал | Еврооблигации, входящие в Индекс МосБиржи еврооблигаций | $ | БПИФ | RCMB | ||

| 15 | БПИФ «БКС Облигации повышенной доходности МСП» | УК «БКС» | Рублевые корпоративные облигации с повышенной доходностью с фокусом на сегменте малого и среднего предпринимательства (МСП) | ₽ | БПИФ | BCSB | |

| 16 | ВТБ – Еврооблигации в евро смарт бета | АО ВТБ Капитал Управление активами | € | БПИФ | VTBY | О продукте | |

| 17 | FinEx Funds ICAV | FinEx Funds plc (ФинЭкс Фандс плс) |

FINEX FALLEN ANGELS UCITS ETF | $ | ETF | FXFA | О продукте |

| 18 | РСХБ — Российские корпоративные еврооблигации, вектор И. |

УК «РСХБ Управление Активами» | Индекс МосБиржи российских корпоративных еврооблигаций «РСХБ – РСПП – Вектор устойчивого развития» | $ | БПИФ | PRIE | |

| 19 | АТОН – Российские облигации + | УК «Атон-менеджмент» | Фонд российских облигаций с активным управлением | $ | БПИФ | AMRB | |

| 20 | АТОН — Надежные облигации | УК «Атон-менеджмент» | iShares iBoxx $ Investment Grade Corporate Bond ETF | $ | БПИФ | AMIG | |

| 21 | АТОН — Доходные облигации Мира | УК «Атон-менеджмент» | iShares iBoxx $ High Yield Corporate Bond ETF | $ | БПИФ | AMHY | |

| 22 | FinEx US TIPS UCITS ETF | FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive US 5-20 Year Treasury Inflation-Linked Bond Index |

$ | ETF | FXTP | О продукте |

| Денежный рынок | |||||||

| 23 | FinEx Cash Equivalents UCITS ETF (RUB) | FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive 1-3 month US T-Bill Index | ₽ | ETF | FXMM | О продукте |

| 24 | FinEx Cash Equivalents UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive 1-3 month US T-Bill Index | $ | ETF | FXTB | О продукте |

| 25 | ВТБ – Ликвидность | АО ВТБ Капитал Управление активами | Фонд денежного рынка, который позволяет разместить свободные денежные средства на срок от одного дня и более | ₽ | БПИФ | VTBM | О продукте |

| Акции | |||||||

| 26 | FinEx FFIN Kazakhstan Equity ETF (KZT) | FinEx Physically Backed Funds plc (ФинЭкс Физикли Бэкт Фандз) |

Kazakhstan Stock Exchange Index (KASE Index) | ₸ | FXKZ | О продукте | |

| 27 | FinEx Russian RTS Equity UCITS ETF (USD) | FinEx Funds plc (ФинЭкс Фандс плс) |

Индекс РТС полной доходности «нетто» (по налоговым ставкам иностранных организаций) (RTSTRN) | $ | ETF | FXRL | О продукте |

| 28 | ITI Funds RTS Equity ETF | ITI Funds (АйТиАй Фандс) |

Индекс РТС (RTSI$ Index) | $ | ETF | RUSE | О продукте |

| 29 | FinEx Germany UCITS ETF (EUR) |

FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive GBS Germany Large & Mid Cap Index NTR | € | ETF | FXDE | О продукте |

| 30 | FinEx USA Information Technology UCITS ETF (USD) |

FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive US Large & Mid Cap Technology Index NTR | $ | ETF | FXIT | О продукте |

| 31 | FinEx USA UCITS ETF (USD) |

FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive GBS United States Large & Mid Cap Index NTR | $ | ETF | FXUS | О продукте |

| 32 | FinEx China UCITS ETF (USD) |

FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR | $ | ETF | FXCN | О продукте |

| 33 | FinEx Global Equity UCITS ETF (USD) |

FinEx Funds plc ( ФинЭкс Фандс плс) |

Solactive Global Equity Large Cap Select Index | $ | ETF | FXWO | О продукте |

| 34 | FinEx Global Equity UCITS ETF (RUB) |

FinEx Funds plc ( ФинЭкс Фандс плс) |

Solactive Global Equity Large Cap Select Index | ₽ | ETF | FXRW | О продукте |

| 35 | Сбербанк — Индекс МосБиржи полной доходности «брутто» | АО «Сбер Управление Активами» | Индекс МосБиржи полной доходности «брутто» (MCFTR) | ₽ | БПИФ | SBMX | О продукте |

| 36 | Сбербанк – S&P 500 | АО «Сбер Управление Активами» | Standard & Poor`s 500 Index (S&P 500) | ₽/$ | БПИФ | SBSP | О продукте |

| 37 | Технологии 100 | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 100 крупнейших компаний, торгуемых на американской фондовой бирже NASDAQ |

$ | БПИФ | AKNX | О продукте |

| 38 | Альфа — Капитал Эс энд Пи 500 (S&P 500) |

ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 500 крупнейших компаний, торгуемых на рынке Соединенных Штатов Америки | $ | БПИФ | AKSP | О продукте |

| 39 | Европа 600 | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 600 европейских компаний большой, средней и малой капитализации. |

€ | БПИФ | AKEU | |

| 40 | ВТБ – Индекс МосБиржи | АО ВТБ Капитал Управление активами (ВТБК УА) | Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам росс.организаций, MCFTRR) | ₽ | БПИФ | VTBX | О продукте |

| 41 | ВТБ-Фонд Акций американских компаний | АО ВТБ Капитал Управление активами (ВТБК УА) | БПИФ инвестирует в паи иностранного инвестиционного фонда, ориентированного на динамику индекса акций 500 крупнейших компаний США |

₽/$ | БПИФ | VTBA | О продукте |

| 42 | ВТБ – Фонд Акций развивающихся стран | АО ВТБ Капитал Управление активами | БПИФ инвестирует в акции развивающихся стран посредством покупки ETF Ishares Core MSCI EM | ₽/$ | БПИФ | VTBE | О продукте |

| 43 | Фридом – Лидеры технологий | УК «Восток-Запад» | Индекс акций десяти глобальных компаний технологического сектора | ₽ | БПИФ | MTEK | |

| 44 | Система Капитал – Информатика+ | УК Система Капитал | S&P North American Expanded Technology Software Index | $ | БПИФ | SCIP | |

| 45 | УК Райффайзен – Индекс МосБиржи полной доходности 15 | УК Райффайзен Капитал | Индекс МосБиржи полной доходности 15 | ₽ | БПИФ | RCMX | |

| 46 | Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ – Индекс МосБиржи — РСПП Вектор устойчивого развития, полной доходности, брутто (РСХБ Управление Активами)» | УК РСХБ Управление Активами | В базу расчета индекса входят акции с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности и на основе ежегодного анализа, проводимого РСПП | ₽ | БПИФ | ESGR | О продукте |

| 47 | Тинькофф Индекс МосБиржи | УК Тинькофф Капитал | БПИФ инвестирует в акции крупных публичных компаний России. Целевым индексом является Индекс МосБиржи (IMOEX) Целевым индексом является Индекс МосБиржи (IMOEX) |

₽ | БПИФ | TMOS | |

| 48 | Тинькофф NASDAQ-100 Technology sector Index | УК Тинькофф Капитал | БПИФ инвестирует в Топ – 40 компаний, занимающихся информационными технологиями. Целевой индекс NASDAQ-100 Technology Sector | $ | БПИФ | TECH | |

| 49 | Сбер — Ответственные инвестиции | УК «Сбер Управление Активами» | БПИФ инвестирует в акции компаний, входящие в «Индекс МосБиржи – РСПП Вектор устойчивого развития, полной доходности брутто», ежедневно рассчитываемый Московской биржей и Российским союзом промышленников и предпринимателей (РСПП) | ₽ | БПИФ | SBRI | |

| 50 | FinEx USA Information Technology UCITS ETF – Minishares | FinEx Funds plc ( ФинЭкс Фандс плс) |

Solactive US Large & Mid Cap Technology Index NTR | $ | ETF | FXIM | О продукте |

| 51 | Тинькофф Эс энд Пи 500 | УК «Тинькофф Капитал» | S&P 500 Total Return Index | $ | БПИФ | TSPX | |

| 52 | Тинькофф Насдак Биотехнологии | УК «Тинькофф Капитал» | NASDAQ Biotechnology Total Return Index | $ | БПИФ | TBIO | |

| 53 | Тинькофф Индекс первичных публичных размещений | УК «Тинькофф Капитал» | Фонд инвестирует в акции новых публичных компаний после их первичного размещения на биржах США | $ | БПИФ | TIPO | |

| 54 | Альфа-Капитал Управляемые российские акции | ООО УК «Альфа-Капитал» | Стратегия активного управления акциями и депозитарными расписками российских компаний | ₽ | БПИФ | AKME | |

| 55 | Альфа-Капитал Китайские акции | ООО УК «Альфа-Капитал» | Акции компаний развивающихся экономик | ₽ | БПИФ | AKCH | |

| 56 | БПИФ ДОХОДЪ Инд дивид акций РФ | УК » ДОХОДЪ» | индекс «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV) | ₽ | БПИФ | DIVD | О продукте |

| 57 | БПИФ «Дивидендные Аристократы США» | УК «Финам Менеджмент» | ETF Schwab U. S. Dividend Equity, повторяющий динамику индекса Dow Jones U.S. Dividend 100 S. Dividend Equity, повторяющий динамику индекса Dow Jones U.S. Dividend 100 |

₽ | БПИФ | FMUS | |

| 58 | FinEx Ex-USA ETF USD | FinEx Funds plc (ФинЭкс Фандс плс) |

Solactive GBS Developed Markets ex United States 200 USD Index | $ | ETF | FXDM | О продукте |

| 59 | АТОН – Рынки возможностей | УК «Атон-менеджмент» | Акции международных компаний развивающихся рынков. iShares Core MSCI Emerging Markets ETF |

$ | БПИФ | AMEM | |

| 60 | АТОН – Недооцененные компании США | УК «Атон-менеджмент» | Акции компаний США с сильными фундаментальными показателями. iShares Russell 1000 Value ETF |

$ | БПИФ | AMVF | |

| 61 | АТОН – Российские акции + | УК «Атон-менеджмент» | Акции крупнейших российских компаний и номинирован в рублях | ₽ | БПИФ | AMRE | |

| 62 | АТОН — Инновации | УК «Атон-менеджмент» | ARK Innovation ETF | $ | БПИФ | AMIN | |

| 63 | АТОН — Облачные технологии | УК «Атон-менеджмент» | First Trust Cloud Computing ETF | $ | БПИФ | AMCC | |

| 64 | АТОН — Цифровое будущее | УК «Атон-менеджмент» | iShares PHLX Semiconductor ETF | $ | БПИФ | AMSC | |

| 65 | «Тинькофф Индекс SPAC» | УК «Тинькофф Капитал» | Tinkoff SPAC Total Return Index | $ | БПИФ | TSPV | |

| 66 | «АТОН – Золотодобытчики» | УК «Атон-менеджмент» | NYSE Arca Gold Miners Index | $ | БПИФ | AMGM | |

| 67 | АТОН – Медицина и биотех США | УК «Атон-менеджмент» | Dow Jones U. S. Health Care Index S. Health Care Index |

$ | БПИФ | AMHC | |

| 68 | АТОН – Генетическая революция | УК «Атон-менеджмент» | Активно управляемая стратегия ARK Genomic Revolution ETF | $ | БПИФ | AMGR | |

| 69 | АТОН – Ставка на рост | УК «Атон-менеджмент» | iShares Russell 1000 Growth ETF | $ | БПИФ | AMGF | |

| 70 | АТОН – Дивиденды | УК «Атон-менеджмент» | Vanguard Dividend Appreciation ETF Fund | $ | БПИФ | AMDG | |

| 71 | АТОН – Тихая гавань | УК «Атон-менеджмент» | iShares MSCI USA Minimum Volatility ETF | $ | БПИФ | AMLV | |

| 72 | АТОН – «Лидеры роста США» | УК «Атон-менеджмент» | iShares MSCI USA Momentum Factor ETF | $ | БПИФ | AMMF | |

| Товары | |||||||

| Золото | |||||||

| 73 | FinEx Gold ETF (USD) | FinEx Physically Backed Funds plc (ФинЭкс Физикли Бэкт Фандз) |

LBMA GoldPriceAM (USD) | $ | ETF | FXGD | О продукте |

| 74 | ВТБ – Фонд Золото. Биржевой Биржевой |

АО ВТБ Капитал Управление активами (ВТБК УА) | Фонд следует за динамикой цен на золото через покупку ETF SPDR Gold Shares, который инвестирует в физическое золото | ₽ | БПИФ | VTBG | О продукте |

| 75 | Тинькофф Фонд золота | УК Тинькофф Капитал | Фонд, инвестирующий в золотые слитки через акции iShares Gold Trust ETF | $ | БПИФ | TGLD | |

| 76 | «АТОН – Серебро» | УК «Атон-менеджмент» | iShares Silver Trust | $ | БПИФ | AMSL | |

| Смешанные активы | |||||||

| 77 | Тинькофф – Стратегия вечного портфеля RUB | УК Тинькофф Капитал | Акции, Денежные средства и краткосрочные облигации, Золото, Долгосрочные облигации | ₽ | БПИФ | TRUR | |

| 78 | Тинькофф – Стратегия вечного портфеля USD | УК Тинькофф Капитал | Акции, Денежные средства и краткосрочные облигации, Золото, Долгосрочные облигации | $ | БПИФ | TUSD | |

| 79 | Тинькофф – Стратегия вечного портфеля EUR | УК Тинькофф Капитал | Акции, Денежные средства и краткосрочные облигации, Золото, Долгосрочные облигации | € | БПИФ | TEUR | |

| 80 | Открытие — Всепогодный | УК «Открытие» | В состав БПИФа входят следующие ETF: на акции «голубых фишек» рынка США, на развивающиеся рынки, на акции недвижимости США, на корпоративные облигации США, на золото | $ | БПИФ | OPNW | О продукте |

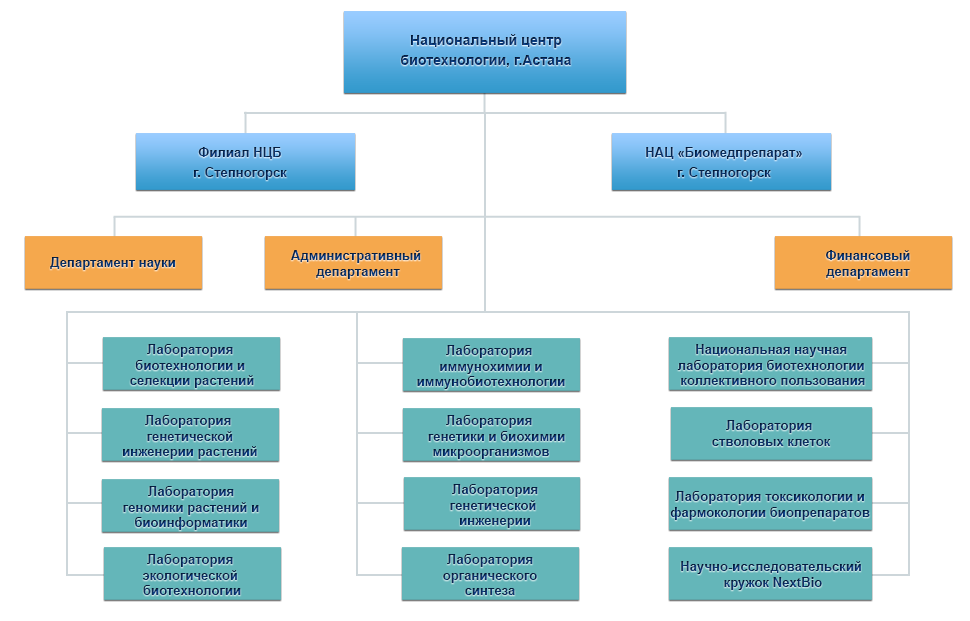

Обзор российских биржевых фондов – ETF и БПИФ 2021

01 мар 2020 Сергей Кикевич Все авторы

Перечень российских биржевых паевых инвестиционных фондов (БПИФ) и основных характеристик этих фондов.

Сегодня на Московской бирже можно выбирать из 39 БПИФ различных категорий, и покупать их в различных валютах.

Сортируемая таблица

|

Наименование фонда |

Тикер |

Тип актива |

Валюта базового актива |

Валюта торгов |

Управляющая компания |

Индекс |

TER |

Суммарные издержки |

|---|---|---|---|---|---|---|---|---|

|

Сбербанк — Индекс МосБиржи государственных облигаций |

SBGB |

Облигации |

RUB |

RUB |

Сбербанк Управление Активами |

Индекс государственных облигаций — RGBI TR |

0,80% |

0,80% |

|

Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций |

SBCB |

Облигации / Еврооблигации |

USD |

RUB/USD |

Сбербанк Управление Активами |

Индекс МосБиржи российских ликвидных еврооблигаций — RUEU10 |

0,80% |

0,80% |

|

Сбербанк — Индекс МосБиржи полной доходности «брутто» |

SBMX |

Акции |

RUB |

RUB |

Сбербанк Управление Активами |

Индекс Московской биржи полной доходности — MCFTR |

1,00% |

1,00% |

|

Сбербанк – S&P 500 |

SBSP |

Акции |

USD |

RUB/USD |

Сбербанк Управление Активами |

S&P 500 — SPX |

1,00% |

1,00% |

|

Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций |

SBRB |

Облигации |

RUB |

RUB |

Сбербанк Управление Активами |

Индекс корпоративных облигаций — RUCBITR |

0,80% |

0,80% |

|

Сбербанк — Ответственные инвестиции |

SBRI |

Акции |

RUB |

RUB |

Сбербанк Управление Активами |

РСПП Вектор устойчивого развития (MRSV) |

1,00% |

1,00% |

|

ВТБ — Индекс МосБиржи |

VTBX |

Акции |

RUB |

RUB |

ВТБ Капитал Управление активами |

Индекс Московской биржи полной доходности «нетто» — MCFTRR |

0,60% |

0,60% |

|

ВТБ – Российские корпоративные облигации смарт бета |

VTBB |

Облигации |

RUB |

RUB |

ВТБ Капитал Управление активами |

Индекс корпоративных облигаций — RUCBITR |

0,71% |

0,71% |

|

ВТБ — Корпоративные российские еврооблигации смарт бета |

VTBU |

Облигации / Еврооблигации |

USD |

RUB/USD |

ВТБ Капитал Управление активами |

Индекс МосБиржи российских ликвидных еврооблигаций — RUEU10 |

0,61% |

0,61% |

|

ВТБ – Фонд «Американский корпоративный долг» |

VTBH |

Облигации |

USD |

RUB/USD |

ВТБ Капитал Управление активами |

Markit iBoxx USD Liquid High Yield Capped Index (через iShares $ High Yield Corp Bond UCITS ETF) |

0,41% |

0,91% |

|

ВТБ — Фонд Акций американских компаний |

VTBA |

Акции |

USD |

RUB/USD |

ВТБ Капитал Управление активами |

S&P500 (через iShares Core S&P 500 UCITS ETF) |

0,81% |

0,88% |

|

ВТБ – Фонд Акций развивающихся стран |

VTBE |

Акции |

USD |

RUB/USD |

ВТБ Капитал Управление активами |

MSCI Emerging Markets Investable Market Index (через iShares Core MSCI EM IMI UCITS ETF) |

0,77% |

0,95% |

|

ВТБ – Ликвидность |

VTBM |

Облигации |

RUB |

RUB |

ВТБ Капитал Управление активами |

Ставка Московской Биржи рынка РЕПО с ЦК облигации — MOEXREPO |

0,49% |

0,49% |

|

ВТБ — Фонд Золото. |

VTBG |

Золото |

RUB |

USD |

ВТБ Капитал Управление активами |

Физическое золото |

0,66% |

0,66% |

|

ВТБ – Еврооблигации в евро смарт бета |

VTBY |

Облигации / Еврооблигации |

EUR |

EUR |

ВТБ Капитал Управление активами |

Индекс ВТБ Еврооблигации развивающихся рынков, номинированные в евро (VTBEUGEM) |

0,61% |

0,61% |

|

Альфа — Капитал Эс энд Пи 500 (S&P 500) |

AKSP |

Акции |

USD |

USD |

Альфа-Капитал |

S&P500 (через iShares Core S&P 500 ETF) |

1,0% |

1,03% |

|

Технологии 100 |

AKNX |

Акции |

USD |

USD |

Альфа-Капитал |

NASDAQ-100 (NDX) (через ETF Invesco QQQ Trust) |

0,95% |

1,15% |

|

Европа 600 |

AKEU |

Акции |

EUR |

EUR |

Альфа-Капитал |

STOXX® Europe 600 (через ETF iShares STOXX Europe 600) |

0,90% |

1,10% |

| Альфа-Капитал Управляемые облигации |

AKMB |

Облигации |

RUB |

RUB |

Альфа-Капитал |

Активно управляемый фонд |

1,71% |

1,71% |

| Альфа-Капитал Китайские акции |

AKCN |

Акции |

CNY |

Альфа-Капитал |

Harvest CSI 300 China A-Shares ETF (ASHR), KraneShares CSI China Internet ETF (KWEB) |

1,61% |

2,29% |

|

| Альфа-Капитал Управляемые российские акции |

AKME |

Акции |

RUB |

RUB |

Альфа-Капитал |

Активно управляемый фонд |

1,91% |

1,91% |

|

Газпромбанк — Корпоративные облигации 2 года |

GPBS |

Облигации |

RUB |

RUB |

Газпромбанк Управление активами |

Газпромбанк — Корпоративные облигации (дюрация 2 года) |

0,45% |

0,45% |

|

Газпромбанк — Корпоративные облигации 4 года |

GPBM |

Облигации |

RUB |

RUB |

Газпромбанк Управление активами |

Газпромбанк — Корпоративные облигации (дюрация 4 года) |

0,45% |

0,45% |

|

Фридом — Лидеры технологий |

MTEK |

Акции |

RUB |

RUB |

Восток-Запад |

Фридом — Лидеры технологий |

2,50% |

2,50% |

|

Тинькофф – Стратегия вечного портфеля в рублях |

TRUR |

Несколько видов |

RUB |

RUB |

Тинькофф Капитал |

Tinkoff all-weather index RUB |

0,99% |

0,99% |

| Тинькофф – Стратегия вечного портфеля в долларах США | TUSD | Несколько видов | USD | USD | Тинькофф Капитал | Tinkoff all-weather index USD | 0,99% | 0,99% |

| Тинькофф – Стратегия вечного портфеля в евро | TEUR | Несколько видов | EUR | EUR | Тинькофф Капитал | Tinkoff all-weather index EUR | 0,99% | 0,99% |

| Тинькофф Индекс МосБиржи | TMOS | Акции | RUB | RUB | Тинькофф Капитал | Индекс Московской биржи полной доходности — MCFTR | 0,79% | 0,79% |

| Тинькофф NASDAQ-100 | TECH | Акции | USD | USD | Тинькофф Капитал | NASDAQ-100 Technology Sector Index (NDXT) | 0,79% | 0,79% |

| Тинькофф Фонд золота | TGLD | Золото | USD | USD | Тинькофф Капитал | iShares Gold Trust (IAU) | 0,78% | 1,03% |

| Тинькофф Эс энд Пи 500 | TSPX | Акции | USD | USD | Тинькофф Капитал | S&P 500 — SPX | 0,79% | 0,79% |

| Тинькофф Насдак Биотехнологии | TBIO | Акции | USD | USD | Тинькофф Капитал | NASDAQ Biotechnology Total Return Index — XNBI | 0,79% | 0,79% |

| Тинькофф Индекс первичных публичных размещений |

TIPO | Акции | USD | USD | Тинькофф Капитал | Tinkoff IPO Total Return Index USD | 0,99% | 0,99% |

| Открытие Всепогодный | OPNW | Несколько видов | USD | USD | Открытие | SPBOAW, Open All-Weather | 2,4% | 2,74% |

| Райффайзен – Индекс Мосбиржи полной доходности 15 | RCMX | Акции | RUB | RUB | Райффайзен Капитал | Индекс МосБиржи 15 полной доходности | 0,90% | 0,90% |

| Райффайзен – Еврооблигации | RCMB | Облигации / Еврооблигации | USD | RUB/USD/EUR | Райффайзен Капитал | Индекс МосБиржи еврооблигаций (RUEURAIF) | 0,80% | 0,80% |

| Индекс МосБиржи — РСПП Вектор устойчивого развития | ESGR | Акции | RUB | RUB | РСХБ Управление активами | РСПП Вектор устойчивого развития (MRSV) | 1,95% | 1,95% |

| Система Капитал – Информатика+ | SCIP | Акции | USD | USD | Система Капитал | S&P North American Expanded Technology Software Index | 1,05% | 1,05% |

| РЕГИОН – Индекс МосБиржи государственных облигаций (1–3 года) | SUGB | Облигации | RUB | RUB | Регион инвестиции | RUGBITR3Y, Индекс государственных облигаций (1-3 года) | 0,80% | 0,80% |

Пояснения к таблице

Валюта базового актива — валюта, в которой управляющая компания покупает основной актив фонда (например, акции).

Валюта торгов — валюта, в которой происходят торги на Московской бирже. Иногда торги происходят сразу в нескольких валютах (например, рубли и доллары США)

Индекс — биржевой индекс, которому следует БПИФ. Иногда фонд следует индексу через покупку зарубежного ETF. В таком случае это указывается дополнительно. Так же БПИФ может быть активно управляемым фондом. В таком случае он не следует биржевому индексу

TER — Total Expense Ratio или полные издержки. TER включает: вознаграждение УК, вознаграждение депозитария и прочие расходы. TER не включает в себя: комиссию брокера, возможные потери на спреде, налоги

Суммарные издержки — мы обозначили под этим термином TER БПИФ + TER ETF, если управляющая компания следует индексу через покупку зарубежного ETF

Лидерами по выпуску новых БПИФ являются Сбербанк и ВТБ. На сегодняшний день у ВТБ запущено 8 биржевых фондов, у Сбербанка — 5.

Самым популярным (судя по быстро растущему размеру СЧА) является БПИФ Сбербанка на Индекс Мосбиржи государственных облигаций (ОФЗ) – SBGB. За ним — SBMX, следующий Индексу Московской биржи.

За ним — SBMX, следующий Индексу Московской биржи.

Преимущества и недостатки БПИФ

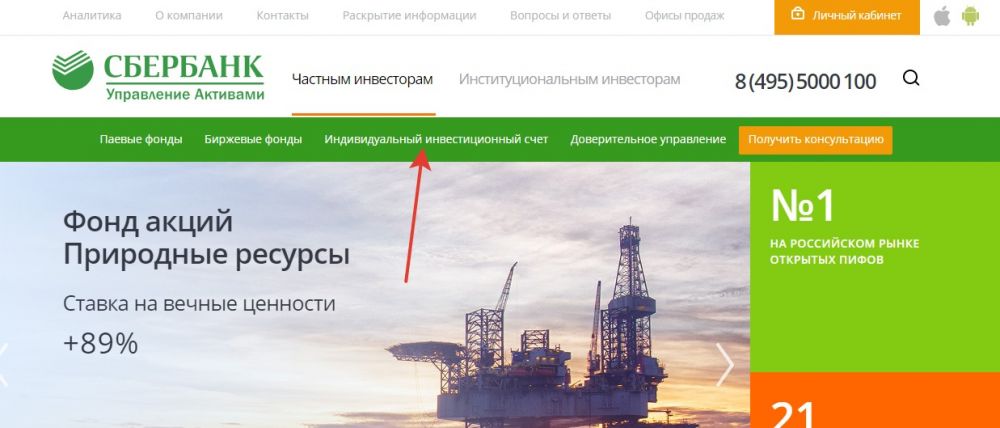

Достаточно недавно появились первые российские биржевые фонды или ETF. Первым российским ETF стал фонд Сбербанка Индекс МосБиржи полной доходности «брутто», SBMX. Он появился в сентябре 2018 года. На сегодняшний день на Московской бирже уже 26 биржевой ПИФов, т.е. каждый месяц появляются 1-2 новых фонда. За дело взялись практически все крупные инвестиционные компании.

История вопроса

В 2012 году в N 156-ФЗ «Об инвестиционных фондах» были внесены изменения, согласно которым вводилось понятие биржевой паевой инвестиционный фонд или БПИФ. Несмотря на это, до 2018 года ни одного фонда такого типа в России не было. Для создания не хватало решить несколько технических вопросов. Например, не хватало расчета индикативной стоимости паев (iNAV) в течение дня.

Только в 2018 году появился первый фонд нового типа — SBMX. За ним последовали аналогичные продукты от ВТБ Капитал и Альфа-Капитал.

Биржевые ПИФы стали называть «ETF по российскому праву». Многие подвергают критике этот вид инструментов. Давайте разберемся в преимуществах и недостатках БПИФов.

Преимущества

Российские индексы

После выхода на рынок БПИФ российским инвесторам стали доступны, наконец, российские индексы акций и облигаций в рублях. До этого можно было купить на Московской бирже только иностранные ETF управляющих компаний Finex и ITI, которые следовали иностранным индексам и отдельным российским индексам в валюте (индекс РТС и индексы российских еврооблигаций).

Для российских частных и институциональных инвесторов это важно. Инвестировать в российские ценные бумаги, предварительно покупая доллар, как в случае с индексом РТС, это довольно «странная» идея.

Теперь на бирже есть фонды, которые следуют индексу акций Мосбиржи, индексам корпоративных и государственных облигаций. По всей видимости, разнообразие индексных стратегий со временем будет расти.

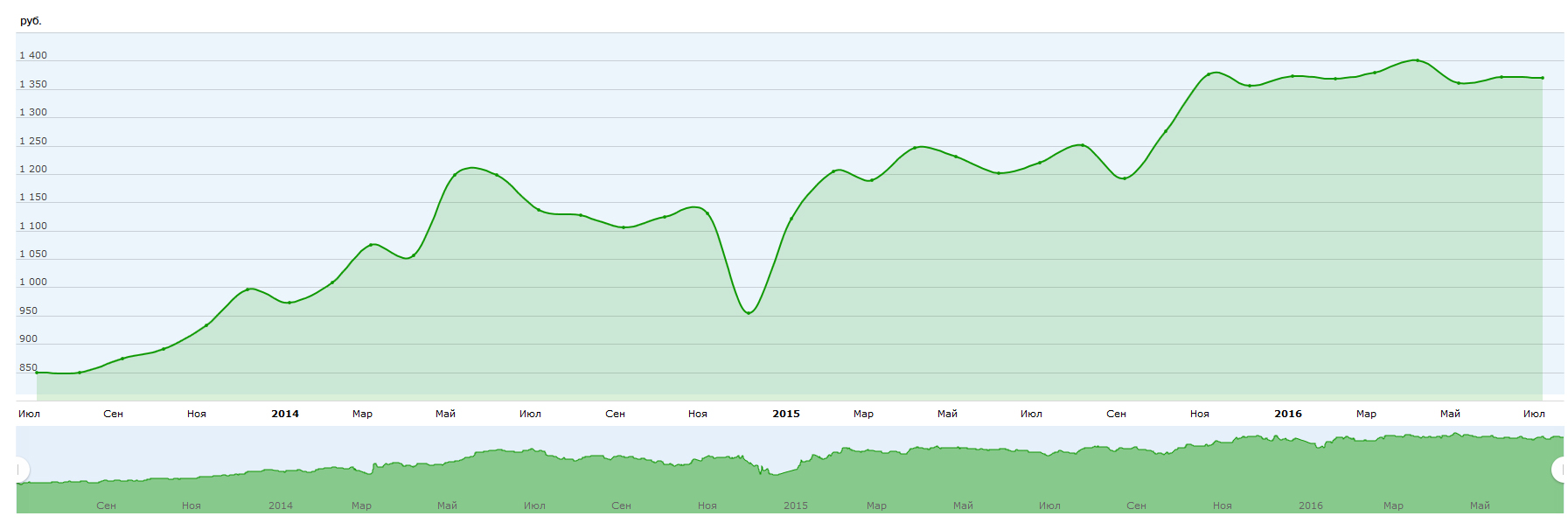

Точность следования

Пока еще рано делать выводы, но самый «старый» из БПИФ – SBMX, которому нет даже 1 года, довольно точно следует Индексу акций Мосбиржи. Отставание составляет с точностью до сотых процента величину комиссии фонда -1,0%, при низкой ошибке следования (Tracking Error) в 0,01. У лучшего из обычных индексных ПИФов ошибка следования составляет 0,38 при ежегодном отклонении -4,6%. Подробнее об этих параметрах в нашем Обзоре индексных фондов российских акций 2020.

Отставание составляет с точностью до сотых процента величину комиссии фонда -1,0%, при низкой ошибке следования (Tracking Error) в 0,01. У лучшего из обычных индексных ПИФов ошибка следования составляет 0,38 при ежегодном отклонении -4,6%. Подробнее об этих параметрах в нашем Обзоре индексных фондов российских акций 2020.

Доступность для госслужащих и для российских институциональных инвесторов

Все зарубежные ценные бумаги, включая ETF, по закону недоступны для государственных служащих и многими российских институциональных инвесторов (например, пенсионных фондов). БПИФ могут стать в этом случае хорошим выходом.

Налоговые преимущества

Все российские БПИФ являются Flow-through entity для ФНС. Иными словами, ПИФ (как биржевой, так и обычный) не платит налоги при покупке-продаже российских ценных бумаг и получении дивидендов и купонов. Все налоги переносятся на конечного инвестора (для инвесторов тоже есть ряд налоговых льгот). Западные ETF, которые специализируются на российских ценных бумаг платят налог, чем, вероятно, объясняется нелюбовь иностранных ETF к российским индексам.

ETF без хеджирования и синтетических активов

Западные ETF, доступные на Московской бирже, применяют в своих стратегиях варианты хеджирования и синтетическую репликацию. Это вызвано необходимостью «сгладить» колебания стоимости паев, связанные с волатильностью валют, в которых номинированы эти бумаги. Синтетическая репликация применяется обычно небольшими фондами, у которых не хватает ресурсов для физической репликации. Оба явления (хеджирование и синтетика) сопряжены с дополнительными издержками УК, более высокими комиссиями, и добавляют дополнительные риски контрагента.

В российских БПИФах пока нет ни одного фонда с хеджированием и синтетической репликацией.

Российская юрисдикция

В случае возникновения каких-либо проблем после покупки иностранных ETF, отстаивать свои интересы придется в зарубежных судах. Что по карману далеко не каждому. Кроме того, зарубежные ETF не подконтрольны российскому Центробанку.

Недостатки

Недостатки нормативной базы

Российское законодательство, регулирующее деятельность УК при формировании и управлении БПИФ далеко от совершенства. В отличие от иностранных ETF у нас разрешается использовать депозитарии, подконтрольные УК, нет возможности использовать обмен базовыми единицами между УК и маркетмейкером. Кроме того, в нормах нет каких-либо требований по поддержке ликвидности и точности следования индексу. Как, впрочем, нет и самого понятия «индексного фонда». Каждая управляющая компания свободна самостоятельно определять понятие «индексного фонда».

В отличие от иностранных ETF у нас разрешается использовать депозитарии, подконтрольные УК, нет возможности использовать обмен базовыми единицами между УК и маркетмейкером. Кроме того, в нормах нет каких-либо требований по поддержке ликвидности и точности следования индексу. Как, впрочем, нет и самого понятия «индексного фонда». Каждая управляющая компания свободна самостоятельно определять понятие «индексного фонда».

Высокие комиссии

Ежегодные комиссии управляющих компаний довольно высоки. Так облигационные БПИФ при комиссиях выше 0,5% сильно теряют в привлекательности. Комиссия отдельных российских БПИФ вообще поражает воображение.

В целом все комиссии ETF и БПИФ, которые можно найти на Московской бирже (включая бумаги FinEx и ITI Capital), отличаются даже не в разы, а в десятки раз от собратьев на NASDAQ и NYSE. Но растущая конкуренция среди управляющих компаний и рост объемов активов, видимо, постепенно будут двигать комиссии вниз.

Покупки западных ETF

Многие российские БПИФ, которые следуют иностранным индексам слишком «упрощают себе жизнь», просто покупая аналогичные ETF на западных площадках и не стесняясь при этом брать комиссию, которая в десятки раз превосходит оригинальные ETF.

Судя по инвестиционным стратегиям, так поступают все БПИФ на иностранные индексы кроме SBSP Сбербанка. Только этот фонд самостоятельно реплицирует индекс S&P 500 через покупку соответствующих акций.

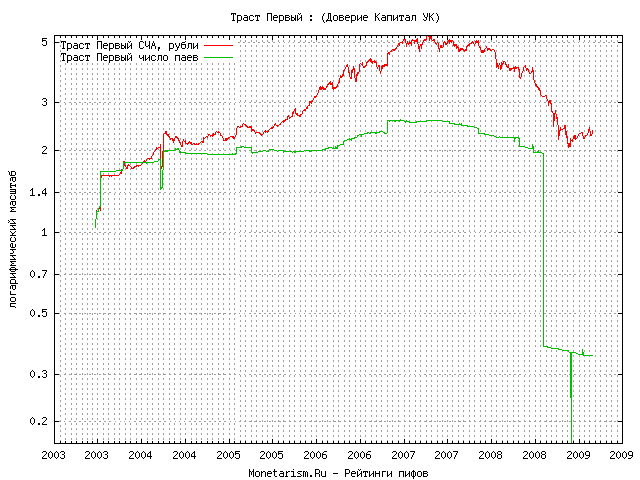

Малая история

У всех биржевых продуктов на Московской биржи (ETF и БПИФ) довольно маленькая история обращения. Она не захватывает ни одного финансового кризиса. Пока мы не были свидетелями ликвидаций ETF или БПИФ в России. Поэтому при будущих «встрясках» могут возникать какие-то сюрпризы.

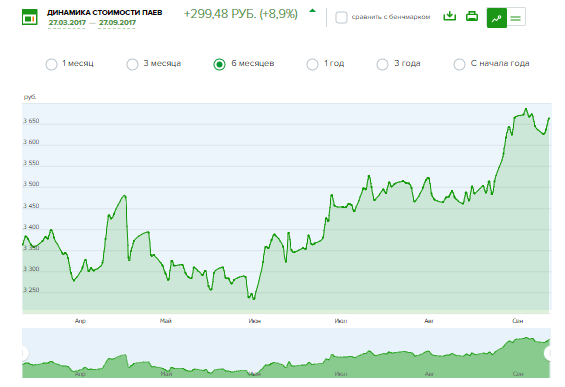

ПИФ «Биотехнологии» Сбербанка — доходность пая, динамика и прогноз цены.

ПИФы Сбербанка “Биотехнологии”, их стоимость сегодня – моменты, неизменно интересующие потенциальных инвесторов. Компания занимает достаточно устойчивое место на рынке инвестирования. Программы, запущенные, предложенные инвесторам, пользуются популярностью, показывают положительную динамику в вопросах роста цен.

Что представляет собой ПИФ «Биотехнологии»?

ПИФы Сбербанка “Биотехнологии” доходность показывают достаточно стойкую, программа уже привлекла многих клиентов, которые используют такой метод вложения средств, который доказал состоятельность, показывает прибыль больше, чем депозит.

Стратегия фонда обозначена достаточно четко – инвестирование в iShares Nasdaq Biotechnology ETF. Компания с иностранным капиталом, завоевавшая популярность среди инвесторов других стран. Структура активности представлена индексом Nasdaq. Стать участником программы смогут желающие инвестировать личные активы, средства предприятия, компаний.

Условия инвестирования и доходность данного ПИФа

Управление активами представленного фонда доверена компании, которая:

- Получила соответствующее лицензионное разрешение.

- Строго контролируется на уровне государства.

- Несет минимальные риски, показывает стойкую положительную динамику роста цен пая. Достаточно оценить показатели всего за два дня – на 17. 09.18 г. Он составит 1110 р., на 19.09.18г. – 1112 р.

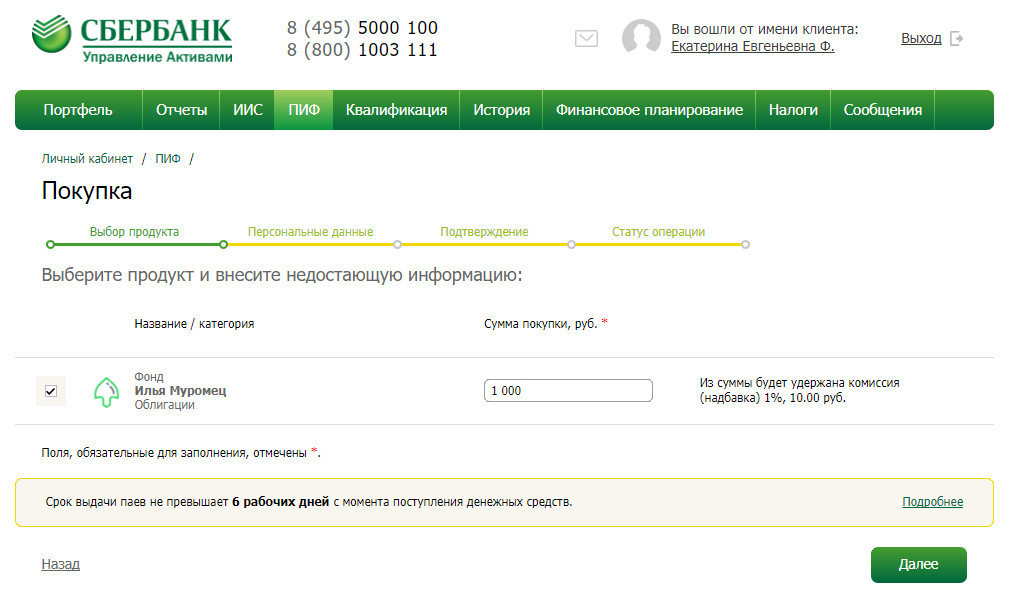

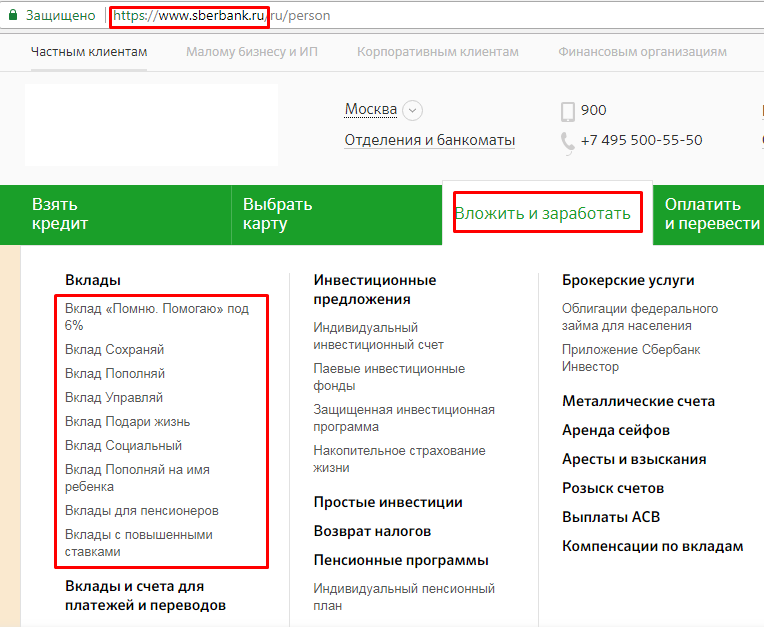

Для принятия участия в проекте достаточно посетить офис управляющей компании, открыть счет посредством мобильного приложения. Инвестором можно стать и после посещения филиала Сбербанка.

Финансисты уверены в прибыльности проекта, поскольку биотехнологии только развиваются. Динамика положительная, а объектом вложения средств становятся компании, занимающиеся разработкой, внедрением новых препаратов, средств от различных заболеваний, патологий, мутаций. Это перспективная отрасль, которая в 2021 г. Также продолжает развиваться.

Динамика положительная, а объектом вложения средств становятся компании, занимающиеся разработкой, внедрением новых препаратов, средств от различных заболеваний, патологий, мутаций. Это перспективная отрасль, которая в 2021 г. Также продолжает развиваться.

Стоимость пая

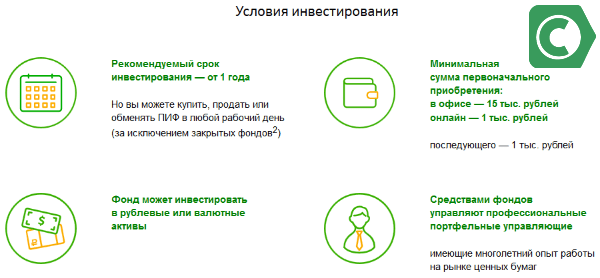

Для начала работы следует не только узнать Сбербанк ПИФ “Биотехнологии” динамика сегодня. Компания предлагает выяснить особенности инвестирования. Стать участником проекта можно посредством мобильного приложения, откуда можно внести пай в размере 1000 р., в отделении банка или управляющей компании придется вносить 15 т. р. пополнять счет следует на 1000 р., а срок инвестирования не может быть меньше года!

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

РассчитатьВозможности личного кабинета: регистрация и вход в него

Используя Сбербанк управление активами ПИФы “Биотехнологии” калькулятор, можно оценить свои перспективы, как инвестора, в будущем. Программа предполагает минимальное годовое участие, стать участником можно посредством личного кабинета, перейдя в соответствующий раздел, пройдя процесс регистрации, оформления согласия.

Программа предполагает минимальное годовое участие, стать участником можно посредством личного кабинета, перейдя в соответствующий раздел, пройдя процесс регистрации, оформления согласия.

Стать инвестором проекта можно после получения консультации на горячей линии. Специалист подскажет, где найти калькулятор, реальные отзывы, график движения цены, риски. Телефон для связи – 8(800)555-5500. Горячая линия работает круглосуточно, оператор дает ответы на вопросы, помогает пройти процесс регистрации посредством личного кабинета, на официальном сайте Сбербанка. В последнем случае процесс регистрации будет таким:

Создание портфеля. Важно предварительно поинтересоваться, какая в ПИФ Биотехнологии Сбербанк цена пая сегодня. Финансовая структура предлагает сразу несколько проектов, одним из перспективных, активно развивающимся стали биотехнологии. Можно стать участников нескольких проектов, минимизировав свои инвестиционные риски.

Заполнить заявку на сайте – это заявление о намерении приобрести несколько или один пай. Калькулятор позволяет предварительно рассчитать с высокой точностью размер пая, возможности, риски, доходность инвестирования.

Калькулятор позволяет предварительно рассчитать с высокой точностью размер пая, возможности, риски, доходность инвестирования.

Важно! Вкладывать средства компания предлагает на год, раньше закрыть счет не получится, а потому есть потребность в просчете рисков.

- Заполнить открывшуюся анкету, ответив на вопросы о личности пайщика. Следует вносить только достоверную, полную информацию. Перед заключением договора предстоит предоставить паспорт.

- Завершается процесс покупкой пая – на счету должно быть достаточно средств, чтобы погасить обязательства.

Комиссии за перечисление средств финансовой организацией не предусмотрено!

Следует обратить внимание, что процесс закрытия пая, перечисления средств клиенту будет изъята определенная сумма. Она называется скидкой. Размер варьируется в зависимости от разных параметров: 2% – для владельцев пая, которые закрыли счета полугодичные; 1% – 6 мес. – 2 года; 0% – 2 и более лет.

Преимущества для инвесторов

Перед приобретением пая следует обратить внимание на риски, которые несет за собой проект. Никто не может дать стопроцентной гарантии, что инвестирование непременно будет выгодным, позволит приумножить капитал. Однако сократить потенциальный риск можно, если доверить свои средства государственной структурой с высоко степенью ответственности.

Никто не может дать стопроцентной гарантии, что инвестирование непременно будет выгодным, позволит приумножить капитал. Однако сократить потенциальный риск можно, если доверить свои средства государственной структурой с высоко степенью ответственности.

ПИФ “Биотехнологии” – программа, которую строго контролирует государства. Управляющая компания для ведения счета получила соответствующее лицензионное соглашение, а потому минимальна возможность полностью потерять свои инвестиции.

К достоинствам программы относят:

- Вложение средств в перспективную отрасль – биотехнологии постоянно развиваются, поскольку перед человечеством постоянно стоят задачи по поиску новых решений для людей с ограниченными возможностями, больными, пр.

- Государственный контроль.

- Минимальные усилия со стороны инвестора. Этот вид инвестирования относят к пассивному.

- Возможность отслеживать динамику цен посредством личного кабинета клиента Сбербанка.

- Приемлемый минимальный взнос.

Как и у всякой программы, есть риски. Это отсутствие влияния со стороны инвестора, наличие минимального срока вложения – 1 год.

Динамика и прогнозы на будущее

Управляющая компания активно сотрудничает с предприятием иностранным, занятым разработкой, внедрением биотехнологий. Структура компании проста: более 80% отдано новаторским технологиям, порядка 9% – фармацевтической отрасли, развитию науки и технологиям – более 7%, остальные направлены на развитие прочих направлений.

Финансисты ожидают, что компания будет давать стабильные показатели роста. Уверенности добавляет нынешняя динамика поведения цены.

Обязательная информация для инвесторов в ПИФы

Обязательная информация

Акционерное общество «Сбербанк Управление Активами» является 100% дочерней компанией ПАО Сбербанк.

Зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года. Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами.

Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами.

Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления и иными документами, подлежащими раскрытию в соответствии с законодательством, можно на сайте www.sberbank-am.ru, по телефону +7(495) 500 01 00 или в офисе по адресу: 123317, г. Москва, Пресненская набережная, дом 10. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам».

Правилами доверительного управления паевыми инвестиционными фондами предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Правила управления индивидуальны для каждого фонда и размещены на сайте управляющей компании: www. sberbank-am.ru.

sberbank-am.ru.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Особенности публикации информации о СЧА фондов: до 12:00 московского времени на сайте публикуются предварительные данные о стоимости активов паевых инвестиционных фондов под управлением АО «Сбербанк Управление Активами» (далее по тексту – Фонды) и стоимости инвестиционных паев Фондов. Предварительные данные НЕ являются официальными сведениями о стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов и носят исключительно ознакомительный характер. Предварительные данные могут отличаться от официально публикуемой стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов.

Предварительные данные могут отличаться от официально публикуемой стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов.

После 12:00 московского времени на сайте публикуются официальные сведения о стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов, определенной в соответствии с Указанием Банка России от 25.08.2015 N 3758-У. Любые инвестиционные решения должны приниматься исключительно на основе официально опубликованных сведений о расчетной стоимости инвестиционного пая.

Сведения о регистрации правил доверительного управления фондами:

- ОПИФ облигаций «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18 декабря 1996 года за номером 0007-45141428.

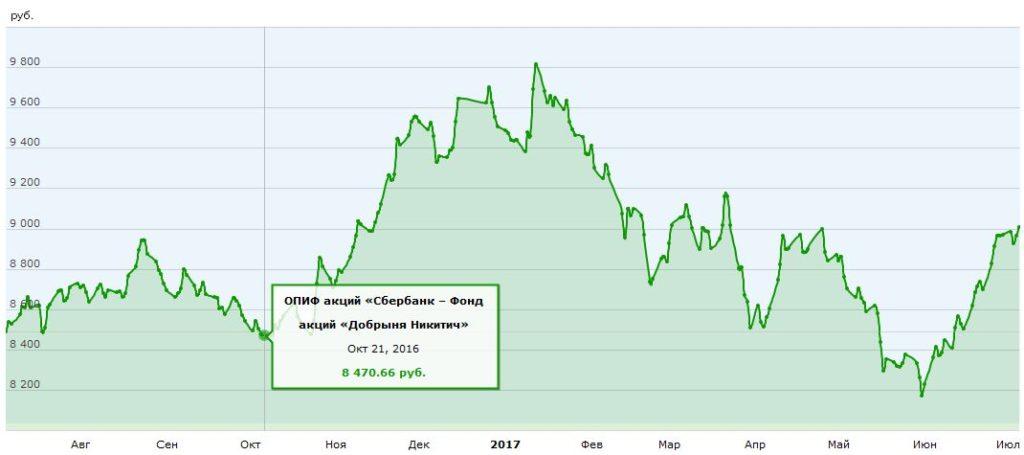

- ОПИФ акций «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14 апреля 1997 года за номером 0011-46360962.

- ОПИФ смешанных инвестиций «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21 марта 2001 года за номером 0051-56540197.

- ОПИФ акций «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 2 марта 2005 года за номером 0328-76077318.

- ОПИФ облигаций «Сбербанк – Фонд рискованных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 2 марта 2005 года за номером 0327-76077399.

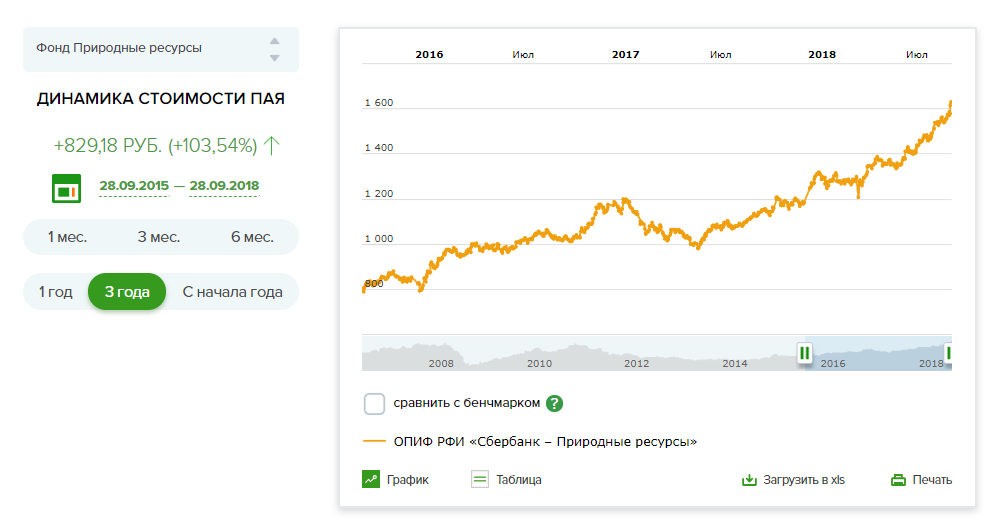

- ОПИФ акций «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы

ФСФР России 31 августа 2006 года за номером 0597-94120779. - ОПИФ акций «Сбербанк – Телекоммуникации и Технологии» правила доверительного управления фондом зарегистрированы ФСФР России 31 августа 2006 года за номером 0596-94120696.

- ОПИФ акций «Сбербанк – Электроэнергетика» правила доверительного управления фондом зарегистрированы

ФСФР России 31 августа 2006 года за номером 0598-94120851.

- ОПИФ фондов «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26 декабря 2006 года за номером 0716-94122086.

- ОПИФ акций «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 1 марта 2007 года за номером 0757-94127221.

- ОПИФ акций «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16 августа 2007 года за номером 0913-94127681.

- ОПИФ акций «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11 октября 2007 года за номером 1023-94137171.

- ОПИФ фондов «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28 сентября 2010 года за номером 1924–94168958.

- ОПИФ фондов «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17 февраля 2011 года за номером 2058-94172687.

- ОПИФ акций «Сбербанк – Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28 июня 2011 года за номером 2161-94175705.

- ОПИФ облигаций «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30 ноября 2010 за номером 1991-94172500.

- ОПИФ фондов «Сбербанк – Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14 июля 2011 за номером 2168-94176260.

- ОПИФ облигаций «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26 марта 2013 года за номером 2569.

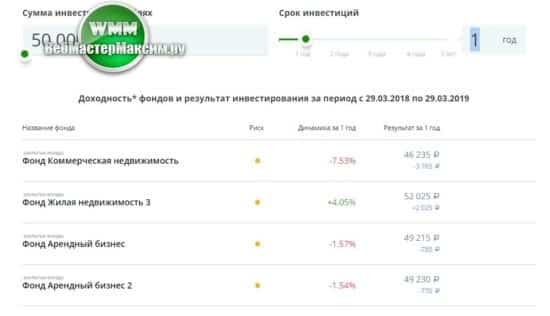

- ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 2» – правила доверительного управления фондом зарегистрированы Банком России 07 мая 2014 года за номером 2788.

- ОПИФ фондов «Сбербанк – Биотехнологии» – правила доверительного управления фондом зарегистрированы

Банком России 23 апреля 2015 года за номером 2974. - ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» – правила доверительного управления фондом зарегистрированы Банком России 27 августа 2015 года за номером 3030.

- ЗПИФ недвижимости «Сбербанк – Арендный бизнес» – правила доверительного управления фондом зарегистрированы Банком России 25 февраля 2016 года за номером 3120.

- ОПИФ фондов «Сбербанк – Глобальное машиностроение» – правила доверительного управления фондом зарегистрированы Банком России 5 июля 2016 года за номером 3171.

- ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» – правила доверительного управления фондом зарегистрированы Банком России 29 сентября 2016 года за номером 3219.

Поделитесь с друзьями!

IBB,BIS,BIB: Сбербанк предлагает инвестиции в ETF американского сектора биотехнологий

Май 22, 2015 Автор: swensСбербанк начал предлагать розничным клиентам паи уникального для российского рынка открытого ПИФа фондов с говорящим названием «Сбербанк – биотехнологии». Его средства будут вложены в бумаги американского биржевого фонда (ETF) iShares Nasdaq Biotechnology (IBB) с активами $8,8 млрд под управлением Blackrock Fund Advisors, пишут «Ведомости». Предлагаем небольшой комментарий по следам публикации.

Предлагаем небольшой комментарий по следам публикации.

Итак, ETF отслеживает динамику индекса NASDAQ Biotechnology, который сейчас включает акции 146 крупнейших биотехнологических и фармацевтических компаний, специализирующихся на разработке новых лекарственных средств.

Надо отметить, что на рынке США в настоящее время торгуются более 10 ETF, предоставляющих доступ к акциям биотехнологических компаний. IBB – самый крупный из них по размеру активов под управлением, но его портфель разбавлен крупными фармацевтическими компаниями, на которые приходится 16% активов. В такой стратегии есть смысл. Очень часто эти гиганты приобретают маленькие биотехнологические компании, занимающиеся разработками новых препаратов. Сделки по слияниям и поглощениям дают дополнительный импульс развитию всего сектора. Естественно, способствуют росту акций.

Десятка ETF сектора биотехнологий. Данные на 21.05.2015 г. Источник ETFdb.com

Кстати, XBI, являющийся pure biotech play, принесший самую большую доходность среди ETF сектора с начала года (за исключением маржинального фонда BIB) также входит в десятку лидеров роста рынка ETF в этом году.

C начала бычьего рынка, берущего отсчет с марта 2009 г., IBB подорожал на 455%, против 246,2%, показанных SPDR S&P 500 ETF (SPY) – ETF на индекс SP-500.

В прошлом году IBB вырос на 33,8% против 13,5% SPY, войдя в десятку лидеров роста среди немаржинальных ETF.

В этом году их рост составил 19,9% и 4,3% соответственно.

Пишу по горячим следам, поэтому не претендую на всесторонний анализ.

Вознаграждение управляющего. Сбербанк берет 2% от суммы активов под управлением в год. Понятно, что в нее же входит и вознаграждение самой Blackrock, которое составляет 0,47%. То есть, Сбербанк оставляет себе ¾ взимаемой с клиента суммы. Даже, если вам предлагается ПИФ, расходы по инвестированию в который все же выше, чем у ETF, то все равно – дороговато. Единственным оправданием может служить, то, что это — не чисто индексный, пассивно управляемый фонд. Рахманов говорит, что со временем Сбер «нарабатывая аналитическую экспертизу, мы будем добавлять в него другие перспективные бумаги, не входящие в индекс NASDAQ Biotechnology. Ну, комиссия управляющего фонда, реализующего активную стратегию управления всегда выше. Но сможет ли он показать и доходность выше benchmark?

Ну, комиссия управляющего фонда, реализующего активную стратегию управления всегда выше. Но сможет ли он показать и доходность выше benchmark?

Вообще, то, на мой взгляд, разумнее не заниматься творчеством, а следовать индексу, используя при время от времени хеджирование в виде UltraShort Nasdaq Biotechnology (BIS), который в обратной последовательности и в двойном масштабе в рамках одной торговой сессии отображает динамику NASDAQ Biotechnology Index. Ну, хозяин барин.

Хеджирование всегда имеет смысл. За шесть лет бычьего рынка самая глубокая коррекция (просадка) IBB составила 22,6% против 18,6% у SPY.

Вердикт:

Если вы хотите без лишних хлопот и быстро инвестировать в один из наиболее динамично развивающихся секторов американского фондового рынка и готовы немного переплачивать — идите в Сбербанк.

Если вы готовы потерпеть несколько дней и управлять самостоятельно в дальнейшем инвестициями – открывайте счет у брокера, предоставляющего выход на американский биржи, и покупайте ETF. Покупать и продавать ETF так же просто, как и акции.

Покупать и продавать ETF так же просто, как и акции.

А для любителей острых ощущений есть ProShares Ultra Nasdaq Biotech fund (BIB) , который отображает динамику NASDAQ Biotechnology Index в двойном масштабе в рамках одной торговой сессии. То есть, если индекс растет на 1% — BIB растет на 2%. С начала года BIB подорожал на 40%.

Какой бы способ инвестирования в ETF вы не выбрали, в любом случае – читайте ETFunds.ru.

Ссылки по теме:

Акции cектора биотехнологий находятся на новой стадии роста

Пережить коррекцию в секторе биотехнолгий поможет инверсный ETF

Фонды компаний биотехнологий стали лидерами роста в августе

Сбербанк по управлению телекоммуникационными активами. Виды и доходность Дипал Фондов Сбербанка

В последнее время клиенты банка все чаще выбирают вложение как один из вариантов получения пассивного дохода. ПИФ Сбербанк «Телекоммуникации и технологии» сегодня является одним из приоритетных направлений инвестирования в динамично развивающийся сектор.

ПИФ Сбербанк «Телекоммуникации и технологии» сегодня является одним из приоритетных направлений инвестирования в динамично развивающийся сектор.

Это портфель ценных бумаг мировых игроков в сфере телекоммуникаций

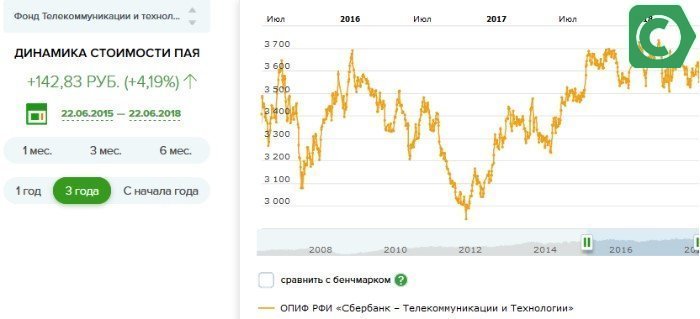

ФИФ Сбербанк по телекоммуникациям и технологиям (стоимость доли 3.6 тыс. Руб.) Относится к инвестиционным проектам с высокой степенью риска. За последние 3 года он вырос на 7,41%. Стоимость чистых активов составляет 618 млн руб.

Инвестиционные объекты представлены акциями преимущественно российских телекоммуникационных компаний. Портфель включает акции сотовых операторов, региональных компаний фиксированной связи, альтернативных операторов, компаний медиа-сектора и сегментов информационных технологий. Отбор акций в портфель фонда осуществляется на основе тщательного фундаментального анализа и оценки текущей стоимости акций с точки зрения их долгосрочного потенциала роста.

Портфельные менеджеры оценивают тенденции роста стоимости компаний на основе данных аналитики в долгосрочном периоде. Есть лицо из ценных бумаг компаний таких направлений:

Есть лицо из ценных бумаг компаний таких направлений:

- Мобильная связь — 27%;

- Информационные технологии — 23,5%;

- Медиа — 21,3%;

- Телекоммуникации и технологии — 8,3%;

- Фиксированная связь — 6,8%;

- Денежные средства — 5,7%;

- Интернет — 4,5%;

- Другое — 3,0%.

Структура фонда в разрезе 10 крупнейших компаний

Общее количество позиций в портфеле — 19.Основные 10 позиций занимают следующие компании (данные указаны в процентном соотношении на 31 мая 2018 г.):

- Яндекс — 11,9;

- Mail.Ru — 9,4;

- Nvidia Corp. — 8.2;

- МТС — 5,9;

- Ростелеком — 5,6;

- Turkcell Iletisim Hizmetleri A– 5,5;

- ООО «Веон» — 5,4;

- Cisco Systems Inc — 5.2;

- МегаФон — 4.8.

Условия покупки Pahev

Как проходит процесс инвестирования в лицо

Минимальное количество вложений при первой покупке:

Чем больше вложения, тем меньше будет взиматься процент комиссии (доплаты). При вложении более 3 млн рублей можно рассчитывать на надбавку в размере 0,5%, с вложениями менее указанной суммы — 1%.

При вложении более 3 млн рублей можно рассчитывать на надбавку в размере 0,5%, с вложениями менее указанной суммы — 1%.

При желании вы всегда можете пополнить свой паевой счет дополнительной суммой.

Минимальный размер 1000 руб. Срок значения не имеет. В любой момент вкладчик может погасить Pai.

Динамика стоимости акций за конкретный период

Стоит знать, что этот вид инвестиций рассчитан на будущее. Таковы шишки Сбербанка по телекоммуникациям и технологиям, динамика которых показывает спад за месяц, а за год и больше — заметный рост. Поэтому стоит ознакомиться с данными на сайте, где можно просмотреть тенденции, узнать отзывы и получить отчеты за период (квартал, год, неделю).

Продолжительность периода присоединения влияет на применяемую скидку при погашении доли.

Стоимость владения зависит от уменьшения стоимости:

- до 180 дней — 2%;

- 181-731 день — 1%;

- более 731 дня — стоимость не меняется.

Выгода от приобретения доли

ФИФ Сбербанк по телекоммуникациям и технологиям: положительные отзывы. Сегодня многие клиенты выбирают это направление, основываясь на положительных рекомендациях ведущих аналитиков.

Сегодня многие клиенты выбирают это направление, основываясь на положительных рекомендациях ведущих аналитиков.

Показатели затрат и чистая стоимость активов в динамике

Кроме того, позволяет использовать общие преимущества инвестирования в OPIF:

- Наличие. Имея минимальную стоимость, необходимую для покупки доли, любой желающий может стать инвестором этого направления.

- Диверсификация. Управляющий помогает подобрать портфель, гарантирующий прибыльность в долгосрочной перспективе. Также его можно дополнить бумагами других мутиингов для снижения рисков или увеличения прибыльности.

- Профессиональные менеджеры.Клиент передает управление менеджерам, которые выбирают стратегию управления конкретным портфелем.

- Прозрачность. Вкладчик получает доступ к отчетам, обзорам и изменениям (динамике) в своей ленте. Вы можете просматривать данные за день, квартал, неделю или год.

- Мобильность. Управлять долевым счетом и перемещением по нему можно из любой точки страны, а также из-за границы.

Как купить FIF «Телекоммуникации и технологии» в Сбербанке (видео)

Наглядный пример из личного опыта Как стать инвестором и владельцем FIF от ведущего банка страны.

Заключение

Инвестиции в Фонд современных телекоммуникационных технологий рассчитаны на долгосрочный прирост капитала. Стоит знать, что при продаже шкур, приобретенных после 01.01.2014 и находившихся в владении более 3 лет, инвесторы не могут платить НДФЛ с прибыли.

Что такое удар? Расшифровывается эта аббревиатура как паевой инвестиционный фонд — один из самых простых способов для людей, желающих вложить свои сбережения в экономику.Суть в том, что вы покупаете часть фонда ценных бумаг, которая называется Паха. Остальные вкладчики принадлежат остальным, а Опытный брокер управляет всем фондом.

Этот способ инвестирования имеет огромное количество преимуществ:

— всю работу за вас выполняет человек, работающий в этой сфере не первый год;

— прибыль от приобретения ПИФа превышает прибыль от обычных вкладов иногда в несколько раз;

— Вы можете продать свою часть фонда в любой момент.

Из минусов такого рода вложений можно выделить два:

Первый — всегда есть возможность «сгореть», ведь, как и в депозитах, чем больше прибыль, тем рискованнее вложение. Второй минус взаимной привязанности оправдает себя только по прошествии длительного периода (не менее полугода, а лучше года-двух).

Отрицательные стороны Можно немного «сгладить» — обзавестись парами разных инвестиционных фондов, потому что, если стоимость акций одного вида падает, стоимость других, как правило, увеличивается.Так что всегда можно уйти в ноль.

PUI инвестиционные фонды «Сбербанк»

На российском рынке старейшей компанией, работающей на рынке коллективных инвестиций, является «Сбербанк Asset Management». Объем активов под контролем Сбербанка достигает 4,9 млрд долларов, заключенных в 24 различных фонда. Лица, впервые покупающие пары через Сбербанк, должны будут вложить в активы не менее 15 000 рублей.

Виды инвестиционных фондов Сбербанка:

Облигации ФИП.

акций FIP.

FIF. денежный рынок.

Смешанные инвестиции.

Недвижимость.

Опять же, инвестиционные фонды рассчитаны, как правило, на людей, неотделимых по законам экономики и правилам игры на рынке, поэтому на сайте Сбербанк Asset Management вы можете воспользоваться калькулятором доходности. Он не сможет предсказать судьбу ваших акций, но получить таблицу изменений стоимости выбранных вами активов за определенный период способен. Благодаря таблице, показывающей динамику изменения цен, вы выберете тот FIF, который наилучшим образом соответствует вашим требованиям.

ФИФ «Илья Муромец»

Одним из фондов облигаций является «Илья Муромец». Уровень риска вклада в этот ПИФ Сбербанк определяет как низкий. Доход фиксирован и начислен в связи с ростом срочной стоимости ценных бумаг. В портфеле собственника акций эмитентами являются облигации только 1 и 2 эшелонов. В виде исключения сюда могут прийти избранные эмитенты 3-го эшелона. Таким образом сводится к минимуму риск понести убытки. У него небольшая (по сравнению с более рискованными фондами) и прибыль, хотя в 2015 году он обогнал множество рискованных вкладов и составляет порядка 35.5% годовых при оставлении активов от Сбербанка. Если вы решите забрать свой Pai в конце года, то выгода составит около 31%.

У него небольшая (по сравнению с более рискованными фондами) и прибыль, хотя в 2015 году он обогнал множество рискованных вкладов и составляет порядка 35.5% годовых при оставлении активов от Сбербанка. Если вы решите забрать свой Pai в конце года, то выгода составит около 31%.

ПИС «Добрыний Никитич»

Еще один пакет акций, названный в честь одного из русских воинов, но в отличие от «Муромета» гораздо более рискованный. Главный критерий выбора акций — их высокий потенциал роста. Сбербанк сразу предупреждает будущего инвестора — пакет рассчитан на людей, согласных на высокий уровень риска.Кто не рискует, тот не пьет шампанское. В период с 29 сентября по 28 ноября, то есть чуть меньше месяца, размер налога увеличился на 19,5%, а это более 1000 руб. А до этого активы «лихаранидило», стоимость акций упала. Но в результате рост более чем вдвое превысил падение, а что будет дальше — покажет только время. Как распорядиться вложениями, решать вам. Воспользуйтесь первым прыжком или долго и упорно ждите ошеломляющей выгоды.

ПИФ «Сбербанк — Телекоммуникации и технологии»

Один из отраслевых фондов. Риски управляющая компания считает высокими, и не зря. В сентябре стоимость акции составляла более 14% и до предыдущего уровня пока не росла. Но это не критично, ведь управляющая компания нацелена на долгосрочный прирост капитала. Отбор акций осуществляется путем тщательного анализа и оценки отношения текущей стоимости акций к их потенциальному росту.

ПИФ «Сбербанк — Природные ресурсы»

Это структурный фонд, инвестирующий в портфель акций компаний, связанных с добычей и переработкой природных ресурсов. Удельный вес В акциях инвестиционного фонда есть нефтяные компании. С сентября по октябрь стоимость одной страницы упала на 10 процентов, но впоследствии удалось выйти на прежний уровень. Доходность ФИП «Природные ресурсы» С начала этого года составляет 29,36%. В управляющей компании отмечают, что уровень риска вложений высок, а сам инвестиционный фонд рассчитан на получение долгосрочной прибыли.

ФИП «Сбербанк — Америка»

Еще один инвестиционный фонд с повышенным риском. Его особенность в том, что деньги инвестора вкладываются в ETF SPDR S & P500. Таким образом, владелец доли зарабатывает на возможном росте американского фондового рынка. И зарабатывать хорошо — с октября 2014 года по февраль 2015 года на рынке был мощный рост. Лица, владеющие активами, получили прибыль около 69%. Но теперь «Америка» перестала радовать инвесторов. Цена на Paj продолжает расти, но не такими быстрыми темпами.С начала года цена одной акции выросла всего на 8,07%.

Рейтинговые инвестиционные фонды

В октябре наиболее выгодным FIF стал «Рафаисен — Информационные технологии» (менеджмент — «Рафаисен Капитал»). Подорожание одной акции составило 15,52%. Второе место в рейтинге занимает Инвестиционный фонд Сбербанка — «Глобальный Интернет», рост — 12,37%. Фонд «Богатырский» этой управляющей компании «Добрыний Никитич» показал неплохой рост, прирост которого составил 8.22%. Он расположен на 22 позиции рейтинга. Его близнец — «Илья Муромец» изрядно задел своих инвесторов и опустился на 214 позиций по сравнению с результатами прошлого рейтинга. Сейчас Илья находится на 250 позициях. Доход «Муромца» составляет всего 1,36%.

Он расположен на 22 позиции рейтинга. Его близнец — «Илья Муромец» изрядно задел своих инвесторов и опустился на 214 позиций по сравнению с результатами прошлого рейтинга. Сейчас Илья находится на 250 позициях. Доход «Муромца» составляет всего 1,36%.

Не подвел вкладчиков ПИФа «Сбербанк — Америка». Подорожание одной акции в октябре составило 7,34% и занимает почетное 33 место в рейтинге взаимных эффектов.

Фонд телекоммуникаций и технологий поднялся до целой 191 категории и находится в 174-й.Рост «телекоммуникаций» составил 3,21%. После сентябрьского обвала им еще предстоит выйти на прежний уровень. Но текущая цена акции уже превысила январскую, поэтому повода для паники не предвидится. Медленный, но верный рост — подтверждение.

Очень немного «телекоммуникации» обогнали «Природные ресурсы». Они занимают 173 позицию, а по сравнению с предыдущим рейтингом поднялись до 180. Прибыль фонда, правление которого все тот же «Сбербанк» занимает 3.24%.

Немного о доходности FIF

Доходность инвестиционных фондов «Сбербанк» определяется несколькими факторами.

Управление фондом проводят специалисты с колоссальным опытом.

Средства инвестируются в чрезвычайно развивающиеся и перспективные рынки.

Управление вкладчиками УК ведется 19 лет. Паевой инвестиционный фонд дает хорошую прибыль только на большом временном сегменте. Развивающиеся рынки обычно нестабильны и возникают редко, но следует помнить — после каждого падения вас ждёт рост.Яркий пример — описанный выше фонд «Сбербанк — Телекоммуникации и технологии». Даже с учетом падения доли в сентябре на 14%, ее стоимость уже превысила цену на тот же Паи в январе этого года. То есть в рамках года вы получили прибыль. И если вам удалось купить Паи фонда «Телекоммуникации» во время рецессии, их доходность только возрастет.

Также выберите и лицо, которое больше всего соответствует вашим целям и ожиданиям.Итак, для людей, не привыкших к высокому риску, подойдет ПИФ «Илья Муромец», работающий только с эмитентами 1 и 2 эшелона. Если вам не чужд риск, вы можете инвестировать свои финансы в быстроразвивающиеся рынки. В этом случае американский фонд подходит намного предпочтительнее, чем «Муромет». Есть шанс получить потрясающую прибыль. В то же время уйти в минус здесь так же просто.

В этом случае американский фонд подходит намного предпочтительнее, чем «Муромет». Есть шанс получить потрясающую прибыль. В то же время уйти в минус здесь так же просто.

В любом случае посоветуйтесь с экономистами. Финансовый менеджмент — это не легкое дело, и не всегда расчетная доходность является ключевым фактором.

В марте 2011 года Сбербанк России и российская инвестиционная компания «Тройка Диалог» объявили о подписании соглашения о намерениях по объединению активов. Сделка была многоэтапной и с января 2012 года крупнейшая между собой аналогичная компания в сфере паевых инвестиционных фондов (ПИФов) «Тройка Диалог», переименованная в Sberbank CIB, принадлежит ОАО «Сбербанк Россия». Так на российский рынок вышел новый Товар — СВИДАНИЯ. Сберегательный банк.

Артикул: (FIF) — форма паевого инвестиционного фонда, предусмотренная действующим законодательством.По сути, это ассоциация собственности, в которой менеджер не является созданным лицом. Управление имуществом Фонда, состоящим из привлеченных инвестиций (денежных средств), разделенных на доли (ПАИ), осуществляется доверительной компанией. Цель любого ПИФа — финансовая прибыль и ее распределение по величине вклада (доли). Сама Пай — это приобретение ценных бумаг, дающих право на получение прибыли или выкуп (возврат) части вложений.

Цель любого ПИФа — финансовая прибыль и ее распределение по величине вклада (доли). Сама Пай — это приобретение ценных бумаг, дающих право на получение прибыли или выкуп (возврат) части вложений.

Финансисты сразу отметили, что это потенциально новое для банковского сектора страны явление весьма привлекательно для разрозненных инвесторов.На то есть несколько причин:

- есть много фондов с успешной рыночной репутацией, рейтинг которых постоянно формируется и корректируется независимыми экспертами;

- спектр фондов может удовлетворить практически любые предпочтения — от фондов облигаций до фондов драгоценных металлов;

- есть возможность продавать пары одних фондов и покупать другие, не тратя деньги на проценты, поскольку все операции выполняются в рамках работы одного финансового учреждения.

Отметим, что не каждый банк может похвастаться подобными инструментами. Видимо, поэтому отзывы о Сбербанке Pyfah склоняются в положительную сторону. Более того, по сравнению с конкурентами Сбербанк РФ предоставляет довольно интересные условия:

Более того, по сравнению с конкурентами Сбербанк РФ предоставляет довольно интересные условия:

- минимум средств для первого вложения — всего 15 тысяч рублей;

- минимальных средств для дополнительных вкладов — в десять раз меньше, то есть полторы тысячи;

- при покупке дополнительных страстей скидка находится в пределах (этот показатель также важен как потребление прямого инвестора) от 0.От 6 до 1,2 процента;

- при погашении FIF действует скидка до одного процента.

Таким образом, практически любой человек, имея небольшую стартовую сумму, может заработать свои деньги, что обеспечивает сбалансированную и, соответственно, хорошую диверсификацию, то есть адекватную защиту в случае возникновения форс-мажорных обстоятельств.

На данный момент Сбербанк России В рамках Программы управления активами более двух десятков взаимных эффектов предлагают своему партнеру.

- «Сбербанк — фонд денежного рынка.«Данный FIF направлен на получение выгоды от инвестирования в облигации российских эмитентов.

Средства« появляются »за счет курсов повышения, а также за счет работы с депозитными предложениями в коммерческих учреждениях страны. доля на конец февраля 2014 года составляет 22 678 рублей, стоимость чистых активов (далее — СЧА) — 880,3 млн рублей;

Средства« появляются »за счет курсов повышения, а также за счет работы с депозитными предложениями в коммерческих учреждениях страны. доля на конец февраля 2014 года составляет 22 678 рублей, стоимость чистых активов (далее — СЧА) — 880,3 млн рублей; - «Сбербанк — фонд драгоценных металлов». Доходность основана на извлечении прибыли из корзины драгоценных металлов.Вы можете работать с платиной, палладием, золотом и серебром. Купить Пай на данный момент (стоит учесть, что цена акции постоянно меняется) можно за 735 рублей, стоимость ча — 353,7 миллиона;

- Сбербанк — Еврооблигации. Стратегия Passion Fund ориентирована на увеличение капитала в долларах США за счет увеличения стоимости облигаций российских и иностранных (из СНГ) эмитентов. Ставка также сделана на доход выше депозитных коэффициентов в условных единицах.Пай сейчас стоит 1134 руб., NAV приближается к двум миллиардам;

- «Сбербанк» — фонд акций первого эшелона. Одно из наиболее рискованных взаимовлияний — это инвестирование в так называемый «российский финансовый (фондовый) рынок» и операции с ценными бумагами.

Пай сейчас стоит 960 рублей, стоимость ча — более 350 миллионов;

Пай сейчас стоит 960 рублей, стоимость ча — более 350 миллионов; - «Фонд облигаций первого эшелона» представляет собой гораздо менее рискованное воздействие, сосредоточенное на инвестировании в эмитентов облигаций, признанных наиболее кредитоспособными. Стоимость доли — 1216 рублей, СЧА более 300 миллионов;

- «Сбалансированный» фонд — это ПИФ, нацеленный на извлечение выгоды из сбалансированной совокупности рекламных и облигационных портфелей эмитентов Российской Федерации.Цена Пай составляет 1031 руб., СЧА — 206 млн;

- Добрыный фонд Никитича акций — FIF, направлен на получение дохода от вложения в ликвидные акции российских эмитентов, в том числе второго эшелона, при этом обязательным условием является хороший потенциал роста инвестора. Цена падения на данный момент — 6 682 руб., Стоимость более двух миллиардов; Облигационный фонд Ильи Муромца №

- ориентирован на увеличение капитала на фоне роста цен на бумаги эмитентов РФ, имеет требование низких кредитных рисков.

Пай на данный момент стоит 24 тысячи рублей, стоимость чистых активов — почти 9 миллиардов;

Пай на данный момент стоит 24 тысячи рублей, стоимость чистых активов — почти 9 миллиардов; - Сбербанк — Америка: Инвесторы могут заработать на росте фондового рынка США. Пай будет стоить 716 рублей, Хэппи — более 200 миллионов;

- Сбербанк — Глобальный Интернет: хороший способ придумывать онлайн-технологии. Инвесторам предлагается вкладывать деньги в интернет-магазины, провайдеры или порталы разного уровня. Пай — 1 631 руб., СЧА — 2 млрд;

- ПИФ «Сбербанк — АгроКомектор», как следует из названия, предполагает инвестирование в агропромышленный комплекс России, ближнего и дальнего зарубежья.Пай стоимостью 1172 руб., В свою очередь, NAV составляет 26,7 млн;

- «Фонд активного управления» дает акционерам возможность заработать на вложениях в инструменты эмитентов Российской Федерации, которые имеют высокую волатильность. Pai стоит 1016 рублей, NAV — почти 200 миллионов;

- «Фонд рискованных облигаций» ориентирован на второй и третий эшелоны фондового рынка, доходы идут за счет увеличения купонного дохода.

Пай — 2 420 рублей, стоимость ча — более двух миллиардов;

Пай — 2 420 рублей, стоимость ча — более двух миллиардов; - «Сбербанк — это инфраструктура.«В основе этой болезни лежит вливание в инфраструктуру РФ, портфель, как правило, из акций примерно 30-40 эмитентов. Пай — 778 руб., СЧА — 15 млн;

- Сбербанк — Электроэнергетика. Нетрудно догадаться, что инвесторам предлагается заработать на операциях с акциями в электроэнергетике. Пай размером 585 руб., NAV почти 400 млн;

- Сбербанк — Телекоммуникации и технологии. Рентабельность увеличивается за счет вложений в акции предприятий связи, работающих на территории Российской Федерации.Пай — 3 012 руб., При NAV 2,6 млрд;

- «Фонд акций компаний с малой капитализацией» предполагает вложения в акционерные российские предприятия, капитализация которых не превышает пяти миллиардов долларов. Чаще всего речь идет о втором эшелоне и быстро развивающихся отраслях, таких как энергетика или телекоммуникации. Пай сейчас держится на уровне 2,9 тыс. Руб., NAV — 550 млн;

- ПИФ «Сбербанк — Европа» приглашает акционеров инвестировать в европейский фондовый рынок.

Пай — 581 рубль, СЧА — 243 миллиона;

Пай — 581 рубль, СЧА — 243 миллиона; - «Сбербанк — Развивающиеся рынки» не тяготеет ни к Европе, ни к Штатам в том плане, что ориентирован на развитие мировых фондовых рынков. Пай — 839 руб., СЧА — 78 млн;

- ПИФ «Сбербанк — Финансовый сектор» Позволяет зарабатывать, как следует из названия, в финансовой индустрии РФ, чаще всего речь идет о первом и втором эшелонах. Пай — 679 рублей, СЧА — 23 миллиона;

- Сбербанк — Нефтегазовый сектор нацелен на инвестирование в нефтегазовый сектор, включая химические и перерабатывающие компании.Пай стоит 1 708 руб., NAV — 336 млн;

- «Сбербанк — Потребительский сектор». Этот фонд дает акционерам возможность получить выгоду от инвестирования в компанию, ориентированную на экспорт товаров и услуг. Pai стоит 1170 рублей, NAV приближается к миллиарду;

- «Сбербанк — Металлургия» — паевой инвестиционный фонд, позволяющий зарабатывать на доле компаний горно-металлургической отрасли. Пай стоит 643 рубля, NAV превышает 233 миллиона.

Для посетителей нашего сайта действует специальное предложение — Вы можете сделать консультацию бесплатно.профессиональный юрист, просто оставьте свой вопрос в форме ниже.

Для приобретения любой из FIFES Вам необходимо обратиться в любое отделение Сбербанка РФ.

Если раньше основным объектом вложений для простых людей были только банковские вклады, то в последнее время все больше россиян хотят вкладывать деньги в открытые паевые инвестиционные фонды ( OPIFI. ) Те же банки, так как это почти тоже надежно, но урожайность при этом обычно значительно выше.

— это крупнейшая и старейшая в России финансовая структура, занимающаяся управлением активами на 513,3 млрд руб. ., Работает с 1996 года и включает в себя все Сбербанк Пайнс, среди которых 20 открытых и 5 закрытых фондов, каждый из которых имеет свою специфику и структура активов, составленная таким образом, чтобы полностью удовлетворять потребности всех категорий граждан.

Ошибки Сбербанка

Приобрести пары в Сбербанке Пыфа можно в одном из 141 филиалов банка в Москве.Но выгоднее всего приобретать долю Фонда в своем «личном кабинете» на сайте Госуслуги.ру, так как минимальная стоимость доли составляет 1000 руб. ., А в отделениях компании «Сбербанк Управление активами» «купить пар менее 15 тыс. руб. . Не получится. При покупке через агентов минимальная сумма Может быть и выше.

Что касается комиссий, то они во многом зависят от суммы и даты вложения ( какие вложения больше комиссии за вычетом ).Итак, покупая пары меньше на 3 млн руб., Мне придется выплатить надбавку в размере 1%. , а если сумма равна или больше, то 0,5% . Это аналогично и с « скидка », которая при краткосрочном вложении менее полугода составляет 2% , от 181 дня до 371 — 1% , а при прикреплении более 732 дней она полностью отсутствует .

Компания осуществляет управление активами, берет комиссию в размере 1,2%. .Динамика роста СЧА за прошедший год составила + 58,86% и на сегодняшний день ее размер примерно равен 7,7 млрд рублей .

.Динамика роста СЧА за прошедший год составила + 58,86% и на сегодняшний день ее размер примерно равен 7,7 млрд рублей .

Как видно, здесь только наиболее ликвидные акции осуществляют постепенный стабильный рост, что указывает на долгосрочную перспективу направленности инвестиционной стратегии Фонда.

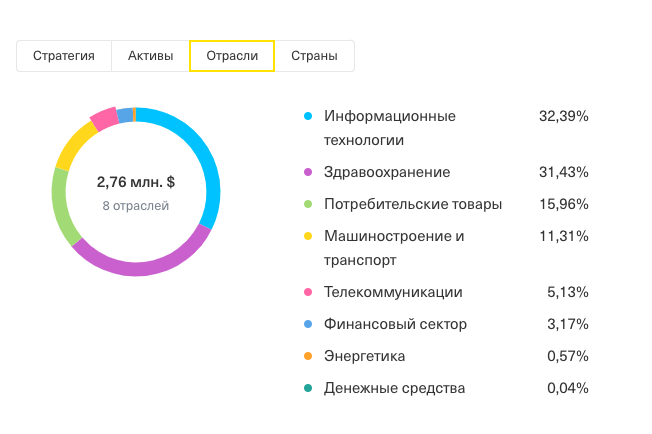

Отраслевая структура инвестиций выглядит так:

- нефть и газ — 48,1%;

- финансы — 18.3%;

- металлургия — 10,4%;

- наличными — 9,1%;

- потребительский сектор — 9%;

- телекоммуникации — 3,1%;

- электроэнергетика — 1,9%;

- СМИ и ИТ — 1%.

Если активы по взаимным принципам Сбербанка формируются в основном из акций, не стоит ожидать от Фонда больших чудес в кризисные времена, так за 3 года доходность составила всего 48,26%, а за последние 12 месяцев только 11,25%. . НАК Фонда в настоящее время 2.23 млрд руб.

Условия зачисления такие же, как и для средств, описанных ранее: минимум при покупке в личном кабинете через сайт gosuslugi. ru — 1000 руб., В отделениях банка и офисах компании по управлению операционными активами — 15 тыс. Руб., размер надбавки и скидки также аналогичны. Стоимость доли Фонда акций Добрыного Никитича находится в районе 9000 рублей.

ru — 1000 руб., В отделениях банка и офисах компании по управлению операционными активами — 15 тыс. Руб., размер надбавки и скидки также аналогичны. Стоимость доли Фонда акций Добрыного Никитича находится в районе 9000 рублей.

Фонды акций компаний с малой капитализацией

Этот фонд до 2013 года назывался « Тройка Диалог — Потенциал », в отличие от Добрыни Никитич, инвестирует в основном в отечественные и глобальные развивающиеся компании 2-го эшелона с небольшой капитализацией («, Ссылка » ( 7.8%), « Unipro » (7,4%), Luxoft. (5,2%) и др.), В ETF ISHARES RUSSELL 2000 (13,8%), а также во многих различных отраслях ( для диверсификации рисков. ).

Структура активов фонда теперь выглядит так :

- электроэнергетика — 17,4%;

- ETF — 13,8%;

- металлургия — 12,6%;

- транспорт — 10,4%;

- финансы — 10,3%;

- потребительский сектор — 10%;

- СМИ и ИТ — 9.

2%;

2%; - недвижимость — 7,8%;

- наличными — 3,1%;

- нефть и газ — 3%;

- телекоммуникации — 1,9%;

- хим. Промышленность — 0,4%.

Ориентация фонда на компании с низкой капитализацией несет значительный риск и неопределенность, потому что не все они оправдывают ожидания, но когда это происходит, прибыль очень значительна, что четко отражается на доходности FIF.

За 3 года показал доходность 71.78%, а за последние 12 месяцев — 20,73%, что очень хорошо, тем не менее, он не пользуется большой популярностью и его чистая стоимость составляет чуть менее 422 млн рублей.

Цена доли обыкновенных акций компаний малой капитализации составляет около 5 000 руб.

Фонд активного управления

Фонд активного управления

Как следует из названия, основной особенностью This Pist является активное управление и перераспределение инвестиций между акциями компаний, фьючерсами на и наличными. В целях диверсификации в портфеле может быть не более 15% ценных бумаг одной компании.

В целях диверсификации в портфеле может быть не более 15% ценных бумаг одной компании.

Что касается состава акций, то активы взаимных мутаций Сбербанка, похоже, включают смесь как государственных, так и полностью негосударственных компаний из разных отраслей, и с огромной, и с небольшой капитализацией, в общем, разные, которые хорошо видно, если посмотреть на строение:

- наличными — 27,2%;

- потребительский сектор — 17,7%;

- финансы — 12.8%;

- недвижимость — 11%;

- нефть и газ — 10,1%;

- транспорт — 8,5%;

- электроэнергетика — 5,5%;

- СМИ и ИТ — 5,4%;

- металлургия — 1,7%.

У фонда хорошая доходность (за последние 12 месяцев она составила 14,24%) и впечатляющая положительная динамика роста NAV (за 3 года она выросла почти на 200% и составляет уже 688 млн руб. ).

Цена рая от этой болезни около 1600 руб.