Финансовая пирамида

О финансовых пирамидах

В последние несколько лет начали вновь активизироваться финансовые пирамиды. Доверчивые граждане, будто позабыв уроки 90-х годов, понесли свои сбережения в сомнительные компании, обещающие высокие проценты доходности. Почему же снова стало возможным такое широкое распространение финансовых пирамид? Новоявленным Остапам Бендерам не пришлось ничего изобретать: достаточно было достать старую мышеловку и зарядить в нее свежий сыр, учесть прошлый опыт и подстроить его под современные реалии.

Втянутыми в пирамиду оказываются как вполне грамотные молодые люди, которые «знали, что это пирамида, но надеялись оказаться в числе первых, успевших сорвать хороший куш за счет других», так и люди, которым недостаточно знаний, чтобы успешно распознать мошенников. Современные надежные инвестиционные инструменты зачастую едва спасают деньги от инфляции и не гарантируют какую-либо прибыль.

И тут появляются «волшебники», которые дают возможность значительно прирастить свои сбережения, спекулируя на естественных потребностях людей: улучшение жилищных условий, образование детей, приобретение дачи, автомобиля, защита сбережений от инфляции, обеспечение более достойной жизни пенсионерам.

Такие компании предлагают доходы, значительно превышающие аналогичные, представленные на рынке в том же сегменте деятельности (услуг или производства). А потом, собрав приличную сумму денег, исчезают, не оставив после себя даже имущества, на которое возможно наложение взыскания. К сожалению, заставить такие компании полностью расплатиться с инвесторами почти невозможно.

Чтобы не оказаться у разбитого корыта, оплакивая подаренные мошенникам свои накопленные сбережения, мы рекомендуем Вам ознакомиться с признаками, которые помогут заподозрить неладное в деятельности компании, а также с приемами, используемыми мошенниками. Помните, что финансовая пирамида изначально создается, чтобы обогатить ее создателей, а не Вас.

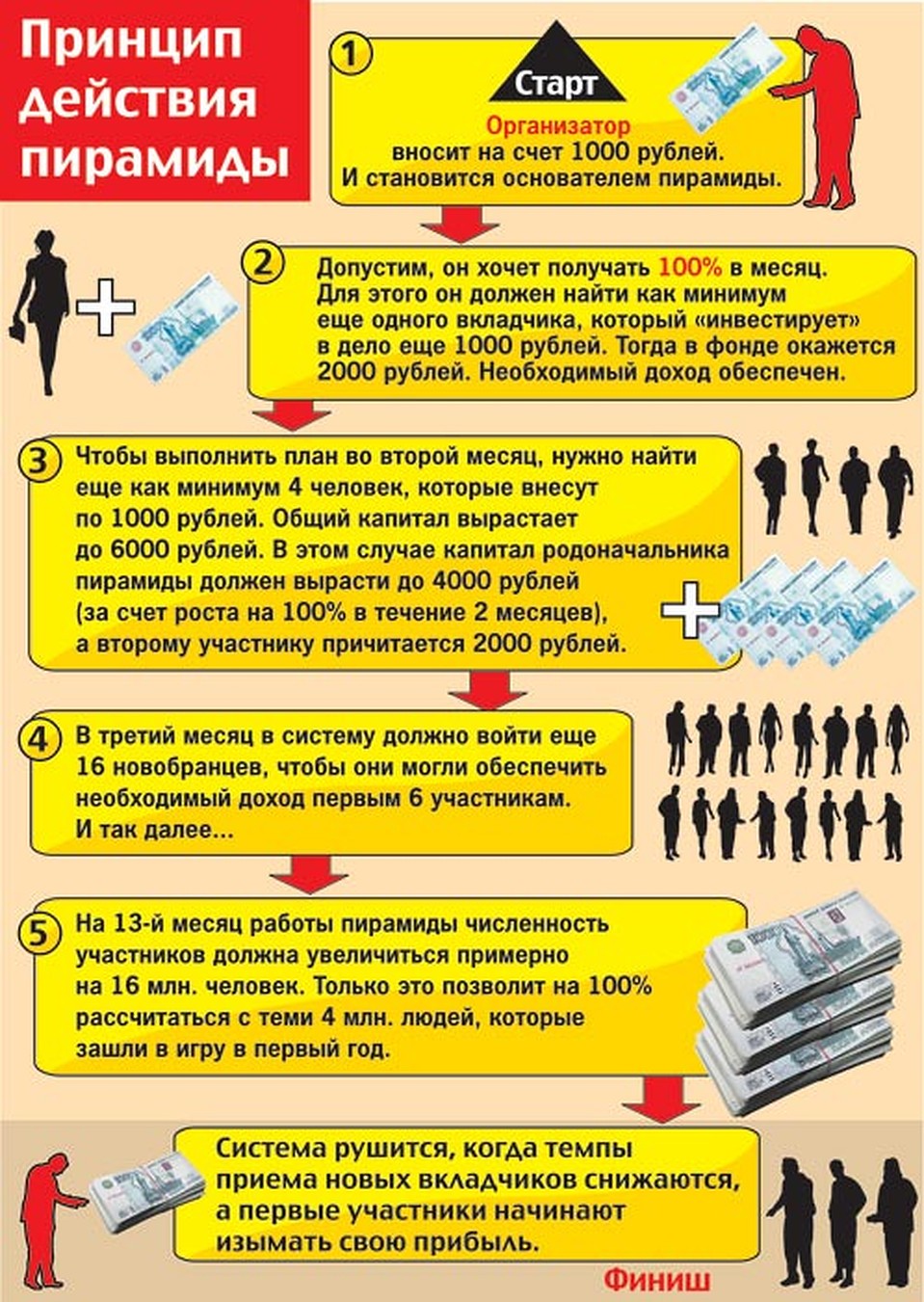

Классическая пирамида

Фирма собирает деньги инвесторов на определенный срок и выплачивает первым вкладчиками проценты из средств, вложенных следующими клиентами. Первые вкладчики рассказывают своим друзьям и родственникам о баснословной прибыли. Те идут в фирму и несут свои деньги. Насобирав приличную сумму, организаторы пирамиды исчезают вместе с деньгами.

«Попал сам — приведи товарища». Дополнительно, помимо процентов по вкладу, фирма может выплачивать клиенту фиксированное вознаграждение за каждого приведенного в пирамиду вкладчика. Или процент от вложенной им суммы.

Отдельно хочется выделить MLM — многоуровневый маркетинг. Это — не пирамида, а способ продвижения товара, существующий во всем мире. Отличительная особенность такой компании от пирамиды — наличие товара. И, хотя прибыль складывается в том числе и за счет привлечения новых членов, все таки это — реализация конкретного продукта. Другое дело, что не каждому человеку такая деятельность по плечу.

Случается, правда, что мошенники используют MLM как один из инструментов обмана, предлагая продвигать заведомо непродаваемый товар, который участник схемы сначала сам должен выкупить у фирмы.

Признаки финансовых пирамид

1. Отсутствие лицензии (не указывается в рекламе) или указание номера чужой лицензии, или собственной, но выданной на иной вид деятельности. Правда, к сожалению, наличие лицензии не всегда может являться гарантией добросовестной деятельности компании. Кредитные кооперативы и потребительские общества также могут действовать без лицензии.

2. Устав фирмы не размещен в Интернете, а в офисе вам его не хотят показывать. В Уставе указаны учредители, зачем мошенникам давать Вам в руки эту информацию?

3. Сокрытие финансовой информации. Отчеты, балансы, нигде не публикуются. Вам их тоже не покажут.

4. Обещание высокой доходности. Проценты выплат по займу, как правило, в разы выше среднерыночных. Ставки выше 20% экономисты считают крайне сомнительными. Задумайтесь: какая прибыль должна быть у компании, если только Вам она предлагает сверхдоходность! Возможно ли это и в какой сфере?

Проценты выплат по займу, как правило, в разы выше среднерыночных. Ставки выше 20% экономисты считают крайне сомнительными. Задумайтесь: какая прибыль должна быть у компании, если только Вам она предлагает сверхдоходность! Возможно ли это и в какой сфере?

5. Обещание гарантированных процентов. В мире инвестиций таких гарантий быть не может, особенно на высокие проценты, которые достигаются вложениями повышенного риска. После шквала публикаций на эту тему, многие финансовые компании снизили свои ставки, а большинство из них вообще удалили со своих сайтов информацию о размере процентных ставок.

6. Неспособность компании подтвердить свою деятельность. Очень часто компании сообщают, что ведут свою деятельность в сферах, которые ассоциируются с высокой доходностью: нефтедобыча, золотодобыча, строительство. Постарайтесь получить конкретную информацию: что это за объекты, где они находятся. И убедитесь, что данная фирма имеет к этим объектам отношение.

7. Легкие заработки. Работа будет нетрудной, а заработки высокими. Только дайте сейчас «немного денег» и через месяц Вы будете баснословно богаты.

8. Подделка под лидера. Использование в названии, рекламе, объявлениях названий и фирменной символики известных компаний. Некоторые мошенники используют название хорошо известной фирмы, раскрученного бренда, немного модифицируют его. Доверие к компании происходит на уровне ассоциации с добропорядочной фирмой с почти таким же названием.

9. Ознакомление клиента с договором только в офисе или при личной встрече. Как правило, до внесения денег Вам не дают договор на руки. У вас нет возможности посоветоваться с юристом и обдумать условия договора. Договор составлен так, что фирма фактически не несет ответственности за возврат денег.

10. Отсутствие компании в числе членов саморегулируемых организаций. Поищите компанию в списках саморегулируемых организаций. Если компания является членом саморегулируемой организации, это может являться дополнительной гарантией надежности.

Если компания является членом саморегулируемой организации, это может являться дополнительной гарантией надежности.

11. Упоминание в качестве партнеров или даже учредителей хорошо известных фирм. Скорее всего, их громким именем просто воспользовались без их ведома. Попытайтесь узнать, является ли интересующая вас фирма их инвестором или партнером. Или наоборот: упоминание в качестве партнеров никому не известных фирм, информации о которой нигде не удается обнаружить, даже упоминаний в Интернете.

12. Требуется заплатить вступительный взнос. Либо, «оплатить оформление документов», «оплатить обучение или участие в семинаре». Как правило, этот взнос и является основным доходом организаторов пирамиды.

13. Липовые документы, которыми сложно подтвердить обязательства компании перед Вами. Вы отдаете деньги, а что получаете взамен? Чек? Приходно-кассовый ордер? Красивую бумажку с синей печатью и золотым вензелем? Может, это расписка, что у Вас приняли благотворительный взнос? Как минимум: грамотно оформляйте факт передачи денег.

14. Фиксированная сумма взноса. Например, 2900 евро. Обычно надежные инвестиционные институты лимитируют лишь нижний порог инвестируемой суммы.

15. Место регистрации компании. Если она зарегистрирована на неких островах — стоит задуматься: для чего?

16. Надомная работа. Для того, что бы заработать, Вы должны сначала купить или «взять в аренду» материалы или оборудование. Дома вы выращиваете гладиолусы, тюльпаны, вырезаете этикетки, лепите гипсовую плитку с помощью «взятых в аренду» форм. Приносите в фирму, которая у вас скупает «готовый товар», она выплачивает приличное вознаграждение. Слухи о чудо-работе распространяются быстро. И вот уже вам приходится постоять в очереди, чтобы получить или сдать работу. Спустя некоторое время вы со своим товаром и коллегами по несчастью оказываетесь у закрытых дверей бывшего офиса «работодателя».

17. Спекуляция на насущных потребностях человека. Есть фирмы, предлагающие конкретные программы для инвестирования: «накопи на квартиру», «на машину», «на дачу», «на учебу» и т.д. Не всегда это мошеннические программы. Просто поинтересуйтесь: куда будут вложены ваши деньги.

Спекуляция на насущных потребностях человека. Есть фирмы, предлагающие конкретные программы для инвестирования: «накопи на квартиру», «на машину», «на дачу», «на учебу» и т.д. Не всегда это мошеннические программы. Просто поинтересуйтесь: куда будут вложены ваши деньги.

18. Кредитные кооперативы. Вам предлагают оплатить 30% от стоимости жилья. Остальные средства кооператив вам предлагает под 1-3% годовых. Не верьте! Таких процентных ставок быть не может. Признаком пирамиды может быть и долевое строительство по демпинговым ценам. Задумайтесь: для чего Вам предлагается востребованный товар по цене в несколько раз ниже рыночной?

19. Давление на психику. Часто в мошеннических компаниях работают люди, являющиеся хорошими психологами. Вас убеждают, что Вы здесь не случайно, что Вы — «избранный», что Вам повезло. На собраниях создают атмосферу неистового энтузиазма, праздника, играет музыка. У компании помпезный офис. Нарядные, улыбчивые сотрудники. Они не предоставляют никакой конкретной информации, но очень умело оперируют словами типа форекс, стокс, фьючерс, трейды.

У компании помпезный офис. Нарядные, улыбчивые сотрудники. Они не предоставляют никакой конкретной информации, но очень умело оперируют словами типа форекс, стокс, фьючерс, трейды.

20. Отсутствует реальный товар или услуга. Если фирма ничего не производит, продает воздух, существует только за счет взносов и привлечения новых членов — это классическая пирамида.

21. Реклама. Солидные компании довольно хорошо известны в сфере своей деятельности. Они не расклеивают свою рекламу в метро и не публикуют ее в бесплатных газетах, не размещают свои сайты на бесплатном хостинге.

22. Дата основания. Как давно зарегистрирована компания? Сколько лет она предоставляет свои услуги на рынке? Если она стремительно врывается на рынок, да еще с помощью агрессивной рекламы, едва зарегистрировавшись — это повод быть более внимательным.

Общие рекомендации

Конечно, не все эти признаки однозначно указывают на то, что перед вами мошенники. Тем не менее, будьте внимательны. Используйте полученную информацию, чтобы в дальнейшем обезопасить себя от потери средств.

Тем не менее, будьте внимательны. Используйте полученную информацию, чтобы в дальнейшем обезопасить себя от потери средств.

- Проверьте документы компании. Лицензии, свидетельство о регистрации, устав. Попросите образец договора на руки и проконсультируйтесь с юристом.

- Узнайте, чем конкретно занимается компания и куда будут вложены Ваши деньги (товары, объекты). Спросите где это можно проверить. Проверьте эти сведения самостоятельно.

- Сравните условия с другими фирмами, предлагающими аналогичные услуги. Если имеют место более выгодные условия размещения Ваших средств, поинтересуйтесь у сотрудника компании за счет чего прибыль их компании в разы выше, чем у аналогичных структур, работающих в этой сфере и получите внятные ответы на свои вопросы.

- Не оплачивайте «вступительные взносы» и другие сомнительные услуги. Посмотрите, что за документ остается у Вас на руках взамен отданных Вами денег. Можно ли назвать его финансовым документом, на основании которого очевидно, что фирма должна вернуть Вам Ваши деньги?

- Внимательно читайте все документы.

Ничего не подписывайте, не разобравшись. Потом может выясниться, что Ваши деньги — благотворительное пожертвование. Или вступительный взнос, благодаря которому Вы стали членом сомнительного клуба.

Ничего не подписывайте, не разобравшись. Потом может выясниться, что Ваши деньги — благотворительное пожертвование. Или вступительный взнос, благодаря которому Вы стали членом сомнительного клуба. - Ваши финансовые взаимоотношения с компанией должны быть оформлены в соответствии с законодательством.

Прежде чем отдать свои деньги, которые вы заработали или копили в течение многих лет, подумайте о том, кому вы их отдаете и на что вы их отдаете. И помните: слишком заманчивые условия — симптом пирамиды.

Заключение

К сожалению, мошеннические структуры бросают тень и на добропорядочные компании, мешают им работать, вызывая отток клиентов. «Благодаря» их деятельности, у населения может развиваться недоверие к любым, даже добросовестным, инвестиционным институтам. Проверить деятельность компании, а также вынести вердикт о законности ее действий могут правоохранительные органы. Для инициирования проверки им необходимы обращения граждан. Поэтому, если у Вас возникли подозрения в незаконной деятельности, обращайтесь в правоохранительные органы.

Поэтому, если у Вас возникли подозрения в незаконной деятельности, обращайтесь в правоохранительные органы.

Федеральный фонд внимательно следит за ситуацией, разворачивающейся в настоящее время вокруг лопающихся пирамид, собирает и анализирует информацию, сотрудничает с Департаментом экономической безопасности МВД России. Поэтому о подозрительных компаниях просим Вас сообщать в адрес правоохранительных органов (желательно по месту регистрации компании) и в Федеральный фонд.

Лучше предупредить мошенничество, чем бороться с его последствиями, оплакивая потерю своих сбережений.

ПОЛИЦИЯ РОССИИ напоминает!

.pdf 638 кб

Об опасностях, которые подстерегают людей, которые идут на неоправданный риск в погоне за приростом своих сбережений

. doc 44 кб

Можно ли заработать деньги в финансовых пирамидах

.doc 51 кб

Финансовые пирамиды в цифрах и фактах

.doc 39 кб

Стоит ли участвовать в финансовой пирамиде?

.doc 34 кб

Кредитные брокеры-мошенники

.

doc 44 кб

Можно ли заработать деньги в финансовых пирамидах

.doc 51 кб

Финансовые пирамиды в цифрах и фактах

.doc 39 кб

Стоит ли участвовать в финансовой пирамиде?

.doc 34 кб

Кредитные брокеры-мошенники

. doc 30 кб

Финансовые мошенники используют различные способы для обмана

.docx 28 кб

doc 30 кб

Финансовые мошенники используют различные способы для обмана

.docx 28 кб

В Перми рухнула финансовая пирамида Finiko в 2021 г. | 59.ru

— Партнерами решили стать, потому что нас позвала подруга. Мы видели, что у нее реальные доходы, — объясняла Вера. — Муж изучал и наблюдал за компанией три месяца. Видели, как в Перми из автосалона выкатывали новые авто, которые купили по программе через «Финико» за 35% от стоимости.

За время сотрудничества с Finiko Вера с супругом попробовали участвовать в нескольких программах. Девушка рассказала, что они получали по 1% пассивного дохода в день с суммы на счету, закрыли два кредита, приобрели автомобиль за треть цены и «зашли на квартиру, но не успели ее получить».

— Доход получала полгода как по часам, всегда всё вовремя, обмана не было ни разу, — утверждала Миссис Пермский край. — Сначала мы не приглашали никого из знакомых, потому что хотели на себе проверить, что такое «Финико», как это работает. Когда увидели результат, стали рассказывать о нем.

По словам Веры, проблемы начались в июле — у компании появились перебои с работой сайта, а также она создала собственную криптовалюту FNK, хотя до этого доход все партнеры получали в биткоинах.

— FNK начал резко падать, и мы уже начали чувствовать потери. К примеру, завели 1000 $, через четыре месяца должны были получить 2000 $, а в итоге получили ровно столько, сколько ввели, — делилась Юдина. — Мы успели вывести деньги, когда FNK еще стоил 5 $. Сейчас он уже стоит 0,4 цента.

Вера и ее супруг не полностью успели вывести средства из Finiko. Такая же ситуация у некоторых их друзей. Тем не менее девушка не считает, что эти деньги потеряны безвозвратно. Собеседница поясняет: в интернете она смотрела несколько интервью с Дорониным, где он говорит, что открыл новую инвестиционную компанию Omfinom и планирует направлять часть средств, полученных от вкладчиков, на выплаты партнерам Finiko. При этом Вера с недоверием относилась к словам о том, что Finiko — финансовая пирамида.

При этом Вера с недоверием относилась к словам о том, что Finiko — финансовая пирамида.

— «Финико» уже начала обзванивать партнеров, которые не успели вывести вложенные деньги. Кирилл Доронин обещает, что вернет всё, что люди вложили в систему. Да, без дохода, но хотя бы свои деньги люди получат, — объяснила Вера. — По идее он мог бы ничего не возвращать, инвестиции — это всегда риск, это игра. Это прописано и в оферте. Тем более не было бы смысла возвращать деньги, если всё это — пирамида. Но Доронин всё равно старается вернуть деньги. Это многое говорит о нем. Он вообще внушает доверие, за ним хочется идти.

Вера не жалела, что однажды стала партнером Finiko и говорила, что получила колоссальный жизненный и инвестиционный опыт, но была не уверена, что будет участвовать в проектах Доронина дальше — хотела дождаться реальных выплат участникам Finiko и уже потом принимать решение.

Клиенты Finiko из других городов активно делятся своими историями в интернете, в том числе — в сообществе обманутых вкладчиков во «Вконтакте». «Здравствуйте. Вложила почти 2 миллиона. Что делать дальше? Большая часть — кредитные деньги!», — пожаловалась москвичка Любовь.

«Здравствуйте. Вложила почти 2 миллиона. Что делать дальше? Большая часть — кредитные деньги!», — пожаловалась москвичка Любовь.

— Большую часть дохода мы всегда старались выводить, чтобы покрыть свои вложения в «Финико», — рассказала NGS24.RU жительница Красноярска, одна из лидеров местного Finiko Анна. — <…> В мае я закинула три миллиона на автомобиль, и 25 сентября мне должна была прийти выплата почти 9 миллионов на покупку автомобиля. Но мы не дождались этого дня. Мы осознанно шли на эти риски, у нас и в реальности очень рискованный бизнес, мы знали, что можем это потерять. Мы думали, что хотя бы до нового года они доживут.

Накануне выхода этой публикации корреспондента 59.RU пригласили стать партнером компании Life is Good и пообещали, что это поможет быстро и выгодно приобрести квартиру и существенно улучшить материальное положение. По словам действующего члена Life is Good, чтобы начать пользоваться преимуществами, нужно внести на счет Vista компании Hermes Management как минимум 1100 евро: 800 из них спишут в качестве вступительного взноса, а оставшиеся 300 должны пойти в активный рост.

Судя по схеме, выданной представительницей, за пять лет сумма вырастет до 2778 евро, а за 20 — превратится в 128 115 евро. Если ежемесячно пополнять счет на 100 евро, то через пять лет на нем должно оказаться 11 575 евро, через 20 — 757 135 евро. Если верить информационным материалам, принесенным на встречу, с 2015 года доходность счетов Vista ни разу не падала ниже 22% годовых — это существенно выше, чем у традиционных банковских вкладов.

Партнер Life is Good также рассказала о выгодных кредитах для клиентов компании и возможности вступить в жилищный кооператив BestWay. На счет в кооперативе нужно вносить средства, когда накопится 30% от стоимости желаемой квартиры, кооператив добавит недостающие средства и приобретет жилье в свою собственность. Деньги на доплату якобы возьмут из дохода с инвестирования средств партнеров — таких же вкладчиков. Впоследствии добавленные кооперативом 70% нужно вернуть.

Судя по словам собеседницы, участник кооператива получает право жить на квадратных метрах сразу после покупки квартиры, но их полноправным хозяином становится, только когда выплачивает долг компании. За свои услуги кооператив берет членские взносы — от одной до двух тысяч в месяц. Их нужно платить на всем протяжении сотрудничества — как до заселения в квартиру, так и после него.

За свои услуги кооператив берет членские взносы — от одной до двух тысяч в месяц. Их нужно платить на всем протяжении сотрудничества — как до заселения в квартиру, так и после него.

Мы попросили кандидата экономических наук, старшего преподавателя кафедры государственного и муниципального управления ПГНИУ Николая Зубарева дать характеристику Life is good, Hermes Management, счету Vista и жилищному кооперативу Best Way.

— Все три компании и их продукт Vista взаимосвязаны. Основная в этой схеме консалтинговая компания Life Is Good, которая специализируется на мотивационных тренингах и семинарах, — объяснил Николай Зубарев. — Она не ведет финансовую деятельность и не занимается управлением активами Фактически, это сетевая (с системой представителей, как во многих косметических фирмах, продающих товары по каталогам. — Прим. автора.) компания, привлекающая людей с финансовыми средствами для привлечения других людей к использованию продуктов компании и ее партнеров. Ключевых партнеров у компании два: Hermes Management Ltd. — финансово-аналитическая компания, оказывающая услуги в сфере образования, международной защиты и управления активами. Она была зарегистрирована в Белизе, после — в Эдинбурге, сейчас — в Лондоне. Компания привлекает средства преимущественно российских граждан на специализированные счета Vista. Межрегиональный потребительский кооператив по улучшению качества жизни «Best Way» зарегистрирован в России в 2014 году и позиционируется как альтернатива ипотечному кредитованию.

Ключевых партнеров у компании два: Hermes Management Ltd. — финансово-аналитическая компания, оказывающая услуги в сфере образования, международной защиты и управления активами. Она была зарегистрирована в Белизе, после — в Эдинбурге, сейчас — в Лондоне. Компания привлекает средства преимущественно российских граждан на специализированные счета Vista. Межрегиональный потребительский кооператив по улучшению качества жизни «Best Way» зарегистрирован в России в 2014 году и позиционируется как альтернатива ипотечному кредитованию.

Деятельность сетевых компаний, по словам Зубарева, в России не запрещена. Но традиционно они продвигают товар, в случае c Life is Good речь идет об услугах.

— Hermes Management Ltd. не имеет лицензии Центрального Банка ни как финансовая организация, ни как брокерская компания, ни как управляющая компания. Компания находится в другой юрисдикции и это значит, что защита интересов инвестора / вкладчика — это его собственная задача и российское законодательство тут бессильно, — продолжает разбор ученый. — Компания не публикует никаких отчетов о результатах своей инвестиционной и иной деятельности, поэтому инвестор / вкладчик не будет знать, где его деньги и что с ними происходит. Также практически невозможно найти какую-либо информацию о непосредственной деятельности данной компании на финансовых рынках.

— Компания не публикует никаких отчетов о результатах своей инвестиционной и иной деятельности, поэтому инвестор / вкладчик не будет знать, где его деньги и что с ними происходит. Также практически невозможно найти какую-либо информацию о непосредственной деятельности данной компании на финансовых рынках.

Кандидат экономических наук говорит, что среднегодовая доходность американского фондового рынка (он самый доходный в мире) за последние 100 лет не превышает 10%. Поэтому доходность 20–24%, которую предлагают пользователям счета Vista, можно считать чрезвычайно высокой. За счет чего она достигается и достигается ли вообще, эксперту не ясно, поэтому вложение средств на счет Vista он считает высокорисковым.

Число финансовых пирамид в России достигло рекорда

В 2019 г. Центробанк обнаружил 237 финансовых пирамид, рассказал директор департамента противодействия нелегальной деятельности Валерий Лях. Это максимум за те пять лет, что ЦБ занимается их поиском. В 2018 г. , к примеру, регулятор выявил 168 таких организаций.

, к примеру, регулятор выявил 168 таких организаций.

Обнаружить больше пирамид удалось благодаря открытому в Хабаровске центру, специализирующемуся на их выявлении, пояснил Лях. Теперь ЦБ ищет пирамиды еще на этапе формирования, когда они только начинают предлагать продукты. В прошлом году регулятор обнаружил 80 проектов, которые только запустились, но деньги не привлекли, рассказал Лях. Он также отметил, что пирамид становится больше, но это организации меньшего масштаба, чем раньше, и, скорее всего, эта тенденция продолжится.

По наблюдениям регулятора, пирамиды, как правило, активизируются к концу года, чтобы привлечь бонусы и премии населения, а ко второму кварталу их деятельность идет на спад.

Чаще всего организации привлекают средства под видом инвестиций в криптовалюту, в том числе якобы от Facebook и Telegram, в строительные и сельскохозяйственные проекты, а также в акции компаний, которые должны, как они утверждают, вскоре разместиться на бирже.

88 таких пирамид носили форму ООО, 55 работали как интернет-проекты, 39 – под видом КПК, 21 – потребительских кооперативов, 34 работали в других формах.

Почти половина (43%) пирамид ведут деятельность из Великобритании, отметил Лях. В основном они привлекают деньги через сайты и социальные сети, но некоторые также открывают офисы для большей «солидности» и сбора наличных, отметил он.

Всего же ЦБ в прошлом году насчитал 2600 организаций с признаками нелегальной деятельности, в основном это нелегальные кредиторы. Регулятор обнаружил 1845 таких организаций (2293 годом ранее). «Физлица или индивидуальные предприниматели выдают деньги, а потом исчезают и долгое время не принимают выплаты, а потом сразу приходят в суд с требованием погашения больших сумм с процентами», – описал распространенную схему Лях.

ЦБ также выявил 210 нелегальных форекс-дилеров. По словам Ляха, такие компании обычно работают из иностранных юрисдикций, а клиентов привлекают через партнерские обучающие центры. «Получив деньги, мошенники исчезают, но на счетах продолжают рисовать цифры», – указал он. Часть таких форекс-дилеров под видом приложений для торговли также устанавливают на смартфоны программное обеспечение для фишинговых атак.

Информацию о нелегальных финансовых организациях ЦБ передает в правоохранительные органы, а также в Центр мониторинга и реагирования на компьютерные атаки в кредитно-финансовой сфере («Финцерт»), чтобы тот скрыл их сайты. В прошлом году, по оценке Ляха, правоохранительные органы применили меры в отношении 3000 нелегальных организаций, включая случаи, выявленные ЦБ еще в 2018 г.

По данным Федерального общественно-государственного фонда по защите прав вкладчиков и акционеров, количество жалоб на финансовых мошенников в прошлом году выросло примерно на 15%. С одной стороны, мошенников становится больше, а их предложения разнообразнее, с другой – и сами граждане, в том числе и пенсионеры, с каждым годом все увереннее пользуются современными каналами связи и чаще обращаются за помощью, объясняет рост управляющий фондом Марат Сафиулин. Проблема в том, что хотя финансовая грамотность населения объективно растет, но это не всегда позволяет уберечься от попадания в финансовые пирамиды, сетует он: «Мошенники научились подстраиваться и предлагать «продукты» с учетом возросшей грамотности. Граждан учат взвешивать риски при выборе финансовых продуктов, – и мошенники обещают инвестиции с минимальным риском, более того, они часто сами обещают повышать финансовую грамотность и учить работе на рынке».

Граждан учат взвешивать риски при выборе финансовых продуктов, – и мошенники обещают инвестиции с минимальным риском, более того, они часто сами обещают повышать финансовую грамотность и учить работе на рынке».

Шансы вернуть деньги, по словам Сафиулина, у пострадавших небольшие. Пока правоохранительные органы откроют дело и привлекут к ответственности организаторов, те к этому моменту уже успевают спрятать деньги, говорит он. Но иногда удается вернуть часть средств через механизм банкротства (если компания была официально зарегистрирована), замечает управляющий. «Кроме того, в некоторых случаях срабатывают гражданские иски к людям, которым непосредственно передавались деньги, – тогда можно требовать вернуть неосновательное обогащение со ссылкой на ст. 1102 ГК РФ», – добавляет Сафиулин.

Крах FrendeX: в России обрушилась еще одна финансовая пирамида

Обращаться в полицию сегодня призывали тех, кто отнес свои сбережения Френдексу. Очередную финпирамиду, чей финал пошел по рядовому сценарию — организация рухнула, деньги потеряны. Что сегодня творилось в офисе компании, да и есть ли он вообще — детали выяснил Александр Шмагин.

Что сегодня творилось в офисе компании, да и есть ли он вообще — детали выяснил Александр Шмагин.

Вот так встретили cъемочную группу неизвестные, которые в спешке вывозили все самое ценное из офиса финансовой организации Френдекс. Под деятельность компании арендовали помещение в одном из столичных бизнес-центров. Сегодня объявили, что организация прекращает свою работу в России.

В некогда презентабельном офисе компании Френдекс сейчас такой же хаос, как и среди вкладчиков. Вот только о том, что тут еще недавно проводили презентации напоминает вот этот стенд с кричащими фразами тех, кто призывал новых людей вложить деньги.

В сообщении от владельцев компании говорится «По регуляторным соображениям мы не можем продолжать работу в вашей стране», что это за регуляторные сообщения никто не поясняет. И пока вкладчики пирамид Финико и Антарес несут заявления в полицию, некоторые до сих пор готовы нести деньги. Этому парню можно сказать повезло — он сегодня собрался вложиться во Френдекс.

Сейчас организаторы действуют по аналогичной схеме, как и основатели Финико. Объявили сбор дополнительной информации от вкладчиков. Якобы для последующих выплат. Но выплат нет уже с середины июля, как нет и внятных объяснений.

В прямых эфирах основателей лишь пустые обещания и насмешки над комментариями вкладчиков.

Центробанк уже давно обнаружил в действиях организации признаки финансовой пирамиды. Но заявлений в полицию от вкладчиков пока не поступало. Сегодня самые активные зазывалы среди татарстанцев вышли в прямой эфир объясниться перед вкладчиками.

И как обычно, уверяют, они не знают, из-за чего перестали выплачивать деньги. И никакого ответа на главный вопрос — вернут ли вложенное. Во время прямого эфира стало известно, что основатели Френдекса не выходят на связь со своими региональными лидерами.

Александр Шмагин, Сергей Павлухин

тест «Финансовые мошенники» — Тетрадь-практикум для студентов СПО

Финансовая пирамида — это:

способ обеспечения дохода собственникам капитала за счёт его инвестирования;схема, в которой доход по привлечённым денежным средствам выплачивается за счёт вовлечения новых участников;

финансовое учреждение, производящее, хранящее, предоставляющее, распределяющее, обменивающее и контролирующее денежные средства, а также обращение денег и ценных бумаг;

нет верного ответа.

К признакам финансовой пирамиды можно отнести следующее:

декларируемая гарантированная высокая доходность;прибыль за счёт привлечения новых вкладчиков;

ограниченный доступ к учредительным документам компании;

минимальные риски финансовых потерь.

К финансовой пирамиде можно отнести:

коммерческий банк;кассу взаимопомощи, предлагающую доходность на внесённые средства в размере 40% годовых;

государственный пенсионный фонд России;

нет верного ответа.

Становясь участником финансовой пирамиды, вы:

гарантированно получаете свой доход на вложенные средства;получаете доступ к управлению капиталом компании;

получаете навыки безрискового инвестирования;

нет верного ответа.

Если вы стали жертвой финансовой пирамиды, необходимо:

подождать, когда ситуация в компании стабилизируется;заявить в правоохранительные органы по месту жительства;

обратиться в страховую компанию.

г) нет верного ответа.

г) нет верного ответа.Что больше всего похоже на фишинговую ссылку?

http://www.yandex.ruhttp://www.yondex.ru

www.yandexх.ru

нет верного ответа.

Что является более продвинутой версией фишинга?

факторинг;форфейтинг;

фарминг;

нет верного ответа.

Защититься от фарминга можно, если:

установить антивирусную программу на компьютере;не пользоваться компьютером в ночное время;

не пользоваться неизвестными сайтами;

всё вышесказанное верно.

К причинам существования финансовых мошенничеств в сети Интернет можно отнести:

широкий контингент потенциальных жертв;финансовую и компьютерную безграмотность населения;

чрезвычайно низкие издержки для мошенников;

возможность использования электронных денег.

Хайп — это:

инвестиционная программа, которая формирует капитал из денежных средств вкладов коммерческого банка;инвестиционная программа, которая формирует капитал из денежных средств вкладчиков — пользователей Интернета;

инвестиционная компания, которая предполагает формирование инвестиционной стратегии своих пользователей при личном консультировании;

нет верного ответа.

Финансовая грамотность | 6.2.5. Финансовые пирамиды

Большинство людей, за исключением тех, кто особенно не любит рисковать, хотели бы приумножить имеющиеся сбережения как можно больше и быстрее. Именно на этом желании и зарабатывают организаторы финансовых пирамид.

Организаторы предлагают инвестировать средства в свое предприятие под баснословный процент — порядка 100 % в месяц. Полученные со второй волны инвесторов средства используются, чтобы выплатить первой волне вложенные деньги и прибыль. Инвесторы, обрадованные удачным вложением, рассказывают о своем успехе знакомым или в СМИ, что приводит к ажиотажу и росту количества участников пирамиды. Средства новых инвесторов используются, чтобы погасить задолженность перед предыдущей волной. Естественным образом поток новых инвесторов иссякает (все, кто хотел бы поучаствовать в таком предприятии, уже вложили свои деньги), и организаторы пирамиды больше не могут выплачивать набранные в огромном количестве обязательства.

Выигрывают в пирамиде первые вкладчики и организаторы, исчезающие с оставшимися деньгами последней волны инвесторов, выигрыши обеспечиваются потерями вкладчиков, не получивших свои средства обратно. Такую ситуацию экономисты называют «игрой с нулевой суммой» — сумма выигрышей и проигрышей равна нулю. В этом заключается первое отличие финансовой пирамиды от инвестиций в то или иное производство — отсутствие производства какого-либо продукта (хотя лишь по этому признаку нельзя признавать какое-либо предприятие финансовой пирамидой).

В реальности финансовую пирамиду легко отличить по огромному проценту, мутным объяснениям, каким образом будут инвестированы средства, нагнетанию ажиотажа («Торопись быть в числе первых!»), броской и неинформативной рекламе.

Некогда известная почти каждому россиянину финансовая пирамида МММ, организованная Сергеем Мавроди, начала свою деятельность в начале 1990-х. Сперва в 1993 году был выпущен почти миллион акций МММ, цена которых постоянно росла за счет ажиотажного спроса. В дальнейшем были выпущены билеты МММ, которые формально не были ценными бумагами, поэтому не регулировались.

50 билетов МММКотировку акций МММ определял сам Мавроди два раза в неделю (это называлось «самокотировкой»). Приступы паники среди вкладчиков Мавроди некоторое время сдерживал, повышая стоимость акции. К концу июля 1994 года цены на билеты МММ выросли в 127 раз по сравнению с первоначальной стоимостью, число вкладчиков, по некоторым оценкам, составило 15 млн человек.

29 июля 1994 года выплаты по МММ были остановлены, а в начале августа Мавроди был арестован за уклонение от уплаты налогов. Позднее, уже в 1996-м, против Мавроди было возбуждено уголовное дело о мошенничестве, но осудить его удалось только в 2003 году.

Позднее, уже в 1996-м, против Мавроди было возбуждено уголовное дело о мошенничестве, но осудить его удалось только в 2003 году.

По разным оценкам, пострадали 10–15 млн человек, величина похищенных средств оценивается в 3 млрд рублей. Сложно сказать, сколько еще россияне потеряли в созданных позднее финансовых пирамидах — «Хопер-Инвест», «Тибет», «Властилина».

Реклама МММ-2011Пирамида МММ-2011 была создана Сергеем Мавроди уже в 2011 году. Казалось бы, прошло всего 20 лет с тех пор, как деньги потеряли миллионы россиян, вложившиеся первую пирамиду МММ. Однако инвестирование в МММ-2011 было не редким событием, как можно было бы предположить, а настолько же массовым явлением, как и в 1994 году.

Подобное поведение людей очень похоже на их поведение в казино или при игре в лотерею: каждый надеется, что именно он окажется среди тех счастливчиков, кому достанется выигрыш.

Финансово грамотное поведение в данной ситуации — никогда не вкладывать деньги в предприятия, которые похожи на финансовую пирамиду.

Схема Понци

Блогеров, рекламирующих финансовые пирамиды, предлагают публично наказывать

По словам экспертов, «остапы бендеры» повсюду. Омск, конечно, не исключение.

10 июня в рамках Дальневосточного МедиаСаммита-2021 состоялась дискуссия «Хайпы в сети: на чем «раскручиваются» финансовые пирамиды и как предостеречь от них». Инфоповодом стал запуск Центробанком РФ черного списка организаций и интернет-проектов, в деятельности которых усматриваются признаки финансовой пирамиды, нелегального кредитора или непрофессионального участника рынка ценных бумаг.

Основатель сайта финансовой грамотности «Вкладер» Олег АНИСИМОВ отметил ужасающий рост финансовых преступлений:

– Остапы бендеры на каждом углу, обманывают кругом – и в офлайне, и в онлайне.

Сейчас наш ресурс почти на 90% содержит данные как раз о мошенничествах. У нас есть три черных списка: доменов, маскирующихся под инвестиционные компании; финансовых пирамид и лохотронов; лжеюристов, обещающих вернуть потерянные деньги даже из закрывшихся предприятий. Популярные блогеры – Асхаб ТАМАЕВ, допустим – говорят: «Сейчас можно купить за треть цены машину» или, например, айфон. И продвигают откровенный лохотрон типа Synergy Group. Их спокойно можно хватать по статье 172.2 УК РФ «Организация деятельности по привлечению денежных средств и (или) иного имущества». Показательное наказание такого блогера, уверен, снизило бы на порядок количество желаюших рекламировать финансовые пирамиды.

Лжеюристов стало тоже особенно много, а правоохранители реагируют на заявления о вымогательстве этими «специалистами со связями» денег у наивных и без того обобранных людей крайне неохотно, – признал АНИСИМОВ:

– Заявления копятся десятками. Только когда пострадали сотни людей, предпринимаются какие-то действия.

Рассказал основатель «Вкладера» и распространенную схему мониторинга резюме: людей приглашают на собеседование, предлагая вложиться в обучение, попутно спаивая чаем, в который подмешаны психотропные вещества. О ровно таком развитии событий «Коммерческим вестям» рассказывали пострадавшие от ООО «Бишоп». В отношении представителей компании возбуждено уголовное дело по признакам мошенничества.

Встречаются, со слов АНИСИМОВА, и псевдоаналитические сайты, разоблачающие своих по сути «коллег», но продвигающие собственные нечестные схемы или размещающие на коммерческой основе отзывы о мошенниках. К таковым, например, относится bezobmana24.com, feedback-people.com, otziv-broker.com, stoprazvod.ru и так далее – их десятки:

– Там есть и правдивая информация, различные списки, рейтинги, но есть и вкрапления рекламы. Несведущий человек вбивает название брокера в «Гугл», и ему выдают несколько фальшивых положительных отзывов на сайтах, маскирующихся под аналитические порталы, которым он, конечно, верит.

Полностью репортаж с мероприятия читайте в выпуске «Коммерческих вестей» от 23 июня.

Фото © стоп-кадр онлайн-трансляции

Основы финансового планирования — Финансовая пирамида

Это третий пост из серии Основы финансового планирования . Если вы не читали последний пост, нажмите здесь.

Понимание финансовой пирамиды является важной частью понимания процесса финансового планирования . Я попытаюсь обрисовать основную концепцию финансовой пирамиды применительно к личному финансовому планированию .

Финансовая пирамида — это наглядное пособие, помогающее понять необходимые шаги к достижению финансовой свободы. Подобно пирамиде, она состоит из нескольких слоев, начиная от основания до кончика.

Основа — Финансовый план

Финансовая пирамида начинается с базового фундамента, который представляет собой письменный финансовый план. Это может быть настолько подробное и сложное или настолько простое, насколько вы хотите, это обычно начинается с довольно простого и развивается сверхурочно в более сложный план.

Это может быть настолько подробное и сложное или настолько простое, насколько вы хотите, это обычно начинается с довольно простого и развивается сверхурочно в более сложный план.

В ваш письменный финансовый план обычно входят:

- Ваши краткосрочные и долгосрочные финансовые цели

- Страховая защита и

- Ваша инвестиционная политика

Это основание пирамиды и фундамент вашего финансового плана, это будет вашим путеводителем в течение следующих нескольких десятилетий и будет обновляться по мере изменения вашей ситуации.Думайте об этом как о карте для дорожного путешествия, она приведет вас к месту назначения.

Финансовая пирамида

- Финансовый план

- Защита

- Страхование, завещание и доверенность

- Уменьшение долга

- Экстренная экономия

- Экономия

- Благосостояние

- Незарегистрированные инвестиции

- Спекуляция

- Недвижимость, искусство, предметы коллекционирования

Уровень 1 — Защита ection

Один из этапов, о котором часто забывают и не считают важным, — это этап защиты в вашей финансовой пирамиде. Этот этап является очень важным этапом в планировании и обычно включает в себя следующие элементы:

Этот этап является очень важным этапом в планировании и обычно включает в себя следующие элементы:

Во многих случаях, когда я говорю с отдельными лицами и семьями об их финансовом плане, этот этап либо отсутствует, либо является неполным в их финансовом плане, однако без надлежащей защиты весь ваш финансовый план находится под угрозой. Как вы можете видеть на иллюстрации, он расположен в нижней части финансовой пирамиды и составляет большую часть пирамиды. Что произойдет, если она будет слишком маленькой или слишком рыхлой? Под угрозой окажется вся пирамида, одно маленькое неожиданное изменение может привести к обрушению всей пирамиды.

Цель этапа — предоставить вам защиту на случай непредвиденных обстоятельств, таких как потеря работы или проблемы со здоровьем, если у вас недостаточно сбережений на случай чрезвычайных ситуаций или страховки, есть вероятность, что вы откопаете свои долгосрочные сбережения. что, несомненно, поставит под угрозу ваши долгосрочные цели.

Уровень 2- Экономия

Это этап, на котором большинство людей начинают свой финансовый план, этап сбережений. Вот некоторые общие предметы на этом этапе:

Вот некоторые общие предметы на этом этапе:

- Покупка дома

- Пополнение счетов RRSP и TFSA

- RESP

Продолжайте только до этого этапа, и если вы выполнили только первые шаги, иначе ваш финансовый план окажется под угрозой.У вас должно быть действующее завещание и доверенность, а также достаточный запас средств на случай чрезвычайной ситуации и страхование, чтобы купить дом и внести удобные взносы в свой RRSP.

Цель состоит в том, чтобы начать наращивать свое богатство и инвестиции, это первый этап на пути к финансовой свободе.

Уровень 3 — Создание богатства

Это расширение до второго уровня. После того, как вы стали собственником дома и адекватно профинансировали свои счета RRSP и TFSA, вы можете приступить к созданию незарегистрированного инвестиционного портфеля.Не имеет большого финансового смысла иметь налогооблагаемый инвестиционный портфель, если на ваших счетах с отложенными налогами (RRSP) и без налогов (TFSA) есть место для взносов.

Уровень 4 — Спекуляция

Если вы достигли уровня, когда ваш долг низкий или нулевой, у вас достаточно пенсионных фондов и достаточно богатства, накопленного в результате ваших инвестиций, вы можете начать спекулировать. Спекуляция очень рискованна, и в нее следует инвестировать лишь очень небольшую часть ваших активов, обычно максимум 5%.Спекуляция может варьироваться от покупки спекулятивных инвестиций, таких как молодые золотодобывающие компании, до инвестирования в частные партнерства. Опять же, важно помнить, что здесь должно быть только 5% ваших активов.

Сводка

Понимание финансовой пирамиды — важная часть финансового планирования, это также хороший способ визуализировать важность определенных этапов. Если вы подниметесь по финансовой пирамиде в определенном порядке и по одному уровню за раз, у вас будет надежный финансовый план и вы сможете выдержать короткие периоды финансовых трудностей, не ставя под угрозу долгосрочные цели.

Основы финансового планирования — Руководство по финансовому планированию

Основы финансового планирования: Финансовая пирамида

Когда я впервые услышал о финансовой пирамиде, я был сразу заинтригован. Я никогда раньше не думал об этом в этой концепции, но я непреднамеренно практиковал это в своей собственной жизни.

В финансах вы должны построить базу, прежде чем достигнете вершины, иначе все развалится, отсюда и аллегория пирамиды.

The Base

Основой вашей финансовой пирамиды должен быть надежный финансовый план.Это включает в себя ваш письменный бюджет, краткосрочные и долгосрочные цели, а также то, как вы будете получать свой доход, а также план инвестиций, который будет реализован в будущем.

У вас должен быть положительный денежный поток, то есть вы больше не используете заемные средства для финансирования своего образа жизни.

СВЯЗАННЫЙ: Важность заявления о личных инвестициях

После того, как вы внедрили основу, вы можете перейти к первому строительному блоку: защите.

Защита

Вы должны защитить себя от невообразимого, поэтому я рекомендую каждому иметь завещание и доверенность, страхование жизни, здоровья, автомобиля, домовладельца / арендатора и инвалидности, а также базовый фонд на случай чрезвычайных ситуаций в размере не менее 1000-2500 долларов.

Я был благодарен за свой мини-фонд на случай чрезвычайной ситуации, когда у меня возникли проблемы с автомобилем, потому что я мог заплатить наличными за их ремонт, вместо того, чтобы залезать в долги. Общая пирамида выглядит примерно так:

Второй строительный блок — это накопление богатства с низким уровнем риска. Это будет включать в себя сбережения на дом, пенсию и образование детей в колледже, а также сокращение потребительского долга.

Уменьшение долга

Финансовый гуру Дэйв Рэмси учит, что вы должны полностью избавиться от любого долга, прежде чем начинать сберегать, хотя, на мой взгляд, вы все равно должны вкладывать средства в пенсию, сокращая долг, только если ваш работодатель предлагает подходящую сумму.

Я сам нахожусь на стадии сокращения долга, но все еще делаю взносы на свой пенсионный счет, поскольку мой работодатель предлагает до 4% соответствия моему 401 (k).

Кроме того, на этом этапе вы должны создать свой чрезвычайный сберегательный фонд. Многие считают, что резервного фонда в размере 3-6 месяцев достаточно.

Инвестирование

Третий строительный блок — это накопление богатства с высоким риском. Это включает в себя инвестирование. Расширяя второй блок, на этом этапе вы максимально увеличите свои пенсионные счета, а затем создадите незарегистрированный инвестиционный портфель.

После того, как вы увеличили свой собственный капитал до суммы, достаточной для финансирования вашего образа жизни и выхода на пенсию, вы можете перейти к следующему этапу инвестирования — спекуляции (также известной как спекулятивное инвестирование). На этом этапе вы вкладываете деньги в такие инвестиции, как начинающие компании.

Это очень рискованно, поэтому на этом этапе вам не нужны какие-либо долги. Кроме того, вы должны вкладывать только небольшую часть своих общих инвестиций в спекуляции. Также на этом этапе вы захотите начать налоговое планирование, особенно когда ваши пенсионные инвестиции увеличиваются.

Кроме того, вы должны вкладывать только небольшую часть своих общих инвестиций в спекуляции. Также на этом этапе вы захотите начать налоговое планирование, особенно когда ваши пенсионные инвестиции увеличиваются.

Поместье и благотворительность

Последний строительный блок — это распределение богатства. Вы подарите и потратите заработанные деньги. А также планируйте свое поместье для будущих поколений или благотворительность в случае вашей смерти. Поскольку ваш собственный капитал немного увеличился с тех пор, как вы впервые запустили пирамиду финансового планирования, вам следует обновить свою волю и / или доверие.

Наконец, когда вы усвоили эти основы, самое время нанять помощника. Один из подходов, который используют многие миллениалы, — это роботы-консультанты.Робо-советник — это машина, которая использует различные теории распределения портфеля для принятия инвестиционных решений. Если вы заинтересованы в критическом обзоре этого, попробуйте Roboadvisorpros. com, у них есть хорошая статья по этой теме.

com, у них есть хорошая статья по этой теме.

Если вы не хотите доверять свои деньги компьютеру, рассмотрите возможность регистрации в Personal Captial. Они в значительной степени стали лидерами отрасли среди новых фирм по финансовому планированию.

Если вы собираетесь их использовать, воспользуйтесь этой ссылкой или нажмите на баннер ниже.Это поможет держать свет здесь, в The Free Financial Advisor.

Чтобы получить помощь в приведении вашей финансовой пирамиды в порядок, ознакомьтесь с этими замечательными статьями. 10 лучших блогов по финансовому планированию

Лучшие бесплатные финансовые консультации

Пошаговое руководство по финансовым вопросам

(посетили 1 982 раза, сегодня 1 раз)

Схема пирамиды— обзор, как это работает, формы и атрибуты

Что такое Схема пирамиды?

Схема пирамиды — это неустойчивая бизнес-модель, в которой первоначальные инвесторы зарабатывают деньги, нанимая других, а не продавая реальные продукты или услуги. нематериальный объект, возникающий из.Модель работает, предлагая новым инвесторам внести предоплату, чтобы им было разрешено присоединиться к схеме. Деньги, полученные от новобранцев, идут на выплату самым ранним инвесторам. Затем новым участникам обещают заработок, если они смогут привлечь больше людей в схему.

нематериальный объект, возникающий из.Модель работает, предлагая новым инвесторам внести предоплату, чтобы им было разрешено присоединиться к схеме. Деньги, полученные от новобранцев, идут на выплату самым ранним инвесторам. Затем новым участникам обещают заработок, если они смогут привлечь больше людей в схему.

Хотя концепция финансовых пирамид кажется простой, она обычно представляется инвесторам в замаскированной форме. Поэтому важно ознакомиться с тем, как это работает, а также с различными формами, которые он может принимать.

Как работают пирамидальные схемы

Как следует из названия, схема принимает структуру пирамиды. Все начинается с одного человека — первоначального рекрутера, который находится на вершине иерархии. Физическое лицо нанимает одного человека, который должен вложить определенную сумму денег. Затем авансовый платеж выплачивается первоначальному рекрутеру. Чтобы новый рекрут мог вернуть свои инвестиции, он или она должны набрать больше членов под его началом, каждый из которых также сделает предварительные вложения.

Если рекруту удастся привлечь 10 или более человек, он заработал бы значительную прибыль всего лишь за небольшое вложение.

Каждый из вновь набранных участников должен привлечь больше людей. На каждые 10 человек, которых человек привлекает на борт, он или она получает значительную прибыль за вычетом первоначального платежа, который он сделал человеку, который его нанял.

Набор сотрудников продолжается до такой степени, что схема больше не может поддерживать себя. В это время те, кто находится на вершине пирамиды, получают огромную прибыль, а те, кто находится у ее основания, в конечном итоге теряют свои вложения.

Проблема в том, что такая схема долго не может развиваться. К нам может присоединиться очень много людей. Участников вводят в заблуждение, заставляя думать, что, инвестируя, они получат большую прибыль. Однако в действительности схема обычно не приводит к накоплению богатства, а организаторы схемы не приобретают никаких активов.

Формы пирамидальных схем

1.

Многоуровневый маркетинг (MLM)

Многоуровневый маркетинг (MLM)В отличие от других видов финансовых пирамид, многоуровневый маркетинг (MLM) фактически является законной деловой практикой.Он включает в себя набор членов, чтобы помочь с продажей продукта или услуги, которые представляют ценность. Рекрут получает прибыль, продавая продукт, и ему не обязательно привлекать больше людей.

Итак, основное различие между другими финансовыми пирамидами и многоуровневым маркетингом состоит в том, что последний предоставляет подлинный продукт или услугу, а первый — нет.

Но даже тогда можно найти версию MLM, которая существует в виде пирамиды MLM. Это означает, что вариант будет включать продажу товаров или услуг практически без стоимости.Например, это может включать продажу печатных материалов, таких как курсы по инвестициям. Такая схема способна поддержать себя, заманивая новобранцев покупать малоценные продукты по высоким ценам.

2. Подарочные акции

Некоторые схемы замаскированы под подарочные акции. Они часто встречаются в инвестиционных клубах. Они работают так: рекрутеру делают подарок. Если новобранец сможет привлечь больше людей, он тоже получит подарок от тех, кого он нанял.Эти схемы часто являются частью клубных программ и считаются незаконными.

Атрибуты пирамидальной схемы

Пирамидальные схемы имеют некоторые общие характеристики, на которые следует обращать внимание. Это:

1. Акцент на найме

Если есть программа, в которой большое внимание уделяется привлечению других, а не продаже продукта или услуги, скорее всего, это незаконно.

2. Запрещение продажи реальных продуктов или услуг

Следует очень осторожно подходить к схемам, которые не предполагают продажу каких-либо подлинных продуктов или услуг.Некоторые мошенники создают фантастически звучащие продукты, чтобы было легче обмануть людей.

3. Обещания высокой прибыли в короткие сроки

Если кому-то предлагается способ быстро заработать наличные в очень короткие сроки, они должны скептически относиться к таким схемам. Единственный способ, которым программа может принести быструю прибыль, — это если платежи от новых сотрудников используются для выплаты ранним инвесторам.

4. Отсутствие подтверждения дохода от розничных продаж

Перед тем, как присоединиться к какой-либо схеме, необходимо запросить подтверждение дохода.Например, они могут попросить показать финансовые отчеты. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств. Эти три основных заявления должны быть проверены профессиональным бухгалтером-консультантом. Записи будут отражать вид деятельности, в которой участвует компания. Как показывает опыт, схема должна получать доход в первую очередь от продажи продуктов или услуг, а не от найма людей.

Резюме

Финансовая пирамида — это мошенничество, основанное на неустойчивой бизнес-модели.Он включает в себя привлечение физических лиц к какой-либо инвестиционной схеме за определенную плату. Затем новым сотрудникам необходимо привлечь больше людей, чтобы они могли вернуть свои инвестиции и получить прибыль.

Процесс набора продолжается до тех пор, пока цикл не перестанет существовать. К тому времени, когда схема развалится, самые ранние инвесторы (те, что находятся на вершине пирамиды) будут получать значительную прибыль, в то время как самые новые участники потеряют свои вложения.

Ссылки по теме

CFI является официальным поставщиком аналитики финансового моделирования и оценки (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам получить необходимую уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI, указанные ниже:

- Проверенная финансовая отчетность Проверенная финансовая отчетность Государственные компании обязаны по закону обеспечивать аудит своей финансовой отчетности зарегистрированным CPA. Назначение схемы Понци

- Схема Понци Схема Понци считается мошеннической инвестиционной программой.Он включает в себя использование платежей, полученных от новых инвесторов, для выплаты более ранним инвесторам.

- Крупнейшие бухгалтерские скандалы Крупнейшие бухгалтерские скандалы Последние два десятилетия были отмечены одними из самых ужасных бухгалтерских скандалов в истории. В результате этих финансовых бедствий были потеряны миллиарды долларов. В этом

- оформление окна оформление окна обычно используется для обозначения того, как пешеход, стоящий лицом к окну магазина розничной торговли, представлен для изготовления своих товаров.

Что такое пирамида финансового планирования?

Установка приоритетов в процессе создания прочного финансового положения может быть сложной задачей.Пирамида финансового планирования предоставляет наглядное объяснение и напоминание, чтобы помочь людям сделать правильные шаги в нужное время. Его цель — удержать людей от ненадлежащего риска путем измерения взаимосвязи между риском и вознаграждением. Пирамида также принимает во внимание элемент времени, поскольку человек продвигается к своим финансовым целям. Это простой способ предложить, какую часть активов человека следует вложить в различные инвестиции и другие финансовые продукты.

Финансовый консультант может дать неоценимый совет при принятии решения о том, как и когда распределить свои финансовые активы.

Уровни пирамиды финансового планированияНе существует единой версии пирамиды финансового планирования. Некоторые разновидности имеют всего несколько уровней, а другие — несколько. Некоторые описывают широкий спектр конкретных инвестиций, классов активов и финансовых продуктов, а другие — лишь несколько широких категорий.

Ключевым элементом всех версий пирамиды является то, что наименее рискованные финансовые шаги находятся внизу, а самые рискованные — наверху.Ширина пирамиды на уровне, на котором появляется финансовый продукт, показывает, насколько он важен и какая часть активов человека должна быть вложена в него.

Вот уровни пирамиды финансового планирования:

Уровень 1 — Самый низкий уровень является самым широким, что указывает на его важность и положение с точки зрения приоритетов. Кроме того, он наименее рискован и, по сути, направлен на снижение финансового риска. Этот уровень включает страхование автомобиля, дома, жизни, здоровья, инвалидности и гражданской ответственности.

Уровень 2 — После обращения к первому уровню люди могут заняться вторым уровнем. Этот уровень ориентирован на чрезвычайную экономию. Сюда входят деньги, вложенные в безопасные инвестиции, такие как банковские текущие и сберегательные счета с федеральной страховкой, депозитные сертификаты и государственные облигации.

Уровень 3 — Третий уровень состоит из сберегательных и инвестиционных механизмов, которые могут платить более высокие процентные ставки, чем очень безопасные на втором уровне, за счет несколько большего риска.К ним относятся счета денежного рынка, а также высококачественные муниципальные и корпоративные облигации и фонды облигаций.

Уровень 4 — На четвертом уровне начинают появляться инвестиции в акции. Они имеют форму сбалансированных паевых инвестиционных фондов и привилегированных акций и конвертируемых облигаций с высоким рейтингом.

Уровень 5 — Пятый уровень состоит из акций публичных компаний с голубыми фишками, а также инвестиций в ориентированные на рост паевые инвестиционные фонды и недвижимость.

Уровень 6 — Шестой уровень представляет инвестиции в предметы коллекционирования, спекулятивные акции, облигации более низкого уровня и паевые инвестиционные фонды.

Уровень 7 — На самой вершине пирамиды находится узкий клин, представляющий небольшое количество активов, которые могут быть разумно использованы для очень спекулятивных инвестиций. Сюда могут входить сырьевые товары, мелкие внебиржевые акции и тому подобное.

Ключевые понятияОсновная идея финансовой пирамиды заключается в том, что ширина пирамиды на данном уровне выражает, сколько человек может разумно вложить в инвестиции на этом уровне.То есть, как правило, большую часть портфеля следует инвестировать в обыкновенные акции «голубых фишек», чем в спекулятивные копейки. Время также является фактором. Это означает, что людям рекомендуется позаботиться об инструментах управления рисками на первом уровне, прежде чем начинать создавать чрезвычайные сбережения или инвестировать в фондовый рынок.

У разных инвесторов разные ситуации, которые могут повлиять на пирамиду. Например, человек, находящийся в середине своей карьеры, может быть больше инвестирован в паевые инвестиционные фонды роста, чем кто-либо, приближающийся к пенсии, который, вероятно, сделает упор на безопасность основной суммы при инвестициях в фонды высококачественных облигаций.

Некоторые версии пирамиды финансового планирования имеют еще более низкий уровень. Это может включать создание финансового плана. Еще один пункт, который иногда включается в состав самого нижнего уровня, — это бюджет, который направлен на то, чтобы в конце месяца у человека оставались наличные для создания резервного фонда и, в конечном итоге, для инвестирования.

Хотя финансовые продукты в нижней части пирамиды имеют меньший риск, чем продукты на более высоких уровнях, безрисковых инвестиций не существует. Даже государственные облигации могут принести отрицательную доходность с точки зрения покупательной способности, если доходность не поспевает за инфляцией.Также существует риск уплаты страховых взносов без предъявления требования о выплате страхового покрытия.

ИтогПирамида финансового планирования — это дорожная карта, которая помогает людям решить, на чем сегодня сделать акцент при подготовке к достижению своих конечных финансовых целей. Это напоминание о взаимосвязи между более высоким риском и более высокой прибылью, и помогает убедиться, что у людей есть строительные блоки прочной финансовой основы, прежде чем они будут гнаться за более высокой доходностью с более рискованными инвестициями.Хотя финансовые продукты в нижней части пирамиды имеют меньший риск, чем продукты на более высоких уровнях, безрисковых инвестиций не существует. Даже государственные облигации могут принести отрицательную доходность с точки зрения покупательной способности, если доходность не поспевает за инфляцией. Также существует риск уплаты страховых взносов без предъявления требования о выплате страхового покрытия.

Советы по инвестированию- Если составление и реализация финансового плана кажется сложной задачей, подумайте о работе с опытным финансовым консультантом.Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- После того, как вы решили начать инвестировать свои деньги, вам нужно будет выбрать распределение активов, соответствующее вашим целям, возрасту и толерантности к риску. И если вы не инвестируете в фонд с установленной датой, который автоматически регулирует это распределение активов, вам придется перебалансировать свои активы в течение периода инвестирования.Именно здесь может оказаться чрезвычайно полезным бесплатный и простой в использовании калькулятор распределения активов.

Фото: © iStock.com / Gajus, © iStock.com / FG Trade, © iStock.com / howtogoto

Марк Хенрикс Марк Хенрикс занимается личными финансами, инвестированием, выходом на пенсию, предпринимательством и другими темами более 30 лет. Его авторская подпись внештатного сотрудника появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях.Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который даст вам жизнь». Его любимые репортажи — это те репортажи, которые помогают обычным людям увеличить свое личное богатство и удовлетворение жизнью. Выпускник программы журналистики Техасского университета, он живет в Остине, штат Техас. В свободное время он любит читать, заниматься волонтерством, выступать в дуэте с акустической музыкой, каякингом, альпинизмом в дикой природе и соревнованиями по триатлону.Не попадайте в схему пирамиды! | Советы по финансовой грамотности | Финансовая безопасность

Пирамиды — лишь один из многих способов, с помощью которых мошенники наживаются на человеческой жадности.Эти бизнес-схемы существуют уже много лет, но мошенники все еще богатеют за счет жертв. Недавно штат Вашингтон подал в суд на LuLaRoe, крупную пирамиду, собравшую миллионы долларов от владельцев малого бизнеса, которые считали ее законной организацией.

Пирамиды особенно опасны, потому что их трудно обнаружить. Они прилагают все усилия, чтобы казаться законными, и их часто путают с настоящими компаниями многоуровневого маркетинга (MLM).

Давайте посмотрим, что представляет собой финансовая пирамида и как не попасть в их ловушку.

Что такое схема пирамиды?

Схема пирамиды — это система, в которой участники зарабатывают деньги, нанимая постоянно растущее число «инвесторов». Первоначальные покровители бизнеса стоят на вершине пирамиды. Они будут привлекать дополнительных инвесторов, каждый из которых также привлечет еще больше инвесторов. На каждом уровне количество инвесторов увеличивается в разы.Инвесторы получают прибыль за каждого нового сотрудника и передают часть прибыли своим рекрутерам. Чем выше по пирамиде находится инвестор, тем больше денег он заработает.

Иногда финансовые пирамиды предполагают продажу продукта, но обычно это просто попытка казаться подлинным. Продукт, как правило, неисправен и, очевидно, не будет в центре внимания бизнеса. Основная цель всех финансовых пирамид — привлечь новых инвесторов в нескончаемое стремление к расширению.

Здесь может быть сложно обнаружить преступление, а финансовые пирамиды действительно легальны в некоторых штатах. Однако есть определенно закулисные приемы, о которых следует знать при каждой финансовой пирамиде.

Во-первых, новые инвесторы должны платить комиссию за право продавать продукт или услугу и нанимать других для получения денежного вознаграждения. Эта плата может быть довольно высокой. По сути, рекрутер платит зарплату своему начальству.

Кроме того, как уже упоминалось, если продукт продается, он, скорее всего, неисправен или поврежден и не будет хорошо продаваться.Рекрутерам может потребоваться приобрести продукт самостоятельно. Что еще хуже, компания откажется принимать обратно товары, которые не подлежат продаже.

Наконец, каждая финансовая пирамида обречена на провал, потому что она зависит от способности привлечь больше инвесторов. Поскольку в любом сообществе ограниченное количество людей, каждая финансовая пирамида рано или поздно рухнет, и только те, кто наверху, будут получать прибыль.

Что такое многоуровневый маркетинг?

MLM-компании часто путают со схемами пирамид, но есть некоторые отличия, которые их отличают.

Во-первых, компании MLM работают, продавая товары напрямую потребителям, не имея розничных магазинов или веб-сайтов. Дистрибьюторы или продавцы будут продавать продукцию самостоятельно, а также будут обучать и нанимать дополнительных дистрибьюторов. Каждый дистрибьютор получает комиссию с каждой продажи, а также комиссию с продаж дистрибьюторов, которых он нанял.

Возможно, вы случайно столкнулись с MLM-бизнесом или даже приобрели его продукты. Некоторые компании MLM включают Mary Kay Cosmetics, Amway и Scentsy.Все это полностью законный бизнес без каких-либо коварных намерений.

Основное различие между компаниями MLM и финансовыми пирамидами — это надежная линейка продуктов или услуг, которые стоят за каждой компанией MLM. Основная часть прибыли компании поступает от продаж, а не от привлечения новых инвесторов.

Кроме того, настоящие компании MLM никогда не оставят своих дистрибьюторов с непроданными продуктами. Они с радостью выкупят непроданные товары, хотя часто по сниженной цене.

Как я могу определить схему пирамиды?

Остерегайтесь этих красных флажков, которые сразу же обозначают бизнес как финансовую пирамиду:

- Тактика высокого давления. Пирамиды работают, заманивая в ловушку жертв, чьи суждения омрачены обнадеживающими амбициями и не утруждают себя прочтением мелкого шрифта.

- Доход от найма. Если ваш обещанный доход полностью связан с привлечением большего количества участников для бизнеса, вы смотрите на финансовую пирамиду.

- Необоснованные претензии о доходах. Если вам обещают шестизначную зарплату в течение года при выполнении низкоквалифицированной работы, не требующей вообще никакого опыта, откажитесь от этого.

- Заявления о возмутительной продукции. Вас просят продать крем, который заставит морщины исчезнуть в одночасье? Или, может быть, таблетка, которая заставляет людей сбросить пять фунтов за неделю? Если продукт сопровождается диковинными заявлениями, которые трудно доказать, значит, вы попали в финансовую пирамиду.

- Чтобы продать товар, нужно купить.Компания, которая требует, чтобы ее продавцы покупали ее продукты, отчаянно нуждается в бизнесе. Беги в другую сторону и не оглядывайся.

Если вы считаете, что стали жертвой финансовой пирамиды, проверьте законы своего штата и сообщите о схеме властям, если закон был нарушен. Также предупредите своих друзей о схеме циркуляции, чтобы они знали, как не попасться в ее ловушку.

Будьте начеку и оставайтесь в безопасности!

Как ваши финансовые приоритеты сочетаются с нашей пирамидой?

Примечание редактора: эта статья была впервые опубликована в декабре.23, 2019.

Вы помните продовольственную пирамиду Министерства сельского хозяйства США? Созданная, чтобы помочь всем нам установить приоритеты здорового питания, пирамида, дебютировавшая в 1992 году, побуждала нас экономно потреблять жиры. Тем временем добавьте углеводов: макаронные изделия, рис, хлеб и крупы составляют нижнюю часть графика пирамиды с рекомендуемыми порциями от шести до 11 в день.

Упс. Ученые-диетологи в конце концов пришли к выводу, что употребление большого количества рафинированных углеводов не так уж и полезно для нас, поэтому в 2005 году первоначальная пирамида была заменена другой, более запутанной пирамидой.В пересмотренной пирамиде фрукты и овощи были показаны примерно в одинаковом масштабе рядом с зерном.

Увы, в 2011 году пирамида была полностью заменена квадратной тарелкой MyPlate. Овощи занимают более четверти тарелки MyPlate, за ними следуют меньшие порции зерен, белков, фруктов и молочных продуктов.

Тем не менее, даже несмотря на то, что Министерство сельского хозяйства США отказалось от пирамиды как от изображения, помогающего установить диетические приоритеты, это все еще полезная форма, чтобы показать, как распределять ваше время и ресурсы, в том числе когда вы инвестируете.Внизу пирамиды находятся виды деятельности, на которые вы должны потратить больше всего времени и энергии, потому что они имеют наибольшее влияние на ваши результаты. Это эквивалент брокколи и коричневого риса. Между тем, вверху находятся задачи, которые хоть и имеют смысл, но в меньшей степени повлияют на вашу прибыль.

Следующая инвестиционная пирамида может помочь определить приоритеты для новых инвесторов. Это также может помочь удержать более опытных инвесторов на правильном пути. В конце концов, чем больше вы знаете, тем больше вероятность, что вы задумаетесь о небольших вопросах, например о том, владеть ли высокодоходным биржевым фондом или активно управляемым фондом.Поступая таким образом, вы можете упустить из виду факторы, меняющие правила игры, такие как уровень сбережений и расходов, а также общее распределение активов.

Вот взгляд на инвестиционную пирамиду, которую я бы предложил, от того, что должно быть высшими приоритетами инвесторов — основание пирамиды — до наименее важных. Если у вас есть ограниченное количество времени, которое вы можете посвятить инвестиционной деятельности, это может помочь вам в этом.

База пирамиды: постановка и определение приоритетов ваших финансовых целей

Вы знаете, каково это, когда вы не начинаете день со списка дел? Все, что случается, начинает вас сбивать с толку.Телефонные звонки, ответы на электронные письма, разговоры с коллегами о любимых шоколадных батончиках в детстве и т. Д. — как же, черт возьми, это уже было 11:20?

Управление финансами без предварительной формулировки краткосрочных и долгосрочных целей во многом схоже. Пройдут дни, и вы, несомненно, найдете множество способов потратить свои деньги. Но вы не обязательно попадете туда, куда действительно хотели. Вместо того чтобы работать с аморфной целью «накопления богатства», сделайте шаг назад и сформулируйте особенности того, чего вы пытаетесь достичь, когда вам понадобятся деньги и в каком количестве.Вы платите полную стоимость учебы в колледже для каждого из ваших детей? Выход на пенсию, пока вы еще достаточно молоды, чтобы получать от этого удовольствие? Переезд в дом побольше в ближайшие пять лет? Количественно оценив каждую из ваших финансовых целей, вы можете увидеть, что достичь их всех не удастся, но лучше знать об этом на раннем этапе, чтобы вы могли расставить приоритеты. И каждая из этих целей, вероятно, имеет свой собственный временной горизонт, который, в свою очередь, будет определять, какие типы инвестиций вы держите и где.

После того, как вы установили свои базовые цели и подсчитали, сколько они будут стоить, проверка вашего прогресса в их достижении может послужить окончательной финансовой проверкой; мониторинг конкретных инвестиций вторичен.

Следующая группа: управление уровнем сбережений и расходов

Составление бюджета — это скучно, поэтому легко отказаться от него в пользу более сексуальных занятий, таких как торговля акциями. Но даже если вы выберете самые лучшие инвестиции, вам будет трудно восполнить дефицит, если вы не накопили достаточно. Вот почему установка нормы сбережений и расходов имеет гораздо большее значение в пирамиде, чем выбор инвестиций. Благодаря технологическому прогрессу и новым инструментам электронного составления бюджета способов контроля и управления вашими расходами никогда не было так много.Это ключ к гарантии того, что ваша норма сбережений поможет вам достичь вышеупомянутых целей. Для людей, которые предпочитают ручку и бумагу, может быть полезна основная таблица бюджета.

Обратите внимание, что эта концепция имеет значение еще долго после того, как вы прекратили сохранение. Пенсионеры, читатели Morningstar.com одержимы темой уровня расходов, и на то есть веские причины: разница между 4% и 6% ставкой отказа может быть огромной, когда речь идет о жизнеспособности пенсионного плана. Возможность корректировать уровень своих расходов — особенно в сторону понижения во времена рыночного давления — также стала лучшей практикой в сфере управления пенсионным портфелем, поскольку она помогает пенсионерам избежать превращения бумажных убытков в реальные.

Следующая группа: выбор размещения активов

Более 25 лет ученые обсуждали роль, которую распределение активов — разделение портфеля на акции, облигации и денежные средства — играет в результатах инвестиций. Конкретные результаты различались, но практически все в академическом сообществе и среди практиков пришли к консенсусу в отношении того, что выбранная вами комбинация распределения активов имеет значение. Много. Портфель, полностью состоящий из денежных средств и краткосрочных облигаций, будет демонстрировать очень мало колебаний, что может обеспечить спокойствие и может быть подходящим для очень краткосрочных целей.Однако со временем он будет съеден заживо портфелем, который включает в себя компонент акций.

Конкретные рекомендации по распределению активов будут отличаться в зависимости от консультанта и компании, предоставляющей финансовые услуги, но основные правила поведения должны помочь вам в вашей инвестиционной карьере. Для достижения ваших долгосрочных целей начните с акций, а затем постепенно переходите к более безопасным ценным бумагам по мере приближения вашей потребности в деньгах. И будьте осторожны, чтобы не наедаться нишевыми инвестициями, такими как золото и акции развивающихся рынков, доходность которых иногда является взрывоопасной, но также имеет их обратный потенциал.Разумно диверсифицируйтесь между основными классами активов — высококачественными акциями, высококачественными облигациями и наличными — и все будет в порядке. Установка распределения активов при выходе на пенсию немного сложнее, чем распределение активов в годы, предшествующие выходу на пенсию.

Следующая группа: управление собственным поведением

Даже если вы взяли на себя труд создать хорошо распределенный портфель, все это не будет иметь значения, если вы сходите с ума и отступаете к деньгам во время потрясений. Признавая тот факт, что человеческие инстинкты могут перевернуть самые продуманные планы, растущая сфера поведенческих финансов пытается выявить общие проблемы человеческой природы и предложить обходные пути.Многие финансовые консультанты говорят, что одним из наиболее важных вкладов в финансовое благополучие своих клиентов является помощь им в управлении своими эмоциями и соблюдении своих планов в хороших и плохих рыночных условиях. Если вы работаете без помощи консультанта, важно выявлять и управлять своими собственными потенциальными поведенческими отклонениями, такими как склонность не рисковать на своем жизненном этапе или больше доверять своим инвестиционным способностям, чем гарантируется.

Следующая группа: управление для повышения налоговой эффективности

«Управление для повышения налоговой эффективности» вызывает в воображении образы гиков в карманах, спорящих о результатах после уплаты налогов индексных фондов по сравнению с торгуемыми на бирже фондами.Но внимание к налоговой эффективности на самом деле охватывает очень широкий и важный набор вопросов, в том числе использование защищенных от налогов счетов, таких как IRA и 401 (k) s, использование фондов акций с низким оборотом и муниципальных облигаций в налогооблагаемых счетах, надлежащие активы местоположение и использование эффективных с точки зрения налогообложения стратегий вывода средств при выходе на пенсию. Фактически, принятие решений с точки зрения налогообложения настолько важно, что Дэвид Бланшетт и Пол Каплан из Morningstar включили его в качестве одного из ключевых факторов, повышающих ценность процесса финансового планирования.Внимательное налоговое управление в этих областях может со временем сэкономить вам много денег и оказать большое влияние на итоговые результаты вашего портфеля.