Как вывести деньги с расчётного счёта ИП? — ответ ДелоБанка

Индивидуальный предприниматель, в отличие от учредителя ООО, может расходовать прибыль от бизнеса по своему усмотрению. Минфин в письме № 03-04-05/39905 ещё в 2014 году отметил, что деньги, которые остались на расчётном счёте ИП после уплаты налогов и обязательных платежей, могут быть использованы на личные нужды. Но, согласно Инструкциям Банка России, чтобы расходовать средства на свои нужды, предприниматель сначала должен вывести их со счёта.

Как можно вывести деньги

Существует четыре законных способа вывода денег с расчётного счёта ИП:

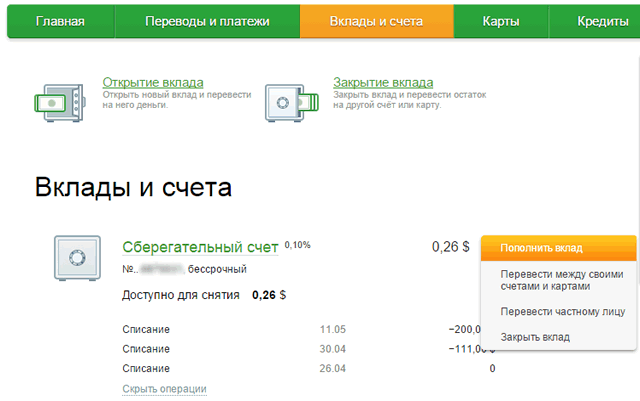

Способ 1. Перевод на карту физического лица.

Этот способ самый быстрый: можно перевести деньги со счёта на карту с помощью интернет-банка. И уже со своей личной карты снять деньги в банкомате или расплачиваться безналичными платежами. Лучше переводить деньги со счёта на личную карту, которая открыта на имя индивидуального предпринимателя.

Способ 2. Перевод на cash-карту.

Кэш-карта или корпоративная карта всегда привязывается к расчётному счёту ИП. Можно перевести деньги на неё и снять наличные в банкомате.

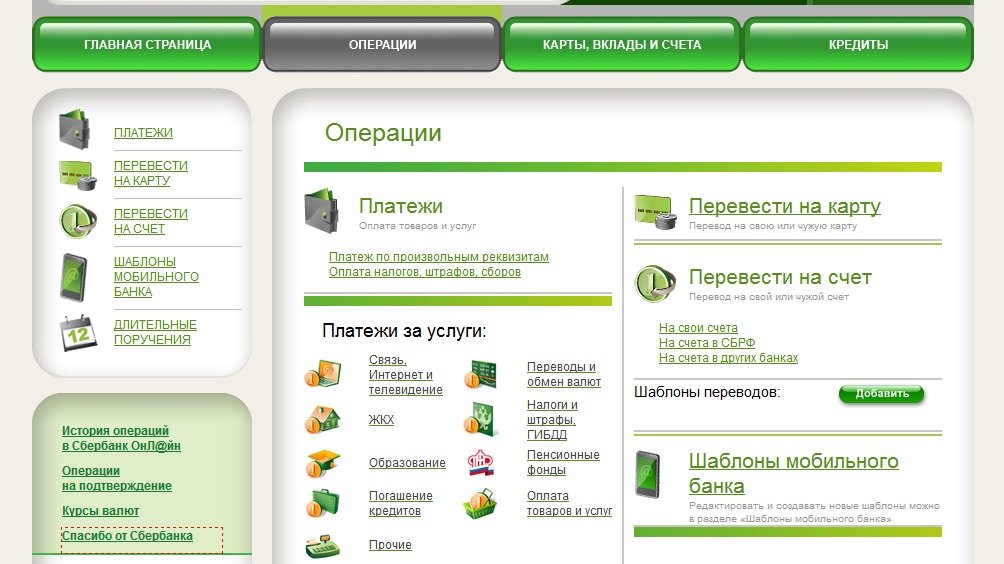

Способ 3. Получение наличных в кассе банка по чеку или платёжному поручению.

Индивидуальный предприниматель может обратиться в кассу банка и заполнить чек или платёжное поручение. Наличность нужно оприходовать в кассу по приходному ордеру, и затем выдать из кассы по расходному ордеру. Таковы требования кассовой дисциплины для ИП.

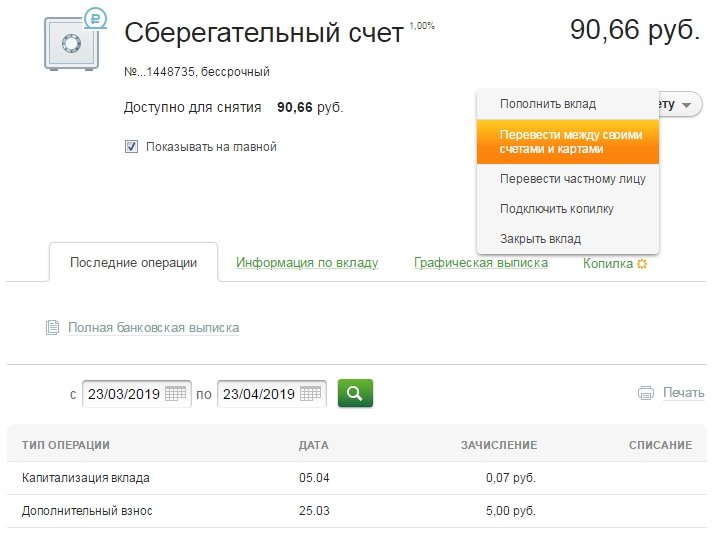

Способ 4. Перевод на депозит.

Если есть необходимость сохранить деньги, можно перевести их с расчётного счёта на депозит или накопительный счёт. С накопительного счёта банк разрешает снимать наличные в любое время. Депозит лучше не расходовать до истечения срока действия, чтобы сохранить проценты.

Депозит лучше не расходовать до истечения срока действия, чтобы сохранить проценты.

Банки могут предложить использовать для вывода денег со счёта все указанные способы или некоторые из них. Получить наличные с расчётного счёта, открытого в Делобанке, можно в кассе банка, либо перевести на карту «На каждый день» и снять деньги в банкомате. Карта «На каждый день» выдается бесплатно при открытии расчётного счёта в Делобанке.

Что нужно учитывать при выводе денег с расчётного счёта

1. За вывод денег с расчётного счёта банк взимает комиссию. Обычно она составляет 1-2% от суммы перевода. Может быть и больше, в зависимости от тарифа и условий обслуживания. Лучше уточнить размер комиссии заранее.

2. Если планируете выводить деньги через кассу банка, не пишите в платёжном поручении в назначении платежа «зарплата ИП». Индивидуальный предприниматель не имеет права платить зарплату самому себе. Указывайте в назначении платежа «на личные нужды».

3. У предпринимателя, который часто выводит со счёта крупные суммы, банк может потребовать сведения о дальнейших расходах.

4. Законными являются только способы, указанные выше. Среди них всегда можно выбрать самый удобный. Все прочие способы, например вывод денег со счёта через фирмы-однодневки, грозит административной или уголовной ответственностью.

Подробную информацию о выводе наличных денег с расчётного счёта можно узнать на нашем сайте или по телефону Службы заботы о клиентах 8 800 5000 700.

Как вывести и снять деньги с расчетного счета ИП

Выводить деньги можно

С расчётного счёта можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчётный счёт для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платёжное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придётся заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчётному счёту. По ней можно снимать наличные с расчётного счёта в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

— если заказчики перечисляют на счёт крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счёт уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчётному счёту большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен заключил сделку, в которой нет экономического смысла.

Например, заплатил субподрядчику все деньги, которые получил от заказчика;

Например, заплатил субподрядчику все деньги, которые получил от заказчика;Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчётные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счёта и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передаётся в Росфинмониторинг, а тот даёт указание банку заблокировать счета клиента.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчётный счёт или проверять дальше.

Что делать, если банк заблокировал счёт

Если вы узнали, что ваш счёт заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счёт. Если вы, как Сергей, узнали о блокировке счёта случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

Банкомат не выдал деньги и списал их со счета

Содержание статьи:

Первый этап

Если при запросе банкомат не выдал денег, но списал их с карты, вначале следует удостовериться, что купюры не остались в отсеке. Некоторые устройства не выдвигают банкноты по техническим причинам. Если выданные денежные средства в течение 30-60 секунд не забрали, они автоматически перемещаются в специальный отсек. В этом случае получить деньги можно при обращении в банк.

Если за это время купюры успеет забрать другой человек, запрошенная сумма не будет выдана повторно. Камеры, установленные на каждом банкомате, фиксируют порядок денежной операции. В подобном случае следует обращаться в правоохранительные органы. Ущерб возмещает тот человек, который совершил кражу при доказательстве его вины.

Порядок возврата денег

Когда купюр в устройстве по приему банкнот не оказалось, следует выполнить следующие действия. На каждом банкомате указаны его номер (ID), адрес, номер горячей линии. Стоит позвонить по телефону и объяснить оператору суть проблемы. Сотрудник зафиксирует заявку и посоветует обратиться в банк, где карта была выпущена.

Если деньги были списаны со счета, но не выданы банкоматом, необходимо подать письменное заявление. Для этого:

- сохраните чек;

- зафиксируйте адрес устройства самообслуживания;

- запишите ID аппарата, дату и время операции;

- сумму, которую не выдал банкомат.

Перед составлением заявления убедитесь, что запрашиваемые деньги отсутствуют на счете. Бывают ситуации, когда банк самостоятельно решает проблему с неисправным банкоматом, и возврат приходит на карту пользователя.

Обратитесь в офис финансового учреждения и составьте заявку, где подробно будут описаны подробности случая, когда деньги не были выданы при их запросе. Процедура стандартная и не требует больших временных затрат. В заявлении указываются:

Процедура стандартная и не требует больших временных затрат. В заявлении указываются:

- ФИО держателя карты и ее номер;

- имя владельца платежного инструмента, в случае использования его по доверенности;

- ID банкомата;

- дата и время операции;

- контактные данные.

После регистрации письменного заявления сотрудником банка рассмотрение претензии проходит в течение 30 календарных дней. За это время проверяется, действительно ли деньги были списаны со счета, но не выданы банкоматом. Если запрос суммы был в другой стране, то срок увеличивается до 45 дней. Обычно, решение о том, что банкомат не выдал деньги, а списал их со счета, приходит гораздо раньше. Поэтому пользователю придется набраться терпения, и ждать ответ банка. При положительном исходе финансового расследования денежные средства возвращаются на счет заявителя.

Может ли банкомат выдать меньше?

К сожалению, техника несовершенна, ошибки случаются с любыми аппаратами, в том числе при получении наличных денежных средств. При возникновении ситуации, когда банкомат выдал меньше денег, а списал с карты полную сумму, следует обращаться в обслуживающий банк.

При возникновении ситуации, когда банкомат выдал меньше денег, а списал с карты полную сумму, следует обращаться в обслуживающий банк.

Советуют пересчитывать банкноты сразу после их выдачи. Камера видеонаблюдения фиксирует факт проведения операции. Тогда доказать свои права в банке или в суде будет гораздо проще.

Причины невозврата денег

Практически все претензии по невыдаче наличных денежных средств банкоматом заканчиваются положительным решением для клиента. Средний срок возврата – от 2 до 4 недель с момента подачи заявления в банк. Но существуют обратные ситуации, когда финансовое учреждение отказывает в удовлетворении претензии пользователя:

- если купюры забрал другой человек;

- прошло более 180 дней с момента неполучения денег до обращения в банк;

- если владелец карты сам взял банкноты.

Помните, что за составление заведомо ложного заявления клиент будет нести ответственность по всей строгости закона.

Как обезопасить себя?

Как и любой аппарат, банкоматы дают сбои по техническим причинам. Невыдача купюр происходит вследствие того, что:

Невыдача купюр происходит вследствие того, что:

- деньги закончились или их недостаточно для совершения операции;

- вышли из строя датчики устройства;

- банкнота замялась в денежном тракте;

- связь с процессинговым центром была прервана.

От подобных ситуаций никто не застрахован, поэтому единственным советом будет делить крупную сумму денег на части. В случае, когда банкомат не выдаст деньги, но спишет их со счета, потери будут соизмеримо меньше.

Хочу снять наличные деньги со счета ИП или юридического лица, что для этого нужно?

Вопрос

Кто может получить наличные денежные средства со счета по заявлению на снятие наличных?

Окружение

Счета

Ответ

Если вы хотите снять деньги в белорусских рублях для целей, перечисленных ниже, вам необходимо предоставить только заявление:

- Личный доход, оплата труда, выплата командировочных, пенсий, пособий.

- Расчеты наличными деньгами с другими юридическими лицами, индивидуальными предпринимателями (не более 100 базовых величин по каждой операции) (п.

97, 104 Инструкции 117)

97, 104 Инструкции 117)

Если же вам необходимо снять наличные в белорусских рублях для ниже перечисленных ситуаций, то вам необходимо заполнить заявление, а так же предоставить подтверждающие документы:

- Возвратов физическим лицам: вклада, внесенного в уставный фонд, паевых взносов, стоимости акций. Документы: копия решения (выписка) общего собрания участников (акционеров) о выходе физического лица из состава участников. Копия договора купли-продажи акций.

- Выдача наличных денежных средств по договорам займов с физическими лицами. Документы: копия договора займа.

- Дивиденды (доходы по акциям, доходы по паям, долям (вкладам) от распределения прибыли). Документы: копия решение уполномоченного органа Клиента о выплате дивидендов.

- Выплаты на расчеты с гражданами за приобретаемое у них имущество (движимое, недвижимое, ценные бумаги, иное имущество). Документы: копия договора купли-продажи

имущества.

Возможность использования иностранной валюты можно посмотреть в статье: Пришли деньги, когда и как можно использовать средства с валютного счёта? Что нужно делать после зачисления валютной выручки?

Для того, чтобы снять наличные деньги в белорусских рублях, иностранной валюте нужно предоставить в банк заявление (Заявление на снятие наличных денег в белорусских рублях, Заявление на получение наличной иностранной валюты). Образцы заполнения заявлений находятся на сайте в разделе «Обслуживание», далее «Формы документов».

Образцы заполнения заявлений находятся на сайте в разделе «Обслуживание», далее «Формы документов».

Заявление и подтверждающие документы (в случае их необходимости) могут быть представлены на бумажном носителе или в «Альфа-Бизнес Онлайн»/«Альфа-Бизнес Мобайл 2.0» запросом произвольной формы «Письмо в банк».

Если вышеуказанные документы предоставляются на бумажном носителе, они должны быть подписаны лицами, имеющими право подписи документов для проведения расчетов, подписи которых включены в карточку с образцами подписей и оттиска печати. Указанные документы предоставляются в банк в одном экземпляре, при получении денежных средств.

Если вы отправляете документы в интернет-банке или через мобильное приложение, то оригиналы документов не требуются.

Получить наличные денежные средства по заявлению на снятие наличных может любой представитель организации.

Постановление Правления НБРБ от 19.03.2019 № 117 не содержит ограничений по снятию наличных денежных средств по заявлению на снятие главным бухгалтером или лицом, имеющим право второй подписи.

Также необходимо предварительно заказать наличные денежные средства, позвонив в контакт-центр для юридических лиц по телефону 7464 или написав в онлайн-чат.

Как снять деньги онлайн без карты

Интернет-банкинг

Самый доступный способ снять наличные без карты – перевести на другую карту через интернет-банк. Если вы потеряли карточку и не успели ее заблокировать, либо забыли ее дома, то при наличии второй карты вы можете перевести деньги на нее в личном кабинете интернет-банка.

Возможные варианты выхода из ситуации следующие:

- Перевести с карты на другую собственную, либо попросить знакомого, друга или родственника перевести деньги на его карту, чтобы потом снять в банкомате

- При наличии идентифицированного электронного кошелька Киви, Яндекс.Деньги, или WebMoney вы можете перевести деньги на них, а потом вывести их денежным переводом

- Можно перевести деньги на банковский счет.

Например, если поблизости нет ни одного банкомата вашего банка, вы можете перевести деньги на счет в другом банке, а затем обналичить их в его отделении. Однако, приготовьтесь к тому, что за снятие средств в кассе банк может взять комиссию

Например, если поблизости нет ни одного банкомата вашего банка, вы можете перевести деньги на счет в другом банке, а затем обналичить их в его отделении. Однако, приготовьтесь к тому, что за снятие средств в кассе банк может взять комиссию

У некоторых банков на случай отсутствия карты имеются специальные функции. К примеру, по карте Кукуруза вы можете в экстренной ситуации перевести деньги по указанным реквизитам, а затем обналичить их любом офисе Евросети при наличии паспорта и реквизитов перевода.

Поход в банк

Второй способ обналичивания средств с отсутствующей карты – обращение в отделение банка. Средства хранятся не на самой карте, а на ее счете, к которому она выпущена. С этого счета, как и с любого другого, можно снять деньги в кассе — достаточно знать его реквизиты.

Самостоятельно прийти в банк и отстоять очередь гораздо затратнее по времени, чем перевести деньги на другую карту или счет. Но, за неимением лучших вариантов, этот — наиболее оптимален.

При обращении в банк вам нужно иметь при себе паспорт и, иногда, договор. Если вы не можете взять договор с собой, то запишите его номер. Он может сильно облегчить получение средств.

Порядок действий следующий:

- В банке заполните заявление на снятие средств со счета. В нем укажите паспортные данные, реквизиты счета и сумму операции

- Ожидайте подтверждения заявки – обычно оно занимает около 5 минут

- Получите сумму снятия в кассе — из нее банк сразу же вычтет комиссию за снятие, если она есть

Банк может отказаться выдать деньги. Причиной может послужить недостаточное количество информации для подтверждения заявки. Возможно, у вас попросят предоставить оригинал или копию договора. Также учтите, что банк вправе спросить у вас о том, куда делась карта.

Банкомат

В некоторых банкоматах также можно снимать деньги без карты. Для этого необходимо не только собрать нужный пакет документов, но и найти подходящий банкомат. Например, у банкоматов Сбербанка есть такая функция, но не у всех. Лучше всего в такой ситуации позвонить на горячую линию банка и узнать об этом.

Например, у банкоматов Сбербанка есть такая функция, но не у всех. Лучше всего в такой ситуации позвонить на горячую линию банка и узнать об этом.

Для проведения операции вам потребуются паспорт, договор с банком, а также данные карты.

Если вы все же нашли банкомат со снятием без карты, то порядок действий будет таким:

- Выбрать соответствующий пункт меню

- Заполнить форму: указать номер, срок действия, имя и фамилию, CVC-код карты, номер договора с банком, паспортные данные и другие сведения

- Указать необходимую для снятия сумму

- Подтвердить снятие SMS-кодом

Онлайн-перевод

Этот способ похож на первый, но предполагает немного другой принцип действия. Для этого необходимо воспользоваться специальным сервисом переводов с карты на карту. Предполагается, что для перевода пользователю нужно указать только реквизиты карт отправителя и получателя, после чего подтвердить операцию. Порядок действий при этом способе таков:

- Найдите систему переводов, которой можете доверить данные своей карты и перейдите на ее сайт

- В соответствующей форме укажите данные вашей карты: номер, срок действия, фамилию и имя, CVC-код.

Впишите нужную сумму и укажите реквизиты той карты, на которую нужно сделать перевод. Если одна из карт неименная, то сервис может отклонить заявку

Впишите нужную сумму и укажите реквизиты той карты, на которую нужно сделать перевод. Если одна из карт неименная, то сервис может отклонить заявку - Подтвердите операцию СМС-кодом

Подробнее стоит остановиться на сведениях о получателе. Помимо карты, здесь можно указать данные конкретного человека, который сможет обратиться в офис, который выдает наличные при переводах через систему. Это можете быть и вы, и кто-то из вашего окружения.

После завершения перевода вам будет направлен код, который нужно сообщить сотруднику офиса при выводе средств. Кроме кода, потребуется паспорт.

В офис же лучше обратиться не ранее, чем через 15 минут после перевода. Если реквизиты, указанные изначально и показанные сотруднику, совпадут, то деньги будут переданы.

Другие способы

Если ваш смартфон поддерживает NFC и вы установили приложение для оплаты таким способом, то вы можете вывести средства через это приложение.Для этого нужно будет приложить телефон к банкомату, который поддерживает бесконтактные операции, и снять средства, как и обычно.

Если NFC у вас нет, то можно воспользоваться QR-кодами. Некоторые банки позволяют отсканировать в приложения QR-код на банкомате для идентификации. Например, в приложении Тинькофф Банка можно заранее задать сумму снятия в соответствующем меню, после чего отсканировать QR-код у банкомата. При успешной идентификации на устройство поступит сигнал, и оно выдаст средства.

Источники

(12 оценок, среднее: 4.7 из 5)

снять деньги со счета по одному слову через ЕБС невозможно » Безопасность

В связи с участившимися случаями телефонного мошенничества «Ростелеком» разъясняет. Снять деньги со счета или воспользоваться любой другой финансовой услугой по одному слову через Единую биометрическую систему невозможно.

Снять деньги со счета или воспользоваться любой другой финансовой услугой по одному слову через Единую биометрическую систему невозможно.

Для идентификации гражданина и получения банковских услуг с использованием Единой биометрической системы недостаточно произнести какое-либо отдельное слово, например, «да» или «я подтверждаю». Идентификация в Единой биометрической системе основана на комбинации голоса и лица клиента. При получении банковской услуги пользователь подтверждает личность по биометрии — глядя в камеру произносит случайно сгенерированную последовательность цифр. Эту последовательность невозможно записать заранее, она различается при каждом запросе.

Отдельно отметим, Единая биометрическая система, созданная по инициативе Центрального банка Российской Федерации и Министерства цифрового развития, связи и массовых коммуникаций Российской Федерации, сегодня позволяет выполнить три финансовые операции: открыть счет или вклад, оформить кредит, сделать денежный перевод. Провести другие операции, например, снять деньги с текущего счета, с помощью Единой биометрической системы невозможно.

Провести другие операции, например, снять деньги с текущего счета, с помощью Единой биометрической системы невозможно.

«В Единую биометрическую систему заложены повышенные требования к информационной безопасности и комфорту граждан при дистанционном получении услуг. Обмануть биометрические алгоритмы и получить данные из базы, где хранятся биометрические контрольные шаблоны граждан, невозможно, — отметил директор по цифровой идентичности «Ростелекома» Иван Беров. — Хочу успокоить активных пользователей банковских услуг: по словам “подтверждаю” или “да” при ответе на телефонный звонок, о которых так много сейчас пишут в СМИ, получить данные для удаленной биометрической идентификации или снять деньги со счета невозможно. Подчеркну, что речь идет именно о Единой биометрической системе, а не о локальных биометрических системах банков. Единая биометрическая система работает только с комбинацией голоса и лица клиента».

Для идентификации клиента Единая биометрическая система должна не только услышать, как человек произносит определенный набор цифр, но и увидеть, как он это делает. «Ростелеком» использует специальный алгоритм выявления подделки, который позволяет определить, что перед камерой находится живой человек, а не фотография или запись голоса, проверяет его на соответствие микромимики лица и естественность поведения. Это гарантирует клиентам высокий уровень информационной безопасности при получении банковских услуг.

По материалам Ростелекома

Снятие наличных в банкомате за границей

Как узнать, можно ли использовать мою дебетовую или кредитную карту в банкоматах за границей?

Проверьте наличие логотипа Visa на вашей карте. Если он есть, эту карту можно использовать во всех банкоматах, на которых размещен такой же логотип*. Об ограничениях использования вашей карты за границей вы можете узнать в своем банке.

* Некоторые банкоматы в Канаде могут не принимать все карты.

У меня нет дебетовой карты. Могу ли я снимать наличные со своей кредитной карты?

Да. Если на вашей кредитной карте есть логотип Visa, вы можете снимать наличные во всех банкоматах, входящих в сеть Visa.

Как мне найти банкомат в стране, куда я направляюсь?

Карту Visa принимают более чем в 200 странах и регионах мира. Вы можете найти банкомат, воспользовавшись нашим навигатором по банкоматам. Также вы можете воспользоваться услугами любого банкомата с логотипом Visa.

Будет ли мой ПИН-код работать в другой стране?

Да*. ПИН-код, которым вы пользуетесь у себя дома, будет работать и за границей. Но некоторые банкоматы принимают только 4-значные ПИН-коды. Если ваш ПИН-код длиннее 4 знаков или содержит буквы, обратитесь в свой банк.

* Некоторые эмитенты могут предложить вам изменить свой ПИН-код. Перед поездкой уточните у своего эмитента, есть ли в этом необходимость.

Смогу ли я выбрать свой родной язык, пользуясь банкоматом за границей?

Большинство банкоматов предоставляют выбор языка. Скорее всего, у вас будет возможность выбрать язык, который вы понимаете.

Какие операции можно проводить через банкомат, помимо снятия наличных?

В большинстве банкоматов вы сможете проверить баланс своего счета. Некоторые банкоматы также предоставляют выбор счетов, доступ к которым вы можете получить.

Есть ли дополнительная комиссия за снятие наличных денег за границей?

Да. За эту услугу ваш банк обычно снимает с вашего счета номинальную комиссию Пожалуйста, обратитесь в свой банк, чтобы узнать подробности. В некоторых случаях банк, владеющий банкоматом, также может взимать комиссию. Если такая комиссия есть, вас уведомят об этом сообщением на экране банкомата.

Будет ли отображаться баланс моего счета в домашней валюте?

Некоторые банкоматы будут отображать ваш баланс в домашней валюте, в то время как другие — в валюте страны пребывания. Обратите на это внимание, просматривая сведения по балансу счета на экране банкомата.

Куда можно позвонить, если мне понадобится помощь, чтобы снять наличные деньги за границей?

В таком случае вы можете позвонить в Службу глобальной поддержки Visa, работающую круглосуточно и без выходных. Проверьте, что вы набираете верный для страны пребывания номер, пройдя по этой ссылке.

Что делать, если банкомат «проглотил» мою карту?

Банкоматы оснащены технологиями, которые помогают предотвращать мошеннические транзакции. По этой причине банкоматы, как правило, не возвращают карту, если вы совершаете несколько попыток снять наличные деньги, вводя неверный ПИН-код. Если это произошло, просьба немедленно сообщить об этом. На банкомате должен быть указан номер местной службы помощи, а если банкомат находится рядом с отделением банка, вы можете обратиться к персоналу банка. Вас попросят удостоверить свою личность, предъявив соответствующие документы. Если вы не можете получить свою карту обратно, немедленно сообщите об этом в свой банк.

Что делать, если сумма, полученная в банкомате, неверная?

Если вы получили неверную сумму, немедленно сообщите об этом своему банку. Такие случаи обычно фиксируются банком, которому принадлежит банкомат. Этот банк, в свою очередь, обратится к эмитенту вашей карты, чтобы скорректировать сумму транзакции. Поэтому убедитесь, чтобы с вашего счета была списана верная сумма.

Где можно получить более подробную информацию об использовании банкоматов за границей?

За более подробной информацией обратитесь в свой банк.

Как снять деньги в банке | Снятие в банке

Время чтения: 4 минутыЕсли вы впервые пользуетесь новыми банковскими системами и открываете личные счета, это может сбить с толку. Для простейших транзакций, таких как снятие наличных, есть несколько решений, а технологии сделали доступными новые, о которых даже взрослые могут не знать.

Снять деньги в банкомате

Самый эффективный способ снять деньги с вашего банковского счета — использовать банкомат.Вы можете использовать дебетовую карту или карту банкомата; каждый связан с другим типом банковского счета. Дебетовые карты используются для покупок с текущего счета, а также могут использоваться в банкоматах.

С другой стороны, банкоматные карты можно использовать в банкоматах, но не для покупок. Они часто связаны со сберегательными счетами, на которые обычно накладываются ограничения на совершение покупок.

Для снятия денег в банкомате:

- Обычно для использования банкомата вам понадобится карта, но некоторые банки предоставляют другие возможности.

- Вставьте карту в слот на машине.

- Введите свой четырехзначный PIN-код (персональный идентификационный номер)

- Перемещайтесь по параметрам с помощью сенсорного экрана или цифровой клавиатуры.

- Большинство счетов имеют дневные лимиты на снятие средств, и большинство автоматов выдают наличные только в количестве, кратном 20.

- Помните, что хотя банкоматы, принадлежащие вашему банку, обычно не взимают плату за их использование, если вы используете банкомат за пределами сети своего банка, с вас могут взиматься разные суммы за транзакцию.

Можно ли снимать деньги в банкомате без дебетовой карты?

Это зависит от вашего банка и от того, насколько он интегрирован с новыми технологиями. Некоторые банки позволяют снимать деньги в банкоматах другими способами. Если вы потеряете свою карту или ее украдут, многие банки позволят вам получить доступ к банкоматам без карты через мобильные приложения, онлайн-счета или снимать деньги в отделении, поговорив с кассиром.

Снять деньги в банке лично

Вы также можете снять деньги, зайдя в отделение и поговорив с кассиром банка.В большинстве случаев, как и в банкомате, вам понадобится карта, связанная с учетной записью, из которой вы хотите снять деньги, поскольку кассир будет запускать карту и также запрашивать ваш PIN-код для доступа к средствам. Это может занять больше времени, но вы можете поговорить с реальным человеком, если у вас возникнут вопросы или проблемы с учетной записью.

Если вы потеряли карту, ее украли или ее нет у вас по какой-либо другой причине, самый простой способ получить доступ к средствам — поговорить с кассиром.В банке могут быть предусмотрены процессы, позволяющие вам получить доступ к своим счетам без карты с использованием личных идентификационных номеров или других уникальных кодов, установленных в случае утери карты.

Даже если вы просто забыли свою карту дома, кассир может получить доступ к вашей учетной записи с помощью личной идентификации.

Получите кэшбэк с дебетовой карты

Большинство продуктовых магазинов, а также некоторые заправочные станции и круглосуточные магазины позволяют добавлять «кэшбэк» к транзакции. Кэшбэк — это относительно простой процесс, который позволяет вам использовать этот магазин как банкомат в дополнение к совершению покупок.

Когда вы совершаете покупку, магазин, предлагающий возврат денег, предложит вам либо через устройство, считывающее вашу дебетовую карту, либо через кассира, который спросит вас, хотите ли вы вернуть деньги. Если вы выберете «да», вам будет предложено ввести сумму.

Кэшбэк — это процесс, при котором магазин возвращает вам наличные, а затем снимает эту сумму с вашего банковского счета. Это похоже на использование банкомата, когда магазин выступает в роли третьей стороны.

У вас должна быть запрашиваемая сумма на вашем банковском счете, и она должна быть доступна для немедленного использования, так как магазин немедленно снимет с вашего счета.Кэшбэк недоступен для кредитных карт.

Снятие денег без карты банкомата или дебетовой карты

Существует несколько способов использования средств на своем банковском счете без карты, в том числе через онлайн-банкинг, мобильные приложения и письменные чеки.

Интернет-банк

В наши дни большинство банков предоставляют вам доступ к вашим счетам через онлайн-сервисы, и вы можете использовать эту услугу для оплаты счетов прямо со своих счетов. Многие биллинговые компании позволяют настраивать автоматические транзакции из вашего банка, чтобы вам не приходилось платить напрямую.Это не столько вывод денег, сколько способ оплаты.

Мобильные приложения

Это зависит от вашего банка. Некоторые банки позволяют использовать ваше мобильное устройство в банкоматах вместо карты, и вы обычно можете получить доступ ко всем обычным опциям онлайн-банкинга через мобильное приложение.

Написать чек

Чеки— это еще один способ заплатить кому-либо напрямую со своего банковского счета без карты. До того, как появились дебетовые и кредитные карты, чеки были одним из основных способов, помимо наличных, для расчетов с людьми.Сегодня они используются нечасто, и большинство людей выбирают более быстрые и простые цифровые альтернативы для предоставления платежей, но некоторые организации иногда требуют обналичивание чеков.

Они по-прежнему являются одним из самых надежных способов осуществления платежей тем, у кого нет возможности принимать карты, например, в случае личных платежей, и они по-прежнему часто используются для оплаты государственных учреждений и арендодателей, которые вы арендуете. из.

При использовании чека деньги поступают непосредственно с вашего счета на счет получателя, поэтому это не столько способ снятия средств, сколько способ оплаты или способ перевода денег с одного счета на другой.

Если вы ищете другой способ отправки или получения денег, MoneyGram — еще один глобальный поставщик инновационных услуг денежных переводов и платежей. Вы можете отправить онлайн на дебетовую карту Visa за комиссию в размере 0 долларов!

Источник изображения: https://depositphotos.com/

Снятие: обзор

Что такое вывод средств?

Вывод включает снятие средств с банковского счета, сберегательного плана, пенсии или траста. В некоторых случаях должны быть выполнены условия для вывода средств без штрафных санкций, а штраф за досрочное снятие средств обычно возникает в случае нарушения пункта инвестиционного контракта.

Как работает вывод средств

Снятие может осуществляться в течение определенного периода времени фиксированной или переменной суммой или единовременно, а также в виде снятия наличных или в натуральной форме. Снятие наличных требует конвертации авуаров на счете, плане, пенсии или траста в наличные, как правило, путем продажи, в то время как снятие наличных означает просто вступление во владение активами без конвертации в наличные.

Как управлять снятием средств с пенсионного счета

Примеры вывода средств

Некоторые пенсионные счета, известные как IRA, имеют особые правила, регулирующие сроки и суммы снятия средств.Например, бенефициары должны начать получать необходимое минимальное распределение (RMD) или выход из традиционного IRA к 72 годам. В противном случае на лицо, владеющее счетом, налагается штраф в размере 50% RMD.

С другой стороны, за некоторыми исключениями, владелец счета должен воздерживаться от снятия средств до достижения возраста как минимум 59½ лет, в противном случае Налоговая служба взимает 10% от суммы снятия в качестве штрафа. Финансовые учреждения рассчитывают RMD на основе возраста владельца, остатка на счете и других факторов.

Ключевые выводы

- Вывод средств включает снятие средств с банковского счета, сберегательного плана, пенсии или траста.

- Некоторые счета не работают как простые банковские счета и несут комиссию за досрочное снятие средств.

- Как депозитные сертификаты, так и индивидуальные пенсионные счета имеют дело со штрафами за снятие средств, если счета снимаются до установленного времени.

В 2013 году IRS собрало статистику об IRA и людях, которые досрочно выводят деньги.В течение 2013 налогового года более 690 000 человек заплатили штрафы за досрочное снятие средств, что намного меньше, чем 1,2 миллиона в 2009 году.

Особые соображения

Сумма штрафов за тот же период снизилась с 456 миллионов долларов до 221 миллиона долларов. Люди, зарабатывающие от 50 000 до 75 000 долларов США, а затем от 100 000 до 200 000 долларов США, чаще всего выходили из IRA. Несмотря на эти огромные цифры, пенсионные счета — не единственный способ для инвесторов заработать деньги на снятии средств в более позднее время.

Снятие может осуществляться в течение определенного периода времени фиксированной или переменной суммой или единовременно.

Помимо снятия IRA, банки обычно предлагают депозитные сертификаты (CD) как способ для инвесторов зарабатывать проценты. CD приносят более высокие процентные ставки, чем традиционные сберегательные счета, но это потому, что деньги остаются в распоряжении банка в течение минимального количества времени. Срок погашения компакт-дисков наступает через установленный период времени, а затем кто-то может снимать платежи со счета, включая любые проценты, начисленные за этот период времени.

Штрафы за досрочное снятие с компакт-дисков высокие. Если кто-то досрочно отказывался от годового CD, средний штраф составлял шесть месяцев процентов. Для пятилетнего компакт-диска типичный штраф составлял 12 месяцев. Если кто-то снимал деньги с трехмесячного CD досрочно, штраф включал все три месяца процентов, накопленных на счете.

Некоторые штрафы со стороны банков сводились к удержанию небольшого процента, такого как 1% или 2%, от основной суммы, инвестированной в компакт-диск.Банки начисляют штрафы за досрочное снятие средств пропорционально времени, в течение которого инвестор должен оставить деньги на счете, а это означает, что более долгосрочные CD получают более высокие штрафы.

Могу ли я снять деньги со своего сберегательного онлайн-счета? | Финансы

Могу ли я снимать деньги со своего сберегательного онлайн-счета? | Финансы — Zacks- Home

- Акции Акции +

- Фонды Фонды +

- Прибыль Прибыль +

- Скрининг Скрининг +

- Финансы Финансы +

- Портфель 5 + 9012

- Услуги Услуги +

- Финансы

- Управление деньгами

- Банковское дело

- Могу ли я снимать деньги со своего сберегательного онлайн-счета?

- Электронный депозит в размере 500 долларов США или более

- Поддерживать баланс на начальный день в размере 1500 долларов США

- Поддерживать средний баланс начального дня в размере 5000 долларов США или более в любой комбинации вашей проверки и привязки квалификационные депозиты / инвестиции.

- Снятие или внесение 10 000 долларов или более

- Снятие или внесение сумм, подозрительно близких к 10 000 долларов (например,г. 9800 долларов), когда кажется, что вы избегаете отчета IRS.

- Структурированные выплаты или депозиты (например, 5000 долларов США в месяц 1 и снова во втором месяце).

- Официальное удостоверение личности государственного образца.Это могут быть водительские права вашей страны или паспорт любой страны.

- Официальные банковские выписки, включая следующую информацию:

- Логотип вашего банка или фирменный бланк банка (должен быть выдан банком).

- Ваше имя как владельца счета.

- Номер банковского счета, который вы будете использовать для вывода средств.

- Ваш код сортировки, если вы находитесь в Великобритании или Ирландии.

- Полные имя и фамилия (убедитесь, что это имя соответствует вашей идентификации)

- Домашний адрес

- Телефон

- Дата рождения

- SSN или ITIN (США) или номер национального страхования (Великобритания)

- ID или номер паспорта.

- Номер счета или IBAN (европейские счета)

- Номер маршрута (США) или код отделения (европейские счета)

- Адрес банка

- Портфель Образование Образование +

Почему Zacks? Научитесь быть лучшим инвестором.

Автор: Alan Sembera

Вы можете снять деньги со сберегательного онлайн-счета несколькими способами.

Brand X Pictures / Brand X Pictures / Getty Images

Онлайн-банкинг становится все более распространенным — даже среди небольших местных банков. Вы можете управлять своими сберегательными счетами онлайн и даже открывать счета в банках, которые ведут всю свою деятельность онлайн.Хотя это упрощает оплату счетов и управление счетами, часто затрудняет снятие средств. Когда вам нужно снять деньги со сберегательного онлайн-счета, у вас есть несколько вариантов.

Дебетовая карта

Самый простой способ получить деньги со сберегательного онлайн-счета — использовать дебетовую карту. Большинство онлайн-банков предлагают клиентам дебетовые карты, но вам, возможно, придется предоставить банку информацию о кредитной карте при подаче заявления, чтобы банк мог подтвердить ваш адрес. Получив карту по почте, вы можете мгновенно снять деньги через банкомат или получить деньги обратно у продавца.Эти карты часто требуют комиссии за транзакцию через банкомат, особенно если вы используете их в чужом банке.

Онлайн-перевод

Вы можете снимать деньги со своего онлайн-счета и переводить их в электронном виде на другой счет в том же или другом банке. Перевод может занять несколько дней, если вы переводите деньги в другой банк, и некоторые банки взимают комиссию за эту услугу. Чтобы осуществить перевод, вам необходимо знать маршрутный номер и номер счета в другом банке.Эти числа можно найти в нижней части ваших чеков, если у вас есть текущий счет. Если у вас нет чеков, спросите в банке маршрутный номер или найдите номер на веб-сайте банка.

Check Request

Онлайн-банки вышлют вам чек на определенную сумму по вашему запросу. Затем вы можете обналичить чек на месте или внести чек на другой счет. Этот вариант требует, чтобы вы подождали почтовый ящик.

Банковский перевод

Если вам нужны деньги быстро, вы можете запросить банковский перевод в тот же день со своей онлайн-учетной записи на локальную.Не все интернет-банки предлагают эту услугу. Электронный перевод отличается от обычного перевода на счет, поскольку он идет напрямую из одного банка в другой и не должен проходить через центральную расчетную палату, используемую для обычных переводов. Значит, быстрее. Плата за этот вид перевода в 2012 году колеблется от 10 до 25 долларов.

Ссылки

Биография писателя

Алан Сембера начал писать для местных газет Техаса и Луизианы. Его профессиональная карьера включает в себя работу в качестве компьютерного техника, редактора информации и составителя налоговой декларации.Шембера теперь постоянно пишет о бизнесе и технологиях. Он имеет степень бакалавра журналистики Техасского университета A&M.

Снятие денег с банковского счета? Вот сколько вам придется заплатить и ответы на все остальные вопросы

Банкомат (изображение для примера)

При снятии денег со своего счета с помощью банковской формы для вывода средств в большинстве случаев обязательно иметь банковскую сберегательную книжку. Также вы должны присутствовать при снятии наличных со своего счета.Таким образом, никто другой не может снимать деньги с вашего счета, если вы не дадите письменное согласие, разрешающее другому лицу снимать наличные от вашего имени.

Это разрешение разрешено в следующих случаях: владелец счета болен, является пожилым гражданином или инвалидом и не может лично посетить отделение банка для снятия наличных. Итак, назначьте уполномоченного представителя вашей семьи или друзей, которому вы доверяете в финансовых вопросах.

Обновите свою сберегательную книжку и на всякий случай проверьте несколько последних транзакций.Если вы обнаружите запись о транзакции, которую вы не авторизовали, немедленно сообщите об этом менеджеру филиала.

Чтобы гарантировать, что только лицо, которому вы выписали чек, сможет обналичить сумму, вы должны поставить двойную перекрестную черту и написать «Получатель платежа по аккредитиву». Такая практика является мерой предосторожности, гарантирующей, что деньги будут зачислены только на банковский счет и не будут переданы кому-либо еще.

Не сообщайте дебетовую карту или пин-код своим друзьям или коллегам по офису.Также не пишите пин-код на самой карте. Лучше запомнить. Совершая какие-либо транзакции в банкоматах, стойте рядом с банкоматом и прикрывайте клавиатуру рукой при вводе PIN-кода.

С ростом числа случаев клонирования дебетовых карт при их использовании для снятия денег в банкоматах, такие как Государственный банк Индии, Банк Индии, HDFC Bank, ICICI Bank, AXIS Bank и т. Д. Теперь разрешают использование наличных без карты. средство вывода.

Также отслеживайте подозрительные транзакции на своем банковском счете.Немедленно сообщите в свой банк, если произошла мошенническая транзакция.

Вот способы снятия наличных:

1) Использование банкомата : Самый простой способ снять деньги с вашего банковского счета — использовать банкомат. Вы можете использовать дебетовую карту или карту банкомата; каждый связан с другим типом банковского счета.

Чтобы снять деньги в банкомате:

— Традиционно для использования банкомата вам понадобится карта, но некоторые банки предоставляют другие возможности.-Вставьте карту в слот на машине.

-Введите свой четырехзначный PIN-код (персональный идентификационный номер).

-Перейдите к параметрам с помощью сенсорного экрана или цифровой клавиатуры.

-Большинство счетов имеют дневные лимиты на снятие средств, и большинство машин выдают наличные только в количестве, кратном 100.

-Помните, что хотя банкоматы, принадлежащие вашему банку, обычно не взимают плату за их использование, если вы используете банкомат за пределами сети своего банка, с вас могут взиматься разные суммы за транзакцию.

2) Снятие денег в банкомате без дебетовой карты : Некоторые банки разрешают снимать деньги в банкоматах другими способами.Если вы потеряете свою карту или она украдена, многие банки позволят вам получить доступ к банкоматам без нее через мобильные приложения, онлайн-счета или снимать деньги в филиале, поговорив с кассиром, и это также зависит от вашего банка и от того, насколько они интегрированы с новая технология.

3) Получите деньги в банке лично : Вы также можете снять деньги, зайдя в отделение и поговорив с кассиром банка. В большинстве случаев, как и в банкомате, вам понадобится карта, связанная с учетной записью, из которой вы хотите снять деньги, поскольку кассир будет запускать карту и также запрашивать ваш PIN-код для доступа к средствам.Это может занять больше времени, но дает возможность поговорить с реальным человеком, если у вас возникнут вопросы или возникнут какие-либо проблемы с учетной записью.

Если вы потеряли карту, ее украли или ее нет у вас по какой-либо другой причине, самый простой способ получить доступ к средствам — поговорить с кассиром. В банке могут быть предусмотрены процессы, позволяющие вам получить доступ к своим счетам без карты с использованием личных идентификационных номеров или других уникальных кодов, установленных в случае утери карты.

Даже если вы просто забыли свою карту дома, кассир может получить доступ к вашей учетной записи с помощью личной идентификации.

4) Интернет-банк : В наши дни большинство банков предоставляют вам доступ к вашим счетам через онлайн-сервисы, и вы можете использовать эту услугу для оплаты счетов прямо со своих счетов. Многие биллинговые компании позволяют настраивать автоматические транзакции из вашего банка, чтобы вам не приходилось платить напрямую. Это не столько вывод денег, сколько способ оплаты.

5) Мобильные приложения : Это зависит от вашего банка. Некоторые банки позволяют использовать ваше мобильное устройство в банкоматах вместо карты, и вы обычно можете получить доступ ко всем обычным опциям онлайн-банкинга через мобильное приложение.

6) Чеки : Чеки — это еще один способ заплатить кому-либо напрямую со своего банковского счета без карты. До того, как появились дебетовые и кредитные карты, чеки были одним из основных способов, помимо наличных, для расчетов с людьми. Сегодня они используются нечасто, и большинство людей выбирают более быстрые и простые цифровые альтернативы для предоставления платежей, но некоторые организации иногда требуют обналичивание чеков.

Банковские сборы : После трех бесплатных снятий средств в месяц взимается фиксированная комиссия за снятие средств в размере 150 рупий за кредитный счет.

Аналогичным образом, в случае сберегательного счета клиенты могут снимать бесплатно только трижды в месяц, после чего за каждую транзакцию будет взиматься комиссия в размере 40 рупий.

Владельцы счетов Jan Dhan получают некоторое облегчение, что означает, что, хотя с них не будет взиматься комиссия за депозиты, эти владельцы счетов должны будут заплатить комиссию в размере 100 рупий только за снятие средств.

Кроме того, пожилым людям помощь не предоставляется.Как снять большие суммы наличных денег в банке —

Можно ли снять большие суммы наличных денег в банке?

Финансовые учреждения не могут помешать вам снять деньги в банке.Вместо этого о финансовых операциях на сумму 10 000 долларов и более необходимо сообщать в налоговую службу. Чтобы снять деньги, выполните обычное снятие денег в своем банке. Для получения некоторых сумм может потребоваться менеджер или дополнительное время.

Так как же на самом деле снять в банке большие суммы наличных? Будет ли IRS думать, что вы что-то плохое?

К счастью для вас, я покажу вам все, что вам нужно знать о снятии больших сумм наличных денег. Это ваши деньги, поэтому вот как вы можете использовать их, когда захотите.

Эта статья может содержать партнерские ссылки, которые платят комиссию и поддерживают этот блог. Спасибо за Вашу поддержку!

Могу ли я снимать в банке большие суммы наличных?Вы можете снять наличные в банке в любое время. О крупных суммах денег может быть сообщено в IRS, или банку потребуется время, чтобы собрать их. Чтобы снять деньги, выполните обычный вывод или поговорите с менеджером банка.

Как правило, суммы свыше 10 000 долларов будут сообщаться в IRS.У банка есть юридическое обязательство сообщать о крупных транзакциях, чтобы предотвратить незаконную деятельность, такую как отмывание денег.

Банки не хранят большие суммы денег на руках. Поэтому, в зависимости от размера вывода, банку может потребоваться время, чтобы собрать средства. В вашем банке могут быть определенные ограничения на то, сколько денег вы можете снимать, не влияя на ваш счет.

Сколько денег вы можете снять в банке, не сообщая об этом?Ваш банк сообщит о снятии средств или депозитах на сумму от 10 000 долларов США.Банк также отвечает за отслеживание подозрительной активности, связанной с вашей учетной записью.

Для снятия нескольких покупок за один день на сумму свыше 10 000 долларов ваш банк также должен уведомить IRS. Например, снятие 3000 долларов утром и 7000 долларов днем.

Ваш банк также может сообщать о транзакциях на сумму около 10 000 долларов США. Например, вывод 9900 долларов может выглядеть так, как будто вы пытаетесь обойти порог в 10000 долларов.

Кроме того, ваш банк будет отслеживать частые транзакции на крупные суммы.Примером может быть снятие 5000 долларов каждый день в течение определенного времени.

Почему банки спрашивают, зачем вы снимаете деньги?Банки могут спросить, почему вы снимаете деньги, чтобы предотвратить незаконную деятельность. Основное беспокойство при выводе крупных средств вызывает финансирование террористов, отмывание денег и другая преступная деятельность. Большинство людей не нуждаются в больших суммах наличных денег, поэтому могут возникнуть тревожные сигналы.

Структурированное снятие наличных — это процесс снятия наличных в нескольких транзакциях во избежание уведомления IRS.Как правило, структурированный вывод средств — обычная тактика, используемая лицами, занимающимися отмыванием денег. Лицо, занимающееся отмыванием денег, пытается сделать так, чтобы деньги, заработанные незаконной деятельностью, казались законными.

Как правило, структурированное снятие средств происходит только тогда, когда кто-то замышляет что-то плохое. Например, Денниса Хастерта обвинили в снятии почти 1000000 долларов в течение пяти лет. Деннис сказал, что это было сделано для того, чтобы оставить деньги себе, но его обвинили в том, что он кому-то заплатил.

Могу ли я снять все свои деньги в банке?Вы можете снять все деньги со своего банка.Однако в некоторых банках есть минимальный депозит, чтобы ваш счет оставался открытым. Кроме того, некоторые банки могут взимать комиссию, если ваш банковский счет опускается ниже определенного порога (например, 5 долларов США).

Например, банк Chase будет взимать с текущего счета ежемесячную плату в размере 12 долларов США, если не будут выполнены определенные условия. Чтобы избежать комиссии, вы должны выполнить одно из следующих действий:

Законные причины для снятия крупных сумм наличных денег включают наличные средства на случай чрезвычайной ситуации, поездки и обмен валюты или совершение крупных покупок наличными. Причина вашего вывода может быть записана банком или отправлена в IRS. В конце концов, это ваши деньги, и вы можете тратить их, как вам заблагорассудится.

В зависимости от вашего банка, компании могут быть освобождены от кассовых операций, сообщаемых в IRS. Как правило, у предприятий есть законная потребность снимать и вносить крупные суммы наличных денег.

Нажмите, чтобы твитнуть! Пожалуйста, поделитесь! Нажмите, чтобы написать в Твиттере Резюме: Могу ли я снять большие суммы наличных в банке?Как видите, ваши деньги находятся в банке. Вы имеете право вывести свои деньги в любой момент. Однако банк будет сообщать в IRS о депозитах или снятии средств на сумму 10 000 долларов и более.

Банк обязан сообщать о подозрительной деятельности, чтобы помочь предотвратить преступную деятельность. Следовательно, следующее может вызвать сообщение в IRS:

У вашего банка могут спросить, почему вы снимаете так много денег. В конце концов, это ваши деньги, и вы можете вывести их по любой законной причине. Как правило, люди могут снимать крупные суммы на поездки и обмен валюты, покупки наличными или наличные средства на случай чрезвычайных ситуаций.

Вы можете снять все свои деньги, но будьте осторожны.Некоторые банки могут потребовать минимальный депозит, чтобы ваш счет оставался открытым. Кроме того, за нехватку средств с вас может взиматься комиссия.

В конечном счете, вам не о чем беспокоиться, если вы снимаете большие суммы наличных по юридическим причинам.

Выведите деньги на свой личный банковский счет — Справочный центр GoFundMe

Обратите внимание, что перед началом этого процесса вам необходимо будет подтвердить свою учетную запись. Наша платежная система может потребовать эту документацию для проверки данных вашей учетной записи.

Убедитесь, что у вас есть все следующие документы:Вы должны были получить электронное письмо для подтверждения вашей учетной записи, когда вы начали кампанию.Просто следуйте этим инструкциям, чтобы отправить пожертвование на ваш личный банковский счет:

Шаг 1. Начните с выбора «Снять» на панели инструментов вашей кампании. Шаг 2. Подтвердите свой номер телефона. Шаг 3. Выберите «Я» в разделе «Кто будет выводить средства?» Шаг 4. Выберите «Личный» в разделе «Какой тип банковского счета будет использоваться для снятия средств?» Шаг 5.Добавьте свою личную информацию.Вам потребуется ввести следующую информацию:

Вам потребуется ввести следующую информацию:

После того, как вы добавите свою банковскую информацию и настроите снятие средств, новые пожертвования, поступающие на ваш счет, будут проходить процесс проверки, который может занять 1-7 рабочих дней (выходные и праздничные дни не считаются рабочими днями).

Как только они станут доступны, все подтвержденные пожертвования, хранящиеся в учетной записи, будут автоматически отправляться с выбранной вами частотой (ежедневно, еженедельно, ежемесячно) и будут доставлены на ваш банковский счет в течение 2-5 рабочих дней.

Примечание: Следите за тем, чтобы в папке входящих сообщений электронной почты (и в папке со спамом) появилось письмо от нашей команды под названием « Важное сообщение от GoFundMe ». Если вы его получили, ответьте как можно скорее. Наша команда должна будет работать с вами, чтобы завершить дополнительную проверку, прежде чем средства будут отправлены.

Как снять деньги с брокерского счета

Снятие денег с пенсионных счетов

Если вы открыли индивидуальный пенсионный счет (IRA) у своего брокера и хотите снять деньги, вам необходимо знать дополнительные правила .

Снятие средств с пенсионных счетов облагается брокерскими налогами, в отличие от снятия средств с обычных брокерских счетов. Если вы снимаете деньги с традиционного счета IRA или 401 (k), вы должны заплатить подоходный налог с суммы снятия.Вы добавите снятие средств к своему налогооблагаемому доходу при составлении налоговой декларации, а затем вы должны будете заплатить полученные налоги, которые будут зависеть от вашей налоговой категории.

Более того, тем, кто моложе 59,5 лет, часто приходится платить штрафы за досрочное снятие средств, поэтому не рекомендуется использовать свои пенсионные сбережения. Федеральное правительство взимает штрафы за досрочное снятие средств в размере 10% от суммы снятия. Ваше государство также может взимать штраф. К счастью, есть исключения.Возможно, удастся избежать штрафа, если вы сняли средства по любой из следующих причин:

Порядок обработки налогов и штрафов зависит от брокера. Некоторые требуют, чтобы вы удерживали их из суммы, которую вы снимаете, что означает, что вам нужно будет вывести больше денег, чтобы получить желаемую сумму. Другие позволяют вам решить, хотите ли вы что-либо скрывать.

97, 104 Инструкции 117)

97, 104 Инструкции 117)  Например, если поблизости нет ни одного банкомата вашего банка, вы можете перевести деньги на счет в другом банке, а затем обналичить их в его отделении. Однако, приготовьтесь к тому, что за снятие средств в кассе банк может взять комиссию

Например, если поблизости нет ни одного банкомата вашего банка, вы можете перевести деньги на счет в другом банке, а затем обналичить их в его отделении. Однако, приготовьтесь к тому, что за снятие средств в кассе банк может взять комиссию Впишите нужную сумму и укажите реквизиты той карты, на которую нужно сделать перевод. Если одна из карт неименная, то сервис может отклонить заявку

Впишите нужную сумму и укажите реквизиты той карты, на которую нужно сделать перевод. Если одна из карт неименная, то сервис может отклонить заявку