Как торговать на бирже в интернете новичку

Торговля на бирже является одним из наиболее прибыльных способов вложения свободных средств. При наличии аналитических навыков и теоретических знаний о рыночных механизмах, даже новичок может понять, как правильно торговать на бирже.

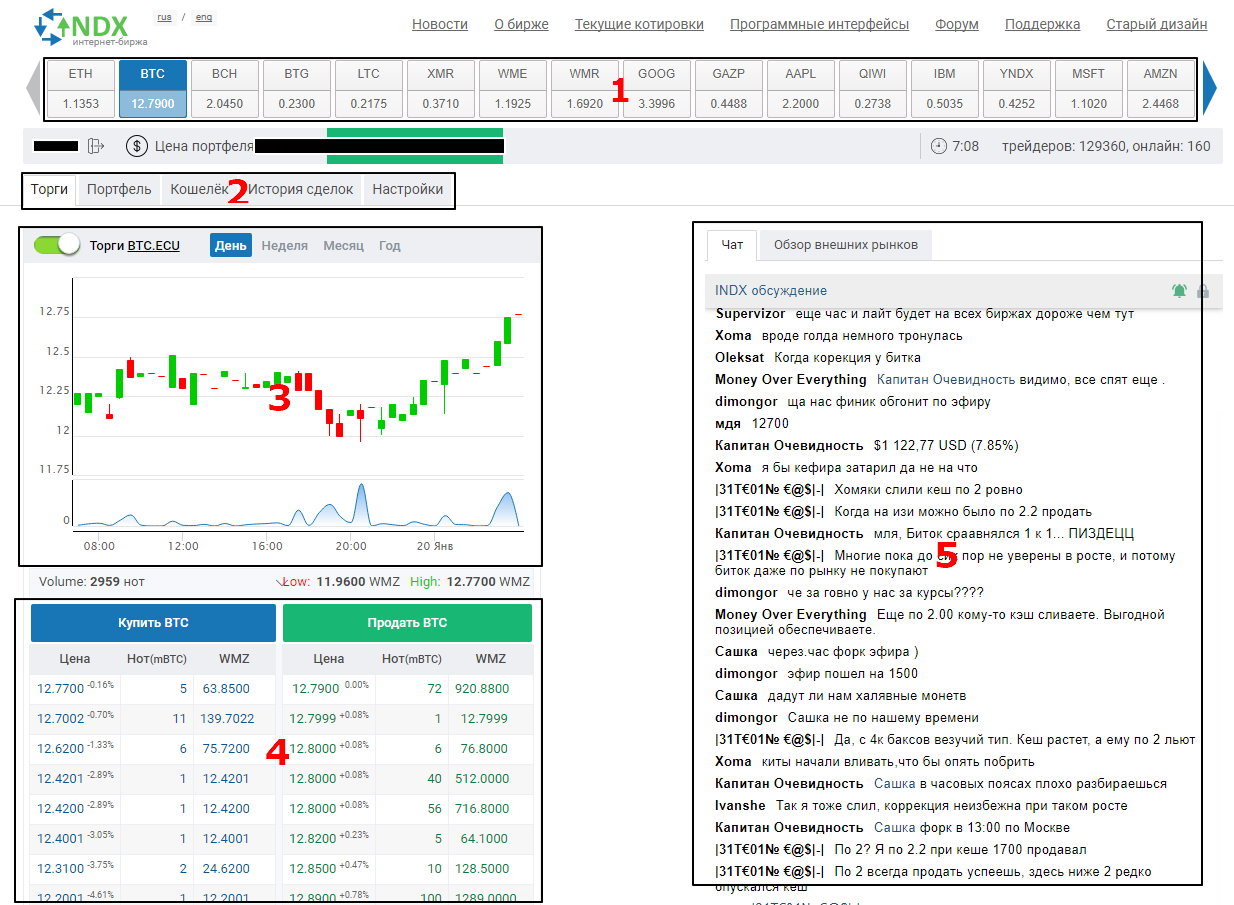

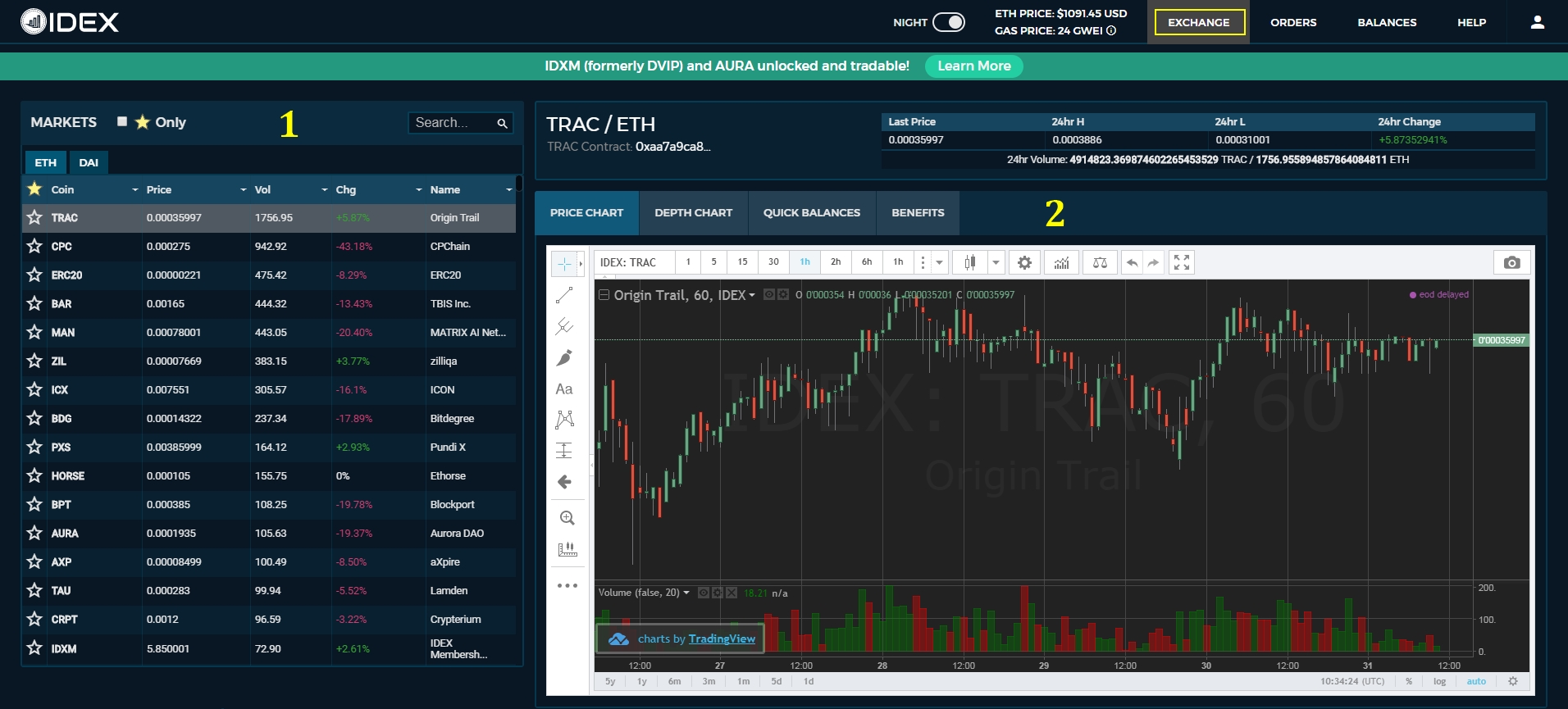

До развития информационных технологий, для брокеров был доступен только офлайн-трейдинг. Тысячи игроков собирались в биржевых зданиях. Но благодаря множеству новых онлайн-сервисов, торговля на бирже стала доступна даже новичкам. Безусловно, для успешного трейдинга недостаточно лишь интуиции и аналитических способностей. Чтобы узнать, как торговать на бирже в интернете с наибольшей выгодой, необходимо усвоить несколько правил и принципов:

- Разработка биржевой стратегии

- Торговля через надёжные брокерские компании

- Использование нескольких биржевых инструментов

- Трейдинг на разных рынках

- Следование трендам

Разработка биржевой стратегии

Практически любой систематический заработок требует планирования. И игра на бирже через интернет – не исключение, особенно для новичка. Разработка стратегии поможет определить используемые рынки и инструменты для наиболее выгодных вложений.

И игра на бирже через интернет – не исключение, особенно для новичка. Разработка стратегии поможет определить используемые рынки и инструменты для наиболее выгодных вложений.

Существует несколько вариантов разработки стратегии по торговле на бирже через интернет:

-

Самостоятельно

Данный вариант не подходит новичкам, но при наличии большого опыта торговли на бирже он позволяет создать собственную стратегию. -

С помощью банковских сотрудников

Большинство крупных банков предоставляет возможность для торговли на бирже с помощью индивидуальных инвестиционных и брокерских счетов. За отдельную плату есть возможность получить профессиональную консультацию. -

Обратиться в брокерскую компанию

Наиболее качественные консультации могут осуществляться в брокерских компаниях. Их сотрудники обладают большим опытом и создают индивидуальную стратегию совершения сделок на бирже для каждого клиента.

Торговля через надёжные брокерские компании

В интернете можно найти тысячи предложений о брокерских услугах. Значительная их часть относится к мошенническим и создана с целью кражи средств пользователей. При сделках на бирже через интернет необходимо работать только с крупными компаниями. Особенно это актуально для новичков, не имеющих опыта в трейдинге.

В России работает несколько крупных брокерских компаний, но «БКС Брокер» занимает наибольший рыночный сегмент. Она обеспечивает почти четверть сделок на Московской бирже. Значительная часть из них производится частными лицами через интернет. Для новичка в данной компании есть ряд преимуществ:

- Консультации и помощь в работе

- Возможность попробовать свои силы на различных рынках

- Курсы для инвесторов различного уровня сложности

- Опытный персонал с большим стажем работы и высокой квалификацией

- Возможность торговли на бирже через мобильное приложение

Использование нескольких биржевых инструментов

Торговля на бирже возможна с использованием нескольких типов сделок и ценных бумаг. Освоить их может даже новичок, особенно с помощью профессиональных консультаций. Все они доступны, в том числе, и при работе через интернет. Основными биржевыми инструментами являются:

Освоить их может даже новичок, особенно с помощью профессиональных консультаций. Все они доступны, в том числе, и при работе через интернет. Основными биржевыми инструментами являются:

-

Акции

Ценные бумаги, выпускаемые компаниями и обозначающие долю в их стоимости. Владельцы акций получают дивиденды, в зависимости от прибыли и политики руководителей компаний. Торговля акциями через интернет – один из наиболее простых инструментов и будет понятен даже новичку. Главной целью брокера является приобрести акции по низкой цене и продать по высокой. Данный инструмент является достаточно рискованным и вряд ли подойдёт для новичка. Опытные игроки зарабатывают около 30% в год от вложенных средств. Индексы

Индексы показывают общее состояние целой отрасли экономики отдельного государства или региона. В индексы включены стоимости акций нескольких компаний, являющихся ведущими в той или иной отрасли. Наиболее популярные индексы – Dow Jones (Доу Джонс), Nasdaq (Насдак) или S&P 500 (СэндП). Для новичка использование индексов на бирже является рискованным, но их динамика более предсказуема, чем стоимость акций.

Для новичка использование индексов на бирже является рискованным, но их динамика более предсказуема, чем стоимость акций.-

Ценные металлы

Торговля металлами может приносить высокую прибыль, относительно большинства других инструментов на бирже. Благодаря множеству интернет-ресурсов, на которых представлена динамика стоимости металлов, возможно предугадать скачки цен на них. Наибольшая прибыль может быть извлечена в переломные периоды на бирже, когда курс стоимости металла достигает минимума или максимума. Годовая прибыль, в зависимости от изменений стоимости металлов, может достигать 1000%. -

Фьючерсы

Данный инструмент торговли на бирже подразумевает заключение контрактов на будущую покупку сырья. Цель брокера при покупке фьючерса заключается в приобретении сырья по определённой цене, которое будет поставлено позже. При повышении цены сырьё продаётся, а биржевой игрок получает прибыль. К примеру, брокер приобретает фьючерс на нефть по цене 60$ за баррель.

-

Валютные пары

Заработок через интернет на изменениях курсов валют прост и понятен. Суть инструмента заключается в покупке валюты по низкой цене и продаже по высокой. Рискованность является главным минусом для новичка. Даже опытные брокеры не всегда идеально предугадывают колебания курса. Он зависит от геополитической обстановки, экономики государства, настроений на бирже и многих других факторов. -

Опционы

Из-за относительной сложности механизма работы опциона, его использование требует предварительной подготовки. В интернете существует множество предложений по заработку на опционах, но без профессиональной консультации новичку будет трудно освоить данный вид сделок. Опцион является правом на покупку сырья по фиксированной цене в течении определённого времени. К примеру, трейдер покупает на бирже опцион на покупку 100 баррелей нефти в течении суток за 10$. В данный момент цена нефти составляет 60$ за баррель. Через несколько часов она поднимается до 62$. Таким образом, брокер заработал по 2$ с каждого барреля, за вычетом 10$ за покупку опциона. Его суммарный заработок составил 190$.

Опцион является правом на покупку сырья по фиксированной цене в течении определённого времени. К примеру, трейдер покупает на бирже опцион на покупку 100 баррелей нефти в течении суток за 10$. В данный момент цена нефти составляет 60$ за баррель. Через несколько часов она поднимается до 62$. Таким образом, брокер заработал по 2$ с каждого барреля, за вычетом 10$ за покупку опциона. Его суммарный заработок составил 190$.

Для новичка наиболее оптимальными инструментами на бирже являются торговля ценными металлами, фьючерсы и опционы. Они могут обеспечить наибольший доход при небольших вложениях и относительно низких рисках.

Трейдинг на разных рынках

Для успешной работы на бирже через интернет новичку потребуется выбрать один или несколько рынков. Для этого необходима консультация опытного специалиста, так как новичок не обладает необходимыми знаниями для правильного выбора.

а

Отсутствие опасений при выходе на новый рынок – значимый фактор для успешной торговли на бирже через интернет. Поэтому для новичка является важным научиться точно определять тенденции различных рынков. Данное умение необходимо на случай принятия решения о прекращении работы с бесперспективным рынком.

Поэтому для новичка является важным научиться точно определять тенденции различных рынков. Данное умение необходимо на случай принятия решения о прекращении работы с бесперспективным рынком.

Следование трендам

Политика следования рыночным тенденциям поможет новичку усвоить азы работы на бирже через интернет. Общие тренды, присутствующие на бирже, всегда направлены на получение прибыли. Они формируются множеством игроков, в том числе и имеющих значительный опыт.

После того, как новичок приобретёт необходимые аналитические навыки, необходимость следования трендам исчезнет. Это позволит игроку не только извлекать выгоду наравне со всеми, но и получать прибыль от предугадывания действий других участников биржи.

Распространение игры на бирже через интернет

Благодаря развитию цифровых СМИ и большому количеству пособий, торговля на бирже стала доступной даже для неопытных игроков. Банковские организации и брокерские компании также стремятся привлечь на биржу как можно больше новичков.

Квалифицированные специалисты и штат аналитиков, работающих в брокерских компаниях помогают понять, как начать играть на бирже. Для новых игроков доступны все инструменты трейдинга. Работа на бирже через интернет становится всё более удобной и прибыльной благодаря появлению новых специализированных сайтов и мобильных приложений.

Торговля на бирже | Svitinvest

Каждый, кто задумывается о том, как начать торговать на бирже, начинает с вопросов: какую выбрать торговую программу? какими финансовыми инструментами торговать? на какой бирже? как выбрать брокера? сколько можно заработать и какой должен быть первоначальный депозит?

Но, прежде чем посвятить свое время биржевой торговле, необходимо определиться с тремя основными составляющими успешных торгов.

1. Цель.

Что именно вы хотите получить от торговли на бирже?

“Заработать денег” – это слишком общая формулировка, которая не добавляет ясности, и никак Вам не поможет.

“Сделать торговлю на бирже основным источником дохода” – уже конкретнее, и вполне достижимый вызов. Тогда будьте готовы инвестировать значительные временные и денежные ресурсы в обучение, наработку практических навыков и приобретение опыта.

“Диверсифицировать свои сбережения, вкладывая средства в потенциально более доходные финансовые инструменты” – отличная цель, которая подходит для 90% инвесторов. Но нужно помнить также о том, что помимо высокой доходности биржевые инструменты несут в себе и определенные риски.

“Играть на бирже, удовлетворить свою тягу к азарту” – это тоже допустимая цель, главное себе честно в этом признаться.

2. Время.

Сколько времени вы готовы выделить для биржевой торговли? Это важный момент, многие его упускают и совершают большую ошибку. Если вы поставили цель – “Сделать торговлю на бирже – основным источником дохода”, но при этом работаете целый день и еще сверхурочно, то вас просто не хватит ни на обучение, ни на анализ информации, ни на саму торговлю.

Если вы поставили цель – “Сделать торговлю на бирже – основным источником дохода”, но при этом работаете целый день и еще сверхурочно, то вас просто не хватит ни на обучение, ни на анализ информации, ни на саму торговлю.

Прежде чем приступать к изучению стратегий трейдинга, четко определитесь и спланируйте когда и сколько времени вы сможете на это выделить. Иначе разочаруетесь в трейдинге, даже не начав торговать.

3. Капитал.

Не зависимо от цели и стратегии, деньги, которые вы планируете инвестировать это должны быть ваши личные свободные сбережения. Ни кредитные, ни одолженные у друзей или родственников, ни отложенные на обучение, ремонт дома, машину и т.д.

Соотнесите вашу инвестиционную цель и сумму, которую готовы инвестировать. Если вы собираетесь жить за счет биржевой торговли, но при этом ваш стартовый капитал составляет 5-10 тыс грн. То сначала придется поработать над формированием инвестиционного капитала.

Давайте разберем это момент подробней. Допустим, за год ваш депозит вырос на 100% или 200%. Это, на минуточку, в 5-10 раз больше, чем предлагают банки по депозитам. Но если перевести эту огромную доходность в реальные цифры, то прибыль составит всего 10-20 тыс грн за год. Если эту сумму еще разделить на 12 месяцев, то месячный доход получится, где-то в районе прожиточного минимума. Всем известно, что прожить за «минимальный прожиточный минимум» у нас в стране нереально. Соответственно, чтобы жить за счет биржевых спекуляций, — нужно инвестировать значительно большие суммы. Если необходимой суммы пока нет, то нужно менять первоначальную цель. Например, получать дополнительный доход к уже имеющемуся постоянному зароботку, может быть вполне приемлемой целью.

Допустим, за год ваш депозит вырос на 100% или 200%. Это, на минуточку, в 5-10 раз больше, чем предлагают банки по депозитам. Но если перевести эту огромную доходность в реальные цифры, то прибыль составит всего 10-20 тыс грн за год. Если эту сумму еще разделить на 12 месяцев, то месячный доход получится, где-то в районе прожиточного минимума. Всем известно, что прожить за «минимальный прожиточный минимум» у нас в стране нереально. Соответственно, чтобы жить за счет биржевых спекуляций, — нужно инвестировать значительно большие суммы. Если необходимой суммы пока нет, то нужно менять первоначальную цель. Например, получать дополнительный доход к уже имеющемуся постоянному зароботку, может быть вполне приемлемой целью.

Конечно, есть примеры трейдеров, которые зарабатывали по 2000-3000 и более процентов. Но у каждого из них, за плечами был долгий путь обучения, практики, проб, ошибок и потерь, который они прошли, чтоб научиться достигать такие результаты.

Прежде чем начать торговать на бирже, очень важно адекватно оценивать свои возможности и имеющиеся ресурсы.

Как я потерял все деньги на бирже

В это время я еду на день рождения к друзьям, и всё это время судорожно пытаюсь завершить сделку с телефона. В итоге цена меняется таким образом, что у меня оказывается минус 5 тысяч долларов. Звонит Виктор с криками: «Американцы ввели плавающий спред!» И предлагает внести ещё денег, которых у меня нет. Звонит Саша и предлагает внести 500 долларов мне, и он сам вложит столько же своих денег. На это я соглашаюсь. Сделку восстанавливают, я на дне рождения, весь зелёный. Минус приближается уже к 6 тысячам долларов. Виктор мне в это время постоянно звонит, злится и бросает трубку. Потом перезванивает и говорит, что спред вернут в нормальное русло в понедельник. Я жду.

Конечно, в понедельник ничего не меняется — и во вторник, и среду, и четверг. В это время я понял, что мне заблокировали сайты и что нет никакого плавающего спреда, и вообще они мошенники и всё делали для того, чтобы выманить деньги. Осознав, что на счёте у меня осталось 2 тысячи долларов, я закрываю сделку с минусом 6 тысяч долларов.

После я пишу претензию по поводу изменения цены сделки. Перезванивает «хороший» брокер и говорит, что всё дело в «плавающем спреде». Тут я уже срываюсь, говорю, что всё это обман, что нельзя изменить цену открытого ордера. На что он отвечает: «Я не знаю». И это человек, который рассказывает, что работает в этой сфере десять лет. Аргумент один — это рынок, здесь возможно всё. Буквально: «Люди здесь как зарабатывают миллионы, так и теряют. На бирже много чего необъяснимо. Но никто мне не набирает и никто мне не ноет». И продолжает нагнетать обстановку: «Никто не знает, как система работает. Ты, когда идёшь на рынок, знаешь, что всё сопряжено с рисками. Если ты знаешь, что здесь риски, зачем ты сюда идёшь? Найди себе какое-то другое занятие, продавай молоко».

Связываюсь с «плохим» брокером, и он говорит, что я не мог закрыть сделку из-за перезагрузки сервера. И тут одобряют мне мою заявку на выдачу средств — 2 тысячи долларов. И из них мне приходит опять только 10 %. Звонок финансового отдела как песня (всё это я записывал на диктофон): «Вы понимаете, что происходит в мире? Банк не принимает транзакции! Нефть падает! Крах банковской системы у вас в стране!» – кричит в трубку истеричная Ксения Михайлова. Вопрос второй: почему деньги пришли не на валютный банковский счёт, а на рублёвую карту? Сотрудница объясняет это тем, что какой-то робот сам решает и находит оптимальный и самый удобный способ. «Сейчас у многих банков отзывают лицензии, у банков все транзакции из-за границы очень сильно проверяются, попадают под подозрения по отмыванию денег», — услышал я. И завершающее — «доллары приходят из-за границы и на долларовый счёт, всё проверяется, поэтому вам было отослано всё на карту, потому что карта у вас рублёвая». И опять «оставшаяся сумма на транзитном счёте, мы её вернём и будем вас информировать». Прошёл почти месяц — нет никакой информации. Деньги с торгового счёта ушли, на карточку они не пришли. Они где-то зависли: дозвониться до них я не могу ни на один из номеров, на претензии в почту тоже мне никто не отвечает.

Вопрос второй: почему деньги пришли не на валютный банковский счёт, а на рублёвую карту? Сотрудница объясняет это тем, что какой-то робот сам решает и находит оптимальный и самый удобный способ. «Сейчас у многих банков отзывают лицензии, у банков все транзакции из-за границы очень сильно проверяются, попадают под подозрения по отмыванию денег», — услышал я. И завершающее — «доллары приходят из-за границы и на долларовый счёт, всё проверяется, поэтому вам было отослано всё на карту, потому что карта у вас рублёвая». И опять «оставшаяся сумма на транзитном счёте, мы её вернём и будем вас информировать». Прошёл почти месяц — нет никакой информации. Деньги с торгового счёта ушли, на карточку они не пришли. Они где-то зависли: дозвониться до них я не могу ни на один из номеров, на претензии в почту тоже мне никто не отвечает.

Торговля на бирже – 15 советов начинающим и продолжающим

Начало от Капитана Очевидность

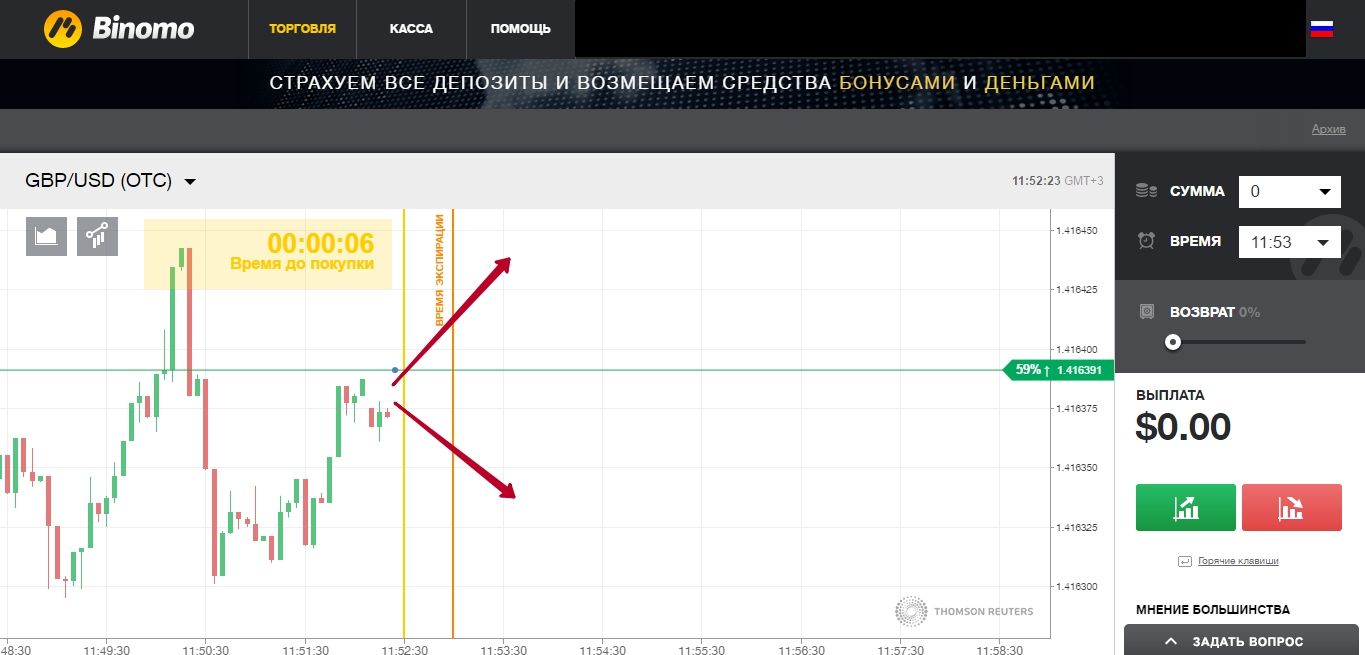

Торговля на бирже – один из способов активных инвестиций. Когда вы не просто прикупили пакетик акций и ждете регулярного поступления прибыли, но зарабатываете на колебании курсов.

Когда вы не просто прикупили пакетик акций и ждете регулярного поступления прибыли, но зарабатываете на колебании курсов.

Условно это можно сравнить с традиционным торговым бизнесом. Купи дороже – продай дешевле. Или наоборот.

Чем традиционно торгуют:

- валютными парами

- ресурсами

- акциями

- фьючерсами

Криптовалюты также относятся к валютным парам, но их принято выделять в отдельную группу из-за индивидуальной специфичности (помимо признаков денег у них есть и признаки ресурсности – в частности, конечность числа тех же Биткоинов).

Торговля на бирже для начинающих чаще всего стартует с валютных пар – они кажутся более привычными, понятными и предсказуемыми. Спорное утверждение. Но психологически действительно удобнее начинать с валют.

Как это все происходит

Существуют так называемые маркет-мэйкеры («market maker» — создатель рынка с англ.). Крупные компании и политические объединения, вливающие в рынок огромные средства и действительно способные подвинуть цену.

Крупные компании и политические объединения, вливающие в рынок огромные средства и действительно способные подвинуть цену.

Условно говоря, движение цены происходит на соперничестве тех, кто хочет «продать подороже» и «купить подешевле». Плюс – на влиянии политических событий. Например, вышла новость о войне или техногенной катастрофе в какой-то стране. Валюта этой страны стремительно начнет дешеветь – крупные инвесторы выводят средства, спасая инвестиции.

Это грубый пример, но позволяющий примерно понять, что происходит на финансовом рынке.

Среднестатистический трейдер на рынок никак не влияет, но, правильно проанализировав ситуацию, может добавить свои капиталы к тем, кто сейчас двигает рынок и заработать. Но его инвестиции по сравнению с каким-нибудь национальным банком, ничтожны, и для выхода на рынок необходим брокер – компания, консолидирующая средства, вложенные трейдерами и передающая «приказ» о покупке или продаже на внешний рынок.

В норме брокерская компания – посредник между трейдерами и реальным рынком. В реальности – это не всегда так. Что и порождает самые стойкие мифы.

Лохотрон или способ заработать

Существуют два совершенно полярных мнения.

- Торговля на бирже – сплошной лохотрон. Никакого трейдинга нет, с вас просто тянут деньги.

- Торговля на бирже – это просто. Можно удвоить инвестиции за пару дней. Те, кто сливают, просто идиоты, которые не нашли «волшебную кнопку».

Оба варианта в корне неверны.

Адекватные брокеры действительно существуют и при определенном подходе трейдинг может приносить существенную прибыль.

Но в данной сфере высокий процент мошенников. А реальный трейдинг – такая же профессия, как и любая другая. Чтобы не потерять инвестиции, а в перспективе – и преумножить, придется знакомиться со стратегиями, изучать поведение валют и иных активов, действовать строго по намеченному плану.

Не путайте торговлю на бирже и гэмблинг. Людям, имеющим страсть к азартным играм, строго не рекомендуется работать в трейдинге. С 99% вероятностью азарт и эмоциональность приведут к потере всех средств.

Людям, имеющим страсть к азартным играм, строго не рекомендуется работать в трейдинге. С 99% вероятностью азарт и эмоциональность приведут к потере всех средств.

Где торговать

Условно, существуют 3 вида «брокеров» – компаний, предоставляющих возможность трейдинга.

Классический лохотрон – чаще всего идет в нагрузку к классическим пафосным видео вида «нажми на кнопку – получишь результат». Для получения результата непременно придется зарегистрироваться у конкретной брокерской конторы, уже имеющей массу негативных отзывов, связанных с неправильными котировками, сливом средств и невозможностью вывести деньги.

И дело не в том, что регистрируются новички, не умеющие торговать (хотя процент успешных в трейдинге действительно колеблется в районе 5% — 10% и ниже мы объясним почему). В данном случае инвестиции вывести невозможно в принципе. Брокера не существует в принципе.

Обманутым трейдерам рисуют картинку с котировками, которые хаотично перемещаются. Переведенные средства оседают на счетах владельцев лохотрона. А учитывая, что эти «горе-компании» зарегистрированы на другом краю света, пытаться вернуть свои кровные фактически нереально.

Переведенные средства оседают на счетах владельцев лохотрона. А учитывая, что эти «горе-компании» зарегистрированы на другом краю света, пытаться вернуть свои кровные фактически нереально.

Запомните

Не существует ни одной стратегии, ни одного волшебного торгового-робота, которого можно было бы включить и считать прибыль. Ни платного, ни бесплатного. Если вам предлагают подобное – это заведомый лохотрон (иначе у нас были бы сплошные миллионеры).

Сложная и спорная штука. Условно говоря, это брокер, которые не выводит инвестиции на внешний рынок, а «торгует против трейдера». По большому счету, это напоминает казино. Название «кухни» такие компании получили, потому что торговля на бирже ведется «внутри» — инвестиции как бы «варятся» в одном месте.

Можно ли заработать в такой ситуации? С очень небольшой вероятностью. Самые грамотные из «кухонь» позволяют заработать небольшому проценту клиентов, чтобы не портить себе репутацию и при случае «ткнуть недовольных носом»: «Видите – кто-то же зарабатывает».

К тому же, риск для таких «кухонь» небольшой – как мы уже говорили, 90% трейдеров в любом случае «сливают» депозит. Поэтому небольшому проценту удачливых действительно позволяют зарабатывать некую денюжку.

Проблемы начинаются там, где трейдер (по мнению брокерской конторы) начинает зарабатывать слишком стабильно и много. Способов не вернуть инвестиции масса – далеко не все внимательно читают договор и внутренние правила.

Брокер, действительно выводящий сделки на внешний рынок. Плюс – компания заинтересована в успешных, зарабатывающих трейдерах. Минус – за каждую операцию взимается комиссия (собственно, она и составляет заработок компании). Поэтому о надеждах быстро зайти в сделку собрать небольшую прибыль и закрыть стоит забыть. Средняя комиссия за операцию – 0,75$.

Еще один минус – небольшие «проскальзывания», задержки в отображении курсов. Могут сыграть дурную шутку опять же при попытках заниматься скальпингом (использовать быстрые сделки) или торговать на новостях (с расчетом на быстрый рывок курса в нужную сторону).

Не критично для трейдеров, выставляющих ордера от 1 часа. Но для скальперов действительно проблема.

Оптимальный вариант – сотрудничество с EMC-компаниями. Но нужно учитывать, что требования по минимальному депозиту будут довольно высокими.

Перед открытием депозита обязательно прочитайте, как выбрать брокера.

Плюсы и минусы трейдинга

Отбросив в сторону лохотроны и «кухни», стоит отметить, что торговля на бирже действительно может приносить прибыль. Если отнестись к этому серьезно – как к работе. И как у любого бизнеса, будут плюсы и минусы.

Не нужно ездить в офис, работать по четкому графику. Можно торговать дома, в парке, на отдыхе – главное, чтобы был стабильный интернет.

Никто не командует, не стоит над душой, не выдает заданий, не штрафует и не следит за тем, как вы работаете.

Вы сами решаете, сколько хотите работать. Никто не будет «ругать» за низкую прибыль. Не нужно соревноваться с конкурентами, пытаться придумать более эффективную тактику работы, чем у соседа. Главное, чтобы прибыль устраивала вас.

Главное, чтобы прибыль устраивала вас.

Чтобы понять, куда идет курс, куда выставлять ордер – на покупку или продажу, потребуется часами сидеть над графиками и новостями. Как минимум, в первый год.

Неудачные решения могут привести к полной потере инвестиций. В отличие от обычной работы, где в худшем случае вы ничего не получите, в торговле на бирже вы можете потерять все, что вложили.

Financer строго НЕ РЕКОМЕНДУЕТ инвестировать кредитные средства, средства от продажи машин/квартир, последние сбережения. Особенно если речь идет о торговле на бирже для начинающих. Это должны быть средства, которые вы готовы потерять без критического финансового ущерба.

9 самых частых ошибок

Выше мы уже говорили, что 90% трейдеров теряют инвестиции. Чаще всего это происходит из-за 10 самых распространенных ошибок.

1.Отсутствие мани-менеджмента

Первая ошибка большинства новичков – использование большей части (или даже всего) депозита в первой же сделке. Несколько раз может даже повести. Но даже у опытных трейдеров с многолетней прибылью случаются серии убытков.

Несколько раз может даже повести. Но даже у опытных трейдеров с многолетней прибылью случаются серии убытков.

Золотое правило риск-менеджмента – потери от сделки не должны превышать 3 – 5% депозита. Существуют и дополнительные тонкости (понижающийся размер сделки и т.д.), но это уже нюансы, которые изучаются при овладении трейдинга.

2.Маленький депозит

У любого брокера существует минимальный размер сделки (как правило, 0.01 лот). Редкие компании предлагают так называемые «центовые счета» с совсем микроскопической лотностью.

При маленьком депозите (100 – 200 долларов) очень сложно уложиться в риск-менеджмент. Либо же приходится довольствоваться совсем скромной прибылью. Большинство новичков в этот момент не выдерживают и начинают увеличивать сделки, чтобы больше заработать. Тут и наступает «слив».

Осмысленная сумма для трейдинга – не меньше 1000 долларов. Большинство российских официальных брокеров (ВТБ, Промсвязьбанк и т. д.) требуют много больше – от $10000.

д.) требуют много больше – от $10000.

3.Отсутствие обучения

Лохотронов, рассказывающих о том, как просто заниматься трейдингом, гораздо больше, чем внятных курсов, убеждающих, что это профессия, которой нужно овладевать.

Торговля на бирже с нуля начинается с входа в сделки без системы, без понимания, что вообще происходит на рынке, как это все работает. Пара удачных догадок, а потом – мощная серия неудач. Вход против тренда, на затухании импульса и т.д. Отсюда, кстати, и идет распространенная фраза «брокер играет против меня, как только я открыл сделку, курс пошел в другую сторону». Нет, это далеко не обязательно показатель нечестности брокера. В 90% случаев сделка просто была открыта в неудачный момент и курс развернулся.

4.Отношение, как к игре

Многие новички воспринимают трейдинг как угадайку. Как азартную игру. Если пять раз курс шел вверх, значит, сейчас точно пойдет вниз. Нет, не точно. После пяти коротких подъемов, может еще и рвануть ввысь, если обстоятельства к этому располагают.

5.Лишняя эмоциональность

Косит не только новичков, но и опытных трейдеров. Несколько раз взятая прибыль заставляет поверить в свою «непогрешимость» и начать открывать сделки по принципу «так кажется». Серия проигрышей «заставляет» увеличивать размер сделки, чтобы отыграться.

Оба варианта ведут к мощному сливу.

В книге Ирины Кавериной «Форекс – это просто» есть замечательная история о том, как ученица разогнала депозит с $1000 до $10000, а потом, не случая советов куратора, за неделю упала до $3000.

6.Отсутствие стратегии

В практике трейдинга встречалось открытие сделок чуть ли не с шаманскими ритуалами. Чаще всего дергается курс – дергается трейдер. Только наличие четкой стратегии с полным пониманием, когда и что делать, позволит сохранить голову холодной, даже если несколько позиций будут убыточными.

7.Непроверенные стратегии

Оборотная сторона – хватание за любую стратегию, расхваленную автором. И дело даже не в том, что стратегия может быть неудачной. Конкретная стратегия может работать для конкретной валютной пары, определенного временного диапазона, даже для определенных дней.

Конкретная стратегия может работать для конкретной валютной пары, определенного временного диапазона, даже для определенных дней.

Каждую стратегию нужно тестировать индивидуально, на демо-счете. Желательно в течение не менее 100 сделок. Потом собирать статистику и решать, подходит вам эта стратегия или нет.

8.Использование чужих сигналов/роботов

Торговля на бирже онлайн соблазнительна в плане подключения готовых автоматизированных решений – обучение не требуется, а прибыль гарантируется. Помимо разнокалиберных лохотронов (а 90% готовых стратегий и роботов – лохотроны), существует такой момент как умение работать с данными инструментами.

Печально известная стратегия по Мартингейлу какое-то время приносит прибыль, но в итоге сливает депозит в 100% случаев. Хотя продавцы таких стратегий позиционируют ее как беспроигрышную.

9.Выбор одной стратегии

Кому-то милее волны Эллиотта, кому-то – свечной анализ, технический или фундаментальный. По отзывам о торговле на бирже становится очевидно, что, независимо от любимого метода, поглядывать нужно и на соседние. Например, на новости. При выходе важных новостей любой анализ может дать сбой. Если ваша стратегия не учитывает торговлю на новостях, лучше вообще переждать этот период.

По отзывам о торговле на бирже становится очевидно, что, независимо от любимого метода, поглядывать нужно и на соседние. Например, на новости. При выходе важных новостей любой анализ может дать сбой. Если ваша стратегия не учитывает торговлю на новостях, лучше вообще переждать этот период.

Где научиться торговать на бирже

В данной сфере мошенников, увы, не меньше, чем в брокерской. Горе-учителя обещают научить супер-пупер методом, и под этим прикрытием просто заводят учеников к нужной брокерской компании, которая платит вознаграждение по партнерской программе.

Между тем, азы можно освоить фактически бесплатно и онлайн.

Для торговли на бирже начинающим советуем:

- онлайн-курсы Альпари (бесплатные)

- учебник И.Кавериной «Форекс – это просто»

- Грегори Моррис «Японские свечи»

- Александр Элдер «Трейдинг с доктором Элдером»

- портал Trading Like a Pro (большое собрание бесплатных обучающих материалов)

Сколько нужно учиться, чтобы начать прибыльную торговлю на бирже с нуля?

Точных сроков не подскажет никто. Однако практика показывает, что для первичного обучения потребуется не менее 2 – 3 месяцев.

Однако практика показывает, что для первичного обучения потребуется не менее 2 – 3 месяцев.

Отзывы о торговле на бирже

Существуют и положительные, и отрицательные. Что стоит отметить при прочтении?

- Интонации – излишне восторженным отзывам («не думал, что все так просто» и аналогичные), как и излишне отрицательным (сплошное разводилово) верить не стоит.

- Личность комментирующего – увы, негативные отзывы чаще всего оставляют те, кто совершил как минимум одну из вышеперечисленных девяти ошибок. Негативные отзывы от трейдеров с многолетним опытом, которые действительно изучают, тестируют стратегии и строго им следуют, пока не попадались.

- Конкретную «площадку» – 90% негативных отзывов о торговле на бирже связаны не с трейдингом, как таковым, а с выбором заведомо лохотронного брокера или «кухни», решившей «сливать» поголовно всех.

РЕЗЮМИРУЕМ

Торговля на бирже действительно может принести прибыль. Если учиться ей, как профессии, строго выдерживать дисциплину, не давать воли эмоциям и предварительно все проверить и протестировать. Будьте внимательны к вашим финансам и благополучны!

Будьте внимательны к вашим финансам и благополучны!

Полезные материалы по теме:

Правда об интернет-трейдинге. Как попробовать себя на бирже? – Блог умных водителей

Реально ли зарабатывать на бирже?

Одной из популярных рекомендаций заработка в интернете является трейдинг. То есть торговля на бирже через интернет. Не важно о чём идёт речь: о валютном ли рынке Forex, о бинарных аукционах, о торговле акциями, драгоценными металлами, сырьём, фьючерсами и т.п.

Наивных людей, желающих получать доход влёгкую, заманивают простотой процесса, возможностью зарабатывать круглосуточно и из любой точки Земли. Не скажу, что это обман. Серьёзные брокерские фирмы не обманывают. Им просто не выгодно обманывать.

Это не обман. Но большая доля лукавства в такой заманухе присутствует. Я не собираюсь кого-то тут разоблачать. Но кое-что разъяснить считаю нужным. Хочу предостеречь очень многих, желающих «срубить по-лёгкому много денег на бирже» от больших финансовых потерь и жестокого разочарования.

Важно, что для этого вида заработка существуют несколько постулатов, которые нужно знать и, главное, осознать, прежде чем решить заниматься ли этим делом.

Постулаты:

- Биржа — это очень серьёзно! Тем, кто считает, что на бирже «играют», что «биржа — это такая рулетка» — туда соваться нельзя!

- Лучше возьмите свои деньги и порвите — сэкономите время и нервы.

- Или купите на них лотерейные билеты — будет какой-то шанс.

- А лучше потратьте на свою семью или благотворительность!

- Биржа — это не рулетка! Биржа — это тяжёлый, нервный труд.

- На бирже работают! Именно те, кто работает — тот и зарабатывает.

Те, кто приходит в трейдинг «играть на бирже» — теряют всё. Гарантия — 100%! - Биржа требует дисциплины и знаний! Будь вы хоть профессиональный брокер, хоть интернет-трейдер всё равно этот вид заработка требует серьёзного, системного подхода, постоянного обучения, многих знаний и высокой самодисциплины.

Причём последнее важнее остального!

Причём последнее важнее остального!

Поэтому если вы:

- не готовы потратить годы на изучение науки биржевой торговли — это не для вас!

- не готовы полностью потерять первые несколько счетов — это не для вас!

- не умеете железно и в любой ситуации контролировать свои эмоции и, самое главное, свои действия — это не для вас!

…лучше поищите что-нибудь другое.

Сомневающимся

Кто всё же сомневается и хочет немного понять о чём я говорю, советую найти и скачать в инете книгу Александра Элдера «Трейдинг. Первые шаги». Это хороший букварь для начинающего трейдера.

Александр ЭлдерЕсли вам попадутся расширенные версии этой книги: «Трейдинг с доктором Элдером», «Как играть и выигрывать на бирже», «Основы биржевой торговли» можете скачать и прочитать любую из них.

И мой вам совет — примите то, что написал в своих книгах Элдер как истину в последней инстанции, как непреложное правило, любое отступление от которого гарантированно вас обанкротит! Не считайте себя «о семи пядей во лбу»… Биржа обязательно жестоко накажет за такую самонадеянность.

Особенно примите как Закон главу о психологии трейдера. Из трех наук, необходимых успешному трейдеру:

- Технический анализ

- Управление капиталом

- Психология трейдера

…третья — самая важная!

Почему именно психология трейдера — самая важная наука? Потому, что подавляющее большинство неудач и разорений в трейдинге происходят не из-за недостаточных знаний, не из-за неожиданных скачков курса и экономических потрясений.

Подавляющее большинство неудач происходят из-за незнания трейдером науки «Психология трейдера» и, главное, неумению жёстко и неукоснительно следовать её правилам!

В завершение:

- Если на балансе счёта начинающего трейдера через год останется хоть какая-то часть вложенной суммы — ему очень повезло и у него есть шанс. Обычно вся сумма сливается в первые две недели, максимум месяц.

- Если через год сумма на балансе примерно равна или немного меньше первоначально вложенной — он способный ученик.

- Если через год сумма на балансе хоть немного увеличилась — он гений!

Но такие встречаются исключительно редко…

Как устроена фондовая биржа

Что означают слова «эмитент», «брокер», «депозитарий» и как происходит торговля на фондовой бирже?

«Российский фондовый рынок закрыл торги разнонаправленным ростом. Индекс РТС продемонстрировал снижение: он потерял 1,35% и закрылся на уровне 737,35 пункта. А индекс ММВБ прибавил 0,49% и достиг отметки в 1647,49 пункта», — слышим мы по телевизору и тут же спешим переключить канал. Кажется, что фондовый рынок — это очень сложно и скучно, инвестированием занимаются только умные ребята в голубых рубашках, а биржа — это место, где все всех обманывают. Ведь что-то такое мы видели в фильмах про Уолл-стрит.

Давайте разберемся, что из наших типичных представлений — правда, а что — художественный вымысел. Как на самом деле работает фондовая биржа в России и с чего стоит начать, если вы хотите инвестировать деньги в ценные бумаги?

Как на самом деле работает фондовая биржа в России и с чего стоит начать, если вы хотите инвестировать деньги в ценные бумаги?

Что такое фондовый рынок и фондовая биржа?

Фондовый рынок — это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Заключать сделки по покупке и продаже таких бумаг проще всего на специально организованной торговой площадке — фондовой бирже. Она дает возможность надежно и быстро покупать бумаги и продавать их по справедливой, то есть рыночной цене.

На бирже действуют профессиональные участники — посредники между покупателями и продавцами. Это банки, брокеры, инвестиционные компании. Именно посредники обеспечивают доступ частных инвесторов на биржевой рынок. Все отношения между участниками и механизмы работы самой биржи регулируются Федеральным законом

«О рынке ценных бумаг».

Все отношения между участниками и механизмы работы самой биржи регулируются Федеральным законом

«О рынке ценных бумаг».

Покупать и продавать некоторые виды ценных бумаг можно и вне биржи, этот способ торговли так и называют — внебиржевым. Но, во-первых, не всегда можно обойтись совсем без посредников: вне биржи бумаги обычно не продают буквально из рук в руки — те, кто выпустил, тому, кто хочет инвестировать. Организаторами сделок на внебиржевом рынке выступают те же брокеры, банки и так далее.

Во-вторых, внебиржевая торговля связана с большими рисками: в этом случае операции никем не контролируются. А это значит, что вы не защищены от мошенников и сильно рискуете своими деньгами. Поэтому если вы хотите инвестировать деньги в ценные бумаги, делать это стоит через фондовую биржу.

«Брату как-то позвонили с незнакомого номера и предложили заняться биржевой торговлей. Эти, как они представились, «брокеры» пообещали обучение в академии, единственное требование — открыть счет. Условия такие: деньги лежат в банке в Латвии, вывести их можно в любое время. Брат мой — человек бдительный, но им удалось его уговорить…»

Условия такие: деньги лежат в банке в Латвии, вывести их можно в любое время. Брат мой — человек бдительный, но им удалось его уговорить…»

Многие представляют себе биржу как шумное место, где люди с тремя телефонными трубками в руке выкрикивают свои ставки, но эти времена уже давно прошли. Сейчас практически вся активность биржи ведется в электронном режиме.

В России основными биржами считаются Московская Биржа и Санкт-Петербургская Международная Товарно-сырьевая Биржа. На Московской Бирже можно купить и продать не только ценные бумаги, но и иностранную валюту, товары (драгоценные металлы, зерно, сахар), а также производные финансовые инструменты — фьючерсы и опционы — на разные активы (ценные бумаги, валюту, товары). На Санкт-Петербургской Бирже торгуют сырьем (нефтью и нефтепродуктами, лесом, газом, энергоносителями, сельскохозяйственной продукцией) и специальными производными инструментами, которые позволяют заключать более выгодные сделки на такой товар, — фьючерсами.

Как мы уже выяснили, на бирже торгуют ценными бумагами. Они не появляются из ниоткуда, их выпускают эмитенты.

Зачем и как выпускают ценные бумаги?

Эмитент — это тот, кто выпускает ценные бумаги. Эмитентом может стать компания, государство или его отдельный регион и даже город.

Ценные бумаги выпускают, чтобы привлечь деньги. Перед выпуском эмитент оценивает, сколько денег ему нужно и в какой форме. Компания может просто «занять» деньги у будущих покупателей ценных бумаг, пообещав им выплатить процент в будущем, — тогда она выпускает облигации, фактически долговые расписки. А можно получить деньги, предложив покупателям стать совладельцами компании, — разделить ее капитал на микродоли и продать их. Это будут акции.

Затем компания определяет параметры ценных бумаг: их количество, номинал, то есть стоимость одной ценной бумаги, срок ее действия. После этого проходит государственная регистрация выпуска: в специальном реестре делают запись об этой бумаге.

После этого проходит государственная регистрация выпуска: в специальном реестре делают запись об этой бумаге.

Например, компания хочет привлечь дополнительные инвестиции и выпускает акции. Купив их, вы становитесь владельцем доли в компании и получаете право на часть ее прибыли, которая распределяется между всеми акционерами (так называемые дивиденды), и право голоса на собрании акционеров. Или же компания или государство (регион, город) выпускает облигации, чтобы занять на рынке немного денег и через некоторое время отдать их обратно с процентами за использование.

Зарегистрированные ценные бумаги размещают на бирже, где их могут приобрести инвесторы.

Как стать инвестором?

Инвестор — это тот, кто вкладывает свои деньги, чтобы получить прибыль.

На бирже инвестор покупает и продает ценные бумаги. Но купить их напрямую у эмитента или продать другому инвестору не получится. Для заключения сделок инвестору нужно открыть брокерский счет. Это специальный счет, с помощью которого можно покупать и продавать бумаги, а также видеть всю историю операций. Работать с таким счетом будет ваш официальный представитель на бирже — брокер.

Для заключения сделок инвестору нужно открыть брокерский счет. Это специальный счет, с помощью которого можно покупать и продавать бумаги, а также видеть всю историю операций. Работать с таким счетом будет ваш официальный представитель на бирже — брокер.

Кто такой брокер и как с ним работать?

Брокер — посредник между инвестором и эмитентом, профессиональный участник рынка, который совершает сделки с ценными бумагами для инвестора.

Чаще всего функции посредников выполняют частные брокерские компании и банки. Для работы у них должна быть специальная лицензия, которую выдает Банк России (до 2013 года их выдавала Федеральная служба по финансовым рынкам). Проверить, есть ли у выбранного вами брокера лицензия, можно в Справочнике участников финансового рынка.

Вы заключаете с брокером договор об обслуживании и открываете брокерский счет. Брокер по вашему поручению выполняет операции. С брокерского счета списываются деньги за покупку и комиссия брокера — плата за то, что он помог вам совершить операцию на бирже. Помимо сделок, которые брокер будет совершать, он рассчитывает и удерживает ваш налог на прибыль — 13%.

Помимо сделок, которые брокер будет совершать, он рассчитывает и удерживает ваш налог на прибыль — 13%.

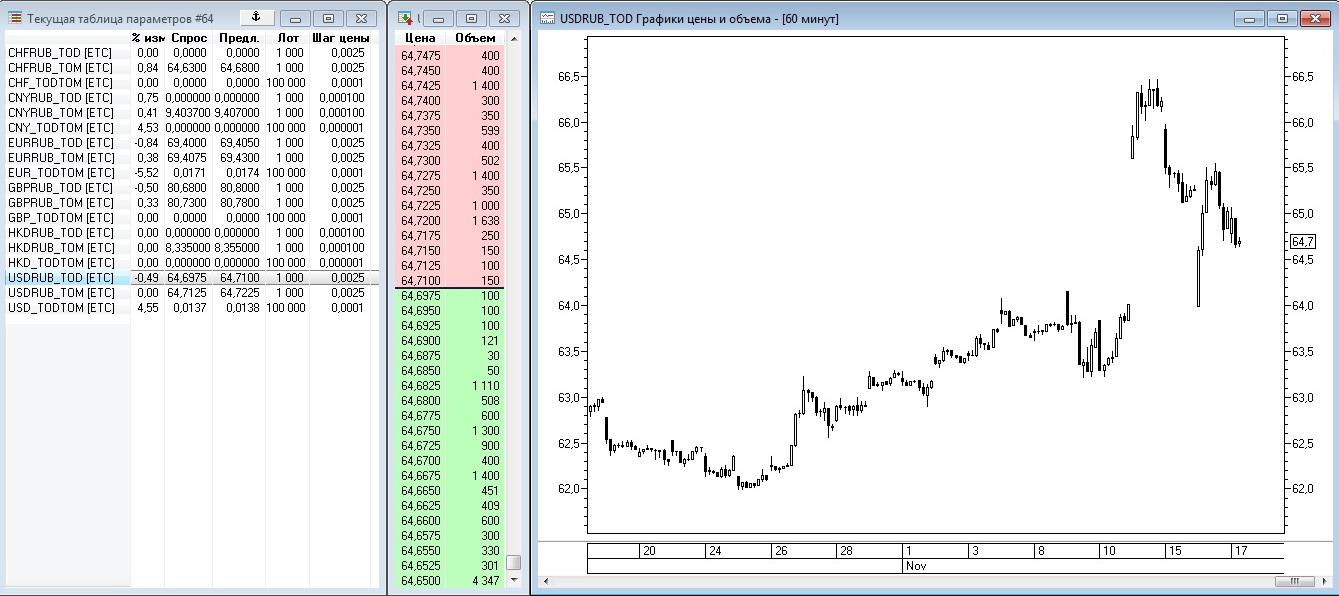

Общаться с брокером можно через интернет, если установить себе специальную программу — торговый терминал. А можно давать поручения по телефону, для этого вам выдадут специальную карточку с кодами. Брокер называет номер ячейки в карточке, вы стираете защитный слой и называете комбинацию цифр, напечатанных в этой ячейке.

Работая с брокером, нужно самостоятельно разрабатывать стратегию инвестирования. То есть принимать решения о том, что и когда покупать и продавать, будете только вы. Ответственность за риски и сделки брокер не несет, он всего лишь ваши «руки» на рынке ценных бумаг — выполняет ваши поручения. Поэтому вам нужно будет обстоятельно разобраться в том, как работает рынок ценных бумаг, и постоянно следить за ситуацией, анализировать информацию и принимать решения.

Если у вас мало опыта и в своих решениях вы не уверены, можете найти другого профессионального посредника, который поможет вам определиться с тем, какие бумаги и когда покупать и продавать, — доверительного управляющего.

Кто такой доверительный управляющий и как с ним работать?

Доверительный управляющий — организация, которой вы доверяете управление пакетом ценных бумаг по заранее оговоренной и утвержденной стратегии.

У нее тоже должна быть специальная лицензия Банка России, проверить ее можно в Справочнике участников финансового рынка.

Итак, вы оформляете договор доверительного управления и заранее обговариваете стратегию поведения на бирже. Например, вы хотите, чтобы ваш инвестиционный портфель состоял только из облигаций наиболее крупных и надежных компаний со стабильными показателями доходов — с процентной ставкой не менее 3%. Вы определяете эти условия, и исходя из них, управляющий будет решать, когда и какие бумаги покупать и продавать.

Плюс доверительного управления вам не нужно постоянно мониторить ситуацию на бирже, за вас это делает доверительный управляющий. При этом ваши доходы будут зависеть от его решений, правильных или неправильных. Поэтому есть смысл разобраться, как работает фондовый рынок, — чтобы определиться со стратегией.

Поэтому есть смысл разобраться, как работает фондовый рынок, — чтобы определиться со стратегией.

Я покупаю и продаю бумаги — это как-то учитывается?

На бирже соблюдается строгий порядок: все операции по покупке и продаже фиксируются, чтобы все участники рынка знали, кому принадлежит та или иная бумага. Как только инвестор купил акции эмитента, детали сделки получают регистратор и депозитарий.

Регистратор — специальная компания, которая ведет реестры, где прописаны все владельцы акций.

Реестр поделен на множество лицевых счетов, и в них указано, у кого из акционеров сколько акций. Такие счета помогают эмитентам сообщать акционерам важные новости, например даты общих собраний, и начислять дивиденды. Регистратор — тоже лицензированный участник рынка, проверить его лицензию можно в справочнике.

Для инвестора учет бумаг ведет депозитарий — компания, которая хранит и учитывает активы.

У депозитариев тоже должна быть специальная лицензия Банка России, проверить которую можно тоже в справочнике.

В компании-депозитарии клиенту открывают специальный счет депо (депозитарный счет). На нем учитываются ценные бумаги клиента и есть записи обо всех операциях — вы всегда знаете, сколько у вас бумаг и какие они. Когда вы продаете ценные бумаги, депозитарий становится гарантом того, что именно вы — владелец бумаги, то есть у вас есть на нее права.

Теперь представьте, какое количество операций совершается на рынке за одну секунду, сколько на нем действующих участников, каждый из которых вовлечен во множество процессов. Чтобы система работала без сбоев и по закону, нужен регулятор.

Кто следит за порядком на фондовом рынке и бирже?

Регулятор — организация, которая следит за тем, чтобы на фондовой бирже все происходило законно.

На российском рынке эти функции выполняет Банк России. Он выдает всем профессиональным участникам рынка специальные лицензии. Не доверяйте свои деньги и активы посредникам, у которых лицензии нет. Регулятор не сможет защитить вас от неправомерных действий таких компаний, потому что у него нет рычагов воздействия на них. В этом случае вам останется только обращаться в правоохранительные органы.

Он выдает всем профессиональным участникам рынка специальные лицензии. Не доверяйте свои деньги и активы посредникам, у которых лицензии нет. Регулятор не сможет защитить вас от неправомерных действий таких компаний, потому что у него нет рычагов воздействия на них. В этом случае вам останется только обращаться в правоохранительные органы.

Я хочу торговать на бирже. С чего начать?

Начинающему инвестору важно понимать, что торговля на бирже — это не казино и не лотерея, а скрупулезный расчет. Начинающему инвестору вряд ли удастся мгновенно разбогатеть, торгуя на бирже. Если вы только начинаете, выбирайте самую безопасную стратегию, которая не позволит вам потерять много денег. И становиться инвестором стоит, только если у вас есть свободные средства и вы хотите попробовать извлечь из них еще больше выгоды. Подробнее о том, что нужно знать начинающему инвестору, читайте в нашей статье.

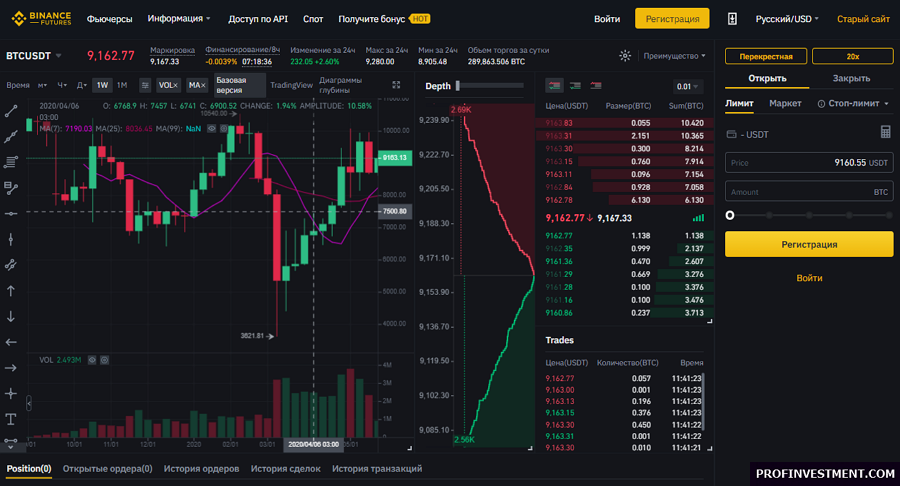

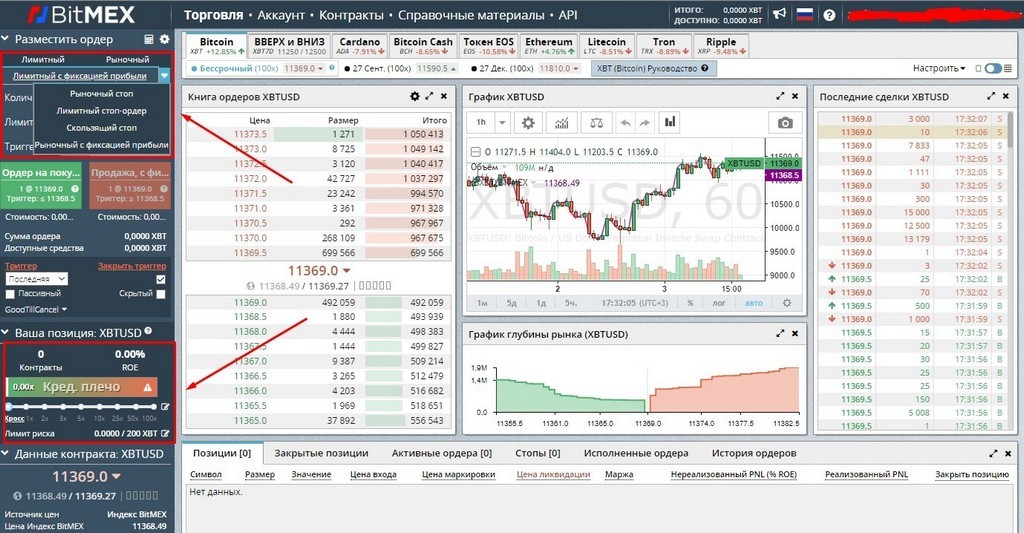

Торговля акциями на бирже через интернет

Торговля акциями на бирже – это интересная работа, которая способна приносить доход и может стать Вашим собственным бизнесом. Но, прежде чем начать торговать на бирже, придется пройти этапы становления трейдера. Самый сложный из них – начало, когда еще нет глубокого понимания всех нюансов торговли на фондовой бирже.

Но, прежде чем начать торговать на бирже, придется пройти этапы становления трейдера. Самый сложный из них – начало, когда еще нет глубокого понимания всех нюансов торговли на фондовой бирже.

Торговля акциями на бирже «под ключ»

Компания Trade-UA убеждена, что на всех этапах особо важна поддержка со стороны брокера, роль которого должна быть значительнее, чем открытие счета и качественное проведение сделок. Мы обеспечиваем своих клиентов полным комплексом услуг, необходимых для успешной работы на фондовом рынке через интернет:

- обучение торговле на бирже;

- техническая и интеллектуальная поддержка;

- консультации риск-менеджера;

- ежедневная аналитика от компании Trade-UA.

В нашем лице Вы получите надежного партнера – одного из лидеров в предоставлении услуг для трейдеров, торгующих на NYSE, NASDAQ, AMEX, что подтверждают отзывы наших клиентов.

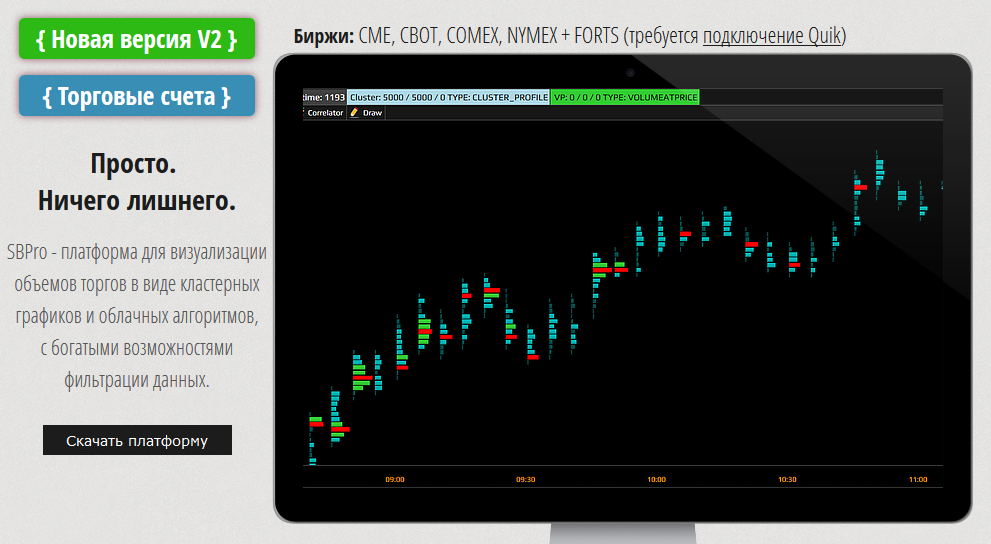

Также, мы предлагаем несколько платформ для торговли акциями на бирже (на фондовом рынке), каждая из которых обладает своими преимуществами: GrayBox, Rox, Takion и FUSION. Поэтому, торговля на бирже через интернет — сегодня становится еще доступнее!

Поэтому, торговля на бирже через интернет — сегодня становится еще доступнее!

Фондовая биржа и биржевая торговля – это сложная система, которая требует постоянного развития и совершенствования своих навыков. Мы не делаем секретов из торговли на бирже. Мы обучаем совершенно конкретным правилам торговли на бирже, известным всем успешным трейдерам.

Торговля акциями на фондовой бирже открывает широкие возможности:

- независимость от работодателя. Вы сами являетесь хозяином своего бизнеса, сами определяете свой рабочий график;

- отсутствие привязки к месту работы. Для торговли на бирже через интернет достаточно иметь доступ к сети и компьютер;

- простота открытия и закрытия Вашего бизнеса. Для того чтобы начать торговать акциями не нужны большие суммы денег и значительные затраты времени. В любой момент Вы сможете сделать перерыв, либо вывести деньги со своего торгового счета.

- торговля на американских биржах NYSE, NASDAQ и AMEX открывает перед Вами дополнительные преимущества.

10 тысяч акций крупнейших мировых компаний предоставляют широкие возможности для инвестирования и трейдинга. Вы всегда сможете выбрать те акции, которые подходят именно для Вашей стратегии торговли.

10 тысяч акций крупнейших мировых компаний предоставляют широкие возможности для инвестирования и трейдинга. Вы всегда сможете выбрать те акции, которые подходят именно для Вашей стратегии торговли.

Безусловно, торговля на бирже для начинающих сопряжена с рисками. Однако сотрудничество с надежным партнером, предоставляющим широкий спектр услуг и качественную техническую поддержку, избавит Вас от многих трудностей торговли на фондовом рынке. Компания Trade-UA станет Вашим надежным партнером на всех этапах работы на биржах NYSE, NASDAQ и AMEX.

| Узнайте, как разумно инвестировать и избежать мошенничества в Интернете.

http: // www.

| ||

Интернет-торговля | Курсы от Investopedia Academy

Что такое онлайн-торговля?

Интернет-торговля — это просто покупка и продажа активов через проприетарные торговые платформы брокера в Интернете. Использование онлайн-торговли резко возросло в середине-конце 90-х с появлением доступных высокоскоростных компьютеров и подключений к Интернету.Акциями, облигациями, паевыми фондами, ETF, опционами, фьючерсами и валютами можно торговать онлайн. Также известен как электронная торговля или самостоятельное инвестирование.

Традиционно инвесторы и трейдеры должны звонить в свои брокерские фирмы, чтобы заключить сделку за них. Если Джон хотел купить 50 акций Intel, он позвонил бы своему брокеру и запросил ордер на покупку. Брокер сообщит Джону рыночную цену и подтвердит заказ на покупку. Если инвестор размещает лимитный ордер, брокер должен подтвердить лимитную цену, как долго держать ордер открытым, на каком счете покупать акции (если у Джона несколько инвестиционных счетов) и т. Д.Инвестиционный представитель также должен подтвердить комиссионные за совершение сделки. Когда все будет установлено, брокер разместит сделку в системе, которая связана с торговыми площадками и биржами, такими как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ. Клиент получит подтверждение сделки по почте и ежемесячный или ежеквартальный отчет со счетом со списком его инвестиций. Если Джон хотел бы перевести немного наличных со своего торгового счета на текущий счет и наоборот, ему также пришлось бы позвонить, чтобы сделать запрос на транзакцию.

Если Джон хотел купить 50 акций Intel, он позвонил бы своему брокеру и запросил ордер на покупку. Брокер сообщит Джону рыночную цену и подтвердит заказ на покупку. Если инвестор размещает лимитный ордер, брокер должен подтвердить лимитную цену, как долго держать ордер открытым, на каком счете покупать акции (если у Джона несколько инвестиционных счетов) и т. Д.Инвестиционный представитель также должен подтвердить комиссионные за совершение сделки. Когда все будет установлено, брокер разместит сделку в системе, которая связана с торговыми площадками и биржами, такими как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ. Клиент получит подтверждение сделки по почте и ежемесячный или ежеквартальный отчет со счетом со списком его инвестиций. Если Джон хотел бы перевести немного наличных со своего торгового счета на текущий счет и наоборот, ему также пришлось бы позвонить, чтобы сделать запрос на транзакцию.

Сегодня, с появлением Интернета в цифровую эпоху, все больше и больше инвесторов используют онлайн-торговые платформы, предлагаемые их брокерами, для самостоятельного инвестирования (сделай сам). Торговые онлайн-платформы служат центром с множеством инструментов для инвестора или трейдера. Инвестор может размещать заявки на покупку и продажу; размещать рыночные, лимитные, стоп-ордера, стоп-лосс и стоп-лимит; проверить статус заказа; просматривать котировки акций в реальном времени; читать новости компаний; просматривать список ценных бумаг, находящихся на данный момент в личном кабинете; и т.п.Инвестор также может получить доступ к своим инвестиционным отчетам, заявлениям-подтверждениям и налоговым формам инвестиций с помощью онлайн-системы. Большинство дисконтных брокеров, аффилированных с банками, также обеспечивают дополнительное удобство для своих цифровых клиентов, привязывая свои банковские счета к своим инвестиционным счетам. Таким образом, инвестор может легко инициировать перевод между счетами в одном финансовом учреждении.

Торговые онлайн-платформы служат центром с множеством инструментов для инвестора или трейдера. Инвестор может размещать заявки на покупку и продажу; размещать рыночные, лимитные, стоп-ордера, стоп-лосс и стоп-лимит; проверить статус заказа; просматривать котировки акций в реальном времени; читать новости компаний; просматривать список ценных бумаг, находящихся на данный момент в личном кабинете; и т.п.Инвестор также может получить доступ к своим инвестиционным отчетам, заявлениям-подтверждениям и налоговым формам инвестиций с помощью онлайн-системы. Большинство дисконтных брокеров, аффилированных с банками, также обеспечивают дополнительное удобство для своих цифровых клиентов, привязывая свои банковские счета к своим инвестиционным счетам. Таким образом, инвестор может легко инициировать перевод между счетами в одном финансовом учреждении.

Появление онлайн-торговли снизило затраты как для инвесторов, так и для дисконтных брокеров.Чтобы побудить людей делать свои инвестиции самостоятельно, брокеры имеют более низкие комиссии за сделки, размещенные в Интернете, чем за сделки, совершаемые по телефону с представителем. Нередко платить за онлайн-торговлю от 4,95 до 9,99 долларов; та же сделка, которая будет стоить около 29,99 долларов, если будет совершена по телефону. Более низкие комиссии также сделали рынки капитала доступными для более широкого круга людей, которые, возможно, были не в состоянии позволить себе более высокие комиссионные вознаграждения личного советника или торговлю по телефону.По мере того как брокеры переходят на автоматическую торговлю, они сокращают свои расходы за счет найма меньшего количества представителей-людей.

Нередко платить за онлайн-торговлю от 4,95 до 9,99 долларов; та же сделка, которая будет стоить около 29,99 долларов, если будет совершена по телефону. Более низкие комиссии также сделали рынки капитала доступными для более широкого круга людей, которые, возможно, были не в состоянии позволить себе более высокие комиссионные вознаграждения личного советника или торговлю по телефону.По мере того как брокеры переходят на автоматическую торговлю, они сокращают свои расходы за счет найма меньшего количества представителей-людей.

Еще одним преимуществом онлайн-торговли является повышение скорости выполнения и расчетов по транзакциям, поскольку нет необходимости копировать, подавать и вводить бумажные документы в электронный формат. Когда инвестор вводит ордер в режиме онлайн, он помещается в базу данных, которая проверяет лучшую цену путем поиска на всех биржах, торгующих акциями в валюте, предпочитаемой инвестором.Обмен с лучшей ценой сопоставляет покупателя с продавцом и отправляет подтверждение как брокеру покупателя, так и брокеру продавца. Все это делается в течение нескольких секунд после размещения сделки, по сравнению с телефонным звонком, который должен пройти несколько шагов подтверждения, прежде чем представитель сможет ввести ордер.

Все это делается в течение нескольких секунд после размещения сделки, по сравнению с телефонным звонком, который должен пройти несколько шагов подтверждения, прежде чем представитель сможет ввести ордер.

Инвестор или трейдер должен проявить должную осмотрительность в отношении брокера перед открытием онлайн-торгового счета в компании. Перед открытием счета клиента попросят заполнить анкету о его или ее инвестициях и финансовой истории, чтобы определить, какой тип торгового счета подходит для клиента.Если инвестор мало знает о различных типах ценных бумаг и торговых стратегиях в финансовом мире, ему откроется простой денежный счет для выполнения простых заказов на покупку и продажу акций, паевых инвестиционных фондов, облигаций и ETF. С другой стороны, опытному трейдеру, который хотел бы реализовать различные методы торговли, будет предоставлен маржинальный счет, на котором он сможет покупать, продавать и продавать ценные бумаги, такие как акции, опционы, фьючерсы и валюты.

В зависимости от вашего брокера, не все ценные бумаги доступны для онлайн-торговли. Некоторые брокеры требуют, чтобы вы позвонили им, чтобы заключить сделку с любыми акциями, торгующимися на розовых листах, и выбрать акции, торгующиеся на внебиржевом рынке. Кроме того, не все брокеры содействуют торговле деривативами на товары и валюты через свои онлайн-платформы. По этой причине важно, чтобы трейдер понимал, что предлагает брокер, прежде чем зарегистрироваться на торговой платформе.

Некоторые брокеры требуют, чтобы вы позвонили им, чтобы заключить сделку с любыми акциями, торгующимися на розовых листах, и выбрать акции, торгующиеся на внебиржевом рынке. Кроме того, не все брокеры содействуют торговле деривативами на товары и валюты через свои онлайн-платформы. По этой причине важно, чтобы трейдер понимал, что предлагает брокер, прежде чем зарегистрироваться на торговой платформе.

Зачем учиться торговле в Интернете?

Большинство курсов по онлайн-торговле сосредоточено на обучении рыночной механике и техническому анализу, тогда как другие могут быть посвящены более техническим стратегиям или конкретным классам активов.Например, курсы могут предоставить широкий обзор технического анализа, а также конкретных стратегий, разработанных для определенного класса активов. Они помогают трейдерам быстро перейти к тому моменту, когда им комфортно разрабатывать стратегии и выполнять трейдеров.

Курсы онлайн-трейдинга часто включают серию текстовых или видеоуроков для ознакомления с концепциями, а также индивидуальное или групповое наставничество, помогающее закрепить эти концепции. Для демонстрации техники на практике также могут быть предложены сессии на реальном рынке.Эти функции отличают их от других форматов обучения и делают их чрезвычайно ценными для максимального повышения эффективности обучения при поддержке экспертов в режиме реального времени.

Для демонстрации техники на практике также могут быть предложены сессии на реальном рынке.Эти функции отличают их от других форматов обучения и делают их чрезвычайно ценными для максимального повышения эффективности обучения при поддержке экспертов в режиме реального времени.

Цена этих курсов широко варьируется в зависимости от уровня предоставленной обратной связи и качества курса, но трейдеры обычно могут рассчитывать потратить от 100 до более чем 10 000 долларов. Эти цифры могут показаться завышенными на первый взгляд, но на рынке, где тысячи людей могут быть потеряны за считанные минуты, получение хорошего образования стоит денег.Стоимость также является «инвестицией», которая может помочь начинающим трейдерам достичь своих целей, поскольку курсы предназначены для того, чтобы быстро довести кого-либо до того момента, когда им будет комфортно разрабатывать стратегии и совершать сделки.

Есть много способов стать профессиональным трейдером. Джесси Ливермор, как известно, заработал и потерял миллиарды (с поправкой на инфляцию) как трейдер-самоучка, полагающийся на инстинкт, а Джеймс Саймонс обладает глубокими математическими знаниями, которые помогли Renaissance Technologies получить 71. Годовая доходность 8% в период с 1994 г. по середину 2014 г. Обоим трейдерам удалось найти преимущество на рынке и использовать его для получения впечатляющих доходов.

Годовая доходность 8% в период с 1994 г. по середину 2014 г. Обоим трейдерам удалось найти преимущество на рынке и использовать его для получения впечатляющих доходов.

В то время как онлайн-трейдинг становится все более конкурентоспособным, онлайн-курсы по трейдингу упростили обучение торговле. В этой статье мы рассмотрим плюсы и минусы обучения трейдингу и выясним, подходят ли они вам.

Доступ в Интернет увеличивает торговлю акциями

Хотя введение веб-торговли, кажется, увеличивает общий объем торговли, это не похоже на увеличение краткосрочной торговли или торговли в последний час, что позволяет предположить, что Интернет не может быть важным катализатором для спекулятивной торговли.

Считается, что растущая доступность технологий онлайн-торговли оказала большое влияние на объем и волатильность фондового рынка. Но является ли рост торговли совпадением с распространением Интернета или прямым результатом этого? Возможно, онлайн-трейдеры просто совершили бы свои сделки по другим каналам, если бы Интернет не был доступен. В Увеличивает ли Интернет торговля? Доказательства поведения инвесторов в планах 401 (k) (Рабочий документ NBER No.7878), Джеймс Дж. Чой , Дэвид Лэйбсон и Эндрю Метрик утверждают, что введение веб-канала торговли в план 401 (k) действительно вызывает резкое увеличение количества и долларового объема общих сделок. .

В Увеличивает ли Интернет торговля? Доказательства поведения инвесторов в планах 401 (k) (Рабочий документ NBER No.7878), Джеймс Дж. Чой , Дэвид Лэйбсон и Эндрю Метрик утверждают, что введение веб-канала торговли в план 401 (k) действительно вызывает резкое увеличение количества и долларового объема общих сделок. .

Авторы используют торговые данные участников двух крупных корпоративных планов 401 (k). Оба плана открыли канал веб-торговли в 1998 году, дополнив ранее существовавшую торговлю по телефону. В течение 18 месяцев после начала веб-трейдинга количество веб-транзакций выросло до примерно 60 процентов всех транзакций.Общая скорость торговли участников — добавление телефонных и веб-каналов — увеличилась в четыре раза по сравнению с уровнем до Интернета.

Даже после того, как авторы учли факторы, которые могут повлиять на объем торгов, такие как волатильность курса акций или увеличение общего объема рынка, веб-эффект очень велик: ежедневная частота торгов почти удваивается (рост на 96 процентов), а дневной оборот — доля торговых остатков — увеличивается на 55 процентов. Эффект частоты транзакций больше, чем эффект оборачиваемости, потому что доступ к сети снижает средний размер транзакции и увеличивает торговлю через Интернет на счетах с низким балансом, принадлежащих молодым трейдерам.

Эффект частоты транзакций больше, чем эффект оборачиваемости, потому что доступ к сети снижает средний размер транзакции и увеличивает торговлю через Интернет на счетах с низким балансом, принадлежащих молодым трейдерам.

Авторы считают, что молодые трейдеры-мужчины с высокими зарплатами и остатками на планах, скорее всего, попробуют Интернет, что согласуется с социальными стереотипами веб-трейдеров. Участники, вышедшие на пенсию и уволенные с работы, с меньшей вероятностью будут торговать через Интернет. Авторы предполагают, что, поскольку бывшие сотрудники находятся вне рабочего цикла, они с меньшей вероятностью узнают об изменениях в планах, таких как новые возможности торговли через Интернет. Участники, которые часто торговали по телефону до появления веб-трейдинга, также с меньшей вероятностью попробуют воспользоваться сетью.

Чой, Лаибсон и Метрик обнаружили, что большинство участников, пробующих Интернет, придерживаются его. Из тех участников, которые пробуют Интернет, 88% совершают следующую сделку в Интернете. При условии, что первая и вторая сделка совершается через Интернет, 94 процента совершают третью торговлю через Интернет, а 96 процентов трейдеров через Веб-Веб-Веб совершают свою четвертую торговлю через Интернет.

При условии, что первая и вторая сделка совершается через Интернет, 94 процента совершают третью торговлю через Интернет, а 96 процентов трейдеров через Веб-Веб-Веб совершают свою четвертую торговлю через Интернет.

Из тех участников, которые пробуют Интернет и возвращаются к телефону для следующей сделки, около половины продолжают пользоваться телефоном. Из трейдеров, использующих Web-телефон, 57 процентов совершают свою третью сделку по телефону, а 77 процентов трейдеров, использующих Web-телефон, совершают свою четвертую сделку по телефону.

Более низкие затраты на усилия, связанные с веб-транзакциями, побуждают трейдеров выполнять транзакции на меньшую долларовую стоимость в своих веб-сделках по сравнению с телефонными сделками. Например, небольшие сделки, которые не стоили бы трудоемкого исполнения по телефону, стоили бы быстро выполнять в торговой системе на базе Интернета. Средняя телефонная транзакция в этих данных на 75 процентов больше, чем средняя веб-транзакция — например, соответствующие средние транзакции составляют 70 000 долларов (телефон) по сравнению с 40 000 долларов (Интернет) для одной из двух фирм и 105 000 долларов по сравнению с 60 000 долларов для другой фирмы. Эти различия также обусловлены демографическими различиями между обычными телефонными и веб-трейдерами. В то время как участники плана с высоким балансом, скорее всего, попробуют в Интернете, участники с низким балансом, скорее всего, будут часто торговать в Интернете. Следовательно, участники с низким балансом проводят относительно большую долю веб-транзакций.

Эти различия также обусловлены демографическими различиями между обычными телефонными и веб-трейдерами. В то время как участники плана с высоким балансом, скорее всего, попробуют в Интернете, участники с низким балансом, скорее всего, будут часто торговать в Интернете. Следовательно, участники с низким балансом проводят относительно большую долю веб-транзакций.

Наконец, авторы находят, что, несмотря на популярные сообщения о чрезмерном количестве дневной торговли через Интернет, доступность канала торговли через Интернет , а не , увеличивает краткосрочную торговлю.Они определяют краткосрочные сделки как сделки, которые «разворачиваются» в течение пяти дней после первоначальной сделки.

Авторы также анализируют «сделки последнего часа»: торговые приказы, размещаемые за час до закрытия рынка. Все сделки 401 (k) выполняются по ценам закрытия, поэтому торговля в последний час — единственный способ для трейдера 401 (k) торговать с актуальной информацией. Естественно, что краткосрочные рыночные таймеры с непропорционально большей вероятностью будут трейдерами последнего часа. Авторы обнаруживают, что большая часть телефонных сделок совершается трейдерами последнего часа и что введение веб-трейдинга не увеличивает количество трейдеров последнего часа.Хотя введение веб-торговли, кажется, увеличивает общий объем торговли, это не похоже на увеличение краткосрочной торговли или торговли в последний час, что позволяет предположить, что Интернет не может быть важным катализатором для спекулятивной торговли.

Естественно, что краткосрочные рыночные таймеры с непропорционально большей вероятностью будут трейдерами последнего часа. Авторы обнаруживают, что большая часть телефонных сделок совершается трейдерами последнего часа и что введение веб-трейдинга не увеличивает количество трейдеров последнего часа.Хотя введение веб-торговли, кажется, увеличивает общий объем торговли, это не похоже на увеличение краткосрочной торговли или торговли в последний час, что позволяет предположить, что Интернет не может быть важным катализатором для спекулятивной торговли.

— Ношуа Уотсон

Как работает онлайн-торговля | HowStuffWorks

Когда вы открываете счет в онлайн-брокере в Соединенных Штатах, вы ответите на вопросы о своих инвестициях и финансовой истории. Эти вопросы определяют, подходит ли вам для запрашиваемой вами учетной записи — брокерская компания не может юридически разрешить вам доступ к инвестициям, с которыми вы не можете разумно справиться.Вам также необходимо будет указать свой адрес, номер телефона, номер социального страхования и другую личную информацию. Это помогает брокерской компании отслеживать и сообщать о ваших инвестициях в соответствии с налоговыми правилами и Законом о Патриотах.

Это помогает брокерской компании отслеживать и сообщать о ваших инвестициях в соответствии с налоговыми правилами и Законом о Патриотах.

Помимо этой информации, вы должны сделать несколько вариантов при создании учетной записи. В большинстве брокерских компаний вы можете выбрать между отдельными и совместными счетами , как в банке. Вы также можете открыть депозитный счет для своих детей или пенсионный счет , которые часто откладываются по налогам.Если вы не уплатите штраф, вы можете получить прибыль с пенсионного счета только после выхода на пенсию.

Реклама

Затем вы должны выбрать между денежным счетом и маржинальным счетом . Вы можете думать о денежном счете как о простом текущем счете. Если вы хотите что-то купить, используя свой текущий счет, у вас должно быть достаточно денег на счете, чтобы заплатить за это. Используя денежный счет, у вас должно быть достаточно денег, чтобы заплатить за желаемые акции.

Маржинальный счет, с другой стороны, больше похож на ссуду или кредитную линию. В дополнение к наличным деньгам на счете вы можете занять деньги у брокера на основе собственного капитала акций, которые у вас уже есть, используя эти акции в качестве обеспечения . Затем вы можете купить дополнительные запасы. Ваша маржа — это капитал, который вы накапливаете на своем счете.

Согласно Правлению Федеральной резервной системы, на вашем счету должно быть не менее 50 процентов стоимости акций, которые вы хотите приобрести.Другими словами, если вы хотите приобрести акции на сумму 5000 долларов, стоимость наличных денег и акций на вашем счете должна быть не менее 2500 долларов. Остальные 2500 долларов вы можете занять у брокера.

После того, как вы совершили покупку, вы должны сохранить на своем счете достаточно средств, также называемых процентом собственного капитала , чтобы покрыть не менее 25 процентов приобретенных ценных бумаг. Вот как брокер определяет это число:

Вот как брокер определяет это число:

- Рыночная стоимость ваших акций за вычетом суммы ссуды, взятой вами на покупку акций, составляет сумму вашего собственного капитала .

- Сумма вашего капитала, разделенная на общую стоимость вашего счета, составляет процент вашего собственного капитала .

Если ваш процент капитала падает ниже минимума, брокер имеет право выставить заявку на участие в акции. Как правило, брокерская компания пытается связаться с вами, но фирма имеет право продать все ваши активы, чтобы поднять процент вашего капитала до минимума. Брокерская компания не обязана связываться с вами.

Маржинальные счета определенно более сложны, чем денежные счета, и покупка в кредит сопряжена с дополнительными финансовыми рисками.Если все это звучит ошеломляюще, рекомендуется придерживаться денежного счета. Если вам нужны еще несколько примеров того, как работают маржинальные счета, посетите Центр симуляторов инвестирования IORC.

Наконец, вы должны решить, как брокер будет хранить ваши деньги между сделками. Многие брокерские конторы предлагают процентные счета, поэтому вы продолжаете зарабатывать деньги, даже если не торгуете.

После того, как вы сделали все эти выборы, вы должны пополнить свой счет.Вы можете внести депозит с помощью чека, сделать банковский перевод брокеру или передать активы от другого брокера.

Когда ваш счет открыт, вы готовы торговать. Далее мы рассмотрим торговый процесс.

Как начать торговать акциями за 5 шагов

Может быть, есть продукт, которым вы так часто пользуетесь, что друзья или родственники говорят, что вам следует покупать акции компании. Или, возможно, вы получили непредвиденный доход и хотите инвестировать часть его в рынок для развлечения и, если все пойдет хорошо, прибыли.

Если вам не терпится приступить к активной онлайн-торговле, это руководство поможет вам начать работу.

1.

Решите, подходит ли вам эта стратегия

Решите, подходит ли вам эта стратегияВы можете рассмотреть возможность торговли акциями, если:

Вы получили от своего работодателя максимум 401 (k) соответствующих долларов. Большинство планов 401 (k) не позволяют участникам покупать отдельные акции — вместо этого инвесторы выбирают паевые инвестиционные и индексные фонды. Но обычно вы можете покупать и торговать акциями с индивидуального пенсионного счета.Торговля в рамках IRA может быть выгодной: поскольку эти счета имеют налоговые льготы, налоги на прирост капитала можно отложить или полностью избежать.

Вы внесли годовые максимальные суммы в 401 (k) и IRA и, вероятно, на пути к достижению целей выхода на пенсию. Вы также готовы и можете брать на себя больший риск, торгуя акциями. В этом случае вы можете открыть налогооблагаемый брокерский счет у онлайн-брокера и торговать на нем.

Если вы еще не постоянно откладываете деньги на пенсию, вам стоит начать делать это до того, как вы начнете торговать в Интернете. Максимальное получение 401 (k) и внесение того, что вы можете в IRA, — один из наиболее эффективных способов создания долгосрочного богатства. Узнайте, как открыть IRA.

Максимальное получение 401 (k) и внесение того, что вы можете в IRA, — один из наиболее эффективных способов создания долгосрочного богатства. Узнайте, как открыть IRA.

Торговля отдельными акциями не только сопряжена с большим риском, но и требует больше усилий, чем инвестирование в паевые инвестиционные фонды или индексные фонды. Вам необходимо активно следить за своими позициями и понимать, нужно ли и как реагировать на движения рынка. (Подробнее об основах покупки акций читайте здесь.) Это не тот риск, на который хочет пойти большинство пенсионных инвесторов.

Если вы все-таки предпочитаете держаться подальше от рук, то лучше инвестировать в портфель, управляемый роботом-советником, чем торговать отдельными акциями.

Прежде чем торговать чем-либо, узнайте все, что можно, об инвестировании и рынках. Ошибки могут дорого обойтись.

Есть много бесплатных образовательных ресурсов, которые учат торговать через онлайн-брокера. Рассмотрите возможность обучения в Morningstar Investing Classroom или одного из курсов по инвестированию на Udemy. com.

com.

Кроме того, большинство биржевых брокеров предлагают свои собственные учебные центры и штат бывших трейдеров или инвестиционных консультантов, которые могут помочь вам.Некоторые брокеры, такие как TD Ameritrade, предлагают своим клиентам торговлю на бумаге, симуляцию торговли, которая является отличным способом практиковаться без денег или риска.

3. Выберите онлайн-брокера

Выберите онлайн-брокера с инструментами и поддержкой в соответствии с вашими потребностями. В целом, начинающие трейдеры должны уделять первоочередное внимание поддержке клиентов, образовательным ресурсам, а также минимальным счетам и торговле. Кроме того, обратите внимание на программное обеспечение для торговли акциями онлайн-брокера. Новым трейдерам понадобится оптимизированная, простая в навигации платформа, включающая практические советы и сообщество трейдеров, которые помогут ответить на вопросы.

4. Начните изучать акции

Ваш счет открыт, и вы готовы начать инвестировать. Что дальше? Конечно, собирать акции, и это непростая часть.

Что дальше? Конечно, собирать акции, и это непростая часть.