Скрытие крупных сделок и предсказание цены акций / ITI Capital corporate blog / Habr

Профессор математики Нью-Йоркского Университета и эксперт по финансовым рынкам Марко Авелланеда (Marco Avellaneda) составил презентацию, в которой рассказал о том, как с помощью алгоритмов крупные инвесторы «скрывают» свои масштабные сделки, а другие трейдеры занимаются предсказанием изменений цен акций.

В нашем сегодняшнем материале — основные моменты этой работы.

Зачем нужны алгоритмы

Алгоритмическая торговля с самого своего появления в начале 90-х годов прошлого века была инструментом крупных инвесторов и хедж-фондов. Децимализация (переход на Нью-Йоркской бирже к использованию в торговле акциями на десятичную систему — минимальный шаг цены стал равняться 1 центу, а не 1/16 доллара), технологии прямого доступа на рынок (Direct Market Access, DMA), 100% электронные биржи, снижение комиссий бирж и брокеров, появление различных биржевых площадок в США и в других странах — все это привело к взрывному росту числа трейдеров, использующих алгоритмы.

Авелланеда описывает цели использования алгоритмов в биржевой торговле следующим образом. По мнению профессора, в случае крупных институциональных инвесторов они применяются главным образом не для максимизации возможной прибыли с конкретной сделки, а для контроля рыночного риска и издержек исполнения ордера.

Проще говоря, обычно крупным инвесторам нужно совершать операции с большим объёмом акций. Часто объём сделки выше, чем рынок может «переварить» без изменения цены акции. Необходимость совершить покупку огромного количества акций приведет к изменению их цены и появлению так называемого «проскальзывания». Таким образом, исполнить весь приказ по одной цене не удастся — сначала сделки будут проходить по нужной цене, но постепенно она будет становиться все менее выгодной.

Чтобы этого избежать, необходимо разбивать крупные ордера на более мелкие, которые исполняются через интернет в течение минут, часов или дней.

Чтобы сделать это максимально выгодно, алгоритм должен контролировать среднюю стоимость акции. Оценить ее можно сравнив с рыночным «бенчмарком» — глобальной средней ценой за день, ценой закрытия или открытия и т.п.

Но проблема определения того, как именно разбивать крупный приказ на более мелкие, является не единственной. Алгоритм также должен решить, как именно выводить ордер на рынок — в виде лимитного или рыночного приказа — и по какой цене. Необходимо добиться наилучшей цены для каждого такого дочернего приказа.

Развитие финансовых рынков и появление новых торговых инструментов сделали эту задачу куда более сложной и интересной.

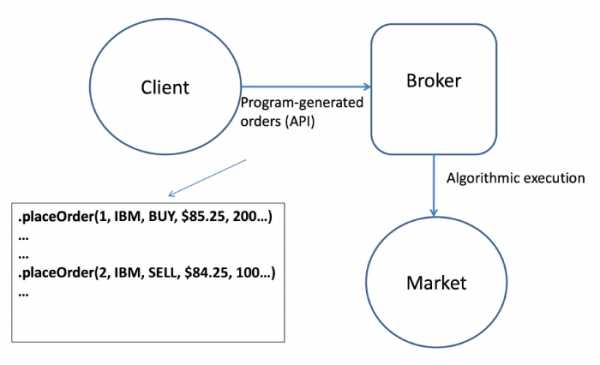

Времена, когда клиенты могли передать заявки своим брокерам только по телефону или факсу, ушли в прошлое. Сейчас существуют разные способы подключения к электронным торгам. Например, существует возможность подключения торгового робота к брокерской системе с помощью API — в таком случае приказы отправляются в брокерскую систему, а оттуда попадают на биржу (у ITinvest есть свой API-интерфейс SmartCOM).

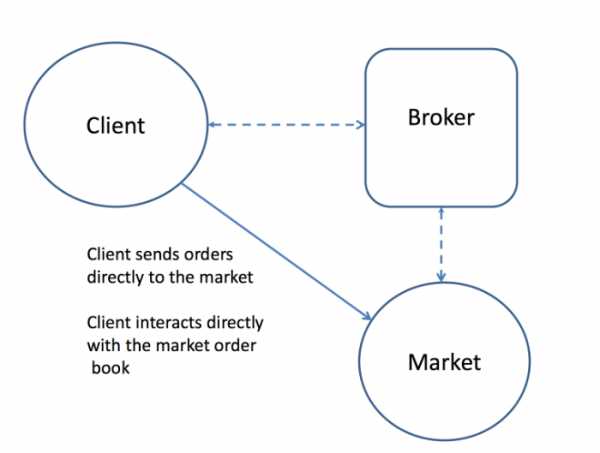

В случае алгоритмической торговли, как правило, важна скорость работы стратегии, поэтому многие трейдеры предпочитают использовать технологию прямого доступа на рынок (direct market access, DMA — ITinvest предоставляет такой доступ к российским и зарубежным биржам). В случае ее применения торговый робот взаимодействует напрямую с торговой системой биржи, минуя систему брокера, что позволяет выиграть время.

Но это далеко не самый сложный вариант торговли. Появление большого количества различных торговых площадок привело к развитию алгоритмов «умной маршрутизации» приказов — такие системы не только пытаются совершать самые выгодные сделки на конкретной бирже, но еще и анализируют, на какой из доступных площадок в настоящий момент условия лучше, чтобы направить приказ именно туда.

Таким образом, существует три уровня развития современных алгоритмов.

- Алгоритмы макротрейдинга — определяют торговую стратегию;

- Алгоритмы микротрейдинга — собственно, торговые «движки» выставления ордеров;

- Алгоритмы умной маршрутизации — в случае, если работа ведется на нескольких биржах одновременно.

Примеры торговых алгоритмов

Существует несколько типов алгоритмических стратегий. Один из них — экзекьюшн-стратегии, которые направлены на решение задачи покупки или продажи большого объёма финансового инструмента (например, акций) с минимальным отклонением итоговой средневзвешенной цены сделки от текущей рыночной цены.

Примерами алгоритмов, решающих эту задачу являются алгоритмы TWAP и VWAP.

Алгоритм TWAP

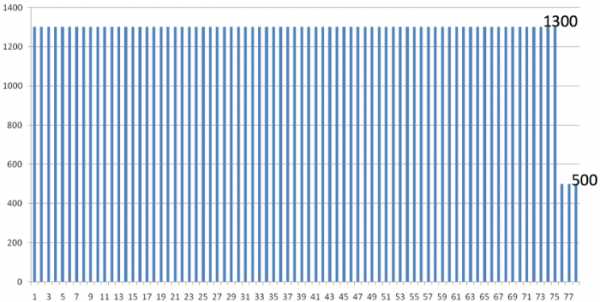

Использование TWAP (Tie Weighted Average Price — взвешенная по времени средняя цена) подразумевает равномерное исполнение приказа на покупку или продажу за заданное число итераций в течение заданного промежутка времени. Для этого постоянно выставляются маркет-заявки по ценам лучшего спроса или предложения, скорректированные на заданную величину процентного отклонения.

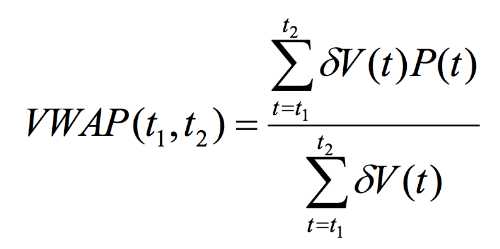

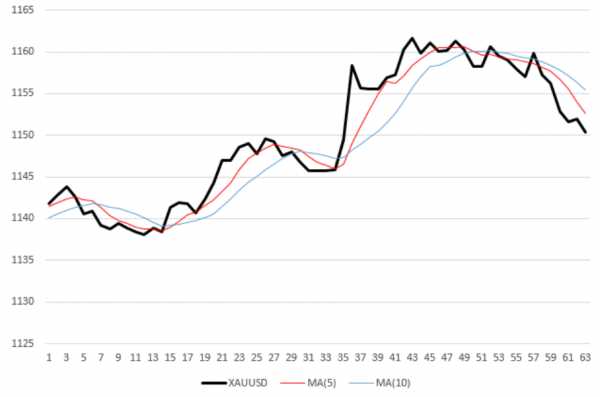

Алгоритм VWAP

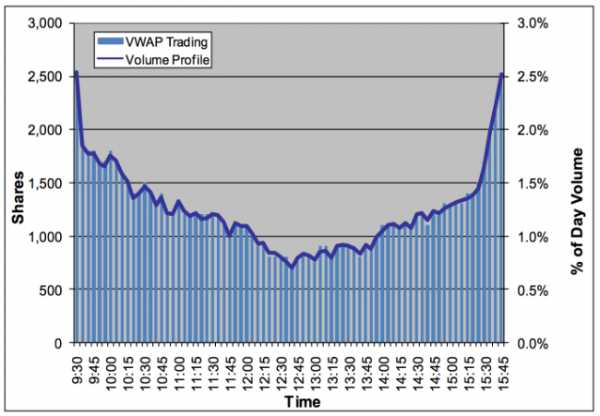

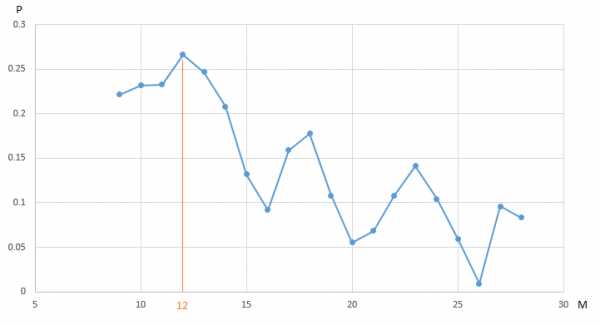

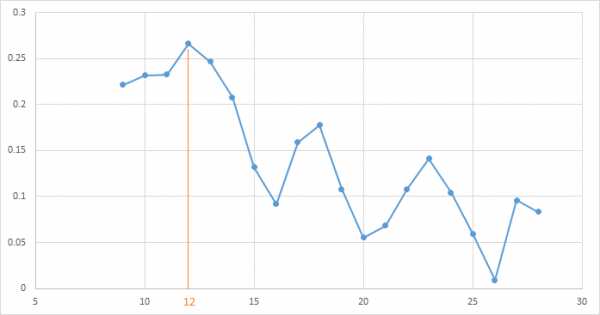

VWAP (Volume weighted average price — взвешенная по объёму средняя цена) работает по следующей схеме. Объём торгов, как правило выше в начале и конце торговой сессии, а в ее середине он меньше. Чтобы исполнить крупный ордер с минимальными издержками, он разбивается на более мелкие приказы с учетом времени дня.

Для этого:

- Алгоритм оценивает средний объём торгов на пятиминутных интервалах.

- В рамках каждого интервала проводятся сделки на количество инструмента, пропорциональное нормативному объёму.

К свойствам этого алгоритма относится завершенность (размеры сделок всегда известны заранее), а также использование для оценки функции объёма исторических данных.

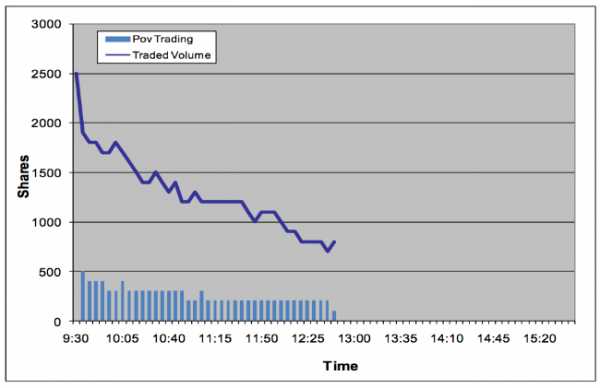

Процент объёма (POV)

Алгоритм Percentage of Volume (POV) решает ту же проблему, что и VWAP, но с использованием в качестве бенчмарка информации об объёме торгов в конкретный текущий день. Идея заключается в том, чтобы иметь постоянный процент участия в торгах на протяжении выбранного периода.

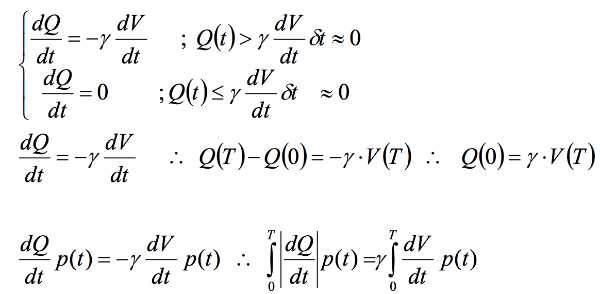

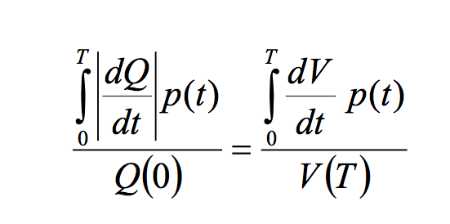

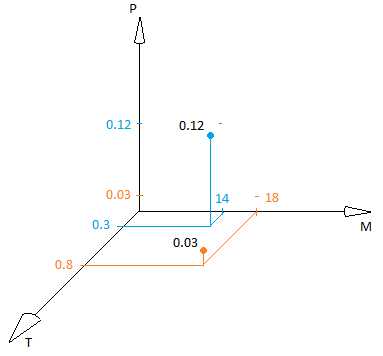

Если нужно «проторговать» еще акции объёма Q, а «коэффициент участия» в торгах γ, то алгоритм вычисляет объём торгов V, проторгованный в период (t – ΔT, t) и исполнит ордера на количество финансового инструмента q = min(Q,V* γ).

V(t) = общий объём торгов, имевший место на рынке к моменту времени t;

Q(t) = число акций, которое еще нужно купить/продать ( Q(0) = начальное количество).

В итоге:

Как еще используются алгоритмы

Помимо экзекьюшн-стратегий, существует и целый ряд стратегий, направленных на извлечение прибыли с помощью других моделей. Вот некоторые из них:

- Арбитражные стратегии — подмножество стратегий парного трейдинга, которые основаны на анализе соотношений цен двух высоко коррелированных между собой финансовых инструмента. В случае арбитража, такая пара состоит из одинаковых или связанных активов, корреляция которых близка к единице — например, акций одной и той же компании на разных биржах. Для успешной торговли в рамках арбитражных стратегий критически важна скорость получения данных и выставления/изменения заявок на покупку или продажу.

- Предоставление ликвидности (маркет-мейкинг) — маркетмейкинг предполагает поддержание спредов на покупку и продажу финансового инструмента. Маркетмейкеры являются основными поставщиками моментальной ликвидности, поэтому биржи часто привлекают их к работе с неликвидными инструментами с помощью предоставления льготных условий.

- Предсказание цены — стратегии, которые анализируют различные данные (в том числе с помощью индикаторов технического анализа) для построения гипотез о том, в какую сторону может двинуться цена финансового инструмента в заданный промежуток времени.

Предсказание цен в высокочастотной торговле

Для того, чтобы «предсказать» движение цены, алгоритм должен смоделировать скрытую ликвидность рынка при данной ликвидности заявок на покупку и продажу. «Истощение» очереди заявок на покупку или продажу может свидетельствовать о скором движении цены.

Изменение цены возникает, когда на одном из уровней цены исчезают все заявки на покупку или продажу, и существует следующий уровень цен бид и аск.

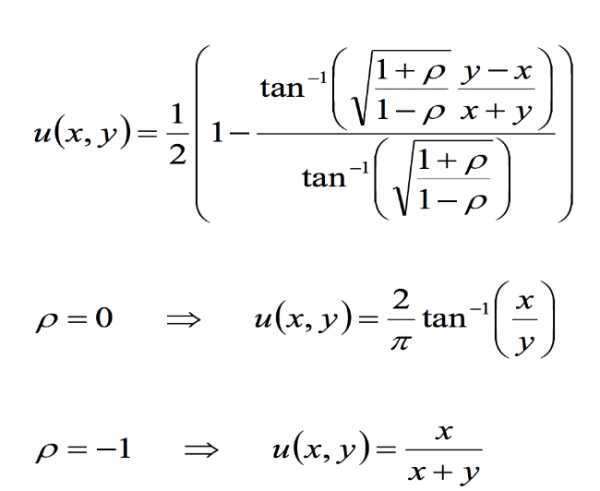

Вероятность того, что очередь заявок аск истощится ранее, чем очередь заявок бид, высчитывается так:

Итоговая формула вероятности повышения цены:

, где H — скрытая ликвидность рынка, то есть сделки, которые неизвестны широкой общественности (например, сделки крупных финансовых организаций, которые заключаются за пределами бирж).

Процедура оценки выглядит следующим образом:

- На первом этапе собранные данные разделяются по биржам, за один раз анализируется один торговый день;

- Котировки значений бид и аск компонуются по децилям. Для каждого такого набора (i,j) вычисляется частота повышения цены u_ij.

- Подсчитывается число появлений каждой величины d_ij.

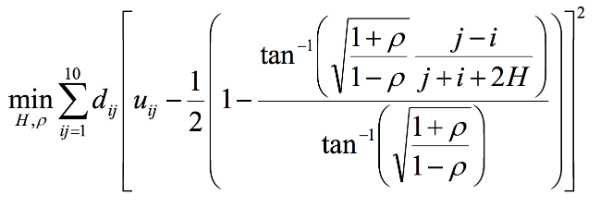

- Производится анализ соответствия модели с помощью метода наименьших квадратов:

Заключение

На многих фондовых площадках (например, в США и России) оборот алгоритмической торговли уже довольно давно составляет более 50%. При этом часто алгоритмы используются не только для того, чтобы «опередить» конкурентов в скорости совершения транзакций и заработать на этом.

Кроме того, алгоритмы используются для реализации «квантовых стратегий», таких как, арбитраж или маркетмейкинг. Помимо этого, существуют возможности по подсчету вероятности изменения цены конкретных финансовых инструментов.

На сегодня все, спасибо за внимание!

Другие статьи ITinvest по теме алготорговли:

habr.com

Торговые алгоритмы Форекс (торговые системы)

Как только человек начинает интересоваться трейдингом, он обычно сразу пытается найти легкий путь, например, разыскивая какой-нибудь супер-советник для автоматической торговли. Возможности ручной работы многие упускают из виду совершенно напрасно: торговые алгоритмы Форекс могут быть более чем полезны.

С одной стороны, ручная торговля дает понимание рынка на базовом уровне. Успешное использование торговых алгоритмов Форекс возможно только при эффективном сочетании анализа, мани-менеджмента, управления рисками и других его элементов.

Кроме того, пытаться торговать с помощью автоматических роботов-советников, не изучив рынок самостоятельно и не получив личный практический опыт ручной торговли, – значит заведомо согласиться на потерю депозита. Ни один робот не может предсказать поведение котировок и не способен действовать самостоятельно в сложной ситуации.

Задача робота – циклическое использование определенного алгоритма действий в автоматическом или полуавтоматическом режиме. Торговать всегда должен только трейдер, а робот является лишь его инструментом. Соответственно, чем больше у вас опыта в ручной торговле, тем проще будет использовать разные автоматические советники и тем легче будет разобраться с тем, какой из них может быть эффективным.

Используя торговые алгоритмы Форекс, трейдер получает нужный опыт для создания уже собственной стратегии – проработанной и эффективной.

Что же представляют собой торговые алгоритмы Форекс? Их можно определить как четкий алгоритм действий, который должен использоваться для торговли. Этот алгоритм включает в себя:

- Сочетание приемов технического и фундаментального анализа в режиме реального времени. Например, вы следите за новостями, которые касаются строго выбранного актива, и одновременно с этим использует фигуры технического анализа Price action.

- Ясное понимание ситуации и строгое следование правилам торговли. Вы должны знать, когда открывать позицию на продажу, когда – на покупку. Исключите стресс-факторы, мешающие вам следовать торговым алгоритмам.

- Четкое определение рисков и мани-менеджмента до начала торговли. Следите за тем, чтобы череда провальных сделок не “съела” ваш депозит.

Хотя бы минимальный успешный опыт ручного трейдинга с помощью торговых алгоритмов Форекс может стать важным шагом на пути к повышению профессионального уровня новичка.

Как использовать торговые алгоритмы Форекс

Алгоритм торговли несколько напоминает стратегию тем, что должен включать в себя все элементы трейдинга. Торговые алгоритмы Форекс создаются трейдером заблаговременно.

Все начинается с анализа ситуации. Трейдер должен выбрать методику анализа и понимать, какую именно сделку открывать и как долго она должна быть открыта. Для этого следует, выбрав инструмент торговли, проверять именно те новости, которые имеют к нему непосредственное отношение.

Также сто́ит сказать об индикаторах. Для ручной торговли они тоже используются, но выбирать нужно индикаторы, имеющие наименьшее запаздывание, поскольку торговые алгоритмы Форекс – в отличие от обычных стратегий – делают акцент не столько на попытке предугадать движение котировок, сколько на использовании текущей ситуации. Кроме того, желательно комбинировать их, например, сочетая трендовые индикаторы и осцилляторы.

Также нужно внимательно подобрать саму валютную пару или корзину валютных пар для работы. Обычно используются инструменты, обладающие высоким уровнем волатильности.

Создавая алгоритм, трейдеру следует четко сформулировать:

- Цели. Какова эффективность алгоритма, как должен быть увеличен стартовый капитал после недели, месяца, 2 месяцев работы.

- Правила управления рисками для данного алгоритма, включающие:

- Определение места для стопа, то есть сколько трейдер согласен потерять в случае просадки.

- Определение тейк-профита, то есть какова цель закрытия каждого взятого в отдельности ордера.

Помните, что по классическим правилам мани-менеджмента тейк-профит больше стоп-лосса втрое. Первое время сохраняйте такую пропорцию. Размер стопа в пунктах соизмеряется с кредитным плечом с учетом стоимости пункта. Например, если трейдер задействует все плечо 100:1, то 1 пункт сто́ит 10$.

Для реализации алгоритма торговли необходимо проследить и за технической стороной:

- Успешная работа по торговым алгоритмам невозможна при запаздывании приказов.

- Все индикаторы должны работать качественно, давая минимум пустых сигналов.

И, конечно, нельзя допустить влияние эмоций и страхов на торговый процесс. Трейдер должен конструктивно и оптимально реагировать на изменение ситуации.

Преимущество использования торговых алгоритмов сводится именно к возможности импровизировать в пределах заданных правил. Если трейдер недостаточно хладнокровен и не до конца отработал свою линию поведения в зависимости от обстоятельств, торговать с помощью алгоритмов ему еще рано.

Торговые алгоритмы Форекс на практике

Каждый алгоритм торговли индивидуален и отражает именно тот стиль работы, который наиболее удобен для конкретного трейдера.

Но есть ряд общих правил, особенно актуальных для новичков:

- Составляя торговый алгоритм, лучше всего ориентироваться на тренд. Работать против рынка не сто́ит.

- Найдите наиболее удобный таймфрейм. Ручная торговля не подразумевает постоянное сидение за монитором, но важно подыскать для себя психологически комфортный темп торговли.

- Используйте торговый план для формулировки целей. Это необходимо для дисциплины. Пытаться превысить поставленные цели – значит чрезмерно рисковать. Это так же плохо, как игнорировать обстоятельства, которые подходят для открытия сделки.

- Не использовать только пики рынка. Рынок становится весьма непредсказуемым в этот период.

- Применять сочетание фундаментальных факторов и таких технических инструментов, как модели Price action.

- Всегда оставляйте часть депозита, невовлеченную в торговлю, как “подушку безопасности”.

Сократить убытки и заставить прибыль расти можно с помощью изменения размера лота в зависимости от периода торговли и успешности ряда сделок.

Как создать свою торговую систему

Пассивный доход с инвестиций в облигации

Облигации — самый быстрый и безопасный путь к доходным инвестициям!

УЗНАТЬ ПОДРОБНЕЕ

УЗНАТЬ ПОДРОБНЕЕfindfxway.com

как составить торговый алгоритм и для чего он нужен

Правила, которые сделают вас победителем в конкурсах на Форекс

У профессионального трейдера всегда есть план развития событий и план по выходу из позиции в случае положительного или отрицательного исхода сделки.Торговая система трейдера – это алгоритм, в котором прописаны ключевые моменты, касающиеся торговли и процесса совершения сделок (открытие и закрытие позиций, стратегия, цели, правила поведения и др.). Она необходима для эффективной торговли.

Сегодня в статье:

1. Ключевые элементы торговой системы

2. Не отклоняйтесь от своей торговой системы

3. 7 признаков успешной торговой стратегии

4. Изменение торговой системы

Ключевые элементы торговой системы

В торговой системе должны быть указаны:

- размер позиции, сигналы на вход и выход;

- размер лимитных ордеров;

- величина рисков, издержки, возможные убытки;

- рабочие валютные пары и таймфреймы;

- расчет объема позиции;

- планируемая прибыль и цели;

- соотношение между прибылью и убытком;

- ограничения по прибыли и убыткам;

- правила поведения при форс-мажорных обстоятельствах;

- источники информации, которые используются;

- алгоритм анализа рынка.

Можно добавлять и другие пункты. Каждый трейдер составляет торговую систему, основываясь на личных предпочтениях.

Торговый алгоритм нужно разрабатывать с учетом своего характера, психологии, сильных и слабых сторон, отношения к риску.

Рассмотрим более подробно этапы написания торгового алгоритма:

1. Определение целей. Они должны быть конкретными и реалистичными. «Хочу разбогатеть» – слишком расплывчато. «Стать миллионером за год» – маловероятно. Делите цели на долгосрочные и краткосрочные для правильной расстановки приоритетов.

Если вы участвуете в конкурсах Форекс, то ваша цель – победа. Для этого нужно показать более высокие результаты торговли, чем другие участники. Ваш торговая система должна приносить максимум прибыли и минимум убытков.

2. Описание стратегии. Нужно определить следующее: торгуемые пары, таймфреймы, методы анализа, используемые индикаторы, расчет лимитных ордеров, условия их установки.

3. Параметры управления рисками. В этот пункт алгоритма необходимо включить информацию, касающуюся рисков: допустимый уровень риска, стратегия выхода из сделки, объем сделки, уровни стоп-лосса и тейк-профита, соотношение риска и прибыли.

4. В каких случаях торговать запрещено. Речь идет об эмоциональном состоянии – нужно описать ситуации, при наступлении которых вы на некоторое время прекратите торговлю.

Например, болезнь, угнетенное психологическое состояние. Также необходимо указать Ваши слабости, с которыми необходимо бороться.

5. Действия при форс-мажорных обстоятельствах. Следует прописать, что вы будете делать, если внезапно отключится электричество, сломается компьютер, пропадет интернет и т.п.

6. Список незыблемых правил. Они уберегают от ошибок в торговле. Правила должны быть индивидуальными для каждого трейдера, в зависимости от его стиля торговли.

Примеры: не открывать много сделок одновременно, так как их трудно контролировать; ограничить размер прибыли за определенный промежуток времени, чтобы не довести себя до нервного истощения в безудержной гонке за доходом.Кроме того, в этом пункте нужно прописать правила, которые нельзя нарушать. Например, не открывать внеплановую сделку, не превышать допустимый порог риска, не изменять сделку после того, как она открыта, причины, по которым может быть изменен алгоритм.

7. Описание процесса торговли. Нужно детально описать ежедневный процесс торговли на Форекс. Общий распорядок на неделю может выглядеть следующим образом:

- Воскресенье – начало торговой недели. Выделить 1-2 часа на анализ рынка и подготовку к предстоящей неделе.

- Понедельник – наблюдение за сигналами.

- Вторник-среда-четверг – торговля весь день.

- Пятница – последний день торговли, когда по всему миру происходит закрытие сделок, что часто приводит к непредсказуемым изменениям цены. Нужна большая осторожность.

Кроме того, требуется описать схему проведения анализа рынка и сделок.

Торговая система поможет вам совершать меньше ошибок и торговать эффективнее, значительно снизит риски.

У вас уже есть свой торговый алгоритм?

Если нет, бесплатно создайте его прямо сейчас!

Создать торговый алгоритм

Как правильно составить торговый алгоритм вы узнаете от Виктора Макеева ниже

Не отклоняйтесь от своей торговой системы

Профессиональный трейдер откажется от совершения сделки, если она не соответствует критериям его торговой системы.Вы составляете торговый алгоритм не для того, чтобы нарушать его. Пункты, которые касаются выхода из убыточных сделок, должны быть четко прописаны и соблюдаться беспрекословно.

Впадать в эмоции и затягивать с выходом из заведомо убыточной сделки, надеясь на другой исход, – это ухудшать результат торговли. Профессионал всегда выходит из убыточных сделок и получает максимум от прибыльных.

7 признаков успешной торговой стратегии

Профессиональный трейдер знает свою торговую систему досконально, включая механизм ее работы.Проверьте свою стратегию на соответствие нижеперечисленным признакам. Эффективная торговая стратегия невозможна без указанных элементов.

1. Четко сформулированные правила входа в рынок

Казалось бы, что это и так понятно. Но на практике часто можно встретить такие стратегии, которые имеют только одно условие для входа, а это является критической ошибкой.

В таком случае все спорные ситуации будут заканчиваться уменьшением депозита из-за большого количества ложных сигналов. В хорошей стратегии все сигналы должны фильтроваться.

2. Четко сформулированные правила выхода из рынка

Зачастую начинающие трейдеры совершают ошибки не во время входа в рынок, а при закрытии сделки.

Иногда это делается слишком рано, а в других случаях становится уже поздно, и сделка из прибыльной превращается в убыточную.

Во избежание этого необходимо иметь четкий свод правил, следуя которому вы без проблем сможете определить идеальное время закрытия сделки.

3. Наличие стоп-лосса

При любом стиле торговли должен присутствовать стоп-лосс. Помните, что стоп-лосс ограничивает ваши убытки в непредвиденных ситуациях.

И даже если ваша стратегия подразумевает торговлю без стоп-лоссов, то лучше все равно находить границу ваших потерь за одну сделку. Ведь не имея стоп-лосса и при плохом стечении обстоятельств, вы можете потерять все средства за одну сделку.

4. Соотношение риска к заработку

Желательно, чтобы каждая сделка приносила больше, чем вы теряете за один раз. Но есть такие стратегии, которые приносят прибыль за счет большого количества успешных сделок, по сравнению с убыточными.

В любом случае ваша стратегия должна отвечать одному из условий и потери за один раз не должны перекрывать недельный доход. Конечно, лучшим вариантом считается, когда прибыль от сделки превышает потенциальные потери в 3 4 раза или более.

5. Проверка на истории

Любая стратегия должна быть проверена на истории. Это может быть сделано вручную или написан робот. Но эта работа должна проводиться тщательно.

Хорошо, когда стратегия уже используется кем-то на протяжении длительного времени, и вам могут рассказать о ее сильных и слабых сторонах.

6. Использование ограниченного количества индикаторов

Некоторые трейдеры заходят так далеко в поиске Грааля, что их стратегии переполнены всевозможными индикаторами, за которыми не видно даже графика.

Использования одного-двух индикаторов вполне достаточно для успешной торговли. Главное не количество, а качество.

7. Минимальная просадка

Если у вас на примете сразу несколько стратегий, которые подходят по всем пунктам и на истории показывают отличные результаты, то всегда выбирайте ту, у которой наименьшие просадки.

Во-первых, такая стратегия предпочтительна с психологической точки зрения. Во-вторых, это уменьшает риски, а в случае серии неудач – дает время подкорректировать торговлю и выйти на прежний уровень пока не закончился депозит.

Изменение торговой системы

Профессиональный трейдер гибкий, маневренный и с легкостью подстраивается под меняющиеся рыночные условия.Торговый алгоритм необходимо периодически пересматривать и при необходимости вносить в него изменения, ведь с течением времени ситуация на рынке меняется, как меняется и сам трейдер, набираясь больше опыта и становясь более профессиональным.

Но менять решения нужно только тогда, когда это аргументировано и поможет снизить убытки и увеличить прибыль.

Для закрепления материала обязательно посмотрите видео ниже

Следующая статья⇒

portal.gerchikco.com

Как написать свой алгоритм торговли? |ForexLabor

Для начала мы рассмотрим вопрос относительно того: для чего нужен торговый алгоритм? Все мы знаем о том, что торговля на рынке форекс является серьезным занятием, которое, как и все остальные профессии, должно приносить не только удовольствие, но и прибыль.

Для начала мы рассмотрим вопрос относительно того: для чего нужен торговый алгоритм? Все мы знаем о том, что торговля на рынке форекс является серьезным занятием, которое, как и все остальные профессии, должно приносить не только удовольствие, но и прибыль.

Для того что бы торговля на рынке Форекс приносила прибыль, каждый трейдер должен понимать, что он делает на рынке и какие цели он преследует. Что бы придерживаться целей, у трейдера должно быть для начала изложено хотя бы на бумаге, то что он собирается делать и то, по какому плану он будет торговать.

Лучший, на мой взгляд, брокер — для дейтрейдинга, для скальпинга.

Итак, начнем с того, какие пункты должны быть прописаны в вашем торговом алгоритме:

- В первую очередь вы должны описать ваш рабочий день. Рабочий день – начинается с просмотра новостей, которые нас ждут в предстоящей торговой сессии. В соответствии со своим стилем торговли, определите, будете ли вы торговать во время выхода, тех или иных новостей, или же подтянем уровни StopLoss, и будем ждать более благоприятного времени для торговли.

- Не менее важным критерием подготовки к торговой сессии, является технический анализ. Уделяйте не менее 15-ти минут в день, для того, чтобы определить главные ключевые уровни, которые будут актуальны для торгового дня. Так же важно обозначить для себя на каких технических фигурах будет вестись торговля и по каким валютным парам.

- В торговом алгоритме, должен быть прописан такой пункт как торговая стратегия. Она должна включать в себя ключевые факторы, на которые вы ориентируетесь при принятии решений для входа в позиции. К примеру: для торговли по техническому анализу такими факторами являются уровни поддержки и сопротивления, несколько фигур технического анализа и несколько паттернов из Price Action.

- Пропишете количество убыточных сделок подряд в процентном соотношении от депозита. То есть вы должны точно знать, сколько вы готовы потерять, что бы эти сильно не ударило по вашему счету. Так же стоит прописать, сколько прибыльных сделок за один день вы можете совершить, тоже в процентном соотношении. Это позволит вам исключить эмоции из торгового процесса. Например: вы за несколько сделок увеличили свой депозит на 5-6%, а потом все заработанные за день деньги потеряли. Такое происходит из-за эмоций, и не соблюдения правил торгового алгоритма.

- Рассчитывайте свои риски. Первое, что нужно учесть, это то, что уровень Stoploss, должен стоять именно там, где эму необходимо стоять исходя из технического анализа, а не исходя из того, сколько мы готовы потерять. То есть сначала мы определяем уровень Stoploss и уже от него рассчитываем, допустимый риск, который на рынке Форекс, не должен превышать 2%.

- Выбор временного периода (таймфрейма) зависит прежде всего от депозита, которым оперирует трейдер. Для новичков на рынке, оптимальным вариантом, будет торговля внутри дня на периоде h2, так как не большие депозиты в 300 – 500 или даже в 1000 долларов не позволят им вести среднесрочную торговлю на дневном графике. Так как заход в сделку даже минимальным объемом будет превышать уровень допустимого риска.

- В торговом алгоритме каждого трейдера должен быть прописан такой момент как среднесрочные цели. Например: «Я торгую пол года и показываю положительную динамику роста депозита, четко придерживаюсь стратегии торговли и манименеджмента. После полугода, я перехожу на управление своим счетом через ПАММ систему, после этого я торгую еще три месяца и начинаю получать какие-то инвестиции. Ставьте цели и достигайте их, вы не должны находиться на рынке спонтанно, вы четко должны знать как, как скоро и в коком размере вы хотите сделать себе капитал.

- Каждая совершенная сделка должна заноситься в «Дневник трейдера» и тщательно анализироваться. Создайте себе специальный журнал, в котором для каждой сделки будут прописаны такие пункты как:

- По какой цене мы вошли в сделку

- По какой цене вышли из нее

- Уровень StopLoss

- Объяснение по каким причинам была совершена эта сделка

- Если были допущены ошибки, то какие

- Сделать выводы, и внести при необходимости коррективы

Анализировать свое поведение в рынке, нужно ежедневно. Это обязанности любого трейдера, как новичка, так и опытного профессионала. По той причине, что рынок не статичная среда, а динамичная, и она всегда меняется.

Рекомендованные статьи —

После того, как мы описали подготовку к торговой сессии, свое поведение в торговле, и анализ этого поведения, нам необходимо детализировать свой рабочий день. То есть, прописать, когда работать и когда отдыхать. Что бы жизнь не превращалась в сплошное слежение за графиками, и была возможность решать какие-то свои дела или просто отдыхать в оффлайн жизни. Это не лирическое отступление, а конкретная рекомендация полезная для торговой деятельность. Дело в том, что как показывает практика, даже опытные трейдеры, могут терять деньги из-за того, что в их жизни накопилось много не решенных проблем, и эмоциональная составляющая начинает включаться в процесс торговли. Этого стоит избегать, поэтому нужно планировать свой день, что бы уделять время и работе и близким.

В заключении хотелось бы сказать, что ваш торговый алгоритм должен быть максимально детализирован. Делайте фото, всех ваших сделок и заносите их в «дневник трейдера» с последующим детальным их описанием.

Смотрите также:

forexlabor.info

Как системно зарабатывать на финансовых рынках

В этой статье вы сможете:

1. Получить пример торгового алгоритма

2. Перейти к следующей статье об индикаторе объемов

3. Просмотреть видео о том, как составить торговый алгоритм

Трейдинг на финансовых рынках – один из самых прибыльных видов деятельности. При этом все, что требуется для работы, – компьютер или ноутбук с выходом в интернет. Рабочий график, количество часов, затраченных на работу, географическое положение – все это можно подобрать индивидуально. Мечта, а не работа!

Именно эти характеристики профессии трейдера привлекают сотни людей на финансовые рынки. И, что самое важное — такая мечта вполне достижима при условии, если у трейдера есть прибыльный торговый алгоритм.

Еще бы! Ведь можно не отсиживать «от звонка до звонка» в душном офисе, а работать и путешествовать одновременно и не быть привязанным к конкретному месту. И при этом зарабатывать большие суммы, чем те, что сулит большинство работ по найму.

С такими ожиданиями новички начинают трейдинг, вдохновленные примером опытных трейдеров. Однако практика показывает совершенно другую картину. Вместо легких сверхприбылей новичок в большинстве случаев теряет свои деньги, получая убыток. Хотя часто за первую неделю или месяц большинству удается получить приличную прибыль, а некоторым – даже удвоить депозит («феномен новичка» никто не отменял).

Однако первые успехи, полученные, как правило, с нарушением всех возможных правил, приводят сначала к появлению «короны» у новоиспеченного трейдера и чувства того, что он сумел покорить рынок, после чего его ждет сокрушительное фиаско. Рынок быстро дает понять, кто здесь хозяин, одновременно разрушая радужные мечты о счастливом и безмятежном будущем под пальмой на острове с легкими деньгами.

Несколько утрировано, но если вы – трейдер с опытом, то наверняка узнали себя. Все новички проходили этот путь. Более того, многие еще не раз пройдут его. Как показывает неумолимая статистика, больше 80% трейдеров теряют деньги на финансовых рынках. Это суровая правда нашей сферы деятельности.

Однако возможность системно и стабильно зарабатывать торговлей на финансовых рынках и реализовать свои мечты, с которыми все приходят в эту сферу, – тоже реальность. И если вам уже довелось «понюхать пороху» в трейдинге, становится понятно, что между этими двумя реальностями лежит большая пропасть, преодолеть которую удается далеко не всем.

Почему? Неужели трейдинг настолько сложный вид деятельности, что успех в нем зависит исключительно от удачи или доступен какой-то касте избранных? Или существует какой-то тщательно скрываемый Грааль, который надо найти, – и прибыльный трейдинг вам обеспечен?

На самом деле все гораздо проще, прозаичней, и не имеет ничего общего с удачей, Граалем и секретностью. Успешные трейдеры, которые стабильно и системно зарабатывают на финансовых рынках, работают по четкому прибыльному торговому алгоритму. Именно он позволяет получать прибыль и воплотить мечты, которые у вас были, когда вы открывали торговый счет.

Получить пример торгового алгоритма

Звучит скучно, выглядит непонятно и трудоемко, да и совсем не похоже на Грааль. Но это единственный путь к системной, а не эпизодической прибыли. Почему так? Давайте разбираться.

Первое, что необходимо понимать каждому начинающему и опытному трейдеру, – это устройство финансового рынка, его участников, а также механизм формирования и движения цены. Как известно, движение цены на рынке происходит из-за дисбаланса спроса и предложения. Если спрос преобладает (желающих купить больше, чем продавцов), цена растет. Если же преобладает предложение, цена падает.

Однако спрос и предложение формируют крупные участники рынка, которые называются маркетмейкерами. Как правило, это крупные инвестиционные банки, различные фонды, совершающие операции на финансовых рынках.

Их задача – оставаться в прибыли. А это возможно только в том случае, если действовать они будут системно, а не хаотично (как большинство индивидуальных трейдеров, теряющих деньги). Поэтому крупные участники рынка, маркетмейкеры, производящие движение цены, действуют по определенному алгоритму.

Второе: так как маркетмейкеры, формирующие движение цены на рынке, действуют по определенным алгоритмам, колебания котировок не хаотичны, как может показаться на первый взгляд, а вполне закономерны. То есть на рынке существуют правила и закономерности, исходя из понимания которых, можно прогнозировать дальнейшее движение цены.

Третье: для успеха в трейдинге частным игрокам важно понимать свое место на рынке. Как уже говорилось выше, цену двигают большие деньги. Соответственно, если ваш торговый счет меньше одного миллиона долларов, вы относитесь к мелким спекулянтам – рыночному «планктону», который никак не влияет на движение цены, но которым «питаются» крупные участники.

Читайте следующую статью о том, как индикатор объемов «Real Market Volume» поможет добиться большего успеха при его использовании.Это осознание дает возможность выработать правильную стратегию поведения на рынке и сохранит ваш депозит. Задача индивидуального трейдера – понять, куда будет двигаться крупный участник рынка, и стать с ним в одну сторону, забрать свою часть прибыли и выйти из позиции.

Казалось бы, простые для понимания вещи, но из-за простоты трейдеры пренебрегают ими и терпят фиаско. А ведь правильно говорят: «простые вещи спасают жизнь».

Теперь становится понятно, почему действия индивидуального трейдера не должны быть хаотичными, а работа должна вестись по алгоритму. Однако возникает вопрос: как создать торговый алгоритм и из чего он должен состоять? Рассмотрим это ниже.

Как известно, алгоритм – это набор правил, по которым осуществляется определенная последовательность действий. С торговым алгоритмом дело обстоит так же. При этом он должен включать в себя следующие составляющие: торговую стратегию и правила управления капиталом.

Кроме того, к алгоритму рекомендуется добавить правила, которые позволяют вам управлять собственными эмоциями в процессе работы. Рассмотрим коротко каждую из составляющих.

Итак, первый блок включает в себя торговые стратегии, которыми трейдер пользуется для совершения сделок. Их на рынке существует множество, однако важно выбрать ту, которая будет понятна и удобна лично вам. Она предполагает использование, как правило, нескольких методов анализа рынка, на основании которых принимается решение об открытии позиции, управлении ею и выходе из сделки.

Как показывает практика успешных трейдеров, важно иметь инструменты, позволяющие определять направление цены, а также те, которые дают возможность найти точку входа на рабочем таймфрейме.

Рассмотрим это на примере. Если вы торгуете на валютном рынке Форекс, то для определения направления цены можете использовать фундаментальный анализ (оценка монетарной политики центробанков и макроэкономических показателей) или анализ движения капитала крупных игроков на основании отчетов комиссии CFTC.

Так, в первом случае, торгуя пару AUD/USD, вы видите, что американский Центробанк (ФРС США) проводит жесткую монетарную политику, что способствует силе доллара США. Монетарная политика Резервного банка Австралии еще какое-то время будет оставаться мягкой, так как Центробанку выгодно ослабление национальной валюты.

Более сильный доллар США и слабый австралиец будут толкать AUD/USD вниз. А если инструмент будет падать, актуально открытие сделок на продажу.

Итак, с направлением мы определились, осталось найти точку входа для открытия сделки. Для этого вы можете воспользоваться техническим анализом, например тактикой торговли от уровней.

Определив, что цена находится под сильным уровнем сопротивления, преодолеть который ей не удавалось длительное время, вы можете искать точку входа на продажу после отскока вниз от этой горизонтали.

Если при этом индикатор объемов показывает повышение объема в момент отскока, это значит, что крупный игрок набрал короткую позицию и толкает цену вниз, следовательно – можно входить в сделку на продажу от этого уровня.

В приведенном выше примере мы увидели правила, согласно которым открывалась позиция:

1. Определили направление с помощью фундаментального анализа, который показал движение вниз. Значит, возможны только продажи.

2. Определили точку входа (цены, по которой продаем): отскок цены от сильного уровня сопротивления на повышенном объеме торгов. Значит, наше решение о продаже правильное и сделку можно открыть.

Для определения точки выхода из позиции следует руководствоваться правилами технического анализа (в нашем случае это может быть достижение уровня поддержки) и правилами соотношения риска и прибыли в сделке (в идеале – 1:3 и выше).

Разобравшись с тем, как правильно находить прибыльные точки входа, следует с особой тщательностью подойти к управлению капиталом. Так как мы имеем дело с вероятностями и не можем на 100% быть уверенными, что цена пойдет в нашу сторону, есть риск вместо прибыли получить убыток. Однако чтобы эти убытки не были критичными и не мешали нам зарабатывать, важно грамотно рассчитывать риск-менеджмент.

На тему риск-менеджмента написано множество статей. Но если резюмировать, то можно увидеть, что все сводится к расчету нескольких параметров: объема входа в сделку, соотношения риска и прибыли в сделке и риска в процентах от депозита, который закладывается в одну сделку.

Как видите, все достаточно просто (но не всегда легко) и прозаично. Составление торгового алгоритма требует знаний методов анализа рынка, труда, терпения и дисциплины. Этот труд рутинный, но именно он позволит вам воплотить в жизнь мечты о заработке на финансовых рынках.

При этом ваша торговля станет гораздо спокойней, результаты будут прогнозируемыми и измеримыми, а прибыль – реальной и позволяющей жить той жизнью, которую вы представляли, начиная заниматься трейдингом.

portal.gerchikco.com

Торговый алгоритм Форекс: зачем он нужен

Каждый опытный инвестор и трейдер, имеют свой собственный торговый алгоритм Форекс для совершения финансовых операций на биржах. Благодаря своему торговому алгоритму, речь о котором пойдет в данной статье, опытные игроки на финансовых рынках зарабатывают много денег.

Зачем нужен торговый алгоритм Форекс

Каждый человек начинающий какое-то дело, разрабатывает план или проект по достижению успеха в нем. Ведь никто же не строит дом, не имея его проекта или чертежей дома. Так и на финансовых рынках, нужно разработать торговую стратегию, свой план по достижению успеха, после чего приступать к торговле, но не наоборот.

Что такое алгоритм торговли на Форекс

Торговый алгоритм на Форекс — это перечень или список правил, которые следует выполнять при особых условиях. Простыми словами, торговым алгоритмом Форекс, является план действий трейдера при различных действиях цены, личного поведения, времени суток, количества капитала и других условиях.

Алгоритм, при грамотном и правильном составлении, помогает трейдерам зарабатывать деньги на валютных и фондовых рынках не поддаваясь эмоциям. Именно под воздействием эмоций, трейдеры и начинают терять деньги на рынке Форекс, входя в состояние тильта (непонимания ситуации на Форексе).

Поэтому, решив зарабатывать на Форексе или других финансовых рынках, следует разработать личный план работы на них — торговый алгоритм.

Торговля без алгоритма Форекс

Торговать на Форекс без плана или элементарных правил — нельзя! Такая торговля, обязательно приведет к полной потере денег.

Каждый человек подвержен огромному влиянию на него денег. Не важно, осознает он или нет, влияние происходит.

Когда у трейдера отсутствует план действий на финансовых рынках, он совершает ошибки:

- при расчете позиции на открытие;

- не верно определяет риск и мани менеджмент;

- подтягивает стопы и тейки;

- покупает на хаях, продает на лоях;

- личные ошибки.

Чтобы не допускать ошибок, следует создать свой личный план действий и придерживаться его правил. В таком случае, успех гарантирован!

P.S. Создание и действия четко по плану, приводят всех людей к успеху на финансовых рынках, в бизнесе, на работе, в личных отношения, стремлениях и в жизни.

Создание собственного алгоритма Форекс

Важно создать собственный алгоритм, который будет подходить именно Вам! Ведь если взять у кого-то чужой торговый алгоритм, вряд ли все его правила будут выполнены.

Каждый обладает собственным характером, распорядком дня, которые являются личными и изменить их невозможно, так как они выработаны годами. Но создать торговый алгоритм под свои условия и характер, вполне просто и доступно. В любом случае, придется периодически изменять торговый алгоритм под новые условия на финансовых рынках или личные изменения.

Создание алгоритма для торговли на Форекс, начинается:

- Время начала торговли.

- Сколько часов уделяется торговли ежедневно.

- Точка входа (уровни, тренд, модели и др.).

- Торговые инструменты (валюта, сырье, акции).

- Определение риска и установка ограничений в сделке (рекомендуется комфортный риск в одной сделке менее 1%).

- Количество сделок в день, неделю.

- Действия при серии убытков.

- При потере части депозита, остановка торговли (рекомендуется остановить торговлю при потере 10-20% от депозита).

- Ведение журнала сделок и анализ их.

Пример, можете скачать по ссылке — Торговый алгоритм Форекс.

Нарушение своего алгоритма Форекс

Чтобы получать стабильный заработок на Форекс или на другом рынке, следует обязательно придерживаться собственного алгоритма. При определенных обстоятельствах или условиях, следует выполнять все его правила без исключения.

В случае нарушения своих правил, трейдеру входит в привычку постоянно это делать. А это прямой путь к постоянным убыткам и возможной потере всего депозита.

Тысячи трейдеров в мире, приходят к нарушениям торговых правил. Немногие вовремя замечают не ладное и возвращаются к соблюдению жестких правил, прописанных в уравновешенном и спокойном состоянии, без воздействия торговых и финансовых эмоций. Только четкий контроль и соблюдение правил, смогут помочь получать прибыль.

Если нарушения начинают происходить систематически, следует остановить торговлю и провести ее анализ.

Нарушение торгового алгоритма, можно сравнить с нарушением правил дорожного движения или инструкции по технике безопасности на производстве. Во всех случаях, в том числе и бирже, не соблюдение правил приводит к печальным результатам.

Внесение изменений в торговый алгоритм

Трейдеры должны понимать, что торговый алгоритм требует периодических внесения изменений. Ведь меняется ситуация на рынках, меняются сами трейдеры. Поэтому, периодические изменения в алгоритме будут в любом случае.

Не редки случаи, когда трейдеры на столько привязывались к своему торговому алгоритму и не хотели вносить в нем никаких изменений, что приводило к частым и одним и тем убыткам и ситуациям. Благодаря внесению изменений в алгоритм, трейдер снова начинал получать стабильную прибыль.

Заключение

Начиная в жизни что-то новое и преследуя цель, следует составить план по четким действиям и достижению своей цели. Без наличия плана, никто не сможет достичь поставленный целей.

Данное умозаключение подходит для достижения любых целей, особенно касающихся возможности зарабатывать на Форексе и фондовой биржи.

Создание, разработка, внесение корректировок в план действий и четкое придерживание правил при торговле на финансовых рынках, обязательно обеспечат высокую прибыль и благосостояние всех трейдеров без исключения!

Поделиться в соцсетях:

ИНВЕСТИЦИИ И ТРЕЙДИНГ НА ФОРЕКС

aboutcash.ru

Торговый алгоритм А.М.Герчика |ForexLabor

Торговый алгоритм трейдера — записанная пошагово схема ведения торговли в течении рабочего дня. Важный инструмент для каждого успешного трейдера, благодаря которому удается соблюдать торговую дисциплину и следовать четко проработанной торговой стратегии. На сайте forexlabor.info уже были опубликованы готовые алгоритмы трейдеров:

Торговый алгоритм трейдера — записанная пошагово схема ведения торговли в течении рабочего дня. Важный инструмент для каждого успешного трейдера, благодаря которому удается соблюдать торговую дисциплину и следовать четко проработанной торговой стратегии. На сайте forexlabor.info уже были опубликованы готовые алгоритмы трейдеров:

но в этот раз публикуется алгоритм, который ищут многие трейдеры, как фондового рынка так и рынка FOREX — это

алгоритм Герчика :

Расписание рабочего дня:

- 07:00 – Начало рабочего дня.

- 07:00 – 07:15 Повторный анализ вчерашних сделок, свежим взглядом.

- 07:15 – 07:30 Новости. Их анализ и состояние мировых индексов.

- 07:30 – 09:20 Подготовка домашнего задания.

- 09:30 – 09:55 Open. Наблюдаю за акциями из домашнего задания.

- 09:55 – 11:45 Торгую акции с отбора.

- 11:45 – 01:30 Обед. Наблюдаю за акциями с домашнего задания. Провожу повторный research.

- 01:30 – 03:45 Торгую акции с отбора и нового research.

- 03:45 – 04:00 Смотрю за выходом imbalances.

- 04:00 – 04:15 Статистика и итоги дня.

- 07:00 – 07:15 Повторный анализ вчерашних сделок, свежим взглядом.

- Просмотр как отрицательных, так и положительных сделок с предыдущего дня.

- Оценка «свежим взглядом» точки входа, стопа и потенциала.

- Анализ моментов, которые не учел, а следовало обратить внимание.

- Все недочеты и ошибки выписываю в блокнот, с целью в дальнейшем их избежать.

07:15 – 07:30 Новости. Их анализ и состояние мировых индексов.

- Просмотр, какие макроэкономические показатели и новости выходят сегодня в США.

- Какие сектора могут проявлять активность при выходе того или иного показателя.

- На ресурсе www.bloomberg.com смотрю, как закрылись европейские и азиатские площадки, если нахожу общие тенденции падения/роста, определяю новость, глобально повлиявшую на рынки. Анализирую и пытаюсь предположить, какую тенденцию эта новость придаст американскому рынку.

07:30 – 09:20 Подготовка домашнего задания.

Лучший, на мой взгляд, брокер — для дейтрейдинга, для скальпинга.

1) Анализ post- и premarket SPY. Фьючерсы и валюты.

- Смотрю, как рынок торговался после основного закрытия (04:00), а также как он торгуется на premarket. Если уже вышли, какие-либо важные новости, оцениваю реакцию на них рынка. Отчерчиваю уровень закрытия предыдущего дня и важные уровни поддержки/сопротивления SPY. Определяю общее настроение рынка.

- Смотрю значение основных фьючерсов на золото и нефть, а также соотношения пары EUR/USD. Если там замечены сильные движения в ту или иную сторону, определяю причину и возможную реакцию на них Market.

2) Отталкиваясь от всех собранных данных, составляю алгоритм отбора акций конкретно на сегодняшнюю торговую сессию.

Основные требования:

- Акция торгуется на NYSE и NASDAQ и это являются её основными торговыми площадками (не ADR)

- Цена акции варьируется в диапазоне от 5 до 50 долларов.

- Средний торгуемый объём в день составляет от 300К и до 15М

- Акция имеет хорошую ликвидность, отсутствие gap на 5’, а также больших теней свечей на мелких timeframe.

Дополнительные требования исходя из анализа «настроения market»

Вспомогательные инструменты и метод:

- В программе TOS в watchlist загружены акции, попадающие под вышеперечисленные требования и в свою очередь разбитые для удобства на отдельные группы:

- NYSE разбит на 12 основных секторов, таких как: Basic Materials, Capital Goods, Conglomerates, Consumer Cyclical, Consumer Non-Cyclical, Energy, Financial, Healthcare, Services, Technology, Transportation, Utilities. Это позволяет быстро сориентироваться, если какой либо из секторов проявляет повышенную активность и обратить на него внимание.

- «research», куда я скидываю акции для торговли на сегодняшнею сорговую сессию.

- «penny stocks, список дешевых акций до 10$

- «earnings», список акций, у которых вчера сегодня или завтра выходит квартальный отчет. Список становиться более актуальным в earnings season.

- «NASDAQ», сюда входят все акции торгуемые на Nasdaq подходящие под основные требования.

- «Pump’n’Dump», в этот список я добавляю акции, которые в процессе research показали явные признаки этой торговой стратегии. Список составляется исключительно для наблюдения и возможно в дальнейшем использования приобретенных навыков.

- «Russell 2000», список, состоящий и 2000 компаний с низкой капитализацией. Применяется во время внутридневного research.

Основная идея отбора состоит в том, что бы найти акции, которые ведут себя иначе, чем остальные. Все акции ходят с рынком, но в случае если на акцию нету общеизвестных новостей, и в какой то момент она пытаться не слушаться (сопротивляется) рынку или вовсе идет в противоположном направлении , то возможно в ней есть сильный игрок. И при малейшем сигнале рынка в сторону тренда акции она с легкостью может усилить свое движение. Идея, основанная на жадности и панике, а это свойственно любому человеку, в особенности трейдеру.

Нужно формировать свою стратегию исходя из корреляции, потенциала, оценки риска и точки как можно ближе к support/resistance

Учитывая график рынка за последние пару дней, я отбираю акции которые, имея повышенный объем, сопротивлялись направлению движения SPY или (что ещё лучше) шли в противоположную сторону. На дневке я должен видеть, что данная корреляция скорее исключение и акция, как правило «слушается» рынка.

Что касается волатильности и потенциала, то на графике 5’ в TOS, при нормальном масштабе деление сетки должно быть как минимум 0,25-0,50с, в противном случае акция мне не подходит ввиду малого, скорее всего канального движения.

Основной research делаю среди 12 списков секторов NYSE и одного списка NASDAQ. Просматривая все акции, в общей сложности около 1000 штук. Нанесенный на основной дополнительный линейный график SPY, визуально облегчает и ускоряет процесс отбора.

При отборе также же учитываю, на каких объемах акция подходит к не пробивному уровню поддержки/сопротивления и что в это время делал market.

Больше внимание уделяю акциям, которые, к примеру, на +SPY не идут вверх, стоят или медленно, но уверенно сползают вниз.

Также важную роль играет gap при открытии, если он в противоположную сторону от gap SPY, и в процессе дня не отыгрался, то акция вызывает у меня повышенное внимание.

На дневке должен быть виден потенциал движения. Так как стратегия торговли заключается в торговле от уровня. При отборе обращать внимание на сильные уровни поддержки/сопротивления, у которых торгуется акция.

Отобрав определенное количество акций, я ещё раз их просматриваю. Стараюсь сократить список до 15-20 штук. Так же просматриваю акции со вчерашнего отбора, и оставляю подходящие мне по алгоритму отбора.

Составив окончательный список, отчерчиваю сильные уровни на дневке, а также open/close и hi/low предыдущего дня.

09:30 – 09:55 Open. Наблюдаю за акциями из домашнего задания.

- Смотрю, как открылись акции из моего отбора. Особое внимание обращаю на те, которые сделали gap в противоположную сторону от рынка или открылись на сильном уровне.

- Оцениваю силу и направление SPY, а так же силу сопротивления и движения акции. Выявляю акции, которые движутся в противоположную сторону от движения рынка или формируют полку на определенном уровне.

09:55 – 11:45 Торгую акции с отбора.

- Искать нужно support и resistance. То есть, то куда упирается акция и откуда может быть движение.

- Выбираю пару акций, которые лучше остальных соблюдают идею моей торговли. Загружаю в Time&Sales и некоторое время наблюдаю за распринтовкой в акции.

- В ленте и на графике я должен видеть, что когда акция приближается к сформировавшемуся, уровню её начинают активно отталкивать от него, в это время, как правило, на 1’ выходит объем в разы больше среднего.

- Важным сигналом является практически полное отсутствие продавцов (при настрое на длинную позицию)в акции, или по крайней мере не значительное их количество по сравнению с покупателями. То есть возврат акции к уровню должен происходить не за счёт активных продаж market, а вследствие нежелания на данный момент покупателя бить в оффер по завышенной цене.

- Акция должна сформировать определенную базу, с четко выраженным уровнем, как правило, не в одну цену, а в диапазоне нескольких центов, в зависимости от ситуации.

- У акции должен быть потенциал. Это одно из первых, на что я обращаю внимание перед заходом в позицию. Обращаю внимание на сильные уровни, фигуры, а также направление тренда рынка и даст ли он этой акции движение.

- При торговле от уровня следует оценивать риски, а по принтам нужно видеть большого игрока который готов очень долго накапливать позицию (держать уровень) иначе не заходить!

- Если акция сильная, мой заход не на Hi, а по максимально низкой цене, куда она уперлась. Если акция слабая, мне нужно найти максимальную точку для шорта.

Важно!

- направление акции (тренд)

- где кто покупает и как агрессивно

- где кто продает и как агрессивно

- что происходит, когда якобы кажется что всё, разворот

Цель – (к примеру, для long) увидеть, что акцию некому продавать, а покупатель есть или начинают очень агрессивно покупать, значит, много ещё нужно купить.

Брать от уровня следует, когда страшнее всего, когда акция максимально прижимается к уровню, тогда и риск минимальный.

Как потенциальную позицию рассматриваю акции, где можно поставить только технически правильный stop в приделах 5-8 с.

Выбрав акцию для торговли и определив уровень поддержки/сопротивления, стоп, потенциал и получив в все вышеперечисленные сигналы, готовлюсь зайти в позицию.

Ставлю limit на (максимально низкую для long и максимально высокую для short) цену, по которой проходили принты в сформировавшейся базе. Сразу же готовлю stop market order на выбранную для стопа цену.

При получение позиции, отправляю stop market order и начинаю наблюдать дальнейшем поведением акции.

Если акция начинает идти не по заранее намеченному плану или перестала соблюдать вышеперечисленные сигналы, то, не дожидаясь СтопЛосс, закрываю позицию по market.

Если продолжительно время позиция не даётся и ситуация в акции изменилась, следует снять order и продолжить наблюдать за акцией. Позицию брать только по заранее намеченной цене, некогда не догонять акцию.

Удержание позиции сопровождается следующими действиями:

- наблюдение по time&sales за распринтовкой в акции, соотношением сил и размером заявок выставляемых на покупку/продажу.

- по графику следить за приближением к уровням и ценовым фигурам. Смотреть как там изменяется ситуация при подходе к нему.

- смотреть на каких объемах и в какую сторону движется SPY.

- следить на каких объёмах и свечах движется акция. Сохраняется ли импульс в акции, отбивать уровни отката на мелких timeframe.

Анализируя все эти моменты и делая определенные выводы, позиция может быть покрыта маркетом или вплотную подтянутый stop.

Управление рисками при открытой позиции.

Изначально риск даётся не более 8с и минимальным соотношением к потенциальной прибыли ¼. В зависимости от волатильности, объема, импульса и других частных факторов, stop в акции двигается по-разному. Но имея единый смысл постановки за уровень отката или новую сформированную базу. Первое передвижение stop делается на уровень без убытка (то есть +2…3с от точки входа). В медленных акциях — это делается при отходе на 10-12с от точки входа, в быстрых, первоначальный правильный технический стоп держится до того момента пока акция не выйдет из базы накопления и станет закрепляться на уровень выше.

Выход из позиции:

Осуществляется при достижении заранее намеченного потенциала и получении сигнала о развороте или остановки движения вследствие ухода активного игрока из акции.

Выполняется различными способами в зависимости от волатильности акции и сложившейся ситуации. В быстрой акции для выхода используется быстрые ордера, такие как market и stop market. В более медленных акциях выход можно осуществить limit order, выставляя его на цену, которая стала новым уровнем поддержки/сопротивления находящегося в зоне достигнутого потенциала.

11:45 – 01:30 Обед. Наблюдаю за акциями с домашнего задания. Провожу повторный research.

- Продолжаю наблюдать за акциями с отбора, которые идут по намеченному плану, но ввиду различных причин пока ещё не давали точки входа. Обращаю внимание на то, снизились ли объемы и тенденция в акции, во время обеда, или большой игрок в акции всё ещё продолжает активничать. Выделяю особо активные акции и наблюдаю за ними.

- Список watchlist в TOS сортирую акции по критерии Net Change. Соответственно акции которые больше всего прошли вверх находятся в начале списка, а те, которые больше прошли вниз в конце списка. Отталкиваясь от внутридневной тенденции SPY, просматриваю и отбираю top gainers и top losers в каждом секторе отдельно и в списке акций торгуемых на NASDAQ. Всё также при выборе уделяю внимание сильным и слабым акциям.

- В наблюдаемых акциях провожу всё те же уровни открытия/закрытия, а так же сильные уровни поддержки/сопротивления, сформировавшиеся внутри текущего дня. Определяю новые потенциальные точки входа, исходя их поведения акции и тенденций её движения.

01:30 – 03:45 Торгую акции с отбора и нового research.

- Соблюдая туже формацию, продолжаю торговать акции с домашнего задания и нового внутридневного отбора.

03:45 – 04:00 Смотрю за выходом imbalances.

- Смотрю список акций, у которых в конце дня образовался imbalances MOC orders.

- Фильтрую акции по ценовому диапазону от 10$ до 50$ и объемом выше 500K.

- Обращаю внимание только нате акции, у которых imbalances составляет > 15% от общего проторгованного объема.

- На графике я должен видеть, что акция имеет нормальную волатильность и средний внутридневной range. И желательно знать об этой акции минимальную информацию.

- Определившись с несколькими акциями, загружаю их в ленту и смотрю график.

- Последние 15 минут слежу за тем как меняется imbalances. Делаю определенные наблюдения и веду их записи.

- Сравниваю полученные в итоге результаты с предполагаемыми. Ищу определённые закономерности поведения акции, учитывая разные факторы такие как (цена, средний объем, сектор, силу market и т.п.)

04:00 – 04:15 Статистика и итоги дня.

- Подвожу итоги дня. Заполняю всю статистику по сделкам за прошедшую торговую сессию с краткими объяснениями точек входа.

- Все наблюдения за день записываю в блокнот.

- Заполняю психологический и технический дневники.

Смотрите также:

forexlabor.info