Российская система электронных денег и кошельки международных платежных систем

На сегодняшний день люди все чаще начинают пользоваться электронными деньгами. Во-первых, развивается интернет, а это сейчас очень необходимый атрибут жизни. На данный момент в сети можно общаться, покупать, продавать, оплачивать услуги, зарабатывать, заводить друзей, искать работу и многое другое. Поэтому и появляются различные платежные системы.

Старт был положен уже с давних времен (еще с конца прошлого тысячелетия). В тот период интернет начал активное развитие денежных отношений (электронной коммерции, фриланса и так далее). Единственная доступная форма оплаты в то время – пластиковые карты. Появившиеся интернет-деньги сделали оплату и платежи более простыми.

На сегодняшний день различными электронными кошельками предлагается использование лежащих на них денег не только для проведения внутренних интернет-операций, но и перевод их в наличные.

На сегодня таких систем только в России уже несколько десятков. Далее будут рассмотрены самые популярные платежные системы.

Виды электронных денег и основных платежных систем России

Россия пользуется несколькими лидирующими платежными системами, каждая из которых обладает своими особенностями. Выделить из них одну лучшую сложно – у каждой свои плюсы. К примеру, Киви – «народная» система, ее используют практически все разбирающиеся в терминалах приема платежей. Вебмани также пользуются популярностью.

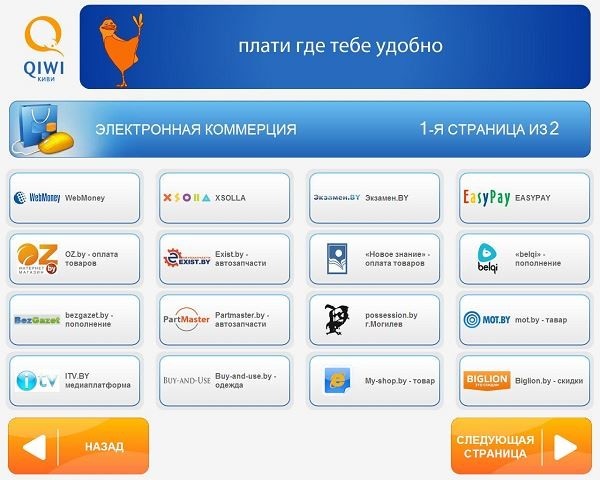

Qiwi – система стала популярной благодаря большому количеству именных терминалов. Они дают доступ к личному кабинету пользователя. То есть, Киви стали использовать даже те, кто не особо пользуется Интернетом. Это платежный сервис для обычных рядовых граждан, благодаря ему они осуществляют проведение платежей и денежных переводов, проводят оплату штрафов, пополняют свои мобильные телефоны или оплачивают интернет.

То есть, Киви стали использовать даже те, кто не особо пользуется Интернетом. Это платежный сервис для обычных рядовых граждан, благодаря ему они осуществляют проведение платежей и денежных переводов, проводят оплату штрафов, пополняют свои мобильные телефоны или оплачивают интернет.

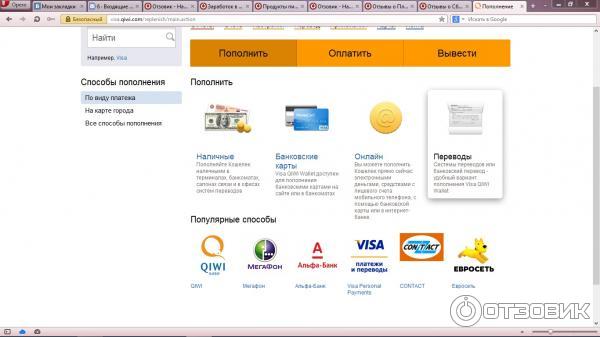

Но, кроме этого, есть возможность установки мобильного приложения Киви (или можно просто зайти в свой кошелек со своего компьютера). За проведение многих услуг комиссия не взимается. Даже при отсутствии денег на счету, всегда есть вариант перевода денег с мобильного телефона. И это далеко не все возможности, предоставляемые системой.

Вывод электронных денег из системы возможен при помощи разных способов. Это могут быть как мгновенные платежи, так и на банковские реквизиты. Чаще всего с них берется определенная комиссия. Есть вариант с беспроцентным и довольно удобным выводом денежных средств – для этого необходимо приобретение пластиковой карты QIWI Visa Plastic. Она дает возможность проводить платежи не только в интернете, но и в магазинах (комиссия при этом отсутствует).

WebMoney – является основной электронной единицей взаимных расчетов в интернет-сети. Для оплаты какой-либо услуги или получения платы за выполненные услуги необходима регистрация и получение собственного WMID. Размер комиссии за перевод средств небольшой – он составляет 0.8%.

Несмотря на это, Киви обладают куда большей популярностью, нежели эти электронные деньги. Оплата с помощью Вебмани коммунальных платежей – довольно нечастая ситуация. Чаще всего ее используют для получения и вывода заработанных денежных средств.

Если основным минусом Киви является работа их технической поддержки, то платежная система Вебмани обладает другой проблемой – часто воруются клиентские средства с кошельков. Поэтому стоит подключить к электронному кошельку систему Enum – и каждый платеж или авторизация на сайте будет подтверждаться при помощи смс-сообщения на мобильном телефоне (на него приходит специальный код).

Вопрос безопасности и сохранности такого электронного кошелька зависит и от вида работы с Вебмани. Это:

Это:

- WebMoney Keeper Classic

- WebMoney Keeper Light

- WebMoney Keeper Mini

Также эта система обладает различными интернет-валютами. Они находятся внутри этой системы. Валюты являются условными (фактически, лишь титульными знаками). При этом они имеют жесткую привязку к официальному курсу настоящих валют.

Основные — доллары (WMZ) и рубли (WMR), также есть евро, гривны, белорусские деньги и так далее. Возможен обмен одной такой валюты на другую.

Яндекс Деньги – еще одна разновидность очень популярной российской платежной системы. По популярности она между Киви и Вебмани, так как ее используют разные категории населении. Считается безопасной системой, хотя и есть риск потери денег (фишинг).

Основной плюс этой системы – возможность привязки к своему кошельку пластиковой карты. После можно использовать ее в магазинах и иных местах, где можно расплачиваться MasterCard. Дополнительные проценты за пользование картой не взимаются (комиссия есть только в том случае, если деньги снимаются через банкомат).

С помощью данной платежной системы возможен ввод и вывод средств различными способами, также возможна оплата многих услуг и товаров. Обладает приложением для сотового телефона, с которого удобно просматривать свой электронный кошелек (при этом отсутствует необходимость в загрузке браузера).

Виды других известных электронных денег

Платежные системы и электронные кошельки «второго плана» (по стране и мире в целом) также не обладают одним лидером. Многие из них обладают таким же функционалом, как и у вышеперечисленных систем, другие предлагают свои нюансы, а какие-то вообще сильно отличаются от вышеперечисленных (например, Рапида).

Также, практически все указанные далее системы обладают недостатками, по мнению пользователей (может быть это связано с попустительством организаторов, а может и по другим причинам).

RBK Money (RUpay) – данная система, естественно, уступает вышеперечисленным платежным системам. Ее плюс – практически нулевая комиссия за пользование кошельком, за внутренние переводы, а также за ввод (а иногда и вывод) средств с собственного счета.

Также, как и Пайпал, с РБК Мани также можно осуществить привязку к собственному счету пластиковой карты (для безопасного осуществления с нее интернет-платежей – не засвечивая ее реквизиты). Обладает мобильной клиентской версией, поэтому можно использовать ее и «на ходу». Поддержка старается оперативно оказывать помощь пользователям по возникающим вопросам и проблемам.

Rapida (Рапида Онлайн) – старейшая российская платежная система, при этом ее мало кто знает. Причина – работа системы, большей частью основанная на корпоративном (не клиентском) уровне. То есть, иначе говоря, они являются оптовиками, а не розничными торговцами. Но, пару лет назад эту систему предали огласке клиенты, занимающиеся заработком на собственном сайте и размещающие объявления Гугл Адсенс.

До этого вывод денежных средств из Адсенса был очень проблематичным, но подключение Рапиды решило проблему (только для российского населения). Нюанс в том, что Рапида обладает возможностью настройки платежных шаблонов для перевода электронных средств с Адсенса на любой удобный для Вас конечный вариант обналичивания. При этом шаблон автоматический – когда поступает платеж с контекстной системы Гугла. То есть, возможна настройка прямого шаблона и вывод таких денег с Адсенс на собственный счет.

Нюанс в том, что Рапида обладает возможностью настройки платежных шаблонов для перевода электронных средств с Адсенса на любой удобный для Вас конечный вариант обналичивания. При этом шаблон автоматический – когда поступает платеж с контекстной системы Гугла. То есть, возможна настройка прямого шаблона и вывод таких денег с Адсенс на собственный счет.

Деньги mail.ru — открылись в 2009 году и были, в первую очередь, ориентированы на обеспечение нужд той огромной аудитории, которой обладает этот портал (десятки миллионов посетителей в сутки). Основное ее предназначение — совершение интернет платежей. И именно под это заточены тарифы. За ввод средств в майл.ру процентов с вас не возьмут, равно как и при оплате услуг или товаров в интернет магазинах комиссия удержана не будет. Это очень похоже на политику многих других платежных систем, например, в популярных сейчас Киви кошельках тоже можно вводить и оплачивать услуги с товарами без потерь. И это правильно, ибо стимулирует экономных пользователей.

EasyPay – является белорусской платежной системой. Очень похожа на вышеупомянутую РБК Мани, только ориентирована она на белорусский рынок (хотя регистрация доступна любому пользователю). Обладает меньшим количеством отрицательных отзывов, по сравнению с российским аналогом. А вот комиссии при проведении различных операций гораздо выше (при этом обналичить можно только белорусские рубли, либо перевести в иные электронные платежные системы).

В целом, EasyPay обладает довольно-таки продуманной безопасностью, приятным интерфейсом, хорошими отзывами о работе службы техподдержки. Если бы не комиссия – все было бы просто отлично.

Единый кошелек – фактически является прямым конкурентом Киви, но с меньшим охватом. Его используют чаще всего для того, чтобы провести бытовые платежи. Обладает несколькими внутренними валютами. Является официальным в нескольких странах (сюда входят Россия, Украина, Белоруссия, Казахстан и другие). Зарегистрироваться и работать с этой системой очень просто. Работа с таким видом электронных денег может быть анонимной, что является преимуществом этой платежной системы.

Работа с таким видом электронных денег может быть анонимной, что является преимуществом этой платежной системы.

Комиссия за многие операции отсутствует (либо она просто чисто символическая). Компания обладает представительствами в 12 странах, а в целом систему используют приблизительно 5 миллионов человек. Но, данные плюсы немного снижаются на фоне того, что присутствуют многочисленные отрицательные отзывы от пользователей данной системы.

Liqpay – является украинской платежной системой, возможен вариант с привязкой к счету Приват-банка. Она противопоставляет себя Пайпалу, но в реальности это далеко не так. Система довольно-таки безопасная в работе с электронным кошельком.

Виды международных платежных систем и электронных денег

Paypal – является самой популярной электронной платежной системой в мире. Россия узнала о ней в 2011-м году, когда россияне начали пользоваться привязкой к своему счетам банковских карт и осуществлять проведение платежей (сюда входит оплата лотов на аукционах Ebay). С 2013-года появился вариант с выводом средств из Пайпала на отечественные банковские счета (при этом комиссия не взимается) – после этого система и приобрела свою популярность.

С 2013-года появился вариант с выводом средств из Пайпала на отечественные банковские счета (при этом комиссия не взимается) – после этого система и приобрела свою популярность.

Пайпал – это фиатные электронные деньги (чего не скажешь о других платежных системах). Эта система была создана для того, чтобы обеспечить безопасность платежей и привязанной к счету карты. В такой ситуации можно не светить карточные реквизиты, а также получать кое-какую гарантию от системы по вопросу доставки товара (если он оплачен через эту систему).

В случае, если товар не доставлен либо его качество Вас не устраивает, можно вернуть свои деньги. Для этого открывается диспут (в течение 1,5 месяцев после оплаты). Осуществить такую процедуру совсем несложно.

Skrill (Moneybookers) – вид этой платежной системы очень сильно напоминает вышеупомянутую систему Пайпал. Но, у этой системы есть и более хорошие преимущества. Это больше относится к жителям стран «третьего мира» и постсоветского пространства, поскольку Пайпал вводил для них лимиты и ограничения на вывод денежных средств со счета. А Скрилл (первоначально его именовали Манибукерсом) такую явную дискриминацию не проводит.

А Скрилл (первоначально его именовали Манибукерсом) такую явную дискриминацию не проводит.

Все Ваши электронные средства фактически отправляются на лондонские счета фирмы Скрилл, то есть, в данном случае анонимность отсутствует полностью. Несмотря на этот факт, систему используют многие люди по всему миру. Основная причина – высокая надежность системы и низкая комиссия за ввод и вывод денег (внутрисистемный).

К примеру, по сравнению с Пайпалом, в Скрилле на покупателя не накладывается комиссия – таким образом, этот вид интернет-денег идеален для того, чтобы жители получили заработанные за рубежом гонорары. Такая форма применяется продавцами фотографий на мировых фотостоках.

Perfect Money – ранее эта система выступала в качестве основного конкурента анонимной платежной системы – Либерти Резерва (несколько лет назад ее закрыли по требованиям ФБР). На данный момент конкурентом данной платежной системы может выступать разве что OKPay. Разновидности таких систем отлично подходят для тех, кто занимается вводом или выводом денег из разных финансовых пирамид, азартных игр и иных подобных схем.

Регистрация платежной системы – Панама, регулирование деятельности только по законодательству этой страны. Стоит отметить, что идентифицировать личность в Perfect Money не обязательно – у Вас есть возможность получения, ввода и вывода денег в полностью анонимном режиме. Помимо всего этого, на хранящиеся на электронном счету деньги будет осуществляться начисление процентов (как у банковских организаций). Ставка составляет 4% годовых.

OKPay – является международной платежной системой, Появилась совсем недавно, но уже считается довольно популярной, как среди западных стран, так и в отечественном пространстве. Как и у Пайпала, привязывается Ваш Емайл-адрес (он же и выступает в качестве логина в данной платежной системе). За проведение операций берется очень маленькая комиссия (либо ее вообще нет). Вывести средства можно либо на банковские реквизиты, либо на дебетовую карту системы (она привязывается к счету). Используя карту, можно осуществлять покупки в супермаркете или интернете.

OKPay – это альтернатива исчезнувшей LibertyReserve, так как благодаря ей также возможен вариант проведения операций, а также вывод денежных средств из «пирамид» или азартных игр. Единственный нюанс – ограничение лимита платежей (поскольку счет неверифицирован – Ваша личность не подтверждена). Также здесь проводится начисление трех процентов за нахождение денежной суммы на счету. Это не совсем обычно для электронного кошелька.

Payza (Alertpay) – является еще одной анонимной системой интернет-платежей, открытие счета в которой доступно любому желающему. Образование этой фирмы состоялось недавно – благодаря слиянию Alertpay и еще одной аналогичной системы. Средства вводятся на счет благодаря привязке к ней банковской карты.

Основной целью применения Payza в стране является получение заработанных денежных средств, а также их вывод или перевод иному пользователю этой системы.

По материалам сайта: http://ktonanovenkogo.ru/

В России вступил в силу запрет на пополнение наличными анонимных электронных кошельков — Экономика и бизнес

МОСКВА, 1 апреля. /ТАСС/. Запрет на пополнение наличными анонимных электронных кошельков с 1 апреля вступил в силу. Теперь пополнять такие кошельки можно будет только с привязанного банковского счета.

/ТАСС/. Запрет на пополнение наличными анонимных электронных кошельков с 1 апреля вступил в силу. Теперь пополнять такие кошельки можно будет только с привязанного банковского счета.

В августе 2020 года в силу вступили поправки в законодательство, ограничивающие пополнение наличными анонимных кошельков. Позже Банк России на фоне пандемии коронавируса принял решение отсрочить данный запрет до 1 апреля 2021 года.

Ранее участники платежного рынка высказывали опасения, что данное ограничение затронет ряд транспортных карт, которые классифицируются регулятором как анонимный электронный кошелек. Так, по данным Ассоциации банков России, например в Липецкой области кредитными организациями выпущено более 500 тыс. транспортных карт, обслуживающих 80% транспортного оборота. При этом в АБР отмечают, что около 68% таких карт пополняется при помощи наличных.

Однако в конце прошлого года президент России Владимир Путин подписал закон, закрепляющий возможность пополнения наличными транспортных и школьных карт, которые реализованы как анонимные электронные средства платежа. По мнению законодателей, пополнение таких карт не несет в себе существенных рисков, а, наоборот, повышает прозрачность денежного обращения и позволяет гражданам получать удобные платежные сервисы.

По мнению законодателей, пополнение таких карт не несет в себе существенных рисков, а, наоборот, повышает прозрачность денежного обращения и позволяет гражданам получать удобные платежные сервисы.

Влияние на платежный рынок

Глава Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов считает, что новый запрет может негативно отразиться на рынке, а также замедлить процесс обезличивания платежей.

«Скорее всего, это мина замедленного действия, которая может сильно затормозить обезличивание российских платежей. Анонимный кошелек всегда был входным инструментом. Человек открывал анонимный кошелек, им пользовался, дальше понимал, что это удобно, и проходил упрощенную идентификацию. То есть, анонимный кошелек важен не сам по себе. Важно, что это хороший и удобный инструмент входа в безналичный и высокотехнологичный платежный рынок», — сообщил ТАСС эксперт.

По словам Достова, количество электронных кошельков в России исчисляется десятками миллионов. Традиционно, анонимные кошельки можно было пополнять наличными. Теперь этот канал закрывается, что также негативно отразится на прибыли операторов платежных терминалов.

Традиционно, анонимные кошельки можно было пополнять наличными. Теперь этот канал закрывается, что также негативно отразится на прибыли операторов платежных терминалов.

«Прибыль упадет, как за счет прямых пополнений, так и за счет оплаты ряда услуг, которая технологически проводилась через электронные кошельки», — отмечает он.

Помимо этого, несмотря на принятый в прошлом году закон, который сохраняет возможность пополнения наличными транспортных и школьных карт, все равно могут остаться какие-либо важные сервисы, которые в свою очередь подпадут по запрет.

«На электронных кошельках сделан ряд сервисов, и пользователь может даже не подозревать, что это электронный кошелек. Например, целый ряд транспортных карт. Закон вывел из-под данного ограничения ряд инструментов, но я уверен, что все равно будут какие-то «дырки», — добавил эксперт.

Урок 3. Электронные платежные системы доступные в России

Урок 3. Электронные платежные системы доступные в РоссииУрок 3. Электронные платежные системы доступные в России.

Электронные платежные системы доступные в России.

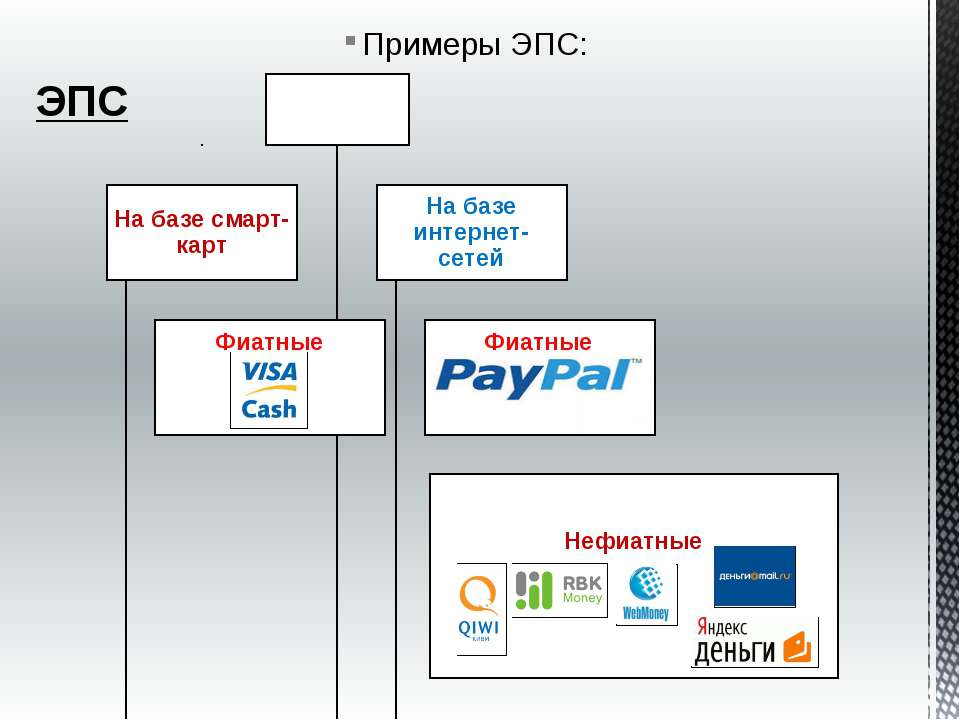

В России доступны различные виды электронных платежных систем (далее – ЭПС), каждая из которых имеют свой функционал, разный уровень развития и популярности, разную степень охвата, разные цели.

Зачем они нужны? Этот вопрос возникает, когда мы освоили платежи с использованием банковской карты и не понимаем, что может быть удобнее?

Самое главное удобство электронных кошельков – это возможность защитить личную банковскую карту от мошенников при покупках через Интеренет. На электронный кошелек переводится ровно та сумма, которая требуется для проведения трансакции. Даже, если ваш электронный кошелек подвергнется мошенническим действиям, ваша банковская карта не пострадает.

Большинство электронных платёжных систем ничуть не уступают банковским счетам. То есть, мы можем создать кошелёк, заказать пластиковую карту и платить её в магазинах, точно так же как картой, выпущенной банком. Карта будет использовать те же средства, что есть в кошельке.

Карта будет использовать те же средства, что есть в кошельке.

Если вы – так случилось – не являетесь владельцем банковской карты, завести электронный кошелёк действующих в Интернет пространстве платежных систем можно очень быстро и просто. В большинстве случаев, это гораздо проще чем открыть банковский счёт/карту. Всё делается онлайн и не нужно посещать офис.

К преимуществу электронных кошельков относится так же ряд некоторых факторов. Создание кошелька и его обслуживание для всех систем бесплатное. Комиссии платёжных систем ниже банковских, потому что у ЭПС затраты на содержание штата и обеспечение трансакций мизерные. Большинство ЭПС не зависят от политических факторов. Был бы только интернет, значит будет и полный доступ к расчётам. Ну и еще одно преимущество электронных кошельков: в интернете есть множество услуг, за которые расплатиться электронной валютой можно, а банковской — нельзя. В особенности, это касается современных цифровых и крипто инвестиций.

У каждой ЭПС – свои особенности. Предположим, вы хотите заказать через интернет какой-нибудь товар, и у вас есть открытый кошелек в ЭПС-1, где лежат ваши электронные деньги. Интернет-магазин, где вы хотите совершить покупку, принимает расчеты только по ЭПС — 2. Тогда перед вами встанет выбор – открывать ли кошелек в ЭПС-2 и снова вложить туда деньги или просто перевести на него средства с кошелька ЭПС-1. Некоторые из них взаимодействуют между собой и позволяют переводить средства с кошелька одной ЭПС на кошелек другой, естественно, с взиманием определенной комиссии.

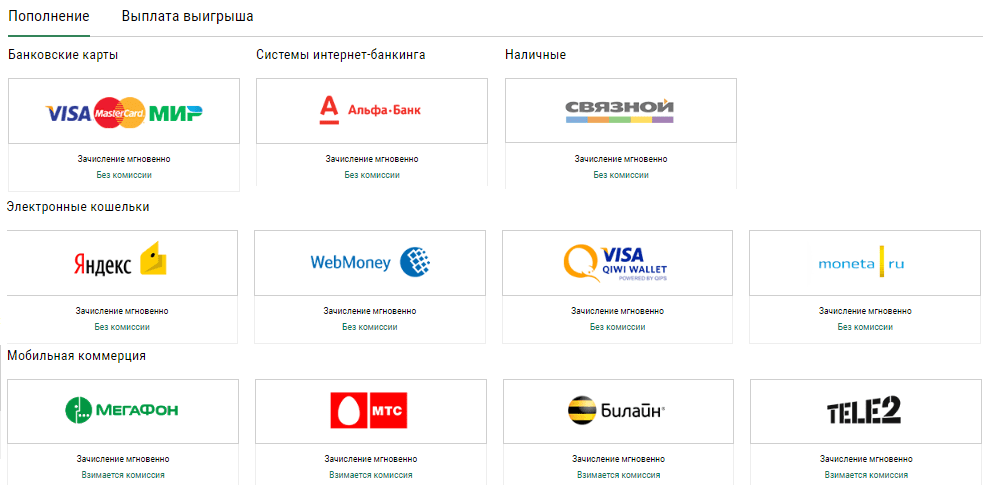

Вот некоторые из платежных систем, действующих в Интернет и их характеристики по отзывам продвинутых российских пользователей за 2017 год:

PayPal — система используется в крупнейших интернет-аукционах типа eBay. Система очень удобна при совершении интернет-покупок. Также, она идеально подойдёт продавцам на eBay. Но, для других ситуаций PayPal категорически не подойдёт. За пределами интернет-аукционов она абсолютно не распространена, не популярна и очень дорога в плане обмена/вывода средств.

За пределами интернет-аукционов она абсолютно не распространена, не популярна и очень дорога в плане обмена/вывода средств.

Яндекс.Деньги — это российская система и очень популярные электронные деньги, виды которых позволяют осуществлять расчеты в основном в России и странах СНГ. Она очень имеет обширное распространение в рунете, удобна и достаточна выгодна в эксплуатации. Оптимально подойдёт для тех, кто зарабатывает в интернете. Но есть и минусы. Система пока работает только с рублями, хотя и имеет возможность перевода в доллары, украинскую гривну, белорусские рубли, а инвест-проекты редко её подключают. Есть новая функция: внутренние переводы через Яндекс.Деньги работают без комиссии, но только, если Вы делаете перевод через мобильное приложение. В этой системе быстро и просто можно проводить огромное количество мгновенных операций: оплату квитанций и услуг; оплату товаров; прием платежей; выводить деньги на пластиковую карту; перевести с карты на карту другого пользователя. За эти услуги ЭПС снимает 0,5% комиссии от суммы, а при выводе средств – 3%.

За эти услуги ЭПС снимает 0,5% комиссии от суммы, а при выводе средств – 3%.

WebMoney Одна из самых первых ЭПС, WebMoney Transfer, широко используется множеством пользователей русскоязычной части интернета и некоторых западноевропейских стран. Однако следует быть осторожным и четко понимать, подключая эти электронные деньги, где будут проводиться расчеты. Некоторые виды расчетов запрещены, например, в Германии. Система WebMoney использует 4 валюты – доллар, гривну, белорусский и российский рубль. Огромным плюсом WebMoney можно считать многочисленные возможности ее пополнения: через кассу Сбербанка; через карту; через почту; через обменные пункты; с помощью Western Union и многих других. Но современные пользователи отмечают, что сейчас система стала весьма дорогой, сложной и неудобной.

Qiwi — еще одна российская платежная система, используемая больше в расчетах между странами СНГ. К сожалению, несмотря на довольно широкий перечень операций, ее нечасто встретишь в интернет-магазинах. Зато с нее довольно удобно и быстро можно оплатить квитанции за квартиру, телевидение, интернет и телефон. Особенно система Qiwi полюбилась тем, кто не особо дружит с интернетом. Задача упрощается благодаря многочисленным терминалам, которые помогают осуществлять операции.

Зато с нее довольно удобно и быстро можно оплатить квитанции за квартиру, телевидение, интернет и телефон. Особенно система Qiwi полюбилась тем, кто не особо дружит с интернетом. Задача упрощается благодаря многочисленным терминалам, которые помогают осуществлять операции.

Advanced Cash — достаточно молодая, но очень удобная и быстро набирающая популярность система. Позволяет работать с долларами, евро и рублями. Главный плюс AdvCash — это отсутствие комиссии за внутренние переводы.

Bitcoin — это первая и самая распространённая криптовалюта. Хотя история ее появления связана с созданием новой электронной системы платежа. Система весьма прозрачна и безопасна. Однако, из-за своих особенностей, расчёты биткойнами затягиваются. Каждая операция требует независимых подтверждений всех пользователей системы, которые в свою очередь требуют времени. В самом начале платежи проходили быстро, но теперь время проведения платежа может затянуться на часы, иногда на сутки. Чем больше пользователей, тем дольше будет проходить платеж. Похоже, что как система платежа биткойн использоваться не будет. Биткойн выделяется в очень дорогую криптоваюту, и из системы платежа превращается в систему валютных спекуляций.

Чем больше пользователей, тем дольше будет проходить платеж. Похоже, что как система платежа биткойн использоваться не будет. Биткойн выделяется в очень дорогую криптоваюту, и из системы платежа превращается в систему валютных спекуляций.

Помимо вышеперечисленных, классификация и виды электронных денег включают системы RUpay, Stormpay, Moneybookers, Liqpay, «Единый кошелек», «Деньги Mail» и многие другие. Но их использование встречается не так часто.

Очень доступная классификация электронных систем платежа приведена в блоге http://kinvestor.ru/elektronniy-koshelek/

Копируем ее вам для более ясного понимания.

Похожие материалы

Глоссарий терминов, используемых при информировании физических лиц об условиях осуществления операций с электронными деньгами

Агент – юридическое лицо, индивидуальный предприниматель с которым банк-эмитент заключил договор, согласно условиям которого это лицо распространяет и (или) погашает в установленных законодательством случаях электронные деньги, эмитированные банком-эмитентом, и проводит идентификацию владельцев электронных кошельков. В соответствии с законодательством агенты должны быть резидентами Республики Беларусь и иметь счета в банках-резидентах;

В соответствии с законодательством агенты должны быть резидентами Республики Беларусь и иметь счета в банках-резидентах;

агент по идентификации – юридическое лицо, индивидуальный предприниматель, который по поручению банка-эмитента, банка-агента, банка, погашающего электронные деньги, эмитированные нерезидентом, проводит идентификацию владельцев электронных кошельков и передает названным банкам полученную при идентификации информацию;

банк-агент – банк-резидент, распространяющий и погашающий на территории Республики Беларусь электронные деньги эмитента-нерезидента;

банк-эмитент – банк-резидент, выпускающий электронные деньги в обращение;

владелец электронного кошелька – физическое лицо, которому открыт электронный кошелек;

денежные средства – белорусские рубли и (или) иностранная валюта в наличной и безналичной формах;

держатель электронных денег – физическое лицо, в распоряжении которого находятся электронные деньги;

идентификация владельца электронного кошелька – комплекс мероприятий по установлению определенных законодательством данных о владельце электронного кошелька, а также подтверждению достоверности этих данных;

использование электронных денег – перевод электронных денег между электронными кошельками разных держателей или одного держателя электронных денег в одной системе расчетов с использованием электронных денег, номинированных в одной валюте;

вознаграждение – комиссия (плата) уплачиваемая держателем электронных денег либо владельцем электронного кошелька при проведении операции с электронными деньгами, проведении разбирательства по таким операциям, открытии электронного кошелька, прохождении идентификации, в иных установленных случаях, применяемая в системе расчетов с использованием электронных денег;

оператор системы расчетов с использованием электронных денег – организация, обеспечивающая информационно-технологическое и операционное взаимодействие участников данной системы расчетов с использованием электронных денег;

операции с электронными деньгами – эмиссия, распространение, использование, погашение электронных денег;

номер электронного кошелька – уникальный номер, присвоенный электронному кошельку в системе расчетов с использованием электронных денег;

погашение – операция обмена электронных денег на денежные средства;

правила системы расчетов с использованием электронных денег – совокупность норм, устанавливающих права и обязанности участников системы, обеспечивающих взаимодействие эмитента, агентов, оператора системы расчетов с использованием электронных денег, держателей электронных денег при осуществлении операций с электронными деньгами;

предоплаченная карточка – вид электронного кошелька, при использовании которого операции с электронными деньгами осуществляются в соответствии с правилами платежных систем на основе использования банковских платежных карточек, в рамках которых предоплаченная карточка выпущена в обращение;

приобретение электронных денег физическим лицом – покупка физическим лицом электронных денег за денежные средства;

программно-техническое средство – программно-техническое средство, позволяющее агенту совершать операции по приему денежных средств при распространении данным агентом электронных денег банка-эмитента;

распоряжение электронными деньгами держателем электронных денег – использование электронных денег и (или) предъявление электронных денег держателем электронных денег к погашению;

распространение – процесс выдачи агентом электронных денег физическим лицам в обмен на денежные средства;

система расчетов с использованием электронных денег – совокупность определенных законодательством лиц – участников, правил и процедур, обеспечивающих осуществление операций с электронными деньгами с открытием электронных кошельков или без открытия электронных кошельков в случаях, установленных законодательством;

устройство самообслуживания – программно-техническое устройство, позволяющее банку осуществлять прием платежей денежными средствами без участия обслуживающего персонала;

электронный кошелек – пластиковая карточка, программное обеспечение персонального компьютера, иное программно-техническое устройство, содержащее электронные деньги и (или) обеспечивающее к ним доступ;

эмиссия – деятельность по предоставлению эмитентом электронных денег физическим и (или) юридическим лицам (индивидуальным предпринимателям) в обмен на денежные средства;

электронные деньги – выпущенные в обращение эмитентом в соответствии с законодательством единицы стоимости, хранящиеся в электронном виде и принимаемые в качестве средства платежа при осуществлении расчетов с данным эмитентом и иными лицами, а также выражающие сумму обязательства эмитента по возврату денежных средств держателю электронных денег при предъявлении данных единиц стоимости;

эмитент – лицо, выпускающее электронные деньги в обращение.

Гид по электронным кошелькам | Статьи ИдеяБанк

Во всем мире наблюдается достаточно четкая тенденция отказа от наличных средств и перехода к безналичным способам хранения и оплаты. Это могут быть банковские карты, а могут и электронные кошельки.

Именно о последних мы и поговорим в этой статье.

Что такое электронный кошелёк

Коротко говоря, электронный кошелек — это онлайн-сервис для хранения средств и оплаты товаров и услуг через интернет. Может использоваться через компьютер на официальном сайте, мобильное приложение и терминалы, иногда позволяет выпускать или привязывать пластиковые карты.

Виды электронных кошельков

Кошельки могут быть разными: например, более-менее анонимные (AdvCash) и требующие подробной верификации (WebMoney). Другие классификации:

-

Возможность выпуска карты: предоставляющие такую возможность, сервисы, позволяющие привязать карту банка и сервисы без этой функции.

- Наличие комиссии: с комиссией, с комиссией на некоторые операции или вовсе без нее;

- По количеству поддерживаемых валют: стандартные или мультивалютные.

Популярные электронные кошельки

В мире существуют десятки электронных кошельков разной степени безопасности, функциональности и удобства. Популярностью пользуются следующие варианты:

- Яндекс.Деньги. Очень востребован за счет своего удобства: можно выпустить карту, настроить автоматические регулярные платежи или погасить счета. Одно из преимуществ — поддержка бесконтактной оплаты.

- Qiwi. Есть мобильное приложение и примерно те же дополнительные возможности, что и у Яндекс — например, оплата услуг. Отличается простотой регистрации.

- WebMoney. Здесь сложнее регистрироваться, зато гарантирует повышенный уровень безопасности и опцию кредитования между клиентами;

-

PayPal. Эта система удобна для тех, кому нужно осуществлять переводы в другие страны и на зарубежные сервисы — она международная.

Уступает предыдущим из-за отсутствия всевозможных регулярных платежей, опции оплаты счетов и штрафов, зато можно привязать карту.

Уступает предыдущим из-за отсутствия всевозможных регулярных платежей, опции оплаты счетов и штрафов, зато можно привязать карту. - AdvCash. Тоже достаточно популярен, расплачиваться картой и снимать наличные можно без комиссий, и это сильное преимущество.

Используются и другие системы: например, Payeer или Skrill. Но они не так востребованы.

Преимущества электронных кошельков

Электронные кошельки используются достаточно часто, и вот почему:

- Простота создания. Зарегистрировать онлайн-хранилище куда быстрее и проще, чем оформить банковскую карту;

- Универсальность. Шлюзы для приёма платежей через самые популярные сервисы есть практически в каждом интернет-магазине;

- Простота использования. Для перевода средств достаточно указать номер кошелька и сумму, реже — какие-то дополнительные данные;

-

Вспомогательные функции. Сегодня многие сервисы дополняют функциональность кошелька — например, добавляют возможность оплаты коммунальных услуг.

- Карты. Некоторые сервисы (например, WebMoney) позволяют выпускать карты и расплачиваться ими в офлайн-магазинах.

Недостатки

Такие кошельки — удобно и функционально, но и здесь не обошлось без ложки дегтя. У них есть несколько недостатков:

- Можно использовать только в интернете. Не все сервисы предлагают клиентам получить карту, да и среди офлайн-магазинов пока что не много тех, кто принимает оплату в подобном формате;

- Риск взлома. Уровень киберпреступности достаточно высок и продолжает расти, потому есть вероятность того, что кошелек взломают. Однако риск кражи распространяется на любые деньги и способы их хранения;

- Лимит на хранение средств. В платежных системах может встречаться ограничение на сумму пополнения и сберегания;

-

Комиссии на переводы и пополнение. Могут быть чуть выше, чем в случае с банковскими картами. Однако есть сервисы с небольшими комиссиями, потому тут пользователь получает возможность выбора.

Как видите, недостатков не очень много, и они распространяются не на все платежные системы.

Дополнительные функции

В настоящее время электронные кошельки и платежные системы позволяют не только хранить деньги и осуществлять переводы: их функциональность куда выше.

Например, в кошельке Payeer можно организовать собственный сервис по обмену валют.

На AdvCash есть встроенная опция оплаты услуг сотовой связи для самых популярных российских операторов.

На Perfect Money есть отдельные счета для хранения золота, а в Яндекс.Деньги — формирование расходов по МСС. С помощью QIWI можно оплачивать штрафы или государственные услуги.

Как создавать электронный кошелек

В деталях процедура регистрации в электронном кошельке может отличаться в зависимости от того или иного сервиса: где-то просят чуть больше данных, где-то — меньше. Но в подавляющем большинстве случаев процесс простой и быстрый, требующий только стабильного интернет-подключения.

Рассмотрим создание кошелька на примере сервиса QIWI.

Всего доступно три способа регистрации:

- Через терминал — достаточно указать номер мобильного телефона и ввести полученный по СМС код;

- Через мобильное приложение:

- На официальном сайте электронной платежной системы.

Во втором и третьем случае можно не только указать номер телефона, но и привязать аккаунт в социальной сети, авторизовавшись на выбранной площадке.

Для того, чтобы полноценно использовать функции площадки, необходимо пройти процедуру верификации, то есть подтверждения личности. Тут тоже не один вариант:

- Для стандартного уровня идентификации нужно заполнить анкету в личном кабинете. Достаточно указать ФИО, серию и номер паспорта.

-

Для профессионального уровня нужно принести документ, удостоверяющий личность, в офис QIWI или партнёров компании.

После этого вам предоставят дополнительные возможности: увеличенный лимит на снятие наличных, пополнение в терминалах, онлайн-покупки на различных ресурсах и так далее.

В WebMoney нужно будет указать чуть больше данных, причем сразу в момент регистрации: и контактные, и дату рождения, и страну. Для большей безопасности предлагают ввести контрольный вопрос. После этого нужно будет загрузить в личном кабинете скан-копии документов.

Несмотря на кажущуюся сложность, процедура не занимает много времени.

Заключение

Электронные кошельки — удобные и простые в использовании сервисы, которые активно набирают популярность во всем мире. Площадок достаточно много, все они имеют свои преимущества, потому каждый сможет найти оптимальный вариант.

Большинство кошельков предоставляет дополнительные возможности и являются пусть не универсальными, но многофункциональными платформами.

Поделитесь новостью со своими друзьями в социальных сетях:

Электронные деньги.

Что это такое, виды электронных денег

Что это такое, виды электронных денегЭлектронные деньги были введены для упрощения расчетов в интернете. Ими пользуются для оплаты труда удаленных работников (фрилансеров), оплаты товаров и услуг. Обычно люди сталкиваются с ними, когда собираются зарабатывать в сети. Ведь именно такие деньги используются для оплаты труда.

Электронные деньги — это средство, которое используют при оплате товаров и услуг в интернете, и оно имеет такую же ценность, как настоящие деньги.

Например, я хочу через интернет делать переводы с английского языка. Нахожу сайт, где можно брать заказы, и начинаю работать. Допустим, я выполнил заказ и мне начислилась какая-то сумма. Вот для того чтобы получить ее, нужно иметь личный электронный кошелек. Я указываю его на сайте, и мне на этот кошелек приходят заработанные деньги. Потом их можно потратить в интернете или получить наличными.

Виды электронных денег

Все виды электронных денег здесь рассмотрены не будут, иначе не статья получится, а целая книга (очень уж их много). Расскажу только о самых популярных, а, значит, о тех, которыми пользуется большинство.

Расскажу только о самых популярных, а, значит, о тех, которыми пользуется большинство.

Яндекс.Деньги

Яндекс.Деньги — самая популярная в России система онлайн-платежей. Моментальные расчеты, оплата товаров и услуг в интернете, перевод на счет в банке или банковскую карту.

Сайт: money.yandex.ru

Принцип работы. Сначала нужно зарегистрироваться. Делается это так же, как на других сайтах. После регистрации сразу же выдается номер кошелька – это длинный набор цифр. Его и нужно указывать для взаимных расчетов.

Пример (часть номера скрыта):

Вот и всё – кошелек сразу же начинает работать. Его можно пополнить и оплачивать товары и услуги по интернету. А также получать и отправлять денежные переводы.

На заметку. Если у вас есть почта на Яндексе, то можно и вовсе не регистрироваться. Просто зайдите в свой ящик и нажмите на ссылку «Деньги» вверху.

Управление кошельком осуществляется через сайт системы money.yandex.ru или через мобильное приложение.

Как пополнить счет:

- Через банковскую карту;

- Через мобильный;

- Наличными в Сбербанке, Евросети, Связном.

Кроме того, есть и другие способы пополнения: через интернет-банкинг, банковским переводом, другими электронными деньгами, через системы переводов (CONTACT, Юнистрим, Город, Почта России).

Как снять деньги:

- Вывести на банковскую карту.

- Отправить на банковский счет.

- Получить наличными через Western Union и Юнистрим.

Прямо на сайте Яндекс.Денег можно оплатить телефон, интернет, любые квитанции, штрафы ГИБДД, налоги, коммунальные услуги, погасить кредит и много другое.

Еще можно заказать банковскую карту. Тогда вам по почте придет настоящая пластиковая карточка, привязанная к кошельку. Это дает возможность снимать Яндекс.Деньги наличными в банкоматах и расплачиваться ими в обычных магазинах.

А также система позволяет бесплатно открыть виртуальную карту. Это аналог пластиковой карты, но использовать ее можно только в интернете: оплачивать покупки на сайте, где к оплате принимаются карточки (eBay, App Store, Google Play и другие).

Это аналог пластиковой карты, но использовать ее можно только в интернете: оплачивать покупки на сайте, где к оплате принимаются карточки (eBay, App Store, Google Play и другие).

На заметку. При регистрации вместе с кошельком вы получаете аккаунт в Яндексе. А, значит, еще и почту, Яндекс.Диск (облачное хранилище) и доступ к другим сервисам.

Webmoney

Webmoney – крупнейшая система электронных расчетов в России. Оплата услуг, переводы, займы. Вебмани есть не только в российских рублях, но и в другой валюте: доллары, евро, гривны, белорусские рубли, казахстанские тенге.

Сайт: webmoney.ru

Принцип работы. Регистрируемся и сразу же получаем номер в системе, который называется WMID. Далее, нужно будет создать кошелек в нужной валюте. Их может быть несколько как для одной валюты, так и для разных. У каждого кошелька будет свой уникальный номер. Вот он и нужен для отправки и получения денег.

К WMID можно прикрепить банковский карту, банковский счет или электронный кошелек из другой системы. А еще можно выпустить виртуальную карту для совершения покупок в интернете.

А еще можно выпустить виртуальную карту для совершения покупок в интернете.

Управление счетом происходит через сайт webmoney.ru или мобильное приложение. Можно также использовать специальную компьютерную программу Keeper WinPro, но работать с ней сложнее.

Из недостатков следует отметить, что эта система не так проста, как другие. Вроде, написано доступно, но на практике возникают сложности. Все эти аттестаты, ограничения, виды кошельков. В общем, приходится какое-то время разбираться.

PayPal

PayPal – самая популярная система электронных денег в мире. Подходит для расчетов между иностранцами и покупок в зарубежных интернет-магазинах (eBay и других).

Сайт: paypal.com

Принцип работы. Регистрируемся на сайте. Эта процедура сложнее, чем в других системах – нужно указать свои полные данные (ФИО, адрес, телефон и другие). После этого система откроет счет. Он без номера, вместо него будет использоваться указанный при регистрации адрес электронной почты.

Чтобы оплачивать покупки и услуги через PayPal, нужно привязать пластиковую карту к своему счету на сайте. Деньги будут списываться непосредственно с нее.

Если же вы планируете не тратить, а получать деньги, то зачисляться они будут на внутренний счет в системе. Потом их можно вывести на свой банковский счет.

Управление происходит через личный кабинет на сайте paypal.com или через мобильное приложение.

Qiwi

Qiwi – еще одна популярная в России система. Очень удобна для личного использования. Проста, интуитивно понятна.

Сайт: qiwi.com

Регистрация происходит по номеру мобильного телефона, он и является счетом в системе. Этот счет легко пополнить через платежный терминал, банковской карточкой или с баланса мобильного.

Можно выпустить виртуальную или обычную пластиковую карточку, оплатить прямо на сайте массу услуг (телефон, интернет, игры, кредит и другие), отправить денежный перевод. В общем, делать почти всё то же самое, что и в системе Яндекс. Деньги.

Деньги.

Управление счетом происходит через личный кабинет на сайте qiwi.com или через мобильное приложение.

Какую систему выбрать

Для работы. В русскоязычном интернете чаще всего используется Webmoney или Яндекс.Деньги, в англоязычном – PayPal. Если есть выбор, то рекомендую остановиться на Яндекс.Деньгах. Их легче положить и снять. Да и сама система проще.

Для жизни. Если электронные деньги нужны для оплаты игр, покупки ОКов в Одноклассниках или Голосов Вконтакте, то лучше выбрать QIWI или Яндекс.Деньги.

Через эти системы можно мгновенно выпустить виртуальную карту и делать оплаты по всему интернету, в том числе на зарубежных сайтах (ebay, aliexpress и других).

Безопасность

Несмотря на то, что в настоящее время системы электронных денег ну о-о-очень надежные, пользователи всё же умудряются терять свои деньги. Причина либо в незнании банальных правил безопасной работы в сети, либо в лени. Поэтому далее приведу простые, но эффективные способы защиты.

Антивирус. Такая программа должна быть установлена на компьютере. И обязательно, чтобы она обновлялась, то есть всегда имела актуальные антивирусные базы. Лучше, конечно, использовать платные продукты типа Антивируса Касперского, но если нет такой возможности, пользуйтесь бесплатным Avast.

Надежный пароль. Используйте пароль, состоящий минимум из восьми знаков. Лучше, чтобы это были и буквы и цифры. Причем буквы и заглавные и строчные. Не используйте в пароле дату рождения, номер телефона или другие личные данные.

Идентификация. Эта такая процедура, которая позволяет платежному сервису увидеть в вас добропорядочного пользователя. Она касается в основном российских систем электронных денег. Смысл ее в том, что нужно указать реальные паспортные данные и показать документ уполномоченному лицу. Тогда ваш статус измениться и это даст определенные преимущества.

Кроме того, это обеспечит дополнительную защиту от мошенников. Ведь по закону если со счета идентифицированного пользователя украдут деньги, система обязана их вернуть (при условии, что он обратится в службу поддержки не позднее 24 часов после списания денег и система подтвердит факт взлома).

В Яндекс.Деньгах и QIWI процедура подтверждения своей личности называется идентификация, а в Webmoney – аттестация.

Кстати, многие платежные сервисы сильно урезают возможности для «анонимов». Например, Яндекс.Деньги запрещает таким пользователям получать и отправлять средства на другие кошельки, делать переводы на банковские карты и счета.

Проверка адреса. Перед тем как ввести свой номер кошелька (логин) и пароль для входа в систему, проверьте, правильный ли сайт открыт.

Часто мошенники отправляют подставные письма якобы от службы поддержки электронных денег. Например, о том, что к вам на счет поступил платеж или, наоборот, что счет заблокирован. Такие сообщения могут выглядеть очень правдоподобно, но при переходе по ссылке из письма, открывается мошеннический сайт. Причем обычно он выглядит так же, как настоящий.

Отличается только адрес сайта. И если пользователь этого не заметит и введет свои данные, то злоумышленник сразу же их получит и сможет снять деньги. Поэтому перед тем, как войти в свой кошелек, посмотрите в адресную строку браузера. Там должен быть написан правильный адрес платежной системы.

Поэтому перед тем, как войти в свой кошелек, посмотрите в адресную строку браузера. Там должен быть написан правильный адрес платежной системы.

Пример правильного адреса Яндекс.Денег:

Дополнительная защита. Если платежный сервис имеет дополнительную защиту, следует ее включить. Делается это в настройках кошелька. Обычно эта защита входа или подтверждение платежей через смс-сообщение. То есть пока не будет введен код, высланный в сообщении, операция выполнена не будет. В этом случае, даже если злоумышленник введет ваш пароль, он не сможет ничего снять со счета.

Чтение документации. У каждой системы есть база знаний. Обычно этот раздел называется «Помощь», и в нем рассказывается всё о правилах и особенностях сервиса. Конечно, информации много, но я очень вам рекомендую изучить хотя бы основное. И также ознакомьтесь с советами по защите кошелька от Яндекса.

И главное: никогда не сообщайте свой пароль от кошелька и данные карточек!

И напоследок

Комиссии. Практически у каждой системы есть комиссии. Берут какой-то процент за пополнение, перевод, снятие со счета. Чтобы избежать неожиданностей, внимательно читайте информацию на сайте – там всё написано.

Практически у каждой системы есть комиссии. Берут какой-то процент за пополнение, перевод, снятие со счета. Чтобы избежать неожиданностей, внимательно читайте информацию на сайте – там всё написано.

Тратьте, а не копите. Электронные деньги не поддерживаются золотым запасом государства. Можно сказать, что эта придумка той или иной организации, и только она несет за них ответственность. Поэтому их следует использовать только как платежное средство, а не накопительное. А также не следует осуществлять крупные платежи такими деньгами.

P.S.

Часто люди активно пользуются интернетом, но у них нет никаких электронных денег. И это нормально, ведь сейчас практически все товары и услуги можно оплатить карточкой. Это гораздо проще, чем заводить какие-то там кошельки и разбираться в них.

Но вот если вы собираетесь в интернете зарабатывать или заказывать услуги у других людей, то электронная валюта – первое, с чем придется столкнуться. Ведь это самый простой и безопасный способ расчета.

Автор: Илья Кривошеев

В Кыргызстане выросло число пользователей электронных кошельков

В Кыргызстане около 1,5 миллиона граждан используют электронные кошельки. С каждым годом количество пользователей растет, но не без определенных недостатков.

В республике работает девять электронных кошельков, которыми владеют банки и операторы мобильной связи.

Электронные деньги и кошельки

Стоить отметить, что материал подготовлен не в целях рекламы, он носит информационный характер.

Начнем с объяснения о том, что такое электронные деньги и кошельки. В соответствии с положением «Об электронных деньгах КР» на сайте Национального банка «электронные деньги — денежная стоимость, которая хранится в электронном виде на программно-техническом устройстве (предоплаченные карты, виртуальные предоплаченные карты и электронный кошелек являются инструментами (носителями) электронных денег) и принимаются в качестве средства платежа за товары/услуги организации-эмитента электронных денег и организаций акцептантов».

Электронный кошелек — это хранилище электронных денег, представляющее собой программное обеспечение или иное программно-техническое устройство, в котором имеется запись о сумме электронных денег и их принадлежности держателю.

Простым языком электронные деньги – это обычные деньги, но только в электронном формате, которые хранятся в виртуальном кошельке. К примеру, вы можете положить средства на счет кошелька, переводить и оплачивать услуги. Только вместо счета используется ваш номер телефона, то есть деньги хранятся не на банковском счете, они привязаны к номеру телефона.

Представитель банка KICB, который является оператором электронного кошелька «Элсом», Мээрим Каратаева рассказывает о его работе.

«Электронный кошелек «Элсом» дает возможность 24 часа в сутки производить финансовые операции через мобильный телефон. Для получения электронного кошелька клиенты могут обратиться в банки или же загрузить мобильное приложение и проводить платежи. Но в случае, если человек открыл кошелек через приложение, то пользователь может иметь сумму в размере не более 15 тысяч сомов на кошельке, а если он зарегистрирует его через банк, то до 900 тысяч сомов. Клиент может использовать все возможности электронного кошелька. Простыми словами электронный кошелек – это простой и быстрый способ проведения платежей», — отметила Каратаева.

Клиент может использовать все возможности электронного кошелька. Простыми словами электронный кошелек – это простой и быстрый способ проведения платежей», — отметила Каратаева.

Каратаева сообщила, что на сегодняшний день электронный кошелек «Элсом» использует около 450 тысяч человек.

За последние годы количество пользователей таких кошельков выросло в два раза. Если в 2017 году было 700 тысяч пользователей, то в 2019 году их количество число достигло 1,5 миллиона.

Начальник управления платежных систем и финансовых технологий Национального банка Айбек Султаналиев сообщил, что 9 коммерческих банков получили право эмиссии электронных денег.

Айбек Султаналиев«В настоящее время право на эмиссию электронных денег получили 9 коммерческих банков. На рынке действует 9 систем электронных платежей — «Элсом», «Илбирс», Umai.kg, «Береке», «Аманат», Balance, «О!Деньги» MegaPay и «Алтын». В 2018 году наблюдался рост внутренних показателей. На 1 января 2019 года число пользователей электронных кошельков превысило 1,4 миллиона», — рассказал представитель Нацбанка.

Айбек Султаналиев отказался называть владельцев электронных кошельков, чтобы это не стало рекламой.

Как было указано выше «Элсом» принадлежит банку KICB, кошелек «Илбирс» — «БТА банку» и «Береке» — «Айыл Банку».

Электронным кошельком «Алтын» управляет ОсОО «Объединенная система моментальных платежей», Umai.kg — ОсОО «ВМ Technologies», «Росинбанк» и «Оптима банк».

Кроме того, тремя электронными кошельками управляют операторы мобильной связи. Так MegaPay принадлежит компании «Альфа-Телеком» («Мегаком»), Balance — «Скай Мобайл» («Билайн») и «О!Деньги» — «НУР Телеком» (бренд «О»). Но все эти кошельки работают через «ДосКредоБанк». Иначе говоря, этот банк — оператор денег пользователей.

К «ДосКредоБанку» также относится электронный кошелек «Аманат».

Отметим, что даже если электронные кошельки зарегистрированы в одном банке, они могут работать и через других.

Что дает электронный кошелек

Посредством электронных кошельков можно платить за услуги и покупать товары, а также переводить деньги на другие кошельки, пожертвования благотворительным организациям. Кроме того, можно переводить деньги в счет погашения кредита в банке, а если на ваш электронный кошелек перевели средства, то их можно обналичить через банк.

Кроме того, можно переводить деньги в счет погашения кредита в банке, а если на ваш электронный кошелек перевели средства, то их можно обналичить через банк.

Но это только часть услуг. Некоторые получают возможность использовать от 100 до 300 видов платежей. Но банки и компании еще работают над расширением ассортимента услуг.

Начальник отдела маркетинга ЗАО «Альфа-Телеком» («Мегаком») Керим Нурлан уулу рассказал, что с каждым днем число пользователей электронного кошелька «МегаПей» увеличивается. «То есть увеличивается объем переводимых средств и скачивающих приложение пользователей. В рамках электронного кошелька компания оказывает около 200 видов услуг, их число еще вырастет. Последним мы ввели функцию проверки информации и оплаты за штрафов в рамках проекта «Безопасный город». Теперь пользователи могут подвязать номер автомашины к кошельку и проверять наличие штрафов. Если штраф будет зарегистрирован, то клиент сразу может оплатить его», — рассказал представитель компании.

Пользователь электронного кошелька «О!Деньги» Данияр Абдраимов вот что говорит по этому поводу. «Я загружаю на кошелек «О!Деньги» средства через терминал. В основном электронные деньги использую для перевода единиц, смены тарифа и других услуг. Родители тоже имеют свой кошелек. Они переводят 1000-2000 тысяч сомов и платят за электричество, газ или городским службам. За коммунальные услуги все равно надо платить, поэтому удобно иметь деньги в электронном кошельке», — сказал он.

Но существуют и проблемы с переводом средств на банковские счета. Некоторые банки берут комиссию за перевод средств с кошелька на банковский счет несмотря на то, что этот кошелек принадлежит этому банку. Вот что говорит частный предприниматель Исланбек Турганбаев:

«К примеру, электронные кошельки MegaPay, Balance, «О!Деньги» — все находятся в базе «ДосКредоБанка». Либо тот же «Элсом» — продукт KICB. Пользуясь этими кошельками, ты хочешь перевести деньги на счет банка, но они берут за это комиссию. Что тратят банки, когда переводят на свой же счет деньги? Например, если мне кто-то переводит с кошелька 1200 сомов, то просто так пропадает пять сомов», — говорит Турганбаев.

Что тратят банки, когда переводят на свой же счет деньги? Например, если мне кто-то переводит с кошелька 1200 сомов, то просто так пропадает пять сомов», — говорит Турганбаев.

Специалисты также считают недостатком то, что не работает функция перевода электронных денег с одного кошелька на другой.

Портал «Акчабар»Главный редактор портала «Акчабар» Азиза Бердибаева вот как предлагает решить вопрос. «Мне кажется, все стороны, создавшие электронные кошельки, должны образовать единую систему. Мы должны дойти до уровня, когда пользователь не будет думать откуда ему заплатить. Если у меня есть электронный кошелек одного оператора, то я должна иметь возможность перевести средства на кошелек другого. К примеру, сегодня все электронные кошельки оказывают одинаковые услуги. Только некоторые имеют особенности, но у всех почти все похожее. Значит, мне как пользователю не имеет значения каким именно кошельком пользоваться. Печально, что многие представители мелкого бизнеса, бутики в торговых центрах и другие не вводят такие возможности. Например, у меня есть банковская карта, несколько электронных кошельков. Имея все это, иногда я не могу воспользоваться возможностью платить в некоторых местах. Потому что для этого нет инфраструктуры», — говорит она.

Например, у меня есть банковская карта, несколько электронных кошельков. Имея все это, иногда я не могу воспользоваться возможностью платить в некоторых местах. Потому что для этого нет инфраструктуры», — говорит она.

Владельцы электронных кошельков, с которыми мы вышли на связь, не опровергли, что ведут переговоры со второй стороной. Они заверили, что если не в ближайшее время, то в обозримом будущем такая идея будет реализована.

Вопросы безопасности

Теперь поговорим о безопасности такой финансовой услуги, которая имеет свое место в экономике.

Специалисты в области финансов поддерживают развитие безналичных расчетов, так как это предполагает прозрачность и сокращение теневой экономики.

Но по причине недопонимания и попыток избежать налогообложения есть те, кто не хочет подключать такую услугу. Предприниматель Исланбек Турганбаев отметил, что развитие электронных кошельков может вывести экономику Кыргызстана из тени.

«Потому что в этом случае виден реальный оборот средств. Все развитые страны давно перешли на это. Там никто не носит наличные деньги, они платят через банковский счет или через электронный кошелек. Наши кафе и магазины не хотят принимать деньги через кошельки и карты. Потому что не хотят показывать товарооборот, избегают налогов. Банки бесплатно дают терминалы и открывают кошельки, чтобы они работали. Несмотря на это, они не переходят на безналичные платежи. Они хотят, чтобы деньги шли в карманы. Боятся, что завтра придут проверяющие», — сказал Турганбаев.

Электронные кошельки не нужно путать с мобильным банкингом. Мобильный банкинг есть в каждом банке, это операции со средствами на вашем банковском счету. Использование электронного кошелька – оборот средств на вашем телефоне. В целом по содержанию услуги схожи, но они предполагают разные возможности.

Специалист Нацбанка Айбек Султаналиев рассказал о гарантиях безопасности. По его словам, в соответствии с законом о платежных системах эмитентом электронных денег является банк Кыргызстана, а также банк, имеющий лицензию на право выпуска электронных денег, осуществивший выпуск электронных денег и принимающий на себя безусловное и безотзывное обязательство по погашению им электронных денег держателям, предъявляющим электронные деньги к погашению.

Также в соответствии с нормами этого закона, сумма электронных денег, выпущенных в денежной электронной системе, должна быть равной бухгалтерскому балансу и указанных на счете денег. «Можно с уверенностью сказать, что на 100 процентов электронных денег со стороны банка – эмитента дается гарантия. То есть сколько в электронных кошельках денег, столько же должно быть на счетах банка. В случае банкрота или в других случаях, это считается гарантией для клиентов», — сообщил Султаналиев.

Эмитент, выпускающий на территории Кыргызской Республики электронные деньги, несет ответственность за безопасность и надежность проведения платежей с использованием электронных денег.

В прошлом году возникло недопонимание между мобильными операторами и Национальным банком. Тогда НБ КР предложил запретить переводить деньги с баланса клиента мобильного оператора на электронные кошельки. Финансовый регулятор пояснял, что мобильные операторы должны загружать деньги не единицами, а деньгами. Это требование было необходимо для гарантии безопасности клиентов. Несмотря на то, что операторы были против, в итоге требование Нацбанка вступило в силу.

В результате скандала у компании «Мобильник» («Мобильник.Деньги») была отозвана лицензия на предоставление услуг.

Решился ли с этим вопрос безопасности. Эксперт в области финансов Бакыт Сатыбеков сказал, что вопросы безопасности поднимаются правильно.

Бакыт Сатыбеков«Не только по поводу электронных кошельков, но если в целом брать мобильный банкинг, то вопросы безопасности поднимаются правильно, – говорит он. – В электронных кошельках установлено ограничение по сумме. Вообще правильно основную сумму держать в банке. Конечно, новейшие технологии играют большую роль в защите средств на вашем кошельке. Есть возможность защищать операции в приложении посредством отпечатков пальцев и пин-кодов. В этом плане безопасность хорошая. Например, в Индии расчеты по электронным кошелькам ведутся в Центральном банке. То есть государство знает, кто и куда переводит деньги, для регулятора все открыто и прозрачно. Было бы хорошо, если приняли такое решение. У нас каждый мобильный оператор самостоятельно как банк получает лицензию и работает. Возможно, их клиенты защищены законом о защите депозитов, но простые электронные кошельки хорошо не защищены. Потому что это соглашение между клиентом и оператором. Никто не может дать гарантию того, что клиенты защищены на 100%. Не только банки, государство может обанкротиться», — сказал Сатыбеков.

Кроме местных компаний в Кыргызстане зарегистрированы семь иностранных компаний. Это «Платежный центр» (ООО), TOO «WOOPPAY» (ВУППЭЙ), TOO «W1 Kazakhstan» (Wallet One), ТОО «Allpay» (Олпэй), ТОО «RPS Asia», ООО «ГЛОБПЭЙ» и КИВИ. С этими компаниями можно проводить международные платежи. Но эти кошельки можно пополнить без участия банков.

JsO

Перевод с кыргызского. Оригинал материала здесь.

Обзор способов оплаты в России

Банковское дело в России в основном регулируется Центральным банком Российской Федерации (ЦБ РФ), одним из немногих государственных учреждений, в основном , находящихся под контролем российского законодательного органа, в отличие от исполнительной власти .Этот орган отвечает за надзор за всем финансовым сегментом российской экономики.

Основы российской банковской системы предусмотрены федеральными законами территории, а банковский сектор подлежит строгому регулированию, хотя в последние годы оно несколько смягчилось. Финансовые учреждения в России должны соблюдать обязательные требования законодательства, а также многочисленные инструкции и постановления ЦБ РФ.

Независимо от желаемого пункта назначения, интернет-продавец, расширяющий на международном уровне, всегда должен принимать меры для ознакомления с методами оплаты , наиболее популярными среди потребителей в его выбранном регионе , а также любые практические шаги, необходимые для содействия им.Получение оплаты за проданные товары, конечно же, так же важно , как и любой другой аспект онлайн-транзакции.

Как и многие другие темы, затронутые в этом Паспорте, Россия уникальна в плане платежей, и следует потратить время на тщательное изучение этой области, особенно потому, что розничные торговцы в России почти единодушны в определении этой области как ключевой проблемы. . Перед запуском цифрового магазина необходимо провести исследование — упрощение процедур оплаты — это область, которая может принести успех в регионе или прервать его, и, будучи онлайн-продавцом, нельзя просто выйти на российский рынок с « базовым » веб-счетчиком и российский банк.Важно предложить индивидуальное решение. В случае необходимости доступна помощь третьей стороны в различной степени, например, через услуги специализированного поставщика платежных услуг.

Преобладание наложенного платежа

Одним из наиболее важных моментов, которые следует отметить с самого начала, является то, что — в отличие от многих других рынков в Российской Федерации наложенный платеж является наиболее часто используемым способом оплаты для транзакций электронной торговли с физическими товарами, хотя его пропорциональная доля медленно уменьшается. .Хотя оценки различаются, около 80-95% всех таких транзакций оплачиваются наложенным платежом, и создание механизмов, облегчающих это, является обязательным при онлайн-торговле в России. Это может показаться чем-то вроде головной боли для чисто оффшорных розничных продавцов; Отсутствие местного агента на территории может значительно ограничить потенциальный охват привлекательности интернет-магазина, особенно если этот магазин не имеет узнаваемого бренда в России.

Несмотря на некоторую первоначальную неуверенность, в целом многие розничные торговцы в России сообщают, что они обнаружили более или менее удовлетворительные способы справиться с требованиями оплаты наложенным платежом, несмотря на предполагаемое негативное влияние этого метода на возврат и дополнительную нагрузку на ресурсы.Таким образом, при достаточном внимании и понимании эта особенность российского рынка не должна расстраивать цифрового предпринимателя.

Система наложенного платежа сохранила свои позиции на российском рынке по разным причинам, как историческим, так и текущим. Сохраняется давняя настороженность со стороны продавцов на расстоянии, электронных платежных механизмов, провайдеров и финансовых учреждений — особенно в регионах. Это означает, что россияне очень неохотно раскрывают личную и финансовую информацию в Интернете, опасаясь мошенничества.Кроме того, Россия по-прежнему страдает от относительно неразвитой межбанковской сети и несколько ненадежной цепочки поставок, и нередки случаи, когда посылки не доходят до места назначения, теряясь среди огромного объема отправлений. К этому добавляется кажущееся отсутствие прозрачности в отношении фактической доступности продукта, что может повлечь за собой длительное время ожидания и / или отправку товаров, не соответствующих исходным описаниям продукта. По этим причинам нетрудно понять, почему граждане России выбирают наложенный платеж в качестве способа оплаты.

Эти соображения также важны, когда речь идет о других популярных в России методах онлайн-платежей, многие из которых были разработаны с учетом этих соображений потребителей.

Безналичный расчет

Электронные платежные системы в России все еще находятся в зачаточном состоянии, и российские интернет-покупатели по-прежнему относятся к ним с некоторым сомнением. Однако, несмотря на это, системы и технологии быстро утверждаются, и отношение к платежам меняется.Весной 2014 года TNS провела поучительное исследование знаний и использования безналичных электронных методов оплаты, опросив 2800 российских онлайн-покупателей. Результаты этого исследования имеют важное значение для начинающих интернет-магазинов на этой территории.

Вопросы опроса были адресованы жителям России в возрасте от 12 до 55 лет, проживающим в городах с населением более 800 000 человек, и все опрошенные респонденты использовали Интернет не реже одного раза в неделю.

На вопрос о том, использовали ли они тот или иной способ оплаты в предыдущие шесть месяцев, выяснилось, что — по крайней мере, в этих крупных городах России — банковские карты и электронные деньги были самыми популярными безналичными способами онлайн-платежей. 56% и 46% респондентов использовали эти методы хотя бы один раз за последние шесть месяцев соответственно.СМС-платежи и интернет-банкинг также были относительно популярными способами оплаты среди опрошенных.

Общая осведомленность об этих различных методах электронных платежей была высокой во всех случаях, при этом почти все респонденты были знакомы с электронными деньгами и банковскими картами, что может указывать на более широкое использование этих платежных средств в ближайшие годы по мере сохранения доверия строить и инфраструктура России развивается.

Информация о безналичных способах оплаты онлайн:

• Электронные деньги — 97%

• Банковские карты — 96%

• SMS-платежей — 91%

• Интернет-банкинг — 90%

Теперь по очереди будут рассмотрены различные способы электронных платежей.

Электронные деньги

В последние годы электронные кошельки становятся все более популярным методом цифровых платежей в Российской Федерации, и российские потребители могут выбирать из множества вариантов. Яндекс.Деньги, Qiwi, WebMoney и PayPal занимают значительную долю рынка, хотя последняя была доступна для внутренних транзакций только в 2013 году и пока не закрепилась на российском рынке; Как и в случае с поиском и социальными сетями, в электронных кошельках в России доминируют местные игроки.

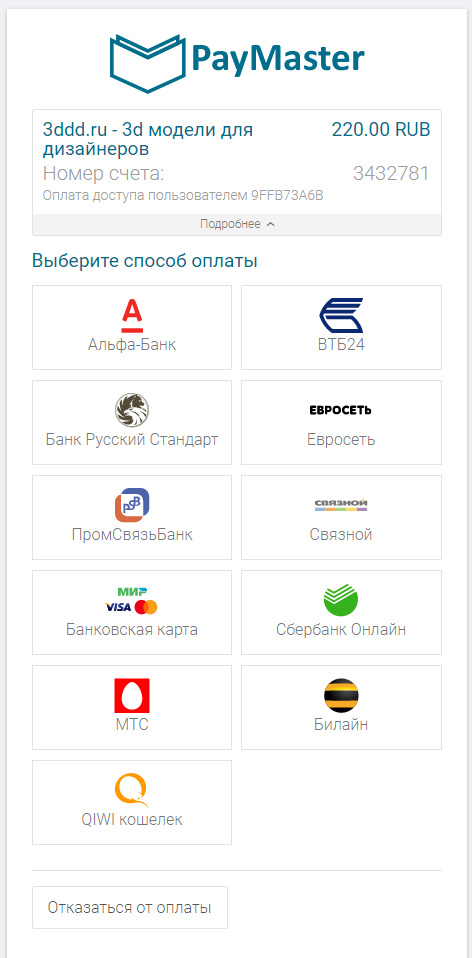

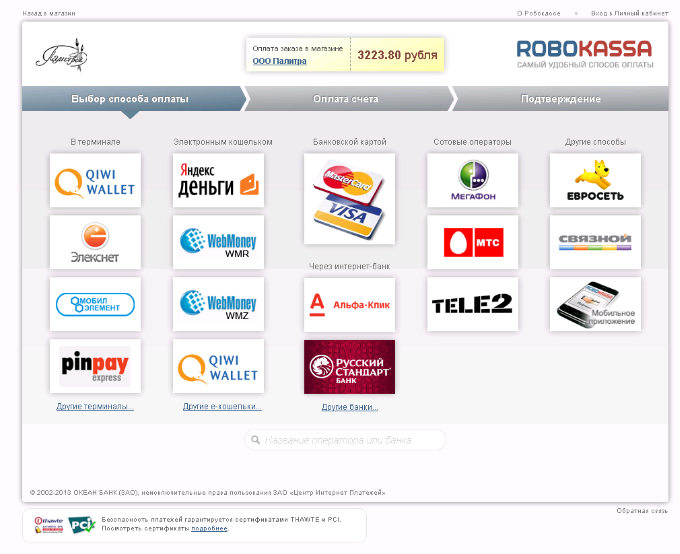

Электронные кошельки, которые преобразуют наличные деньги в цифровую валюту, предоставляют потребителям простой и безопасный способ совершать онлайн-платежи в режиме реального времени, а интернет-магазины могут интегрировать эти платежные решения непосредственно на свои веб-сайты. Потребители регистрируются для получения конкретной услуги электронных денег на указанном веб-сайте поставщика, а затем вносят деньги на свои счета. Депозиты могут производиться различными способами во всех регионах России, например, с помощью банковской карты, наличными, банковским переводом, банкоматом или через киоски для приема наличных.Qiwi, что важно, предоставляет как кассовые терминалы, так и услугу электронного кошелька в партнерстве с Visa.

В своем исследовании 2014 года (см. «Безналичные платежи» выше) TNS дополнительно опросила своих российских респондентов о конкретных электронных кошельках, которые они использовали по крайней мере один раз за предыдущие шесть месяцев при совершении онлайн-транзакций.

Результаты занесены в таблицу ниже.

Сообщается, что наиболее часто используемой службой электронных денег в России является Яндекс.Деньги, при этом 22% участников опроса сообщили об использовании этого цифрового кошелька в отведенные сроки. За ним последовал Qiwi с 21% участников.

В рамках исследования изучена узнаваемость бренда среди респондентов тех же провайдеров электронных кошельков, и Яндекс.Деньги снова оказались на первом месте.

Впечатляет, но в конце 2014 года Яндекс.Деньги и WebMoney анонсировали более 20 миллионов пользователей каждая. Qiwi сообщила о 16,5 миллионах пользователей, а PayPal занял второе место с 1.5 миллионов пользователей в России.

Важно отметить, что для целей настоящего Паспорта здесь следует отметить, что в исследовании TNS сообщалось не только о платежах через электронный кошелек для физических товаров, но и об использовании электронной валюты во всех цифровых транзакциях.

Покупки с использованием электронных денег различаются по возрасту, но здесь стоит отметить некоторые общие моменты. Например, только около 54% респондентов в возрасте от 12 до 55 лет использовали электронные кошельки для совершения покупок в интернет-магазине в течение предшествующих шести месяцев, и эта доля, вероятно, значительно снизится в небольших городах России.Группы старшего возраста также с большей вероятностью будут оплачивать товары электронными деньгами, чем их более молодые коллеги. К другим популярным покупкам за электронные деньги относятся мобильные услуги, доступ в Интернет и коммунальные услуги.

В ближайшем будущем ожидается, что все большее число потребителей будет использовать электронную валюту для покупки товаров и услуг, но пока это будет в основном для предложений по более низким ценам.

Историческая подозрительность России и банковских институтов в целом означает быстрое увеличение использования этих способов оплаты как потребителями, так и продавцами в России, и они являются ключевым фактором роста электронной торговли.Однако каждая транзакция с использованием электронных кошельков сопровождается комиссией в размере 3-5% от стоимости покупки. По этой причине большинство интернет-покупателей по-прежнему предпочитают платить наложенным платежом. В любом случае, по причинам, указанным выше, платежи через электронный кошелек должны быть вариантом оплаты, предоставляемым электронными продавцами в России.

Банковские карты и интернет-банкинг

Несмотря на высокий уровень проникновения дебетовых карт в Российской Федерации, в целом банковские карты не используются для совершения покупок ни онлайн, ни офлайн.Вместо этого значительная часть держателей карт в основном использует их для снятия наличных со своих банковских счетов после получения зарплаты; на эту деятельность приходилось 92% операций с банковскими картами в 2013 году.

ИсследованиеTNS, проведенное в 2014 году (см. Выше), показало, что 56% опрошенных респондентов использовали банковские карты в качестве метода электронных платежей в течение шести месяцев, предшествующих опросу, что само по себе не является особенно впечатляющей статистикой по сравнению с другими европейскими рынками, но эта цифра не дает полностью точной картины, поскольку общеизвестно, что банковские карты чаще используются для транзакций в крупных городах России (дома респондентов опроса TNS).Таким образом, доля российских потребителей, использующих банковские карты для совершения покупок в Интернете в стране в целом, намного ниже этого показателя, а с учетом покупки физических товаров еще ниже. Мы также увидели, что рынок кредитных карт в России остается в значительной степени недооцененным.

Помимо этих моментов, популярность банковских карт как метода онлайн-платежей в Российской Федерации медленно растет, и не следует сбрасывать со счетов тот факт, что именно этот метод оплаты использовался большинством респондентов опроса TNS.Использование этого метода будет только расти по мере роста доверия к системам онлайн-платежей и потери доминирующего положения на российском рынке наложенным платежом. При этом мнения относительно особенностей использования банковских карт в Интернете в России несколько поляризованы. В то время как некоторые сайты, такие как онлайн-сервисы для путешествий и трансграничные платформы, уже фиксируют значительную активность и быстрый рост использования банковских карт, многие (особенно те, которые продают физические товары) полагают, что сегодняшняя ситуация, вероятно, сохранится в обозримом будущем.В любом случае банковские карты продолжат интеграцию с другими системами в Российской Федерации (например, Qiwi и Visa, Яндекс.Деньги и MasterCard).

В целом, интернет-магазинам настоятельно рекомендуется предусмотреть этот метод оплаты, но также сделать свои политики безопасности предельно ясными. Российские потребители не раз сомневались в честности онлайн-продавцов и в безопасности онлайн-транзакций. Таким образом, чем больше подтверждений, тем выше коэффициент конверсии клиентов.Чтобы расплачиваться банковской картой в России, покупатель просто вводит информацию со своей карты в специально отведенные поля на платежной странице интернет-магазина.

После предоставления этой информации банк клиента отправит пользователю SMS-подтверждение со специальным кодом. После того, как этот код был введен пользователем, оплата производится непосредственно с карты.

Интернет-банкингпоявился в Российской Федерации сравнительно недавно, хотя с тех пор зарекомендовал себя как довольно популярный способ онлайн-платежей.Однако, как мы видели в случае с электронными кошельками, подавляющее большинство электронных платежей, проводимых через интернет-банкинг в Российской Федерации, касается мобильных телефонов, доступа в Интернет, коммунальных услуг и других услуг; только очень небольшая часть онлайн-покупок физических товаров оплачивается через онлайн-банковские переводы — по некоторым оценкам, эта доля составляет менее 1%.

Там, где это предлагается, потребитель может выбрать оплату онлайн-услуги или продукта через онлайн-платформу своего банка. После того, как он принимает обязательство по оплате, в указанные сроки он должен войти на свой веб-сайт онлайн-банкинга и оплатить задолженность по счету продавца.

СМС платежи

SMS-платежи, при которых продукты или услуги можно приобрести напрямую с помощью текстового сообщения, отправленного с мобильного телефона, — еще один популярный метод проведения онлайн-транзакций в Российской Федерации и у многих крупных российских операторов мобильной связи, таких как Билайн, Мегафон, МТС и Tele2. предложить своим подписчикам возможность совершать онлайн-платежи с помощью этого метода.

SMS-платежи работают так же, как стандартные SMS: чтобы совершить покупку продукта или услуги, покупатель отправляет текстовое сообщение своему провайдеру мобильных платежей.Затем этот провайдер завершит транзакцию между покупателем и продавцом, и стоимость покупки будет добавлена к ежемесячному счету за телефон или вычтена из предоплаченного баланса. Используя SMS-платежи, пользователи мобильных телефонов могут безопасно, быстро и безопасно платить продавцам за предоставление товаров или услуг, будь то физические или виртуальные.

Еще раз важно отметить, что SMS-платежи по-прежнему используются относительно нечасто для покупки физических товаров; Доверие к электронным платежам низкое по сравнению с другими регионами мира, и нигде эта настороженность не проявляется сильнее, чем в мобильных.Однако, несмотря на эту нерешительность, такие покупки растут. Эксперты отрасли уверенно заявляют, что эти платежи станут стандартом электронной коммерции и станут важным фактором, способствующим увеличению объема покупок, совершаемых через мобильные терминалы.

Платежные терминалы и мобильные точки продаж