Стоит ли инвестировать в ПИФы

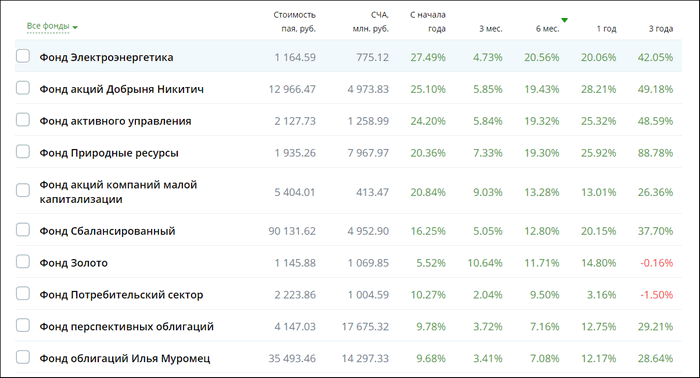

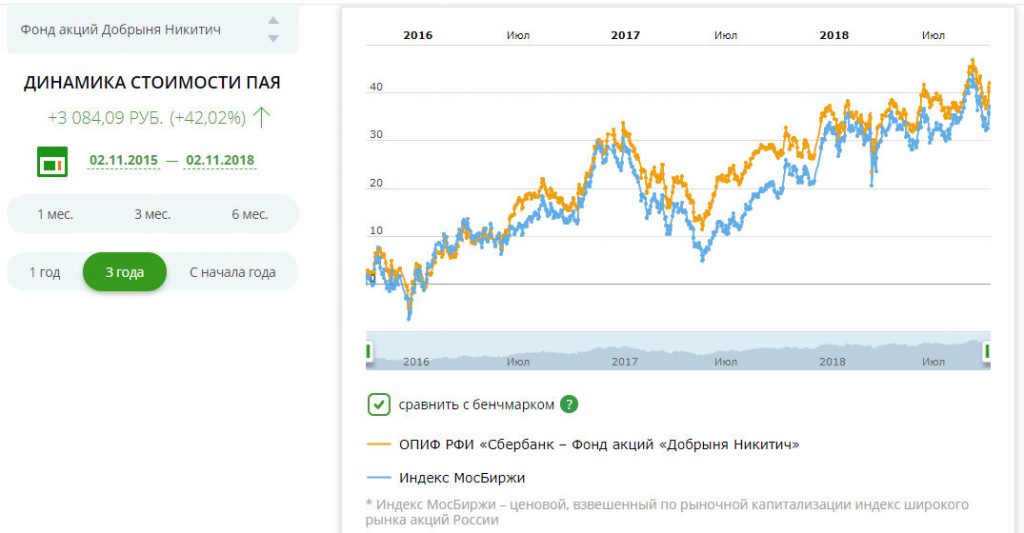

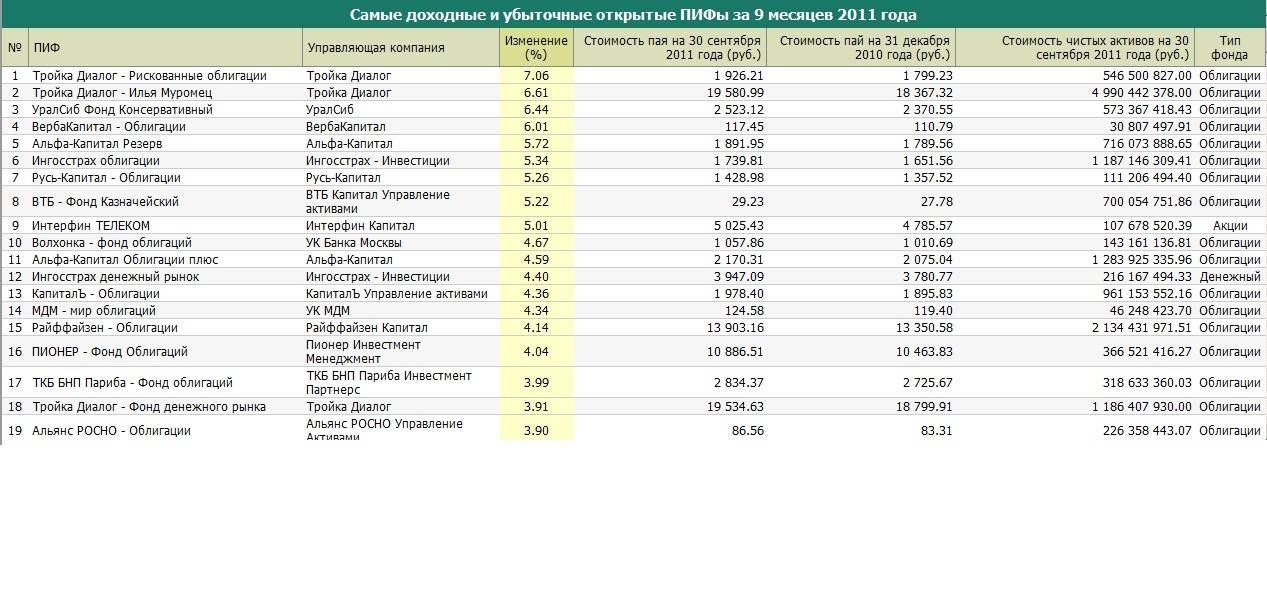

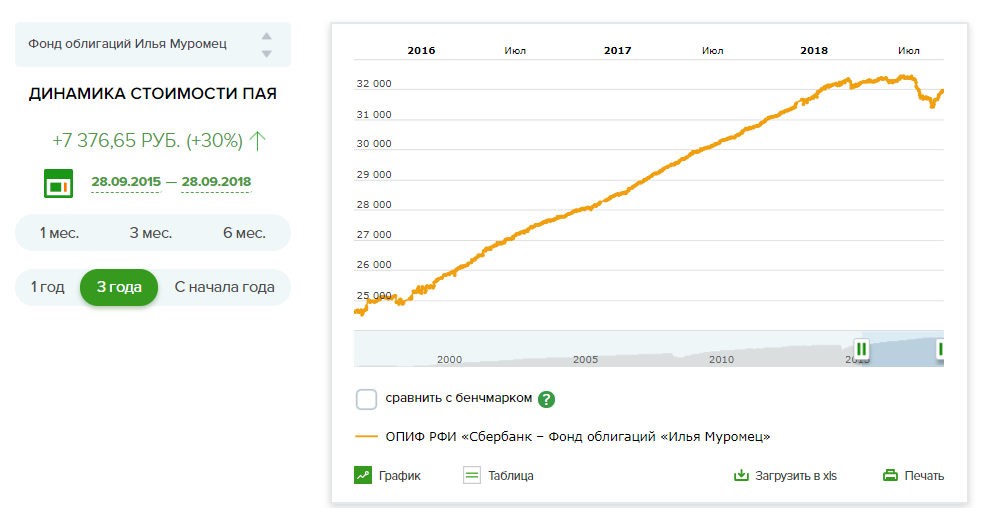

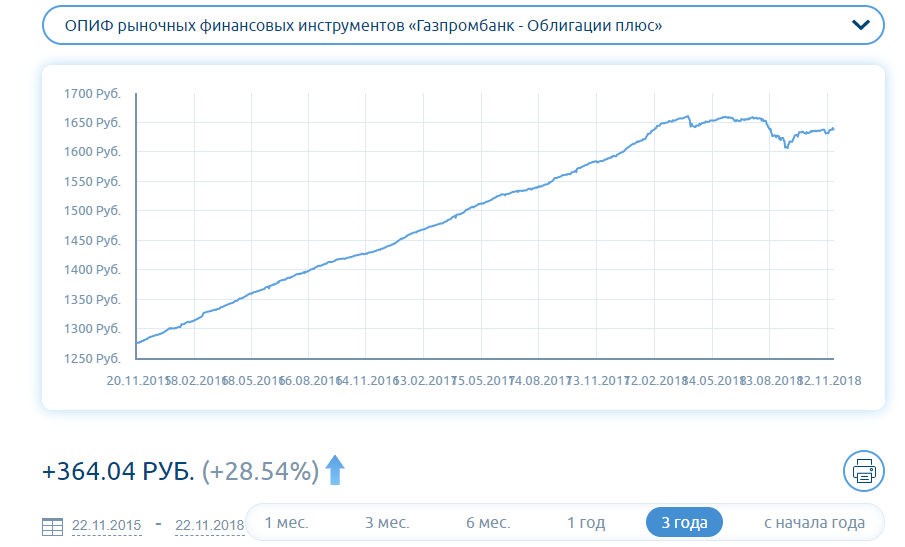

Говоря о сегодняшнем рынке ПИФов, стоит обратить внимание на стойкое у многих ощущение, заключающееся в иллюзии роста этого рынка. Да, действительно, с одной стороны мы видим рост паевых фондов облигаций, они показывают высокую доходность по сравнению с теми же банковскими депозитами. Немножко растут и фонды акций. И, что в целом необычно для них, — активные фонды акций сегодня переигрывают по доходности внутренние индексы, так как в такие ПИФы добавляются еще и иностранные ценные бумаги.

Но весь этот рост налицо не потому, что отрасль стала более комфортной для потребителя с финансовой точки зрения. Главная причина банальна и состоит в том, что для нас с вами ставки по вкладам в обычных банках становятся менее комфортны, чем негарантируемая, но все-таки более серьезная доходность ПИФов.

Поэтому инвестировать в ПИФы, конечно, можно. С точки зрения выбора наилучшего варианта наиболее предпочтительны фонды облигаций, они будут «на коне» до тех пор, пока будет сохраняться ситуация высокого спреда, большой и весомой разницы между ставкой (она сейчас снижена до уровня 7,5 процентов) и уровнем инфляции, который в годовом выражении сейчас равен 2,2 процента.

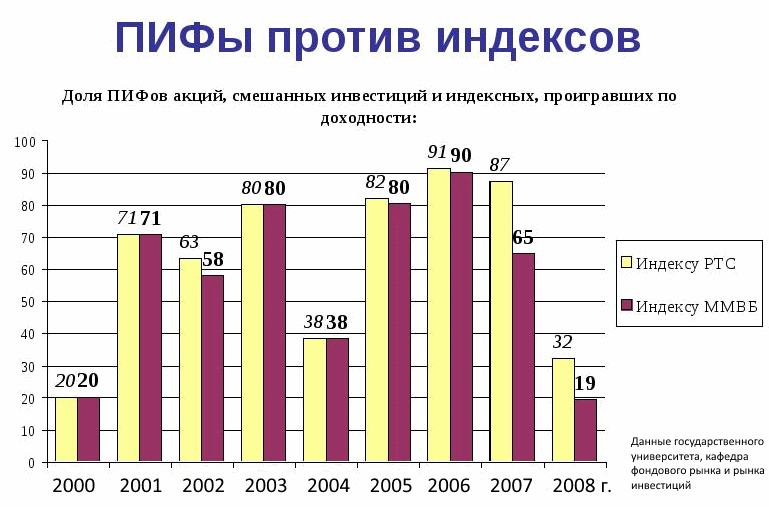

Все остальное, прочие стратегии уже не работают ни в краткосрочной, ни в долгосрочной перспективе. Многие фонды акций, например, показывают ужасные результаты, особенно с учетом риска вложений в такие инструменты.

С точки зрения стратегии и вопроса «на сколько времени надо вкладывать», я лично думаю, что этот вопрос далеко не самый острый. Самый острый — зачем вы хотите использовать ПИФ?

Посудите сами — риск девальвации на российском рынке сохраняется. В этих условиях при достаточно высоких комиссиях, в рамках которых работают фонды, как индустрия для долгосрочных инвестиций ПИФы не годятся. Если инвестировать вдолгую, надо инвестировать в западные ITF, так как они диверсифицированные. Но для этого надо обладать статусом квалифицированного инвестора, статусом, которым обычный человек обладать не может.

Как же тогда инвестировать? Думаю, если все-таки говорить о сроках, на которые мы можем забыть про деньги, вложенные в ПИФ на российском рынке, это возможно только в рамках стратегии маркет-тайминга, когда вы инвестируете деньги сообразно событиям, происходящим в российской экономике.

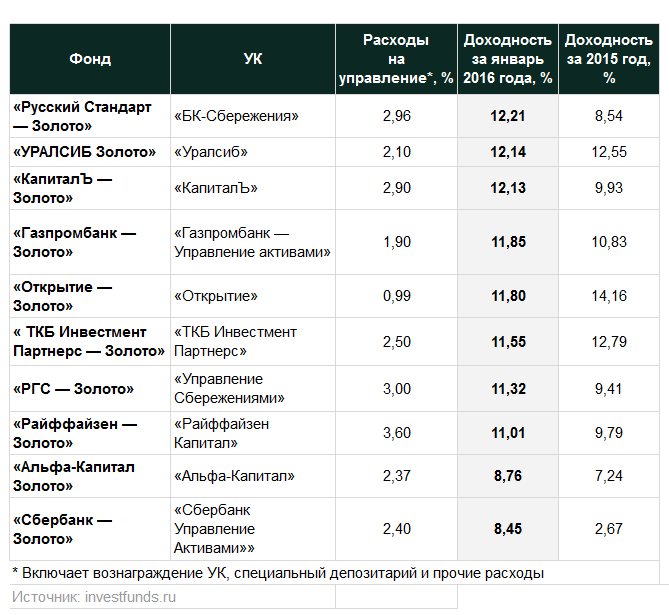

Если вы все-таки решились, выбирать ПИФ надо, прежде всего посмотрев на комиссию за ведение своего портфеля. И оставаться спокойным, поняв, что она обычно все-таки не до конца прозрачная. Я бы лично ориентировался на фонды топ 5-8 управляющих компаний. Эти фонды с относительно низкой комиссией, и у управляющей компании должна быть достаточно удобная для инвестора продажная сетка и инфраструктура.

И обязательно надо помнить: при всех плюсах индустрия ПИФов сейчас растет по инерции, в целом застряв где-то на уровне 1990-х годов.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс. Дзене»

Дзене»

Паевые инвестиционные фонды: инвестирование с банком Открытие

Получить подробную информацию о паевых инвестиционных фондах и услугах по индивидуальному доверительному управлению, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также иными документами можно по адресу: Российская Федерация, 115114, город. Москва, улица Кожевническая, дом 14, строение 5, тел.

Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением «Управляющая компания «ОТКРЫТИЕ», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Размещенная на сайте информация носит исключительно информативный характер, представленная в них информация не является индивидуальной инвестиционной рекомендацией, гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. УК «Открытие» не несет ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершенных на основании данных, содержащихся в публикациях.

Управляющие компании паевых инвестиционных фондов

Так, с учетом положений, установленных подп. 5 п. 1 и п. 7 ст. 40 Федерального закона № 156-ФЗ, а также п. 3 Указания № 4885-У, управляющая компания, действующая в качестве доверительного управляющего активами фонда, инвестиционные паи которого ограничены в обороте, вправе заключать договоры займа, если правилами доверительного управления фондом предусмотрено заключение таких договоров.

Одновременно следует отметить, что отношения, возникающие в связи с предоставлением кредита (займа) физическому лицу в целях, не связанных с осуществлением предпринимательской деятельности, на основании кредитного договора, договора займа и исполнением соответствующего договора, регулируются Федеральным законом № 353-ФЗ.

При этом профессиональная деятельность по предоставлению указанных займов в соответствии со ст. 4 Федерального закона № 353-ФЗ осуществляется кредитными организациями, а также некредитными финансовыми организациями в случаях, определенных федеральными законами об их деятельности.

Учитывая, что деятельность управляющих компаний, имеющих лицензию, регламентируется Федеральным законом № 156-ФЗ, которым не предусмотрена возможность предоставления физическим лицам потребительских займов, управляющая компания не вправе выдавать физическим лицам такие займы, а также, учитывая положение п. 1 ст. 12 Федерального закона № 353-ФЗ, не вправе заключать договор уступки права требования к заемщику по договору потребительского займа.

В отношении возможности выдачи управляющей компанией, осуществляющей доверительное управление фондом, кредитов (займов) физическим лицам в целях, не связанных с осуществлением ими предпринимательской деятельности, и обязательства заемщиков по которым обеспечены ипотекой, необходимо отметить следующее.

Изменения, внесенные в Федеральный закон № 353-ФЗ, устанавливают закрытый перечень организаций, осуществляющих деятельность по предоставлению кредитов (займов) физическим лицам в целях, не связанных с осуществлением ими предпринимательской деятельности, и обязательства заемщиков по которым обеспечены ипотекой. Таким образом, с 01.10.2019 управляющая компания, действуя в качестве доверительного управляющего активами фонда, не вправе осуществлять указанную выше деятельность. Кроме того, учитывая требования, содержащиеся в ч. 1 ст. 12 Федерального закона № 353-ФЗ, а также п. 1 ст. 47 Федерального закона № 102-ФЗ, управляющей компании не может быть осуществлена уступка прав (требований) по договору потребительского кредита (займа), обеспеченного ипотекой.

Таким образом, с 01.10.2019 управляющая компания, действуя в качестве доверительного управляющего активами фонда, не вправе осуществлять указанную выше деятельность. Кроме того, учитывая требования, содержащиеся в ч. 1 ст. 12 Федерального закона № 353-ФЗ, а также п. 1 ст. 47 Федерального закона № 102-ФЗ, управляющей компании не может быть осуществлена уступка прав (требований) по договору потребительского кредита (займа), обеспеченного ипотекой.

Вопросответ — Личный капитал

Нужно ли иметь консервативные активы в портфеле?

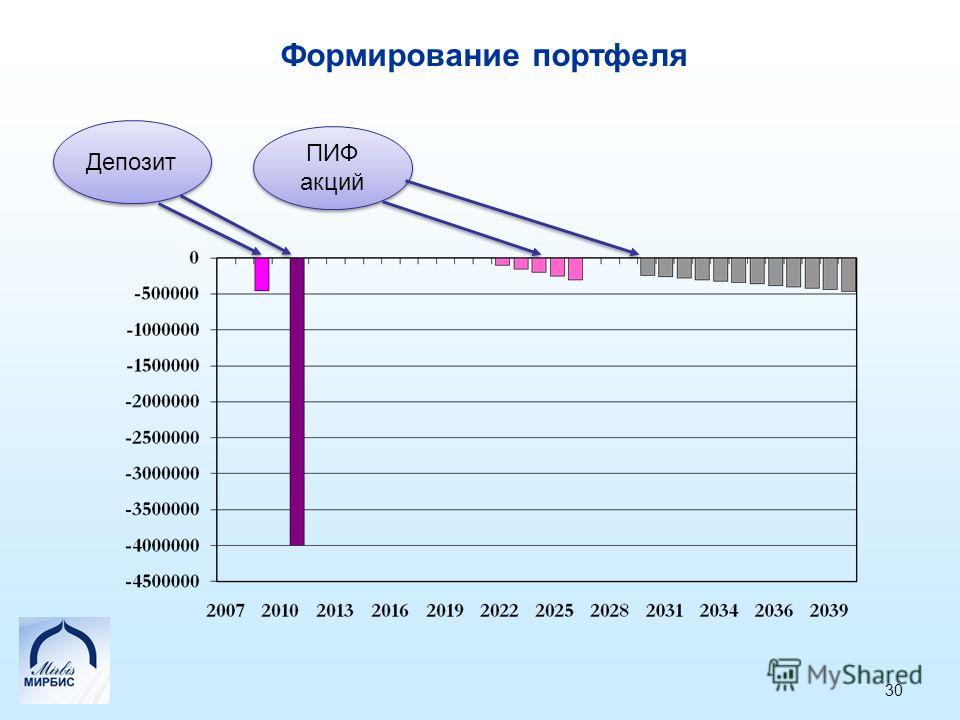

Для ответа на этот вопрос, мы приведём пример.

Ниже – переписка Владимира Савенка с одним из наших клиентов.

Клиент: «Владимир, что происходит на рынке? Когда все это закончится? Некоторые фонды в моем портфеле обрушились! Вы можете дать какой-нибудь прогноз?»

Я: «Я не знаю, когда все это кончится. Но я рекомендую взглянуть вам не на те фонды, которые рухнули, а на результат всего вашего портфеля – при том, что фондовый рынок упал на 40 – 70% с начала года, ваш портфель потерял всего 7% за это время. И по своему отчету вы можете видеть, что вы избежали большого падения благодаря тому, что в вашем портфеле присутствуют консервативные инструменты, в том числе программы страховых компаний, которые вы открыли на своих детей».

И по своему отчету вы можете видеть, что вы избежали большого падения благодаря тому, что в вашем портфеле присутствуют консервативные инструменты, в том числе программы страховых компаний, которые вы открыли на своих детей».

Клиент: «Да, сейчас я понимаю, почему вы убедили меня в необходимости включения этих программ в мой инвестиционный портфель, и очень благодарен вам за это. Я вообще очень хорошо понял значение слова «диверсификация». И все же, как вы думаете, смогу ли получить тот доход, который мы с вами планировали изначально?»

Я: «Безусловно, сможете. Не забывайте, что мы разрабатывали ваш инвестиционный план на 10 лет – у вас впереди еще достаточно времени, чтобы получить все, что вы запланировали».

Должен сказать, что некоторое время назад этот клиент считал, что может без всяких проблем зарабатывать 20% в год (как минимум), просто инвестируя деньги на российском фондовом рынке. Что он и делал самостоятельно. Но, помимо этих инвестиций, а также инвестиций на зарубежном фондовом рынке, он открыл по моей рекомендации две накопительные программы в страховой компании Fortuna Life Insurance на своих детей – он согласился, что дети – это святое, и ради них он готов пойти на такие невыгодные (как он тогда считал) условия. Время расставило все по местам – то, что казалось невыгодным, стало очень привлекательным, а то, что казалось очень доходным, стало вызывать аллергию.

Чтобы у вас не было таких негативных ассоциаций, мы хотим повторить еще раз, что инвестиционный портфель должен быть сбалансированным и включать в себя инструменты с разной степенью риска.

Наш ответ на вопрос, который вы видели в начале этой статьи, был таков:

Время расставило все по местам – то, что казалось невыгодным, стало очень привлекательным, а то, что казалось очень доходным, стало вызывать аллергию.

Чтобы у вас не было таких негативных ассоциаций, мы хотим повторить еще раз, что инвестиционный портфель должен быть сбалансированным и включать в себя инструменты с разной степенью риска.

Наш ответ на вопрос, который вы видели в начале этой статьи, был таков:

«К счастью, приверженцами такого инвестирования стали и многие наши клиенты, которые еще год назад не хотели слышать о консервативных инвестициях в связи с их низкой доходностью. Сегодня они поняли, что плюс 3-5% в год — это не так уж и плохо. Те же, кто имел в своих портфелях такие консервативные активы, сегодня чувствуют себя намного лучше, чем те, кто инвестировал только в ПИФы.

Мы были и остаёмся сторонником того, что в портфеле каждого инвестора должны быть долгосрочные, консервативные, низкорисковые активы».

Паевой инвестиционный фонд: как правильно выбрать | ДЕНЬГИ

Паевой инвестиционный фонд нужен для того, чтобы ваши деньги принесли доход. В ПИФ вкладывают финансы разные люди, а далее все зависит от управляющей компании. УК инвестирует их в облигации фирм или бумаги, выпущенные государством. Если управляющие работают грамотно, со временем активы станут дороже.

В ПИФ вкладывают финансы разные люди, а далее все зависит от управляющей компании. УК инвестирует их в облигации фирм или бумаги, выпущенные государством. Если управляющие работают грамотно, со временем активы станут дороже.

УК вкладывает средства людей в различные активы. Это необходимо для того, чтобы свести потенциальные потери к минимуму.

Как обзавестись паями

Ехать в офис УК в этих целях нет необходимости. При желании вклад делается дистанционно. Сначала выбираем подходящий фонд, затем заполняем заявку на сайте УК. Следующий этап – перевод денег на счет фонда. При желании паи можно продать. Для продажи достаточно подать соответствующую заявку.

Все активы и средства пайщиков хорошо защищены, они хранятся в депозитарии. Даже если что-то произойдет с УК, не будет необходимости доказывать, что вы вложили сюда свои средства. Банкротство управляющей компании на вас никак не повлияет – в данной ситуации ПИФ просто перейдет под контроль другой УК и будет функционировать дальше.

Как выбрать ПИФ

Если вы думаете над тем, как выбрать паевой инвестиционный фонд, то сначала стоит поразмышлять по поводу того, на какой срок вы собираетесь вложить деньги. Вкладывать можно на любой срок, но чем дольше средства пролежат, тем на большую прибыль стоит рассчитывать.

Также важно учитывать сумму. Чем меньше будет размер вклада, тем ниже окажется доход.

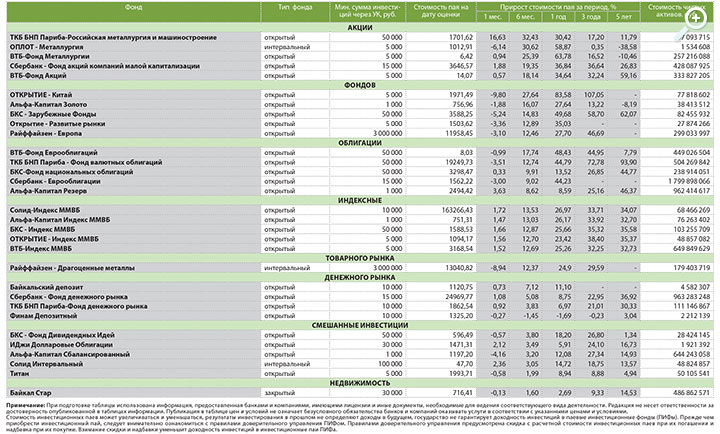

Существуют разные виды ПИФов. Есть открытые – в таких продавать паи и получать деньги можно в любое время. Есть– интервальные. Тут продавать и покупать можно не в любой момент, а в строго определенные периоды – к примеру, единожды в квартал. Доходность интервальных фондов ниже, чем открытых.

Также ПИФы делятся на фонды акций, облигаций и смешанных инвестиций. Первые – самые рискованные, однако с ними можно рассчитывать на максимальный доход. На цену акций влияют самые разные факторы, она может, как резко вырасти, так и быстро упасть. С облигациями все несколько иначе. Риск банкротства эмитента минимальный.

Важно правильно выбирать управляющую компанию. Желательно предварительно оценить ее – обратить внимание на то, какие фонды управляются компанией, сколько средств пайщиков привлечено, много ли финансов заработано. Также стоит узнать, каков минимальный взнос и другие особенности обслуживания.

Брокерские и консультационные услуги оказывает ООО » КОМПАНИЯ БРОКЕРКРЕДИТСЕРВИС», ОГРН: 1025402459334 от 17 сентября 2002 г. Лицензия на осуществление брокерской деятельности № 154-04434-100000 от 10.01.2001 выдана ФКЦБ России без ограничения срока действия. Представительство в г. Калининграде: 236029, ул. Генерал-лейтенанта Озерова, д.47а. Тел.: +7 (4012) 565-555. Рекомендуется оценить приемлемость возможных рисков, а также внимательно ознакомиться с регламентными документами ООО » КОМПАНИЯ БРОКЕРКРЕДИТСЕРВИС» (размещены на сайте https://bcspremier.ru/), иной информацией и документацией. Доходность не гарантируется.

Реклама

ПИФы — Комментарии, отзывы, мнения 2021

ДобавитьВ целом, инвестором являюсь достаточно давно. Проблем с тем, чтобы я не знал, куда вкладывать деньги, не было. Это были акции мировых компаний, они приносили и приносят стабильный доход. Пифы уже покупал ранее. Перепробовал у разных компаний и в ПСБ и в Альфе и вот решил и в БКС попробовать. Зарегистрировался просто. Онлайн. Нашёл раздел “ПИФ УК БКС”. На этой же странице обнаружил калькулятор, где мне предлагалось на выбор несколько инвестиционных фондов, плюс нужно было указать сумму и срок. Выбрал на 2 год 1 млн “БКС Империя”. Сразу же посчитали, что будет доход 30,42% и прирост стоимости паев 304 200 руб будет. Отлично. Купил всё в удобном мобильном приложении “мир инвестиций”. Теперь отслеживаю всё и продумываю планы на будущее.

Проблем с тем, чтобы я не знал, куда вкладывать деньги, не было. Это были акции мировых компаний, они приносили и приносят стабильный доход. Пифы уже покупал ранее. Перепробовал у разных компаний и в ПСБ и в Альфе и вот решил и в БКС попробовать. Зарегистрировался просто. Онлайн. Нашёл раздел “ПИФ УК БКС”. На этой же странице обнаружил калькулятор, где мне предлагалось на выбор несколько инвестиционных фондов, плюс нужно было указать сумму и срок. Выбрал на 2 год 1 млн “БКС Империя”. Сразу же посчитали, что будет доход 30,42% и прирост стоимости паев 304 200 руб будет. Отлично. Купил всё в удобном мобильном приложении “мир инвестиций”. Теперь отслеживаю всё и продумываю планы на будущее.

Мой товарищ, работающий в США, прожужжал мне все уши ПИФами в свое время. Говорил, что в штатах это у всех нормальная практика, что большинство семей имеет с них пассивный доход, рассчитывает жить на него на пенсию итд. Я сколько не искал в России, ничего подходящего не мог найти. Предложения, конечно, были, но все как-то больше смахивающие на длительный лохотрон, чем на нормальный план на пенсию. Поэтому большое спасибо БКС за то, что наконец-то сделали ПИФы как следует — с большим выбором, с четкими прогнозами и с повышенной надежностью. Вот и штатовский друг мой одобрил, когда я его спросил про условия, сказал, что примерно так оно и должно выглядеть.

Предложения, конечно, были, но все как-то больше смахивающие на длительный лохотрон, чем на нормальный план на пенсию. Поэтому большое спасибо БКС за то, что наконец-то сделали ПИФы как следует — с большим выбором, с четкими прогнозами и с повышенной надежностью. Вот и штатовский друг мой одобрил, когда я его спросил про условия, сказал, что примерно так оно и должно выглядеть.

Я недавно купил долларовые ПИФы БКС, они появились летом, решил — дай поэкспериментирую. Та и другая области для меня такие, неоднозначные. Валюты я с некоторых пор побаиваюсь, несколько раз рассчитывал неверно и попадал на убытки, ПИФ долго считал чем-то не очень стоящим, ни то ни сё, ни рыба ни мясо, недоинвестиция какая-то. Но понимаю, что это стереотип, а БКС — люди уважаемые, вряд ли будут предлагать то, что сделали на коленке

Alex 11 ноя 2019 ОтветЯ тоже с мтс инвестициями сотрудничаю. Нина права, стабильность на финансовом рынке сейчас недостижимая величина. Но! При всех видимых просадках за этот год, по акциям у мтса их было 3-4, не больше, считая нынешнюю, вложения свои я не потерял, а все же приумножил. Сейчас доходность колеблется в районе 18%. Хочу еще воспользоваться налоговй льготой, чтообы налог не платить- подержу паи три года

Но! При всех видимых просадках за этот год, по акциям у мтса их было 3-4, не больше, считая нынешнюю, вложения свои я не потерял, а все же приумножил. Сейчас доходность колеблется в районе 18%. Хочу еще воспользоваться налоговй льготой, чтообы налог не платить- подержу паи три года

Существенным преимуществом ПИФов является их налогонеоблагаемость. Пайщики таких инвестиционных фондов платят 13 % подоходного налога, если продают свой пай с доходом. И все! Ликвидность инвестиций – высокая, продать свой пай без убытка просто. При этом размер пая не ограничивается, может быть установлен минимум, но вполне доступный. Пассивный доход от вложенных инвестиций в ПИФы гарантируется, в том числе, благодаря контролю над деятельностью управляющих компаний со стороны государства, исключающему мошенничество с денежными активами. Есть еще приятный нюанс: если управляющая компания обанкротится, капитал фонда, сформированный из инвестиций, не подлежит взысканию по долгам. И привлекает, конечно, высокая доходность, в некоторых случаях до 100% годовых.

И привлекает, конечно, высокая доходность, в некоторых случаях до 100% годовых.

Почитал отзывы про форэкс и другие компании, внутренне себя похвалил, что не позарился на мгновенный доход. Собственно, у меня и цель отсроченная – приличная прибавка к грядущей пенсии. Уже год почти формирую свой портфель у МТС инвестиций, это паевой фонд. Внес 20 тыс, сейчас добавляю по 3-4 тыс раз в месяц-два. У ребят хорошая диверсификация, невысокий, но стабильный процент. По акциям упор на нефтегазовую сферу, свои 22% годовых получаю стабильно, порой и больше. Чего и Вам советую.

Иван Николаевич 17 июн 2019 Ответвы же даже года деньги в пифах не продержали. какие 22% годовых. вы деньги уже выводили? получаете стабильно. как на рынке можно что-то \»стабильно\» получать. отзыв заказной.

Нина 11 июля 2019Да полюбому, минимум 3 года нужно, а за 3 года много воды утечёт. .

.

Пифы Пифам рознь, это я Вам как человек с большим опытом говорю, варюсь в этом с 2005. В интернете куча статей, как определить их доходность. Берите да анализируйте. Посмотрите статистику минимум за последние 1-2, в идеале 3 года, сферы, куда вкладывают, состояние бенчмарка, информацию по управляющим портфеля. От себя советую присмотреться к МТС инвестициям. Попробовал разные их продукты, сейчас в основном предпочитаю акции. За год может набежать до 22%. Если учитывать минимальный риск и комиссию всего в 1,25%, то это очень даже прилично.

Дядюшка Скрудж 16 июн 2019 ОтветМы с мужем вложились в эти популярные ПИФы (паевые инвестиционные фонды) в Сбербанке. Очень долго думали, но решили попробовать. Началось все с того, что просто пришли класть часть денег после продажи квартиры на депозит. И тут сотрудница банка рассказала нам про паевые фонды и возможность очень высокого дохода, не сравнимого с обычным процентом по депозиту. Мы, конечно же, заинтересовались. Не могу сказать, что я все поняла, но картинка следующая. Мы доверяем деньги банку, он вкладывает их в ценные бумаги, в результате, если растет их стоимость, то растет и доход. В общем, та же игра на фондовом рынке, только с посредничеством банка. Можно и в убыток уйти, да, никакой гарантии нет, и пай не страхуется. В общем, мы с мужем взяли недельку подумать и решили все-таки вложиться. Только воспользовались сервисом персонального финансового планирование, нам посоветовали купить сразу несколько паев для уменьшения риска потери. Мы пока вложились в три, все облигационные, с наименьшим риском потери и умеренным доходом. Посмотрим, как будет складываться ситуация дальше. Конечно, занятие не для слабонервных, но кто не рискует, тот обычно и не получает настоящих доходов.

Мы, конечно же, заинтересовались. Не могу сказать, что я все поняла, но картинка следующая. Мы доверяем деньги банку, он вкладывает их в ценные бумаги, в результате, если растет их стоимость, то растет и доход. В общем, та же игра на фондовом рынке, только с посредничеством банка. Можно и в убыток уйти, да, никакой гарантии нет, и пай не страхуется. В общем, мы с мужем взяли недельку подумать и решили все-таки вложиться. Только воспользовались сервисом персонального финансового планирование, нам посоветовали купить сразу несколько паев для уменьшения риска потери. Мы пока вложились в три, все облигационные, с наименьшим риском потери и умеренным доходом. Посмотрим, как будет складываться ситуация дальше. Конечно, занятие не для слабонервных, но кто не рискует, тот обычно и не получает настоящих доходов.

Согласен с предыдущими ораторами. Пифы уже оскомину набили! никогда не пойму, почему столько народу в них верят. Я за инвестиции в реальный сектор, где видишь, во что ты вкладываешься. Последний год даже на постоянной основе сотрулничаю с одной компанией и не жалею. Назвается — Соцагрофинанс. Вложился в проект — платина. Страхование денег, прибыли, капитализация — все на месте. Каждые полгода теперь сливки снимаю!

Последний год даже на постоянной основе сотрулничаю с одной компанией и не жалею. Назвается — Соцагрофинанс. Вложился в проект — платина. Страхование денег, прибыли, капитализация — все на месте. Каждые полгода теперь сливки снимаю!

Ну, не доверяйте вы ПИФам! Сколько раз уже обсуждали эту тему. Наиболее проигрышный вариант – это инвестировать в паевые инвестиционные фонды, стать частью пула, который в свою очередь инвестируется в ценные бумаги в разных отраслях. ПИФы никогда не превысят биржевой индекс. Лучше инвестируйте в Форекс, на котором ликвидная валютная пара в активе будет выгодно, легко и быстро конвертирована в «cash».

Иван 23 авг 2015 ОтветСмеешься что ли, Форекс?

Руслан 9 марта 2017Я глубоко убежден, что паевые инвестиционные фонды сегодня активно развиваются, благодаря рекламе. Больше я не вижу оснований для ажиотажа. Ну, еще причиной можно назвать низкую финансовую грамотность населения — большинство верит в многократное прибавление стоимости от акций отечественного или зарубежного капитала. В 80-е ХХ столетия в США в карманах мелких инвесторов действительно накапливались большие доходы от вложения в акции. Но сейчас ситуация изменилась – надо меняться вместе с обстоятельствами… Мало того, если с зарубежным капиталом позитивные прогнозы в долгосрочной перспективе, характерной для ПИФов, возможны и сегодня, то с отечественным – только случайные чудеса, на которые я бы не рассчитывал. Статистика подтверждает мой пессимизм. Если уже и выбирать, то только открытый ПИФ с возможностью извлечь средства в любой момент.

Ну, еще причиной можно назвать низкую финансовую грамотность населения — большинство верит в многократное прибавление стоимости от акций отечественного или зарубежного капитала. В 80-е ХХ столетия в США в карманах мелких инвесторов действительно накапливались большие доходы от вложения в акции. Но сейчас ситуация изменилась – надо меняться вместе с обстоятельствами… Мало того, если с зарубежным капиталом позитивные прогнозы в долгосрочной перспективе, характерной для ПИФов, возможны и сегодня, то с отечественным – только случайные чудеса, на которые я бы не рассчитывал. Статистика подтверждает мой пессимизм. Если уже и выбирать, то только открытый ПИФ с возможностью извлечь средства в любой момент.

Но таких как правило очень мало, в основном минимум 3 года

Андрей 10 сентября 2019Банковские депозиты или вклады в ПИФы: что выбрать?

Точно ответить на вопрос, что лучше выбрать, вклад в паевой инвестиционный фонд или банковский депозит, не смогут даже опытные эксперты. Тем не менее, попробуем разобраться в этой проблеме.

Тем не менее, попробуем разобраться в этой проблеме.

Цель здесь одна, это инвестиции с целью получения дохода. То есть методы в чем-то похожи, но есть и отличия, в которых следует разобраться.

Оглавление статьи

Определения

Что такое депозит знают многие, это размещение денежных средств вкладчиком на банковском счете. А вот паевые инвестиционные фонды, это совместное имущество нескольких инвесторов. Каждый инвестор становится пайщиком, то есть имеет свою определенную долю в составе общего имущества.

И первый, и второй случай, это инвестиции, которым характерны свои особенности. Именно в них можно увидеть те отличия депозита от ПИФов. Как правило, основным показателем является соотношение рисков и доходности, а также сказывается временной фактор. Поэтому, чтобы окончательно решить для себя, кому отдать предпочтение, стоит рассматривать эти особенности более подробно.

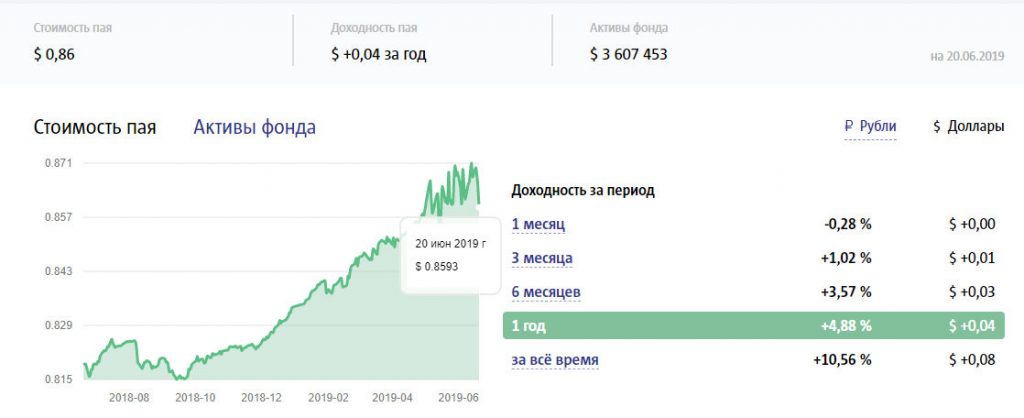

Доходность

Главным отличием между доходностью депозитов и вкладов в ПИФы является определенность в первом случае и неопределенность во втором.

Каждая депозитная программа банка регламентируется условиями договора, в котором прописывается величина процентной ставки. Именно от годовой ставки и будет зависеть уровень дохода. Чем выше ставка, тем выше размер начисленных процентов.

Также стоит отметить, что каждый вкладчик имеет право знать о величине ставки, еще до подписания договора. Ставка может быть плавающей, то есть зависеть от суммы самого вклада, от срока размещения депозита и от других условий. Или фиксированная, то есть в договоре четко прописывается размер дохода, на который не могут оказывать влияние какие-либо факторы.

Если говорить о доходности от паевых фондов, то здесь все иначе, и нет предварительно установленных показателей прибыльности. Чем прибыльнее область инвестирования, чем длительней срок и чем больше суммы вложений, тем выше размер доходности. Но здесь также стоит учесть и то, что такой подход может иметь обратный эффект.

Если вкладчик неудачно выбрал фонд, то инвестирование может оказаться не только нулевым, но даже с потерями.

В противном случае, если все сложится удачно, то прибыль будет весьма ощутимой.

Риск

Риск – это постоянный спутник доходности. В финансовом мире действует правило, которое гласит, что соотношение рисков и прибыли прямо пропорционально.

Чем выше риски, тем выше прибыль инвесторов.

Как отражаются риски на депозитных программах? Здесь все просто, все риски берет на себя банк и, как правило, инвестору об этом ничего неизвестно. А ему известен только доход в виде годовой ставки. И здесь не имеет значение, сколько смог заработать банк на вложениях вкладчиков, он обязан выплатить ему оговоренные в договоре проценты.

Получается, что банковский вкладчик застрахован от возможных рисков. Единственный риск для инвестора может заключаться в нестабильности самого банка, но правило выбора банков никто не отменял.

А вот с паевыми фондами риск более ощутим. Каждый инвестор рискует и заранее соглашается с тем, что если сделка окажется неудачной, то он понесет потери.

Если риски соотнести с доходностью, то получившийся показатель объективно охарактеризует оба вида инвестирования.

Если банковский вклад не сопровождается рисками, то он не относится к высокоприбыльным вложениями, а вот ПИФы в этом отношении более перспективны. Но если в случае с ПИФами риск наступает, то инвестор может лишиться своих вложений, а вот вкладчики банков при любой ситуации смогут вернуть свои деньги вместе с процентами.

Временной фактор

ПИФам характерен длительный период инвестирования.

Это связано с тем, что при покупке паев и их продаже нужно заплатить определенную компенсацию. Поэтому часто совершать сделки с паями ПИФов невыгодно.

А вот при банковском вкладе временной фактор ограничен только условиями договора. Как правило, банки учитывают сложившуюся ситуацию в экономике и предпочитают открывать депозитные счета максимум на три года, при этом даже такие вклады считаются долгосрочными. В последние годы появились и краткосрочные депозита сроком от одного месяца.

Что выбрать?

Сказать точно, что же именно выбрать инвестору, довольно сложно. Такой выбор будет зависеть от собственных приоритетов инвестора. Если для него основная цель, это сохранить свои сбережения, то для него лучшим вариантом будет банковский вклад. Тем более, если речь идет о больших суммах, то вклад может принести неплохую прибыль.

Если инвестору нужно не только сохранить деньги, но и получить доход, то тогда стоит попробовать инвестировать в ПИФы.

При этом ему не стоит забывать о правилах диверсификации рисков, то есть размещать капитал в нескольких фондах.

Также стоит учесть, на какой срок инвестор готов расстаться со своим деньгами. Если речь идет о долгосрочных инвестициях, то выбор стоит отдать ПИФам. Если инвестору в ближайшее время могут понадобиться деньги, тогда банковский вклад.

PIF the Magic Dragon — Использование фондов страхования жизни и общих доходов для сохранения пенсионных пособий после Закона о безопасности — Часть I | Геральд Новотны

Обзор

В течение многих лет основным правилом пенсионного планирования для целей налога на прибыль и налога на наследство было максимальное увеличение отсрочки налогообложения для квалифицированных пенсионных счетов и счетов IRA при сохранении возможности выплаты выплат в течение максимально длительного периода времени, т. Е. называется Stretch IRA.По правде говоря, большинству богатых налогоплательщиков не нужны и никогда не были нужны эти отложенные компенсационные активы, чтобы поддерживать свой образ жизни. Stretch IRA оказался очень эффективным, если не сказать больше! Конгресс на протяжении многих лет вводил комбинацию подоходного налога и налога на наследство в случае смерти участника, чтобы минимизировать выгоду от отсрочки налогообложения для нескольких поколений.

Е. называется Stretch IRA.По правде говоря, большинству богатых налогоплательщиков не нужны и никогда не были нужны эти отложенные компенсационные активы, чтобы поддерживать свой образ жизни. Stretch IRA оказался очень эффективным, если не сказать больше! Конгресс на протяжении многих лет вводил комбинацию подоходного налога и налога на наследство в случае смерти участника, чтобы минимизировать выгоду от отсрочки налогообложения для нескольких поколений.

Наконец, Конгресс нанес сокрушительный удар в недавно принятом Законе о безопасности. Большинство налогоплательщиков с высоким уровнем дохода, счета IRA должны быть выплачены в течение десяти лет после смерти участника, за некоторыми исключениями.Большинство налогоплательщиков, получивших такую возможность, откладывают пенсионные планы до конца времени плюс десять лет.

Многие признаки указывают налогоплательщику на переход от традиционной ИРА к ИРА Рота. Однако конверсия не обходится без некоторой «доли» из-за налогообложения единовременного распределения или, альтернативно, конверсии в течение нескольких лет.

Эта статья фокусируется на возможности использовать индивидуальный фонд объединенного дохода («PIF») в качестве альтернативы преобразованию Roth или альтернативному благотворительному фонду остатка.Почему СДС? В этой статье основное внимание уделяется уникальным характеристикам PIF, включая вычет из дохода для взноса, который обычно в два-три раза больше, чем благотворительный остаток траста («CRT»), что является важным фактором в нашей модели фактов.

Жизнь после Закона о безопасности

Согласно Закону SECURE, все пенсионные пособия и выплаты IRA должны быть распределены в течение десяти лет после смерти участника. Закон допускает одно исключение для выплат для Правомочных назначенных бенефициаров: 1) переживший супруг (а) участника; 2) лица с ограниченными возможностями и хроническими заболеваниями; 3) Несовершеннолетние дети.К сожалению, большинство трастов не удовлетворяет требованиям, предъявляемым к несовершеннолетним детям и инвалидам. В соответствии с законом возраст для начала требуемых минимальных распределений увеличен до 72 лет. К сожалению, предлагаемые изменения также отрицательно влияют на IRA Roth. Пособия, оставленные получателям, не являющимся супругами, будут подлежать выплате в течение десяти лет. Если получатель откладывает получение дохода в течение этого десятилетнего периода, все льготы подлежат налогообложению в конце десятилетнего периода.

В соответствии с законом возраст для начала требуемых минимальных распределений увеличен до 72 лет. К сожалению, предлагаемые изменения также отрицательно влияют на IRA Roth. Пособия, оставленные получателям, не являющимся супругами, будут подлежать выплате в течение десяти лет. Если получатель откладывает получение дохода в течение этого десятилетнего периода, все льготы подлежат налогообложению в конце десятилетнего периода.

Мои 600 фунтов. ИРА

Признаюсь, я не меньше других озадачен тем, как IRA вырастает до 50 или 100 миллионов долларов (Митт Ромни). Я слышал о самоуправляемых IRA на сумму до 600 миллионов долларов. Моя теория заключается в том, что это не волшебство сложных процентов или дисциплинированных ежемесячных инвестиций за счет усреднения долларовых затрат, а скорее частные инвестиции, которые выигрывают от первичного публичного размещения. Если вы входите в те же круги, что и Ричи Рич, вы получаете множество инвестиционных возможностей, которые не распространяются на среднего инвестора.

Поскольку большинство состоятельных инвесторов не нуждаются и никогда не будут нуждаться в деньгах на их счетах IRA, чтобы жить, эти фонды IRA в некоторой степени «выбрасывают» деньги. Эти фонды используются для инвестирования в стартапы и сделки с частным капиталом, которые состоятельным инвесторам не понадобятся сейчас или, скорее всего, в будущем. Иногда эти вложения окупаются. В некоторых случаях более одного раза. Когда это происходит, у состоятельного инвестора возникает уникальная проблема. «Выброшенные» деньги внезапно приобретают новое значение и составляют значительную часть чистой стоимости налогоплательщика.Однако эти средства похожи на зыбучие пески. Налогоплательщик не может выйти без потери большей части отложенного налога на прибыль. С одной стороны, прибыль и реинвестиции откладываются по налогам. Однако отсроченный налог на прибыль подлежит налогообложению доходов и имущества, так называемый двойной удар (налоговый термин). Комбинация этих налогов может составлять 75-80 процентов от суммы IRA. «Растяжка» в Stretch IRA просто потеряла эластичность.

«Растяжка» в Stretch IRA просто потеряла эластичность.

Пример 1

Ричи Рич, 65 лет, житель Калифорнии, имеет самостоятельную IRA стоимостью 10 миллионов долларов.Раньше это была обычная самоуправляемая ИРА со 100 000 долларов, пока Ричи не инвестировал в акции Acme, Inc. перед IPO, что обнаружило ловушку для охоты на роудраннеров. Ричи вложил 100 000 долларов в эти акции, которые впоследствии прошли первичное публичное размещение. Акции выросли до 10 миллионов долларов, когда Ричи продал акции IRA без прибыли. У него есть налогооблагаемое имущество в размере 40 миллионов долларов. Он недавно развелся, у него трое взрослых детей. В случае смерти Ричи без какого-либо планирования ему грозит следующая налоговая эрозия для его самостоятельной ИРА:

Стоимость до налогообложения | 10 миллионов долларов |

Федеральное налогообложение имущества | 4 миллиона долларов |

Федеральные и государственные налоги | $ 2. |

Всего налогов | 6,88 млн. Долл. США |

Остаток перед наследниками | 3,12 млн. Долл. США |

Влияние на планирование конверсии Roth

Ричи Рич, как следует из названия, богат. В настоящее время он находится в самой высокой предельной налоговой категории в Калифорнии и рассчитывает остаться в самой высокой маргинальной группе федерального бюджета и штатов в будущем.Преобразование в Roth предлагает ряд важных преимуществ, несмотря на подоходный налог на единовременное распределение от его самоуправляемой IRA. Во-первых, Roth IRA не требует минимального распределения в возрасте 72 лет. Распределения из Roth IRA не облагаются налогом при условии, что распределения производятся после возраста 59 ½, и налогоплательщик владеет Roth IRA не менее пяти лет. Инвестиционный доход в Roth IRA получает отсрочку налогообложения. Roth IRA входит в состав налогоплательщика. Если бенефициары Roth не являются супругами налогоплательщика, требуемые минимальные выплаты должны начаться в год после смерти налогоплательщика.

Если бенефициары Roth не являются супругами налогоплательщика, требуемые минимальные выплаты должны начаться в год после смерти налогоплательщика.

Пример 2

Ричи Рич получает не облагаемое налогом распределение от своей традиционной ИРА и платит налоги с распределения с существующего налогооблагаемого инвестиционного счета. Совокупный федеральный подоходный налог и подоходный налог Калифорнии составляют 4,8 миллиона долларов. Предполагаемая доходность инвестиций до вычета налогов составляет 10 процентов. Предполагаемая доходность инвестиций после вычета налогов составляет 6 процентов.У Ричи комбинированная предельная ставка налога составляет 48 процентов. Счет Рота включен в налогооблагаемую собственность Ричи.

Сводка | Без преобразования | Преобразование |

Инвестиционный баланс — 10 лет | 22,33 миллиона долларов | 26,30 млн. |

Инвестиционный баланс –20 лет | $ 47.91 миллион | 67,91 млн. Долл. США |

Инвестиционный баланс — 30 лет | 93,67 млн. Долл. США | 175,64 млн. Долл. США |

Что такое фонд объединенного дохода (PIF)?

Исторически сложилось так, что фонды объединенного дохода были версией благотворительного фонда остатка для бедняков. Фонды с общим доходом регулярно спонсировались более крупными общественными благотворительными организациями, и в последние годы они в значительной степени были свернуты и ликвидированы по мере роста популярности благотворительного фонда остатка.Обсуждаемый нами фонд объединенного дохода (PIF) — это адаптированная версия для состоятельного налогоплательщика и его семьи.

Магия индивидуализированного ПИФ заключается в методе, используемом для расчета стоимости оставшейся части процентов, которая переходит в пользу общественной благотворительной организации в случае смерти налогоплательщика и любых получателей дополнительного дохода. Если объединенный доходный фонд существует менее трех налоговых лет, благотворительная организация может использовать процентную ставку при расчете благотворительного вычета, сначала рассчитав среднюю годовую применимую федеральную среднесрочную ставку (как описано в IRC §75200 для каждого из трех налоговые годы, предшествующие году передачи.Затем максимальная годовая ставка снижается на один процент для получения применимой ставки. Эта ставка выросла за последние несколько лет до 2,2 процента в 2020 налоговом году.

Если объединенный доходный фонд существует менее трех налоговых лет, благотворительная организация может использовать процентную ставку при расчете благотворительного вычета, сначала рассчитав среднюю годовую применимую федеральную среднесрочную ставку (как описано в IRC §75200 для каждого из трех налоговые годы, предшествующие году передачи.Затем максимальная годовая ставка снижается на один процент для получения применимой ставки. Эта ставка выросла за последние несколько лет до 2,2 процента в 2020 налоговом году.

Фонд объединенного дохода — это траст, который создается и поддерживается общественной благотворительной организацией. Оставшаяся часть ПИФ может быть авизованным донором фонда налогоплательщика. Фонд объединенного дохода получает взносы от индивидуальных доноров, которые объединяются для инвестиционных целей внутри фонда. Каждому донору присваиваются «единицы участия» в фонде, которые основаны на соотношении их взноса с общей стоимостью фонда на момент внесения взноса.

Ежегодно весь чистый инвестиционный доход фонда распределяется между участниками фонда в соответствии с их долями участия. Доходы распределяются между каждым участником на протяжении всей его жизни, после чего часть активов фонда, принадлежащая участнику, отделяется от фонда и используется благотворительной организацией в своих благотворительных целях. Таким образом, объединенный доходный фонд можно также описать как благотворительный паевой инвестиционный фонд.

Взносы в фонды объединенного дохода соответствуют критериям вычета налога на благотворительный доход, дарение и наследство.Вычет донора основан на дисконтированной приведенной стоимости оставшейся части процентов. Доноры также могут избежать признания прироста капитала при передаче в фонд оцененного имущества.

IRC §642 (c) (5) определяет фонд объединенного дохода как траст:

- , которому каждый жертвователь передает собственность, внося безотзывную оставшуюся долю в таком имуществе в пользу общественной благотворительности или для ее использования, сохраняя при этом процент дохода в течение жизни одного или нескольких бенефициаров (живущих на момент передачи,

- , в котором имущество, переданное каждым дарителем, смешано с имуществом, переданным другими дарителями, которые совершили или осуществили аналогичные передачи,

- , которые не могут иметь вложения в ценные бумаги, освобожденные от налогов, налагаемых данным подзаголовком,

- , которая поддерживается общественной благотворительной организацией, в которую вносятся оставшиеся проценты и в которой ни один донор или получатель дохода не является попечителем, и

- , из которого каждый получатель процентов дохода получает доход, за каждый год, за который он имеет право получать проценты дохода, определяемые нормой прибыли, полученной трастом за такой год.

Целевой инструмент фонда объединенного дохода требует, чтобы имущество, переданное в фонд каждым донором, объединялось и инвестировалось или реинвестировалось с другим имуществом, переданным фонду другими донорами.

Общественные фонды и другие общественные благотворительные организации часто получают пожертвования, которые поддерживаются в пользу других благотворительных организаций, выбранных донором. Донор может назначить спонсируемый донором фонд, управляемый общественной благотворительной организацией, в качестве получателя процентов-напоминаний.

Каждый бенефициар фонда объединенного дохода получает пропорциональную долю от общей нормы прибыли, полученной фондом за такой налоговый год. Когда донор передает имущество в фонд объединенного дохода, одна или несколько единиц участия закрепляются за бенефициаром или бенефициарами процентов нераспределенного дохода. Количество назначенных паев участия рассчитывается путем деления справедливой рыночной стоимости имущества на справедливую рыночную стоимость пая в фонде на момент передачи. Подобно CRT, PIF может производить выплаты ежемесячно, ежеквартально или ежегодно для удовлетворения требований налогоплательщика в отношении дохода.

Подобно CRT, PIF может производить выплаты ежемесячно, ежеквартально или ежегодно для удовлетворения требований налогоплательщика в отношении дохода.

Налоговые льготы ПИФов

Налогоплательщик не признает прибыль или убыток от передачи имущества в ПИФ. На практике эта функция делает объединенные фонды дохода идеальными для использования лицами, которые желают избавиться от высоко ценимой, низкодоходной собственности, свободной от налога на прирост капитала, в пользу активов, которые будут обеспечивать более высокий денежный поток.Важно отметить двойной налоговый рычаг, которого можно добиться, избегая признания прироста капитала и создавая немедленный вычет подоходного налога на благотворительные цели.

Если фонд объединенного дохода существует менее трех налоговых лет, благотворительная организация может использовать процентную ставку при расчете благотворительного вычета, сначала рассчитав среднюю годовую применимую федеральную среднесрочную ставку (как описано в IRC §75200 для каждого из три налоговых года, предшествующих году передачи. Затем максимальная годовая ставка снижается на один процент для получения применимой ставки. Эта ставка выросла за последние несколько лет до 2,2 процента в 2020 налоговом году.

Затем максимальная годовая ставка снижается на один процент для получения применимой ставки. Эта ставка выросла за последние несколько лет до 2,2 процента в 2020 налоговом году.

Эта процентная ставка дает значительно больший вычет, чем сопоставимый взнос в CRT. В следующей таблице сравнивается процент вычета, основанного на благотворительном вычете. CRT предполагает минимальную выплату CRT в размере пяти процентов за всю жизнь налогоплательщика. Вычеты по взносам наличными не превышают 30% скорректированного порогового значения валового дохода.Вычеты за оцененную собственность подлежат 30% порогового значения AGI. Налогоплательщик может переносить сверхнормативные вычеты на дополнительные пять налоговых лет сверх текущего года.

ПИФы не обязаны распределять не менее пяти процентов справедливой стоимости CRT, должны распределяться каждый год. PIF не требует распространения. В этом отношении PIF обладает большей способностью имитировать растянутую IRA, будучи способным накапливать доход в периоды, когда распределение нежелательно. Еще одно ключевое отличие — это налоговый режим для денежных взносов. Денежный взнос в CRT, когда благотворительный остаток является общественной благотворительной организацией, ограничен порогом вычета в тридцать процентов скорректированного валового дохода («ÄGI»). На ПИФы не распространяются тридцать процентов порогового значения AGI. Денежным взносом в ФПИ может воспользоваться шестьдесят процентов AGI за денежные взносы в общественную благотворительность. В результате комбинация более высоких вычетов взносов для PIF по сравнению с CRT и более высокого порога удержания делает PIF более сильной альтернативой CRT в качестве альтернативы прямому преобразованию в Roth IRA.

Еще одно ключевое отличие — это налоговый режим для денежных взносов. Денежный взнос в CRT, когда благотворительный остаток является общественной благотворительной организацией, ограничен порогом вычета в тридцать процентов скорректированного валового дохода («ÄGI»). На ПИФы не распространяются тридцать процентов порогового значения AGI. Денежным взносом в ФПИ может воспользоваться шестьдесят процентов AGI за денежные взносы в общественную благотворительность. В результате комбинация более высоких вычетов взносов для PIF по сравнению с CRT и более высокого порога удержания делает PIF более сильной альтернативой CRT в качестве альтернативы прямому преобразованию в Roth IRA.

В приведенной ниже таблице сравнивается вычет подоходного налога из ПИФ и CRT с минимальным пятипроцентным ежегодным распределением. Ставка IRC Sec 7520 составляет 2 процента. Процентная ставка для вновь созданных составляет 2,2 процента.

Возраст | Фонд совокупного дохода (%) | CRT (%) |

40 | 44,7 | 17. |

45 | 49,1 | 25,1 |

50 | 53,9 | 26,6 |

55 | 58,9 | 32,1 |

60 | 64 | 38.3 |

65 | 69,2 | 45,1 |

70 | 74,3 | 50 |

75 | 79,3 | 60,3 |

80 | 83.8 | 67,9 |

85 | 87,8 | 74,9 |

В отличие от благотворительных остаточных трастов, которые условно освобождены от подоходного налога, объединенные фонды дохода, за одним важным исключением, обсуждаемым ниже, облагаются налогом как сложные трасты. Однако фонды с общим доходом редко платят налоги по нескольким причинам. Во-первых, фонды с общим доходом получают неограниченный вычет из всех сумм дохода, распределяемых между участниками фонда.Поскольку объединенные фонды дохода должны распределять весь доход, полученный каждый год, дохода, подлежащего налогообложению, не остается.

Однако фонды с общим доходом редко платят налоги по нескольким причинам. Во-первых, фонды с общим доходом получают неограниченный вычет из всех сумм дохода, распределяемых между участниками фонда.Поскольку объединенные фонды дохода должны распределять весь доход, полученный каждый год, дохода, подлежащего налогообложению, не остается.

Во-вторых, фондам с общим доходом разрешен специальный вычет для долгосрочного прироста капитала, который навсегда откладывается на благотворительность. По сути, долгосрочная прибыль от прироста капитала, полученная из фонда объединенного дохода, распределяется между принципалом. Поскольку основная сумма предназначена для благотворительности, такие суммы не облагаются налогом на прибыль. В целях отслеживания доходов и прибыли, относящихся к внесенным активам, объединенные фонды доходов берут на себя период владения донором и скорректированную основу стоимости внесенного имущества.

Тем не менее, трастовый документ для большинства объединенных доходных фондов определяет доход, как этот термин определен в IRC Sec 643 (b). В этом разделе термин «доход», если ему не предшествуют слова «налогооблагаемый, распределяемый, нераспределенный нетто» или «валовой», означает сумму дохода траста за налоговый год, определяемую в соответствии с условиями регулирующего документа и местным (государственным) законодательством. . Закон о единообразном доходе и основной сумме или пересмотренный Закон о единообразном доходе и основной сумме, принятый большинством штатов, определяет доход, чтобы включать проценты, дивиденды, ренту и роялти.Если не определено иное, доход обычно не включает прирост капитала. Однако при условии, что такое определение совместимо с законодательством штата, фонды объединенного дохода могут расширить определение дохода, включив в него прирост капитала. Бенефициары фонда объединенного дохода должны включать в свой валовой доход все суммы, должным образом уплаченные, начисленные или подлежащие распределению между ними в течение налогового года или лет фонда, заканчивающихся в пределах их налогового года или вместе с ними.

В этом разделе термин «доход», если ему не предшествуют слова «налогооблагаемый, распределяемый, нераспределенный нетто» или «валовой», означает сумму дохода траста за налоговый год, определяемую в соответствии с условиями регулирующего документа и местным (государственным) законодательством. . Закон о единообразном доходе и основной сумме или пересмотренный Закон о единообразном доходе и основной сумме, принятый большинством штатов, определяет доход, чтобы включать проценты, дивиденды, ренту и роялти.Если не определено иное, доход обычно не включает прирост капитала. Однако при условии, что такое определение совместимо с законодательством штата, фонды объединенного дохода могут расширить определение дохода, включив в него прирост капитала. Бенефициары фонда объединенного дохода должны включать в свой валовой доход все суммы, должным образом уплаченные, начисленные или подлежащие распределению между ними в течение налогового года или лет фонда, заканчивающихся в пределах их налогового года или вместе с ними.

Распределение из фондов объединенного дохода облагается налогом в соответствии с теорией каналов, применимой к IRC Sec 661 и 662.Поскольку объединенные фонды дохода распределяют весь доход, полученный в течение налогового года, налоговый характер сумм, распределяемых между каждым получателем дохода, прямо пропорционален налоговому характеру инвестиционного дохода, полученного в рамках ПИФ. Налогоплательщик также получает благотворительный вычет для целей налога на дарение, а оставшаяся сумма процентов не включается в налогооблагаемую недвижимость налогоплательщика.

Сравнение преобразования Рота и PIF — расширенный пример

Расширенный пример, использующий те же факты и предположения, что и предыдущие примеры, может быть лучшим методом для определения результатов.Расширенный пример предполагает обращение Рота в 2020 году и смерть Ричи Рича через 18 лет. PIF предполагает дизайн плана с тремя детьми Ричи в качестве бенефициаров с последовательным пожизненным доходом от PIF, например после смерти Ричи PIF будет действовать на протяжении всей жизни троих детей. Его детям соответственно 40, 38 и 35 лет. Ричи при жизни будет разрабатывать инвестиционную стратегию для роста. После своей смерти советник по инвестициям PIF сосредоточится на сбалансированной стратегии роста и дохода.Темп роста при жизни составляет 8 процентов. На момент его смерти предполагаемый доход портфеля — 3 процента, а рост — 5 процентов. Удержание подоходного налога составляет 33 процента от первоначального взноса.

Его детям соответственно 40, 38 и 35 лет. Ричи при жизни будет разрабатывать инвестиционную стратегию для роста. После своей смерти советник по инвестициям PIF сосредоточится на сбалансированной стратегии роста и дохода.Темп роста при жизни составляет 8 процентов. На момент его смерти предполагаемый доход портфеля — 3 процента, а рост — 5 процентов. Удержание подоходного налога составляет 33 процента от первоначального взноса.

В Ричи, смерть Рота IRA подлежит определенному распределению. Если предположить, что ИРА Рота действует не менее пяти лет, у детей есть возможность выбрать не облагаемое налогом единовременное распределение или в качестве пролонгации на свой собственный ИРА Рота с распределениями, основанными, по крайней мере, на требуемом минимальном расчете распределения по ожидаемая продолжительность жизни получателя.

- Без планирования — На момент смерти Ричи в 2038 году прогнозируемая стоимость IRA составит 21 899 000 долларов. Остаток поместья оценивается в 166 998 000 долларов.

Прогнозируемый подоходный налог, относящийся к IRA, составляет 6 412 000 долларов, а федеральный налог на имущество, относящийся к IRS, составляет 12 044 000 долларов. Комбинированные налоги составляют 21 900 000 долларов, что составляет примерно 84 процента от общего баланса.

Прогнозируемый подоходный налог, относящийся к IRA, составляет 6 412 000 долларов, а федеральный налог на имущество, относящийся к IRS, составляет 12 044 000 долларов. Комбинированные налоги составляют 21 900 000 долларов, что составляет примерно 84 процента от общего баланса.

В качестве альтернативы, согласно новым правилам SECURE Act, баланс IRA может быть отложен еще на десять лет и распределен среди детей Ричи.Прогнозируемый баланс на конец 10-го года составляет 46 069 000 долларов. После распределения и налогообложения по комбинированной предельной налоговой ставке 48% остаток составляет 23 626 000 долларов.

- Конверсия Roth в 2020 году

Преобразование в систему Roth IRA в 2020 году предполагает, что обязательство по подоходному налогу за единовременное распределение выплачивается из активов плана. Прогнозируемый баланс Roth IRA составляет 21 998 000 долларов. Прогнозируемый баланс на момент смерти Ричи в 2038 году составляет 26 270 000 долларов. Распределение Рота требует требуемого минимального распределения (RMD) в год после смерти — 2039. Сумма не облагаемых налогом распределений требуемой минимальной суммы распределения с 2039 по 2070 год составляет 149 020 000 долларов, не облагаемых налогом.

Распределение Рота требует требуемого минимального распределения (RMD) в год после смерти — 2039. Сумма не облагаемых налогом распределений требуемой минимальной суммы распределения с 2039 по 2070 год составляет 149 020 000 долларов, не облагаемых налогом.

- Фонд совокупного дохода

Преобразование в систему Roth IRA в 2020 году предполагает, что обязательство по налогу на прибыль для единовременного распределения выплачивается из других инвестиционных активов, выплачивается из других инвестиционных активов, а взнос в размере 10 миллионов долларов вносится во вновь сформированный фонд объединенного дохода (PIF) .PIF обеспечивает последовательные интересы бенефициаров для трех его детей — 40, 38 и 35. PIF будет включать стратегию роста, предполагаемую на уровне 8 процентов, до предполагаемой смерти Ричи в 2038 году. Прогнозируемая стоимость составляет 39 960 000 долларов. После смерти Ричи портфель переключается на сбалансированный с прогнозируемым доходом 5 процентов и темпами роста 3 процента.

Прогнозируемый остаток на счете в 2038 году, в год смерти Ричи, составляет 152 601 000 долларов. На этом этапе портфель перебалансирован, чтобы обеспечить доход в 5 процентов в год.Первоначальный доход между братьями составляет примерно 7 30 000 долларов. Прогнозируемый доход растет на 3 процента в год. Прогнозируемый остаток на счете в 2070 году составляет 468 047 000 долларов. Эта сумма перейдет в фонд, рекомендованный донором, после смерти последнего живого бенефициара. Основываясь на инвестиционных предположениях, прогнозируемый доход в 2070 году составит 23 403 000 долларов. Совокупное прогнозируемое распределение доходов между бенефициарами, трем сыновьями Ричи, составляет 405 921 000 долларов до предполагаемой смерти последнего выжившего бенефициара в 2070 году.

Дополнительным активом является реинвестирование налоговых сбережений от взноса в ПИФ в 2020 году. Налоговые сбережения реинвестируются в полис частного страхования жизни, обеспечивающий страхование жизни двух младших сыновей. Прогнозируемый налоговый вычет в размере 3 301 000 долларов США обеспечивает экономию налогов в размере 1 584 000 долларов США в 2020 году. Эта политика разработана как модифицированный договор целевого капитала с единой премией (MEC). Первоначально полис предусматривает выплату пособия в случае смерти в размере 10 миллионов долларов и предназначен для замены некоторых активов, переданных на благотворительность.Прогнозируемая денежная стоимость в 2070 году при 8-процентном росте составляет 46 660 000 долларов. Предполагаемое пособие в случае смерти составляет 50 000 000 долларов.

Прогнозируемый налоговый вычет в размере 3 301 000 долларов США обеспечивает экономию налогов в размере 1 584 000 долларов США в 2020 году. Эта политика разработана как модифицированный договор целевого капитала с единой премией (MEC). Первоначально полис предусматривает выплату пособия в случае смерти в размере 10 миллионов долларов и предназначен для замены некоторых активов, переданных на благотворительность.Прогнозируемая денежная стоимость в 2070 году при 8-процентном росте составляет 46 660 000 долларов. Предполагаемое пособие в случае смерти составляет 50 000 000 долларов.

Сводка

Воздействие Закона SECURE предполагает, что большинство планов, направленных на расширение «протяженности» в старом Stretch IRA, имеют свои достоинства. В зависимости от индивидуальных обстоятельств планирования, переход на Roth IRA, а не сохранение облагаемого налогом традиционного IRA имеет смысл при планировании. В этой статье предлагается дополнительное налоговое планирование, такое как включение стратегии благотворительного налогового планирования и страхования жизни, чтобы перемещать активы в более благоприятную для налогообложения манере. Благотворительные стратегии позволяют компенсировать часть налога на прибыль при первоначальном распределении единовременной суммы. PIF обеспечивает значительно больший вычет подоходного налога, чем CRT.

Благотворительные стратегии позволяют компенсировать часть налога на прибыль при первоначальном распределении единовременной суммы. PIF обеспечивает значительно больший вычет подоходного налога, чем CRT.

Налоговый вычет в PIF может использоваться при 60% порогового значения AGI вместо нижнего 30% порога AGI для CRT. PIF имеет возможность имитировать большинство преимуществ CRT. Базовая инвестиционная стратегия может регулировать размер дохода, выплачиваемого получателям дохода, в зависимости от необходимости.Налогоплательщик, не имеющий текущей потребности в дополнительном доходе, может отложить получение дохода для удовлетворения потребностей более молодых бенефициаров на будущее без каких-либо необходимых минимальных выплат.

Инвестиционный доход в рамках ПИФ будет отсрочен по налогу. Текущий доход выплачивается получателям дохода и подлежит налогообложению в ФПИ и подлежит налогообложению получателю, а признанный прирост капитала, который не является частью трастового дохода, добавляется к корпусу траста, который в конечном итоге будет выплачен на благотворительность.

PIF имеет возможность растягивать выплаты выбранным бенефициарам в течение всего срока жизни бенефициаров без введения требуемых минимальных выплат или принудительных выплат в течение десяти лет.

В конечном счете, наследство, оставленное на благотворительность, станет величайшим наследием налогоплательщиков — Tikunn Olam или ремонт мира, или «На Земле, как на Небесах». В нашем жизненном путешествии мы сталкиваемся с множеством отвлекающих факторов и тратим много времени впустую. По словам моего восточногерманского отца (светлой памяти), часто цитирующего известную немецкую пословицу: «Слишком рано стар, слишком поздно умный!» Давайте еще больше постараемся оставить Мир в лучшем месте, чем когда мы впервые приехали!

Демистификация частного фонда совокупного дохода — Ассоциация независимой практики Северного Колорадо

Понимание и использование частных фондов дохода для выхода на пенсию

В качестве консультантов по налоговым, юридическим и финансовым вопросам мы сталкивались со многими клиентами, которых можно справедливо классифицировать как «сопротивляющихся» благотворительных доноров. Чтобы уточнить, мы часто напоминаем им, что, когда речь идет об их «валовом» доходе и их последующих налоговых обязательствах, есть только три варианта: (1) Платить самому; (2) Платите правительству (т. Е. Налоги) или (3) жертвуйте деньги на благотворительность. Благодаря тому, что их возможности представлены в этих якобы ограниченных условиях, большинство налогоплательщиков быстро начинают ценить благотворительность.

Чтобы уточнить, мы часто напоминаем им, что, когда речь идет об их «валовом» доходе и их последующих налоговых обязательствах, есть только три варианта: (1) Платить самому; (2) Платите правительству (т. Е. Налоги) или (3) жертвуйте деньги на благотворительность. Благодаря тому, что их возможности представлены в этих якобы ограниченных условиях, большинство налогоплательщиков быстро начинают ценить благотворительность.

Для информированного налогоплательщика передовые стратегии благотворительного налогового планирования предоставляют ряд различных способов «съесть свой торт и съесть его тоже!» В частности, для многих врачей, с которыми мы работали, главной целью является не удержание основной суммы инвестиций как таковой, а, скорее, сохранение способности удерживать и контролировать 1.управление инвестициями, 2. «доход» и 3. окончательное распоряжение своими активами. Эта статья посвящена тому, как фонд общего дохода (PIF), разновидность благотворительного фонда, может помочь врачам в достижении всех трех из этих целей.

Что такое СДС?

PIF — это траст, который создается и поддерживается общественной благотворительной организацией. ФПИ получает взносы от отдельных доноров, которые объединяются для инвестиционных целей в рамках фонда. Каждому донору присваиваются «единицы участия» в фонде, которые основаны на соотношении их взноса с общей стоимостью фонда на момент внесения взноса.

Ежегодно весь чистый инвестиционный доход фонда распределяется между участниками фонда в соответствии с их долями участия. Доходы распределяются между каждым участником на протяжении всей его жизни, после чего часть активов фонда, принадлежащая участнику, отделяется от фонда и используется благотворительной организацией в своих благотворительных целях. Таким образом, ПИФ можно также описать как «благотворительный паевой инвестиционный фонд».

Взносы в ПИФы соответствуют критериям вычета налога на благотворительный доход, дарение и наследство.Вычет донора основан на «дисконтированной приведенной стоимости» оставшейся части процентов. Доноры также могут избежать признания прироста капитала от передачи оцененного имущества (например, отдельных акций или долей участия в бизнесе) в фонд.

Доноры также могут избежать признания прироста капитала от передачи оцененного имущества (например, отдельных акций или долей участия в бизнесе) в фонд.

После тщательного изучения требований к совокупности средств или взносов от нескольких доноров мы не можем найти ничего в Налоговом кодексе (IRC) или правилах казначейства, которые препятствовали бы созданию PIF с одним донором.Таким образом, с исторической точки зрения можно сделать вывод, что отсутствие частного ФПИ (PPIF) объясняется больше административным бременем, чем налоговыми проблемами. Очевидно, что администрирование многих PPIF с активами ниже определенного порогового уровня активов под управлением может стать несколько громоздким для благотворительной организации. В противном случае, зачем благотворительной организации, если она получит оставшуюся часть подарка стоимостью один миллион долларов от одного дарителя вместо той же суммы от тысячи дарителей?

Налоговые и нормативные требования

В трастовом документе ФПИ должно быть указано, что имущество, переданное Фонду каждым донором, объединяется с другим имуществом, переданным в фонд другими донорами, и инвестируется или реинвестируется. Благотворительным организациям разрешается управлять несколькими ПИФами при условии, что каждый такой Фонд поддерживается организацией и не является средством, позволяющим группе доноров создавать Фонд, который может стать объектом их манипуляций. Однако такие манипуляции крайне маловероятны, поскольку нормативные акты требуют, чтобы управляющий инструмент PIF (1) запрещал донору или получателю дохода PIF выступать в качестве доверительного управляющего фонда, и (2) включал запрет на самоуправление. торговлю.

Благотворительным организациям разрешается управлять несколькими ПИФами при условии, что каждый такой Фонд поддерживается организацией и не является средством, позволяющим группе доноров создавать Фонд, который может стать объектом их манипуляций. Однако такие манипуляции крайне маловероятны, поскольку нормативные акты требуют, чтобы управляющий инструмент PIF (1) запрещал донору или получателю дохода PIF выступать в качестве доверительного управляющего фонда, и (2) включал запрет на самоуправление. торговлю.

Интересно, что ничто юридически не препятствует фирме по управлению активами или зарегистрированному инвестиционному консультанту (RIA) создавать несколько объединенных фондов или пулов активов в рамках общественной благотворительной организации для клиентов RIA или, альтернативно, зарегистрированным представителем брокера-дилера.Опять же, проблема заключается не в налогообложении, а, скорее, в потенциальной административной нагрузке для администратора фонда, работающего с Фондом от имени общественной благотворительной организации. Аналогичным образом, однако, административные цены не должны резко отличаться для администратора Фонда, который ведет и управляет отдельно управляемыми счетами для отдельных клиентов RIA.

Аналогичным образом, однако, административные цены не должны резко отличаться для администратора Фонда, который ведет и управляет отдельно управляемыми счетами для отдельных клиентов RIA.

Согласно соответствующему налоговому законодательству, Фонд не должен включать имущество, переданное в рамках иных договоренностей, кроме ПИФов. Тем не менее, Фонду разрешается инвестировать совместно с другим имуществом, которое принадлежит или используется благотворительной организацией, обслуживающей Фонд.Например, фонды местных сообществ и другие общественные благотворительные организации часто получают пожертвования, которые поддерживаются в пользу других благотворительных организаций, выбранных донором, то есть фонды, рекомендованные донорами (DAF). Важно отметить, что донор может назначить DAF донора, находящегося в ведении общественной благотворительной организации, в качестве получателя оставшейся части процентов.

Каждый пожизненный бенефициар ПИФа получает пропорциональную долю от общей нормы прибыли, полученной фондом за такой налоговый год. Когда донор передает собственность в ФПИ, одна или несколько единиц участия закрепляются за бенефициаром или бенефициарами процентов нераспределенного дохода.Количество назначенных паев участия рассчитывается путем деления справедливой рыночной стоимости имущества на справедливую рыночную стоимость пая в фонде на момент передачи. Как и благотворительный фонд остатка (CRT), PIF может производить выплаты ежемесячно, ежеквартально или ежегодно для удовлетворения требований налогоплательщика к доходу.

Когда донор передает собственность в ФПИ, одна или несколько единиц участия закрепляются за бенефициаром или бенефициарами процентов нераспределенного дохода.Количество назначенных паев участия рассчитывается путем деления справедливой рыночной стоимости имущества на справедливую рыночную стоимость пая в фонде на момент передачи. Как и благотворительный фонд остатка (CRT), PIF может производить выплаты ежемесячно, ежеквартально или ежегодно для удовлетворения требований налогоплательщика к доходу.

Налоговые льготы ПИФов

Использование PIF в качестве инструмента планирования дает несколько основных налоговых льгот. Возможно, наиболее важным является то, что налогоплательщик не признает прибыль или убыток от передачи собственности в ПИФ.На практике эта функция делает PIF идеальным для использования состоятельными налогоплательщиками, которые хотят избавиться от высоко ценимой, низкодоходной собственности, не облагаемой налогом на прирост капитала, в пользу активов, которые будут приносить больший денежный поток. Таким образом, двойного налогообложения можно добиться, избегая признания прироста капитала и создавая немедленный вычет подоходного налога на благотворительные цели.

Таким образом, двойного налогообложения можно добиться, избегая признания прироста капитала и создавая немедленный вычет подоходного налога на благотворительные цели.

Кроме того, с точки зрения возможности вычета налогов, длительная среда с низкими процентными ставками делает это идеальным моментом для налогоплательщика, чтобы рассмотреть возможность использования ФПИ.Для иллюстрации: если ПИФ существует менее трех налоговых лет, благотворительная организация может определить процентную ставку, используемую при расчете благотворительного вычета, используя следующую двухэтапную формулу: 1. Сначала рассчитайте среднегодовой Применимый федеральный среднесрочный период Ставка (как описано в IRC Sec 7520) для каждого из трех налоговых лет, предшествующих году передачи; 2. Во-вторых, уменьшите эту ставку на один процент (1%), чтобы получить применимую ставку, используемую для целей вычета. В последнее время ставка за 2014 налоговый год составляла 1.4 процента (2,4% минус 1%).

Для сравнения, эта процентная ставка дает значительно больший вычет, чем идентичный взнос в CRT. На следующей диаграмме сравнивается процент налоговых вычетов на благотворительный взнос любого размера. CRT предполагает минимальную выплату CRT в размере пяти процентов (5%) за все время жизни налогоплательщика (что обеспечит максимально возможный налоговый вычет).

На следующей диаграмме сравнивается процент налоговых вычетов на благотворительный взнос любого размера. CRT предполагает минимальную выплату CRT в размере пяти процентов (5%) за все время жизни налогоплательщика (что обеспечит максимально возможный налоговый вычет).

Налогообложение доходов от ПИФ бенефициару

Хотя ПИФы являются «налогооблагаемыми» трастами, они редко платят подоходный налог по двум причинам.Во-первых, ПИФы получают неограниченный вычет на все суммы дохода, распределяемые между участниками фонда. И поскольку объединенные фонды дохода должны распределять весь доход, полученный каждый год, налогообложение дохода не остается. Во-вторых, ПИФам разрешается специальный вычет на долгосрочный прирост капитала, который навсегда откладывается на благотворительность.

Доверительный документ для большинства ПИФов обычно определяет «доход», как этот термин определен в IRC Sec 643 (b). В этом разделе термин «доход», если ему не предшествуют слова «налогооблагаемый», «распределяемый», «нераспределенный нетто» или «валовой», означает сумму дохода траста за налоговый год, определяемую в соответствии с условиями регулирующий акт и местное (государственное) право. Закон о единообразном доходе и основной сумме, принятый большинством штатов, определяет «доход» как включающий проценты, дивиденды, ренту и роялти. Если не определено иное, доход обычно не включает прирост капитала. Однако при условии, что такое определение совместимо с законодательством штата, ПИФы могут расширить определение «дохода», включив в него прирост капитала. В своих личных налоговых декларациях бенефициары PIF должны включать в свой валовой доход все суммы, должным образом уплаченные, начисленные или требуемые для распределения дохода в течение налогового года или лет существования Фонда.

Закон о единообразном доходе и основной сумме, принятый большинством штатов, определяет «доход» как включающий проценты, дивиденды, ренту и роялти. Если не определено иное, доход обычно не включает прирост капитала. Однако при условии, что такое определение совместимо с законодательством штата, ПИФы могут расширить определение «дохода», включив в него прирост капитала. В своих личных налоговых декларациях бенефициары PIF должны включать в свой валовой доход все суммы, должным образом уплаченные, начисленные или требуемые для распределения дохода в течение налогового года или лет существования Фонда.

Поскольку ПИФ распределяют весь доход, полученный в течение налогового года, налоговый характер (т.е.прирост капитала или обычный доход) сумм, распределяемых между каждым получателем дохода, прямо пропорционален налоговому характеру инвестиционного дохода, полученного в рамках ПИФ. Наконец, налогоплательщик также получает благотворительный вычет для целей налога на дарение, а оставшаяся сумма процентов не включается в налогооблагаемую собственность налогоплательщика.

Сводка

Исторически сложилось так, что налогоплательщикам и их консультантам было трудно найти благотворительные решения, которые обеспечивали бы максимальные налоговые вычеты; сохранение дохода за весь срок службы и предотвращение прироста капитала при продаже актива.Несмотря на то, что PPIF является эзотерическим, мы обнаружили, что PPIF намного превосходит более известные и «проверенные временем» структуры, такие как CRT, когда дело доходит до достижения вышеупомянутых целей. Как и следовало ожидать, мы начали обучать других специалистов по финансовому и налоговому планированию, как PPIF может превратить даже их самых «упорных» клиентов-врачей в преданных благотворительных жертвователей.

Об авторах:

Кристофер Хайнс, JD, поверенный CFP® и сертифицированный специалист по финансовому планированию TM

Советник консультантов Вустер, Массачусетс

Как один из примерно 1800 юристов, которые также являются сертифицированными специалистами по финансовому планированию TM, образование, подготовка и опыт Криса Хайнса дают ему уникальный взгляд на сложные финансовые структуры, проблемы и продукты. С момента своего поступления в Коллегию адвокатов штата Массачусетс почти 20 лет назад Крис консультировал по вопросам имущественного планирования, страхования, финансов и налогообложения сотням физических лиц, предприятий и некоммерческих организаций. Работая старшим партнером и директором по расширенному планированию в независимой команде по управлению активами из Массачусетса, состоящей из 10 консультантов, Крис быстро заработал среди своих коллег репутацию финансового новатора в области страхования и фиксированных продуктов.

С момента своего поступления в Коллегию адвокатов штата Массачусетс почти 20 лет назад Крис консультировал по вопросам имущественного планирования, страхования, финансов и налогообложения сотням физических лиц, предприятий и некоммерческих организаций. Работая старшим партнером и директором по расширенному планированию в независимой команде по управлению активами из Массачусетса, состоящей из 10 консультантов, Крис быстро заработал среди своих коллег репутацию финансового новатора в области страхования и фиксированных продуктов.

Джеральд Р.Новотны, доктор юридических наук, адвокат Осборн и Осборн, П.А.

Г-н Новотны вырос в зоне Панамского канала, где его семья прожила двадцать пять лет. Он учился в Военной академии Калвера в Калвере, штат Индиана, и окончил ее в 1978 году. Он учился в Военной академии США в Вест-Пойнте, штат Нью-Йорк, и окончил ее в 1982 году. Он служил на действительной службе в течение пяти лет в качестве офицера транспортного корпуса и оставил действительную службу в качестве капитаном в 1987 году. В Вест-Пойнте он имел двойную концентрацию на иностранных языках B, испанском и португальском, и достиг высочайшего уровня владения обоими языками неродным.Г-н Новотны посещал юридический факультет Университета Майами, где он закончил программы JD и LL.M, работая полный рабочий день в сфере финансовых услуг. Он получил профессиональные квалификации сертифицированного финансового планировщика (CFP®), дипломированного страховщика жизни (CLU®) и дипломированного финансового консультанта® (ChFC®).

В Вест-Пойнте он имел двойную концентрацию на иностранных языках B, испанском и португальском, и достиг высочайшего уровня владения обоими языками неродным.Г-н Новотны посещал юридический факультет Университета Майами, где он закончил программы JD и LL.M, работая полный рабочий день в сфере финансовых услуг. Он получил профессиональные квалификации сертифицированного финансового планировщика (CFP®), дипломированного страховщика жизни (CLU®) и дипломированного финансового консультанта® (ChFC®).

Жаль бедных Фонд совокупного дохода