Теория инвестиций для начинающих, часть 1

Эдвард Мэтью Ворд. Пузырь Компании Южных морей. 1847 г. Галерея Тейт, Лондон.В какие ценные бумаги вкладывать деньги? Как накопить на пенсию? Кто такие ETF’ы и почему все с ними носятся? Зачем покупать акции, если рынок может упасть? Такие вопросы я слышу от студентов и коллег, когда читаю лекции о деривативах. В принципе, неудивительно. Деривативы — это что-то далёкое из мира больших банков, а личные инвестиции намного ближе к телу.

Можно было бы ответить коротко: «Покупайте индексные фонды, это хорошо!» К сожалению, такой ответ не объясняет, почему это хорошо. Если бы я услышал его 15 лет назад, когда ещё не интересовался финансами, то он не нашёл бы отклика в моём сердце. Пришлось прослушать не один курс лекций, чтобы осознать, какая экономическая теория стоит за этим советом, и начать применять его на практике.

Собственно, моя статья — не столько инвестиционный совет (хотя я и расскажу о личном опыте и даже посчитаю свою «альфу»), сколько обзорный курс по теории инвестиций. Полезно знать, какие модели придумали предыдущие поколения, и в каких терминах можно думать об инвестициях. Если из теории следует, что имеет смысл покупать индексные ETF’ы, чтобы копить на пенсию — так и быть, расскажу и об этом.

Полезно знать, какие модели придумали предыдущие поколения, и в каких терминах можно думать об инвестициях. Если из теории следует, что имеет смысл покупать индексные ETF’ы, чтобы копить на пенсию — так и быть, расскажу и об этом.

Не секрет, что в финансах много математики. Я постарался соблюсти баланс. Я считаю, что интуитивное понимание главных экономических идей важнее, чем конкретная формула. Даже если вы пропустите вообще все формулы, то вы всё равно поймёте суть и получите полезные знания. С другой стороны, если вы хотели бы размять мозги не ахти какой сложной математикой, то у вас будет такая возможность.

Рациональные инвесторы и избегание риска

Чтобы строить теорию инвестиций, нужно договориться о некоторых свойствах инвесторов, которые населяют наш уютный теоретический мирок. Как и большинство инвесторов в реальном мире, наши сферические инвесторы будут любить доходность и не любить ненужный риск. Из двух инвестиций с одинаковой доходностью они выберут ту, что несёт меньший риск.

Из двух инвестиций с одинаковым риском они выберут ту, что обещает более высокую доходность.

Из двух инвестиций с одинаковым риском они выберут ту, что обещает более высокую доходность.Кому-то может показаться, что избегание риска (risk aversion) — это нерациональное поведение слабых духом homo sapiens. На деле же рациональный до мозга костей homo economicus тоже будет избегать ненужного риска, если мы сделаем несколько предположений о том, как он принимает решения [BKM14, ch. 6.1].

Предположим, что рациональный инвестор максимизирует функцию полезности (utility function). Это означает, что все-все-все альтернативы, которые он рассматривает, подаются на вход некоторой функции

Допустим, что функция полезности рационального инвестора — десятичный логарифм количества долларов на счету. Каждый новый доллар на счету увеличивает полезность (уровень счастья), потому что логарифм — возрастающая функция. Кроме того, каждый следующий доллар приносит меньше счастья, чем предыдущий, потому что логарифм — выпуклая вверх (concave) функция. Никакие другие параметры помимо суммы на счету нашего инвестора не интересуют.

Кроме того, каждый следующий доллар приносит меньше счастья, чем предыдущий, потому что логарифм — выпуклая вверх (concave) функция. Никакие другие параметры помимо суммы на счету нашего инвестора не интересуют.

Такая форма функции полезности неплохо описывает реальное поведение людей. Согласитесь, что пятый подряд шоколадный пончик с шоколадной начинкой и шоколадной крошкой приносит меньше удовольствия, чем первый. Точно так же пятый миллиард приносит меньше радости, чем первый.

Итак, рассмотрим инвестора с логарифмической полезностью. Сейчас у него на счету $100 000, которые дают полезность lg 100 000 = 5.0 условных единиц счастья.

Посмотрите на таблицу 1.1. Инвестор должен вложить всё своё состояние в один из двух инструментов: либо в абсолютно надёжные облигации, либо в рискованные акции. Что бы ни произошло в будущем, облигации совершенно точно вырастут на $5 000, и инвестор через год будет иметь $105 000. Акции либо с вероятностью 50% вырастут на $25 000 и будут стоить $125 000, либо с вероятностью 50% упадут на $15 000 и будут стоить $85 000.

Давайте теперь посчитаем полезность. В результате вложения в облигации инвестор получит полезность lg 105 000 = 5.021 условных единиц счастья. Если он вложится в акции, то с вероятностью 50% акции вырастут, и полезность составит lg 125 000 = 5.097. Однако с вероятностью 50% акции упадут, и полезность будет равна lg 85 000 = 4.929. Средняя ожидаемая полезность от инвестиции в акции, таким образом, равна 0.5 ⋅ 5.097 + 0.5 ⋅ 4.929 = 5.013.

Из-за формы функции полезности радость от добавочных $20 000 по сравнению с облигациями в хорошем сценарии (5.097 − 5.021 = 0.076) по модулю меньше, чем расстройство от упущенных $20 000 в плохом сценарии (4.929 − 5.021 = −0.092). Потерянные с вероятностью 50% $20 000 ценнее, чем заработанные с вероятностью 50% $20 000.

Так какую же из двух альтернатив выберет наш рациональный инвестор: облигации с ожидаемой полезностью 5.021 или акции с ожидаемой полезностью 5.013? Ответ очевиден: 5.021 больше, чем 5.013, поэтому инвестор выберет облигации. При одинаковой ожидаемой доходности (в обоих случаях ожидаемый капитал составляет $105 000) рациональный инвестор выберет менее рискованную альтернативу, то есть проявит то же самое избегание риска, что и реальные биологические инвесторы.

Как изменить условие задачи, чтобы инвестор хотя бы воспринимал две альтернативы безразлично? Можно, например, пообещать ему более высокую доходность акций в хорошем случае. Если акции будут приносить не $125 000, а $129 706, то, как показано в таблице 1.2, ожидаемые полезности двух альтернатив совпадут.

Чтобы уравнять ожидаемые полезности, нам пришлось улучшить математическое ожидание дохода от акций. Раньше акции давали в среднем $105 000, а теперь $107 353, на $2 353 больше. Эти $2 353 дополнительной ожидаемой доходности — премия за риск (risk premium), которую требует инвестор, чтобы рассмотреть возможность покупки акций. Премия за риск уравнивает прибавку полезности в хорошем случае (5.113 − 5.021 = 0.092) и снижение полезности в плохом случае (5.021 − 4.929 = −0.092). Если накинуть к доходности акций ещё доллар, то инвестор предпочтёт их облигациям.

Раньше акции давали в среднем $105 000, а теперь $107 353, на $2 353 больше. Эти $2 353 дополнительной ожидаемой доходности — премия за риск (risk premium), которую требует инвестор, чтобы рассмотреть возможность покупки акций. Премия за риск уравнивает прибавку полезности в хорошем случае (5.113 − 5.021 = 0.092) и снижение полезности в плохом случае (5.021 − 4.929 = −0.092). Если накинуть к доходности акций ещё доллар, то инвестор предпочтёт их облигациям.

Эти рассуждения верны не только для инвесторов с логарифмической полезностью. Достаточно, чтобы функция полезности была возрастающей и выпуклой вверх. Тогда инвесторы будут избегать риска и требовать премию (добавочную доходность) от рискованных инвестиций. Запомним эту мысль. Она пригодится, когда мы будем говорить о теории CAPM.

Корреляция с рынком

Рассмотрим ещё один модельный пример, основанный на идее из лекции профессора Джона Кохрэйна (John Cochrane) [Coc13].

Акции устроены так, что когда акция A приносит $1 000, акция B приносит $500. И наоборот, когда A приносит $500, B приносит $1 000. Математическое ожидание дохода от каждой акции равно $750. При прочих равных, какой акцией вы хотели бы владеть? Забудем о цене и предположим, что акцию вы получите в подарок.

Акции устроены так, что когда акция A приносит $1 000, акция B приносит $500. И наоборот, когда A приносит $500, B приносит $1 000. Математическое ожидание дохода от каждой акции равно $750. При прочих равных, какой акцией вы хотели бы владеть? Забудем о цене и предположим, что акцию вы получите в подарок.На первый взгляд, акции совершенно симметричны. Нет никаких рациональных аргументов, чтобы предпочесть одну акцию другой. Вы могли бы подбросить монетку, положиться на случай и не прогадать. Верно? Не совсем. Что, если я уточню, в каких именно сценариях акция A приносит $1 000, а в каких $500?

Предположим, что в будущем возможны два сценария. С вероятностью 50% вы потеряете работу или другой источник дохода, и в этом же сценарии акция A будет стоить $1 000, а акция B будет стоить $500. С вероятностью 50% вы не только не потеряете работу, а даже получите премию $10 000, и в этом же сценарии акция A будет стоить $500, а акция B будет стоить $1 000. Эти альтернативы перечислены в таблице 1.

Когда на лекции я провожу голосование среди студентов (живых людей, а не рациональных роботов), все в один голос заявляют, что предпочли бы владеть акцией A. Это соответствует простой житейской мудрости. Акция A принесёт дополнительные деньги именно в «плохом» сценарии, когда каждый доллар на счету. Акция A похожа на страховку от потери работы, и поэтому люди её ценят.

Примечательно, что рациональные логарифмические инвесторы из нашей теории будут вести себя точно так же. Поскольку функция полезности выпукла вверх, они будут больше ценить акцию A. Акция A приносит больший доход в «плохом» сценарии, когда каждый дополнительный доллар более ценен. С другой стороны, акция B приносит $1 000 в «хорошем» сценарии, когда у инвестора и так прибавится $10 000, и добавочная полезность от $1 000 будет не столь велика.

Сделаем следующий шаг. Предположим, что в нашей экономике не один рациональный инвестор, а множество. Каждый из них предпочтёт ту акцию, которая защитит его от потери работы. Что, если риск потери работы одним инвестором связан (скоррелирован) с потерей работы остальными? Это вполне разумное предположение. Согласитесь, что для большинства людей шансы потерять работу в кризис выше, чем в хорошие времена. Кризис потому и кризис, что плохо становится сразу многим компаниям, и многие люди теряют работу одновременно.

Каждый из них предпочтёт ту акцию, которая защитит его от потери работы. Что, если риск потери работы одним инвестором связан (скоррелирован) с потерей работы остальными? Это вполне разумное предположение. Согласитесь, что для большинства людей шансы потерять работу в кризис выше, чем в хорошие времена. Кризис потому и кризис, что плохо становится сразу многим компаниям, и многие люди теряют работу одновременно.

Получается, что больше инвесторов хотят владеть «защитной» акцией A. Если инвесторы покупают и продают акции на свободном рынке, то спрос на акцию A будет выше, чем спрос на акцию B. При прочих равных, в равновесии акция A будет стоить дороже, чем акция B.

Что это означает для доходности инвестиций в акцию A и акцию B? Для начала давайте договоримся о формальном определении, что такое доходность. Допустим, что вы купили актив (акцию, облигацию, квартиру) в момент времени t по цене Pt, а в момент времени t+1 актив стал стоить Pt+1. Кроме того, вы получили от актива денежную выплату (дивиденды, купон, арендную плату) D Тогда ваша полная доходность за период времени между t и t+1 составила

Тогда ваша полная доходность за период времени между t и t+1 составила

Если считать, что будущая цена Pt+1 и будущие дивиденды Dt+1 — случайные величины, то будущая доходность Rt+1 — тоже случайная величина. Поэтому формулу (1.1) можно записать и для математических ожиданий:

Как мы выяснили, инвесторы будут предпочитать акцию A акции B. Если инвесторы не получают акции в подарок, а покупают их на рынке, то спрос на акцию A окажется выше, чем на акцию B. Следовательно, в равновесии цена акции B должна быть ниже, а ожидаемая доходность — выше! Например, если рынок оценит акцию A в $700, а акцию B в $650, то по формуле (1.2) ожидаемая доходность акции A составит $750 ∕ $700 − 1 ≈ 7.1%, а акции B — $750 ∕ $650 − 1 ≈ 15.3%.

Следовательно, в равновесии цена акции B должна быть ниже, а ожидаемая доходность — выше! Например, если рынок оценит акцию A в $700, а акцию B в $650, то по формуле (1.2) ожидаемая доходность акции A составит $750 ∕ $700 − 1 ≈ 7.1%, а акции B — $750 ∕ $650 − 1 ≈ 15.3%.

Таким образом, инвесторы будут зарабатывать более высокую доходность (большую премию за риск) на активах, похожих на акцию B. Это те активы, которые сильнее связаны с общим состоянием экономики, то есть растут в хорошие времена и падают в плохие. Поставим крестик, чтобы вернуться к этой идее позже, когда будем изучать CAPM.

Вспоминаем теорию вероятностей

Чтобы продолжать строить теорию, нам нужно воспользоваться несколькими тривиальными фактами из теории вероятностей. Вы можете смело пропустить этот раздел, если вам не составляет труда прочитать и понять следующую фразу: «Дисперсия суммы равна сумме дисперсий плюс две ковариации».

Я предполагаю, что все более-менее интуитивно понимают, что такое математическое ожидание случайной величины. Для наших целей совершенно нет необходимости знать, что это интеграл Лебега. Достаточно простой интуиции, что мат. ожидание — это среднее значение случайной величины. Я буду обозначать мат. ожидание случайной величины X как E(x).

Для наших целей совершенно нет необходимости знать, что это интеграл Лебега. Достаточно простой интуиции, что мат. ожидание — это среднее значение случайной величины. Я буду обозначать мат. ожидание случайной величины X как E(x).

Например, если мы бросаем игральный кубик, то выпавшее количество очков — это случайная величина X, которая имеет мат. ожидание

Резонно задать вопрос: а есть ли связь между X и Y? Например, верно ли, что большие значения X чаще выпадают одновременно с большими значениями Y? Ответ на этот вопрос дают ковариация, которую я буду обозначать Cov(X,Y), и коэффициент корреляции, который я обозначу ρX,Y.Чтобы визуализировать идею корреляции, я четыре раза попросил компьютер сгенерировать по 250 случайных реализаций стандартных нормальных величин X и Y. Четыре эксперимента отличаются только корреляциями между X и Y. Результаты представлены на рисунке 1.1. Как видите, чем ближе корреляция к 1, тем очевиднее линейная связь между X и Y.Рис. 1.1: Реализации случайных величин X и Y в зависимости от корреляции между ними.

Резонно задать вопрос: а есть ли связь между X и Y? Например, верно ли, что большие значения X чаще выпадают одновременно с большими значениями Y? Ответ на этот вопрос дают ковариация, которую я буду обозначать Cov(X,Y), и коэффициент корреляции, который я обозначу ρX,Y.Чтобы визуализировать идею корреляции, я четыре раза попросил компьютер сгенерировать по 250 случайных реализаций стандартных нормальных величин X и Y. Четыре эксперимента отличаются только корреляциями между X и Y. Результаты представлены на рисунке 1.1. Как видите, чем ближе корреляция к 1, тем очевиднее линейная связь между X и Y.Рис. 1.1: Реализации случайных величин X и Y в зависимости от корреляции между ними.Нам понадобится правило для вычисления дисперсии суммы случайных величин. Дисперсия суммы зависит как от дисперсии слагаемых, так и от ковариации (или от корреляции) между ними:

Диверсификация, или о пользе корреляций

Если бы я мог дать вам всего один совет касательно инвестиций, то я бы сказал: «Диверсифицируйтесь!» Или, следуя народной мудрости, не кладите все яйца в одну корзину.

Есть несколько довольно популярных заблуждений по поводу диверсификации. Первое — что диверсификация уменьшает доходность. Второе — что диверсификация возможна, только если активы, в которые вы инвестируете, связаны отрицательной корреляцией. Это не так, и если вы, как и остальные инвесторы, не любите риск и любите доходность, то вы можете улучшить баланс риска и доходности с помощью диверсификации.

Рассмотрим пример. Пусть у нас есть всего две акции, X и Y. Мы знаем, что они имеют одинаковую ожидаемую доходность μ = 5% и одинаковое стандартное отклонение σ = 10%. Кроме того, они связаны друг с другом корреляцией ρX,Y = 0.4. Вы должны вложить долю w своего капитала в акции X, а долю (1 − w) — в акции Y.

Зависит ли ожидаемая доходность ваших инвестиций от выбора w? Нет, не зависит. Из линейности мат. ожидания следует, что при любом выборе w вы всегда получите одну и ту же ожидаемую доходность 5%:

Стало быть, при каком-то w она должна достигать минимума. Как показано на рисунке 1.2, этот минимум действительно достигается при w = 0.5, то есть если вы инвестируете половину капитала в акции X и половину в акции Y. Стандартное отклонение доходности вашего портфеля составит 8.37%. С другой стороны, если бы вы инвестировали все деньги только в акцию X (или наоборот, только в акцию Y), то вам бы пришлось смириться со стандартным отклонением целых 10%.Рис. 1.2: Зависимость стандартного отклонения доходности портфеля от доли инвестиций в акцию X.

Стало быть, при каком-то w она должна достигать минимума. Как показано на рисунке 1.2, этот минимум действительно достигается при w = 0.5, то есть если вы инвестируете половину капитала в акции X и половину в акции Y. Стандартное отклонение доходности вашего портфеля составит 8.37%. С другой стороны, если бы вы инвестировали все деньги только в акцию X (или наоборот, только в акцию Y), то вам бы пришлось смириться со стандартным отклонением целых 10%.Рис. 1.2: Зависимость стандартного отклонения доходности портфеля от доли инвестиций в акцию X.Вывод: вам не нужно искать активы с отрицательной корреляцией, чтобы воспользоваться плодами диверсификации! Вполне достаточно, чтобы корреляция была отлична от 1.0. Диверсификация может снизить риск ваших инвестиций при той же ожидаемой доходности или дать большую доходность при неизменном уровне риска.

Портфельная оптимизация

Давайте обобщим наш замечательный пример с двумя акциями на случай, когда мы составляем портфель из произвольного числа активов.

При этом каждый актив обладает собственной ожидаемой доходностью и дисперсией.

При этом каждый актив обладает собственной ожидаемой доходностью и дисперсией.Допустим, что нам известны ожидаемые доходности четырёх классов активов: акций, облигаций, инвестиционных фондов недвижимости (real estate investment trust, REIT) и золота. Также мы знаем стандартные отклонения и корреляции между активами. Эти значения приведены в таблице 1.4.

Таблица 1.4: Средние годовые доходности, стандартные отклонения и корреляции между классами активов. 1994–2020. Данные: [EF20].Как видите, я использовал исторические данные, чтобы оценить параметры распределения будущих доходностей активов. Это довольно опасное занятие, потому что прошлое не предсказывает будущее. В идеале, я должен был бы нанять аналитика, который выдал бы мне ожидаемые будущие доходности исходя из научного прогноза, а не исходя из средней доходности в прошлом. К сожалению, редкий прогноз на финансовых рынках оказывается точнее, чем «будет как раньше». Впрочем, для нашей цели проиллюстрировать принцип диверсификации это не так важно.

Итак, вы — инвестор, который любит доходность и не любит дисперсию. Вам нужно распределить свой капитал между четырьмя активами. Какую пропорцию между акциями, облигациями, недвижимостью и золотом выбрать?

Разумно задать следующий вопрос: если вы хотите получить ожидаемую доходность, скажем 10%, то какой портфель (какая пропорция акций, облигаций, недвижимости и золота) обеспечат такую доходность? А если таких возможных портфелей несколько (что вполне возможно), то который из них будет наименее рискованным (дисперсия и стандартное отклонение будут меньше, чем у остальных портфелей с такой доходностью)?

Рисунок 1.3 отвечает на этот вопрос. Каждая точка на графике — это гипотетический портфель, который характеризуется стандартным отклонением (ось x) и ожидаемой доходностью (ось y). Для каждого уровня желаемой доходности я рассчитал (как — расскажу позже) оптимальный портфель, то есть портфель с наименьшим стандартным отклонением из всех портфелей с данной доходностью.

Рис. 1.3: Граница эффективности для портфелей, составленных из акций, облигаций, недвижимости и золота.

1.3: Граница эффективности для портфелей, составленных из акций, облигаций, недвижимости и золота.Синяя линия на графике — это так называемая граница эффективности (efficient frontier). Именно на ней лежат оптимальные портфели, имеющие минимальное стандартное отклонение при заданной доходности. Рациональный инвестор будет стремиться выбрать один из портфелей на этой линии, потому что любой другой портфель будет заведомо хуже.

Например, совершенно нет смысла выбирать портфель C, состоящий на 30% из облигаций и на 70% из золота. Этот портфель имеет ожидаемую доходность 6.5% при стандартном отклонении 12%. Однако раз уж вы согласны принять на себя риск в 12%, то за этот риск вы можете получить более высокую доходность — почти 10% в портфеле B (63.2% в акциях). С другой стороны, если вы готовы удовлетвориться ожидаемой доходностью 6.5%, то лучше выбрать менее рискованный портфель A (74.6% в облигациях), который имеет стандартное отклонение 4.4%.

Другими словами, вы всегда стремитесь выбрать портфель, который лежит выше (больше доходность) и левее (меньше риск). В какой-то момент вы упрётесь в границу эффективности и не сможете двигаться дальше — не получится заработать 15% при стандартном отклонении 4%. Очутившись на границе эффективности, вы можете гулять по ней либо вправо-вверх (больше риск, больше доходность), либо влево-вниз (ниже риск, ниже доходность). То, на каком из оптимальных портфелей на границе эффективности остановитесь именно вы, зависит от вашей личной чувствительности к риску.

В какой-то момент вы упрётесь в границу эффективности и не сможете двигаться дальше — не получится заработать 15% при стандартном отклонении 4%. Очутившись на границе эффективности, вы можете гулять по ней либо вправо-вверх (больше риск, больше доходность), либо влево-вниз (ниже риск, ниже доходность). То, на каком из оптимальных портфелей на границе эффективности остановитесь именно вы, зависит от вашей личной чувствительности к риску.

Обратите внимание, что граница эффективности лежит выше или левее, чем отдельные активы — облигации, золото, недвижимость. Мы снова возвращаемся к идее диверсификации. Если вы держите все инвестиции в одном активе, то, скорее всего, вы могли бы получать такую же доходность при меньшем уровне риска, если бы диверсифицировались. Чаще всего на границе эффективности оказываются портфели, составленные из нескольких активов.

Рисунок 1.4 показывает, как изменяется состав оптимального портфеля по мере того, как вы движетесь по границе эффективности слева направо (от меньшего риска к большему риску). Вполне ожидаемо, наименее рискованные портфели состоят в основном из облигаций, а наиболее рискованные — из акций и недвижимости.

Вполне ожидаемо, наименее рискованные портфели состоят в основном из облигаций, а наиболее рискованные — из акций и недвижимости.

В подтверждение тезиса о диверсификации, единственный оптимальный портфель, который состоит только из одного актива (акций) — это портфель с максимальной доходностью и максимальным риском. Это ожидаемо, потому что в условии задачи именно акции имеют максимальную доходность 10.9%. Если хоть немного разбавить акции другим активом с меньшей доходностью, то общая доходность портфеля упадёт. Так что инвестор, который желает выжать максимально возможную доходность, будет вынужден составить портфель только из акций.

Квадратичное программирование

В предыдущем разделе я обещал рассказать, как именно я посчитал оптимальные портфели. В этом разделе я выполню обещание и объясню, как формально поставить задачу выбора оптимального портфеля на языке математики. Если вам не очень интересны математические подробности, то вы можете смело перейти к следующему разделу.

Незнание этих выкладок не помешает вам продолжить читать статью и извлечь из неё пользу.

Незнание этих выкладок не помешает вам продолжить читать статью и извлечь из неё пользу.Если вы всё ещё со мной, то, как говорил известный сатирик, наберите воздуха в грудь.

Итак, у нас есть n активов. Будущая доходность i-го актива — это случайная величина со средним μi и стандартным отклонением σi. Доходности i-го и j-го актива связаны корреляцией ρi,j.

Нас просят распределить единичный капитал между активами. Более формально, i-му активу нужно присвоить вес (долю в портфеле) xi. Потребуем, чтобы все веса xi были положительными (нельзя продать актив, которого у нас нет), а их сумма равнялась единице (мы должны распределить весь капитал без остатка).

Для начала введём несколько удобных матричных обозначений, то есть запишем параметры задачи в аккуратные прямоугольные таблицы.

Вид формул (1.

4) вызывает у разных людей противоположные эмоции. Например, человек, знакомый с теорией математической оптимизации, воскликнет: «Батюшки, да это же банальный QP! Стоило ли ради этого писать столько текста?»

4) вызывает у разных людей противоположные эмоции. Например, человек, знакомый с теорией математической оптимизации, воскликнет: «Батюшки, да это же банальный QP! Стоило ли ради этого писать столько текста?»Действительно, хорошая новость заключается в том, что человечество уже давно научилось решать задачи такого вида и даже дало им специальное название — квадратичное программирование (quadratic programming, QP) [CT06, ch. 7–8]. Почти для любого языка программирования, от C до Питона, найдётся готовая библиотека для решения этой задачи. Достаточно ничего не напутать и правильно составить матрицы μ, S и e, а дальше библиотека сама найдёт оптимальное решение. Совершенно не обязательно разбираться в том, какой алгоритм поиска решения крутится под капотом.

С другой стороны, у неподготовленного человека такая постановка задачи может вызвать ступор. Давайте пройдёмся по ней строчка за строчкой, чтобы убедиться, что в ней нет никакой тёмной магии.

Что такое xTSx? Это компактная запись дисперсии портфеля, составленного с весами xi. Для наглядности можно расписать это выражение для случая двух активов (n = 2) и перемножить матрицы как нас учили на первом курсе, строка на столбец. Получится уже знакомая нам формула (1.3), связывающая дисперсию суммы с ковариацией:

Для наглядности можно расписать это выражение для случая двух активов (n = 2) и перемножить матрицы как нас учили на первом курсе, строка на столбец. Получится уже знакомая нам формула (1.3), связывающая дисперсию суммы с ковариацией:

Следовательно, если мы попросим алгоритм минимизировать значение xTSx, то он постарается найти портфель (набор весов xi) с минимальной дисперсией.

Если не задать алгоритму оптимизации никаких ограничений, то он довольно быстро скажет вам, что портфель с минимальной дисперсией — это портфель с нулевыми весами. Действительно, если ничего не инвестировать, то и риска никакого не будет. Это не совсем то, что мы хотим, поэтому нам нужно добавить в задачу дополнительные ограничения (constraints).

Первое ограничение — это μTx = r. По-русски, мы просим алгоритм рассматривать только те портфели, которые имеют ожидаемую доходность r. В самом деле, если расписать матричное умножение, то получится сумма μ1x1 +… + μnxn, то есть ожидаемая доходность портфеля.

Второе ограничение eTx = 1 можно записать как x1 +… + xn = 1. Мы говорим алгоритму, что корректное решение (набор весов xi) — это когда весь единичный капитал распределён между активами и ни один рубль не остался неинвестированным.

Наконец, третье ограничение x ≥ 0 просто говорит, что все веса xi должны быть неотрицательными (можно только покупать активы в портфель, но нельзя продавать).

Всё, заканчиваю стращать вас математикой. В сухом остатке, мы всегда можем найти оптимальный портфель, то есть портфель с минимальной дисперсией, для заданной ожидаемой доходности r. Для этого нужно составить несколько матриц и скормить их алгоритму квадратичного программирования.

В качестве исторической справки отмечу, что идея сформулировать задачу выбора портфеля как задачу поиска баланса между дисперсией и ожидаемой доходностью принадлежит Гарри Марковицу (Harry Markowitz) [Mar52]. Поэтому иногда эту задачу называют оптимизацией по Марковицу. Ещё одно название, которое вы можете встретить — современная портфельная теория (modern portfolio theory, MPT).

Ещё одно название, которое вы можете встретить — современная портфельная теория (modern portfolio theory, MPT).

Отказ от ответственности

Мнение автора статьи может не совпадать с официальной позицией Deutsche Bank AG. Статья не является предложением или рекламой какой-либо услуги. Упоминание третьих сторон не предполагает одобрения или неодобрения. Автор и Deutsche Bank напоминают, что торговля на финансовых рынках сопряжена с риском, и не несут ответственности за возможные негативные последствия ваших личных инвестиционных решений.

Список литературы

[BKM14] Zvi Bodie, Alex Kane, and Alan J Marcus. Investments. 4th ed. McGraw-Hill Education, 2014. ISBN: 978-0-07-786167-4.

[Coc13] John H Cochrane. Consumption and Risk Premiums. University of Chicago. 2013.

[CT06] Gerard Cornuejols and Reha Tütüncü. Optimization methods in finance. Cambridge University Press, 2006. ISBN: 9780511258183.

[EF20] Silicon Cloud Technologies LLC. Portfolio Visualizer — Efficient Frontier.

2020.

2020.[Mar52] Harry Markowitz. “Portfolio Selection”. In: The Journal of Finance 7.1 (1952), pp. 77–91.

Все статьи цикла

Часть 1. Рациональные инвесторы. Риск и доходность. Диверсификация. Портфельная оптимизация

Часть 2. Модель CAPM. Систематический и идиосинкратический риск. Рыночная премия за риск

Часть 3. Анализ доходности фондов. Факторные модели. Арбитражная теория ценообразования

Часть 4. Биржевые фонды. Эффективность рынка. Личный опыт и сбережения на пенсию

Все четыре части в формате PDF: ссылка.

Инвестирование для начинающих — полное руководство

Первый шаг в предпринимательский мир сделать сложно, но – нужно, если только не хотите трудиться по найму, где, возможно, у вас и будет стабильный приличный доход, однако работать придется «на кого-то». А последнее устраивает далеко не всех…

Главное – победа над страхом

Любой уже состоявшийся предприниматель, если зайдет речь о том, с чего начинать в мире инвестирования, вам, скорее всего, прямо скажет: не существует одной универсальной «модели успеха». Однако, самый первый шаг – известно какой, он самый главный и очень непростой: побороть страх – сделать вложения, осознавая, что сразу можешь и не заработать столько, сколько обещает разная реклама в интернете.

Однако, самый первый шаг – известно какой, он самый главный и очень непростой: побороть страх – сделать вложения, осознавая, что сразу можешь и не заработать столько, сколько обещает разная реклама в интернете.

Да, очень многие люди так и не решаются рискнуть из-за страха. Другие говорят, что у них не было стартового капитала и ссылаются на некомпетентность в теме инвестирования. Однако любой финансовый эксперт сразу скажет, что для старта подойдет даже 100 долларов.

Что же касается «некомпетентности», эта проблема поправима. Опытные инвесторы, понимающие цену риска в финансовом мире, знают, что есть одно золотое правило. Что новичок, что профессионал не должен инвестировать в те сферы финансового мира, о принципах и системах которых лишь догадывается. Поэтому после того, как вы решили для себя, что пора попробовать инвестировать, необходимо изучить вопрос. Например, если у вас появился персональный финансовый консультант, то обязательно выслушайте его, а потом сами постарайтесь максимально собрать информацию об интересующей вас сфере инвестирования.

Вопросы, которые на этой стадии следует задавать и себе, и упомянутому финансовому консультанту, следующие. Насколько рискованно то, куда предлагают инвестировать? Какую сумму можно потерять, при каких обстоятельствах и из-за чего (из-за кого)? Будет ли доход регулярным и настолько большие придется делать дополнительные вложения, скажем, ежемесячные?

Конечно, вам обязательно следует прочесть на тему инвестирования книги, где описан опыт уже состоявшихся людей – и с чего они начинали. Бесспорно, нужно найти в интернете видео-лекции и курсы, чтобы разобраться, как вернее всего начать – и найти ту самую «финансовую тропу», идти по которой максимально просто и безопасно. Это все не общие фразы, а важнейшие правила, написанные опытными людьми. Первое – изучи мир, где хочешь обосноваться и зарабатывать!

Вначале вложения – потом прибыль

После того, как вы провели для себя необходимый ликбез, необходимо поставить цель – куда хотите инвестировать, выработать стратегию, составить план, наконец, подобрать инструмент.

Однако перед тем, как достать из кармана завалявшиеся там 100 долларов, вы должны понимать, что они реально должны быть «завалявшимися». Любой специалист вам скажет такую умную фразу: основу инвестирования составляют свободные деньги. Да, можно, конечно, рискнуть, вложив последнее, но это все же не совсем верно. Вне зависимости от того, сколько вы уже зарабатываете (а важно, чтобы у вас был стабильный заработок – хотя бы средний), обычно инвестируют куда-либо примерно 10% от него. А после того, как процесс уже запущен, каждый месяц нужно докладывать в ту систему, куда вы включились, примерно столько – по 10%.

Профессионалы финансового мира вам дадут еще советы. Один из таких: вам необходимо постоянно повышать уровень инвестиционной грамотности, чтобы становиться все более подкованным, максимально снижать риски потерь. И вы должны быть психологически готовы у тому, что вначале будете только вкладывать – каждый месяц по 10%, а только потом зарабатывать и даже накапливать.

В мире инвестирования вам необходима «подушка безопасности»: хотя бы – в размере 4-6 месячных окладов. Эта сумма может находиться на депозитах, но – так, чтобы вы всегда в случае какой-либо непредвиденной ситуации могли ее частично снять со счета.

Другое важное правило. Если вы решили заниматься инвестированием, то для начала постарайтесь уменьшить долги. Считается нормальным, когда на выплаты по всем кредитам у человека в месяц приходится около 40% доходов. Ведь, на самом деле, может произойти все, что угодно, и совсем уж без риска в мире инвестирования не бывает. Опытные финансисты скажут примерно так: если вы все время трясетесь за свои деньги, то не сможете получить хорошую прибыль, поскольку будете опасаться рисковать попробовать что-то новое и не почувствуете, каковы тенденции на рынке. Другое правило: не деньги управляют вами, а вы – ими, иначе не удастся их приумножить.

Акции и валюты – это не для старта

Так – куда вложить? Можно для начала попробовать инвестиции в ценные бумаги без риска и бесплатно. Это делается с помощью так называемого демо-счета. Сейчас многие финансовые структуры предлагают пробный счет без реальных денег, но – для тренировочно-виртуальных. Интерфейс там аналогичный – как и на реальном счете. Многие начинающие инвесторы практикуются именно так – перед тем, как начать работать с реальными деньгами.

Это делается с помощью так называемого демо-счета. Сейчас многие финансовые структуры предлагают пробный счет без реальных денег, но – для тренировочно-виртуальных. Интерфейс там аналогичный – как и на реальном счете. Многие начинающие инвесторы практикуются именно так – перед тем, как начать работать с реальными деньгами.

А когда вы уже готовы сделать шаг в реальный мир инвестирования, оцените следующее. Можно попробовать инвестировать в акции тех или иных компаний, однако профессиональные финансисты этого не советуют. Да, некоторые брокеры открывают счета, чтобы покупать акции, начиная с незначительных сумм. Однако, все же идти на рынок акций со стартовым капиталом менее 1,5 тысячи долларов не имеет особого смысла. Это должны быть «длинные деньги»: в обозримом будущем у вас не возникнет потребности их выводить.

Важно понимать, что идеальных видов инвестиций нет. Может, тогда попробовать инвестиции в рынок валют? С одной стороны, там можно стартовать и с совсем небольшими суммами, и в этой системе заработок легкий. Но с другой стороны, существует достаточно большой риск потерять деньги. Почему-то распространено заблуждение, будто торговля валютой подходит для новичков. Некоторые отправляются на биржу Forex, но вдруг – совершенно неожиданно – начинают терять там одну сумму за другой. На самом деле, мало кто делает первые инвестиции в мире фьючерсов и опционов, и это вполне разумно.

Но с другой стороны, существует достаточно большой риск потерять деньги. Почему-то распространено заблуждение, будто торговля валютой подходит для новичков. Некоторые отправляются на биржу Forex, но вдруг – совершенно неожиданно – начинают терять там одну сумму за другой. На самом деле, мало кто делает первые инвестиции в мире фьючерсов и опционов, и это вполне разумно.

Куда вложить деньги с минимальным риском

Если вы сами еще не совсем готовы, то найдите опытного и честного консультанта, который поможет составить хорошо сбалансированный «инвестиционный портфель», где будут и облигации, и ПИФ (паевые инвестиционные фонды), ПАММ-счета и, возможно, какие-то небольшие акции «для полного комплекта». Тогда без лишней головной боли и без серьезных финансовых потерь, можно обеспечить себя достаточно неплохим доходом на достаточной длинный промежуток времени.

Вообще, считается, что, например, в России стартовать с минимальным капиталом лучше именно с ПИФ и ПАММ: там деньги сразу начинают работать, хотя и не очень резво, зато минимален риск их потерять. Когда располагаете достаточными суммами, то можно пробовать зарабатывать на процентах от вкладов в банки. Здесь главное правило: не кладите все деньги на один счет в одной валюте и в одном банке.

Когда располагаете достаточными суммами, то можно пробовать зарабатывать на процентах от вкладов в банки. Здесь главное правило: не кладите все деньги на один счет в одной валюте и в одном банке.

Также, когда у вас есть свободная приличная сумма, можно попробовать сделать стартовые вложения на рынке недвижимости. Но, если вы непрофессиональный игрок на рынке недвижимости, а тем более, когда только пробуете себя в мире инвестирования, то не вкладывайте крупные суммы, поскольку эта сфера достаточно рискованная.

Ведь почему вообще важен упомянутый выше сбалансированный «инвестиционный портфель», в котором недвижимость – лишь одна графа вложений? Он нужен для того, чтобы уравновесить риски. В этом «портфеле» какие-то варианты могут принести убыток, при этом прибыль от остальных вложений перекроет «минус», а то и вовсе даже на первых порах выведет в «плюс». Одни инвестиции будут в этом «портфеле» краткосрочными, другие долгоиграющими. И нередко бывает так, когда прибыль от краткосрочных инвестиций потом может стать хорошим стартом (или продолжением, в качестве дополнительных вложений) для дальнейшего пути в финансовом мире. Главное в этом мире: с одной стороны – не бояться, с другой – осознавать каждый свой шаг.

Главное в этом мире: с одной стороны – не бояться, с другой – осознавать каждый свой шаг.

список литературы про инвестиции для начинающих

Если бы меня попросили охарактеризовать эту книгу одной ёмкой фразой, которая сразу даст понять, о чём она и почему её стоит читать всем, кто хоть как-то связан с фондовым рынком я бы ответил, что эта книга – прививка от спекулятивного бешенства.Дабы не задевать чувства трейдеров и других любителей время от времени полудоманить, можно придумать несколько эвфемизмов:

- Ремень безопасности;

- Инструкция по применению;

- Схема безопасного прохода.

Я надеюсь, что суть вы уловили. В книге «Разумный инвестор» Бенджамин Грэм всеми правдами и неправдами пытается убедить читателя в том, что необоснованный оптимизм хорош где угодно, только не на фондовом рынке, где он неизбежно приведёт к катастрофе. Именно поэтому данная книга возглавляет наш рейтинг.

Автор чётко даёт понять, что когда вы попадаете на фондовый рынок неподготовленными и без каких-либо внятных ориентиров – вы с вероятностью 99% потеряете деньги, потому что вся индустрия работает против вас.

Под индустрией я имею ввиду не только вашего брокера, которому наплевать заработаете вы или потеряете все ваши сбережения. Любые сайты, где ежедневно сотни людей высказываются относительно акций той или иной компании, форумы, отчёты аналитиков – всё это будет сбивать вас с толку.

Грэм учит не поддаваться иррациональному влиянию фондового рынка, сравнивает прогнозы брокеров с гаданиями на кофейной гуще и развеивает иллюзии о том, что вы можете просто покупать акции крупных компаний по любым ценам. Вместо этого вы получаете стратегию и пошаговую инструкцию по выбору ценных бумаг от одного из величайших профессиональных финансовых аналитиков в истории.

Кроме инструкции по выбору ценных бумаг, в книге достаточно много примеров из прошлого, которые помогают раскрыть идеи Грэма и донести их до читателя. При первом прочтении всё это кажется излишним и не относящимся к теме, но поверьте – эти отсылки к прошлому очень важны. Джордж Сантаяна говорил: «Те, кто не помнит своего прошлого, обречены пережить его вновь». Это предостережение применимо и к фондовому рынку.

Это предостережение применимо и к фондовому рынку.

Я читал эту книгу несколько раз и каждый раз она открывалась для меня по-новому. Не знаю как это объяснить, поэтому просто советую вам попробовать прочитать её несколько раз с перерывами хотя бы в пол года. Читая её в первый раз – толком вникнуть в логику Грэма не получается. При втором прочтении в голове вырисовывается чёткая схема по выбору акций в портфель. Читая книгу в третий раз понимаешь, что в ней в принципе содержится всё, что нужно знать.

Бенджамин Грэм постулирует, что предугадать рыночную стоимость ценных бумаг невозможно, а потому стоит научиться контролировать своё поведение. Кроме того, одна из основных идей книги, как можно понять её из названия – стоимостной подход. Это значит, что найти выдающуюся компанию, акции которой торгуются на бирже – это только пол дела. Важно определить адекватную стоимость, чтобы не переплатить.

Вот что говорит об этой книге Уоррен Баффет:

с чего начать и куда инвестировать — Плюсономика

«Я учился на факультете вычислительной математики и кибернетики МГУ, кафедра математической статистики. На четвертом курсе у нас появился предмет «финансовая математика», где нам преподавали инвестиции и их технический анализ, рассказывали про рынки акций.

На четвертом курсе у нас появился предмет «финансовая математика», где нам преподавали инвестиции и их технический анализ, рассказывали про рынки акций.Первое, что мы сделали в рамках данного курса — открыли демо-счета, на которых пробовали применять методики и инвестировать виртуальные деньги. Был объявлен конкурс: нужно было составить свой инвестиционный портфель, все по уму рассчитать, применить диверсификацию и прочее. Владелец лучшего счета по доходности по итогам полугодия получал «автомат» по предмету и бутылку шампанского от преподавателя.

Так сложилось, что этот конкурс я выиграл, что и предопределило мое дальнейшее увлечение сферой инвестиций. При составлении портфеля я отошел от привычных шаблонов и формул, подошел к вопросу со стороны элементарной логики.

В тот период шла кампания по выборам в Государственную думу. Идея состояла в том, чтобы набрать в портфель бумаги государственных компаний. На успешных для «Единой России» выборах акции этих эмитентов выросли. Обычная логика победила финансовое и математическое моделирование.

Обычная логика победила финансовое и математическое моделирование.

С этого момента я стал приверженцем фундаментального анализа, где важно оценивать не просто результаты отдельной компании, динамику цен ее активов, отдельные мультипликаторы, но и прогнозировать реакцию на изменения внешней среды.

После выпуска меня пригласили на работу в частный фонд, который открыл один из выпускников нашего факультета. Здесь я занимался анализом нефтяного сектора. С первой же зарплаты открыл себе брокерский счет. Первый опыт реальных инвестиций был весьма удачный. Компания, которую я дотошно анализировал, принесла в первые три месяца 40 % абсолютной доходности. Я этому факту очень обрадовался, деньги со счета вывел.

Дальше мне пришлось испытать на себе, что бывает, когда игнорируешь базовые правила инвестирования. Нельзя вкладывать те деньги, которые тебе могут понадобиться в краткосрочной перспективе, и забывать про диверсификацию. На тот момент я вложил все свои средства в акции, на рынке случилась небольшая коррекция, на 10 % портфель просел.

Срочно понадобились деньги, деваться было некуда, пришлось фиксировать убыток. После этого рынок довольно быстро вырос обратно.

С тех пор я на собственном опыте прочувствовал необходимость всех базовых правил инвестиций: важность диверсификации, запрет на импульсивные и спонтанные покупки, вера в свой анализ. Сейчас практически все свободные средства инвестирую в то, чем сам занимаюсь — глобальный рынок акций. При этом замечу, что для начинающих инвесторов и тех, кто не готов тратить время на анализ компаний, лучшим выбором будут паевые фонды. Например, я не занимаюсь облигациями, поэтому облигационную часть портфеля сам вложил в ПИФ, так как уверен, что профессиональные управляющие принесут больше дохода».

Инвестиции для начинающих с чего начать

Эта статья расскажет вам про инвестиции для начинающих. С чего начать? Пошаговая инструкция, приведённая ниже — поможет вам спланировать создание личного капитала. А также — создать целевые фонды для реализации ваших стремлений и планов.

Независимый финансовый советник

Задать вопрос

Будучи независимым финансовым советником — за свою карьеру я проконсультировал уже большое число клиентов. И эта статья написана на основе моего профессионального опыта. В ней я изложил все важные аспекты, которые позволят вам начать инвестировать правильно.Прочтите эту статью. Вопреки мнению многих — инвестирование начинается вовсе не с выбора брокера, и покупки акций. Если вы новичок в инвестициях — текст ниже укажет вам нужное направление, и убережет вас от опасных и дорогостоящих ошибок.

Эта статья с описанием «олдскульного», консервативного подхода к долгосрочному финансовому планированию. И она не похожа на большинство похожих статей.

Потому что не призывает вас сразу же открывать инвестиционный счёт, и вкладывать деньги. Ведь прежде нужно понять — зачем вы начинаете инвестировать. И подготовиться к этому. Вот её краткое содержание:

Зачем вам инвестировать?

Важные приготовления: что нужно сделать в начале пути?

Стартовые инвестиции — гарантированный высокий инвестиционный доход

Ваш ликвидный резерв

Кредиты или резерв: чем заняться в первую очередь?

Какие книги про инвестиции для начинающих стоит прочитать

Спекуляции или инвестиции? В чём отличия — и что вам использовать

Что такое инвестиционный портфель? Кратко о портфельной теории

Как снизить риск инвестирования

План инвестирования с гарантированной доходностью и защитой капитала

Инвестиции для начинающих: с чего начать — пошаговая инструкция

Что такое инвестиции?

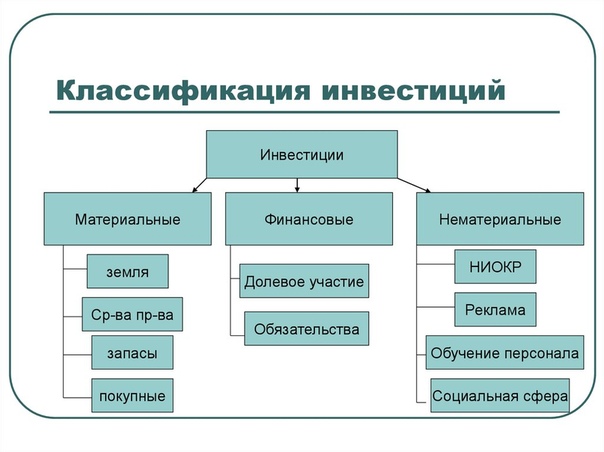

Инвестирование — это размещение капитала для того, чтобы сохранить или преумножить покупательную способность ваших средств. Инструментов для инвестирования существует большое количество.

Инструментов для инвестирования существует большое количество.

Вы можете выбирать среди акций и облигаций, взаимных фондов и ETF, структурных продуктов, фьючерсов и опционов. И многих других инструментов.

Здесь напрашивается вопрос — с чего начать инвестиции тем, кто только начинает? Давайте немного повременим с выбором конкретных инструментов инвестирования. И постараемся ответить на другой важный вопрос — а зачем вы намерены начать инвестировать?

Зачем вам инвестировать?

Эта статья написана для тех людей, которые только начинают инвестировать. Давайте поймём — а что же привело человека к мысли о том, чтобы начать инвестировать?

Срочно нужны деньги

Один из частых ответов начинающих инвестировать — мне нужны деньги. И поэтому я хочу получить крупную отдачу от своих вложений. При этом — как можно скорее.

В этом случае должен вас огорчить. Вы не по адресу.

Если вы желаете мигом срубить большой куш — вам скорее в казино. Поставив доллар — теоретически вы можете выиграть миллион.

Но вероятность такого события крайне мала. Поэтому вы почти наверняка проиграете свои деньги.

Ровно то же можно сказать про «инвестиции» в форекс, криптовалюты, сомнительные онлайн-проекты с баснословной доходностью, и пр.

Дело в том, что в инвестировании существует связь между вознаграждением, которое вы можете получить — и риском, который ради этого вам приходится на себя взять.

Если вас интересуют инвестиции как способ лёгкого и быстрого дохода — вы практически наверняка потеряете свои средства. Потому что в стремлении быстро получить крупную прибыль вам придётся пойти на крайне высокий риск. Что в итоге приведёт к потере вложенных средств.

Напомню, что инвестиции — это не про потерю денег. Это усилия, направленные на сохранение и преумножение покупательной способности вашего капитала.

Поэтому сразу же откажитесь от идеи много и быстро заработать на инвестировании. Допустим — вы согласились в этом со мной. Но вопрос ведь остался. Зачем вы намерены инвестировать?

Чтобы стать богаче

И это — вполне логичное обоснование. Ведь инвестирование увеличивает наш капитал. Значит, грамотно инвестируя — мы становимся богаче.

Ведь инвестирование увеличивает наш капитал. Значит, грамотно инвестируя — мы становимся богаче.

Один японский предприниматель, чтобы докопаться до истинной природы вещей — использовал стратегию пяти «почему». Он также последовательно задавал себе этот вопрос, планируя стратегию своей компании. И спустя годы привёл её к большому успеху.

Спросите себя — почему вы желаете стать богаче? Ведь именно ради этого вы планируете начать инвестировать.

Вряд ли кто-то намерен просто накопить сундук золота. Обладание златом и бриллиантами не приносит счастья само по себе.

Дело в другом. У каждого человека есть какие-то желания и стремления. И для реализации большинства этих желаний нам нужны деньги. Где их взять?

Инвестирование и даёт вам возможность накопить нужные средства. Тогда вы добьётесь того, что для вас важно. Это и сделает вас счастливым человеком.

Достичь своих важных целей

Скорее всего — именно это вам нужно, если вы планируете начать инвестировать. Может быть, вы просто не формулировали цель своего инвестирования таким образом.

Может быть, вы просто не формулировали цель своего инвестирования таким образом.

Если мы посмотрим в будущее — то у каждого человека есть ряд жизненных целей, которые нужно достичь. И в большинстве случаев для достижения этих целей человеку нужны деньги.

Инвестирование как раз и позволяет вам создать нужные фонды. Что же из этого следует?

Прежде, чем начинать инвестировать — поймите, в чём же состоят ваши собственные, индивидуальные финансовые цели. Почему это стоит сделать?

Потому что инвестирование — это лишь способ достижения того, что для вас важно. Точно так же автомобиль — это способ добраться до пункта назначения.

Однако, заводя двигатель в своём авто — мы уже прежде решили, куда нам нужно ехать. Ведь никто не колесит по улицам бесцельно, просто так. Отправляясь в путь — мы задали себе цель.

Точно также и в инвестировании. Прежде, чем начать инвестировать — поймите, куда «вы едете», в чём ваша цель. Когда мы говорим о личном финансовом планировании — то обсуждению и последующему планированию обычно подлежат крупные финансовые задачи. Которые требуют значительных накоплений для своего решения.

Которые требуют значительных накоплений для своего решения.

Что это может быть?

Например — покупка квартиры или дома, формирование фондов для высшего образования детей, накопление средств для открытия своего дела.

Кроме того, важнейшей задачей любого человека является создание личного капитала. Он будет необходим, чтобы обеспечивать вас пассивным доходом в то время, когда вы завершите свою карьеру. И в этом момент вам нужен будет очень значительный капитал, чтобы комфортно жить в зрелые годы. А мы все этого хотели, верно?

О том, как рассчитать размер необходимого вам капитала, и как его создать — я подробно рассказал в своем видео (также вы сможете скачать таблицу, в которую внесены все нужные формулы — и это резко упрощает расчеты). Включите мой рассказ:

Инвестиции для начинающих — важные приготовления

Итак — в целом вам ясны собственные долгосрочные финансовые цели. А значит — понятно, зачем вы намерены инвестировать. Пора ли уже начинать вкладывать деньги?

А значит — понятно, зачем вы намерены инвестировать. Пора ли уже начинать вкладывать деньги?

Пора ещё нет. Прежде, чем начинать инвестировать — нужно сделать некоторые приготовления. Давайте обсудим их.

Погашение долгов как выгодные инвестиции для начинающих

К сожалению, сегодня у многих семей в России есть долги. Это ипотека, потребкредиты, ссуды по кредитным картам и пр. Вплоть до очень дорогих микрозаймов:

Поэтому возникает логичный вопрос — как лучше поступить, если у семьи появляются свободные средства. Стоит ли их инвестировать — или погасить частично этими деньгами имеющиеся кредиты?

Скорее всего — вам стоит отправить деньги на погашение имеющихся кредитов. Почему?

Потому что процентная ставка по вашему кредиту довольно высока. И нет никакой гарантии, что при инвестировании вы получите большую доходность на вложенные средства. Но просто погасив частично кредит — вы сбережёте для себя проценты, которые не нужно будет платить банку.

Фактически — вы заработаете те средства, которые бы отдали банку в виде процентов. Вы гарантированно получите эту прибыль, досрочно погашая долги. А в инвестициях таких гарантий нет.

Поэтому при наличии кредитов их стоит ускоренно погашать. В большинстве случаев для вас это будет выгоднее, чем инвестировать свободные средства. Это будет ваша первая инвестиция для начинающих. Очень разумная и выгодная.

Здесь правда стоит сделать одну оговорку. И касается она ипотечных кредитов.

Многим семьям приходится брать ипотеку, чтобы купить себе квартиру или дом. Это очень большая ссуда, которую семьи обычно возвращают десятки лет. И если начало инвестирования отложить до полного погашения ипотеки — то для создания личного капитала вам может не хватить времени.

Поэтому гасить досрочно стоит все свои кредиты, помимо ипотеки. Это вполне можно делать за счёт вашего текущего дохода, разумно планируя личный бюджет. К тому же ставка по мелким кредитам заметно обычно выше ипотечной — поэтому погашать досрочно небольшие кредиты будет выгоднее всего.

Если же ваш доход заметно вырос, и позволяет досрочно погашать также и ипотеку — делайте это. Так вы приближаете день освобождения от долговой кабалы — и сберегаете средства, которые отдали бы банку за пользование кредитом.

Создание вашего ликвидного резерва

Наверняка многие знают, что слово «кризис» в китайском языке состоит из двух иероглифов. Которые именуются «опасность» и «возможность». Какое же отношение это имеет к теме статьи про инвестиции для начинающих?

Будучи инвестором — вы наверняка столкнётесь с кризисами на финансовых рынках. Это опасность. Но в то же время для прозорливого инвестора это время возможностей.

Ведь во времена кризиса многие активы резко падают в цене. И это — отличное время для покупок. Потому что вы можете приобрести качественные ценные бумаги с огромным дисконтом.

Но для этого вам нужны деньги. Откуда их взять?

Ответ прост — вам нужен денежный «неприкосновенный резерв». Это наличные средства, или же активы, которые очень быстро и без высоких издержек — можно превратить в кэш.

Этот резерв также ещё называют финансовой подушкой безопасности. И это название не случайно — ведь денежный резерв играет двоякую роль. Помимо средств для инвестирования в выгодные моменты рыночных спадов — этот резерв также и обеспечивает финансовую безопасность нашей семьи на случай непредвиденных событий.

Что это может быть? Ситуаций, когда нам срочно нужны деньги — может быть очень много.

Например — травма, или же долгая болезнь кормильца может оставить семью без текущего дохода. В результате семья окажется в очень тяжёлой финансовой ситуации.

И чтобы этого не произошло — грамотные в финансовом отношении люди создают свой финансовый резерв. Включите моё видео с рассказом о том, каким должен быть финансовый резерв — и как его правильно хранить:

Каким же должен быть размер нужной вам подушки безопасности? Её размер зависит от вашего семейного статуса.

Сколько денег нужно иметь в качестве ликвидного резерва?

Для одинокого человека размер ликвидного резерва должен составлять 3-6 месячных расходов человека. Если же у вас есть семья и детишки, то необходимый вам наличный запас составляет от 6 до 12 месячных расходов семьи.

Обладая резервом такого размера — вы спокойно сможете решить внезапно возникшие в жизни проблемы. При этом вы и ваши близкие не будут испытывать финансовых проблем.

Почему не стоит начинать инвестирование без ликвидного резерва? Потому что инвестирование — это размещение средств в различные финансовые инструменты. Рыночная стоимость которых может значительно меняться со временем. Как расти — так и падать.

Представьте, что у вас нет ликвидных средств. И вдруг случилась житейская проблема, которая немедленно требует средств для своего решения. Немедленно — вот прямо сейчас.

Если ликвидного резерва у вас нет — вам остаётся лишь что-то продать из своих инвестиций. И если рынок сейчас на дне — вы продадите своих активы за минимальную цену. Тем самым зафиксируете крупный убыток.

Тем самым зафиксируете крупный убыток.

При инвестировании мы стремимся к обратному. Наша задача — преумножать капитал. И поэтому не стоит начинать инвестировать до тех пор, пока у вас нет ликвидного резерва.

Что важнее — погашать кредиты, или создавать свой денежный резерв?

У многих людей нет денежного резерва — но при этом есть долги. И возникает вопрос — что же делать в первую очередь? Погашать кредиты или формировать финансовую подушку безопасности?

В такой ситуации я бы рекомендовал человеку в первую очередь создавать свой финансовый резерв. Почему?

Потому что эти накопления обеспечивают финансовую безопасность вам, и вашим близким. На случай проблем с текущим доходом — у вас будут средства, чтобы обеспечить потребности своей семьи. А при возникновении каких-то житейских неурядиц — вы сможете быстро решить возникшую проблему.

Если вы сразу же приметесь за ускоренное погашение кредитов — то это не позволит вам создать свой денежный резерв. А это — важнейший элемент финансовой устойчивости семьи. Всего же таких элементов три — включите мой краткий рассказ об этом:

А это — важнейший элемент финансовой устойчивости семьи. Всего же таких элементов три — включите мой краткий рассказ об этом:

Поэтому очерёдность такова. В первую очередь — создайте свой финансовый резерв. И лишь затем приступайте к ускоренному погашению кредитов, если они у вас есть.

Получите нужные знания по инвестированию

Скорее всего — вам потребуется время, чтобы погасить взятые кредиты. Вам также нужно время, чтобы создать должного размера финансовый резерв.

Используйте это время правильно. С чего мы начинаем любое незнакомое дело? Правильно — с обучения.

И поэтому инвестиции для начинающих тоже стоит начать с обучения. Есть хорошие книги, которые помогут вам правильно начать инвестировать. Я бы рекомендовал вам две из них.

Первая книга — это «Манифест инвестора» Уильяма Бернстайна:

инвестиции для начинающих — с чего начать? Пошаговую инструкцию поможет вам составить хорошая книга по теме

Она поможет вам продумать свой инвестиционный путь. Чтобы в нынешнем нестабильном и непредсказуемом мире принимать взвешенные инвестиционные решения.

Чтобы в нынешнем нестабильном и непредсказуемом мире принимать взвешенные инвестиционные решения.

И вторая книга — «Всё о распределении активов», которую написал Ричард Ферри:

Эта книга поможет вам грамотно сформировать свой собственный инвестиционный портфель.

Финансовая безопасность ваших близких

В своё время я начал именно с книг. Четверть века назад, когда я только ещё делал свои первые шаги в инвестировании — я купил толстенную книгу «Основы инвестирования», авторы Гитман и Джонк. Основательный учебник — почти тысяча страниц.

И в начале этой книги, сразу же после определения целей инвестирования — было указано следующее:

инвестиции для начинающих включают в себя страхование жизни

Поймите — люди начинают инвестировать, чтобы обеспечить финансовое благополучие для себя и своих близких. Однако инвестирование — это долгий путь. И на этом пути есть риск, способный помешать созданию вашего капитала.

Ведь большинство семей создаёт капитал за счёт регулярного инвестирования части своего дохода. Но задумайтесь — что будет, если вдруг не станет кормильца? Который обеспечивает семью, и за счёт дохода которого совершаются все инвестиции?

Но задумайтесь — что будет, если вдруг не станет кормильца? Который обеспечивает семью, и за счёт дохода которого совершаются все инвестиции?

В этой ситуации инвестирование немедленно прекратиться. А значит и капитал создан не будет.

Кроме того — в подобных обстоятельствах у семьи немедленно появятся проблемы с текущим доходом. И поэтому важнейшей инвестицией для начинающих, финансовым фундаментом семьи должно стать страхование жизни кормильца(цев).

Особенно важно это сейчас, в эпоху пандемии. К сожалению — все мы были свидетелями того, как молодые и сильные люди внезапно покидали наш мир из-за болезни. Страхование жизни обеспечит семью деньгами на случай критических событий.

Включите моё видео с рассказом о том, как страхование жизни обеспечивает финансовую безопасность семьи:

Начинаем инвестировать

Итак, все приготовления позади. Вы создали свой финансовый резерв, и погасили дорогие кредиты. А также обеспечили безопасность своих близких с помощью страхования жизни.

Вы создали свой финансовый резерв, и погасили дорогие кредиты. А также обеспечили безопасность своих близких с помощью страхования жизни.

И теперь нам пришло время поговорить собственно про инвестиции для начинающих.

Инвестиции — это вложения в бизнес

Если вы задумаетесь, то обнаружите что инвестиции — это фактически вложения в какой-либо бизнес. Потому что лишь бизнес способен генерировать прибыль.

Однако между вами и бизнесом могут быть посредники. Которые забирают себе часть прибыли. Но при этом — берут на себя и часть риска.

Например, вы открываете депозит в банке. Чтобы выплатить вам процентный доход, и заработать себе прибыль — вложенные вами деньги банк выдаёт в качестве кредита какому-то бизнесу. Бизнес получает прибыль — и вы, и банк зарабатываете.

Вы можете пойти и другим путём. Например — купить облигацию этого бизнеса. Тогда между вами и бизнесом не будет посредника в виде банка. Ваша прибыль вырастет — но и риск также станет выше.

Думаю — основная идея понятна. Поскольку лишь бизнес генерирует ваш доход — то любые ваши инвестиции в конечном итоге работают в каком-либо бизнесе.

Отсюда возникает логичная идея. Если вкладывать деньги напрямую в бизнес — то всю прибыль от его работы можно забирать себе. Не делясь при этом ни с какими посредниками.

Именно поэтому под термином «инвестирование» многие люди понимают открытие брокерского счёта с последующей покупкой акций.

Конечно же, инвестирование — это не только вложения в акции. Грамотный подход к инвестированию состоит в формировании инвестиционного портфеля из различных классов активов — о чём мы поговорим ниже. Однако в вашем инвестиционном портфеле наверняка будет существенная доля акций. И это рождает следующий вопрос.

Инвестиции или спекуляции?

Давайте поймём, что вы намерены делать — инвестировать или спекулировать? И чтобы ответить на этот вопрос, нужно понять — чем же отличаются эти два подхода.

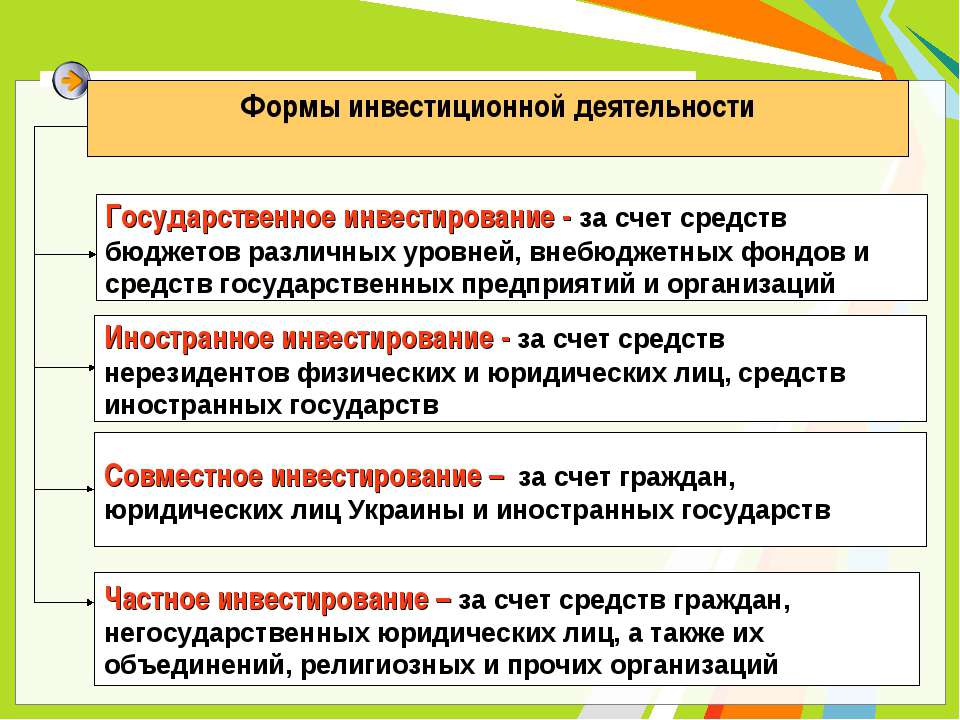

Под инвестированием я понимаю долгосрочные вложения в бизнес. Ведь бизнес создаётся для получения прибыли. И став совладельцем предприятия после покупки акций — вы будете получать часть прибыли от этого бизнеса. Именно для этого и покупает акции долгосрочный инвестор.

Ведь бизнес создаётся для получения прибыли. И став совладельцем предприятия после покупки акций — вы будете получать часть прибыли от этого бизнеса. Именно для этого и покупает акции долгосрочный инвестор.

Спекулянт же стремится получить прибыль за счёт колебания стоимости ценных бумаг — и как можно скорее. Это краткосрочные действия.

Спекулянта не интересует долгосрочная прибыль бизнеса. Для него важна динамика цен на акции, а также моменты входа и выхода из рынка ценных бумаг.

Долгосрочное инвестирование может быть реализовано в форме «купи и держи». Грамотно выстроенный бизнес, которым вы владеете через покупку акций — будет генерировать определённую норму доходности. И это будет та прибыль, которую приносят ваши инвестиции в пассивном режиме.

При таком подходе вы спокойно можете переключить внимание на свою профессию, семью и хобби. Ведь пассивный подход к инвестированию не потребует много времени для управления вашим инвестиционным портфелем.

Спекуляции же подразумевают серьёзное погружение в рынок. Каждодневный поток экономических и политических новостей, корпоративные события и действия центральных банков — всё это постоянно нужно держать в поле своего внимания. Ведь любая новость может привести к мощному движению на рынке. Есть ли у вас время для этого? Но даже не это главное.

Каждодневный поток экономических и политических новостей, корпоративные события и действия центральных банков — всё это постоянно нужно держать в поле своего внимания. Ведь любая новость может привести к мощному движению на рынке. Есть ли у вас время для этого? Но даже не это главное.

Самый важный вопрос здесь таков: за счёт чего получает прибыль успешный спекулянт? Ответ таков — он выигрывает деньги, которые проиграли другие, менее успешные спекулянты. О чём это говорит?

Выйдя на финансовый рынок в качестве спекулянта — вы будете играть против очень опытных игроков. Или даже целых команд — к числу которых можно отнести отделы банков, и брокерских компаний. Дворовой футболист против первой лиги.

Поэтому, если вы рассматриваете инвестиции для начинающих — это точно не для вас. Силы неравны — пытаясь спекулировать, вы наверняка потеряете свои деньги.

Поэтому далее мы будем говорить только об инвестициях. Понимая под этим термином грамотные долгосрочные вложения.

Кратко о портфельной теории

Если вы интересуетесь темой инвестирования — вы часто слышите словосочетание «инвестиционный портфель». Что это такое?

Под инвестиционным портфелем понимают совокупность активов, в которые человек инвестировал свои средства. Почему же речь идёт про совокупность активов?

Основоположник портфельной теории Гарри Марковиц математически доказал, что инвестирование в различные активы снижает риск инвестирования, и/или увеличивает инвестиционную доходность.

Например, нередко стоимость золота и акций растёт разнонаправленно. Во времена финансовых кризисов стоимость акций падает, а цена золота растёт. Потому что в неспокойные времена люди вкладывают деньги в золото, стремясь сохранить свои сбережения.

И поэтому стоимость портфеля, в котором одновременно есть и акции, и золото — будет меньше падать в цене по сравнению с портфелем, состоящим только лишь из одних акций. Так портфельный подход снижает риск вашего инвестирования.

Поэтому грамотный инвестор не будет выбирать какой-то отдельный актив. Он будет сочетать в своём портфеле различные активы.

Какие же активы добавлять в свой портфель — и в каких пропорциях? Ответ на этот вопрос будет индивидуальным для каждого человека. Ведь ответ зависит от срока, на который вы планируете инвестировать. Чем больше времени для инвестирования есть у человека — тем больший риск он может себе позволить при инвестировании.

Также состав вашего портфеля будет зависеть и от вашего риск-профиля. Каждый человек по разному относится к риску. Ваше отношение к риску нужно учитывать — чтобы вам комфортно было вести свою инвестиционную программу.

Важно понимать, что даже если вы супер-консервативный инвестор — вам нужно иметь определённую долю акций в своём портфеле. Ведь это снизит риск вашего инвестирования. За доказательство этого факта г-н Марковиц получил Нобелевскую премию.

Если вам интересно узнать больше про портфельную теорию и грамотное управление свои инвестиционным портфелем — прочтите пожалуйста мою статью «финансовое планирование и инвестиционный портфель».

Как же вам составить свой инвестиционный портфель? Вы можете сделать это самостоятельно. Или же обратиться за консультацией к независимому финансовому советнику.

Как снизить риск инвестирования

Любое инвестирование предполагает риск. Особенно важно это понимать, поскольку в этой статье мы обсуждаем инвестиции для начинающих, и ваши первые шаги — с которых стоит начать.

Однако, если действовать правильно — можно серьёзно снизить риск своего инвестиционного портфеля. Что здесь стоит учесть? Я бы выделил несколько важных моментов.

- Инвестируйте на долгий срок

Природа финансовых рынков такова, что стоимость акций на длительных сроках растёт. Например, за минувший век средняя инвестиционная доходность крупных акций компаний США составила 6-7% после вычета инфляции:

Конечно, в периоды крупных финансовых кризисов были глубокие провалы в стоимости ценных бумаг. Однако спустя время рынок восстанавливался, и рос дальше. Поэтому длительный срок инвестирования защищает вас от убытков при инвестировании на финансовых рынках.

Отсюда следует закономерный вывод — начинайте инвестировать как можно раньше. Длинный инвестиционный горизонт уже сам по себе будет защищать вас от убытков и потерь.

- Откажитесь от точечного выбора акций и облигаций

Основа инвестиционного портфеля для создания капитала — это акции. Их можно точечно выбирать на рынке, и добавлять в свой портфель.

Но в таком случае вы сталкиваетесь с риском банкротства этой компании. Ведь если она станет банкротом — вы потеряете все деньги, вложенные в акции этой компании. И это может принести вам серьёзные убытки.

Для начинающих инвесторов гораздо безопаснее будет не выбирать акции каких-то компаний — а инвестировать средства в широкий класс акций сразу. Это можно сделать через покупку индекса ценных бумаг.

Тогда вы будете владеть скромными частями — но одновременно очень многих компаний. И возможный крах одной из них не принесёт вам серьёзных убытков.

Между тем вложенные вами средства будут участвовать в росте фондового рынка. Так вы сможете получить существенную инвестиционную доходность, не подвергая свои средства слишком высокому риску.

Так вы сможете получить существенную инвестиционную доходность, не подвергая свои средства слишком высокому риску.

Такой же подход можно применить и при покупке облигаций. Вместо точечного выбора отдельных бумаг подберите подходящие паевые или взаимные фонды. Тогда вы снимите с себя риск банкротства отдельного эмитента. И обеспечите себе широкую диверсификацию в нужном классе активов.

- Рассмотрите инвестиционные планы с защитой капитала

Если вы начинающий в инвестициях — возможно, вам стоит начать с планов, которые обеспечивают защиту капитала.

План инвестирования с защитой капитала и гарантированной доходностью

При инвестировании на финансовых рынках при использовании контрактов с защитой капитала нельзя получить убыток. Поэтому такие контракты очень удобны, если мы говорим про инвестиции для начинающих.

Кроме того, при длительном инвестировании помимо защиты от убытков подобные контракты также гарантируют определённую минимальную доходность. Позволяя при этом участвовать в росте фондовых рынков.

Позволяя при этом участвовать в росте фондовых рынков.

Примером такого контракта может быть инвестиционный план SP500 компании Investors Trust. Эти контракты позволяют инвестировать без риска убытков, вкладывая средства на фондовых рынках США, или Европы.

Включите мой рассказ с подробным обзором этого инвестиционного плана:

Инвестиции для начинающих — какой использовать инвестиционный счёт

Как уже звучало в этой статье — основой инвестиционного портфеля для создания капитала являются акции. Именно эти активы имеют серьёзный потенциал роста на длительных промежутках времени.

И поэтому вам нужен инструмент для покупки этих активов. Это может быть либо брокерский счёт — либо инвестиционный счёт в страховой оболочке. И если с брокерским счётом многие знакомы — то второй инструмент для многих в России пока неизвестен.

Речь идёт о unit-linked планах, которые также ещё принято называть английским способом инвестирования. Упрощая, можно сказать — что это аналог брокерского счёта в страховой оболочке. Скачайте мой обзор подобного типа контрактов:

Упрощая, можно сказать — что это аналог брокерского счёта в страховой оболочке. Скачайте мой обзор подобного типа контрактов:

У каждого из этих инструментов есть свои плюсы и минусы. Их обсуждение не является темой этой статьи. При этом стоит отметить, что у unit-linked планов есть важное преимущество — они позволяют человеку автоматизировать создание личного капитала.

Для большинства людей задача по созданию личного капитала решается за счёт регулярного сбережения части своего текущего дохода. С последующим грамотным инвестированием этих средств.

И основная проблема для многих людей состоит в том, чтобы инвестировать регулярно. Несложно открыть инвестиционный счёт, и сделать один-два взноса. Но вкладывать средства на постоянной основе десятки лет — очень сложная для многих задача.

Удобство unit-linked планов в том, что они автоматизируют регулярные взносы. Компания-провайдер ежемесячно списывает с карты комфортную вам сумму. И помещает средства в сформированный вами инвестиционный портфель.

Годы летят быстро. И вдруг вы обнаруживаете, что на вашем инвестиционном счету уже создан значительный капитал. Регулярность сбережений очень способствует формированию вашего личного капитала.

Кстати говоря — вы не обязаны выбирать что-то одно. Вы можете одновременно использовать и unit-linked план, и брокерский счёт. Ряд моих клиентов так и делают.

Это обеспечивает им дополнительную степень надёжности — потому что капитал хранится на разных счетах. Кроме того — два счета позволяют использовать разные стратегии инвестирования на каждом из них.

Сформируйте свой инвестиционный портфель

Итак, вы выбрали и открыли для себя удобный инвестиционный счёт. А значит — пришло время приступить к инвестициям. Так во что же вам вложить деньги?

Ответ мы уже знаем. Вам нужен инвестиционный портфель, который сочетает в себе разные классы активов. Да, я понимаю — хотелось бы чётких инструкций. И конкретных советов по инвестициям для начинающих — с чего начать, в какие активы вкладывать деньги.

Но конкретных советов, к сожалению — не будет. Потому что инвестиционный портфель каждому человеку нужно подбирать индивидуально. Ведь у каждого из нас свои цели, своё отношение к риску. И свой индивидуальный временной горизонт для инвестирования. Нет тут общих решений.

Как же быть вам тогда? Есть два варианта.

Первый — изучить тему самостоятельно. И самому сформировать свой инвестиционный портфель.

Второй путь, если вы обдумываете инвестиции для начинающих — обратиться за консультацией к финансовому советнику. Он обладает нужной квалификацией, и поможет вам решить эту задачу. Я рассказал о том, как строится эта работа — включите:

И когда ваш портфель сформирован — инвестируйте регулярно. Лишь постоянные инвестиции с течением времени помогут вам создать личный капитал. Который необходим для решения ваших индивидуальных задач.

Инвестиции для начинающих: с чего начать — пошаговая инструкция

И в завершение этой статьи позвольте предложить вам пошаговую инструкцию — с чего начать инвестиции для начинающих. Вот основные шаги:

Вот основные шаги:

- Поймите — в чём ваши цели

Мы инвестируем, чтобы иметь средства для решения своих важных задач. Подумайте — в чём ваши задачи? Здесь можно прочесть про универсальные финансовые цели, которые есть в жизни многих людей.

- Сделайте необходимые приготовления

Прежде, чем начинать инвестировать — вам нужно создать свой ликвидный резерв.

Далее — в ускоренном порядке погасите свои кредиты, если они у вас есть (за исключением ипотеки — это очень крупный долг, его приходится погашать по графику). Это разумно сделать — потому что доходность вашего инвестирования вряд ли будет больше ставки по кредиту.

Что делать в случае, если кредиты есть — а ликвидного резерва нет? Тогда в первую очередь создавайте свою подушку безопасности. И затем погашайте кредиты.

Если вы являетесь кормильцем семьи и зарабатываете свыше 60% её совокупного дохода — откройте себе хорошее страхование жизни.

Большинству людей потребуется время, чтобы выполнить эти предварительные шаги. Используйте это время, чтобы реализовать следующий пункт.

Используйте это время, чтобы реализовать следующий пункт.

- Получите необходимые знания

Выше в статье я привёл список хороших книг, которые помогут вам инвестировать правильно. Есть также и хорошие онлайн-курсы по теме. Уделите время самообразованию в этой сфере. Ведь от грамотного управления личными финансами сильно зависит качество жизни всей вашей семьи.

- Определите структуру своего инвестиционного портфеля

Она индивидуальна для каждого человека. Поскольку зависит от горизонта инвестирования, целей человека и его склонности к риску.

Получив необходимые знания — вы сможете выполнить эту работу сами. Как вариант — портфель для вас может составить независимый финансовый советник.

- Откройте инвестиционный счёт

Вы можете использовать российский или зарубежный брокерский счёт, или же инвестиционный план unit-linked. Контракты unit-linked помогают создавать капитал за счёт того, что они автоматизируют регулярные взносы в план.

- Разместите средства в портфель

К этому моменту вы знаете — из чего должен состоять ваш инвестиционный портфель. И открыли счёт для инвестирования. Купите с использованием этого счёта нужные вам активы. И сформируйте тем самым свой инвестиционный портфель.

- Инвестируйте регулярно

Инвестирование — это долгосрочный процесс. И для создания значительного капитала вам нужно инвестировать постоянно.

Поэтому делайте регулярные взносы в свой инвестиционный портфель. Это позволит вам создать фонды для решения своих важных жизненных задач. Ведь мы инвестируем именно ради этого.

Надеюсь, что к завершению этой статьи вы уже прекрасно понимаете — с чего начать инвестиции для начинающих. И пошаговая инструкция, приведённая в статье — поможет вам грамотно стартовать.