Куда лучше вложить деньги в 2021 – 2022, чтобы не потерять. Правила инвестирования

Хранящиеся дома деньги обычно постепенно теряют свою ценность из-за увеличения стоимости большого ряда товаров.

Люди, которые не хотят пускать ситуацию на самотек, поступают грамотно. Что на этот счет рекомендуют специалисты? Куда эксперты советуют инвестировать, чтобы сохранить или даже приумножить сбережения? Рассказываем об этом в данном материале.

Содержание:

Как и куда инвестировать деньги?

Основной пункт выбора способа капиталовложения – минимальный риск потери денег.

Перед тем, как принять решение, необходимо тщательно изучить метод сохранения и увеличения капитала.

Экономисты с опытом дают следующие советы:

- Инвестировать только свободные средства.

- Не вкладывать деньги, взятые в долг или кредит: если вы потеряете их, то серьезные материальные проблемы неизбежны. Многие берут следующий кредит, чтобы погасить предыдущий, потом еще один и так далее.

- Какой бы способ инвестирования вы ни выбрали, перед его реализацией найдите другой источник дохода.

- Придумайте план капиталовложения и строго следуйте ему. Однако если того требует ситуация на финансовом рынке, меняйте схему инвестирования, корректируйте ее.

- Контролируйте вложенные средства.

Соблюдение этих правил поможет избежать многочисленных ошибок и вложить деньги успешно.

Однако помните, что средства нужно не только сберечь, но и увеличить. Наиболее популярный метод для этого – покупка недвижимости. Этот способ позволяет сохранить сбережения даже в кризис, а после выхода из него – получить прибыль, в некоторых случаях удвоенную.

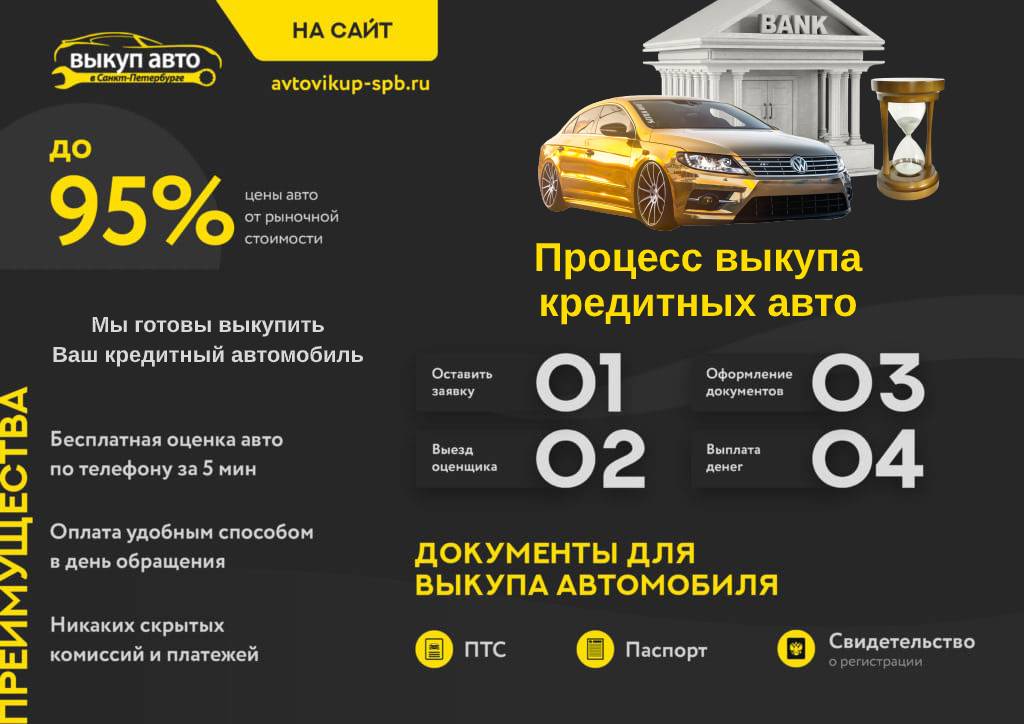

Того же нельзя сказать о другом имуществе, например, о приобретении автомобиля. Ценность машины через определенное время после заключения сделки падает, соответственно, при перепродаже она не может окупиться полностью.

К примеру: автомобиль дешевеет примерно на 15% уже через один год после покупки. Через три года его можно продать только за половину первоначальной стоимости. Такое капиталовложение трудно назвать долговременным и выгодным.

Через три года его можно продать только за половину первоначальной стоимости. Такое капиталовложение трудно назвать долговременным и выгодным.

Однако если вкладывать в недвижимое имущество, то, сдавая его в аренду, можно иметь регулярный пассивный доход. Также можно получить хорошую разовую прибыль после перепродажи помещения. Почему с машиной так, а с жилой или коммерческой недвижимостью – по-другому? Потому что дома, квартиры, склады, офисы и участки земли регулярно дорожают, особенно в странах, которые становятся все больше популярными среди эмигрантов и туристов.

Пример такого государства – Турецкая Республика. Спрос на местные квартиры, виллы, офисы, склады, другие помещения для ведения бизнеса, а также земельные участки под застройку и развитие сельского хозяйства постоянно растет, причем такое имущество становятся все больше востребованным как среди арендаторов, так и среди покупателей. Именно поэтому покупать недвижимость в Турции и сдавать ее либо перепродавать весьма выгодно.

Вложение в турецкую недвижимость более привлекательно, чем в российскую.

- Средняя стоимость квадратного метра в России больше, чем в Турции.

- Уровень жизни в Турецкой Республике на порядок выше. К примеру, минимальная зарплата и пенсия здесь больше, цены на товары повседневного спроса во многих городах ниже и так далее.

- Сдать жилье как в долгосрочную, так и в краткосрочную аренду в Стамбуле и Анкаре, а также на турецких курортах проще, чем в Москве и приморских населенных пунктах России. Особенно владельцам российских квартир и коттеджей трудно найти постояльцев в холодное время года. Так, если летом в прибрежных городах есть арендаторы, то весной, осенью и зимой большинство помещений пустует. В теплых турецких регионах по-другому: путешественники, которые обычно снимают жилье на две – три недели, есть круглый год, а на длительный период квартиры и дома в Турции арендуют многочисленные эмигранты.

Те, у кого на турецкие жилые и коммерческие квадратные метры не хватает полной суммы, оформляют кредиты. Ипотека в Турции сегодня доступна даже иностранным гражданам. Кредитные ставки зачастую ниже, чем чистый арендный доход, поэтому бояться, что плата постояльцев не будет покрывать ежемесячные выплаты долга, не нужно.

Инвестиции в недвижимость за рубежом

Такой способ инвестирования на сегодняшний день признан одним из самых надежных путей сохранения и увеличения материальных средств.

Чтобы капиталовложение было выгодным, сначала оцените возможные риски и рассчитайте хотя бы минимальную прибыль.

Особенности инвестирования

Собираясь инвестировать в помещение за рубежом, учитывайте явные и скрытые затраты. К примеру, покупатель турецкой недвижимости платит не только за само помещение, но и еще за ряд услуг.

- Налог на приобретение объекта.

- Госпошлина при оформлении ТАПУ (свидетельства о праве собственности).

- Работа переводчика, который обязательно должен присутствовать на сделках с участием иностранцев (300 евро).

- Оформление доверенности у нотариуса, если сделку проводит представитель инвестора (100 – 150 евро).

- Услуги риелторской организации (три процента от суммы покупки).

- Получение техпаспорта на имущество, если объект новый (примерно 300 – 1000 евро).

- Оформление страховки недвижимого имущества (15 – 150 евро в зависимости от технических особенностей помещения).

- Оформление договора о подключении коммунальных услуг (200 – 300 евро при покупке новостройки и 60 – 150 евро за переоформление на другого владельца, если речь идет о «вторичке»).

Оценка рентабельности

Чтобы вложения были результативными, нужно сделать оценку их рентабельности. Для этого учитывайте следующие параметры:

- затраты на покупку помещения, в том числе – выплата основной стоимости, размер налога и других дополнительных расходов;

- если оформляется ипотека, то ставки по кредиту и размер ежемесячных взносов на погашение долга;

- регулярные расходы на содержание помещения;

- возможный годовой доход от сдачи в аренду.

Давайте разберем каждый этот пункт отдельно.

- Итак, единовременные расходы при приобретении – это не только стоимость покупки, налоговые сборы, плата за страхование имущества, взносы при постановке недвижимости на учет, оплата услуг нотариуса, юристов, агентов, но и траты на ремонт помещения, его меблировку, оформление юридического лица.

- Регулярные расходы – это айдат, налог на прибыль от аренды, если сдаете имущество, оплата услуг управляющей компании, ежемесячные выплаты долга по ипотеке, если недвижимость взята в кредит, оплата коммунальных услуг (иногда воду, газ и электричество оплачивают постояльцы).

- Кроме того, возможен мелкий или капитальный ремонт в процессе эксплуатации помещений, а также судебные издержки, если арендаторов придется выселять с помощью суда (это может быть в случае, если вы решите разорвать договор раньше срока).

Для получения ежегодной прибыли нужно учитывать плату арендаторов без вычета расходов, чистый доход после всех платежей и трат, а также возможное увеличение стоимости объектов, если вы планируете перепродать его.

Для уменьшения рисков и покупки оптимального варианта перед заключением сделки тщательно изучите рынок недвижимости. В поиске помещения обратитесь за помощью к опытным риелторам, ведь они могут рассказать о тонкостях турецкого законодательства, помогут увидеть перспективы окупаемости, объяснят специфику оформления сделки. Но профессионалы готовы помочь не только теоретически. Риелторы, оценщики и юристы с удовольствием проведут вас по всем этапам сделки купли-продажи. Таким образом, вы не только сохраните имеющиеся средства, но и приумножите свой капитал.

Turk.Еstate поможет купить недвижимость в Турции

На сайте-агрегаторе Turk.Еstate найдутся объекты под ваши требования, для любой цели, на разные вкусы и кошельки.

Здесь представлены офисы, рестораны, кафе, земельные участки, виллы и квартиры в Турции. Сотрудники веб-портала, строительных компаний и риелторских агентств помогут вам выбрать объект, оформить и получить документы. Стать собственником турецкой недвижимости с нами удобно, выгодно и надежно!

Стать собственником турецкой недвижимости с нами удобно, выгодно и надежно!

Где хранить деньги: в банке или дома

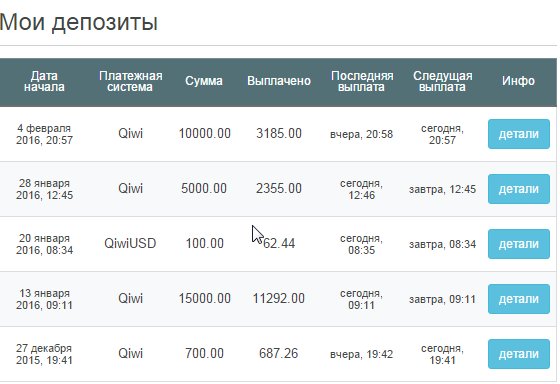

Если планируется выполнить крупное приобретение, то выгоднее поместить капитал в банк. Открывая депозит, клиент получает прибыль с вложенных сбережений. Какой именно она будет, зависит от условий, предложенных банковским учреждением. Эксперты рекомендуют такой способ хранения денег по нескольким причинам:

- минимален риск потратить накопленные сбережения не по целевому назначению;

- вклад защищен от инфляции.

При открытии вклада стоит уточнить условия сотрудничества: возможность пополнять счет в период действия договора с банком или снимать частично деньги. Например, классический депозит позволяет получить максимальный доход, но владелец не может изменять сумму денежных средств. При долгосрочном вкладе с возможностью пополнения клиент получает высокий доход при фиксированной процентной ставке.

Многие граждане сегодня во время кризиса или дефолта стремятся снять свои деньги со счетов в банке, не особо доверяя кредитным учреждениям. С одной стороны их опасения можно понять. Множество банков ежегодно теряют лицензии. Так в 2018 году 55 учреждений лишили прав на осуществление деятельности. В 2019 году еще 24 банка были закрыты. Несмотря на такое положение, граждане продолжают доверять свои сбережения надежным учреждениям.

Как хранить деньги в банках?

Одним из популярных способов хранить и приумножить собственные сбережения – это использовать накопительные страховые программы. К положительным сторонам относят надежность инструментов защиты вкладов. К минусам – долгосрочность договора. При досрочном расторжении могут быть начислены штрафы.

Следующим популярным вариантом хранения денег считается открытие расчетного банковского счета. В любой момент времени владелец может снять необходимую сумму, перевести или оплатить покупки. В случае потери банковской карты счет можно заблокировать, тем самым денежные средства не будут потеряны. Приумножение капитала по сравнение с депозитом будет минимальным, в среднем 6-8 % годовых.

Приумножение капитала по сравнение с депозитом будет минимальным, в среднем 6-8 % годовых.

Хранение в драгоценных металлах – один из наиболее эффективных и надежных способов сбережения денежных средств сегодня. Он защищает вложения от кризисов, дефолтов и инфляции, поэтому плюсы очевидны. Цены на драгоценные металлы регулярно повышаются. Такой способ позволит приумножить сбережения.

Кредитно-финансовые учреждения предоставляют услугу хранения денег в банковской ячейке. Она выдается клиенту на определенный срок. Банки гарантируют высокий уровень безопасности денежных средств и полную анонимность заключения договора. Его условием является оплата аренды ячейки, доступ к которой клиент получает в рабочее время и по дополнительному запросу. Заключать договор хранения денег следует в банках с положительной репутацией. В обязательном порядке подписывают договор страхования содержимого банковской ячейки. Данные меры говорят о повышенных мерах безопасности.

Следующий способ хранить деньги заключается в переводе наличных сбережений в электронный вариант. Для того чтобы открыть электронный кошелек, требуется пройти процедуру регистрации и пополнить счет. Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.

Для того чтобы открыть электронный кошелек, требуется пройти процедуру регистрации и пополнить счет. Преимуществом является возможность снимать и переводить сбережения в наличные денежные средства, оплачивать покупки онлайн. К недостаткам относят повышенные комиссии за транзакции и зависимость от курса валют на мировом финансовом рынке.

Где можно еще хранить деньги? Финансовые специалисты советуют как вариант вложение в ценные бумаги – покупка акций, векселей и закладных документов. Такой способ гарантирует получения прибыли при успешных сделках компании. Недостатком является колебание курса акций и высокий риск из-за кризиса на рынке ценных бумаг.

Получайте выгодные проценты от вкладов уже сейчас

Где хранить деньги дома?

Часть граждан не доверяют банкам и прочим кредитным учреждениям. Поэтому они предпочитают хранить деньги дома. Этот простой способ не отличается надежностью, так как со временем деньги обесцениваются и не приносят человеку прибыль. К тому же вероятность потерять или быть обокраденным достаточно велика. Несмотря на это часть населения предпочитают иметь определенную сумму наличными на так называемый «черный» день. Где можно хранить деньги дома? Один из вариантов – оставлять накопления, ценные бумаги, драгоценные металлы в сейфе или другом надежном месте. Существуют определенные риски, связанные с этим:

Поэтому они предпочитают хранить деньги дома. Этот простой способ не отличается надежностью, так как со временем деньги обесцениваются и не приносят человеку прибыль. К тому же вероятность потерять или быть обокраденным достаточно велика. Несмотря на это часть населения предпочитают иметь определенную сумму наличными на так называемый «черный» день. Где можно хранить деньги дома? Один из вариантов – оставлять накопления, ценные бумаги, драгоценные металлы в сейфе или другом надежном месте. Существуют определенные риски, связанные с этим:

- проникновение злоумышленников и кража ценностей;

- возникновение пожара, затопления или других неблагоприятных обстоятельств, в результате которых можно потерять свои накопления;

- постоянные траты, так как доступность денежных средств позволит чаще расходовать их.

Где лучше хранить деньги?

Однозначно ответить на этот вопрос вряд ли будет возможно. Каждый гражданин выбирает оптимальный вариант, исходя из собственных предпочтений, уровня доверия и финансовых потребностей. Но для того, чтобы личные сбережения стали приносить прибыль, следует обращаться в банки. Дебетовые и кредитные карты позволяют не только пользоваться заемными средствами, но и хранить деньги с приумножением. Для этого следует отключить платные услуги, подключить страховку и другие опции для обеспечения безопасности денежных средств на счету.

Но для того, чтобы личные сбережения стали приносить прибыль, следует обращаться в банки. Дебетовые и кредитные карты позволяют не только пользоваться заемными средствами, но и хранить деньги с приумножением. Для этого следует отключить платные услуги, подключить страховку и другие опции для обеспечения безопасности денежных средств на счету.

Подводя итог, стоит заметить, что одним из безопасных и удобных способов хранить деньги является структуризация накоплений. Разделите имеющуюся денежную сумму на части, вложите их в разные финансовые направления. Такой способ позволит уберечь сбережения от рисков, сохранить и приумножить капитал.

Накопительные продукты | Альфа-Банк

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

сегодня выгодно вкладывать деньги в Украину

КИЕВ – Украина подготовила новую программу сотрудничества с зарубежными инвесторами. Тот, кто инвестирует в Украину более ста миллионов долларов, получит персонального «опекуна» от государства. Об этом заявил 22 января во время выступления на публичной сессии Всемирного экономического форума в Давосе президент Украины Владимир Зеленский.

«Мы подготовили новую программу, которая будет называться investment nanny (инвестиционная няня – Т.Б.). О чем это говорит? Каждому инвестору, крупной компании, которая приведет в Украину 100 миллионов долларов и более, мы обеспечим отдельный контракт с государством. Именно государство будет вас защищать. У вас будет менеджер – investment nanny, который говорит на пяти языках, и 24/7 этот менеджер будет с вами работать – любой вопрос, любая проблема будет решаться в контакте с этим менеджером, и не будет ни одной проблемы», – отметил Владимир Зеленский в ходе он-лайн трансляции офиса президента Украины в Фейсбуке.

Он назвал второе предложение от украинской власти – налоговые каникулы всем тем, кто готов присоединиться к большой приватизации в Украине.

«Всем инвеcторам, которые готовы включиться в большую приватизацию на сумму десять и более миллионов долларов, мы даем налоговые каникулы – вы пять лет не будете платить налог на прибыль», – рассказал Владимир Зеленский.

Он также проинформировал о земельной реформе, которая планируется в Украине, и дерегуляции.

«Сегодня выгодно вкладывать деньги в Украину. У нас талантливые и пока что не очень, я не хочу назвать украинцев cheap, но пока что «there is cheaper than in Europe» (дешевле, чем в Европе – Т.Б.)», – добавил президент Зеленский.

Он также подчеркнул, что, несмотря на то, что он выступает на Экономическом форуме в Давосе, для него главным остается – остановить войну на востоке своей страны.

«Это для меня главное», – подчеркнул Владимир Зеленский.

«Мы не смогли пока что полностью остановить огонь, […] Но я неслучайно говорю – «пока что». Я верю в свет, но я не хочу думать, что это свет в конце тоннеля – такая ассоциация. Я просто вижу большой свет впереди и уверен, что если все стороны захотят прекратить войну, она прекратиться завтра», – сказал Владимир Зеленский.

Я верю в свет, но я не хочу думать, что это свет в конце тоннеля – такая ассоциация. Я просто вижу большой свет впереди и уверен, что если все стороны захотят прекратить войну, она прекратиться завтра», – сказал Владимир Зеленский.

Основатель Всемирного экономического форума Клаус Шваб, дискутируя с Владимиром Зеленским отметил, что это «трагедия, видеть, что война сегодня идет в Европе».

Встреча с директором-распорядителем МВФ

На полях форума президент Украины Владимир Зеленский провел встречу с директором-распорядителем Международного валютного фонда Кристалиной Георгиевой.

Как сообщает пресс-служба украинского лидера, Владимир Зеленский и Кристалина Георгиева обсудили ход судебной реформы, укрепление верховенства права и внедрение структурных реформ.

«На встрече также шла речь о реализации программы расширенного финансирования в объеме 5,5 миллиардов долларов, о которой Украина и МВФ договорились в прошлом году. Стороны высоко оценили скорость и качество сотрудничества Украины с Международным валютным фондом», – подчеркивается в сообщении.

Новые направления в экономической политике

Руководитель интернет-сообщества «Украина – в ЕС! Перспективы и развитие», политолог Дмитрий Воронков считает предложение Владимира Зеленского для инвесторов, акценты на открытии рынка демонстрируют ключевые направления экономической политики украинской власти.

«Важно своевременно открыть рынок земли для того, чтобы шли инвестиции, необходимо снять мораторий. Мы видим, что политические оппоненты манипулируют этим вопросом, и с политической точки зрения действующая власть не готова максимально быстро обеспечить возможность покупать землю, но есть надежда, что этот вопрос будет решен. Следующий этап, как можно увидеть из диалога Владимира Зеленского в Давосе – это сотрудничество с МВФ. Вполне логично, Украина пытается получить более мягкие условия сотрудничества с Фондом», – говорит Дмитрий Воронков корреспонденту Русской службы «Голоса Америки».

Он считает, что команда Владимира Зеленского демонстрирует «другое видение» сотрудничества с западными инвесторами, предлагая им условия, которых до сих пор не было в Украине.

«У нас была не та немного свобода видения бизнеса, к которой привыкли на Западе. Сегодня нужны новые условия – у нас в основном монополизированная экономика, есть ряд известных людей, которые сосредоточили основные рычаги управления в разных секторах экономики, лишили других бизнесменов свободной конкуренции и нет «толчка» для прогресса. У Зеленского сегодня среди важных задач – расширить права для демократического ведения бизнеса и максимально отделить влияние олигархата на политические решения, экономическую жизнь страны», – отмечает Дмитрий Воронков.

Ритуальные заявления – позитивные для избирателя

Исполнительный директор Центра прикладных политических исследований «Пента» Александр Леонов считает, что заявления лидера Украины должны быть подкреплены законодательными изменениями, попыткой создать «западную атмосферу в стране» для инвесторов.

«Очевидно, что для этого он должен был показать успехи в экономике. Для того, чтобы выходить с определенными заявлениями, они должны были подкрепляться новыми законами, новыми правилами, а пока это похоже на голословное заявление, которое не даст никакого эффекта. Сегодняшняя экономическая реальность такова: правительство президента Зеленского приняло страну с ростом производства на уровне 4,5 процентов, в ноябре мы увидели падение этого показателя на 7,5%. «Дыра» бюджете превысила пятьдесят миллиардов гривен или чуть больше двух миллиардов долларов. Внешний долг растет со скоростью в один миллиард гривен в месяц», – говорит Александр Леонов корреспонденту Русской службы «Голоса Америки».

Сегодняшняя экономическая реальность такова: правительство президента Зеленского приняло страну с ростом производства на уровне 4,5 процентов, в ноябре мы увидели падение этого показателя на 7,5%. «Дыра» бюджете превысила пятьдесят миллиардов гривен или чуть больше двух миллиардов долларов. Внешний долг растет со скоростью в один миллиард гривен в месяц», – говорит Александр Леонов корреспонденту Русской службы «Голоса Америки».

По его словам, «зеленым светом» для западных инвесторов может стать возобновление сотрудничества Международного валютного фонда с правительством Украины.

«Это тот сигнал, который символизирует, что в Украину можно вкладывать деньги, но возобновление сотрудничества никак не начнется, потому что Украина, фактически, ведет несогласованную политику с Фондом по крупнейшему украинскому банку «Приват». Сегодня было принято решение о том, что бизнесмену Игорю Коломойскому власть прощает восемь миллиардов гривен, а в общем пакете затрат – это больше сорока миллиардов гривен. И вопрос с «Приватом» остается в подвешенном состоянии, и МВФ не может пока принять решение, как действовать дальше с Украиной», – утверждает Александр Леонов.

И вопрос с «Приватом» остается в подвешенном состоянии, и МВФ не может пока принять решение, как действовать дальше с Украиной», – утверждает Александр Леонов.

Политолог отмечает, что западные инвесторы могли бы проявить интерес к приватизации украинской земли, однако на данном этапе Верховная Рада не готова легализировать продажу земли иностранцам.

Как заставить деньги работать на себя?

Большинство жителей Латвии свои свободные средства все еще держат на счетах или банковских депозитах, ничего не зарабатывая. Куда и во что вложить, чтобы деньги не просто лежали, но и зарабатывали?

Консультирует Кристапс Копшталс, руководитель линии продуктов Отдела поддержки пенсий и инвестиций Swedbank.

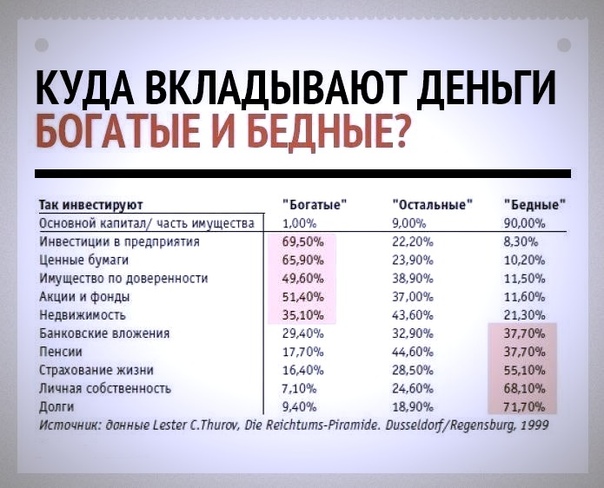

Как показывают прогнозы, в 2018 году рост глобальной экономики продолжится. Уже сейчас почти все страны демонстрируют прирост внутреннего валового продукта, и ожидается, что в этом году темпы роста мировой экономики могут стать самыми стремительными за последние семь лет. «Самые большие риски связаны с геополитикой и высоким уровнем задолженности – госдолгами стран еврозоны, корпоративными кредитами в Китае и кредитами домохозяйств в Норвегии и Швеции. Соответственно, процентные ставки по депозитам еще некоторое время останутся низкими, а уровень инфляции будет расти. Если на протяжении последних лет инфляция в Латвии была в пределах 0,1-0,2%, то в 2017 году она приблизилась к отметке в 3%, а в этом году может достичь 3,5-4%. «Это означает, что покупательная способность денег, лежащих на расчетных счетах или депозитах, в 2017 году снизилась. Ожидается, что в 2018 году эта тенденция продолжится. И если процентные ставки по депозитам будут оставаться низкими или деньги просто будут лежать на счете, они не только ничего не заработают, но потеряют из-за инфляции», — говорит эксперт Swedbank Кристапс Копшталс. Он отмечает, что в других развитых странах Северной Америки и Западной Европы люди предпочитают вкладывать свободные средства в продукты страхования, пенсионные накопления, ценные бумаги, так как это позволяет им зарабатывать и приумножать свое благосостояние.

«Самые большие риски связаны с геополитикой и высоким уровнем задолженности – госдолгами стран еврозоны, корпоративными кредитами в Китае и кредитами домохозяйств в Норвегии и Швеции. Соответственно, процентные ставки по депозитам еще некоторое время останутся низкими, а уровень инфляции будет расти. Если на протяжении последних лет инфляция в Латвии была в пределах 0,1-0,2%, то в 2017 году она приблизилась к отметке в 3%, а в этом году может достичь 3,5-4%. «Это означает, что покупательная способность денег, лежащих на расчетных счетах или депозитах, в 2017 году снизилась. Ожидается, что в 2018 году эта тенденция продолжится. И если процентные ставки по депозитам будут оставаться низкими или деньги просто будут лежать на счете, они не только ничего не заработают, но потеряют из-за инфляции», — говорит эксперт Swedbank Кристапс Копшталс. Он отмечает, что в других развитых странах Северной Америки и Западной Европы люди предпочитают вкладывать свободные средства в продукты страхования, пенсионные накопления, ценные бумаги, так как это позволяет им зарабатывать и приумножать свое благосостояние.

«Под инвестициями на финансовых рынках мы чаще всего понимаем вложения в акции предприятий, т. е. вы покупаете доли предприятий, акции которых торгуются на биржах, и, соответственно, становитесь акционером этих компаний. Если дела у предприятия идут хорошо и его стоимость увеличивается, ваши инвестиции растут в цене, к тому же обычно предприятия еще и выплачивают дивиденды. Второй вид инвестиций на финансовых рынках – это вложения в облигации или долговые ценные бумаги. В этом случае вы одалживаете деньги тому или иному предприятию или государству. Следовательно, вы становитесь кредитором для эмитента этих облигаций, получаете за это проценты, а в конце срока вам возвращается вложенная сумма», — рассказывает Кристапс Копшталс.

Такие инвестиции человек может осуществлять сам или доверить это банку, который выступает в роли управляющего, предлагая уже готовые инвестиционные стратегии и портфели. Это означает, что вам не придется постоянно следить за ситуацией на рынке, вместо вас этим будет заниматься управляющий. Готовые решения удобно доступны в интернет-банке, а сумма инвестиций может быть от нескольких десятков до сотен тысяч евро. Предлагается также возможность делать регулярные вложения или оформить автоматический платеж, каждый месяц инвестируя в выбранную стратегию определенную сумму. Такие стратегии предлагаются и для решений, за которые предусмотрены ежегодные налоговые льготы, например, для 3-го пенсионного уровня или накопления со страхованием жизни.

Готовые решения удобно доступны в интернет-банке, а сумма инвестиций может быть от нескольких десятков до сотен тысяч евро. Предлагается также возможность делать регулярные вложения или оформить автоматический платеж, каждый месяц инвестируя в выбранную стратегию определенную сумму. Такие стратегии предлагаются и для решений, за которые предусмотрены ежегодные налоговые льготы, например, для 3-го пенсионного уровня или накопления со страхованием жизни.

С этого года возврат подоходного налога с населения, который частное лицо может получить за взносы в продукты 3-го пенсионного уровня или накопительного страхования жизни, составляет 20% от суммы произведенных взносов, не превышающей 10% от брутто-зарплаты или 4000 евро. «Дополнительные взносы в упомянутые решения можно производить и при посредничестве работодателя. За эти взносы тоже полагаются налоговые льготы, к тому же для взносов работодателя установлен отдельный лимит в размере 10% от брутто-зарплаты без ограничений по сумме. Таким образом, создавать накопления и пользоваться налоговыми льготами можно, делая взносы как частным образом, так и при посредничестве работодателя», — в качестве решения получателям зарплат предлагает Кристапс Копшталс.

Таким образом, создавать накопления и пользоваться налоговыми льготами можно, делая взносы как частным образом, так и при посредничестве работодателя», — в качестве решения получателям зарплат предлагает Кристапс Копшталс.

«Рынки акций в последние годы продолжают расти, обеспечивая инвесторам возможность заработать. Несмотря на то, что оценки акций на сегодняшний день повысились, не исключено, что рост будет продолжаться. Тому способствуют хорошие показатели прибыли предприятий, общий экономический рост, а также фискальные и монетарные стимулы. Но не следует забывать, что инвестиции на финансовых рынках подвержены разного рода рискам, особенно геополитическим», — напоминает руководитель линии продуктов Отдела поддержки пенсий и инвестиций Swedbank.

Три фактора, которые следует учитывать, инвестируя на финансовых рынках в условиях неопределенности:

- диверсификация – например, выбрав готовый инвестиционный портфель, вы не пропустите общий рост рынка и одновременно снизите риск неудачных инвестиций в один определенный финансовый инструмент,

- выбор соответствующей стратегии – в краткосрочной перспективе это могут быть более спокойные инвестиции, а для долгосрочных вложений можно рассматривать и более активные стратегии,

- регулярность инвестиций – позволяет выбирать самое удачное время для инвестиций и дает возможность покупать активы по более низким ценам при падающем рынке.

«Предлагаемые банками готовые инвестиционные портфели не только обеспечивают диверсификацию вложений, но и предлагают соответствующие стратегии и позволяют формировать накопления с помощью регулярных взносов», — отмечает финансовый эксперт.

Недвижимость как инвестиция в будущееВзвешенное приобретение недвижимости тоже может стать хорошим вложением в долгосрочной перспективе, особенно при столь низких и дружественных к заемщику процентных ставках как сейчас. Правда, нужно учитывать, что в случае, если Европейский центральный банк повысит базовую процентную ставку, изменятся и процентные ставки по кредитам. «В Латвии цены на недвижимое имущество ниже, чем в Эстонии или Литве, они все еще не достигли своего докризисного уровня. Но по мере роста экономики цены на недвижимость, скорее всего, будут повышаться», — говорит Кристапс Копшталс. Если вы рассматриваете недвижимость в качестве объекта инвестиций, эксперт Swedbank рекомендует оценить, в каком состоянии находится собственность и как ее стоимость может измениться в будущем. Кроме того, нужно учитывать миграцию жителей в будущем, например, переселение части жителей из Риги в ближайшие населенные пункты, насыщенность рынка в каждом из сегментов недвижимости, специфику рынка аренды, а также налоговые, юридические и другие аспекты.

Кроме того, нужно учитывать миграцию жителей в будущем, например, переселение части жителей из Риги в ближайшие населенные пункты, насыщенность рынка в каждом из сегментов недвижимости, специфику рынка аренды, а также налоговые, юридические и другие аспекты.

- Большая часть сделок (примерно 70%) в Латвии по-прежнему совершается в сегменте серийных квартир. Тем не менее, темпы строительства нового жилья продолжают увеличиваться, растут и объемы продаж в новых проектах, особенно в сегменте квартир эконом-класса по цене до 1600 евро/м2.

- Рынок нового жилья активно развивается, появляются новые проекты, а также растет число зарезервированных еще в процессе строительства квартир.

- Активность на рынке недвижимости Латвии ниже, чем в других странах Балтии. Однако, учитывая темпы развития экономики и, соответственно, повышение покупательной способности населения, есть потенциал для дальнейшего роста.

- Цены на жилье в новых проектах в Риге в среднем на 15-25% ниже, чем в Таллине и Вильнюсе.

- Рынок новых проектов в Риге можно охарактеризовать как сбалансированный, так как количество строящихся квартир сопоставимо с объемами продаж. Исключением является сегмент эксклюзивного жилья (цена продажи больше 2500 EUR/м2), который явно пересыщен, поскольку предложение квартир существенно превышает спрос.

Исторические результаты не гарантируют похожих результатов в будущем.

10 акций для большой краткосрочной прибыли

Инвесторы, желающие быстро получить прибыль, могут захотеть принять во внимание рекомендации Morgan Stanley (MS) и его список покупок за свежие деньги. Фирма, предоставляющая финансовые услуги, была основана в 1935 году и насчитывает более 55 000 сотрудников в более чем 40 странах мира. Morgan Stanley управляет тремя различными подразделениями, включая сегмент инвестиционных ценных бумаг, управление капиталом и управление инвестициями, и обслуживает различных клиентов, включая частных лиц, правительства и корпорации.

Список покупок Fresh Money

Список покупок за свежие деньги Morgan Stanley — концепция, придуманная легендарным инвестиционным стратегом Байроном Вином во время его работы в компании. После ухода Вина список занял главный стратег компании по акциям в США Майкл Уилсон. Согласно последнему исследованию, средний период владения акциями в списке составляет девять месяцев и дает среднюю доходность 13% по сравнению с S&P.

Список Fresh обычно включает в себя 10 различных акций для рассмотрения.В текущем списке, который был обновлен в марте 2019 года, есть выборки, которые представляют ряд секторов, включая финансы, здравоохранение, связь, энергетику, информационные технологии, коммунальные услуги и материалы. Имена перечислены в алфавитном порядке по тикерам акций:

- Уолт Дисней (DIS)

- Humana (HUM)

- IQvia Holdings (IQV)

- Пески Лас-Вегаса (LVS)

- LyondellBasell Industries (LYB)

- Microsoft (MSFT)

- NextEra Energy Inc.

(NEE)

(NEE) - Procter & Gamble (PG)

- Progressive Corp. (PGR)

- T-Mobile США (TMUS)

В новый список внесены три изменения по сравнению с предыдущим годом. Morgan Stanley добавил в список Las Vegas Sands и Proctor & Gamble и удалил Occidental Petroleum (OXY) в марте 2019 года.

Акции, перечисленные в этой статье, взяты из списка Morgan Stanley Fresh Money Buy List и не предназначены для использования в качестве финансового совета. Обязательно проведите собственное исследование и узнайте у своего финансового консультанта, какие акции лучше всего соответствуют вашей инвестиционной стратегии и целям.

Методология

Morgan Stanley заявляет, что его список покупок за свежие деньги представляет собой «сборник некоторых из наших лучших краткосрочных идей по акциям с вознаграждением за риск, которые сами по себе достойны». Несмотря на то, что она поддерживается группой по стратегии акционерного капитала в США, она разрабатывается на восходящей основе аналитиками фондового рынка. Выбор «основан на конкретных катализаторах, таких как изменение фундаментальных показателей отрасли, неожиданный положительный результат по прибыли на акцию (EPS) или выпуск нового продукта».

Выбор «основан на конкретных катализаторах, таких как изменение фундаментальных показателей отрасли, неожиданный положительный результат по прибыли на акцию (EPS) или выпуск нового продукта».

Список, который включает в себя всего 10 акций, не предназначен для того, чтобы быть диверсифицированным портфелем или отражать какие-либо секторальные взгляды или другие макроограничения.Ожидается, что годовой оборот среди участников списка составит от 50% до 100%.

Ключевые выводы

- Инвесторы, желающие быстро получить прибыль, могут рассмотреть рекомендации по списку покупок за свежие деньги от Morgan Stanley.

- В этот список включены акции, которые, как ожидается, будут лучше рынка в течение следующих трех-шести месяцев.

- Список, который включает в себя всего 10 акций, не предназначен для того, чтобы быть диверсифицированным портфелем или отражать какие-либо секторальные взгляды или другие макроограничения.

- Ожидается годовой оборот от 50% до 100% среди участников списка.

Приведенная ниже информация в основном поступает от Morgan Stanley и его текущего списка Fresh List.

Дисней

Компания Уолта Диснея работает как всемирно известная развлекательная компания. Он имеет ряд различных сегментов, включая медиа-сети, парки и курорты, развлекательные студии, международную прямую связь с потребителями. Morgan Stanley заявляет, что компания является брендом мирового класса, который выиграет от перехода своего телевизионного бизнеса «от традиционного распространения к потоковому вещанию.«Disney также имеет большой потенциал роста за счет активов Fox под своим брендом, бизнеса прямых продаж потребителям и роста за счет EPS.

- Целевая цена Morgan Stanley: $ 135

- Процент к целевой цене: 17%

- Общая доходность с момента включения: 12,6%

Humana

Humana — это коммерческая медицинская и страховая компания, основанная в 1961 году и базирующаяся в Луисвилле, штат Кентукки. Это третий по величине поставщик медицинского страхования в Соединенных Штатах.

Это третий по величине поставщик медицинского страхования в Соединенных Штатах.

Morgan Stanley рекомендует эту акцию по нескольким причинам. Во-первых, компания является частью рынка Medicare Advantage, который продолжает расти однозначными числами по мере того, как население продолжает стареть. Во-вторых, ожидается, что его основной бизнес — медицинское страхование — значительно вырастет в течение 2019 года и в последующий период. Деньги, сэкономленные благодаря Закону о сокращении налогов и занятости, который был принят в 2017 году, превратились в дополнительные льготы. Humana также имеет сильную капитальную позицию с низким уровнем левериджа, а также сильные капитальные вложения.Morgan Stanley ожидает, что в долгосрочной перспективе рост EPS Humana составит от 12% до 15%.

- Целевая цена Morgan Stanley: $ 383

- Процент к целевой цене: 37%

- Общая доходность с момента включения: -11,3%

IQvia Holdings

IQvia Holdings обслуживает секторы клинических исследований и информационных технологий в области здравоохранения. Она предоставляет услуги по разработке биофармацевтических препаратов и коммерческий аутсорсинг и имеет офисы в более чем 100 странах.

Она предоставляет услуги по разработке биофармацевтических препаратов и коммерческий аутсорсинг и имеет офисы в более чем 100 странах.

Morgan Stanley сохранил IQvia в своем списке, потому что он имеет больший потенциал роста в том, что он называет защитным сектором. IQvia готова стать лидером в области исследований и разработок (НИОКР) и, вероятно, выиграет от продолжающейся цифровизации разработки лекарств.

- Целевая цена Morgan Stanley: $ 156

- Процент к целевой цене: 10%

- Общая доходность с момента включения: 33,9%

Лас-Вегас Сэндс

Las Vegas Sands был добавлен в список Fresh Money Buy List в 2019 году, поскольку компания согласна с благоприятным взглядом Morgan Stanley на рост валового внутреннего продукта (ВВП) Китая.Компания владеет и управляет курортами в Азии и США. Morgan Stanley говорит, что компания добилась значительного роста в Макао и Сингапуре, во многом благодаря китайским игрокам. LVS намерена сохранить долю рынка благодаря количеству гостиничных номеров, доступных путешественникам — примерно две трети непроданного инвентаря, — а также своей позиции на массовом рынке.

LyondellBasell

Лондонский производитель химикатов и пластмасс привлекательно оценен с форвардным коэффициентом P / E всего 10, в то время как Morgan Stanley считает, что оценка EPS слишком медвежья, с консенсусом на 2–3 доллара на ниже прогнозируемого.«Бык» фирмы вызван повышением спроса на продукцию LyondellBassell, а также признанием рынком ее финансовой устойчивости с большим свободным денежным потоком и низким кредитным плечом.

- Целевая цена Morgan Stanley: N / A

- Процент к целевой цене: N / A

- Общая доходность с момента включения: -17,9%

Microsoft

Morgan Stanley считает, что Microsoft позиционируется как «лучший в сфере технологий» благодаря своим вычислительным ресурсам и сервисам хранения, своим возможностям «платформа как услуга», а также продуктивным и фронт-офисным приложениям, а также основным финансовым показателям.Это в дополнение к сильным существующим активам, которые включают большую клиентскую базу, каналы сбыта и локальные технологии. По мнению Morgan Stanley, коммерческий бизнес Microsoft будет стабильно расти, и на него приходится более 60% выручки. Компания прогнозирует среднегодовой темп роста выручки (CAGR) за три года на уровне 12%.

По мнению Morgan Stanley, коммерческий бизнес Microsoft будет стабильно расти, и на него приходится более 60% выручки. Компания прогнозирует среднегодовой темп роста выручки (CAGR) за три года на уровне 12%.

- Целевая цена Morgan Stanley: $ 140

- Процент к целевой цене: 21%

- Общий доход с момента включения: 24.9%

NextEra Energy

Утилиты рассматриваются Morgan Stanley как защитная игра и называет NexEra «лучшей в своем классе утилитой». Компания поставляет электроэнергию как розничным, так и оптовым потребителям по всей Северной Америке с помощью ветряных, солнечных, атомных и газовых электростанций. Morgan Stanley прогнозирует рост прибыли на акцию от 6% до 8% до 2021 года, а также рост дивидендов от 12% до 14% как минимум до 2020 года.

- Целевая цена Morgan Stanley: $ 191

- Процент к целевой цене: -0.1%

- Общая доходность с момента включения: 26,9%

Procter & Gamble

Эта американская компания по производству потребительских товаров была добавлена в 2019 году в соответствии с призывом Morgan Stanley к снижению волатильности маржи и повышению маржи. Procter & Gamble завоевывает долю рынка в США и во всем мире, поскольку расширяется в большем количестве категорий и бизнес-сегментов. Компания также выиграет от более низких цен на сырьевые товары, что, в свою очередь, приведет к снижению материальных затрат.Morgan Stanley считает эти акции покупкой, поскольку их дивидендная доходность и прозрачность прибыли дают инвесторам защитный профиль доходности.

Procter & Gamble завоевывает долю рынка в США и во всем мире, поскольку расширяется в большем количестве категорий и бизнес-сегментов. Компания также выиграет от более низких цен на сырьевые товары, что, в свою очередь, приведет к снижению материальных затрат.Morgan Stanley считает эти акции покупкой, поскольку их дивидендная доходность и прозрачность прибыли дают инвесторам защитный профиль доходности.

Progressive Corp.

Вы, вероятно, узнаете имя Progressive по телевизионной рекламе и по представителю компании Фло, который с 2008 года снялся более чем в 100 рекламных роликах компании. Progressive предлагает потребителям несколько видов страхования, в частности автострахование. Другие формы включают страхование дома, жизни, мотоцикла, жилого дома, лодки и другого коммерческого транспорта.

Прогрессивный подход соответствует призыву Morgan Stanley к акциям, имеющим достижимые ожидания по прибыли. Фирма оценивает прибыль на акцию Progressive в 2020 году в 6 долларов, что на 13% выше консенсуса аналитиков. Эта оценка основана на двузначном росте премий и маржи, которые должны быть лучше, чем ожидалось.

Эта оценка основана на двузначном росте премий и маржи, которые должны быть лучше, чем ожидалось.

- Целевая цена Morgan Stanley: $ 84

- Процент к целевой цене: 14%

- Общая доходность с момента включения: 15,3%

T-Mobile США

Согласно Morgan Stanley, T-Mobile US быстро завоевывает долю рынка с 2013 года, и «Этот рост произошел, когда компания преобразовала себя в не-оператора связи, решив решить проблемы отрасли (чрезмерные сборы, международный роуминг, негибкое устройство апгрейды и т. д.«Фирма ожидает, что компания« будет генерировать значительный свободный денежный поток (FCF) в течение следующих нескольких лет »и« значительно увеличит маржу при высокой степени операционного левериджа ». В результате Morgan Stanley ожидает большой доходности капитала. инвесторам, в основном за счет обратного выкупа акций.

- Целевая цена Morgan Stanley: N / A

- Процент к целевой цене: N / A

- Общая доходность с момента включения: 13,1%

7 лучших инвестиций в 2021 году

Вот и мы снова в начале нового года. И у меня есть предложение по поводу тех новогодних обещаний, которые вы, вероятно, уже сделали: Не принимайте их!

И у меня есть предложение по поводу тех новогодних обещаний, которые вы, вероятно, уже сделали: Не принимайте их!

Вместо этого сосредоточьтесь на выполнении новогодних обязательств . Прежде всего, обязательство начать одни новые инвестиции и изменить направление некоторых других.

getty

2020 год был нестабильным как для экономики, так и для финансовых рынков. 2021 год может оказаться таким же. Хотя в новом году вы можете не вносить каких-либо радикальных инвестиционных изменений, перелистывание календаря — хорошее время, чтобы внести коррективы в ваш текущий портфель и даже взять на себя некоторые новые задачи, которые могут не показаться инвестициями в традиционном смысле.Но поверьте мне, они есть.

Вот мой список из семи лучших инвестиций в 2021 году:

1. Увеличьте свои денежные резервы Акции по-прежнему остаются в цене в 2021 году. Но не ожидайте, что рынок повторит показатели 2020 года. Конечно, индекс S&P 500 к Рождеству вырос более чем на 14%. И это следует за 29% -ным приростом в 2019 году. Но оба показателя намного выше исторической средней годовой доходности, составляющей около 10% в год.

Конечно, индекс S&P 500 к Рождеству вырос более чем на 14%. И это следует за 29% -ным приростом в 2019 году. Но оба показателя намного выше исторической средней годовой доходности, составляющей около 10% в год.

Это не обязательно означает, что в 2021 году рынок резко упадет.Но, возможно, настало время для корректировки ожиданий.

Поскольку не существует верного способа уравновесить потери запасов другими активами, по умолчанию используются наличные.

Он не только сохраняет свою стоимость даже в условиях потрясений на финансовых рынках, но также предоставляет капитал для скупки акций по ценам, которые могут оказаться низкими. Возможно, вы захотите сделать это после спада на общем рынке или воспользоваться преимуществами инвестирования в определенные секторы рынка.

Это правда, что трудно получить достойный доход от процентных инвестиций, таких как депозитные сертификаты или U.S. Казначейские ценные бумаги. Но есть некоторые банки, которые выплачивают процентные ставки по более высокой шкале. Нет, ты не приумножишь свои деньги. Но в такой инвестиционной среде наличные деньги служат гораздо более важной цели: они обеспечивают ликвидность.

Нет, ты не приумножишь свои деньги. Но в такой инвестиционной среде наличные деньги служат гораздо более важной цели: они обеспечивают ликвидность.

С учетом того, что в 2020 году запасы заканчиваются на рекордной территории, лучшей инвестиционной стратегией может оказаться наращивание денежных резервов. Это не принесет большой отдачи, но позволит лучше подготовиться к тому, что будет дальше.

2.Акции — еще впереди в 2021 годуНикто не может с уверенностью сказать, в каком направлении пойдет фондовый рынок в 2021 году, но инвестирование в акции всегда сводилось к игре по средним показателям. А средние значения сильно поддерживают сохранение крупных позиций по акциям.

Тем не менее, вы можете стать более избирательным. Основные индексы, такие как S&P 500 и NASDAQ 100, в значительной степени продвинулись вперед за счет акций технологических компаний. Если этот сектор начнет двигаться на юг, он может потянуть за собой вниз основные индексы.

Это еще одна причина для наращивания денежных резервов. Если вы вкладываете большие средства в индекс S&P 500, большая денежная позиция даст вам возможность инвестировать в развивающиеся секторы, если общий рынок снизится.

Выход за рамки акций технологических компаний и S&P 500Я, конечно, не назову этот сдвиг в 2021 году. Но в то же время акции технологических компаний имеют убедительный послужной список стабильного впечатляющего роста на протяжении нескольких лет, за которым следует не менее впечатляющее падение.2021 год может оказаться годом, когда инвесторы будут бороться за благосклонность других секторов.

К счастью, вариантов предостаточно.

«В 2020 году динамика акций оборонных компаний была недостаточной, но за 30 с лишним лет они достигли новых максимумов в течение 30 месяцев», — советует Скотт Сакнофф, президент SPADE Indexes. «Ожидается восстановление коммерческих аэрокосмических и оборонных расходов в 2021 году. Я ожидаю, что такие ETF, как Invesco Defense ETF (NYSE: PPA), превзойдут рынок ».

Я ожидаю, что такие ETF, как Invesco Defense ETF (NYSE: PPA), превзойдут рынок ».

Учитывая потенциал как экономического роста, так и роста инфляции в наступающем году, некоторые сырьевые секторы могут стать привлекательными для инвестиций.

«Некоторые сырьевые товары, такие как промышленные металлы и сельскохозяйственная продукция, по-видимому, будут иметь хороший компромисс между вознаграждением и риском в 2021 году», — отмечает старший участник Forbes Роб Исбиттс. «Это подразумевает инфляционное давление, поскольку мировая экономика снова начинает работать и цены на сырье растут. Я также считаю 2021 год решающим годом для предпенсионеров после «предупредительного выстрела» 2020 года. Тем, кто приближается к выходу на пенсию, необходимо учитывать, сколько они накопили, и сделать абсолютным приоритетом НЕ отдавать много из них этому неодушевленному объекту, называемому «фондовой биржей».«

Еще один фондовый сектор, который следует рассмотреть, — это биотехнологии, которые представляют собой передовую отрасль здравоохранения. Поскольку эффективность вакцин COVID-19 все еще находится на стадии «слишком рано говорить», биотехнологии могут оставаться сильным сектором в 2021 году, независимо от того, что делает рынок в целом.

Поскольку эффективность вакцин COVID-19 все еще находится на стадии «слишком рано говорить», биотехнологии могут оставаться сильным сектором в 2021 году, независимо от того, что делает рынок в целом.

Простой способ разыграть сектор — использовать SPDR S&P Biotech ETF (XBI). XBI . Фонд вырос на невероятные 40% до 30 ноября и примерно на 30% в 2019 году.

3.НедвижимостьУчитывая неуклонный рост цен на жилую недвижимость, а также нестабильность на рынке коммерческой недвижимости, этот сектор действительно выглядит смешанным в 2021 году. Но именно поэтому он, возможно, заслуживает более пристального внимания в наступающем году.

Я большой поклонник инвестиционных трастов в сфере недвижимости (REIT), хотя в целом по сектору дела в 2020 году были плохими. Согласно индексу FTSE Nareit US Real Estate Index, REIT упали на 7,25% до 24 декабря. каблуки с приростом 28% в 2019 году.

Куда пойдет недвижимость в 2021 году? Можно только догадываться.

REIT выглядели как солидная ставка после больших успехов в 2019 году и сильного старта экономики в 2020 году. Но никто не ожидал появления коронавируса в то время, и это оказалось переломным моментом.

На коммерческую недвижимость негативно повлиял массовый переход на удаленное размещение сотрудников. В офисных зданиях и во многих центральных районах крупных городов наблюдается резкий рост доли вакантных площадей, в то время как торговые площади пострадали из-за закрытия десятков тысяч магазинов.

Но неудачи одного года часто создают новые инвестиционные возможности в следующем.

«Рынок недвижимости как в коммерческой, так и в жилой сфере, скорее всего, упадет с пресловутой скалы, поскольку программы воздержания подойдут к концу, а финансирование стимулирования закончится в начале-середине 2021 года», — предупреждает Марк Снайдерман, главный операционный директор и другие основатель ООО «Аполлайн Групп». «Для тех, у кого есть наличные деньги и балансы без заемных средств, появятся значительные возможности для скупки проблемной и отчужденной собственности. ”

”

Еще одна причина рассмотреть возможность инвестирования в недвижимость — это противодействие фондовому рынку. Недвижимость часто показывает хорошие результаты во время спада фондового рынка, поскольку инвесторы ищут альтернативные вложения в акционерный капитал. Поскольку доходность недвижимости была сопоставима с доходностью фондового рынка за последние несколько десятилетий, недвижимость служит естественной альтернативой акциям на рынке акций.

4. Погасить или погасить задолженностьБудет ли экономика расти или падать в 2021 году, опыт 2020 года должен служить предостережением.Миллионы рабочих потеряли работу, десятки тысяч людей потеряли свой бизнес, а фондовый рынок продемонстрировал впечатляющее восстановление после мини-краха в конце зимы.

Дело в том, что жизнь непредсказуема. В начале 2020 года фондовый рынок был на рекордно высоком уровне, цены на жилье росли, а безработица была на рекордно низком уровне. Общее предположение в начале года было , плавное движение вперед .

Если 2021 год окажется таким же непредсказуемым, как 2020 год — а есть даже вероятность, что он будет еще более непредсказуемым — выплата или погашение долга будет одним из самых лучших вложений, которые вы можете сделать.Вы не можете позволить себе иметь кредитные карты с процентной ставкой 20% или даже кредитную линию под низкий процент, если ваша работа или бизнес окажутся под угрозой в 2021 году.

Кроме того, выплата по кредитной карте с процентной ставкой 20% будет похожа на фиксацию 20% возврата инвестиций в течение нескольких лет.

Выплата долга — это не только подготовка к худшему. В равной степени это вопрос подготовки к лучшему.

Если вы хотите сделать какие-либо инвестиции, описанные в этой статье, увеличить свои пенсионные сбережения или начать побочный бизнес, чем меньше денег вы должны, тем проще будет каждое из этих предприятий.

Подобно наращиванию денежных резервов, выплата долгов — это способ повысить вашу готовность. Это будет работать вам на пользу, готовитесь ли вы к надвигающемуся шторму или начинаете новое предприятие, которое улучшит ваше будущее.

С технической точки зрения пенсионный план не является инвестицией — по крайней мере, не сам по себе. Было бы лучше сказать, что это платформа для инвестирования в .

Вы должны в полной мере воспользоваться этим. Мало того, что взносы обычно не облагаются налогом, но и доход от инвестиций, который вы зарабатываете на своем счете, откладывается от налогов. Это может означать разницу между получением 7% прибыли от ваших инвестиций — после уплаты налогов — и 10% без учета налогов.

Суммарная разница между этими двумя случаями за 20 или 30 лет ошеломляет.

Например, предположим, что вы можете инвестировать в акции и REIT и получать среднюю годовую прибыль в размере 10%. Если ваша комбинированная ставка федерального подоходного налога и подоходного налога штата составляет 30%, чистая прибыль от ваших инвестиций на налогооблагаемом счете составит 7%.

Если вы инвестируете 10 000 долларов в налогооблагаемый счет в течение 20 лет со средней годовой доходностью после уплаты налогов 7%, счет вырастет примерно до 38 700 долларов.

Но если те же самые 10 000 долларов вложены в защищенный от налогов пенсионный план, вы получите полную 10% -ную среднегодовую норму прибыли на свои инвестиции. Через 20 лет ваши первоначальные инвестиции вырастут примерно до 67 300 долларов. Это означает, что вы станете богаче почти на 30 000 долларов, только если разместите свои вложения на правильном счете.

Вот что может сделать для ваших инвестиций инвестирование через защищенную от налогов пенсионную программу. И мы даже не подсчитали выгоду от совмещения взносов работодателя по планам 401 (k) и 403 (b).

Учитывая это преимущество, у вас должна быть вся мотивация, которая вам нужна, чтобы либо начать пенсионный план, либо увеличить свои взносы до того, который у вас есть в следующем году.

Если вы участвуете в пенсионном плане, спонсируемом работодателем, вы можете вносить до 100% своего заработанного дохода, до 19 500 долларов в год или 26 000 долларов, если вам 50 лет и старше.

Примите обязательство максимально приблизиться к максимальному взносу в 2021 году. А если вы еще не начали пенсионный план, сделайте это в следующем году.

А если вы еще не начали пенсионный план, сделайте это в следующем году.

Это одна из моих любимых «инвестиций», хотя большинство людей, вероятно, не думают об этом так. Но инвестирование в себя часто является лучшим долгосрочным шагом, который вы можете сделать. Это дает возможность увеличить вашу доходность, что окажет значительное положительное влияние на любую другую инвестиционную деятельность, в которой вы участвуете.

Возможно, сделать это в 2021 году будет важнее, чем в предыдущие десятилетия. 2020 год оказался трудным для людей как минимум десятка разных профессий. Инвестирование в себя может быть способом добавить важный навык, который позволит вам либо сохранить свою работу, либо перейти в другую сферу.

«На мой взгляд, лучшая инвестиция — это в себя», — советует Том Дьем, CFP и ChFC в Diem Wealth Management. «2020 год стал для многих борьбой за то, чтобы сохранить работу. Преодоление безработицы не требует участия в обширной образовательной программе. Лучше подумать немного иначе. Несомненно, в этом году сильно пострадали секторы продуктов питания и напитков, туризма, фитнеса, здоровья и красоты. Но, несмотря на ограничения, индустрия благоустройства дома показала рост в 2020 году. По данным Macrotrends, у Lowe’s Corporation с начала года продажи увеличились более чем на 1%, а в третьем квартале — более чем на 28%. Это может быть вопрос перехода от занятий, которые находятся в упадке, к тем, которые находятся на подъеме.”

Преодоление безработицы не требует участия в обширной образовательной программе. Лучше подумать немного иначе. Несомненно, в этом году сильно пострадали секторы продуктов питания и напитков, туризма, фитнеса, здоровья и красоты. Но, несмотря на ограничения, индустрия благоустройства дома показала рост в 2020 году. По данным Macrotrends, у Lowe’s Corporation с начала года продажи увеличились более чем на 1%, а в третьем квартале — более чем на 28%. Это может быть вопрос перехода от занятий, которые находятся в упадке, к тем, которые находятся на подъеме.”

Инвестиции в себя не обязательно должны ограничиваться улучшением ваших карьерных перспектив. Вы также можете инвестировать в другие области своей жизни, например, в улучшение здоровья или изучение того, как стать лучшим инвестором. Любой из них может улучшить ваше долгосрочное финансовое положение, а также качество вашей жизни.

«Большинство людей переходят из месяца в месяц, из года в год, видя только,« что происходит », или« как идут дела », или« как работает рынок », но никогда не вкладывают время, усилия и финансовые ресурсы для самосовершенствования», — предполагает Фрэнк Лопес, автор книги amazon.com/7-Minute-Setup-Achieve-Business-Personal-ebook/dp/B08797DQQ5″> «7-минутная установка: как быстрее и проще достичь своих деловых и личных целей» .«Некоторыми примерами этого могут быть инвестиции в личного тренера, чтобы привести себя в форму. Или инвестиции диетолога в составление планов питания, списков покупок и меню, которым нужно следовать, чтобы кто-то мог инвестировать в свое питание и улучшение здоровья. Вы также можете нанять личного тренера, чтобы настроить процесс для достижения других финансовых, духовных целей, управления временем, взаимоотношений и других краткосрочных и долгосрочных целей ».

7. Инвестируйте в побочный бизнес Как и инвестирование в себя, побочный бизнес обычно не рассматривается как вложение.Но это в значительной степени инвестиция, даже если время и усилия могут быть вашими фактическими инвестициями, а не деньгами. И на самом деле инвестирование в побочный бизнес — это высшая форма инвестирования в себя.

Лично я большой поклонник побочной суеты. Это главным образом потому, что мой текущий портфель доходов включает в себя ряд побочных дел, которые стали постоянным вкладом в мою прибыль. Благодаря своему опыту я прекрасно понимаю, что существуют буквально десятки способов, которыми обычный человек может заработать деньги на побочной работе.

Это тоже не так сложно, как вы думаете. Большинство побочных предприятий начинаются либо с хобби, либо с превращения того, чем вы занимаетесь на своей основной работе, во второй источник дохода.

Примеры включают:

1. Если вы учитель, вы можете проводить специализированные дополнительные занятия.

2. Если вы двуязычный, вы можете преподавать английский как второй язык.

3. Как бухгалтер в дневное время, вы можете создать побочный бизнес, предоставляя услуги по составлению подоходного налога для физических лиц или бухгалтерские услуги для малых предприятий.

4. Если у вас сильное присутствие в социальных сетях, вы можете использовать это и стать менеджером в социальных сетях для нескольких малых предприятий.

5. Если есть тема, в которой вы особенно сильны, например, инвестирование, автомеханика или бюджетные путешествия, вы можете создать электронную книгу и продавать ее в Интернете.

Это всего лишь пять примеров побочного бизнеса, с которого вы можете начать прямо там, где находитесь сейчас.

«Я веду бизнес, связанный с образом жизни, в котором я путешествую по миру и получаю доход несколькими способами», — сообщает Тина Дамен, коуч по онлайн-курсам в Entrepreneur.com и владелица собственного блога по созданию онлайн-курсов TinaDahmen.com. «Один из способов — онлайн-курсы. Что я обнаружил с онлайн-курсами и, в частности, с их продажей, так это то, что ведение блогов помогает укрепить авторитет в этой сфере, и это необходимость, чтобы вас считали экспертом, если вы продаете онлайн-курсы. Онлайн-курсы — это цифровой актив, который может создать каждый ».

Я не могу сказать достаточно о преимуществах побочного бизнеса. Наиболее очевидным является возможность заработать дополнительные деньги, которые можно использовать либо для выплаты долга, либо для увеличения сбережений и инвестиций. Но в более долгосрочной перспективе — а случается чаще, чем вы думаете — ваш побочный бизнес может однажды превратиться в ваше основное занятие. Если это работа, которая вам действительно нравится, это будет двойная победа.

Но в более долгосрочной перспективе — а случается чаще, чем вы думаете — ваш побочный бизнес может однажды превратиться в ваше основное занятие. Если это работа, которая вам действительно нравится, это будет двойная победа.

Если вы окунетесь в побочный бизнес, у вас будет много компаний. По данным IRS, в США насчитывается не менее 41 миллиона самозанятых людей, большинство из которых ведут свой бизнес в качестве подработки. Вы можете быть одним из них.

ИтогВступая в 2021 год, всем должно быть очевидно, что перемены — это нормальная часть жизни.И хотя это случается не всегда, иногда это влияет на ваше финансовое благополучие. Это может включать вашу работу, ваш бизнес и ваш инвестиционный портфель.

Поскольку паника абсолютно ничего не решает, лучшая стратегия — иметь план атаки. Это может не означать никаких радикальных действий. Но простая реализация стратегий, которые увеличат доходность ваших инвестиций, уменьшат ваши убытки, улучшат вашу способность зарабатывать на жизнь (или оставаться на работе) и лучше контролировать свой денежный поток, может привести к значительным улучшениям в вашей жизни в будущем.

Итак, забудьте об этих новогодних обещаниях и сосредоточьтесь на новогодних обязательствах — сделайте такие инвестиции, которые улучшат как ваши финансы, так и качество вашей жизни.

Используйте свои деньги, чтобы зарабатывать деньги

Обновлено: 5 октября 2020 г., 10:53

Создание богатства — основа американской мечты. Будь то оплата обучения ребенка, обеспечение комфортной пенсии или достижение финансовой независимости, которая изменит жизнь, то, что вы вкладываете, играет огромную роль в вашем успехе.Это не просто выбор выигрышных акций или акций против облигаций. Это действительно принятие правильных инвестиционных решений, основанных на ваших целях. Или, более конкретно, , когда вы будете полагаться на доходы от своих инвестиций.

Давайте подробнее рассмотрим некоторые из самых популярных инвестиционных инструментов. Возможно, не все они подходят вам сегодня, но со временем лучшие инвестиции для ваших нужд могут измениться. Давайте углубимся.

Давайте углубимся.

- Акции

- Облигации

- Счета с налоговыми льготами, например пенсионные счета

- Недвижимость

Почему акции — хорошие инвестиции почти для всех

Почти каждый должен владеть акциями.Это потому, что акции всегда оказывались лучшим способом для среднего человека нарастить богатство в долгосрочной перспективе. Акции США приносили более высокую доходность, чем облигации, сбережения и золото за последние четыре десятилетия. Акции превосходили большинство инвестиционных классов почти каждые 10 лет в прошлом веке.

Почему акции США доказали, что вложения такие большие? Потому что как акционер вы владеете бизнесом; по мере того, как этот бизнес становится больше и прибыльнее, а по мере роста мировой экономики вы владеете бизнесом, который становится все более ценным. Во многих случаях акционеры также получают дивиденды.

Во многих случаях акционеры также получают дивиденды.

В качестве примера можно использовать последние десять лет. Даже во время двух самых жестоких рецессий в истории SPDR S&P 500 ETF (NYSEMKT: SPY), отличный показатель для фондового рынка в целом, приносил лучшую доходность, чем золото или облигации:

Вот почему акции должны составлять основу портфолио большинства людей. То, что варьируется от одного человека к другому, — это , сколько акций имеет смысл.

Например, кто-то в возрасте 30 лет, откладывающий для пенсии, может пережить многие десятилетия рыночной волатильности и должен почти полностью владеть акциями.Кто-то в возрасте 70 лет должен владеть акциями для роста; средний 70-летний американец доживет до 80-летнего возраста, но они должны защищать активы, которые им понадобятся в следующие пять лет, путем инвестирования облигаций и хранения денежных средств.

Есть два основных риска, связанных с акциями:

- Волатильность: Цены на акции могут сильно колебаться в течение очень коротких периодов.

Это создает риск, если вам нужно продать свои акции в короткие сроки.

Это создает риск, если вам нужно продать свои акции в короткие сроки. - Постоянные убытки: Акционеры являются владельцами бизнеса, и иногда предприятия терпят неудачу.Если компания обанкротится, владельцы облигаций, подрядчики, продавцы и поставщики получат выплаты в первую очередь. Акционеры получают все — если что-нибудь — осталось.

Вы можете ограничить свой риск двумя перечисленными выше факторами, понимая, каковы ваши финансовые цели.

Управление нестабильностьюЕсли у вас есть ребенок, который собирается в колледж через год или два, или если вы выйдете на пенсию через несколько лет, вашей целью больше не должно быть максимального роста — вместо этого он должен защищать ваш столица.Пришло время перевести деньги, которые вам понадобятся в следующие несколько лет, из акций в облигации и наличные.

Если вашими целями остаются годы вперед, вы можете застраховаться от волатильности, ничего не делая. Первый график выше — отличный пример работы этой стратегии. Даже после двух худших рыночных обвалов в истории, акции приносили невероятную прибыль инвесторам, которые покупали и держали.

Даже после двух худших рыночных обвалов в истории, акции приносили невероятную прибыль инвесторам, которые покупали и держали.

Лучший способ избежать постоянных убытков — это владеть диверсифицированным портфелем, при котором слишком большая часть вашего богатства не будет сосредоточена в какой-либо одной компании, отрасли или конечном рынке.Такая диверсификация поможет ограничить ваши потери несколькими неудачными выборами акций, в то время как ваши лучшие победители с лихвой компенсируют свои потери.

Подумайте об этом так: если вы инвестируете ту же сумму в 20 акций, а одна обанкротится, максимум, что вы можете потерять, — это 5% вашего капитала. Теперь предположим, что одна из этих акций выросла в цене на 2000%, это компенсирует не только одного проигравшего, но и на удвоит стоимость всего вашего портфеля на . Диверсификация может защитить вас от постоянных убытков. и дают вам доступ к большему количеству ценных бумаг, создающих богатство.

В долгосрочной перспективе рост благосостояния является наиболее важным шагом. Но как только вы накопите это богатство и приблизитесь к своей финансовой цели, облигации, представляющие собой ссуды компании или правительству, могут помочь вам сохранить его .

Существует три основных типа облигаций:

Вот недавний пример того, как облигации могут быть полезными инвестициями, с использованием Vanguard Total Bond Market ETF (NYSEMKT: BND), который владеет краткосрочными и долгосрочными облигациями, и iShares 1-3-летних казначейских облигаций ETF (NYSEMKT: SHY), который владеет наиболее стабильными казначейскими облигациями по сравнению с SPDR S&P 500 ETF Trust:

Как видно из диаграммы, в то время как акции падали быстро и быстро, облигации держались намного лучше, потому что стоимость облигации — номинальная стоимость плюс обещанные проценты — легко подсчитать, поэтому она менее волатильна.

По мере того, как вы приближаетесь к своим финансовым целям, владение облигациями, которые соответствуют вашему графику, защитит активы, на которые вы будете рассчитывать в краткосрочной перспективе.

АкцииИсследуйте компании и инвестируйте в отдельные акции.

Индексные фондыИнвестируйте в индексные фонды для более пассивного подхода по сравнению с покупкой отдельных акций.

ОблигацииИнвестируйте в облигации для получения предсказуемой и стабильной прибыли.

Пенсионные счетаУвеличивайте свои деньги в течение длительного периода времени, пассивно или активно.

Почему и как инвестировать в недвижимость Для большинства людей инвестирование в недвижимость может показаться недоступным. И если вы имеете в виду покупку всей коммерческой недвижимости, это правда. Тем не менее, люди практически любого финансового уровня могут инвестировать в недвижимость и зарабатывать на ней деньги.

И если вы имеете в виду покупку всей коммерческой недвижимости, это правда. Тем не менее, люди практически любого финансового уровня могут инвестировать в недвижимость и зарабатывать на ней деньги.

Более того, так же, как владение великими компаниями, владение высококачественной, производительной недвижимостью может быть прекрасным способом накопления богатства, и в большинстве периодов рецессии на протяжении всей истории коммерческая недвижимость противодействует рецессиям.Это часто рассматривается как более безопасное и стабильное вложение, чем акции.

Публично торгуемые REIT или инвестиционные фонды недвижимости являются наиболее доступным способом инвестирования в недвижимость. REIT торгуются на фондовых биржах, как и другие публичные компании. Вот несколько примеров:

- American Tower (NYSE: AMT) владеет узлами связи, в первую очередь вышками сотовой связи, и управляет ими.

- Public Storage (NYSE: PSA) владеет почти 3000 собственными хранилищами в США.

С. и Европа.

С. и Европа. - AvalonBay Communities (NYSE: AVB) — один из крупнейших владельцев квартир и многоквартирных жилых домов в США.

REIT являются отличными инвестициями для получения дохода, поскольку они не платят корпоративные налоги, если они выплачиваются. не менее 90% чистой прибыли в виде дивидендов.

На самом деле сейчас инвестировать в девелоперские проекты коммерческой недвижимости проще, чем когда-либо. В последние годы законодательство разрешило застройщикам использовать краудфандинг для проектов в сфере недвижимости.В результате были привлечены миллиарды долларов капитала от индивидуальных инвесторов, желающих участвовать в девелопменте недвижимости.

Для инвестирования в краудфандинговую недвижимость требуется больше капитала, и в отличие от государственных REIT, где вы можете легко покупать или продавать акции, после того, как вы сделаете свои инвестиции, вы не сможете коснуться своего капитала до тех пор, пока проект не будет завершен. Более того, есть риск, что разработчик не выполнит его, и вы можете потерять деньги. Но потенциальная прибыль и доход от недвижимости впечатляют и до недавнего времени были недоступны для большинства людей.Краудфандинг меняет это.

Более того, есть риск, что разработчик не выполнит его, и вы можете потерять деньги. Но потенциальная прибыль и доход от недвижимости впечатляют и до недавнего времени были недоступны для большинства людей.Краудфандинг меняет это.

Так же, как владение правильными инвестициями поможет вам достичь ваших финансовых целей, , где вы инвестируете , не менее важно. Реальность такова, что люди не учитывают налоговые последствия своих инвестиций, что может помешать вам достичь ваших финансовых целей.

Проще говоря, небольшое налоговое планирование может иметь большое значение. Вот несколько примеров различных типов счетов, которые вы можете использовать в своем инвестиционном путешествии.На каждом из этих счетов — за исключением облагаемого налогом брокера — ваши инвестиции растут без налогов.

| Тип инвестиционного счета | Особенности учетной записи | Нужно знать |

|---|---|---|

| 401 (к) | Взносы до налогообложения снижают налоги сегодня.Возможные взносы работодателя. | Пенсионные выплаты облагаются налогом как обычный доход. Штрафы за досрочное снятие. Лимит взносов сотрудников в размере 19 500 долларов США в 2020 году. |

| СЕН ИРА / Соло 401 (k) | Взносы до налогообложения снижают налоги сегодня.Более высокие лимиты взносов, чем IRA. | Пенсионные выплаты облагаются налогом как обычный доход. Штрафы за досрочное снятие. Общий лимит взносов в размере 57000 долларов США в 2020 году. |

| Традиционный ИРА | Используйте для пролонгации 401 (k) от бывших работодателей.Внести пенсионные сбережения сверх 401 (k) взносов. | Пенсионные выплаты облагаются налогом как обычный доход. Штрафы за досрочное снятие. Лимит взноса 6000 долларов в 2020 году. |

| Рот ИРА | При выходе на пенсию выплаты также не облагаются налогом.Штраф за вывод взносов бесплатный. | Взносы не до налогообложения. Штрафы за досрочное изъятие выигрыша. Лимиты взносов определяются вашим доходом. |

| Налогооблагаемая брокерская деятельность | Внесите любую сумму на свой счет без налоговых последствий (или льгот).Выводите деньги в любой момент. | Налоги основаны на реализованных событиях (даже если вы не снимаете выручку), т.е. вы можете иметь задолженность по налогам на реализованный прирост капитала, дивиденды и налогооблагаемые распределения. |

| Coverdell ESA | Больше контроля над инвестиционным выбором.Изъятия на квалифицированное образование не облагаются налогом. | Годовой лимит взноса 2000 долларов США; дальнейшие ограничения в зависимости от дохода. Налоги и штрафы за неквалифицированное снятие средств |

| 529 сбережений на колледж | Отчисления на квалифицированное обучение.Очень высокие лимиты взносов. | Более сложный, в зависимости от штата. Меньше инвестиционных вариантов. Налоги и штрафы за неквалифицированное снятие средств. |

Самый большой вывод здесь заключается в том, что вы должны выбрать подходящий тип учетной записи на основе , на что вы инвестируете.Например:

- 401 (k) — Для работающих пенсионных вкладчиков

- SEP IRA / Solo 401 (k) — Для самозанятых пенсионных вкладчиков

- Traditional IRA — Для пенсионных вкладчиков

- Roth IRA — Для пенсионеров

- Налогооблагаемая брокерская деятельность — Для вкладчиков с дополнительными денежными средствами для инвестирования помимо потребностей или ограничений сберегательного счета для выхода на пенсию / колледжа

- Coverdell ESA — Для тех, кто сберегает колледж

- 529 Накопление на колледж — Для вкладчиков колледжа

Вот еще несколько моментов, которые следует иметь в виду, в зависимости от того, почему вы инвестируете:

- Максимально увеличить планы 401 (k) на основе работодателя, по крайней мере, до максимальной суммы, которую будет согласовывать ваш работодатель, — это не проблема .

- Если ваш заработок позволяет вам вносить вклад в Roth IRA, создание необлагаемого налогом дохода после выхода на пенсию — отличный способ обеспечить ваше финансовое будущее.

- Воспользуйтесь преимуществами, подобными Roth, и накопительными планами для колледжей Coverdell и 529, что снимает налоговое бремя, что приводит к увеличению денежных средств на оплату образования.

- Облагаемый налогом брокерский счет — отличный инструмент для других инвестиционных целей или дополнительных денежных средств сверх лимитов пенсионного счета.

Суть в том, что ситуация у всех разная.Вы должны учитывать свой временной горизонт инвестирования, желаемую доходность и устойчивость к риску, чтобы принять лучшее инвестиционное решение для достижения ваших финансовых целей.

Последние статьи

Почему акции MicroVision выросли, а бренды Blackberry, Koss и Naked упали

АкцииMeme сегодня снова поднялись в цене.

Джереми Боуман | 4 июня 2021 г.

Почему сегодня упали акции Sundial и AMC

Эти невероятно популярные акции мемов на этой неделе привлекли внимание инвесторов.

Джо Тенебрузо | 4 июня 2021 г.