Как и зачем открывать ИП? Пошаговый гайд для начинающих (обновлено)

А что с налоговой?

Перед первым походом в налоговую возьми калькулятор и посчитай, какой из вариантов налогообложения для тебя выгоднее.

Если ты занимаешься одним из этих видов деятельности, за несколькими исключениями, тебе придется платить единый налог. Для его вычисления есть тысячи факторов (форма собственности, регион, режим работы, найм сотрудников и т.д.). Выяснить, сколько начислят именно тебе, можно здесь (приблизительно) или у налогового инспектора (точно).

Если хочешь платить налоги по упрощенке, то написать заявление нужно за 20 дней с момента постановки на учет. Прошляпишь – будут забирать максимальные 18%. Ставка зависит от того, платишь ли ты НДС, – 3% с ним и 5% без него.

Работать по упрощенке с НДС имеет смысл, если ты оказываешь услуги на экспорт и планируешь получать деньги в валюте. В этом случае он составит 0%, и ты можешь экономить. Важно: если ты планируешь еще брать и белорусских заказчиков, на услуги им нужно будет выставлять 20% НДС, а потому выгода исчезает.

Предположим, ты дизайнер, берешь разовые заказы и саппортишь несколько проектов постоянно. Упрощенка без НДС для тебя идеальна: отчисляешь 5% своего дохода в месяц и живешь спокойно. А если ты открываешь интернет-магазин, то работать с НДС обязательно.

Наконец, есть вариант платить подоходный налог для ИП. Обычно это 16%. Выбирать его нужно, если твоя деятельность предполагает большие операционные расходы: нужно закупать сырье, оплачивать труд нанятых сотрудников. Ставка налога выше, но рассчитывать будут не с выручки, большую часть которой ты вернешь в производство, а из чистой прибыли.

Постарайся установить хороший контакт со своим налоговым инспектором. Он или она могут тебе помочь с оформлением всех документов, сдачами декларации, расскажут обо всех важных изменениях. Человеческие отношения рулят!

Платить налоги нужно раз в квартал. До 20 числа месяца, следующего за отчетным периодом, нужно подать декларацию, а до 22-го согласовать сумму, указанную в этой декларации, и отправить платеж.

Важный момент. На остаток денег на счете банк каждый месяц начисляет тебе проценты. В случае с «БСБ Банком», например, это 0,5-1% годовых. Это тоже твой доход, и он тоже облагается налогом. Не забывай указывать его в декларации.

Если живешь далеко от налоговой и ратуешь за экономию бумаги, можно воспользоваться электронным декларированием. На два года услуга обойдется в BYN 78,74.

Плюсы: экономия времени на перемещения, постоянный доступ ко всей базе своих деклараций без поиска бумажек.

Минусы: удовольствие платное, в комплекте идет глючное ПО, и в некоторых случаях (при камеральной проверке) тебе все равно понадобится бумажная декларация.

Эквайринг для самозанятых граждан | Плюсы и минусы подключения эквайринга для самозанятых

Зачем нужен эквайринг для самозанятых?

Достаточно зарегистрироваться в приложении «Мой налог». Преимущество системы в том, что позволяет оформить самозанятость без визита в налоговую инспекцию. Регистрация выполняется в мобильном режиме, в приложении легко сформировать чек для клиента. Для пользователя удобно следить за налоговыми начислениями и получать уведомления об их оплате.

Достаточно зарегистрироваться в приложении «Мой налог». Преимущество системы в том, что позволяет оформить самозанятость без визита в налоговую инспекцию. Регистрация выполняется в мобильном режиме, в приложении легко сформировать чек для клиента. Для пользователя удобно следить за налоговыми начислениями и получать уведомления об их оплате.Самозанятые граждане могут получать платежи от физических и юридических лиц любым из перечисленных способов:

- на личную банковскую карту;

- электронный кошелек;

- наличными средствами;

- на счет в банке.

Если с оплатой наличными не возникает вопросов, то с безналичными платежами есть несколько нюансов.

Банки вправе заблокировать карту и счет физического лица в случае, если они используются для осуществления предпринимательской деятельности. Такой пункт прописан в заключаемом договоре. Некоторые банки уже добавили графу, что самозанятые могут использовать счет для получения денежных средств за реализацию продуктов профессиональной деятельности.

Тогда зачем оформлять эквайринг для самозанятых? Если считать с позиции выгоды, то подключая такую банковскую услугу можно:

- увеличить средний чек;

- повысить покупательскую активность;

- по безналичной основе рассчитываться с поставщиками.

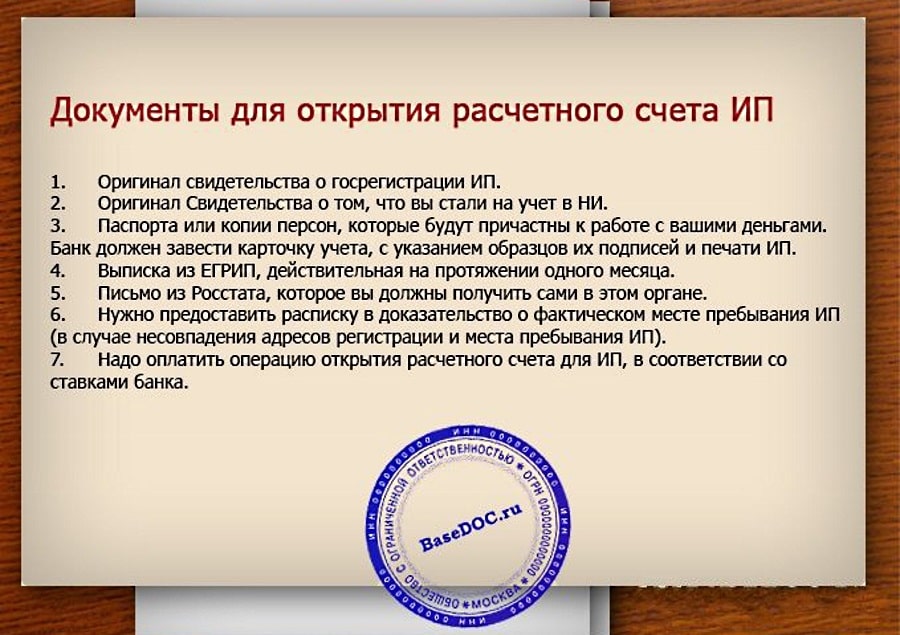

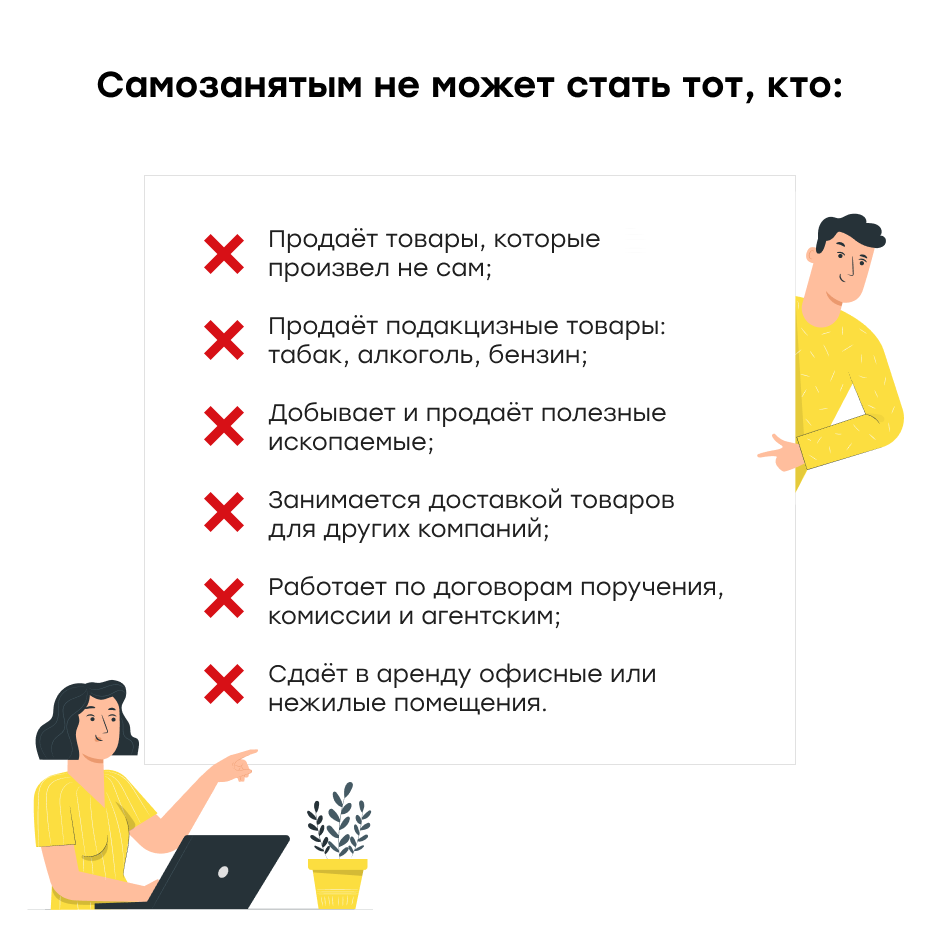

Привлекает, правда? Но подключение эквайринга для самозанятых имеет некоторые особенности, а именно открытие расчетного счета и ведение деятельности в качестве ИП. Только в этом случае предприниматель имеет право работать по налогу на профессиональный доход (НПД). Гражданин при этом не должен использовать наемный труд.

Виды эквайринга для самозанятых

Банковская услуга, предоставляющая возможность приема безналичных платежей имеет три вида: торговый, мобильный и интернет-эквайринг.

Стандартный процесс предполагает обязательное открытие для самозанятого гражданина расчетного счета в качестве ИП. В случае если предприниматель работает единолично, то он может воспользоваться упрощенной системой налогообложения и другими льготами, в том числе и НПД. Для торгового эквайринга следует покупать POS-терминал, который позволяет считывать данные банковских карт плательщиков.

Интернет-эквайринг доступен для тех самозанятых предпринимателей, которые имеют свой сайт для продажи товаров и услуг в онлайн-пространстве. Оформление ИП и открытие счета при скромных суммах дохода не требуется. Но для расширения бизнеса самозанятого без этого этапа не обойтись.

Для подключения интернет-эквайринга на сайте размещается форма платежа или кнопка перехода на специальный сервис. С помощью электронного кошелька, банковской карты или мобильного телефона клиент расплачивается за услуги или покупку товара. Сервис берет комиссию за каждую операцию.

Другим способом является подключение полноценного интернет-эквайринга. Для него не требуется устанавливать POS-терминалы. Денежные перечисления поступают на счет в течение нескольких секунд при выполнении следующих операций:

Для него не требуется устанавливать POS-терминалы. Денежные перечисления поступают на счет в течение нескольких секунд при выполнении следующих операций:

- списания денег с карты покупателя;

- приема и обработки платежа банком-эквайером;

- поступления платежа на счет в банке продавца.

Мобильный эквайринг для самозанятых граждан аналогичен торговому. Разница заключается лишь в том, что считывание данных карты происходит с помощью приложений, установленных в смартфоне.

Обязаны ли самозанятые подключать эквайринг?

Законодательство не обязывает тех, кто получает доход от профессиональной деятельности в частном порядке, иметь онлайн-кассу и POS-терминалы. Именно отсутствие таких условий является одним из преимуществ, которые могут заинтересовать самозанятых граждан. Поэтому ответ на вопрос, устанавливать ли эквайринг зависит от желания самого предпринимателя. По-прежнему для них существует возможность принятия платежей в наличной форме.

Преимущества и недостатки эквайринга для самозанятых

К плюсам применения онлайн-кассы для граждан, получающий доход от своей деятельности, относится:

- уменьшение доли наличных платежей и возможности получения поддельных купюр;

- увеличение продаж товаров и услуг за счет предоставления клиентам варианта при оплате. К недостаткам относится следующее:

- малая нормативная база в законодательстве;

- необходимость оформления в качестве ИП;

- сложность организации и решения технических вопросов;

- дополнительные траты на покупку оборудования.

Подводя итог, хочется добавить, что для развития бизнеса и роста дохода от профессиональной деятельности для самозанятых граждан следует задуматься о подключении эквайринга. К тому же сниженные налоги с перечислений физических и юридических лиц позволяют получать больше выгоды, чем при оформлении ИП. Но каждому бизнесмену следует самостоятельно выбрать наиболее приемлемый вариант приема денежных средств. Важно при этом проанализировать все «за» и «против» платежных систем и выбрать именно ту, которая будет максимально отвечать заявленным требованиям.

К тому же сниженные налоги с перечислений физических и юридических лиц позволяют получать больше выгоды, чем при оформлении ИП. Но каждому бизнесмену следует самостоятельно выбрать наиболее приемлемый вариант приема денежных средств. Важно при этом проанализировать все «за» и «против» платежных систем и выбрать именно ту, которая будет максимально отвечать заявленным требованиям.

Что такое ОКПО? Что такое общероссийский классификатор предприятий и организаций? — Контур.Бухгалтерия

Общероссийский классификатор предприятий и организаций (ОКПО) — это главный государственный классификатор хозяйствующих субъектов страны. А код ОКПО — это восьми- или десятизначный номер в классификаторе, который орган статистики назначает организации или ИП. На территории России этот код должны иметь каждая организация или предприниматель.

В нашей статье мы разберем, что такое код ОКПО, кому и зачем он нужен, где его взять и как с его помощью получить максимум информации о предприятии.

Зачем нужен код ОКПО?

Общероссийский классификатор систематизирует все организации и предпринимателей во всех государственных базах данных. Коды ОКПО помогают различным ведомствам обмениваться информацией и проводить статистический анализ. То есть, прежде всего коды ОКПО необходимы нашей службе статистики. Государственная задача — создать единое информационное поле хозяйствующих субъектов на территории России, и это делается с помощью кодов.

С другой стороны, код ОКПО необходимо знать самим предпринимателям и руководителям организаций. Они требуются не каждый день, но в ряде ситуаций без них не обойтись.

- Код ОКПО фирмы нужно указывать на всех отчетах и документах — налоговых, юридических и бухгалтерских. Договоры, разрешения и соглашения, лицензии и акты выполненных работ не обходятся без этого кода организации или ИП.

- Без кода статистики не удастся оформить кредит в финансовой организации. Организация не сможет внести изменения в учредительные документы, сменить руководителя или открыть филиал.

- При ввозе и вывозе продукции таможня требует коды для оформления товаров.

- Зная код ОКПО, можно вести поиск по государственным базам данных и получить доступ к любой официальной информации о предприятии. Так вы можете проверить своих контрагентов на благонадежность: узнать, выполняет ли ваш партнер или поставщик обязательства перед государством, не является ли он банкротом.

Кому назначается код ОКПО?

В Общероссийский классификатор попадают все хозяйствующие субъекты: юридические лица (включая филиалы и представительства), индивидуальные предприниматели и организации, которые ведут деятельность без образования юрлица. Деятельность предприятия на рынке будет легальной только после получения кода ОКПО. Этот код становится опознавательным знаком ИП или организации для всех информационных систем Статистики.

Обратите внимание: одинаковых кодов ОКПО не бывает. Случается совпадение кодов, если хозяйствующий субъект был ликвидирован, и тогда его код по прошествии 5 лет можно присвоить новой организации или ИП. Если вы столкнулись с одинаковыми кодами ОКПО у организаций, просто сверьте ИНН: если ИНН не совпадают, то речь идет о разных организациях, и одна из них давно прекратила существование.

Если вы столкнулись с одинаковыми кодами ОКПО у организаций, просто сверьте ИНН: если ИНН не совпадают, то речь идет о разных организациях, и одна из них давно прекратила существование.

Есть ли код ОКПО у ИП?

Сегодня в большинстве случаев коды ОКПО даны предпринимателям с момента регистрации: их начали выдавать предпринимателям с 1999 года. Сейчас ИП имеют свой собственный раздел в классификаторе. Код у предпринимателей состоит из 10 цифр вместо 8, как у юрлиц и других организаций. Если вы начали предпринимательскую деятельность до 1999 года, обратитесь за кодом ОКПО в Управление Росстата.

Обычно предприниматели не знают свой код ОКПО, потому что им при заполнении документов можно ставить прочерк в строке с кодом. Также он не требуется при ведении дел или заполнении отчетов и деклараций.

Как получить свой код ОКПО при регистрации?

Федеральная служба госстатистики (она же Управление Росстата) выдает номера ОКПО. Эта служба ведет и сам Общероссийский классификатор: аккумулирует сведения о хозяйствующих субъектах.

Организации и ИП при регистрации получают письмо Росстата с кодом ОКПО. Таким образом, получить его впервые очень просто: он выдается вместе с другими регистрационными документами.

Как узнать свой код ОКПО?

Если вы потеряли письмо с кодом, запросите его повторно в территориальном отделении Росстата (эта услуга платная). Запрос в статистику можно принести лично или отправить в электронном виде через сайт.

Также можно воспользоваться сервисом Росстата, где поиск ведется по ИНН, ОГРН или типу уведомления. Так вы можете узнать не только свой код, но и коды контрагентов.

Еще один вариант для ИП и организаций — сервис “Коды Росстата Российской Федерации”. Выберите регион на этой странице, после этого вы увидите ссылки на контакты районных отделов статистики и официальный сайт Росстата в вашем регионе. Выберите ссылку “Сформировать и распечатать уведомление с кодами статистики” для ИП или для юрлиц. Введите данные для поиска кодов статистики: ИНН или ОГРН. К сожалению, сервис работает в тестовом режиме, и поиск для некоторых регионов дает сбой.

К сожалению, сервис работает в тестовом режиме, и поиск для некоторых регионов дает сбой.

Как найти код ОКПО для организации?

Коды крупных предприятий / организаций можно узнать, если у вас на руках есть договора, лицензии, бухгалтерские документы фирмы, где этот код должен проставляться вместе с другими реквизитами. Часто код присутствует на печати предприятия.

Также номер ОКПО фирмы можно узнать с помощью поисковых систем в интернете. Многие организации публикуют код ОКПО на своем сайте в разделе реквизитов.

За кодом фирмы можно обратиться в Росстат: заполните необходимую форму, укажите свои паспортные данные, свидетельство о регистрации предприятия и ИНН. В течение нескольких дней вы получите информационное письмо с кодом ОКПО интересующей организации.

Также можно получить код в ФНС в выписке из ЕГРИП или ЕГРЮЛ. Заполните заявку, оплатите пошлину, и в течение 5 дней налоговая предоставит данные предприятию.

Как сменить код ОКПО?

Главная задача кода — указывать ту отрасль, в которой занято предприятие. Поэтому код ОКПО изменяется при смене отрасли деятельности и требуется тем предприятиям, которым пришлось кардинально сменить ведущую деятельность. Если код не указывает на отрасль деятельности, контролирующие органы могут наложить штраф на организацию.

Поэтому код ОКПО изменяется при смене отрасли деятельности и требуется тем предприятиям, которым пришлось кардинально сменить ведущую деятельность. Если код не указывает на отрасль деятельности, контролирующие органы могут наложить штраф на организацию.

В остальных случаях номер ОКПО не меняется в течение всей жизни предприятия. Реорганизация или открытие филиалов, смена юридического адреса не требует смены кода.

Для смены кода обратитесь в территориальный орган статистики и запросите новый код ОКПО в связи со сменой деятельности.

Как устроен ОКПО? Какова его структура и разделы?

Классификатор организаций и предпринимателей состоит из двух больших разделов:

- 1 раздел с данными по юрлицам, их филиалам и представительствам, а также по организациям, которые ведут деятельность без получения юрлица;

- 2 раздел с данными по индивидуальным предпринимателям.

Каждый большой раздел классификатора состоит из:

- блока идентификации с самими кодами ОКПО;

- блока наименования объектов с полными и сокращенными названиями организаций и именами ИП;

- блока классификационных признаков с кодировками, которые содержат другие общероссийские классификаторы.

Классификатор постоянно меняется, Статистика вносит в него дополнения и изменения, поэтому справочник существует только в электронном виде и нигде не публикуется: издание заняло бы много томов, а переиздание происходило бы еженедельно.

Бухгалтерский веб-сервис Контур.Бухгалтерия позволяет узнавать коды ОКПО контрагентов за пару минут. Здесь вы можете вести учет, начислять зарплату, отправлять отчетность онлайн и пользоваться поддержкой наших специалистов.

Standard & Poor’s (S&P), определение

Что такое Standard & Poor’s (S&P)?

Standard & Poor’s (S&P) — компания, хорошо известная во всем мире как создатель индексов финансового рынка, широко используемых в качестве инвестиционных ориентиров, источника данных и эмитента кредитных рейтингов компаний и долговых обязательств. Возможно, он наиболее известен благодаря популярному и часто цитируемому индексу S&P 500.

Корни компании уходят корнями в 1860-е годы. С 2016 года его официальное название — S&P Global, офисы которого расположены в 26 странах.

Ключевые выводы

- Standard & Poor’s (S&P) — ведущий поставщик индексов и источник данных для независимых кредитных рейтингов.

- McGraw-Hill Cos. Приобрела S&P в 1966 году, а в 2016 году компания стала называться S&P Global.

- Standard & Poor’s — одно из крупнейших кредитных рейтинговых агентств, присваивающих буквенные оценки компаниям и странам, а также выпускаемым ими долговым обязательствам по шкале от AAA до D, что указывает на степень их инвестиционного риска.

- Популярный индекс S&P 500, пожалуй, самый известный продукт Standard & Poor’s.

- S&P 500 является основой для многих инвестиций, включая фьючерсные контракты, паевые инвестиционные фонды и ETF.

Индекс Standard And Poor’s 500

Понимание Standard & Poor’s (S&P)

Standard & Poor’s выросло из двух компаний: Poor’s Publishing, издателя путеводителей по железнодорожной отрасли, официально основанного в 1868 году, и Standard Statistics Bureau (позже Company), основанного в 1906 году, которое публиковало финансовые данные по компаниям.В 1923 году он выпустил свой первый индикатор фондового рынка, в который вошли 233 компании. Тем временем Poor’s Publishing выпустило свой первый рейтинг в 1916 году.

Две фирмы объединились в 1941 году, чтобы создать Standard & Poor’s.

McGraw-Hill Cos. Приобрела S&P в 1966 году. В 2012 году Standard & Poor’s объединило свои операции с индексами с индексами Dow Jones (принадлежащими McGraw-Hill), чтобы стать лидером фондовых индексов.

В 2016 году McGraw Hill Financial переименовалась в S&P Global.Подразделения S&P Global включают S&P Global Ratings, S&P Global Market Intelligence, S&P Dow Jones Indices и S&P Global Platts. В компании работает более 1400 кредитных аналитиков, и более 1,2 миллиона кредитных рейтингов были присвоены правительствам, корпорациям, финансовому сектору и ценным бумагам.

S&P — крупный исследователь кредитных рисков, охватывающий множество отраслей, эталонов, классов активов и географических регионов. Он присваивает кредитные рейтинги от AAA до D по долгам государственных и частных компаний, а также правительств.Он также предлагает рейтинги краткосрочного долга и рейтинги прогнозов от шести месяцев до двух лет.

Основными конкурентами S&P по кредитным рейтингам являются Moody’s и Fitch, а по финансовым индексам — Bloomberg Business Services.

Индексы Standard & Poor’s

Индекс S&P 500 был запущен в марте 1957 года. Это был первый индекс, который был создан на компьютере и публиковался ежедневно, и стал заменой для самого фондового рынка США.

Индекс S&P 500 включает 500 крупнейших акций, торгуемых на Нью-Йоркской фондовой бирже и Nasdaq, что делает его инструментом для оценки общего состояния крупных американских компаний. S&P 500, вероятно, является самым популярным индексом акций в мире и используется в качестве эталона производительности для различных паевых инвестиционных фондов, ETF и других активов и ценных бумаг.

Другие популярные индексы, предлагаемые S&P Global, охватывают разные секторы рынка и разную рыночную капитализацию.Крупные предложения от S&P Dow Jones Indices включают S&P SmallCap 600, S&P MidCap 400, S&P Composite 1500 и S&P 900. Каждое из них представляет собой анализ состояния рынка в зависимости от его подсектора.

Фьючерс на индекс S&P 500

Первые фьючерсные контракты на S&P 500 были представлены Чикагской товарной биржей (CME) в 1982 году. Контракт SP является базовым рыночным контрактом для торговли фьючерсами на S&P 500. Его цена определяется путем умножения стоимости S&P 500 на 250 долларов.Например, если S&P 500 находится на уровне 2500, то рыночная стоимость фьючерсного контракта составляет 2500 x 250 долларов США или 625 000 долларов США.

CME добавила опцион E-mini в 1997 году. Фьючерсы E-mini были созданы, чтобы позволить более мелкие инвестиции более широкому кругу инвесторов. Фьючерсы на S&P 500 E-Mini составляют пятую часть стоимости крупного контракта. Если уровень S&P 500 равен 2500, тогда рыночная стоимость фьючерсного контракта составляет 2500 x 50 долларов США или 125 000 долларов США. Буква E в E-mini означает электронный.Многие трейдеры отдают предпочтение S&P 500 E-Mini ES перед SP не только из-за меньшего размера инвестиций, но и из-за его ликвидности. Как и его название, E-Mini ES торгует в электронном виде, что может быть более эффективным, чем торговля на открытом рынке для SP.

Как и в случае со всеми фьючерсами, инвесторы должны внести лишь часть стоимости контракта, чтобы открыть позицию. Это маржа по фьючерсному контракту. Эти наценки отличаются от наценок при торговле акциями. Маржа фьючерсов показывает «скин в игре», который должен быть компенсирован или урегулирован.

10%

Процент акций из исходного индекса S&P 500 в 1957 году, которые остаются в индексе сегодня.

Базовые рейтинги Standard & Poor’s (SPUR)

Базовые рейтинги Standard & Poor’s (SPUR) предоставляют заключение о кредитном качестве муниципалитета отдельно от средств повышения кредитного качества поручителя или страховщика. Облигации муниципального или другого государственного сектора обычно включают средства повышения кредитного качества, которые используются для получения более выгодных условий, обеспечивая повышенную уверенность в том, что заемщик выполнит свои обязательства посредством дополнительного страхования или гарантии третьей стороны.Standard & Poor’s выпускает рейтинг SPUR только по запросу эмитента / должника и осуществляет надзор за выпуском с опубликованным SPUR.

Пример рейтингов Standard & Poor’s

Подразделение Standard & Poor’s Global Ratings ранжирует долговые инструменты, такие как облигации, и компании, которые их выпускают, с точки зрения кредитоспособности, определяемой как вероятность дефолта или неспособности своевременно выплатить долги. Подобно академическим оценкам, каждый рейтинг состоит из буквы по шкале от A до D, иногда дополненной знаком плюс, минус или числом.Чем выше оценка, тем ниже риск (по оценке S&P).

Рейтинг BBB и выше называется «инвестиционным уровнем» — самым безопасным видом инвестиций. Рейтинги ниже этого значения считаются «спекулятивными» — большая степень риска.

На приведенной ниже диаграмме представлена рейтинговая система Standard & Poor’s для краткосрочной задолженности — векселей, ссуд и других обязательств со сроком погашения не более одного года. Это инструменты, в которые часто инвестируют фонды денежного рынка и счета денежного рынка.

| Шкала рейтингов краткосрочного долга S&P | ||

|---|---|---|

| Буквенный рейтинг | Инвестиционная оценка | Степень кредитоспособности |

| A – 1 | Инвестиции | Сильный |

| A – 2 | Инвестиции | Удовлетворительно |

| A – 3 | Инвестиции | Достаточно |

| В | Спекулятивная | В настоящее время выполняет обязательства, но сталкивается с неопределенностями |

| С | Спекулятивная | Уязвимость к неплатежам |

| Д | Спекулятивная | По умолчанию |

Standard & Poor’s: часто задаваемые вопросы

Что означает «Стандарт» и «Бедный»?

Standard & Poor’s (S&P) — компания, ведущий поставщик индексов и источник данных независимых кредитных рейтингов.Иногда ссылка на «Standard & Poor’s» может также означать самый известный индекс компании: S&P 500, который отслеживает результаты деятельности 500 крупнейших публичных компаний США.

Как Standard and Poor’s зарабатывает деньги?

Комиссионные за рейтинговые услуги Standard & Poor’s платят эмитенты ценных бумаг и долговых обязательств. Кроме того, компании и частные лица часто платят за более подробные аналитические отчеты о рынке и подписываются на другие исследовательские услуги.

Какие компании входят в индекс S&P 500?

В S&P 500 входят 500 крупнейших публичных компаний США. Многие из них хорошо известны: Microsoft, Apple, Exxon Mobile, Bank of America, Visa и Coca-Cola.

Чтобы претендовать на индекс S&P 500, компания должна иметь не менее 10% акций, находящихся в обращении на открытом рынке, и иметь рыночную капитализацию не менее 9,8 млрд долларов.

Как узнать рейтинг компании S&P?

Вы можете узнать рейтинг компании S&P на сайте S&P Global Ratings.После регистрации в S&P Global Ratings вы сможете найти компанию.

Является ли BBB инвестиционным рейтингом?

Да, BBB обозначает инвестиционный уровень. Это самый низкий рейтинг S&P, который может считаться инвестиционным. Это означает, что облигация или эмитент «демонстрируют адекватные параметры защиты. Однако неблагоприятные экономические условия или меняющиеся обстоятельства с большей вероятностью ослабят способность заемщика выполнять свои финансовые обязательства по обязательству», как заявляет S&P.

Итог

Standard & Poor’s — официально S&P Global — является публичной компанией, занимающейся финансовой информацией и аналитикой. Базируясь в США, но имея офисы по всему миру, он обеспечивает исследования и аналитику финансового рынка, поддерживая широко отслеживаемые рыночные индексы и индексы ценных бумаг — самый известный из которых, индекс S&P 500, выступает в качестве барометра всего фондового рынка США. .

Кроме того, Standard & Poor’s является одним из крупнейших рейтинговых агентств, присваивающих буквенные оценки компаниям и странам, а также выпускаемым ими долгам.

Индекс, который вам нужно знать

Если бы вам пришлось использовать одну величину для обозначения силы экономики, что бы это было? Индекс потребительского доверия слишком субъективен. Уровень безработицы преувеличивает незанятые рабочие и недооценивает разочарованных рабочих. Несмотря на то, что промышленный индекс Доу-Джонса является самым известным и наиболее котируемым фондовым индексом в мире, он настолько избирательный, что вводит в заблуждение. Состоящий всего из 30 акций, Dow менее репрезентативен для экономики в целом, чем некоторые другие индексы.Первостепенное значение среди них занимает S&P 500, дневной фактический числовой индикатор экономики США. Несмотря на то, что S&P 500 получает второе выставление счетов даже в финансовых СМИ и мало получает признание в других странах, его важность имеет жизненно важное значение.

Последнее изменение баланса индекса S&P 500 было объявлено 12 марта 2021 года и вступило в силу до открытия рынков 22 марта 2021 года. NXP Semiconductors (NXPI), Penn National Gaming (PENN), Generac Holdings (GNRC), Caesars Entertainment (CZR) ) были добавлены в S&P 500.Они заменили Xerox Holdings (XRX), Flowserve (FLS), SL Green Realty (SLG) и Vontier (VNT).

Что в имени?

Во-первых, этимология термина. «S&P» — это Standard and Poor’s. Генри Пур был финансовым аналитиком XIX века, который составил ежегодную книгу, в которой перечислялись публичные железнодорожные компании. Его публикация объединилась с публикациями Статистического бюро Standard в 1941 году. А число «500» — акций, составляющих индекс.

Это оно. В индекс входят 500 крупнейших (не обязательно из 500 крупнейших) компаний, акции которых торгуются на NYSE или NASDAQ. Как и папы и обладатели «Оскара», компоненты S&P 500 выбираются комитетом. И, как Колледж кардиналов и Академия кинематографических искусств и наук, комитет S&P 500 действует в рамках определенных критериев. Чтобы попасть в индекс, компания должна иметь:

- рыночная капитализация 8 долларов.2 миллиарда (по состоянию на февраль 2019 г.)

- головной офис в США

- Стоимость сделки с рыночной капитализацией за год

- По крайней мере, четверть миллиона ее акций торгуются в каждом из предыдущих шести месяцев

- большая часть акций находится в руках населения

- , по крайней мере, через год с момента его первичного публичного размещения

- : сумма прибыли за предыдущие четыре квартала должна быть положительной, как и за последний квартал.

Между ними NYSE и NASDAQ перечисляют несколько тысяч компаний.Но один только первый критерий сокращает это число до менее тысячи. Добавьте еще несколько ориентиров, и легко увидеть, как S&P может сократить до 500 акций с большой капитализацией, подходящих для включения.

Комплексная математика

В отличие от индекса Доу-Джонса, который вы рассчитываете, просто складывая цены акций компонентов и умножая их на константу, S&P 500 является более сложным. Вместо того, чтобы складывать цены на акции составляющих, S&P 500 добавляет рыночную капитализацию компаний с поправкой на количество акций в свободном обращении.«С поправкой на плавающий курс» означает подсчет только тех акций, которые доступны нам, обычным людям, за исключением тех, которые принадлежат менеджменту, правительствам и другим компаниям. Существуют сотни якобы «публично торгуемых» компаний, которые держат большую часть своих акций внутри компании. .

Показана дверь

С таким количеством компонентов и такими строгими критериями S&P 500 является динамичным. S&P Dow Jones Indices, дочерняя компания S&P Global, Inc., которая определяет компоненты индекса, не терпит бездельников.United States Steel Corp. (X), один из лидеров индустрии 20-го века, котируется на S&P 500 с момента своего основания. Фактически, когда-то US Steel была крупнейшей компанией в мире. Увы, это не приносило прибыли годами. Когда в 2013 году он упал ниже порога в 4 миллиарда долларов, индекс запустил его и уступил место Martin Marietta Materials Inc. (MLM), производителю строительных заполнителей. Только на Уолл-стрит железный век уступает место каменному веку. .

Низкая текучесть кадров

Но даже технологически развитые компании должны выполнить список требований S&P 500, иначе они погибнут.Advanced Micro Devices Inc. (AMD) была вторым по величине производителем микропроцессоров в мире, но упала в этом индексе в 2013 году. Она снова была добавлена в 2017 году. Опять же, из-за проблем с рыночной капитализацией. Оборот в S&P 500 был ниже, чем вы думаете, но время, в течение которого компании остаются в списке, сокращается.

Иногда компании покупают компанию, которую они заменяют в индексе, или компания выделяет значительную часть себя. Компании Forest Labs, Beam и Life Technologies, включенные в список S&P 500, были куплены более крупными компаниями в 2014 году.Другие компании покидают список, когда они больше не могут соответствовать требованиям рыночной капитализации. Обычно, когда это происходит, компания затем переводится в индекс, из которого была продвинута ее замена. Например, в 2014 году Роуэн занял место Маллинкродта в S&P MidCap 400.

Есть ли здесь предвзятость в отношении выживания? Конечно, но в экономике в целом также присутствует предвзятое отношение к выживаемости. Остальные акции процветают благодаря тому, что остались. В одном исследовании даже утверждается, что за десятилетия акции, исключенные из S&P 500, в конечном итоге превзошли своих конкурентов.

Итог

По большей части S&P 500 не передает информации, резко отличающейся от сопоставимых индексов. Он в значительной степени отслеживает (или наоборот) более эксклюзивный Dow и более инклюзивный Russell 2000. S&P 500 представляет собой своего рода золотую середину: достаточно всеобъемлющую, чтобы указать на относительную силу или слабость более крупной экономики, но не настолько исчерпывающую, чтобы включить в сигнал слишком много шума. В целом S&P 500 — это индекс индексов — ориентир, принятый как аналитиками, политиками, так и обычными участниками рынка.

Что такое S&P 500?

S&P 500 — это индекс фондового рынка, который измеряет эффективность около 500 компаний в США. Он включает компании из 11 секторов, чтобы дать представление о состоянии фондового рынка США и экономики в целом.

Какие компании включены в S&P 500?

Чтобы иметь право на участие в индексе, компании должны соответствовать определенным критериям. Среди прочего, компании должны:

Иметь рыночную капитализацию — которая относится к общей стоимости выпущенных акций компании — не менее 8 долларов США.2000000000.

иметь корпоративную структуру и предлагать обыкновенные акции.

Быть зарегистрированным на соответствующей бирже США. (Инвестиционные фонды в сфере недвижимости, известные как REIT, имеют право на включение.)

Имеют положительную отчетную прибыль за последний квартал в дополнение к сумме за четыре последних квартала.

Благодаря этому критерию только самые крупные и стабильные корпорации страны могут быть включены в S&P 500.Список пересматривается и обновляется ежеквартально.

Можно ли купить акции S&P 500?

На самом деле, это один из лучших способов для начинающих инвесторов промочить ноги на фондовом рынке. Вот некоторые из самых популярных индексных фондов, которые отслеживают S&P 500:

Vanguard 500 Index Investor Shares (VFINX)

Fidelity 500 Index Fund (FXAIX)

Schwab S&P 500 Index Fund (SWPPX)

Т.Фонд Rowe Price Equity Index 500 (PREIX)

»Готовы начать инвестировать? Вам нужно будет создать учетную запись онлайн-брокера. Если у вас его еще нет, просмотрите список NerdWallet лучших онлайн-брокеров для паевых инвестиционных фондов, чтобы найти подходящий счет.

Индекс S&P 500 сегодня

На приведенной ниже диаграмме показано, как S&P 500 работал с 1990 года до предыдущего закрытия текущего года. Это демонстрирует, как индекс увеличивался в долгосрочной перспективе, несмотря на некоторое снижение из года в год в течение периода.

Данные фондовой биржи могут быть задержаны до 20 минут и предназначены исключительно для информационных целей, а не для торговых целей.

Что измеряет S&P 500?

S&P 500 отслеживает рыночную капитализацию примерно 500 компаний, включенных в индекс, измеряя стоимость акций этих компаний.

Рыночная капитализация рассчитывается путем умножения количества акций компании в обращении на ее текущую цену акций.Таким образом, если у компании есть 2 миллиона акций, которые в настоящее время принадлежат акционерам, а текущая цена акций составляет 5 долларов, то рыночная капитализация компании составляет 10 миллионов долларов. Проще говоря, стоимость компании составляет 10 миллионов долларов.

Стоимость S&P 500 рассчитывается на основе рыночной капитализации каждой компании, скорректированной с учетом только количества акций, обращающихся на открытом рынке. Если сложить рыночную капитализацию всех компаний в индексе, можно сказать, что по состоянию на февраль 2020 года S&P 500 стоит около 24,47 триллиона долларов.

Однако каждой компании в S&P 500 дается определенный вес, полученный путем деления индивидуальной рыночной капитализации компании на общую рыночную капитализацию S&P 500. Таким образом, компании с большей рыночной капитализацией имеют больший вес, чем компании с меньшей рыночной капитализацией. Вот 10 наиболее взвешенных акций, которые в настоящее время входят в S&P 500:

Berkshire Hathaway Inc., класс B

Список по состоянию на 4 января 2021 г.

Почему назначить веса? Чтобы дать как можно более точную картину состояния фондового рынка.

Это важно, потому что, когда акции Microsoft поднимаются (или падают) на 10%, это может означать прибыль или убыток в сотни миллиардов долларов. Сравните это с продавцом одежды The Gap, который в настоящее время находится в конце списка. Если его акции вырастут или упадут на 10%, это может означать прибыль или убыток в пару сотен миллионов долларов. В этом сценарии динамика цен Microsoft демонстрирует гораздо больший сбой в экономике, чем в случае с The Gap.

Чтобы получить число, которое мы привыкли видеть на тикере S&P 500, общая рыночная капитализация индекса делится на частный делитель.Поскольку цены на акции компаний S&P 500 изменяются в течение дня, каждое движение влияет на стоимость индекса, хотя компании, расположенные в верхней части списка, имеют значительно большее влияние, чем компании в нижней части.

Какова средняя доходность S&P 500?

В течение почти последнего столетия среднегодовая совокупная доходность S&P 500 (включая дивиденды) составляла около 10% без поправки на инфляцию. Однако имейте в виду, что это не означает, что вы можете рассчитывать на получение 10% прибыли от своих инвестиций в индексный фонд S&P 500 каждый год.

Например, в 2008 году индекс S&P 500 закончил год с ошеломляющим падением на 37%. В следующем году он закончил на 26%. Для получения среднегодовой совокупной прибыли 10% требуется долгосрочное инвестиционное мышление и готовность преодолевать волатильность рынка. Узнайте больше о средней доходности фондового рынка здесь.

В чем разница между индексом Dow Jones Industrial Average и S&P 500?

DJIA или просто Dow — еще один индекс фондового рынка, который включает крупные, устоявшиеся компании.Однако есть несколько ключевых отличий.

Dow состоит всего из 30 компаний, каждая из которых считается лидером в своей отрасли.

Dow взвешивается на основе цены акций каждой компании, а не рыночной капитализации, что означает, что компании с более высокими ценами на акции имеют больший вес. Индекс рассчитывается путем сложения цен акций всех 30 компаний с поправкой на вес, а затем деления на заранее заданную константу, называемую делителем Доу.

Dow представляет девять секторов по сравнению с 11, представленными в S&P 500.

И S&P 500, и Dow включают компании, которые считаются самыми здоровыми корпорациями страны. Если вы заинтересованы в покупке акций любой из этих компаний (а не акций индексных фондов), для начала ознакомьтесь с нашим руководством о том, как покупать акции.

Раскрытие информации: На момент публикации автор не занимал никаких позиций по указанным выше ценным бумагам.

S&P Standard and Poor’s — полное руководство по всем продуктам S&P

Что такое Standard and Poor’s (S&P)?

Standard & Poor’s — американская компания финансовой разведки, входящая в состав S&P Global. S&P является лидером рынка в предоставлении анализа финансового рынка, в частности, в предоставлении базовых и инвестиционных индексов и кредитных рейтингов Кредитный рейтинг Кредитный рейтинг — это мнение определенного кредитного агентства относительно способности и желания организации (правительства, бизнеса или частного лица). ) выполнять свои финансовые обязательства в полном объеме и в установленные сроки.Кредитный рейтинг также означает вероятность дефолта должника. для компаний и стран.

В подразделение S&P Global входят:

- Global Ratings

- Global Market Intelligence

- Индексы Dow Jones

- Global Platts

Чтобы узнать больше, запустите наши бесплатные курсы по финансам!

История Standard and Poor’s

История Standard and Poor’s началась в 1860 году.Генри Варнум Бедный опубликовал книгу под названием «История железных дорог и каналов в Соединенных Штатах». В книге содержится всесторонний обзор операционного и финансового состояния железнодорожных компаний в США. В 1868 году Генри Варнум Пур и Генри Уильям Пур создали «H.V and H.W. Бедная компания », издавшая два ежегодно обновляемых путеводителя.

Standard Statistics Company была основана в 1906 году и предоставляла финансовую информацию о не железнодорожных компаниях. Standard Statistics Company опубликовала свой первый индикатор фондового рынка в 1923 году, основанный на данных 233 компаний.

Standard & Poor’s возникло в 1941 году, когда объединились Poor’s Publishing и Standard Statistics Bureau. Он увеличил количество компаний, на основе которых был рассчитан фондовый индекс, до 416.

Позже в 1966 году McGraw Companies приобрела Standard & Poor’s Corporation, теперь известную как S&P Global, после ребрендинга в 2016 году.

Филиалы Standard and Poor’s

Глобальное подразделение Standard and Poor’s включает в себя следующие подразделения:

1.Global Ratings

S&P Global Ratings — лидер рынка в области исследования кредитных рисков. Глобальные рейтинги охватывают различные отрасли, классы активов, географические регионы и ориентиры, что выгодно множеству инвесторов. По состоянию на 2016 год он уже присвоил 1,2 миллиона кредитных рейтингов корпорациям, ценным бумагам, финансовым секторам и правительствам и держал рейтинг долгов на сумму 47,5 триллионов долларов.

Что такое процесс кредитного рейтинга S&P?

Процесс кредитного рейтинга S&P Global Ratings выглядит следующим образом:

- Договор — Компания-эмитент запрашивает кредитный рейтинг и оформляет запрос, подписывая письмо-соглашение.

- Предварительная оценка — S&P Global Ratings создает команду аналитиков, которые проверяют всю необходимую информацию.

- Совещание руководства — Группа аналитиков встречается с командой управления для обсуждения информации, полученной на этапе 2.

- Анализ — Информация оценивается аналитиками. На основе этого анализа группа аналитиков предлагает рейтинговому комитету рейтинг.

- Рейтинговый комитет — Рейтинговый комитет голосует по кредитному рейтингу на основе рекомендации группы аналитиков после его рассмотрения.

- Уведомление — Компании-эмитенту перед публикацией предоставляется обоснование присвоенного ей кредитного рейтинга, чтобы можно было проверить это обоснование.

- Публикация — Публичный рейтинг публикуется в пресс-релизе и на сайте www.standardandpoors.com

- Надзор за рейтингуемыми эмитентами и выпусками — Надзор проводится для обновления кредитного рейтинга, чтобы он оставался актуальным, т. Е. при необходимости понизьте или повысите рейтинг.

- Обзор эффективности — S&P Global Ratings проводит исследования для измерения эффективности и точности своих кредитных рейтингов. Этот процесс включает в себя отслеживание переходов и дефолтов, а также измерение того, насколько кредитные рейтинги изменились за определенный период времени.

- Обзор эффективности используется различными агентствами для уточнения своих аналитических методов формирования рейтинговых мнений. Обзор эффективности также позволяет частным лицам и инвесторам увидеть относительную волатильность / стабильность кредитных рейтингов.

Чтобы узнать больше, запустите наши бесплатные курсы по финансам!

2. Индексы Dow Jones

S&P Индексы Dow Jones являются крупнейшим в мире источником индексов и используются различными классами инвесторов для поиска глобальных инвестиционных возможностей. В 2012 году Standard & Poor’s объединило свои операции с индексами с индексами Dow Jones Indexes и, таким образом, стало абсолютным лидером рынка в отрасли.

Индекс S&P 500

Индекс S&P 500 — первый индекс фондового рынка, который публикуется ежедневно — был запущен в 1957 году.Это ведущий индикатор состояния фондового рынка США, несмотря на то, что он включает только компании с большой капитализацией, потому что он включает большую часть общей стоимости публично торгуемых американских компаний.

Как рассчитывается индекс S&P 500?

Для расчета S&P 500 предпринимаются следующие шаги:

Шаг 1. Выбор компаний — Индекс S&P 500 основан на 500 акциях, принадлежащих компаниям, которые считаются ведущими индикаторами американского фондового рынка.Это мера стоимости акций 500 крупнейших компаний (в соответствии с рыночной капитализацией) на Nasdaq Composite / Нью-Йоркской фондовой бирже.

500 компаний, на которых основан индекс S&P 500, выбираются Индексным комитетом. Индексный комитет состоит из экономистов и аналитиков, нанятых Standard & Poor’s. Компании выбираются на основе:

- Ликвидность

- Размер рынка

- отрасль

Шаг 2: Расчет — Формула для расчета S&P 500 выглядит следующим образом:

Индекс = Сумма Скорректированная или взвешенная рыночная капитализация всех акций S&P 500 / Дивизор индекса

Делитель индекса : делитель индекса — это запатентованный показатель, разработанный S&P.Согласно нескольким источникам, делитель индекса составляет 8,9 миллиарда. Это гарантирует, что на индекс S&P не влияют неэкономические факторы. Делитель индекса корректируется в случае:

- дробления акций

- специальных дивидендов

- дополнительных дивидендов

скорректированной / взвешенной рыночной капитализации всех акций S&P 500: Получена скорректированная рыночная капитализация каждой отдельной компании при использовании следующей формулы:

Взвешивание = Рыночная капитализация отдельного компонента / Сумма рыночной капитализации всех акций S&P 500

Преимущества методологии, взвешенной по рынку: Методология, взвешенная по рынку, позволяет получить индекс которые представляют более репрезентативную картину экономики в целом, чем индексы, устанавливающие равную долю для всех компаний или взвешенные по цене.

Недостатки методологии, взвешенной по рынку: Методология, взвешенная по рынку, приводит к тому, что компании с высокой капитализацией оказывают чрезмерное влияние на индекс. Кроме того, эта методология скрывает слабые и / или сильные стороны небольших компаний, если их результаты отличаются от показателей компаний с большой капитализацией.

Как инвестировать в индекс Standard and Poor’s?

Инвесторам сложно воспроизвести S&P 500, потому что портфель, основанный на этом индексе, требует определенного количества акций от 500 компаний.Индексный фонд легче купить, если инвестор желает воспроизвести индекс. Среди популярных индексных фондов:

- Vanguard S&P 500 ETF

- iShares S&P 500 Index ETF

- SPDR S&P 500 ETF

Чтобы узнать больше, запустите наши бесплатные курсы по финансам!

Другие индексы S&P

Другие популярные индексы Standard & Poor’s включают:

- SmallCap 600 : индекс, представляющий компании с малой капитализацией

- MidCap 400 : индекс, представляющий компании со средней капитализацией

- 900 : объединяет 500 и MidCap 400

- Composite 1500 : объединяет SmallCap 600, MidCap 400 и 500.Затем они совместно рассчитываются для получения Composite 1500.

3. S&P Global Market Intelligence

S&P Global Market Intelligence предоставляет своим клиентам-инвесторам высококачественные отраслевые данные, финансовые данные, новости, анализ и исследования. в портфолио клиента. Его клиентами являются университеты, корпорации, государственные учреждения и профессионалы в области инвестиций. Инструменты, которые они предоставляют, помогают своим клиентам:

- Отслеживание эффективности своих портфелей

- Отслеживание производительности определенных секторов экономики

- Генерация альфа

- Анализ динамики отрасли

- Поиск инвестиционных возможностей

- Оценка кредитного риска

Чтобы узнать больше, запустите наши бесплатные курсы по финансам!

4.S&P Global Platts

Компания S&P Global Platts была основана в 1909 году и предоставляет базовые цены и информацию о рынках энергоносителей и сырьевых товаров. Они охватывают такие сегменты, как электроэнергетика, нефть и газ, нефтехимия, сельское хозяйство, судоходство и металлургия. Среди их клиентов:

- Трейдеры

- Менеджеры по рискам

- Аналитики

- Агенты по закупкам

- Геологоразведочные компании

- Нефтепереработчики

- Горняки

- Коммунальные предприятия

- Сталелитейные компании

- Авиакомпании

- Автопроизводители

- Государственные агентства

- Финансовые учреждения

- Юристы

- Инженеры

- Консультанты

- Управляющие активами

Узнать больше

Standard & Poor’s является важной частью финансовой экосистемы.CFI предлагает страницу программы аналитика рынков капитала и ценных бумаг (CMSA) ™ — CMSA Зарегистрируйтесь в программе CFI CMSA® и станьте сертифицированным аналитиком рынков капитала и ценных бумаг. Продвигайте свою карьеру с помощью наших программ и курсов сертификации. программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Узнайте больше об инвестировании в акции, щелкнув следующие статьи CFI:

- Торговая площадка Торговая площадка Торговая площадка — это буквальный этаж в здании, где трейдеры, торгующие акциями, фиксированным доходом, фьючерсами, опционами, товарами или валютой, покупают и продают ценные бумаги. .

- Как читать биржевые диаграммыКак читать биржевые диаграммы Если вы собираетесь активно торговать акциями в качестве инвестора на фондовом рынке, то вам необходимо знать, как читать биржевые диаграммы. Даже трейдеры, которые в первую очередь используют фундаментальный анализ для выбора акций для инвестирования, по-прежнему часто используют технический анализ движения цен акций для определения конкретных покупок и продаж, графики акций. концепции финансов онлайн в удобном для вас темпе.Просмотрите сотни статей!

- Книги по финансам и инвестициям Книги по финансам Лучшие книги по финансам. Это лучшие книги, которые мы рекомендуем прочитать всем нашим студентам, чтобы узнать больше об инвестировании, финансах, финансовом моделировании и оценке.

% PDF-1.5 % 241 0 объект > эндобдж xref 241 209 0000000016 00000 н. 0000005311 00000 п. 0000005448 00000 н. 0000005552 00000 н. 0000005906 00000 н. 0000006061 00000 п. 0000006180 00000 н. 0000006299 00000 н. 0000006417 00000 н. 0000006534 00000 н. 0000006653 00000 п. 0000006772 00000 н. 0000006890 00000 н. 0000007009 00000 н. 0000007126 00000 н. 0000007245 00000 н. 0000007363 00000 н. 0000007482 00000 н. 0000007601 00000 н. 0000007718 00000 н. 0000007836 00000 н. 0000007955 00000 п. 0000008072 00000 н. 0000008192 00000 н. 0000009015 00000 н. 0000009263 00000 п. 0000009361 00000 п. 0000009432 00000 н. 0000042459 00000 п. 0000042633 00000 п. 0000043592 00000 п. 0000043753 00000 п. 0000077229 00000 п. 0000077408 00000 п. 0000078366 00000 п. 0000078532 00000 п. 0000111177 00000 н. 0000111362 00000 н. 0000112319 00000 н. 0000112491 00000 н. 0000145433 00000 н. 0000145614 00000 н. 0000146572 00000 н. 0000146740 00000 н. 0000179969 00000 н. 0000180150 00000 н. 0000181109 00000 н. 0000181277 00000 н. 0000215705 00000 н. 0000215890 00000 н. 0000216215 00000 н. 0000249244 00000 н. 0000249419 00000 н. 0000249979 00000 н. 0000250293 00000 н. 0000272494 00000 н. 0000272555 00000 н. 0000272614 00000 н. 0000272675 00000 н. 0000272736 00000 н. 0000272797 00000 н. 0000272857 00000 н. 0000272918 00000 н. 0000272979 00000 н. 0000273040 00000 н. 0000273100 00000 н. 0000273161 00000 н. 0000273222 00000 н. 0000273283 00000 н. 0000273344 00000 н. 0000273405 00000 н. 0000273467 00000 н. 0000273516 00000 н. 0000273619 00000 н. 0000273756 00000 н. 0000273873 00000 н. 0000274003 00000 н. 0000274168 00000 н. 0000274312 00000 н. 0000274474 00000 н. 0000274634 00000 н. 0000274792 00000 н. 0000274918 00000 н. 0000275042 00000 н. 0000275163 00000 н. 0000275311 00000 н. 0000275465 00000 н. 0000275663 00000 н. 0000275805 00000 н. 0000275962 00000 н. 0000276201 00000 н. 0000276316 00000 н. 0000276461 00000 н. 0000276632 00000 н. 0000276815 00000 н. 0000276957 00000 н. 0000277111 00000 н. 0000277300 00000 н. 0000277513 00000 н. 0000277659 00000 н. 0000277833 00000 н. 0000277993 00000 н. 0000278151 00000 н. 0000278315 00000 н. 0000278504 00000 н. 0000278665 00000 н. 0000278823 00000 н. 0000278986 00000 н. 0000279131 00000 н. 0000279243 00000 н. 0000279366 00000 н. 0000279539 00000 н. 0000279659 00000 н. 0000279804 00000 н. 0000279958 00000 н. 0000280117 00000 н. 0000280314 00000 н. 0000280467 00000 н. 0000280636 00000 н. 0000280771 00000 п. 0000280914 00000 н. 0000281029 00000 н. 0000281171 00000 н. 0000281347 00000 н. 0000281467 00000 н. 0000281578 00000 н. 0000281818 00000 н. 0000281986 00000 н. 0000282126 00000 н. 0000282269 00000 н. 0000282437 00000 н. 0000282576 00000 н. 0000282715 00000 н. 0000282776 00000 н. 0000282837 00000 н. 0000282898 00000 н. 0000282959 00000 н. 0000283019 00000 н. 0000283081 00000 н. 0000283244 00000 н. 0000283306 00000 н. 0000283475 00000 п. 0000283536 00000 н. 0000283667 00000 н. 0000283729 00000 н. 0000283791 00000 н. 0000283853 00000 п. 0000284071 00000 н. 0000284133 00000 н. 0000284305 00000 н. 0000284367 00000 н. 0000284565 00000 н. 0000284627 00000 н. 0000284831 00000 н. 0000284892 00000 н. 0000284954 00000 н. 0000285016 00000 н. 0000285198 00000 н. 0000285260 00000 н. 0000285422 00000 н. 0000285484 00000 н. 0000285671 00000 н. 0000285733 00000 н. 0000285912 00000 н. 0000285974 00000 н. 0000286036 00000 н. 0000286098 00000 н. 0000286257 00000 н. 0000286319 00000 п. 0000286381 00000 п. 0000286443 00000 н. 0000286597 00000 н. 0000286659 00000 н. 0000286813 00000 н. 0000286874 00000 н. 0000287005 00000 н. 0000287067 00000 н. 0000287192 00000 н. 0000287254 00000 н. 0000287401 00000 н. 2 — [) cNZ2PX 栉 _E :.@ | k [lQ ⌑JB> T ڬ

Служба Standard & Poor’s Ratings: выдача кредитных рейтингов

Служба Standard & Poor’s Ratings: выдача кредита РейтингиStandard & Poors Credit Рейтинги

Долгосрочная выдача Кредитные рейтинги

Краткосрочная выдача Кредитные рейтинги

Краткосрочные Банкноты

Долгосрочная выдача Кредитные рейтинги

Кредитные рейтинги выпускав той или иной степени основаны на следующие соображения:

- Вероятность платежеспособности и готовность заемщика выполнить свои финансовые обязательства по обязательству в соответствии с с условиями обязательства;

- Характер и условия обязательства;

- Защита, обеспечиваемая, и относительное расположение обязательство в случае банкротства, реорганизации или иного организация в соответствии с законами о банкротстве и другими законами, влияющими на права кредиторов.

Определения рейтингов выпуска выражены в терминах дефолта. риск. Как таковые, они относятся к приоритетным обязательствам предприятия. Младшие обязательства обычно имеют рейтинг ниже, чем старшие обязательства, чтобы отразить более низкий приоритет при банкротстве, как отмечалось выше. (Такой дифференциация применяется, когда у предприятия есть как старшие, так и субординированные обязательства, обеспеченные и необеспеченные обязательства, или обязательства операционной компании и холдинговой компании). в случае младшего долга рейтинг может не точно соответствовать определение категории.

AAA | Обязательству с рейтингом AAA присвоен наивысший рейтинг компании Standard & Poor’s. Способность должника выполнить свои финансовые обязательства по обязательству чрезвычайно сильны. |

AA | Обязательство с рейтингом AA отличается от обязательства с наивысшим рейтингом обязательства лишь в небольшой степени.Право должника выполнить свои финансовые обязательства по обязательству очень сильный. |

А | Обязательство с рейтингом А несколько более восприимчиво к неблагоприятные последствия изменения обстоятельств и экономических условия, чем обязательства в более высоких категориях. Однако способность должника выполнять свои финансовые приверженность обязательствам по-прежнему сильна. |

BBB | Обязательство с рейтингом BBB демонстрирует адекватную защиту параметры. Однако неблагоприятные экономические условия или изменение обстоятельства с большей вероятностью приведут к ослаблению дееспособности должника выполнить свое финансовое обязательство по обязательство. |

Обязательства с рейтингом BB, B, CCC, CC и C считаются обладающие значительными умозрительными характеристиками.BB указывает наименьшая степень домыслов и C высшая. Пока такие обязательства, вероятно, будут иметь некоторое качество и защитные характеристики, они могут быть перевешены неопределенности или серьезное воздействие неблагоприятных условий. | |

BB | Обязательство с рейтингом BB менее уязвимо к неплатежам чем другие спекулятивные вопросы. Однако он сталкивается с серьезными текущая неопределенность или подверженность неблагоприятному бизнесу, финансовые или экономические условия, которые могут привести к недостаточная способность должника выполнять свои финансовые обязательство по обязательству. |

Б | Обязательство с рейтингом B более уязвимо к неплатежам чем обязательства с рейтингом BB, но должник в настоящее время имеет способность выполнять свои финансовые обязательства по обязательству. Неблагоприятные деловые, финансовые или экономические условия будут вероятно нанесет ущерб дееспособности или готовности должника выполнять свои финансовые обязательства по обязательству. |

CCC | Обязательство с рейтингом CCC в настоящее время уязвимо для невыплата и зависит от благоприятного бизнеса, финансовые и экономические условия для выполнения должником свои финансовые обязательства по обязательству. В случае неблагоприятные деловые, финансовые или экономические условия, должник вряд ли будет в состоянии выполнить свои финансовое обязательство по обязательству. |

CC | Обязательство с рейтингом CC в настоящее время очень уязвимо для невыплата. |

С | Рейтинг C может использоваться, чтобы охватить ситуацию, когда было подано заявление о банкротстве или аналогичный иск взяты, но платежи по этому обязательству продолжение. |

Д | Обязательство с рейтингом D просрочено по платежам. Рейтинг D категория используется, когда платежи по обязательству не производятся в срок, даже если применимый льготный период не истек, если Standard & Poor’s не считает, что такое выплаты будут производиться в течение такого льготного периода. Рейтинг D также будет использоваться при подаче заявления о банкротстве или совершение аналогичных действий, если платежи по обязательства находятся под угрозой. |

+ или — | Рейтинги от AA до CCC могут быть изменены добавление знака плюс или минус, чтобы показать относительное положение в основных рейтинговых категориях. |

р | Этот символ прикреплен к рейтингам инструментов. со значительными некредитными рисками.Он подчеркивает риски для основной или непостоянной ожидаемой доходности, которая в кредитном рейтинге указаны , а не . Примеры включают: обязательства, привязанные к акциям или проиндексированные с ними, валюты или товары; обязательства, подверженные серьезным риск досрочного погашения, например, выплаты только процентов или только основной суммы ипотечные ценные бумаги; и обязательства с необычно рискованными процентные условия, такие как обратные плавающие ставки. |

Краткосрочный выпуск кредита Рейтинги | ||

А-1 | Краткосрочное обязательство с рейтингом А-1 имеет наивысший рейтинг. категория Standard & Poor’s.Право должника выполнить свои финансовые обязательства по обязательству является сильным. В этой категории обозначены определенные обязательства. со знаком плюс (+). Это свидетельствует о том, что должник способность выполнять свои финансовые обязательства по этим обязательства чрезвычайно сильны. | |

А-2 | Краткосрочное обязательство с рейтингом А-2 несколько выше. восприимчивы к неблагоприятным последствиям изменений в обстоятельства и экономические условия, чем обязательства в высшие рейтинговые категории.Однако способность должника выполнить свои финансовые обязательства по обязательству — это удовлетворительно. | |

А-3 | Краткосрочное обязательство с рейтингом А-3 демонстрирует адекватную параметры защиты. Однако неблагоприятные экономические условия или изменение обстоятельств с большей вероятностью приведет к ослабленная способность должника выполнять свои финансовые обязательство по обязательству. | |

Б | Краткосрочное обязательство с рейтингом B считается имеющим существенные умозрительные характеристики. Должник в настоящее время имеет возможность выполнить свои финансовые обязательства по обязательству; однако он сталкивается с серьезными текущими неопределенности, которые могут привести к неадекватной способность выполнять свои финансовые обязательства по обязательству. | |

С | Краткосрочное обязательство с рейтингом C в настоящее время уязвимо к невыплате и зависит от благоприятного бизнеса, финансовые и экономические условия для выполнения должником свои финансовые обязательства по обязательству. | |

Д | Краткосрочное обязательство с рейтингом D просрочено.Категория рейтинга D используется при выплатах по обязательству. не произведены в установленный срок, даже если применимая отсрочка срок не истек, за исключением случаев, когда Standard & Poor’s считает, что такие выплаты будут производиться во время льготного периода период. Рейтинг D также будет использоваться при подаче заявления ходатайство о банкротстве или совершение аналогичных действий, если платежи по обязательству находятся под угрозой. | |

Краткосрочные векселя

Standard & Poor’s U.Рейтинг S. муниципальных нот отражает факторы ликвидности

и риски доступа на рынок, присущие только нотам. Векселя со сроком погашения не более трех лет будут

скорее всего, получите рейтинг в заметке. Облигации со сроком погашения более трех лет, скорее всего, будут

получить рейтинг долгосрочного долга. Следующие критерии будут использоваться при создании

эта оценка:

- График амортизации — тем крупнее финал срок погашения относительно других сроков погашения, тем больше вероятность, что он будет обработан как примечание; и

- Источник платежа — более зависимый выпуск находится на рынке для его рефинансирования, тем более вероятно, что это будет рассматривается как записка.

Обозначения рейтинга облигаций следующие:

SP-1 + — Выпуск, имеющий очень высокую емкость оплатить обслуживание долга.

СП-1 — Сильная платежеспособность основная сумма и проценты.

СП-2 — Вместимость удовлетворительная для выплаты основной суммы и процентов, с некоторой уязвимостью к неблагоприятным финансовым и экономические изменения в течение срока векселей.

СП-3 — Спекулятивная емкость до выплачивать основную сумму и проценты.

Служба рейтинговStandard & Poor’s © Авторское право 2000

Какой индекс фондового рынка лучше отслеживать? Индекс Dow или S&P 500

Когда эти две компании станут публичными, цена акций Jim’s Construction будет составлять 10 долларов за акцию, а цена акций Albany Software — 1000 долларов за акцию. Если бы я показал группе инвесторов-любителей только цену акций каждой компании и спросил их:

Большинство людей ответили бы Albany Software, указав цену акции в 1000 долларов за акцию.Когда правда состоит в том, что Jim’s Construction на самом деле вдвое больше Albany Software, обе акции оценены по их справедливой рыночной стоимости, поэтому одна не обязательно дороже другой, и если предположить, что эти компании стали публичными 5 лет назад, нет никакого способа знать, какая акция работает лучше. Возможно, 5 лет назад компания Jim’s Construction торговалась по 2 доллара за акцию, что давало прибыль на 400% по сравнению с Albany Software, которая 5 лет назад торговалась по 800 долларов за акцию, что представляло рост только на 25%.

Рыночная капитализация

«Рыночная капитализация» компании — это еще один способ определения общей стоимости компании.Рыночная капитализация рассчитывается путем умножения количества акций в обращении на текущую цену акций. Если вы хотите сравнить размер Apple и Google:

Цена акций Apple $ 473 x 4,2 миллиарда акций = 2,02 триллиона долларов рыночной капитализации

Цена акций Google 1581 долларов США x 676 миллионов акций = рыночная капитализация 1,07 триллиона долларов

Опять же, даже через Apple стоимость акций Apple намного ниже, чем у Google, поэтому общая стоимость Apple в два раза больше, чем у Google.

Самая важная разница между S&P и Dow

После этого урока инвестирования мы готовы вернуться на полный круг, чтобы я мог объяснить, почему индекс Доу является «взвешенным по цене», а индекс S&P 500 — «рыночным. Cap Weighted »так важен.

Индекс Доу-Джонса взвешен по цене

Помните, что индекс Доу состоит только из 30 акций. Когда вы слышите в новостях, что индекс Dow вырос сегодня на 300 пунктов или снизился на 700 пунктов вчера, спонсоры Dow проводят взвешенный по цене расчет 30 компаний, входящих в индекс. Расчет прост: это просто цена акции каждой акции, деленная на общий делитель (исторически сложившееся количество акций в индексе).

Проблема с этим расчетом, как мы обсуждали выше, состоит в том, что он полностью игнорирует размер или «рыночную капитализацию» компании.Если у Apple и Joe’s Construction Inc. цена акций составляет 400 долларов за акцию, должны ли они действительно иметь одинаковый вес в индексе? Я бы сказал, что нет, но в индексе Доу-Джонса они будут иметь равный вес в индексе.

Индекс S&P 500 взвешен по рыночной капитализации

Индекс S&P 500, с другой стороны, взвешен по рыночной капитализации. Индекс состоит из 500 крупнейших публичных компаний США. В рамках индекса более крупные компании оказывают большее влияние на его результаты, поскольку вес каждой компании в индексе S&P рассчитывается путем деления рыночной капитализации компании на общую рыночную капитализацию всех 500 компаний в индексе.

Поскольку индекс S&P 500 включает большее количество компаний и ранжирует компании по размеру в рамках индекса, я бы сказал, что индекс S&P 500 является более подходящим индексом для отслеживания в целях определения истинных показателей фондового рынка США. .

Советы по отслеживанию индексов

СМИ любят сообщать о Dow, потому что цифры движения цен больше, и это привлекает внимание. Если и Dow, и S&P 500 упадут на 2% за один день, это равносильно падению Dow на 554 пункта и падению индекса S&P 500 на 67 пунктов.Что привлекает больше внимания?

«Рынок упал на 554 пункта !!» или «Рынок упал на 67 пунктов»

Но по всем причинам, которые мы обсуждали, повседневные показатели Dow и S&P 500 не редкость.