что выбрать начинающему инвестору — Премьер БКС

На фондовом рынке деньги можно вложить в ценные бумаги, валюту, драгоценные металлы, ПИФы или другие активы — в зависимости от ваших целей и отношения к риску. В этой статье мы расскажем о самых популярных финансовых инструментах — акциях и облигациях.

Что такое акции

Акция — это долевая ценная бумага, обеспечивающая ее владельцу долю в капитале компании. Покупая акции предприятия, вы получаете право на участие в его управлении, а также на часть прибыли.

Акции могут быть обыкновенными и привилегированными. Первые дают владельцу право голоса на собрании акционеров, однако выплата дивидендов по ним не гарантирована. Вторые не дают возможности участвовать в голосовании, однако их держатели имеют преимущественное право при выплате дивидендов.

Плюсы инвестирования в акции:

- для старта не нужен большой капитал;

- потенциально высокая доходность;

- возможность участвовать в управлении компанией;

- высокая ликвидность (возможность быстро купить или подать акцию по цене, близкой к рыночной).

- высокие рыночные риски — акции могут как дорожать, так и дешеветь;

- зависимость котировок от внешних факторов.

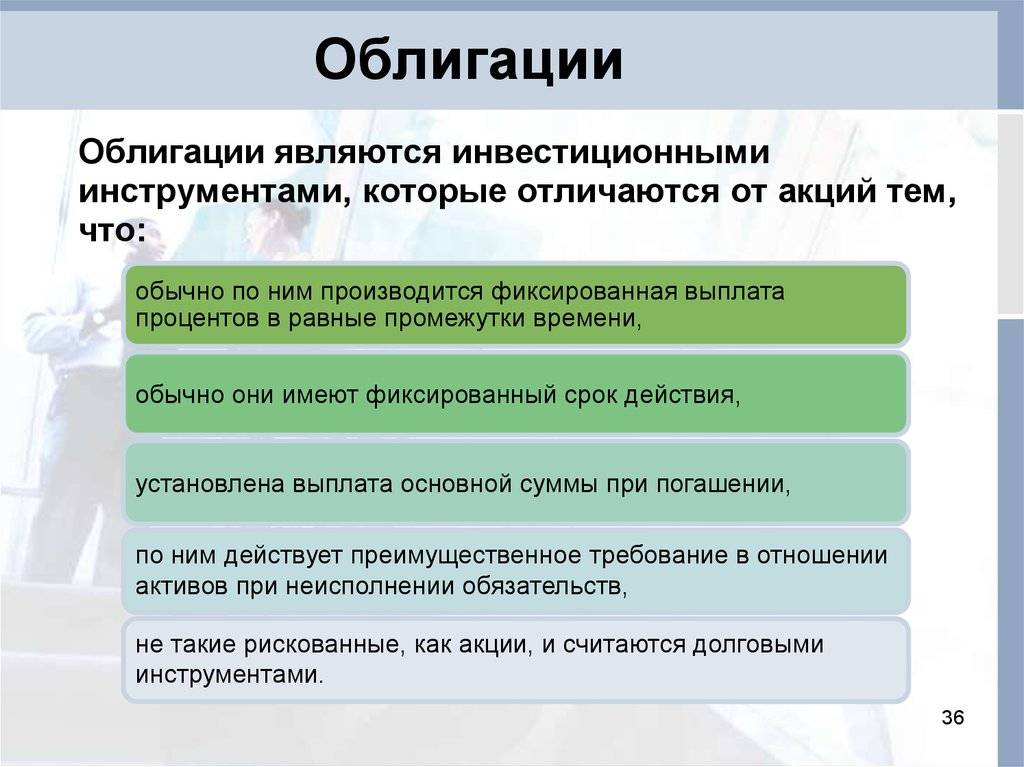

Что такое облигации

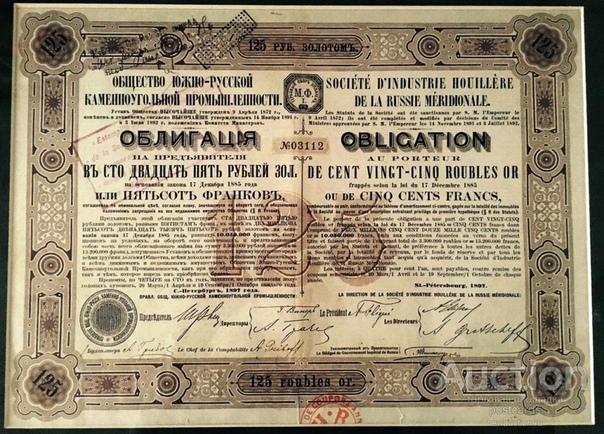

Облигация — долговая ценная бумага, которую выпускает компания или государственный орган для получения дополнительного источника финансирования. Покупая облигацию, инвестор фактически дает деньги взаймы выпустившему ее эмитенту. Эмитент, в свою очередь, обязуется вернуть инвестору стоимость облигации (номинал) и процент за пользование средствами (купоны).

Как правило, доходность по облигации фиксирована — то есть вы заранее знаете размер и дату выплат. Срок действия облигации также известен заранее — он может составлять 1, 2, 3 года или больше. В зависимости от эмитента долговые ценные бумаги принято делить на государственные, муниципальные и корпоративные:

- Государственные облигации (ОФЗ) — это ценные бумаги, которые выпускает Минфин. Покупая их, вы фактически одалживаете деньги государству, и получаете доход по фиксированной ставке.

При этом государство выступает гарантом возврата ваших вложений.

При этом государство выступает гарантом возврата ваших вложений. - Муниципальные облигации — это долговые ценные бумаги, выпускаемые субъектами РФ. Как правило, они имеют большую доходность, чем ОФЗ, за счет более низкой ликвидности.

- Корпоративные облигации — это долговые бумаги компаний. Потенциальная доходность и риски по ним выше, чем по ОФЗ. К наиболее надежным корпоративным облигациям можно отнести бумаги Сбербанка, РЖД, Газпрома и других компаний с государственным участием.

Плюсы инвестирования в облигации:

- низкий уровень риска;

- возможность получать стабильный и прогнозируемый доход;

- возможность регулировать соотношение риска и надежности, вкладывая в ОФЗ и корпоративные облигации;

- облигации подходят как для краткосрочных, так и для долгосрочных вложений.

Минусы:

- низкая процентная ставка;

- держатель не может оказывать влияние на политику компаний.

Как формируется прибыль по акциям

Доход от инвестирования в акции можно получить двумя способами: в виде дивидендов и разницы между ценой покупки и продажи. Срок и порядок выплаты дивидендов определяется решением общего собрания акционеров или уставом общества. Если компания не получила прибыль или деньги ей нужны для других целей, она может отказаться от выплаты дивидендов.

Суть второго способа получения дохода от акций сводится к правилу «купи дешевле — продай дороже». Однако реализовать эту стратегию довольно непросто: акции постоянно растут и падают, и выбрать лучшее время для их покупки или продажи удается далеко не каждому инвестору.

Как формируется прибыль по облигациям

Доход от инвестирования в облигации могут составлять выплаты купонов, рост рыночной стоимости бумаги, а также при определенных условиях – возврат номинальной стоимости.

- Купоны. Основной вид дохода по облигациям. Эмитент на регулярной основе платит владельцу ценных бумаг проценты за использование его денег.

- Рост рыночной стоимости. По аналогии с акциями, стоимость облигаций может меняться, и при росте цены бумагу можно выгодно продать, не дожидаясь даты возврата номинала.

- Прибыль при возврате номинальной стоимости. Такой доход получат те владельцы облигаций, которые приобрели их по заниженной стоимости (с дисконтом).

- Кредитные риски. Наступают при снижении надежности эмитента и связаны с его неспособностью выполнять долговые обязательства.

- Риск инфляции. При покупке облигаций владелец получает фиксированный процент прибыли. Процент инфляции может превысит доходность по облигациям.

- Рыночный риск. Процентная ставка по облигациям зависит от ключевой ставки Центробанка. Когда последняя растет, старые выпуски облигаций с фиксированным купоном дешевеют. И наоборот, цена бумаг растет, если ставка ЦБ падает.

- Риск ликвидности. Владельцы облигаций могут столкнуться с проблемой продажи своих бумаг из-за возникновения финансовых проблем или ненадежности эмитента.

Эти факторы снижают интерес других инвесторов к такому инструменту.

Эти факторы снижают интерес других инвесторов к такому инструменту.

Возможные риски

Разберем основные риски инвестирования в акции и облигации.

Акции

Главный и наиболее распространенный риск при покупке акций — снижение их стоимости. Изменение котировок может быть краткосрочным: если у компании нет серьезных проблем, то колебания цены можно переждать, не продавая бумаги. В случае возникновения негативных факторов, влияющих на деятельность компании, котировки могут не восстановиться, что приведет к большим убыткам.

Еще один риск для держателей акций — отсутствие дивидендов. Их размер определяется по итогам финансового года на заседании акционеров и зависит от прибыли компании и ее приоритетов. Если вы хотите регулярно получать дивиденды, обратите внимание на так называемых «дивидендных аристократов». Это компании, которые ежегодно увеличивают размер дивидендных выплат на протяжении более 25 лет.

Их размер определяется по итогам финансового года на заседании акционеров и зависит от прибыли компании и ее приоритетов. Если вы хотите регулярно получать дивиденды, обратите внимание на так называемых «дивидендных аристократов». Это компании, которые ежегодно увеличивают размер дивидендных выплат на протяжении более 25 лет.

Облигации

Что выбрать: акции или облигации

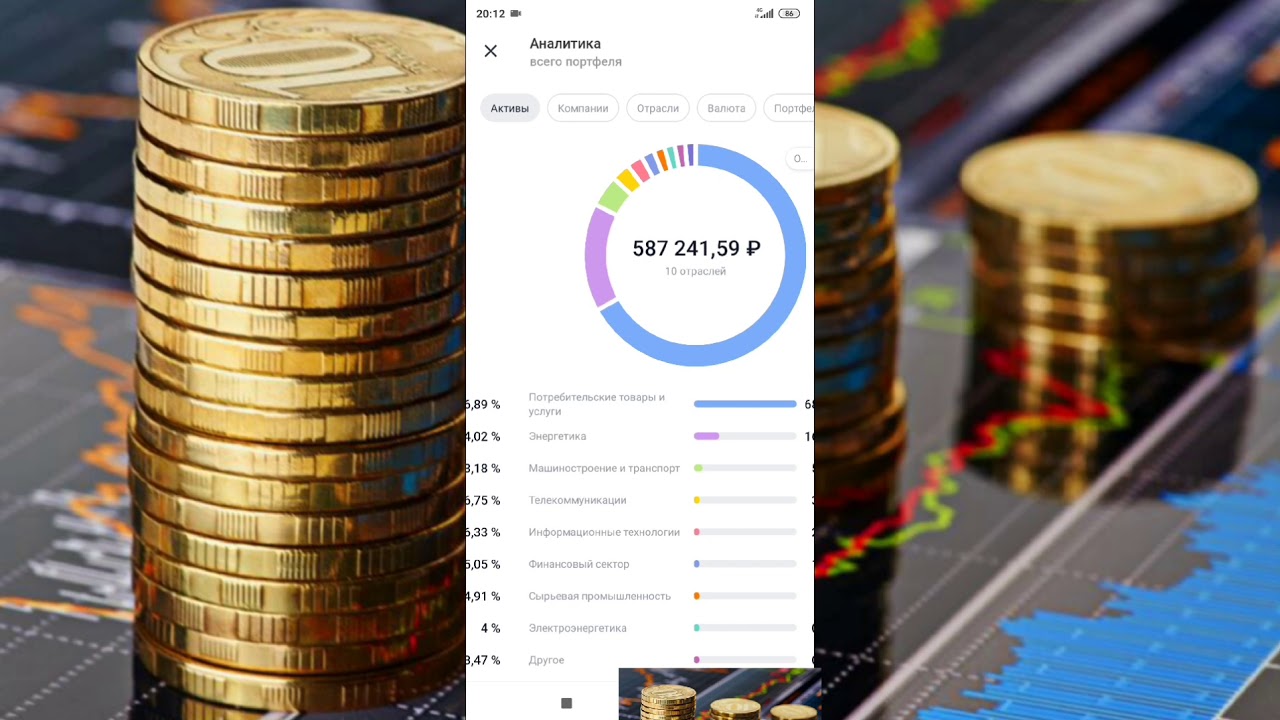

Профессиональные инвесторы рекомендуют сочетать в инвестиционном портфеле акции и облигации. Это позволит диверсифицировать вложения и снизить риски потери капитала.

Прежде чем выбрать инструмент инвестирования, определите размер капитала, который вы готовы вложить, доход, который вы хотите получить, а также свое отношение к риску и временные рамки инвестирования. Инвесторам, которые готовы рискнуть ради более высокой доходности, стоит присмотреться к акциям перспективных компаний, а тем, кто хочет сохранить капитал, могут подойти ОФЗ и облигации надежных корпораций.

Статья была полезна?

Спасибо за ответ!

Да Нет

Деньги без дураков: акции или облигации — что лучше защитит капитал? :: Новости :: РБК Инвестиции

Но можно стабильно обгонять банковский депозит. Совместно с частным инвестором и писателем Александром Силаевым мы публикуем цикл статей, в которых рассказываем, как это сделать

Но можно стабильно обгонять банковский депозит. Совместно с частным инвестором и писателем Александром Силаевым мы публикуем цикл статей, в которых рассказываем, как это сделатьПоговорим о риске. Возьмем самый простой риск применительно к самому пассивному инвестированию.

Мне ближе иное восприятие волатильности: она неприятна, но не фатальна. К тому же в ней наблюдается такое явление, как положительный риск. Упало на 30% за месяц — это возрастание риска, но если выросло на 30% — это тоже возрастание риска, понятого как волатильность. Риск по определению это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?Не будем путаться — к счастью, в русском языке много слов, — пусть волатильность остается волатильностью, а под риском мы договоримся понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего отыгрыша.

Волатильность: как правильно и безопасно кататься на волнах рынка

Если портфель акций проседает на 10%, не беда. Сегодня просело — завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали навсегда. Под риском будем понимать вот эту вероятность «пропали навсегда». И это серьезно, в отличие от волатильности, где проблема сводится к нашей психологической форме: в хорошей форме мы ее не заметим.

Сегодня просело — завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали навсегда. Под риском будем понимать вот эту вероятность «пропали навсегда». И это серьезно, в отличие от волатильности, где проблема сводится к нашей психологической форме: в хорошей форме мы ее не заметим.

Скрытый риск облигаций

Если мы поменяем смыслы, как описано выше, то поменяются и важные выводы. Начинают твориться чудеса: диверсифицированный портфель акций становится менее рискован, чем государственные облигации . А ведь принято считать наоборот!

Почему так получается? Дело в том, что есть два риска, которые портфель акций выдержит, а государственные облигации — нет (вы ведь помните, что в нашем случае риск означает «пропали навсегда»). Речь о гиперинфляции и дефолте. Помню из детства, как родители на исходе СССР сделали вклад в Сбербанке под очень хороший процент — 15% годовых. Что было дальше, вы знаете. Касательно дефолта, то чем крупнее финансовый организм, тем менее он подвержен дефолту

. Крупное государство подвержено ему менее всех. Но даже лев помрет с большей вероятностью, чем стая собак. Если боитесь, что питомец помрет — инвестируйте в стаю.

Касательно дефолта, то чем крупнее финансовый организм, тем менее он подвержен дефолту

. Крупное государство подвержено ему менее всех. Но даже лев помрет с большей вероятностью, чем стая собак. Если боитесь, что питомец помрет — инвестируйте в стаю.

Как обогнать депозит: 5 аргументов вложить деньги в ОФЗ

Сравнивая риски акций и облигаций, уместна такая метафора. Вам предлагают на выбор два вида риска. В первом случае вас наверняка ранят, вы будете много болеть, много раз вам покажется, что вы умрете. Но при этом у вас есть гарантия, что выживете. Всегда. Как бы страшно не было. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет пять, возможно, будете прихрамывать. Или десять. Так выглядит инвестирование в акции.

Вторая история — с вами будет происходить несчастных случаев в десять раз меньше. И болезней меньше. Вы с меньшей вероятностью порежетесь, отравитесь, упадете со стула. Но несколько раз в жизни к вам подойдет черт и предложит тянуть из колоды карту. И если попадется дама пик, вы умрете. Скорее всего, конечно, вытащите что-то другое и продолжите наслаждаться ровным графиком жизни. Так выглядит инвестирование в облигации и депозиты.

И если попадется дама пик, вы умрете. Скорее всего, конечно, вытащите что-то другое и продолжите наслаждаться ровным графиком жизни. Так выглядит инвестирование в облигации и депозиты.

Насчет черта и дамы пик. Для стандартной колоды это вероятность 1/36 или 1/52. Не так уж страшно. Это в благополучной стране с уважением к капиталу. В стране третьего мира или при социализме черт будет жестче. Вы умрете, если вытащите любую карту пиковой масти. Просто вероятность того, что кризис обернется дефолтом и гиперинфляцией, в такой стране выше. И это не наши домыслы, а статистические массивы. Таким образом, в одной стране игра с чертом скорее всего кончится вашим выигрышем (впрочем, без гарантии), в другой — рано или поздно абсолютным проигрышем. Советские люди, хранившие деньги на сберкнижке, проиграли именно так.

Можно сказать, что долевой капитал (акции) очень легко сжимается, гнется, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты).__sf1obfq.jpg) Долговой капитал (облигации) хуже гнется, но сломать его проще. Если дать такому капиталу много времени, то он более хрупок.

Долговой капитал (облигации) хуже гнется, но сломать его проще. Если дать такому капиталу много времени, то он более хрупок.

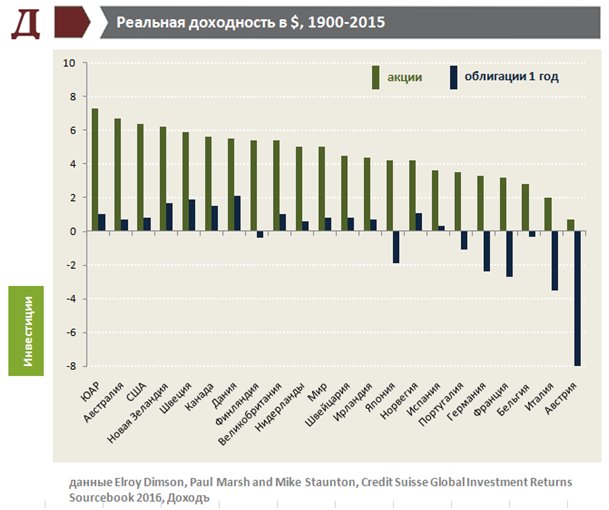

Акции доходнее, но…

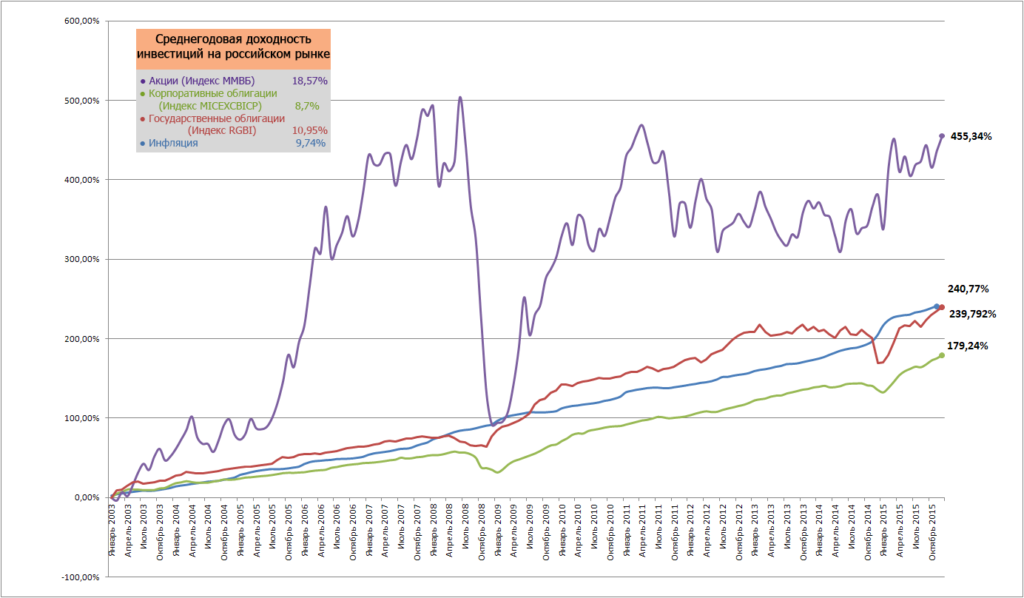

Кстати, раз уж зашла речь о сравнении акций и облигаций. Еще одно общее место: акции доходнее. Хотя бы потому что рискованнее. Вероятно, так оно и есть. Однако без нюансов не обходится и здесь.

Касательно повышенной доходности рынка акций перед облигациями, она совершенно точно видна на графиках. Но возьмем Россию. Здесь доход по акциям, будь то дивиденды или разница покупки-продажи, облагается налогом, а по облигациям — нет. Это раз. Инвестирование в акции обычно более связано с тратами на посредников. Это два.

Как выбрать акцию для инвестиций?

Наконец, есть такое обстоятельство, и оно чуть сложнее: облигации почти всегда стоят одинаково. А вот акции могут стоить очень дорого или очень дешево. В кризис они стоят дешево и по идее надо покупать. Но в кризис у людей меньше свободных денег, как в 2008-2009 годах. На пике эйфории они стоят дорого, как в 2006-2007 годах, и по идее покупать не надо, но свободные деньги есть.

На пике эйфории они стоят дорого, как в 2006-2007 годах, и по идее покупать не надо, но свободные деньги есть.

Если вы будете покупать акции, как только у вас появляются деньги, в среднем вы будете делать это в моменты, так скажем, чуть хуже среднего. Исключение, если вы уникум и ваши доходы обратно пропорциональны состоянию экономики. Но мало кто строит карьеру так, чтобы пировать во время чумы, поэтому, если у вас все как у людей, то считайте, что ваше инвестирование в акции обложено еще и этим странным неофициальным налогом. Насколько он велик? Думаю, невелик. Но если это изъятие не менее 1% годовых, то это уже сопоставимо с НДФЛ. И это пункт три.

Вывод: нельзя сказать, что акции прямо сильно-сильно доходнее облигаций (хотя все же у первых доходность выше). Но, как ни странно, именно акции надежнее на интервале длиной в жизнь.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

ПодробнееРазличия между АКЦИЯМИ и ОБЛИГАЦИЯМИ

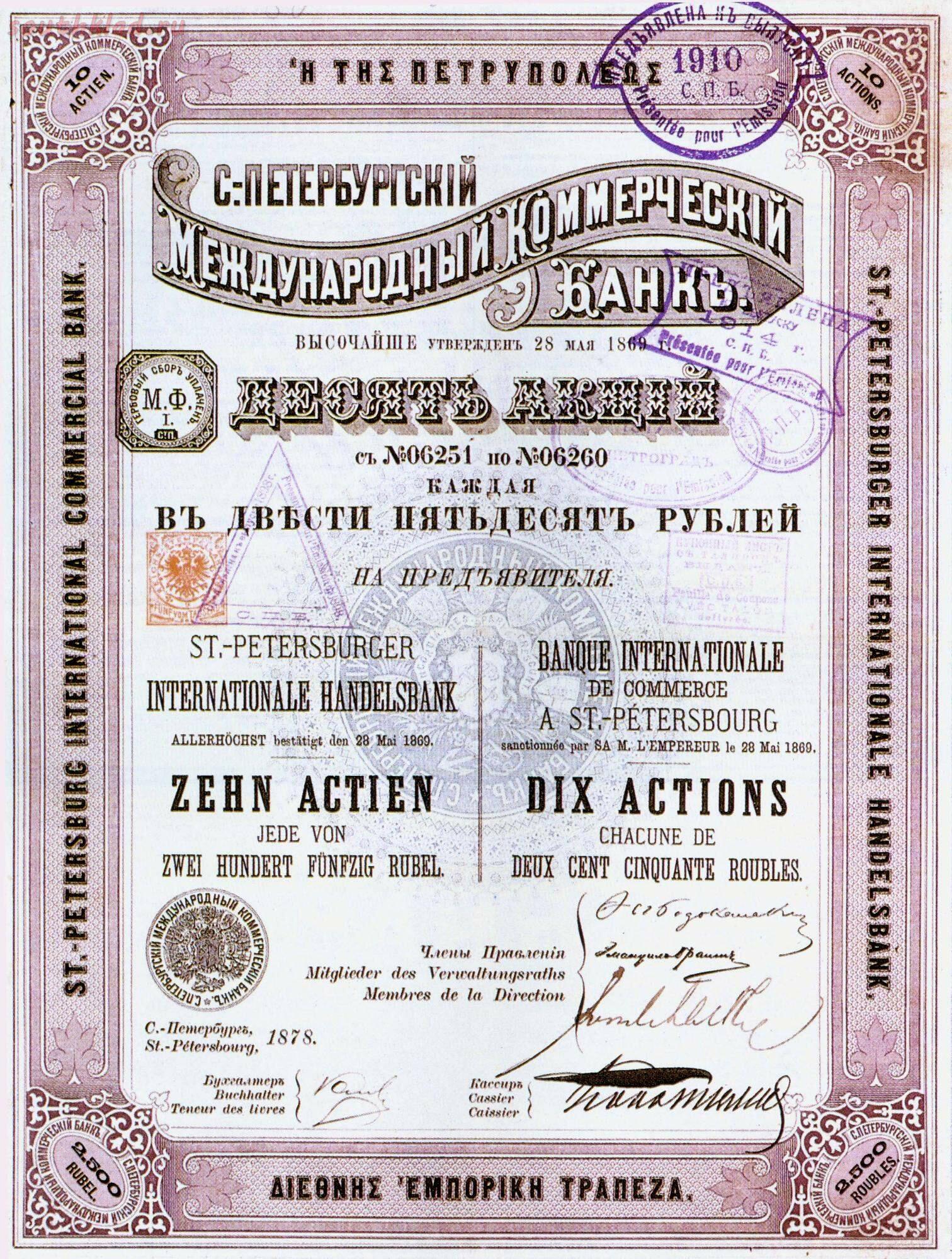

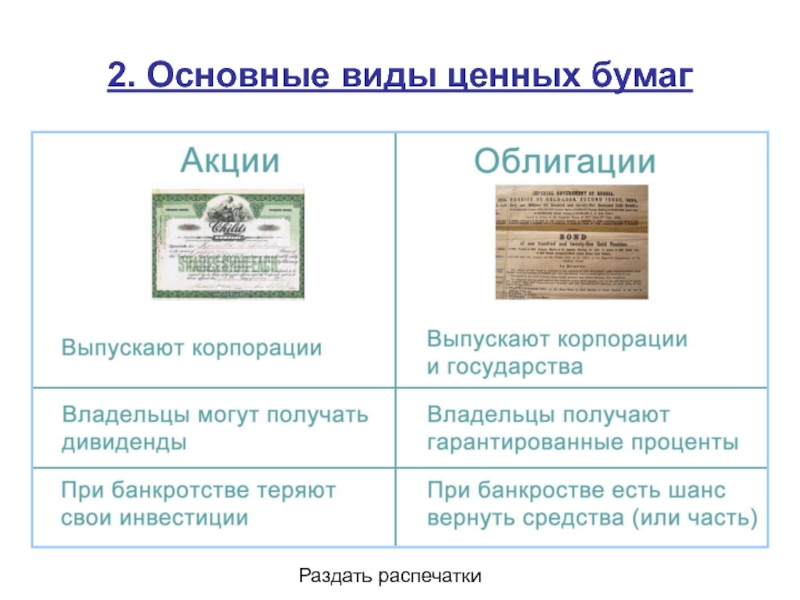

ПечатьНесмотря на то что и акции и облигации являются ценными бумагами, различия между АКЦИЕЙ и ОБЛИГАЦИЕЙ принципиальные. В то время как

В то время как

акция является ценной бумагой, удостоверяющей долю собственности ее владельца (акционера) в компании и дает акционеру право на участие в управлении компанией и/или на получение дивидендов,

облигация фиксирует долговые обязательства компании перед держателем облигации и не имеет отношения к доле в компании и к распределению прибыли и управлению компанией.

Соответственно, исходя из сущности этих ценных бумаг, их владельцы имеют разные права и возможности относительно дохода, обеспечиваемого этими инструментами, его размера, периодичности и порядка выплаты, а также гарантий получения дохода и рисков, а также возможности влияния на деятельность компании. Акцинеры — совладельцы компании, держатели облигаций — кредиторы.

ВЫПЛАТЫ ПО ЦЕННОЙ БУМАГЕ

Держатели ценных бумаг периодически получают выплаты, предусмотренные непесредственно каждой ценной бумагой (эмиссионными документами выпуска).

Акционеры получают дивиденды, определенные решением общего собрания. Других периодических выплат по акциям нет. При ликвидации компании акционеру выплачивается часть средств, при их наличии, после удовлетворения требований всех кредиторов.

Других периодических выплат по акциям нет. При ликвидации компании акционеру выплачивается часть средств, при их наличии, после удовлетворения требований всех кредиторов.

Владельцам облигаций выплачивается процентный доход с периодичностью, обозначенной в документе, регламентирующем выпуск облигаций ( решение о выпуске или проспект эмиссии) и при окончании срока обращения облигаций, при погашении, выплачивается номинальная стоимость. Дополнительных выплат по облигациям нет.

РЕГУЛЯРНОСТЬ ВЫПЛАТ

Сроки и регулярность выплат для акций и облигаций различаются и определяются для каждой ценной бумаги отдельно.

Выплата дивидендов на акции происходит обычно один раз в год. Некоторые компании выплачивают дивиденды раз в квартал. Сроки выплаты дивидендов устанавливаются отдельно каждым решением о распределении прибыли предприятия акционерам.

Выплаты владельцам облигаций происходят регулярно на периодичной основе — раз в месяц, в квартал, полугодие, год. Периодичность выплат неизменна в течение срока обращения облигационного займа.

Периодичность выплат неизменна в течение срока обращения облигационного займа.

РАЗМЕР ВЫПЛАТ

Размер выплачиваемого дохода на акцию определяется ежегодно общим собранием акционеров, зависит от результатов финансовой деятельности компании и может существенно различаться год от года. При неудовлетворительном финансовом результате дивиденты могут не выплачиваться, то есть доходность инвестиции в периоде может быть равна нулю.

Процентный доход, выплачиваемый владельцам облигаций, регламентируется эмиссионными документами выпуска. В них четко зафиксирована доходность и порядок ее изменения, если такое изменение предусмотрено выпуском облигаций.

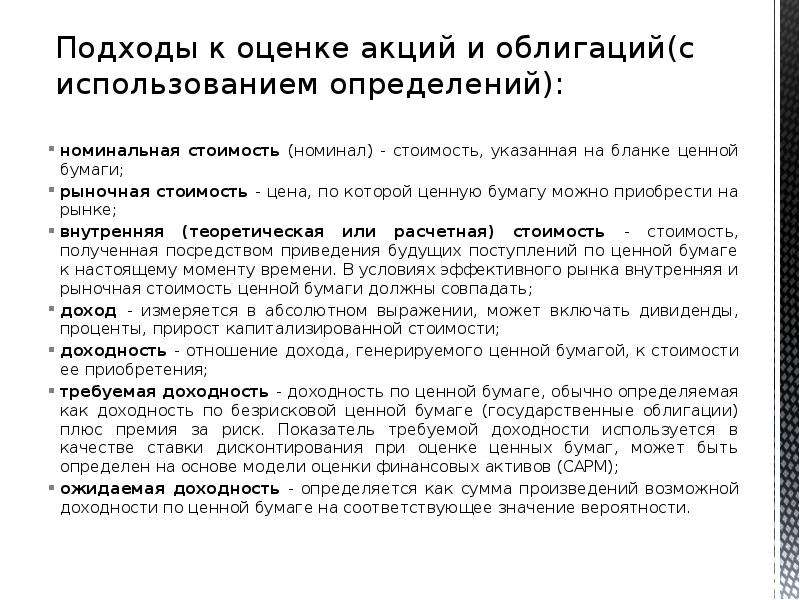

СТОИМОСТЬ ЦЕННОЙ БУМАГИ

И акции и облигации имеют номинальную стоимость, устанавливаемую эмиссионными документами при выпуске. При первичном размещении ценные бумаги обычно продаются и покупаются по номинальной стоимости. В ходе обращения ценных бумаг на вторичном рынке их стоимость может существенно отличаться от номинальной.

Стоимость акции на рынке зависит от финансовых показателей эмитента, уровня выплачиваемых на акцию дивидендов и ожиданий будущих финансовых результатов эмитента. Чем лучше финансовые показатели и ожидания — тем выше стоимость акции. Стоимость акций, соответственно результатам деятельности, может как возрастать так и снижаться.

Цена облигации напрямую связана с ее номинальной стоимостью, предусмотренной к выплате при погашении, номинальной доходностью выпуска, срочностью, а также существенно зависит от общей процентной ставки в экономике. При увеличении стоимости средств в экономике цена облигаций, независимо от финансовых результатов эмитента, снижается, а при снижении — наоборот — растет. То есть находится в обратной зависимости. Изменение рыночной цены может быть существенным, но не влияет на номинальную доходность и выплату при погпшении.

ГАРАНТИИ ВЫПЛАТ, РИСКИ

Как и все инвестиции, инвестиции в ценные бумаги несут риски для инвестора. Акции являются более рискованным финансовым инструментом.

Акции являются более рискованным финансовым инструментом.

Акционерам не гарантируют возврата инвестированных ими средств или каких-либо выплат на акцию.

Облигации обеспечены имуществом и активами компании-эмитента, либо другим обеспечением и гарантируют выплату номинала и регулярные выплаты процентного дохода.

В случае ликвидации компании-эмитента при делении имущества акционеры могут рассчитывать только на ту часть имущества, которая останется после выплаты всех долгов, в том числе и по облигациям.

СРОКИ ОБРАЩЕНИЯ

Акция является бессрочной ценной бумагой, то есть существует до ликвидации акционерного общества.

Облигации выпускаются на срок, определяемый эмиссионными документами.

В результате, при принятии инвестиционного решения в части инструмента инвестиции, взвешиваются все плюсы и минусы акций и облигаций в приложении к частной ситуации каждого инвестора. Единого, «правильного», решения нет, и во внимание нужно принимать множество индивидуальных факторов. После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг. Несколько рекомендаций полезных при выборе конкретного выпуска облигаций для инвестиции предлагается здесь.

После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг. Несколько рекомендаций полезных при выборе конкретного выпуска облигаций для инвестиции предлагается здесь.

Стратегия «Дивидендные акции» — Сбербанк Управление Активами

*Сценарии среднегодовой доходности рассчитаны по историческим значениям цен активов из портфеля стратегии и/или индексов, с которыми осуществляется сравнение результатов управления ПИФ в портфеле стратегии,

за 5 лет при условии инвестирования в стратегию не менее чем на 3 года.

Для расчета нейтрального сценария используется медианное значение доходности из всех возможных значений на заданном временном горизонте,

для расчета позитивного сценария используется 10% лучших показателей доходности, для расчета негативного сценария – 10 % худших показателей доходности, для расчета стрессового сценария – менее 1% худших показателей доходности.![]() Приведенные выше сценарии доходности не могут рассматриваться как гарантия или ориентир доходности вложения средств в соответствии с предлагаемой инвестиционной стратегией.

Сценарии рассчитаны с учетом комиссий управляющей компании.

Приведенные выше сценарии доходности не могут рассматриваться как гарантия или ориентир доходности вложения средств в соответствии с предлагаемой инвестиционной стратегией.

Сценарии рассчитаны с учетом комиссий управляющей компании.

Акционерное общество «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с федеральным законом и иными нормативными правовыми актами РФ, заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте ww.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 55 50. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках.

Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте ww.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 55 50. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках.

Заключаемый договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с федеральным законом «О страховании вкладов в банках РФ», государство, ПАО Сбербанк и компания не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, телефон: 8 (800) 555 55 50, эл. адрес: [email protected], интернет- сайт: ww.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, телефон: 8 (800) 555 55 50, эл. адрес: [email protected], интернет- сайт: ww.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

Газпромбанк Инвестиции — приложение для инвестиций на фондовом и валютном рынке

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности № 045-14007-100000, выданной Банком России 25. 01.2017, а так же

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

01.2017, а так же

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс. Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

© 2021 ГПБ Инвестиции

Инвестиции в ценные бумаги :: Брокерские услуги :: Акционерное общество Актив

Инвестиции в ценные бумаги дают возможность защитить свои накопления от инфляции и получить источник дополнительного дохода. Это одна из самых популярных и доходных форм вложения свободных средств во всём мире, и Россия здесь не исключение.

Это одна из самых популярных и доходных форм вложения свободных средств во всём мире, и Россия здесь не исключение.

Несмотря на непростую экономическую ситуацию во всем мире, по оценкам ведущих отечественных и зарубежных специалистов, российский фондовый рынок остается привлекательным для инвесторов и способен принести им существенные прибыли.

Что отличает инвестиции на рынке ценных бумаг от накопления

При накоплении деньги не являются капиталом, а потому зачастую обесцениваются, принося убытки (инфляция национальной и мировых валют, снижение ликвидности накоплений, риск разорения кредитного учреждения). Посредством покупки ценных бумаг вы фактически приобретаете различного рода активы. Рост их стоимости создает доход. Таким образом, торговля ценными бумагами позволяет не только сохранить, но и существенно приумножить вложенный капитал. Кроме того, финансовые институты, в частности банки, выплачивают вкладчику лишь часть дохода в виде заранее установленного процента. А вложения в ценные бумаги – это возможность получить весь заработанный доход.

А вложения в ценные бумаги – это возможность получить весь заработанный доход.

Инвестиционные стратегии

В зависимости от возможностей, задач и склонности к риску инвесторы, как правило, придерживаются следующих инвестиционных стратегий:

Консервативная. Рекомендуем инвесторам, не склонным к риску. С высокой степенью вероятности оградит вложенные средства от инфляции, но не принесет высоких доходов. Зачастую используется в ситуации, когда рынок акций подвержен сильным колебаниям или переживает спад.

Умеренно-консервативная. Основную часть портфеля составляют облигации, но присутствуют и акции крупнейших предприятий – «голубые фишки». Такая стратегия увеличивает риски, но позволяет получить более высокую доходность.

Умеренно-агрессивная. Основной инструмент в портфеле – «голубые фишки», но присутствуют и государственные облигации. Также в портфель могут быть включены акции предприятий второго эшелона. При использовании умеренно-агрессивной стратегии существенно увеличиваются риски, но и потенциальная доходность серьезно возрастает.

При использовании умеренно-агрессивной стратегии существенно увеличиваются риски, но и потенциальная доходность серьезно возрастает.

Агрессивная. Агрессивная стратегия не предполагает инвестиций в облигации, портфель состоит из акций предприятий второго, третьего эшелонов, венчурных предприятий. Риски при такой стратегии очень высоки, но именно она способна принести инвестору сверхвысокий доход.

Наличие определенных знаний, времени для отслеживания ситуации на фондовом рынке позволяют инвестору самостоятельно торговать ценными бумагами, то есть использовать брокерские услуги.

Если Вы не обладаете достаточным опытом, воспользуйтесь простым и удобным финансовым инструментом – паевыми инвестиционными фондами.

Торговля ценными бумагами доступна практически каждому. Команда высокопрофессиональных специалистов ФГ «ДОХОДЪ» всегда поможет выбрать соответствующий вашим целям финансовый инструмент, определиться со стратегией, предоставит необходимую аналитическую информацию.

Чем отличаются акции от облигация и что выгоднее в итоге

Акция

Это долевой инструмент. Тот, кто приобрел ее станет совладельцем предприятия и получает часть ее дохода. Но даже успешные компании иногда падают в цене и пронят убытки.

Также нужно помнить, что акции бывают двух типов: простые и привилегированные. Первые позволяют владельцу получать проценты от доходов предприятия, а у вторых есть фиксированная прибыль. То есть во втором случае инвестор получает дивиденды, не зависящие от доходности компании.

Облигация

Облигация – это долговой инструмент. То есть, тот кто купил ее дет предприятию в долг. При этом он не является совладельцем и не может участвовать в управлении. Однако инвестор в праве регулярно получать проценты, а по истечению определенного срока ему возвращают полную сумму долга. Главное отличие облигаций от других бумаг в том, что здесь реально рассчитать количество прибыли к окончанию периода действия ценной бумаги.

Таким образом инвесторы покупают акции и облигации и получают определенный доход. Это их главные сходства, отличий между ними гораздо больше.

Таблица отличий: акции и облигации

|

Характеристика |

Акции |

Облигации |

|

Статус покупателя |

Совладелец |

Кредитор |

|

Участие в управлении предприятием |

Возможно |

Невозможно |

|

Сумма дохода |

Не фиксируется, не гарантируется |

Сумма фиксирована, выплаты гарантируются |

|

Срочность |

Бессрочная |

На определенный срок |

|

Риски |

Высокие |

Минимальные |

|

Рыночная цена ценной бумаги |

Зависит от тенденций рынка и перспектив компании |

Зависит от средней процентной ставки на рынке |

|

Эмитент |

Акционерное сообщество |

Предприятия и органы местного управления |

Таким образом может появиться ошибочное мнение, что облигации – это всегда надежно, а акции – риск. Но есть дополнительные нюансы, которые важно учитывать.

Но есть дополнительные нюансы, которые важно учитывать.

Статус и управление компанией

В большинстве случает покупатель акций становится совладельцем компании. Собственники с небольшим портфелем называются миноритарными акционерами, а крупные инвестор – мажоритарными. Каждая бумага дает своему владельцу один голос, но некоторые компании используют разделение на классы.

Зависимо от класса собственник может вовсе не иметь голоса, либо иметь до 10 голосов. Вторые – это чаще всего собственники компании. Благодаря такому распределению голосов они предотвращают влияние на акционерное сообщество через скупку акций на рынке.

Размер дохода

Анализ доходности говорит, что размер дохода владельца обычных акций никак не гарантируется и не фиксируется. Молодые компании, которые активно развиваются и много инвестируют в свое будущее, в первые годы платят низкий дивиденд. Крупные предприятия выплачивают более высокие проценты каждый год. При покупке привилегированных бумаг доход гарантируется. Из-за этого данный вид инвестиций считается гибридом.

Молодые компании, которые активно развиваются и много инвестируют в свое будущее, в первые годы платят низкий дивиденд. Крупные предприятия выплачивают более высокие проценты каждый год. При покупке привилегированных бумаг доход гарантируется. Из-за этого данный вид инвестиций считается гибридом.

В случае с обычными облигациями – доход также фиксируется, за рядом исключений. К ним относятся ценные бумаги с плавающим доходом или привязанные к уровню инфляции. Также есть дисконтные виды облигаций. Купонный доход по ним не выплачивают, но после окончания периода действия документа вкладчик получает больше, чем потратил на покупку.

Срочность акций и облигаций

Акции – это инструмент инвестирования без срока действия. Они обращаются с того момент как акционерное общество выпустило их, и до окончания его существования. В некоторые периоды количество акций меняется. Компания в праве выкупить их из рынка или эмитировать дополнительное количество.

Облигации же имеют срок погашения. Но у некоторых государств и компаний существуют ценные бумаги, действующие до 100 лет. Существуют и бессрочные документы. Как правило их выпускают коммерческие банки.

Риски и уровень доходности

Определить надежность акции можно, если посмотреть какое положение она занимает в листинге после допуска на фондовый рынок. Оценить риск банкротства возможно, если воспользоваться помощью рейтингового агентства. Такие организации независимы и незаангажированы, поэтому на их мнение можно положиться.

Банкротство эмитента

Владельцы облигаций более защищены по сравнению с акционерами, так как при банкротстве они обходят акционеров и в очереди не возмещение средств. Держатели привилегированный вкладов тоже имеют преимущество. Они получают свою долю раньше обычных владельцев.

Рыночная стоимость акций и облигаций

Стоимость акций выражается в валюте, а облигации рассчитывают, зависимо от номинала и его процента. Если номинал составляет 1000 дол., то показатель 101% равняется стоимость 1010 дол. На рыночную стоимость акций влияет много факторов, а курс облигаций зависит только от процентных ставок.

Если номинал составляет 1000 дол., то показатель 101% равняется стоимость 1010 дол. На рыночную стоимость акций влияет много факторов, а курс облигаций зависит только от процентных ставок.

Эмитенты акций и облигаций

Акции покупают только у акционерных обществ, а облигации эмитируются компаниями и правительством. То есть, нельзя приобрести «акцию» США или РФ, но реально сделать вклад в экономику страны. Для этого покупают индексный фонд или вкладываются в государственные компании.

Разница в налогах

Московская биржа взымает налоги в размере 13 процентов со всех доходов физлица. Но правило не распространяется на доход, полученный из бумаг корпоративного типа, выпущенных до 2017 года и государственных облигаций.

При вкладах в американские акции брокер получает 10 % из дивидендов и еще 3 % необходимо выплатить в своей стране. Купонные доходы по облигациям не облагаются налогом.

Различия для инвестора

Можно подытожить основные различия для вкладчика при условии, что покупает ценные бумаги через надежные фонды в таблице:

|

Облигация |

Акция |

|

|

Плюс |

Минимальная подверженность волатильности |

Рост реального капитала в течение долго периода времени |

|

Минус |

Высокая чувствительность к инфляции |

Волатильность |

|

Когда выгодней использовать |

Для вкладов на короткий срок |

Для долгосрочных инвестиций |

Что выгоднее

Инвестор, который вкладывается только в акции на короткий промежуток времени подвергает вклад риску волатильности. Это означает, что стоимость ценных бумаг может снизиться и он потеряет деньги. Но при вкладах в долгую есть шанс на получение высокого дохода, который покроет инфляцию.

Это означает, что стоимость ценных бумаг может снизиться и он потеряет деньги. Но при вкладах в долгую есть шанс на получение высокого дохода, который покроет инфляцию.

Облигации меньше поддаются изменениям при инвестициях на короткий срок. Но при длительных вкладах они подвергаются инфляции, и появляется риск потерять весомую часть вклада. Поэтому выгодней составлять инвестиционный портфель из 30 % облигаций и 70 % акций. Это ориентировочные цифры, их корректируют зависимо от срока вкладов.

разумных инвестиций при небольшом бюджете

Распространенный миф об инвестировании заключается в том, что для начала нужен большой толстый банковский счет. На самом деле процесс создания надежного портфеля может начаться с нескольких тысяч или даже нескольких сотен долларов.

На самом деле процесс создания надежного портфеля может начаться с нескольких тысяч или даже нескольких сотен долларов.

Вот несколько конкретных советов, упорядоченных по сумме, которая может быть у вас для начала инвестирования, и охватывает некоторые умные шаги, которые могут предпринять мелкие игроки, чтобы запустить программу сбережений и инвестиций.

Ключевые выводы

- Откладывайте определенную сумму на регулярные сбережения.

- Поищите приложения для сбережений, которые собирают сведения о ваших покупках и сохраняют небольшие изменения.

- Сначала выплатите долги под высокие проценты.

- Воспользуйтесь пенсионными планами.

- Подумайте об уровне риска, который вам удобен, и о том, как он меняется со временем.

- Делайте выгодные предложения по мере роста вашего инвестиционного банка.

4 стратегии начала работы

Планируете ли вы инвестировать немного или довольно много, в безопасные ставки или азартные игры с высоким риском, эти шаги должны помочь осуществить ваши планы в правильном направлении.

Автоматизация сбережений

Стремление надежно откладывать определенную сумму сбережений каждый месяц принесет свои плоды в долгосрочной перспективе. Если вам не хватает силы воли или организации, чтобы сделать это в одиночку, техническая помощь доступна через приложения для смартфонов и компьютеров.

Приложения, которые делают экономию наименее безболезненной, — это те, которые округляют ваши покупки и другие транзакции до ближайшего доллара и откладывают «сбережения». Acorns, Qapital и Chime собирают транзакции с ваших кредитных и / или дебетовых карт и возвращают вам деньги в удобных для сбережений транспортных средствах.

Acorns вкладывает деньги в один из нескольких портфелей недорогих ETF; как мы расскажем ниже, это хорошие автомобили для мелких экономистов. Qapital добавляет возможность автоматического перевода денег в соответствии с выбранными вами правилами. Деньги на застрахованном FDIC счете Qapital хранятся в одном из их банков-партнеров. Chime, онлайн-банк и приложение, предлагает сберегательный счет, который, помимо других функций, автоматически выделяет процент от каждой внесенной вами зарплаты.

Chime, онлайн-банк и приложение, предлагает сберегательный счет, который, помимо других функций, автоматически выделяет процент от каждой внесенной вами зарплаты.

Если не использовать эти приложения, узнайте в своем банке о его собственных приложениях и других способах автоматического перевода средств со счетов, не являющихся сберегательными, на счета, которые лучше подходят для сбережений и инвестиций.

Разберитесь с долгами

Прежде чем приступить к сбережению, проанализируйте, во что вам обойдется нести уже имеющиеся у вас долги, и подумайте, как быстро вы можете их погасить. В конце концов, кредитные карты с высокой процентной ставкой могут иметь процентную ставку 20% и более, а некоторые студенческие ссуды имеют процентную ставку более 10%. Эти ставки выше, чем среднегодовая прибыль, составляющая 9,2% или около того, поэтому фондовый рынок США со временем вернулся на прежнее место.

Если у вас много долгов под высокие проценты, имеет смысл погасить хотя бы часть из них, прежде чем делать инвестиции. Хотя вы не можете предсказать точную отдачу от большинства своих инвестиций, вы можете быть уверены, что погашение долга с процентной ставкой 20% на год раньше так же хорошо, как получение 20% -ной прибыли на свои деньги.

Хотя вы не можете предсказать точную отдачу от большинства своих инвестиций, вы можете быть уверены, что погашение долга с процентной ставкой 20% на год раньше так же хорошо, как получение 20% -ной прибыли на свои деньги.

Всегда вносите достаточно денег в ваш 401 (k), чтобы иметь право на соответствующий взнос вашего работодателя — это бесплатные деньги. И даже если ваш работодатель не предлагает никакой компенсации по вашим взносам 401 (k), план все равно будет выгодным.

Подумайте о своем выходе на пенсию

Ключевой целью сбережений и инвестирования, даже в раннем возрасте, должно быть обеспечение того, чтобы у вас было достаточно денег после того, как вы перестанете работать.Одним из приоритетов вашего планирования должно быть полное использование стимулов, предлагаемых правительствами и работодателями для поощрения пенсионного обеспечения. Если ваша компания предлагает пенсионный план 401 (k), не упускайте его из виду. Это вдвойне верно, если ваша компания частично или полностью покрывает ваш вклад в план.

Например, если ваш доход составляет 50 000 долларов, и вы вносите 3 000 долларов, или 6% своего дохода, в план 401 (k), ваш работодатель может компенсировать это, внося дополнительные 3 000 долларов.Менее щедрый работодатель может внести только 3%, добавив 1500 долларов к вашему взносу в 3000 долларов. Вам всегда нужно инвестировать достаточно, чтобы получить полную сумму, соответствующую вашему работодателю. Не делать этого, по сути, выбрасывать деньги.

Примечательно, что 401 (k) s и другие пенсионные фонды также являются надежными инвестициями из-за их благоприятного налогового режима. Многие позволяют делать взносы в долларах до уплаты налогов, что снижает ваше налоговое бремя в год, в котором вы вносите взносы. С другими, такими как Roth 401 (k) s и IRA, вы вносите свой вклад в виде дохода после уплаты налогов, но снимаете средства без налога, что может снизить ваши налоговые последствия в год вывода.

И помните, если ваши деньги росли в течение многих лет, их будет намного больше, чем вы изначально внесли, так что эти не облагаемые налогом выплаты окупятся. В обоих сценариях прибыль от того, что вы инвестируете, накапливается на счете без уплаты налогов.

В обоих сценариях прибыль от того, что вы инвестируете, накапливается на счете без уплаты налогов.

Инвестируйте свой возврат налога

Если вам трудно сэкономить деньги в течение года, подумайте о том, чтобы отложить часть или весь возврат налогов, чтобы начать инвестировать. Это один из немногих моментов в году, когда вы, вероятно, получите неожиданную удачу, на которую еще не рассчитывали.

Независимо от того, в какой продукт вы инвестируете, очень важно, чтобы вы понимали (и делали все возможное, чтобы минимизировать) связанные с этим сборы.

Рекомендации по размеру вложений

Прежде чем переходить к конкретным деталям, стоит выделить несколько общих моментов. Независимо от вашего собственного капитала, важно минимизировать ваши инвестиционные сборы, будь то на текущий счет, паевой инвестиционный фонд или любой другой финансовый продукт.

Это особенно актуально, когда вы инвестируете в рамках бюджета, потому что фиксированные сборы заберут более значительную часть ваших сбережений. Ежегодная плата в размере 100 долларов на счету в 1 миллион долларов — это тривиально, но сбор в размере 100 долларов на счете в 5000 долларов — это огромный финансовый удар. Тщательно выбирайте расходы, связанные с тем, куда вы вкладываете деньги, особенно если вы вкладываете средства в рамках бюджета,

Ежегодная плата в размере 100 долларов на счету в 1 миллион долларов — это тривиально, но сбор в размере 100 долларов на счете в 5000 долларов — это огромный финансовый удар. Тщательно выбирайте расходы, связанные с тем, куда вы вкладываете деньги, особенно если вы вкладываете средства в рамках бюджета,

Вам также необходимо сопоставить вероятную прибыль от ваших инвестиций с уровнем риска, который вы готовы принять и который соответствует вашему возрасту. В целом, по мере приближения к пенсии ваше портфолио должно становиться все менее рискованным.

Как инвестировать $ 500

Это может показаться небольшой суммой для работы, но 500 долларов могут пойти дальше, чем вы думаете, создавая инвестиционный портфель.Если вы предпочитаете не рисковать, поместите свою сумму в депозитный сертификат (CD) банка или другого кредитора или используйте ее для покупки краткосрочных казначейских векселей, которые можно приобрести через онлайн-брокера. Потенциал роста при обоих вариантах ограничен, но риски практически равны нулю. Это способ немного заработать на своих деньгах, пока ваше гнездовое яйцо не вырастет до такой степени, когда станут доступны другие варианты.

Это способ немного заработать на своих деньгах, пока ваше гнездовое яйцо не вырастет до такой степени, когда станут доступны другие варианты.

Для тех, кто предпочитает немного больший риск, доступны многие варианты, даже для мелких инвесторов, которые обещают большую доходность, чем компакт-диски или казначейские векселя.Один из них — это план реинвестирования дивидендов (DRIP). Вы покупаете акции, и ваши дивиденды автоматически используются для покупки дополнительных акций или даже дробных акций. Это отличный выбор для мелких инвесторов, потому что акции приобретаются со скидкой без выплаты комиссионных брокеру. Покупка одной акции компании поможет вам начать работу.

Как инвестировать в ETF

Другой вариант для начала с малого — это биржевые фонды (ETF), большинство из которых не требует минимальных вложений.В отличие от большинства паевых инвестиционных фондов, ETF обычно имеют пассивную структуру управления, что позволяет снизить текущие расходы. Однако, помимо других недостатков ETF, вы должны платить комиссию за их транзакции. Чтобы уменьшить эти расходы, рассмотрите возможность использования дисконтного брокера, который не взимает комиссию, или планируйте инвестировать реже, возможно, вкладывая большие суммы ежеквартально, а не совершая небольшие ежемесячные покупки.

Чтобы уменьшить эти расходы, рассмотрите возможность использования дисконтного брокера, который не взимает комиссию, или планируйте инвестировать реже, возможно, вкладывая большие суммы ежеквартально, а не совершая небольшие ежемесячные покупки.

Как инвестировать в одноранговое кредитование и краудфандинг

К вершине континуума рисков идет инвестирование в одноранговое кредитование.Краудфандеры связывают инвесторов с деньгами для ссуд и предпринимателей, пытающихся финансировать новые предприятия. По мере погашения ссуд инвесторы получают долю процентов, пропорциональную сумме, которую они вложили. Некоторые краудфандинговые платформы имеют высокие минимумы для открытия счета, например, 25 долларов для Prosper, но для других может потребоваться гораздо больше денег.

Краудфандинг сопряжен с высоким риском, поскольку многие новые предприятия терпят неудачу, а также с перспективой более высоких доходов. Как правило, годовая доходность падает в диапазоне от 5% до 8%, но она может возрасти до 30% и более для инвесторов, которые готовы пойти на большой риск или просто достаточно удачливы, чтобы поддержать особенно прибыльного новичка.

Как инвестировать $ 1,000

Если вы откладываете деньги на пенсию или покупаете дом, до которого осталось несколько лет, вы можете поискать фонд с низкой комиссией и сроком погашения с относительно низкими минимальными инвестициями, обычно около 1000 долларов. С этим типом фонда вы выбираете целевой срок. Инвестиции в фонд автоматически корректируются с течением времени, при этом общий баланс меняется от более рискованного к более безопасному по мере приближения целевой даты.

Почему это важно? Когда вы только начинаете, у вас есть время.Вы можете делать более рискованные инвестиции, которые могут принести более высокую прибыль. Однако по мере приближения к запланированной дате, особенно если это ваша дата выхода на пенсию, вы хотите защитить себя от внезапных потерь, которые могут сорвать ваши планы.

На эти 1000 долларов вы также можете рассмотреть возможность покупки отдельных акций, которые сопряжены с более высоким риском, но могут принести более высокую прибыль. Инвестирование в отдельные акции, приносящие дивиденды, — разумная стратегия. У вас будет возможность получать дивиденды в виде денежных выплат или реинвестировать их в дополнительные акции.

Инвестирование в отдельные акции, приносящие дивиденды, — разумная стратегия. У вас будет возможность получать дивиденды в виде денежных выплат или реинвестировать их в дополнительные акции.

Как инвестировать 3000 долларов

Этот уровень инвестиций позволяет получить доступ к дополнительным опциям, в том числе к большему количеству паевых инвестиционных фондов. В то время как некоторые фонды требуют минимальных вложений в размере 1000 долларов США или меньше, более распространена более крупная сумма, например 3000 долларов, требуемых Vanguard для большей части своих средств.

Среди множества типов фондов подумайте о том, чтобы сначала обратить внимание на индексный фонд, тип взаимного фонда, который отслеживает определенный рыночный индекс, такой как Standard & Poor 500 или Dow Jones Industrials, и предлагает относительно низкие комиссии.Как и ETF, индексные фонды управляются пассивно, что означает более низкий коэффициент расходов, что снижает комиссии.

Цель индексного фонда — по крайней мере соответствовать показателям индекса. Это также дает вам широкий доступ к ряду классов активов.

Это также дает вам широкий доступ к ряду классов активов.

Как инвестировать 5000 долларов

Возможности становятся шире на уровне 5000 долларов, включая больше возможностей для инвестирования в недвижимость. Хотя 5000 долларов недостаточно для покупки недвижимости или даже для внесения первоначального взноса, этого достаточно, чтобы получить долю в недвижимости несколькими другими способами.

Первый — это инвестировать в инвестиционный фонд недвижимости (REIT). Это корпорация, которая владеет группой объектов недвижимости или ипотечных кредитов, которые обеспечивают непрерывный поток доходов. Как инвестор REIT, вы имеете право на долю дохода от базовой собственности. Согласно закону, REIT должны ежегодно выплачивать инвесторам 90% своего дохода в виде дивидендов. REIT могут продаваться или нет, причем последние требуют гораздо более высоких авансовых платежей.

Второй вариант — краудфандинг в сфере недвижимости.Платформы для краудфандинга недвижимости теперь могут принимать инвестиции как от аккредитованных, так и от неаккредитованных инвесторов. Многие платформы устанавливают минимальные инвестиции для получения доступа к сделкам с частной недвижимостью на уровне 5000 долларов.

Многие платформы устанавливают минимальные инвестиции для получения доступа к сделкам с частной недвижимостью на уровне 5000 долларов.

Инвесторы также могут выбирать между долговыми и долевыми инвестициями в коммерческую и жилую недвижимость, в зависимости от платформы. Доходность долговых вложений составляет от 8% до 12% в год. Вложения в акционерный капитал могут принести более высокую доходность, если стоимость собственности возрастет.Имейте в виду, что этот тип инвестиций может нести больше рисков, чем более традиционные вложения.

Итог

Инвестирование может быть сложным, но основы просты. Увеличьте сумму, которую вы откладываете, и взносы вашего работодателя. Минимизируйте налоги и сборы. Делайте разумный выбор с вашими ограниченными ресурсами. Тем не менее, создание портфеля может также вызвать такие сложности, как наилучшим образом сбалансировать риск некоторых инвестиций с их потенциальной доходностью. Рассмотрите возможность получения помощи.

Учитывая технологии и жесткую конкуренцию за ваши инвестиции, доступно больше ресурсов, чем когда-либо. Варианты включают робоадвизоров, виртуальных помощников, которые могут помочь вам создать сбалансированный портфель по невысокой цене, и финансовых консультантов только за вознаграждение, которые не зависят от дохода от комиссионных за продукты, которые они вам продают. Самая сложная часть инвестирования — это начать, но чем раньше вы это сделаете, тем больше вы должны заработать. Это так просто.

Введение в инвестирование

Инвестиционный ландшафт может быть чрезвычайно динамичным и постоянно меняющимся.Но те, кто потратит время на понимание основных принципов и различных классов активов, в долгосрочной перспективе существенно выиграют. Первый шаг — научиться различать разные типы инвестиций и то, какую ступеньку они занимают на «лестнице риска».

Ключевые выводы

- Инвестиции могут быть устрашающими перспективами для новичков, поскольку они могут добавить в портфель огромное количество различных активов.

- Инвестиционная «лестница риска» определяет классы активов на основе их относительной рискованности, при этом наиболее стабильными являются денежные средства, а альтернативные инвестиции часто являются наиболее волатильными.

- Использование индексных или биржевых фондов, которые отражают рынок, часто является лучшим путем для нового инвестора.

Как инвестировать в акции: руководство для новичков

Понимание лестницы инвестиционных рисков

Вот основные классы активов в порядке возрастания риска на лестнице инвестиционного риска.

наличные деньги

Банковский депозит наличными — это самый простой и понятный инвестиционный актив, а также самый безопасный.Это не только дает инвесторам точное представление о процентах, которые они заработают, но также гарантирует, что они вернут свой капитал.

С другой стороны, процент, полученный от наличных денег на сберегательном счете, редко превышает инфляцию. Депозитные сертификаты (CD) — это высоколиквидные инструменты, очень похожие на наличные деньги, которые обычно обеспечивают более высокие процентные ставки, чем на сберегательных счетах. Однако деньги заблокированы на определенный период времени, и есть потенциальные штрафы за досрочное снятие.

Депозитные сертификаты (CD) — это высоколиквидные инструменты, очень похожие на наличные деньги, которые обычно обеспечивают более высокие процентные ставки, чем на сберегательных счетах. Однако деньги заблокированы на определенный период времени, и есть потенциальные штрафы за досрочное снятие.

Облигации

Облигация — это долговой инструмент, представляющий ссуду, предоставленную инвестором заемщику. Типичная облигация будет включать в себя либо корпорацию, либо государственное учреждение, где заемщик предоставит кредитору фиксированную процентную ставку в обмен на использование их капитала. Облигации — обычное дело в организациях, которые используют их для финансирования операций, покупок или других проектов.

Ставки по облигациям в основном определяются процентными ставками. Из-за этого они активно торгуются в периоды количественного смягчения или когда Федеральная резервная система или другие центральные банки повышают процентные ставки.

Паевые инвестиционные фонды

Паевой инвестиционный фонд — это тип инвестиций, при котором несколько инвесторов объединяют свои деньги для покупки ценных бумаг. Паевые инвестиционные фонды не обязательно являются пассивными, так как ими управляют менеджеры портфелей, которые распределяют и распределяют объединенные инвестиции в акции, облигации и другие ценные бумаги. Физические лица могут инвестировать в паевые инвестиционные фонды всего по цене от 1000 долларов за акцию, что позволяет им диверсифицировать до 100 различных акций, содержащихся в данном портфеле.

Паевые инвестиционные фонды не обязательно являются пассивными, так как ими управляют менеджеры портфелей, которые распределяют и распределяют объединенные инвестиции в акции, облигации и другие ценные бумаги. Физические лица могут инвестировать в паевые инвестиционные фонды всего по цене от 1000 долларов за акцию, что позволяет им диверсифицировать до 100 различных акций, содержащихся в данном портфеле.

Паевые инвестиционные фонды иногда предназначены для имитации базовых индексов, таких как S&P 500 или DOW Industrial Index. Есть также много паевых инвестиционных фондов, которыми активно управляют, то есть они обновляются портфельными менеджерами, которые тщательно отслеживают и корректируют свои распределения внутри фонда. Однако эти фонды, как правило, несут более высокие затраты, такие как ежегодные управленческие сборы и предварительные сборы, которые могут сократить прибыль инвестора.

Паевые инвестиционные фонды оцениваются в конце торгового дня, и все сделки купли-продажи также выполняются после закрытия рынка.

Биржевые фонды (ETF)

Биржевые фонды (ETF) стали довольно популярными с момента их появления в середине 1990-х годов. ETF похожи на паевые инвестиционные фонды, но торгуются на фондовой бирже в течение дня. Таким образом, они отражают поведение акций при покупке и продаже. Это также означает, что их стоимость может резко измениться в течение торгового дня.

ETF могут отслеживать базовый индекс, такой как S&P 500, или любую другую «корзину» акций, которой эмитент ETF хочет выделить конкретный ETF.Сюда может входить что угодно, начиная с развивающихся рынков, сырьевых товаров, отдельных секторов бизнеса, таких как биотехнологии или сельское хозяйство, и т. Д. Благодаря простоте торговли и широкому охвату ETF чрезвычайно популярны среди инвесторов.

Акции

Акции позволяют инвесторам участвовать в успехе компании за счет увеличения стоимости акций и выплаты дивидендов. Акционеры имеют право требования на активы компании в случае ликвидации (то есть банкротства компании), но не владеют активами.

Владельцы обыкновенных акций обладают правом голоса на собраниях акционеров. Держатели привилегированных акций не имеют права голоса, но получают преимущество перед держателями обыкновенных акций с точки зрения выплаты дивидендов.

Альтернативные инвестиции

Существует множество альтернативных инвестиций, включая следующие сектора:

- Недвижимость : Инвесторы могут приобретать недвижимость, напрямую покупая коммерческую или жилую недвижимость.В качестве альтернативы они могут приобретать доли в инвестиционных фондах недвижимости (REIT). REIT действуют как паевые инвестиционные фонды, в которых группа инвесторов объединяет свои деньги для покупки недвижимости. Они торгуются как акции на одной бирже.

- Хедж-фонды и фонды прямых инвестиций : Хедж-фонды, которые могут инвестировать в спектр активов, предназначенных для получения сверх рыночной доходности, называемых «альфа». Однако производительность не гарантируется, и хедж-фонды могут видеть невероятные изменения в доходности, иногда значительно отставая от рынка.

Обычно эти автомобили доступны только аккредитованным инвесторам, и часто требуют больших первоначальных вложений в размере 1 миллиона долларов и более. Они также склонны предъявлять требования к чистому капиталу. Оба типа инвестиций могут ограничить денежные потоки инвестора на длительные периоды времени.

Обычно эти автомобили доступны только аккредитованным инвесторам, и часто требуют больших первоначальных вложений в размере 1 миллиона долларов и более. Они также склонны предъявлять требования к чистому капиталу. Оба типа инвестиций могут ограничить денежные потоки инвестора на длительные периоды времени. - Товары : Под товарами понимаются материальные ресурсы, такие как золото, серебро, сырая нефть, а также сельскохозяйственная продукция.

Как инвестировать разумно, разумно и просто

Многие инвесторы-ветераны диверсифицируют свои портфели, используя перечисленные выше классы активов, причем их сочетание отражает их терпимость к риску.Хороший совет инвесторам — начать с простых инвестиций, а затем постепенно расширять свои портфели. В частности, паевые инвестиционные фонды или ETF являются хорошим первым шагом, прежде чем переходить к отдельным акциям, недвижимости и другим альтернативным инвестициям.

Однако большинство людей слишком заняты, чтобы беспокоиться о ежедневном мониторинге своих портфелей. Следовательно, использование индексных фондов, отражающих рынок, является жизнеспособным решением. Стивен Голдберг, руководитель фирмы Tweddell Goldberg Investment Management и давний обозреватель паевых инвестиционных фондов в Kiplinger.com далее утверждает, что большинству людей нужно всего три индексных фонда: один для фондового рынка США, другой для международных акций и третий для отслеживания индекса облигаций.

Следовательно, использование индексных фондов, отражающих рынок, является жизнеспособным решением. Стивен Голдберг, руководитель фирмы Tweddell Goldberg Investment Management и давний обозреватель паевых инвестиционных фондов в Kiplinger.com далее утверждает, что большинству людей нужно всего три индексных фонда: один для фондового рынка США, другой для международных акций и третий для отслеживания индекса облигаций.

Итог

Инвестиционное образование имеет важное значение, как и избегание инвестиций, которых вы не полностью понимаете. Полагайтесь на разумные рекомендации опытных инвесторов, не обращая внимания на «горячие подсказки» из ненадежных источников. При консультировании профессионалов обращайтесь к независимым финансовым консультантам, которым платят только за свое время, а не к тем, кто собирает комиссионные.И, прежде всего, диверсифицируйте свои активы, используя широкий спектр активов.

акций и облигаций | Russell Investments

Выбор правильного сочетания акций и облигаций может быть одним из самых простых, но запутанных решений, с которыми сталкивается любой инвестор. В целом роль акций заключается в обеспечении долгосрочного потенциала роста, а роль облигаций — в обеспечении потока доходов. Вопрос в том, как эти качества вписываются в вашу инвестиционную стратегию.

В целом роль акций заключается в обеспечении долгосрочного потенциала роста, а роль облигаций — в обеспечении потока доходов. Вопрос в том, как эти качества вписываются в вашу инвестиционную стратегию.

Акции: покупка части владения в корпорации

Когда инвестор покупает акции, он или она покупает часть собственности в корпорации.Таким образом, стоимость акций этой корпорации будет, как правило, отражать опыт прибыли фирмы — вверх в периоды прибыли и вниз в периоды убытков. Вообще говоря, чем выше потенциальная доходность, тем выше риск. Например, инвесторы в акции ожидают довольно высокой нормы прибыли, потому что нет графика погашения и нет установленной нормы прибыли, подобной той, которая выплачивается по ценным бумагам с фиксированным доходом, таким как облигации.

Голубая фишка против малой капитализации

Даже в мире акций существуют различия в риске и прибыли.Акции «голубых фишек» — это выпуски компаний, которые хорошо зарекомендовали себя в своих отраслях и имеют долгую историю получения прибыли и выплаты дивидендов. Акции с малой капитализацией или «малой капитализацией» представляют собой акции менее известных компаний. Благодаря этому у них есть потенциал для огромного роста, что может привести к большой прибыли для инвесторов. Однако в сочетании с этим существует более высокий потенциал снижения их стоимости, чем можно было бы ожидать от солидных компаний.

Акции с малой капитализацией или «малой капитализацией» представляют собой акции менее известных компаний. Благодаря этому у них есть потенциал для огромного роста, что может привести к большой прибыли для инвесторов. Однако в сочетании с этим существует более высокий потенциал снижения их стоимости, чем можно было бы ожидать от солидных компаний.

Облигации: Кредит корпорации

Облигации представляют собой ссуды, предоставленные инвесторами компаниям и другим организациям, таким как отделения правительства, которые выпустили облигации для привлечения капитала, не отказываясь от управляющего контроля. Держатель облигации, по сути, владеет долговым обязательством.

Держатели облигаций не участвуют в прибыли компании. Скорее, они получают фиксированный доход от своих инвестиций. Этот доход, выраженный как процентная ставка по облигации, называется «купонной ставкой» и представляет собой процент от первоначальной цены размещения облигации.

Облигации выпускаются на определенные сроки. Когда срок действия облигации истекает и основная сумма (первоначальная инвестиция) возвращается, считается, что срок погашения облигации наступил. Срок погашения облигаций может достигать 30 лет. Время до погашения и способность эмитента выполнить свои платежные обязательства являются двумя наиболее важными факторами при выборе отдельных облигаций для покупки.

Когда срок действия облигации истекает и основная сумма (первоначальная инвестиция) возвращается, считается, что срок погашения облигации наступил. Срок погашения облигаций может достигать 30 лет. Время до погашения и способность эмитента выполнить свои платежные обязательства являются двумя наиболее важными факторами при выборе отдельных облигаций для покупки.

Каждая облигация несет в себе риск того, что обещанный платеж не будет произведен полностью или вовремя. По мере роста неопределенности погашения инвесторы требуют более высоких уровней прибыли в обмен на больший риск.

Потенциальные покупатели облигаций могут оценить способность эмитента выполнять свои долговые обязательства, рассматривая рейтинг облигаций, присвоенный такими агентствами, как Moody’s Investors Service или Standard & Poor’s. Рейтинг, указывающий на высокую вероятность погашения, позволит эмитенту продать свои облигации с более низкой ставкой купона, чем облигации, получившие более низкий рейтинг.

Облигации, аналогичные обыкновенным акциям, колеблются в рыночной стоимости и, если они проданы до срока погашения, могут принести прибыль или убыток в основной стоимости.

Государственные и корпоративные облигации

Облигации правительства США и правительственных агентств США считаются самыми безопасными вложениями в облигации. Они не застрахованы, но поддерживаются «полной верой и доверием» правительства США в отношении как основной суммы, так и процентов.

Также доступны ценные бумаги с ипотечным покрытием, которые во многих случаях полностью обеспечиваются государственным агентством США.

Корпоративные облигации обычно выпускаются промышленными корпорациями, финансовыми фирмами, коммунальными и транспортными компаниями.Обычно они платят больше процентов, чем государственные облигации, но несут больший риск дефолта. Если корпорация обанкротится, держатели облигаций имеют приоритет перед акционерами в отношении активов компании.

Понимание различий между акциями и облигациями

Важное различие при взвешивании выгод от акций и облигаций состоит в том, что акции имеют (теоретически) неограниченную способность к повышению. То есть не существует верхнего предела их ценности.

То есть не существует верхнего предела их ценности.

С другой стороны, покупатель облигации обычно знает верхний предел, ожидаемый от такой инвестиции, особенно если она удерживается до погашения.Верно, что облигация может быть продана с премией до срока погашения, но потенциал повышения курса здесь далеко не так велик, как для акций.

Оба варианта также имеют свои риски. С косяками хоть теоретически потолка может и не быть, но дно есть. Акции могут упасть в цене и стать бесполезными. Облигации связаны с процентной ставкой, инфляцией и кредитным риском. Кредитный риск — это риск того, что эмитент облигаций не сможет произвести свои платежи вовремя или вообще, что приведет к фактическому дефолту по облигациям.

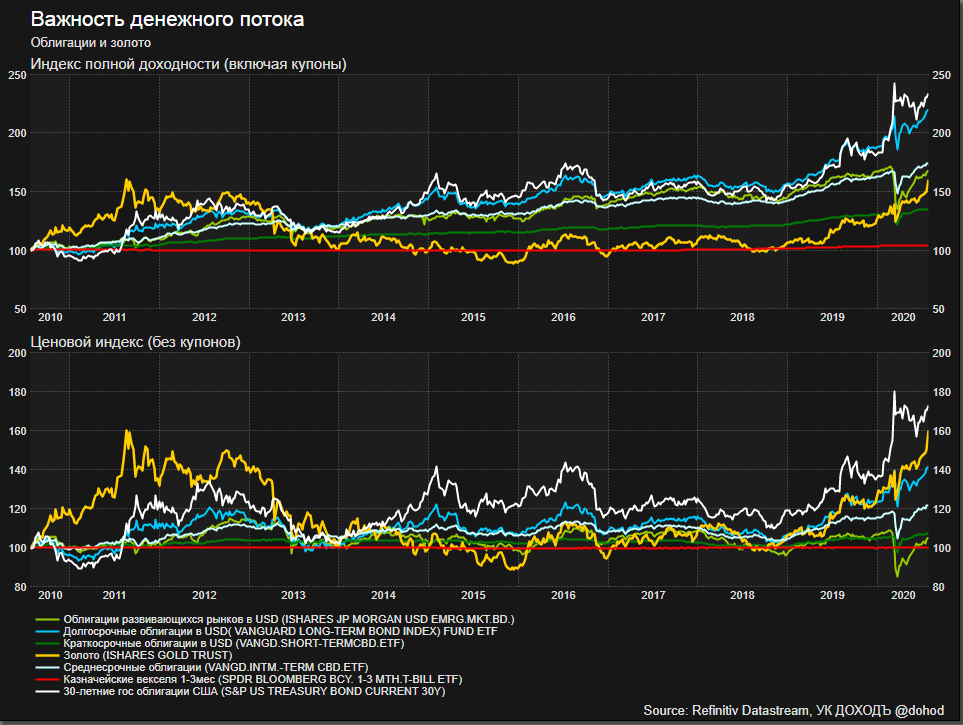

Возвратный потенциал

На следующем графике показан рост на 1 доллар, вложенный в акции, включенные в индекс S&P 500 (акции), по сравнению с 1 долларом, вложенным в облигации, перечисленные в Barclays Capital US Aggregate ™ Bond Index (облигации). Хотя исторические результаты не могут гарантировать будущие результаты, вложения в акции в течение этого периода значительно превзошли бы вложения в облигации.

Хотя исторические результаты не могут гарантировать будущие результаты, вложения в акции в течение этого периода значительно превзошли бы вложения в облигации.

Источник — Акции: индекс S&P 500, облигации: индекс облигаций высокого качества S&P (1965-1973 гг.), Индекс долгосрочных высококачественных государственных / корпоративных облигаций Barclays (1974-1975 гг.), Индекс облигаций Barclays Capital US Aggregate ™ (1976-2014 гг.) ).

- Если у вас есть много времени до выхода на пенсию, акции, похоже, имеют существенные преимущества, потому что у рынка больше времени, чтобы скорректировать любой спад, который может вызвать снижение стоимости акций. Однако чрезмерная концентрация на акциях — в любом возрасте — может означать упущение значительных преимуществ, которые могут предложить облигации. Должны ли облигации быть частью вашего портфеля сейчас? Возможно. Почти у каждого инвестора есть финансовые потребности, которые потенциально могут удовлетворить облигации.

- Если вам нужна краткосрочная стратегия, лучше подумать о облигациях.Хотя облигации могут не работать так же хорошо, как акции в течение любого периода, в течение которого не происходит серьезных рыночных спадов, они являются полезными инструментами в их способности застраховаться от рыночных колебаний и обычных подъемов и спадов в экономике.

Распределение ваших инвестиционных фондов между различными классами акций и облигаций — диверсификация — это выбор многих. Сочетание стабильных инвестиций с фиксированным доходом (чтобы смягчить волатильность фондового рынка) и акций (чтобы обеспечить потенциал роста в долгосрочной перспективе) является ключевым элементом работы по достижению долгосрочных финансовых целей.

облигаций и акций: руководство для новичков

В чем разница между акциями и облигациями?

Акции дают вам частичную собственность в корпорации, а облигации — это ссуда от вас компании или правительству. Самая большая разница между ними заключается в том, как они генерируют прибыль: акции должны расти в цене и позже продаваться на фондовом рынке, в то время как по большинству облигаций со временем выплачивается фиксированный процент.

Самая большая разница между ними заключается в том, как они генерируют прибыль: акции должны расти в цене и позже продаваться на фондовом рынке, в то время как по большинству облигаций со временем выплачивается фиксированный процент.

Вот более подробный взгляд на то, как работают эти инвестиции:

Акции

Акции представляют собой частичное владение или капитал в компании.Когда вы покупаете акции, вы фактически покупаете крошечный кусок компании — одну или несколько «акций». И чем больше акций вы покупаете, тем большей частью компании вы владеете. Допустим, у компании цена акции 50 долларов за акцию, и вы инвестируете 2500 долларов (это 50 акций по 50 долларов каждая).

А теперь представьте, что на протяжении нескольких лет компания стабильно работает хорошо. Поскольку вы частичный владелец, успех компании — это также ваш успех, и стоимость ваших акций будет расти так же, как и стоимость компании.Если цена его акций вырастет до 75 долларов (рост на 50%), стоимость ваших инвестиций вырастет на 50% до 3750 долларов. Затем вы можете продать эти акции другому инвестору с прибылью в 1250 долларов.

Затем вы можете продать эти акции другому инвестору с прибылью в 1250 долларов.

Конечно, верно и обратное. Если эта компания будет работать плохо, стоимость ваших акций может упасть ниже той, за которую вы их купили. В этом случае, если вы их продадите, вы потеряете деньги.

Акции также известны как корпоративные акции, обыкновенные акции, корпоративные акции, долевые акции и долевые ценные бумаги.Компании могут выпускать акции для общественности по нескольким причинам, но наиболее распространенной является получение денежных средств, которые можно использовать для стимулирования будущего роста.

Облигации

Облигации — это ваш заем компании или правительству. Здесь нет ни капитала, ни акций для покупки. Проще говоря, компания или правительство в долгу перед вами, когда вы покупаете облигацию, и они будут выплачивать вам проценты по ссуде в течение определенного периода, после чего они вернут полную сумму, на которую вы купили облигацию. Но облигации не являются полностью безрисковыми.Если компания обанкротится в течение периода выпуска облигаций, вы перестанете получать процентные платежи и не сможете полностью вернуть свою основную сумму.

Но облигации не являются полностью безрисковыми.Если компания обанкротится в течение периода выпуска облигаций, вы перестанете получать процентные платежи и не сможете полностью вернуть свою основную сумму.

Допустим, вы покупаете облигацию за 2500 долларов, и по ней выплачивается 2% годовых в течение 10 лет. Это означает, что каждый год вы будете получать 50 долларов в виде процентов, которые обычно распределяются равномерно в течение года. По прошествии 10 лет вы заработали бы 500 долларов в виде процентов, и вы также вернете свои первоначальные инвестиции в размере 2500 долларов. Хранение облигации в течение всего срока называется «удержанием до погашения».

С облигациями вы обычно точно знаете, на что подписываетесь, а регулярные процентные выплаты можно использовать как источник предсказуемого фиксированного дохода на длительный период.

Дюрация облигаций зависит от типа, который вы покупаете, но обычно составляет от нескольких дней до 30 лет. Аналогичным образом, процентная ставка, известная как доходность, будет варьироваться в зависимости от типа и дюрации облигации.

Сравнение акций и облигаций