Рейтинг ПИФов по доходности 2018

Самые прибыльные открытые ПИФы с начала 2018 года

Доходность фонда за период с начала текущего года характеризует общую тенденцию изменения стоимости пая на ближайший период. Это позволяет учесть влияние изменений в общей экономической структуре на сам инвестиционный продукт и прогнозировать перспективное направление для различных типов вкладов. Наиболее важен этот показатель для оценки открытых фондов.

Хороший прирост в этой категории продемонстрировали ПИФы акций, первые позиции среди которых заняли следующие инвестиционные продукты:

- Альфа-Капитал — продукт Ликвидные акции — прирост стоимости составляет 11,97%;

- Апрель Капитал — 11,55%;

- СТОИК — продукт Нефть и Газ — 11,24%;

- ВТБ — Фонд Нефтегазового сектора — 11,23%;

- ВТБ — Фонд Предприятий с госучастием — 10,22%.

Показатели индексных ПИФов находятся примерно на том же уровне:

- ДОХОДЪ — продукт Российские акции. Первый эшелон

- АК БАРС Индексный — 10,10%;

- Райффайзен — продукт Индекс ММВБ голубых фишек — 9,29%;

- Ингосстрах — Индекс МосБиржи — 8,64%;

- ВТБ — Индекс ММВБ — 8,64.

Если выбирать наиболее прибыльные фонды открытого типа, то по уровню прироста лидируют смешанные ПИФы. В их числе следующие активы:

- Альфа-Капитал — продукт Стратегические инвестиции — 33,21%;

- Змей Горыныч — 16,36%;

- ОЛМА — актив Мировые Нефть и Газ — 10,70%;

- Дивидендные акции и корпоративные облигации — 9,31%;

- САН — Смешанные инвестиции — 8,51%.

Неплохой уровень доходности отмечается и для ПИФов облигаций, среди которых наивысшие показатели продемонстрировали такие фонды:

- ДОХОДЪ. Денежный рынок. Россия — 14,19%;

- КапиталЪ Облигации — 11,91%.

В свою очередь самый низкий уровень доходности характерен для денежных открытых ПИФов. Так, на первый квартал 2018 года положительные результаты отмечались для следующих проектов:

- Мобильный капитал — актив Денежный рынок — 2,72%;

- Ингосстрах — денежный рынок — 1,55%;

- Айсегментс — Деньги — 1,49%;

- Сбербанк — Денежный — 1,44%.

Стоит отметить, что несмотря на низкую доходность на начало текущего года, дочерние ПИФы Сбербанка России пользуются высоким уровнем доверия со стороны рядовых инвесторов, по мнению которых – это одно из наиболее стабильных направлений для вкладов.

Лучшие интервальные ПИФы за первый квартал 2018 года

В сравнении с открытыми, для фондов интервального типа в первом квартале текущего года отмечается менее интенсивный прирост стоимости. Это во многом обусловлено более низкой ликвидностью, и, следовательно, минимальным влиянием спекулятивных факторов на стоимость пая. Так, лидерами среди фондов акций стали:

- Альфа — продукт Капитал Акции роста

- Арсагера — акции 6.4 — 5,29%;

- Инвестбаланс — 4,5%;

- Высокие технологии — 4,25%.

В свою очередь интервальные смешанные ПИФы демонстрируют следующие показатели прироста стоимости пая:

- Аз-Капитал — 7%;

- ВТБ — Фонд Смешанных инвестиций — 6,03%;

- Альфа-Капитал — 4,82%.

Наиболее доходные закрытые ПИФы

Наиболее прибыльными на начало 2018 года можно назвать закрытые ПИФы, для которых по ряду категорий были достигнуты рекордные показатели доходности. Прежде всего это относится к рентным фондам, в ТОП которых попали следующие продукты:

- Бизнесрент — 296,71%;

- БиоТех — 47,29%;

- Земельный — 12,60%;

- Михайловский — Рентный — 10,88%.

Не менее солидными показателями характеризуются фонды недвижимости, которые хоть и являются относительно новым инструментом на отечественном рынке, но уже заслужили высокий уровень доверия инвесторов. Во многом это объясняется присутствием обязательного госрегулирования, что делает направление более стабильным. В этой категории рэнкинг представлен следующим списком:

- Аршин — 28,12%;

- Рождественский — 13,86%;

- Тополь — 6,85%;

- Жилой дом — 5,37%.

Если говорить о средних показателях закрытых фондов акций, то они оказались чуть ниже и предварительный рейтинг ПИФов 2018 года в этой категории выглядит таким образом:

- Респект — Финанс — 9,70%;

- Пассаж — 9,56%;

- ТФГ — Акции — 6,49%;

- Спортинвест — 5,21%;

- Альтернативные инвестиции — 3,56%.

Самые низкие среди фондов закрытого типа, но при этом сравнительно неплохие показатели демонстрируют смешанные:

- Перспективный — 8,51%;

- НМ-Траст АПП — 8,43%;

- Возрождение Абхазии — 4,34%.

Подводя итоги, следует напомнить, что приведенный рейтинг ПИФов по доходности 2018 не является гарантией получения дохода и безопасности ваших инвестиций, а лишь приводит статистические данные, используемые для анализа ситуации на рынке. Для более точного прогнозирования необходимо использовать дополнительные показатели, такие как рейтинг управляющей компании по надежности, информацию об объемах средств, находящихся в управлении и другие сведения.

ardma.ru

ПИФЫ: рейтинг доходности

Институт инвестирования зародился еще в Средние века и продолжает существовать и развиваться и поныне. Суть его состоит во вложении денежных средств в компании, которые успешно развиваются и с помощью дополнительных финансовых вливаний со стороны приумножают свою прибыль, и делятся ею со своими вкладчиками.

Паевые инвестиционные фонды – это профессиональные игроки на финансовом рынке, цель деятельности которых состоит в привлечении средств инвесторов и покупке доходных ценных бумаг или иных активов, которые могут приумножить деньги вкладчиков.

Владельцы паев ПИФов – это физические и юридические лица, осуществившие инвестицию своих средств на определенную сумму, от величины которой зависит и размер доли в фонде.

Рейтинг паевых инвестиционных фондов зависит от объектов вложения, принципов его действия. Попытаемся разобраться во всех тонкостях работы ПИФов.

Виды ПИФов

Паевые инвестиционные фонды делятся на три вида:

- Закрытый – вступление и приобретение пая возможно при его создании, на старте деятельности или дополнительном выпуске. Как правило, такие типы фондов создаются на определенный срок управления и выход возможен только после окончания действия. Инвестирование производится в наиболее ликвидные активы, характерны высокие риски, но в то же время являются самыми доходными;

- Интервальный – вхождение с инвестициями обусловлено определенными периодами, которые именуются интервалами, приравненными к одному календарному кварталу. В связи с тем, что свободная продажа пая ограничена, возможно управлениями вне зависимости от колебаний рынка, а панические настроения инвесторов, вызванные падением рынка, не влияют на деятельность фонда. Доходность средняя.

Рейтинг ПИФов по доходности зависит от его вида, и начинающему инвестору следует делать первые шаги на этом поприще там, где наименьший риск, а с приходом опыта можно начать варьировать и вкладывать деньги в различные структуры.

Фонды классифицируются в зависимости от объектов инвестиций и бывают следующими:

- ПИФы акций – самые распространенные и известные финансовые инструменты, вложения осуществляются в ценные бумаги акционерных обществ: акции и облигации из расчета 60%-40% , рассчитаны на долгосрочные операции и приносят весьма неплохую прибыль.

- ПИФы облигаций предполагают долю долговых бумаг более 50%, а акций не больше 20%. Суть вложений состоит в покупке долговых обязательств государства и различных компаний. Привлекателен для тех инвесторов, которые рассчитывают на стабильную прибыль.

- Смешанные ПИФы предполагают наличие портфеля ценных бумаг до 70% от общей доли инвестиций, при этом строгого деления на процентное соотношение по видам бумажных активов не существует.

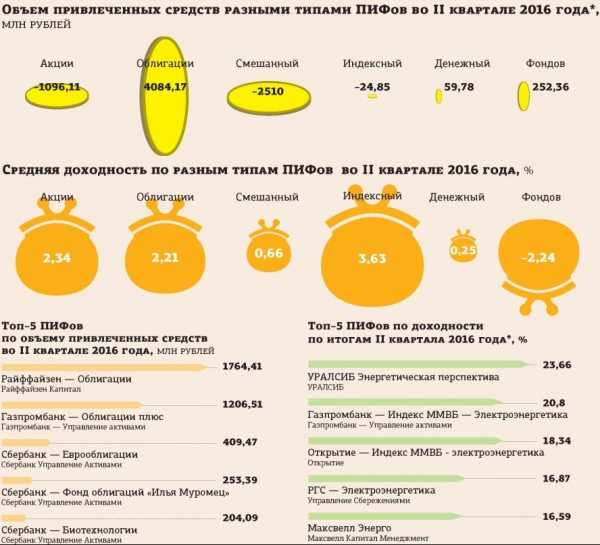

Объем привлеченных средств разными типами ПИФов в 2016

- Индексные паевые фонды рассчитаны на начинающих игроков, поскольку по ним можно легко проследить рост и спад доходности. Все средства вкладываются в индексные ценные бумаги. Риск потерь минимальный, но и преумножить капитал можно незначительно.

- ПИФ денежного рынка – средства пайщиков в основном вкладываются в банковские депозиты в российских рублях или иностранной валюте. Также инвестиции возможны в долговые обязательства государства, регионов и муниципальных образований. Уровень надежности таких фондов очень высокий, но рост капиталовложений весьма небольшой. Не самая распространенная категория для нашей страны.

- ПИФы фондов вкладывают деньги в другие такие же инвестиционные организации. Подвергаются двойному риску. Управляющие выбирают наиболее привлекательные и доходные финансовые компании и пополняют портфель дополнительно акциями и облигациями. Преимущества состоят в том, что денежные вклады равномерно распределяются и можно компенсировать спад одного фонда ростом другого.

- ПИФы товарного рынка инвестируют финансовые активы в товар. Наиболее ликвидными являются драгметаллы, нефть, зерновые и прочие. В России таких фондов существует всего три. Доходность по ним зависит от колебаний рынка, сезонности и прочих факторов. На сегодняшний день, с учетом экономических реалий, являются весьма рисковыми инструментами вложений.

- Отраслевые паевые инвестиционные фонды вкладывают капиталы пайщиков в различные экономические сферы и хозяйственные отрасли такие как: энергетика, нефтедобывающая промышленность, цветная и черная металлургия, банковские учреждения, телекоммуникационные компании. В период промышленного подъема прибыль достаточно высокая, гарантировать, что рост будет постоянным невозможно. В настоящее время с падением цен на сырье доходность низкая.

- ПИФы венчурных инвестиций осуществляют долгосрочные инвестиции в новые коммерческие структуры, которые могут в обозримом будущем развить свои проекты и стать весьма прибыльной компанией. Управляющие фондами отслеживают перспективные направления в сфере научных открытий, высоких технологий. При удачном стечении обстоятельств и хорошему менеджменту могут принести очень высокую прибыль, но риск огромный, практически 100%. Порядок управления заключается в скупке контрольного пакета и участия в управлении.

- Ипотечные ПИФы занимаются покупкой закладных у банковских учреждений и различных коммерческих организаций, предоставляющих займы и кредиты для покупки жилья. В результате заключенных сделок фонды становятся кредиторами и залогодержателями. Проценты по займам являются источником дохода. Риски, по сути, минимальные, однако в период кризиса увеличивается количество неплатежей и просрочек, а в связи с падением спроса на недвижимость реализация заложенного имущества становится проблематичной. Доходность средняя.

- Кредитные ПИФы – принцип их деятельности такой же, как у вышеназванного. Отличие в том, что производится скупка долговых обязательств по обычным кредитам. Из-за высокой закредитованности населения предложений по продаже очень много, но доходность в настоящее время существенно снизилась.

- ПИФы недвижимости работают путем привлечения денежных средств пайщиков с целью инвестиций в строительные компании или приобретению различных объектов в виде жилья и коммерческих площадей. Прибыль получают за счет перепродажи купленной недвижимости на этапе строительства в готовом завершенном виде. При высокой ликвидности имущества прибыль хорошая, но нестабильность рынка вносит свои коррективы.

- Рентные ПИФы осуществляют свою деятельность путем приобретения и эксплуатации недвижимых объектов коммерческого назначения. Цель работы – выгодная сдача в аренду и получение дохода. Стоимость активов в виде недвижимости и арендных прав должна быть не ниже 50 % от общего портфеля.

Паевые фонды: рейтинг доходности

Вкладывать в паевые фонды нужно исходя из показателей их доходности. Чтобы определить критерии доходности требуется учитывать следующие факторы:

- Сумма ежегодной прибыли фонда должна быть постоянной и стабильной величиной, колебания рынка должны сказываться на работе финансовой структуры незначительным образом.

- Разница между совокупностью активов и долговых обязательств фонда. Чем больше размер показателя, тем выше надежность ПИФа. Еще одной немаловажной составляющей является профессионализм управленцев.

- Количество пайщиков и объем привлеченных средств. При положительной динамике можно доверять данному фонду и смело вкладывать денежные средства.

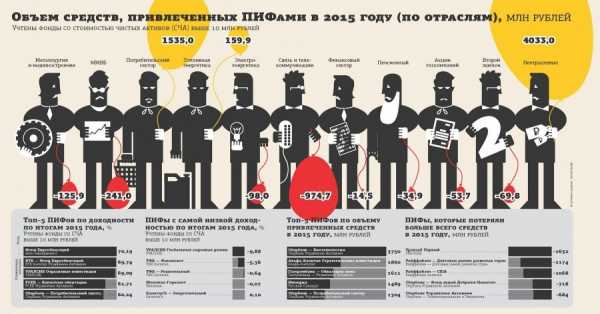

Статистика за 2015 год

Анализ экспертных мнений, составленный на основании статей в интернете, рекомендаций специалистов, экономического обзора и финансовых показателей позволяет выявить ПИФ-рейтинг управляющих компаний и выглядит он следующим образом:

- Первое место – «Сбербанк» – финансовый сектор открытого вида, осуществляет вложения без какой-либо специализации. Самый высокий прирост – 8,89%

- Второе место уверенно держит «Глобальные сырьевые рынки», принадлежащий холдингу «УралСиб», незначительно уступает лидеру в доходности – 8,47%.

- «Финам Первый», управляемый Финам Менеджмент, с прибыльностью в 6,71% держится на третье позиции.

- Четвертое место завоевал и обоснованно ПИФ «Райффайзен Капитал», являющееся дочерней структурой «Райффайзен банка» Будучи фондом открытого типа, имеет доходность в районе 6,48 %.

- Финансовая организация фонд «Открытие-Сырье» занимает пятую ступень и входит в пятерку успешных компаний на российском фондовом рынке с эффективностью 6,27%.

Осуществление вложения в ПИФы является весьма доходным бизнесом для тех, кто не любит больших рисков. Выбрав подходящего игрока на финансовом рынке можно разумно распорядиться своими деньгами и вверить их профессиональному управляющему. Выбрать подходящий фонд непросто, но опыт является лучшим советчиком.

Рейтинг за 2015 год

Начните с низкодоходных и в то же время нерисковых компаний. Со временем можно начать прибыльные операции, инвестируя средства в более высоко прибыльные структуры.

В настоящее время, когда уже в течение двух лет наблюдается кризис в финансовой отрасли и в реальном секторе экономики, происходит спад и на инвестиционном рынке, и люди предпочитают держать деньги у себя под подушкой. Однако, те, кто доверяет своему чутью, могут вложить деньги в надежные паевые фонды, рейтинг доходности которых вселяет уверенность, что можно увеличить свои капиталы на ощутимую сумму.

znatokdeneg.ru

ТОП лучших российских Пифов по итогам года

Рейтингов лучших ПИФов России по итогам этого года составляется по таким показателям как: прибыльность пая, размеры издержек, сроки инвестирования. Также могут быть использованы цифры доходности вложений, стоимость чистых активов, объемы привлеченных средств и т.д.

Общая информация

Мы предлагаем вам начать тему с общих сведений. Итак, слово ПИФ расшифровывается как паевый инвестиционный фонд. Данное определение используется в экономике, и обозначает одно из направлений для инвестиционной деятельности.

Как известно, существует множество видов инвестирования денег, они имеют деление на множество подгрупп, но практически везде прослеживается четкая закономерность: чем больше риски инвестора, тем выше будет его прибыль. Если говорить о ПИФах, то они находятся примерно посередине, т.е. соблюдается баланс между рисками и размерами дохода.

Что из себя представляют данные фонды? Это специальные финансовые организации, где объединяются денежные средства от частных инвесторов, и затем они вкладываются в различные инструменты для получения дохода — акции, облигации, депозиты, недвижимость и т.д.

Действуют эти фонды под началом управляющих компаний. Для того, чтобы получить максимальную выгоду, очень важно выбрать надежную УК, которая имеет хорошие результаты от своей деятельности.

ТОП-10 доходных фондов

Мы составили для вас рейтинг на конец 2018 г., который основан на показателях доходности. Обратите внимание, что компании предоставляют для отчетности цифры только в конце года:

- На первом месте — «ВТБ Капитал». ПИФ «Фонд нефтегазового сектора» открытый. Вы получаете долгосрочную прибыль за счет инвестирования в акции компаний крупнейшей отрасли российской экономики. Доходность составила 40,36%

- Второе место досталось «Сбербанк – Природные ресурсы». Инвестиции проводятся в рамках одного сектора, в портфель акций, по большей части российских компаний, которые занимаются добычей и переработкой полезных ископаемых, производством стали и минеральных удобрений. . Он обещает доходность в 34,31%.

- «Ресурсы» от компании «Альфа-Капитал» получает третью позицию в рейтинге. Фонд открытый, занимается вложениями в акции компаний нефтегазового сектора. Прибыльность составляет 34,30%.

- Четвертое место у ПИФа организации «Райффайзен Капитал» под названием «Райффайзен – Сырьевой сектор». Это также открытый фонд, с достаточно узкой специализацией — сотрудничество с ведущими компаниями, которые занимаются добычей и переработке нефти, газа, занимающихся металлургией и минеральными удобрениями. Увеличение дохода на уровне 33,38%.

- Компания «Капиталъ» и фонд «Мировая индустрия спорта находятся на пятой позиции рейтинга. Очень интересное предложение, где происходит в акции иностранных компаний, являющихся производителями спортивных товаров и одежды, а также популярных спортивных клубов, практикуются вложения в акции компаний, транслирующих спортивные мероприятия. Доходность составил 28,16%;

- Шестое место мы присуждаем ПИФ «Смешанные инвестиции». Учредитель — организация УК «САН». Открытый, работает с фондами, открыт в 2010 г. Основным видом деятельности является капиталовложения в ценные бумаги. Имеет прирост доходности на уровне 27,96%.

- «Ликвидные акции» расположился на седьмой позиции в рейтинге от УК Альфа-Капитал. Это разновидность пакета пифов, предполагающий получение дохода от прироста стоимости акций, того или иного предприятия. Прибыльность находится на уровне 28,87%.

- Далее расположился «Инфраструктура» от компании «Атон». Он открытый, денежные средства размещаются в акции российских компаний, связанных с модернизацией инфраструктуры в России. Выбранные компании работают в таких отраслях, как электроэнергетика и строительство, задействованы в развитии портов, дорог и трубопроводов. Его прибыль — 22,72%.

- ПИФ «Перспектива», находящийся под управлением организации «БКС». Он открытый, специализируется на вложениях в акции компаний группы hi-tech, имеющих ощутимый потенциал роста. При этом предлагается диверсифицировать свои вложения между российским и международным рынками. Показатель доходности составил 21,32%.

- Последнее место принадлежит «Индекс ММВБ» от «Райффайзен Капитал». Работает с 2013 г., направление инвестиций — фондовые биржи, по сравнению с началом года его показатели прибыльности составили 20,75%.

Нюансы

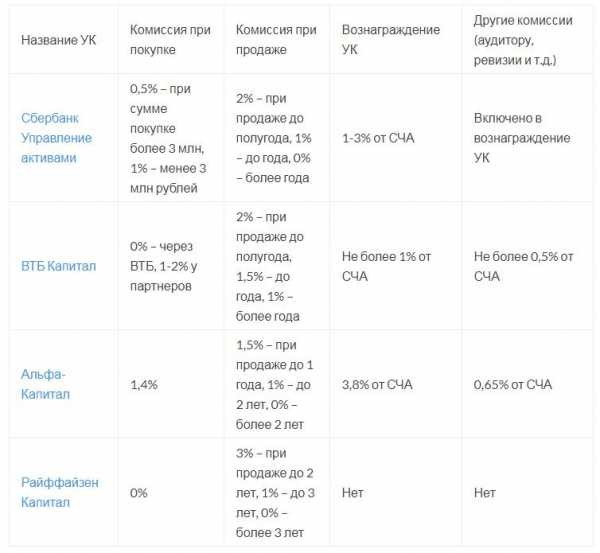

При выборе управляющей компании и самого пая следует смотреть не только на цифры, которые предлагаются в рекламе, но также и на те, которые поначалу предпочитают умолчать. Речь идет о комиссиях, которые, увы, являются неизбежными в любом виде грамотного вложения денежных средств.

Конечно же, у всех фондов действует совершенно разная политика, но чтобы иметь общее представление о предстоящих вам расходах, можно ориентироваться на лидеров в данной отрасли:

Стоит понимать, что рейтинг ПИФов — это далеко не самый главный показатель, которым вы должны руководствоваться. Доходность имеет место изменяться вслед за событиями в мире и на внутреннем рынке. Оценивайте картину в общем, ведь смотреть нужно именно на накопленную доходность, используемую стратегию, отзывы реальных инвесторов.

Те фонды, которые в 2018 году показывали высокие цифры прибыльности, в 2019-ом могут вам разочаровать. И наоборот, те фонды, которые ранее подешевели, могут быть просто недооценены, и сейчас они «выстрелят». Оценивайте максимум критериев, следите за динамикой, изучайте рынок, чтобы знать, куда лучше всего инвестировать

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

Лучшие ПИФы 2019 — топ 10 рейтинг паевых фондов по доходности по итогам 2018 года

Лучше ПИФы определяются согласно критерию прибыльности пая (прирост его стоимости) за прошлый год.

Рейтинг лучших ПИФов имеет следующую расстановку (формат: фонд, управляющая компания, процент прироста пая). Период — весь 2018 год.

- ВТБ – Фонд Нефтегазового сектора — ВТБ Капитал Управление активами +39.98

- Альфа–Капитал Ресурсы — Альфа-Капитал +36.13

- Сбербанк – Природные ресурсы — Сбербанк Управление Активами +35.90

- Райффайзен – Сырьевой сектор — Райффайзен Капитал +33.23

- САН — Смешанные инвестиции — САН +28.10

- Альфа-Капитал Ликвидные акции — Альфа-Капитал +25.61

- КапиталЪ – Мировая индустрия спорта — КапиталЪ +24.96

- АТОН — ИНФРАСТРУКТУРА — Атон-менеджмент +24.45

- ТФГ – Валютные еврооблигации — ТРАНСФИНГРУП +23.52

- Система Капитал — Резервный. Валютный — Система Капитал +23.11

Увы, высокая доходность за прошлый год не даёт гарантии такой же доходности в текущем, но можно сравнить эту статистику с рейтингами за прошлые годы и сделать выводы.

Далее: как вложить деньги в паевой фонд.

Топ 5 ПИФов с начала года

- ВТБ – Фонд Телекоммуникаций — ВТБ Капитал Управление активами +16.90

- Змей Горыныч — Прагма Капитал +16.81

- Сбалансированный — БСПБ Капитал +12.10

- Солид — Индекс МосБиржи — СОЛИД Менеджмент +11.93

- Алёнка – Капитал — Инвест Менеджмент Центр +11.53

2017

- Сбербанк – Глобальный Интернет — Сбербанк Управление Активами- 40.93

- Альфа–Капитал Технологии — Альфа-Капитал- 31.95

- Райффайзен – Информационные технологии — Райффайзен Капитал — 30.35

- ВТБ — БРИК — ВТБ Капитал Управление активами — 27.51

- Открытие – Китай — ОТКРЫТИЕ — 25.89

- Апрель Капитал – Акции сырьевых компаний — Апрель Капитал — 25.37

- Открытие — Развивающиеся рынки — ОТКРЫТИЕ — 24.44

- РГС – Мировые технологии — Управление Сбережениями — 23.51

- Райффайзен – Фонд активного управления — Райффайзен Капитал — 23.30

- Апрель Капитал – Акции второго эшелона — Апрель Капитал — 22.13

- Альфа — Капитал Бренды — Альфа-Капитал — 21.56

- Сбербанк — Развивающиеся рынки — Сбербанк Управление Активами — 20.34

- БКС Перспектива — Брокеркредитсервис — 19.13

- КапиталЪ-Информационные технологии будущего — КапиталЪ — 18.96

- Промсвязь Акции — Промсвязь — 18.65

2016

- Фонд Еврооблигаций, Атон-менеджмент +70.19%

- ВТБ – Фонд Еврооблигаций, ВТБ Капитал Управление Активами +69.74%

- УРАЛСИБ Отраслевые инвестиции, УРАЛСИБ +69.09%

- РСХБ — Валютные облигации, РСХБ Управление Активами +61.71%

- Сбербанк – Потребительский сектор, Сбербанк Управление Активами +60.24%

- Ингосстрах еврооблигации, Ингосстрах — Инвестиции +57.57%

- Система Инвестиции – Фонд акций, Система Капитал +56.31%

- Резервный. Валютные инвестиции, Система Капитал +56.02%

- ВТБ – Фонд Потребительского сектора, ВТБ Капитал Управление Активами +54.68%

- Ермак – фонд краткосрочных инвестиций, Агидель +54.35%

kudavlozitdengi.adne.info

ПИФы рейтинг доходности 2019

Загрузка…Для граждан, интересующихся паевыми инвестиционными фондами – ПИФы, рейтинг доходности данных инструментов может иметь большое значение. Привлекательность таких инвестиций определяется, прежде всего, их доходностью, то есть приростом (увеличением) стоимости конкретного пая за анализируемый период времени. Принимая во внимание относительно долговременный характер подобных вложений, предварительная оценка рассматриваемых вариантов должна учитывать индикаторы их прибыльности за разные временные промежутки – от одного календарного месяца до трех-пяти лет. Следует понимать, однако, что результаты изучения прошлогодних показателей доходности ПИФов вовсе не являются гарантией их будущей прибыльности.

Анализ данных за минувшие периоды поможет инвестору уменьшить вероятные риски путем выявления именно тех проектов, которые убедительно доказали свою устойчивость и надежность. Оценивая динамику стоимости наиболее популярных паевых фондов РФ с начала 2018 года, можно обозначить некие тенденции для этой сферы инвестирования, расставив нужные приоритеты. Актуальный рейтинг ПИФов позволит выбрать привлекательные активы, предусматривающие на сегодняшний день минимальный уровень финансового риска.

Прибыльность открытых фондов

Если проанализировать доходность паевого фонда за временной интервал, исчисляемый с начала нынешнего 2019 года, становится возможным выявление общего тренда в динамике стоимости конкретного пая на самое ближайшее время. Наибольшее значение данный показатель имеет для оценки инвестиционной привлекательности ПИФов открытого типа.

Среди открытых паевых фондов наиболее ощутимые темпы положительной динамики демонстрируют сегодня ПИФы акций.

Лидирующие места в этом сегменте заслуженно занимают следующие инструменты инвестирования (показатели в процентах):

- Ликвидные акции от компании Альфа-Капитал. Стоимостная оценка этого актива с начала 2019 года показала рост 11,99.

- Позитивная динамика по инструменту Апрель Капитал составила 11,62.

- Инструмент Нефть-Газ от компании СТОИК показал прирост 11,21.

- Показатель увеличения стоимости для инструмента Нефтегазовый сектор от компании ВТБ составил 11,24.

- Индикатор стоимостного роста для актива Предприятий с государственным участием от компании ВТБ показал величину 10,23.

Паевые фонды индексов (ПИФы индексов) также сигнализируют о хороших темпах положительной динамики с начала 2018 года (показатели в процентах):

- Инструмент Российские акции первого эшелона от компании ДОХОДЪ показал рост 10,41.

- Продукт Индексный от компании АК БАРС увеличил стоимость на 10,11.

- Положительная динамика для инструмента Индекс ММВБ blue chips от компании Райффайзен составила 9,30.

- Пай Индекс МосБиржи от структуры Ингосстрах продемонстрировал рост 8,65.

- Пай Индекс ММВБ от компании ВТБ прибавил 8,66.

Смешанные открытые ПИФы занимают в 2018 году ведущие позиции по величине стоимостного прироста (в процентах):

- Стратегические инвестиции от компании Альфа-Капитал – подъем 33,22.

- Инструмент Змей Горыныч показал прирост своей стоимости 16,37.

- Инструмент Мировые Нефть-Газ от компании ОЛМА – увеличение 10,71.

- Корпоративные долговые бумаги и дивидендные долевые бумаги – рост 9,33.

- Актив Смешанные инвестиции от структуры САН – подорожание продукта 8,52.

Облигационные паевые фонды также не отстают от других участников рынка и демонстрируют позитивные изменения стоимостной составляющей (в процентах):

- Продукт Денежный рынок (структура ДОХОДЪ) показал прирост, составивший 14,20.

- Положительная динамика для инструмента Облигации (структура КАПИТАЛЪ) составила 11,92.

Денежные открытые фонды с начала 2018 года показывают достаточно низкий уровень прибыльности (в процентах):

- Инструмент Денежный рынок от Мобильного капитала повысил стоимость лишь на 2,73.

- Продукт Денежный рынок (компания Ингосстрах) – рост 1,57.

- Актив Деньги (структура Айсегментс) – подъем 1,50.

- Продукт Денежный (компания Сбербанк) – повышение 1,45.

Надо отметить, что паевые фонды, являющиеся дочерними структурами Сбербанка, пользуются огромным доверием со стороны обычных инвесторов – физических лиц. Несмотря на крайне низкий уровень стоимостного прироста с начала 2019 года, данные активы считаются наиболее надежными вариантами доходного вложения средств.

Основные критерии оценки привлекательности паевых фондов

Чтобы вложения регулярно приносили инвестору ПИФов долговременную прибыль, при выборе активов следует руководствоваться оценкой следующих параметров:

- Регулярность получаемого дохода. Этот показатель считается самым красноречивым. Если анализ прошлых периодов свидетельствует о стабильной прибыльности инвестиций, вероятность получения положительного результата в нынешнем году достаточно велика.

- Статистика и величина допускаемых потерь (просадок). Консервативный подход к инвестированию допускает просадки 5-7%. Стратегии умеренного типа не исключают проседание 15-20%. Агрессивное инвестирование, подразумевающее более значительный уровень потерь, обуславливает дополнительные риски, связанные с фондом.

- Корреляция динамики инструмента с эталонными активами, обычно используемыми для оценки доходности ПИФов. Типичным вариантом считается сбалансированное соотношение графиков прибыльности. Чрезмерное отклонение можно свидетельствовать о возможных проблемах фонда.

- Перечень активов (инструментов), с которыми работает ПИФ. Смешанные фонды, инвестирующие как в долевые, так и в долговые ценные бумаги, считаются наиболее устойчивыми, сбалансированными по рискам и доходам. Фонды акций зачастую рассматриваются инвесторами как самые прибыльные, но весьма волатильные по стоимости паев.

- Структура инвестиционного портфеля фонда, отражающая распределение вложений по активам (инструментам). Необходимо выяснить характер диверсификации осуществляемых инвестиций, доли разных активов в сформированном портфеле. Это позволит заранее оценить возможные риски, связанные с присутствием в портфеле фонда сомнительных инструментов.

- Обновление структуры портфеля инвестиций. Следует понять, с какой частотой менеджеры фонда пересматривают структуру совершаемых вложений, избавляясь от непривлекательных активов и включая новые инструменты. Если ревизия состава вложений практически не проводится, это считается неблагоприятным сигналом.

- Стоимостная оценка величины чистых активов рассматриваемого фонда. Увеличение данного показателя повышает привлекательность ПИФа для вложений и указывает на расширение его финансового потенциала. Это может благоприятно отразиться на инвестиционной активности и доходности фонда. Еще одно преимущество – возможность быстрой выплаты денег крупному инвестору, пожелавшему вывести свои средства.

- Предпочтительная стратегия инвестирования. Как уже упоминалось ранее, агрессивный подход, предусматривающий инвестиции исключительно в акции, иные фонды, ориентируется на получение большой прибыли в кратчайшие сроки, допуская принятие повышенных рисков. Более умеренным вариантом, приносящим относительно небольшую, но стабильную прибыль, считается инвестирование в облигационный фонд. Все зависит от целей и приоритетов самого инвестора.

Прочтите также: Инвестиции в ценные бумаги для начинающих: как не допустить ошибок

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Загрузка…vseofinansah.ru

Рейтинг ПИФов по доходности 2016-2017

Паевые инвестиционные фонды или сокращенно ПИФы представляют собой финансовую структуру, в которую каждый желающий может вложить свои средства и приобрести взамен определенную часть фонда, то есть пай. Все привлеченные средства вкладываются в покупку акций или облигаций.

Сегодня существует значительное количество различных ПИФов и начинающему инвестору достаточно сложно определиться с выбором подходящего варианта. Именно для этого разрабатываются рейтинги надежности, которые наглядно демонстрируют уровень надежности ПИФов и профессионализм управляющих компаний.

Краткое содержание

На какие показатели нужно обращать внимание

Большинство инвесторов не знают, на какие показатели следует обращать внимание. Специалисты советуют вкладывать средства в фонды, учитывая следующие критерии:

- Рейтинг доходности, отражающий сумму полученной ПИФом прибыли за определенный отрезок времени. Причем инвестировать деньги следует в фонды, которые показывают стабильную доходность на протяжении более-менее длительного времени, а не только за последний год;

- Рейтинг по объему чистых активов, который равен разнице между активами и обязательствами определенного ПИФа. Эта величина может выражаться в абсолютном числе или в расчете на один пай. В любом случае, чем выше эта цифра, тем выше уровень надежности фонда и профессиональные качества сотрудников управляющих компаний;

- Рейтинг по количеству привлеченных инвестиций. Этот показатель может быть как положительным, так и отрицательным. В первом случае он показывает увеличение капитала за определенный период, как правило, год. Во втором случае он означает, что общий капитал ПИФа пошел на убыль. Если потенциальный инвестор видит, что некоторые фонды только выводят капитал, тогда как новых вложений не наблюдается, то не стоит вкладывать в них накопленные деньги.

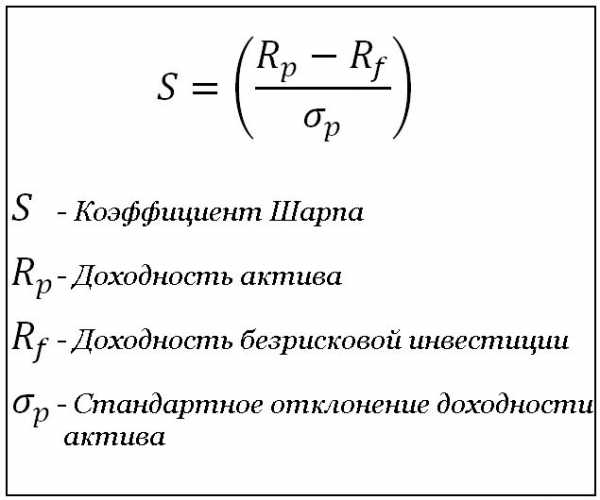

Коэффициенты надежности

Также рекомендуется учитывать коэффициенты, которые предоставляют информацию о надежности фонда. Прежде всего, имеется в виду коэффициент Шарпа, который показывает соотношение прибыльности и уровня риска. Этот показатель наглядно демонстрирует грамотность управляющих компаний. Чем выше коэффициент, тем ниже уровень риска и наоборот. Не стоит начинать сотрудничество с фондами, у которого он отрицательный.

Так называемый коэффициент Альфа показывает прибыльность ПИФа по сравнению с общей ситуацией на фондовом рынке. Проанализировав его значение, можно увидеть, какие фонды опережают рынок, а какие отстают от него в своем развитии. В качестве контрольной величины используется среднерыночная доходность. И если значение показателя выше нуля, то фонд демонстрирует прибыльность выше средней.

Если коэффициент Альфа опускается ниже нуля, значит, работа с вложениями клиентами не отличается большой эффективностью.

И наконец, коэффициент Бета наглядно демонстрирует уровень активности управляющей компании. Также он показывает, как динамика рынка влияет на цену отдельного пая в определенном году. При выборе ПИФа рекомендуется остановиться на фонде с высокими показаниями Бета. Этот означает, что управляющая компания стабильно демонстрирует самые лучшие знания в области инвестирования.

Показатели прибыльности за прошлый год

Приведенный ниже рейтинг отражает результаты по состоянию на 31 декабря 2016 г. Поэтому он не только показывает самые лучшие фонды по уровню доходности за прошлый год, но и считается достаточно точным прогнозом на 2017. Итак, по мнению экспертов, лучшими в 2016 году были следующие ПИФы:

- Открытый ПИФ от Газпромбанк, у которого отсутствует четкая специализация. Его прирост составил 9,9%;

- «Раффайзен Капитал» от Раффайзен Банка с уровнем доходности 8,47%;

- «МК Бивалютный» от компании «Менеджмент-консалтинг» с приростом в 6,71%;

- «Глобальные сырьевые ринки» от компании «УралСиб». В прошлом году его доходы достигли отметки в 6,68%;

- Фонд под названием «Открытие – Сырье», учрежденный компанией «Открытие». Эффективность его работы держится на уровне 6,67%;

- ПИФ «Валютные облигации» от компании РСХБ. Его прирост в 2015 году составил 6,39%;

- Специальный фонд акций под названием «Арсагера». Он существенно отличается от других фондов, но правильно выбранная стратегия управляющих компаний обеспечила ему прирост в прошлом году в 6,03%;

- Завершает список лидеров фонд еврооблигаций от фирмы «АТОН-менеджмент». У него нет определенной специализации, но уровень доходности достиг 5,90%.

В завершение стоит отметить, что на сегодня ПИФы считаются одним из наиболее популярных способов хранения сбережений. Большинство экспертов пришли к выводу, что в 2017 году они лучше всего подходят для долгосрочных инвестиций с высоким уровнем прибыльности.

‘; blockSettingArray[2][«setting_type»] = 1; blockSettingArray[2][«element»] = «blockquote»; blockSettingArray[2][«elementPosition»] = 1; blockSettingArray[2][«elementPlace»] = 4; var jsInputerLaunch = 15;

fingramm.ru

Рейтинг ПИФов. Лучшие фонды акций за последние 12 лет.

Что отличает хороший ПИФ акций от плохого? И как выбрать самый лучший ПИФ? Конечно же главное отличие хорошего ПИФа — это его большая доходность. Чем больше доходность, тем лучше. Но доходность ПИФов, как и рынка акций в целом, так непредсказуема. Как же быть? Есть один способ. Что еще отличает хороший ПИФ акций от всех остальных? То, что он опережает бенчмарк — индекс ММВБ. И что особенно важно, делает это регулярно! Можно показать феноменальную доходность за один год, и за счет этого быть какое-то время в лидерах по доходности, а все остальное время не представлять ничего выдающегося. Но далеко не каждый ПИФ может регулярно опережать индекс, именно это отличает мальчика от мужа, хороший фонд от остальных.

Посмотрим, какие ПИФы акций регулярно опережали индекс ММВБ и составим рейтинг ПИФов.

Для исследования я традиционно взял период 2002-2013 год и разбил его на временные интервалы по году. Начало периода — первый рабочий день года, конец — последний рабочий день года. Получилось 12 периодов по одному году.

Для сравнения фондов с индексом ММВБ я разделил его на эти же временные отрезки и для каждого посчитал доходность.

В исследовании участвовали открытые фонды акций со специализацией и без, данные и доходность взяты с сайта Национальной Лиги Управляющих nlu.ru.

Посмотрим, какой процент фондов опережал индекс ММВБ в тот или иной год.

| Год | Кол-во фондов | Опередили индекс | Процент |

| 2002 | 10 | 4 | 40% |

| 2003 | 11 | 0 | 0% |

| 2004 | 22 | 14 | 64% |

| 2005 | 42 | 3 | 7% |

| 2006 | 66 | 6 | 9% |

| 2007 | 99 | 12 | 12% |

| 2008 | 169 | 83 | 49% |

| 2009 | 173 | 100 | 58% |

| 2010 | 170 | 114 | 67% |

| 2011 | 176 | 56 | 32% |

| 2012 | 176 | 39 | 22% |

| 2013 | 174 | 91 | 52% |

Большой разброс данных, какой-либо закономерности или тренда нет. В 2003 году ни один фонд не смог опередить индекс. Больше всего фондов смогли опередить индекс в 2010 году — видимо помог рост после кризиса. Только в 4 случаях из 12 количество фондов, обыгравших индекс, превысило половину.

Рейтинг ПИФов.

Чтобы узнать, какие фонды лучшие, составим рейтинг. Составление рейтинга ПИФов я разделил на два этапа.

Этап первый.

Сначала по каждому году я составил список фондов, опередивших индекс хотя бы на 0,01% и получил список фондов, опередивших индекс минимум один раз за 12 лет. Количество таких фондов можно видеть в таблице выше. Эти фонды проходят дальше.

Этап второй.

По каждому фонду я посчитал, сколько раз он опередил индекс, и отобрал фонды, которые опередили индекс более двух раз. Так как один раз — случайность, второй — просто повезло, а вот третий уже может быть закономерность. Всего таких фондов, которые опередили индекс более двух раз оказалось 93. Они проходят дальше.

Финал.

Исследование включает в себя 12 лет. За это время много фондов появилось, какие-то исчезли. Поэтому просто посчитать количество лет, когда фонд обыграл индекс, будет недостаточно. Например, фонд существует 8 лет, обогнал индекс 3 раза. Другой существует 4 года, и тоже обогнал индекс 3 раза. Очевидно, что второй фонд работает лучше, так как опережает индекс чаще второго. Для того, чтобы учесть это, для каждого фонда я ввел коэффициент опережения индекса — отношение выигрышных лет к общему числу лет работы фонда. Чем чаще фонд опережает индекс, тем больше этот коэффициент, тем стабильнее он опережает индекс. А это как раз то, что мы ищем. Для каждого фонда я посчитал количество полных лет существования и рассчитал коэффициент. Если фонд создан 10.2004, то он существует 9 полных лет. Это обусловлено тем, что доходность по индексу я считал за полный год.

Я отсортировал все фонды по коэффициенту от большего к меньшему и получил рейтинг ПИФов.

Это рейтинг фондов, в него включены фонды, у которых коэффициент опережения индекса больше 60%. Фонды отсортированы по убыванию. Первая колонка — название фонда, вторая — сколько раз фонд опередил индекс ММВБ, третья — количество полных лет работы фонда (ограничено сроком исследования 12 лет), четвертая — коэффициент опережения.

Солид — Глобус | 3 | 3 | 100% |

Сбербанк-Нефтегазовый сектор | 5 | 6 | 83% |

Фонд 2025 | 5 | 6 | 83% |

Первый Алгоритмический Фонд — Акции | 4 | 5 | 80% |

УРАЛСИБ | 4 | 5 | 80% |

Альфа-Капитал | 5 | 7 | 71% |

РЕГИОН | 7 | 10 | 70% |

Альфа-капитал Потребительский сектор | 4 | 6 | 67% |

Альянс — | 4 | 6 | 67% |

Альянс — | 4 | 6 | 67% |

БКС – Глобальная Нефть | 4 | 6 | 67% |

ВТБ-Фонд Акций | 4 | 6 | 67% |

ВТБ-Фонд Потребительского сектора | 4 | 6 | 67% |

ВТБ-Фонд Телекоммуникаций | 4 | 6 | 67% |

Охотный ряд – фонд предприятий потребительского сектора | 4 | 6 | 67% |

Райффайзен-Потребительский сектор | 4 | 6 | 67% |

РГС — Нефтегаз | 4 | 6 | 67% |

РГС — Потребительский сектор | 4 | 6 | 67% |

Сбербанк — | 4 | 6 | 67% |

Стоик-Потребительский сектор | 4 | 6 | 67% |

Стоик-Телекоммуникации и высокие технологии | 4 | 6 | 67% |

ТКБ БНП Париба-Российский потребительский сектор | 4 | 6 | 67% |

ВТБ – Фонд Предприятий с | 4 | 6 | 67% |

Райффайзен-Сырьевой сектор | 4 | 6 | 67% |

Арсагера-Фонд акций | 5 | 8 | 63% |

Манежная площадь – фонд акций | 5 | 8 | 63% |

Промсвязь-Акции | 5 | 8 | 63% |

Универ-Фонд акций | 5 | 8 | 63% |

ТКБ БНП Париба-Фонд акций | 6 | 10 | 60% |

БКС-Фонд Халяль | 3 | 5 | 60% |

ТКБ БНП Париба — Фонд акций 2 | 3 | 5 | 60% |

Итоги рейтинга.

Первый фонд Солид — Глобус опередил индекс 3 раза из трех. Но это глобальный фонд, в нем половина активов — это американские акции. Российские акции в эти три года не росли, а американские сильно подорожали. За счет американских акций этот фонд показал такие хорошие результаты. Поэтому его некорректно сравнивать с индексом ММВБ и мы выкидываем его из рейтинга.

Все остальные фонды выделены цветом: синим — отраслевые фонды со специализацией, красным — фонды без специализации. Отраслевые фонды должны держать большую часть активов в акциях какой-то конкретной отрасли, поэтому на динамику таких фондов решающее влияние оказывает не столько управляющий фондом, сколько динамика акций этой отрасли. Как видно в рейтинге в основном присутствуют фонды трех отраслей — нефтегаз, потребительской и немного телекоммуникаций. Именно эти сектора экономики росли больше всего, за счет чего фонды смогли превзойти индекс.

Фонды без специализации рассмотрим подробнее. Первый такой фонд — Фонд 2025 ОФГ Инвест. Опередил индекс в 5 случаях из 6, это 83%.

Второй — Первый алгоритмический. Существует 5 полных лет, ну почти 6. Соотношение 4 к 5 (80%), ну или 4 к почти 6 (67%). Фонд прекратил существование в 02.10.2014.

Следующий — Регион Фонд акций — один из старейших фондов — существует 10 полных лет. Обогнал индекс 7 раз (70%). Очень хороший показатель для такого длительного срока.

ВТБ-Фонд Акций — опередил индекс 4 раза из 6, 67%.

Следующие фонды

- Арсагера Фонд акций,

- Манежная площадь – фонд акций

- Промсвязь-Акции

- Универ-Фонд акций

опередили индекс в 63% случаев. Все фонды существуют по 8 полных лет. Фонд Манежная площадь прекратил свою деятельность в 2014 году. Это бывший фонд УК Банка Москвы, чьи фонды были переданы УК ВТБ Капитал Управление активами. Там видимо решили не дублировать фонды, так как уже были свои такие же.

- ТКБ БНП Париба — Фонд акций

- БКС-Фонд Халяль

- ТКБ БНП Париба — Фонд акций 2

опередили индекс в 60% случаев. Самый старый фонд ТКБ БНП Париба-Фонд акций существует 10 полных лет. БКС-Фонд Халяль прекратил свое существование в 2014 году.

Какие фонды я бы выделил? Самый старейший фонд — Регион фонд акций, и два фонда помладше — Фонд 2025 и ВТБ фонд акций. Эти фонды показали наилучший результат. Управляющие этих ПИФов смогли выбрать те акции, которые росли больше индекса ММВБ. На графике видно как накопленная доходность с 2007 года превосходит доходность индекса.

Сравнение доходности фондов и индекса ММВБ.

Данные по фондам:

| Фонд | СЧА | Кол-во пайщиков | Вознаграждение УК |

| Регион фонд акций | 45 559 627.96 | 370 | 2.50% |

| ФОНД 2025 | 65 277 195.21 | 1467 | 3.48% |

| ВТБ – Фонд Акций | 361 859 389.91 | 3119 | 3% |

Мы приходим к тому же выводу, что получили, сравнивая доходность ПИФов с доходностью ММВБ, что превосходить доходность индекса трудно и это удается далеко не всем. Фонды из рейтинга смогли обогнать индекс в большинстве случаев, но это точечный срез, и говорить о том, что они и дальше будут его опережать, нельзя.

Поделиться в соцсетяхactiveinvestor.pro