Прогноз курса доллара к рублю на сегодня и завтра, на неделю, месяц и 2021, 2022 годы

Прогноз курса доллара США к российскому рублю на сегодня и завтра

Конвертировать

USDТекущий курс ЦБ

74.57 ₽

К концу дня

74.57 ₽

Прогноз на завтра

74.66 ₽

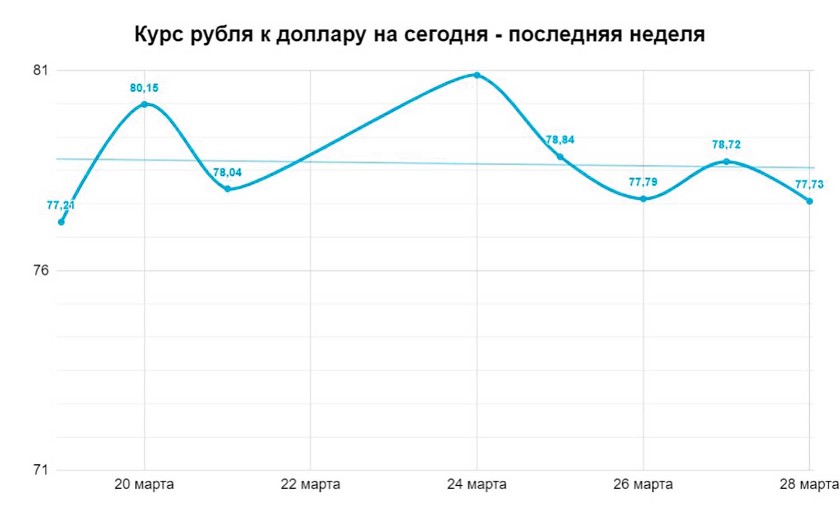

Текущий курс доллара к рублю по ЦБ РФ 74.5755 ₽(семьдесят четыре рубля пятьдесят восемь копеек). Стоимость доллара США упала на пятидесяти трёх копейках ₽( пятьдесят три копейки). Прогнозируемый средний курс доллара на завтра составит 74.66 ₽(семьдесят четыре рубля шестьдесят шесть копеек).

Содержание

Скрыть- Прогноз курса доллара США к российскому рублю на сегодня и завтра

- График прогноза курса доллара к рублю

- Прогноз курса доллара к рублю на неделю и месяц

- Прогноз курса доллара США к рублю на год

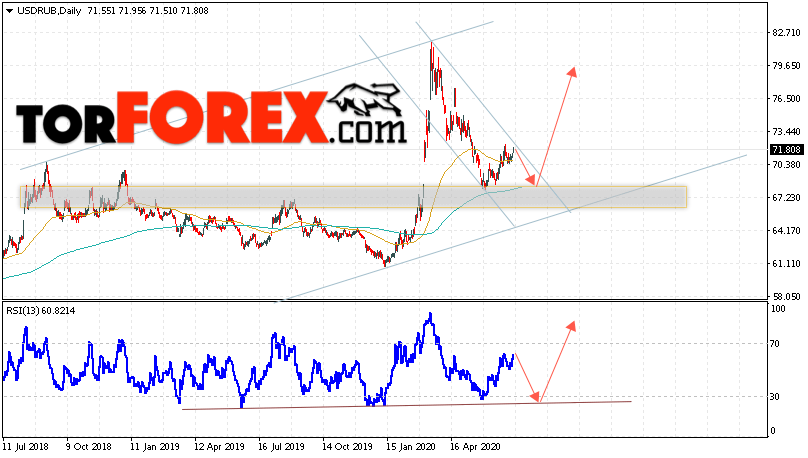

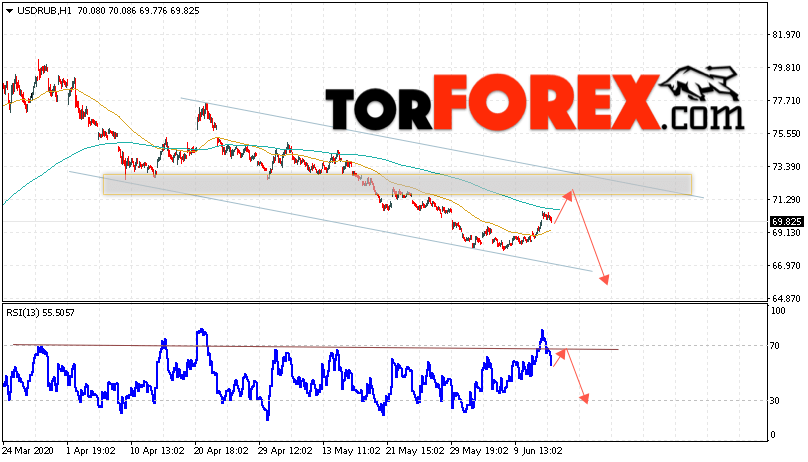

График прогноза курса доллара к рублю

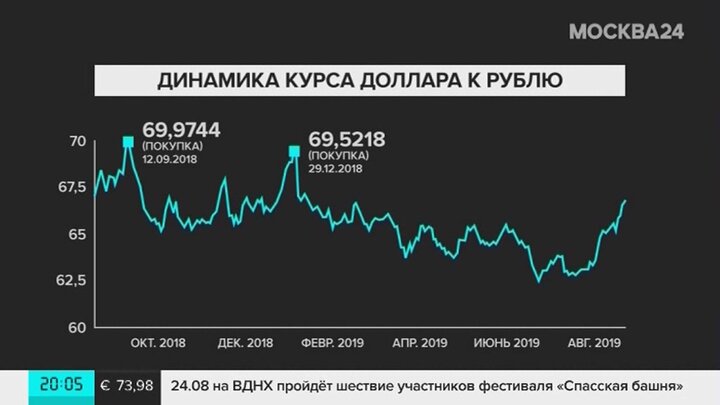

На графике представлена динамика курса доллара США к рублю за день, неделю, месяц, год в удобной графической форме.

Прогноз курса доллара к рублю на неделю и месяц

| Дата | День недели | Прогноз | Рост/падение |

|---|---|---|---|

| 04.03.2021 | Четверг | 73.68 ₽ | -0.9 ₽ |

| 05.03.2021 | Пятница | 73.67 ₽ | |

| 06.03.2021 | Суббота | 73.62 ₽ | -0.05 ₽ |

| 07.03.2021 | Воскресенье | 73.65 ₽ | +0.03 ₽ |

08. 03.2021 03.2021 | Понедельник | 73.62 ₽ | -0.03 ₽ |

| 09.03.2021 | Вторник | 0 ₽ | |

| 10.03.2021 | Среда | 73.56 ₽ | -0.06 ₽ |

| 11.03.2021 | Четверг | 73.57 ₽ | +0.01 ₽ |

| 12.03.2021 | Пятница | 73.55 ₽ | -0.02 ₽ |

| 13.03.2021 | Суббота | 73.53 ₽ | -0.02 ₽ |

| 14.03.2021 | Воскресенье | 73. 46 ₽ 46 ₽ | -0.07 ₽ |

| 15.03.2021 | Понедельник | 73.5 ₽ | +0.04 ₽ |

| 16.03.2021 | Вторник | 73.46 ₽ | -0.04 ₽ |

| 17.03.2021 | Среда | 73.45 ₽ | |

| 18.03.2021 | Четверг | 73.38 ₽ | -0.07 ₽ |

| 19.03.2021 | Пятница | 73.39 ₽ | +0.01 ₽ |

| 20.03.2021 | Суббота | 73.34 ₽ | -0.05 ₽ |

21. 03.2021 03.2021 | Воскресенье | +0.03 ₽ | |

| 22.03.2021 | Понедельник | 73.33 ₽ | -0.04 ₽ |

| 23.03.2021 | Вторник | 73.28 ₽ | -0.05 ₽ |

| 24.03.2021 | Среда | 73.3 ₽ | +0.02 ₽ |

| 25.03.2021 | Четверг | 73.29 ₽ | -0.01 ₽ |

| 26.03.2021 | 73.26 ₽ | -0.03 ₽ | |

| 27.03.2021 | Суббота | 73. 23 ₽ 23 ₽ | -0.03 ₽ |

| 28.03.2021 | Воскресенье | 73.21 ₽ | -0.02 ₽ |

| 29.03.2021 | Понедельник | 73.21 ₽ | 0 ₽ |

| 30.03.2021 | Вторник | 73.17 ₽ | -0.04 ₽ |

| 31.03.2021 | Среда | 73.13 ₽ | -0.04 ₽ |

| 01.04.2021 | Четверг | 73.14 ₽ | +0.01 ₽ |

| 02.04.2021 | Пятница | 73.1 ₽ | -0.04 ₽ |

За предыдущую неделю стоимость доллара США в российском рубле уменьшилась на 0.

Детальные предполагаемые изменения курса обмена доллара по дням недели:

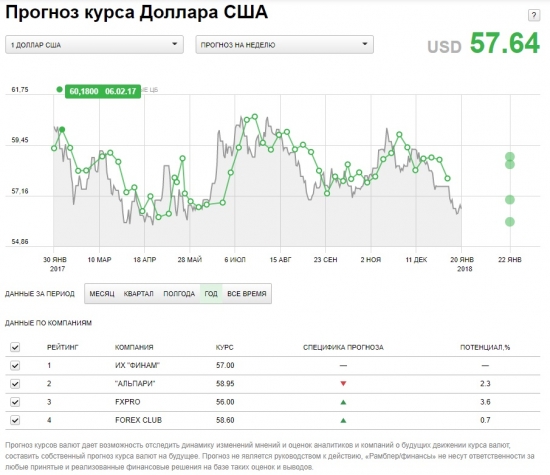

- Четверг: Курс продажи доллара составит 74.21 ₽

- Пятница: Курс продажи доллара составит 74.2 ₽

- Суббота: Курс продажи доллара составит 74.2 ₽

- Воскресенье: Курс продажи доллара составит 74.18 ₽

- Понедельник: Курс продажи доллара составит 74.19 ₽

- Вторник: Курс продажи доллара составит 74.18 ₽

- Среда: Курс продажи доллара составит 74.16 ₽

Согласно данным ЦБ РФ, в течение месяца прогнозируется уменьшение стоимости доллара по отношению к рублю.

В первой половине марта курс будет равен семьдесят три рубля 73.00 рублями 46.00 копейками.

К концу месяца цена обмена доллара упадет на 1. 48 ₽ и

составит 73.1 ₽ (семьдесят три рубля одна копейка).

48 ₽ и

составит 73.1 ₽ (семьдесят три рубля одна копейка).

Прогноз курса доллара США к рублю на год

| Месяц | На начало месяца | На конец месяца | Средний | Минимальный | Максимальный |

|---|---|---|---|---|---|

| Март | 77.22 ₽ | 76.77 ₽ | 79.18 ₽ | 75.15 ₽ | 79.04 ₽ |

| Апрель | 78.97 ₽ | 78.76 ₽ | 78.68 ₽ | 76.74 ₽ | 80.73 ₽ |

| Май | 79.09 ₽ | 78.66 ₽ | 80.54 ₽ | 76.45 ₽ | 80.57 ₽ |

| Июнь | 79.17 ₽ | 81.5 ₽ | 77.77 ₽ | 81. 73 ₽ 73 ₽ | |

| Июль | 80.6 ₽ | 79.71 ₽ | 80.91 ₽ | 78.92 ₽ | 83.15 ₽ |

| Август | 82.52 ₽ | 81.29 ₽ | 82.33 ₽ | 79.48 ₽ | 84.29 ₽ |

| Сентябрь | 83.16 ₽ | 81.47 ₽ | 80.47 ₽ | 84.19 ₽ | |

| Октябрь | 82 ₽ | 82.15 ₽ | 83.79 ₽ | 80.74 ₽ | 85.63 ₽ |

| Ноябрь | 84.17 ₽ | 82.47 ₽ | 83.11 ₽ | 81.98 ₽ | 85.13 ₽ |

| Декабрь | 84.5 ₽ | 82.55 ₽ | 84. 25 ₽ 25 ₽ | 81.75 ₽ | 86.55 ₽ |

| Январь | 84.99 ₽ | 84.22 ₽ | 85.37 ₽ | 82.45 ₽ | 86.53 ₽ |

| Февраль | 86.18 ₽ | 83.81 ₽ | 85.72 ₽ | 82.74 ₽ | 87.74 ₽ |

По мнению финансовых экспертов и аналитиков в течение предстоящего года доллар ожидает укрепление по отношению к рублю.

Предполагаемые изменения курса обмена USD за RUB по месяцам:

- Март: Курс продажи составит 76.77 ₽

- Апрель: Курс продажи составит 78.76 ₽

- Май: Курс продажи составит 78.66 ₽

- Июнь: Курс продажи составит 79.17 ₽

- Июль: Курс продажи составит 79.71 ₽

- Август: Курс продажи составит 81.29 ₽

- Сентябрь: Курс продажи составит 81.

47 ₽

47 ₽ - Октябрь: Курс продажи составит 82.15 ₽

- Ноябрь: Курс продажи составит 82.47 ₽

- Декабрь: Курс продажи составит 82.55 ₽

- Январь: Курс продажи составит 84.22 ₽

- Февраль: Курс продажи составит 83.81 ₽

Прогноз на 2021 г. по рублю, доллару, евро и другим валютам от банков и инвесткомпаний

non-farm: сюда иди)

Avatar: доллар будет падать ежедневно весь год без коррекций и намного более уверенно.. инфа 100%.. железно.. гарантированно) это каждый знает и везде об этом пишут)

non-farm: Avatar (23:16), ))

non-farm: Avatar (23:16), только что ты причинил нестерпимую боль одному человеку.

non-farm: честнейшему человеку)

php?showuser=41739″>non-farm: станислав,выходите. что вы за кустами прячетесь?)

non-farm: станислав,выходите. что вы за кустами прячетесь?)

non-farm: сорян,братва)задублило по бепределу админскому)

non-farm: где этот.. .московский озорной в гольфах?

Forex Guru: https://www.youtube.com/watch?v=zflfa6jAKPE&feature=youtu.be

Forex Guru: https://twitter.com/king_of_botox/status/1344284834718490625?s=20

Avatar: а до 1.25 осталось всего 2 фигуры) теоритически при таком позитиве и на тонком рынке могут и завтра успеть туда сгонять перед нг.. )

Kabbalist: Очаровательная Настя Хуппманн, прикоснулась к Бетховену. Ничего не знаю о ней — как её родная девичья фамилия ? Она родилась в Твери, сейчас живет в Вене. Шопена, Листа она играет великолепно. Но для Бетховена эта девочка слишком мягка………………. Вазюкат по клавишам — это же Бетховен — тут жесче надоть ! Иттить, шо ты его гладишь ? Соната N8: https://www.youtube.com/watch?v=XuldgIR02dY

Ничего не знаю о ней — как её родная девичья фамилия ? Она родилась в Твери, сейчас живет в Вене. Шопена, Листа она играет великолепно. Но для Бетховена эта девочка слишком мягка………………. Вазюкат по клавишам — это же Бетховен — тут жесче надоть ! Иттить, шо ты его гладишь ? Соната N8: https://www.youtube.com/watch?v=XuldgIR02dY

Avatar: Для того чтобы фонда продолжала бить рекорды и расти в следующем году ФРС должна напечатать еще 20 триллионов)) и утроить программу выкупа) логика простая — если уж ввязались в это и начали печатать то упасть рынкам уже не дадут.. любой ценой.. иначе все было зря и сделали только хуже раздув пузырь.. а фонда потяжелела вдвое как минимум.. выход я вижу только один — продолжать дуть и печатать) по сути любые намеки на остановку сейчас приведут к краху фонды и резкому укреплению бакса.. а для обслуживания сегодняшнего долга США им придется снова печатать деньги ослаб** бакс но уже при падающем фондовом рынке. . потом волна банкротств и банковский кризис.. а для спасения банков придется снова печатать.. потом резкий рост инфляции а ставку то не повысить уже)) Какой тут выход?)

. потом волна банкротств и банковский кризис.. а для спасения банков придется снова печатать.. потом резкий рост инфляции а ставку то не повысить уже)) Какой тут выход?)

Kabbalist: Консерву она закончила в Ростове на Дону. Норм, там хорошие педагоги всегда были.

Avatar: если пройдут 1.25 то никакого даунтренда.. и 1.36 станет вполне реальным уровнем а 1.2 недостижимым дном года на три)

Avatar: либо стремительно дешевеющий бакс будет печататься гигантскими объемами а потом просто введут новый какойнить криптодоллар чемто обеспеченный и стабильный.. по курсу скажем 1 к 1000 и все проблемы решатся а старые долги исчезнут в какомнить техническом дефолте..

Avatar: Веймарская республика… найди 10 отличий) https://www.kommersant.ru/doc/426537

php?showuser=8303″>Jannbel: Проишествие у рамзана показательное… нет террористов и диверсантов, есть кастовое общество с унижением и принуждением. Кидза дза с автоматом и резиновой палкой.

Jannbel: Настало время как в 1992 смотреть телек дудаева чтоб понимать процессы в россии.

Shtirlic: Avatar (02:32), отдохнуть бы вам от торговли на месяцок другой

Aragorn: С Наступающим всех друзья.*)) Удачи, финансового благополучия и главное крепкого здоровья, а остальное сами вымутим.*))

Море: Aragorn (08:35), С Наступающим Н2021Г!

Jannbel: Aragorn (08:35), опять первым в ветку залесть хотите.

Aragorn: Море (08:54), Серега.*)))

php?showuser=8303″>Jannbel: Aragorn (08:35), рад вас видеть… думал все кончился петр.

Aragorn: Jannbel (08:54), Я так-то куй забил на этот ресурс, Оксана 3 декабря напомнила.*)) Просто решил по человечески поздравить не совсем посторонних мне людей.*))

Aragorn: Jannbel (08:55), Взаимно дружище.*))

Jannbel: Петр тара, наше все… у меня на складе были запасы нах никому не нужной тары… и ковид 19 просто выручил, не дал скажем так почувствовать тяжелое время. В пять раз цена выросла и дефицыт был с пару месяцев. Не жизнь а малина.

Jannbel: Aragorn (08:57), молодец!!! Взаимно.

Jannbel: Да песочня петр формат поменяла , одни млять оскорбления

Jannbel: Короче петр вешайте поздравления первым в ветку робата с открыткой я даже 1 ставить не буду.

Aragorn: Jannbel (09:01), Ну вот с оскорблениями мне как раз проще на футбольном форуме.*)) И там живые люди, а не радиоточки Навльного или Пригожина.*))

Jannbel: Aragorn (09:04), вам тоже навальный вернее его плследователи не нравятся?

Aragorn: Jannbel (09:07), Мне упоротость прежде всего не нравится.*)) А с каким она знаком это по большому счету пое**ать. Вот здесь ты и наверное Харлоу не производите впечатление упоротых.*))

Море: Весь день Выходной Германия — Канун Нового года

Весь день Выходной Швейцария — Новый год

Весь день Выходной Италия — Новый год

Весь день Выходной Япония — Выходной день

Весь день Выходной Россия — Выходной день

Весь день Выходной Украина — Новый год

Выходной Сингапур — Канун Нового года — Раннее Закрытие в 12:15

Выходной Великобритания — Новый год — Раннее Закрытие в 12:30

Выходной Новая Зеландия — Канун Нового года — Раннее Закрытие в 12:45

Выходной Австралия — Канун Нового года — Раннее Закрытие в 14:10

php?showuser=22166″>Море: Aragorn (08:55), Ополитизировалась нонче песошня.

Такие вот времена.

Aragorn: Море (09:14), Ты тоже вменяемый вполне чел.*))

endm: админ разбань человеков. ток краснопузые морили без права переписки

Nikanor Bosoy: свободу борцам с российским рабством, тупостью, отсталостью и коммунизмом! 🙂 свободу жеке и коле! 🙂

Море: Aragorn (09:18), Что Петя решил под НГ всех оценить так сказать?

Nikanor Bosoy: мы покупаем евро прямо на текущих уровнях 1.2290 и рассчитываем на исполнение целей в районе 1.24 уже сегодня на тонком рынке! 🙂

Море: Nikanor Bosoy (09:42), И ночной Галке. Верной собеседницы Харлобатлера)

php?showuser=10532″>Aragorn: Море (09:42) Мне оно зачем.*)) Просто говорю, что думаю. А поздравляю я всех истинно по христиански, пое**ать у кого там какие мотивы сюда писать.*))

Jannbel: Aragorn (09:18), он из за угла, смотыгой оппонентов встречает. Шутка

Cfnc: Nikanor Bosoy (09:43), уже Ралли?)

Jannbel: endm (09:36), здоров!!!

Jannbel: Nikanor Bosoy (09:43), риски чет высоки

Jannbel: Может забористую траву поставляют в россию…

Cfnc: Aragorn (09:18), а я?

non-farm: Cfnc (10:22), ты в гольфах)

non-farm: в гольфах и на каблуквх,да по тонкому рынку

php?showuser=22166″>Море: non-farm (10:26), Однозначно рискует…по тонкому рынку, на Патриарших, да в новогоднюю ночь…

Cfnc: non-farm (10:26),

https://vk.com/video-58435869_456239779?list=a0aff885c0c71db1e6

Cfnc: Море (10:48), там гоняют

Cfnc: non-farm (10:26), не зарывайся!твои фокусы все на карандаш взяты!

zowik: хикот забухал, адекватные люди делают ставки

leto: С Наступающим НГ !)

Cfnc: leto (10:57), урааа!))

Jannbel: Кстати котиры рубля откуда сейчас.? Чет график поломанный.

Jannbel: leto (10:57), да ирина , вы не глупая.

Cfnc: Jannbel (11:15), а я?как же я?

Jannbel: Cfnc (10:22), вы про навального каминг аут не делаете.

Jannbel: Cfnc (11:15), сначала девушки, Станислав, у меня нг через четыре часа, вы будете первым в песочне кто узнает.

Jannbel: Метель жесткая.

leto: Jannbel (11:15), ?

zowik: метель..аляска — на проводе…

non-farm: к Жанбелю на нг придет Навальный

Cfnc: Джингл Беллз,Джангл Билл,Джанбелл…

Урааа!)))

Cfnc: https://youtu.be/Mgm9nyGYRX0

Jannbel: leto (11:23), вот кто только вас не называл и курицей и тупой а я ни разу. .. вот и говорю что вы ге глупая , в чем вопрос ?

.. вот и говорю что вы ге глупая , в чем вопрос ?

Jannbel: non-farm (11:31), я не обажаю его, я фанат илларионова вернее школы.

Jannbel: Cfnc (11:33), как куранты будут бить я песочне сообшу, не думаю что кто с аляски здесь есть.. ну или камчатки.

Cfnc: Jannbel (11:37), Кирибати)

zowik: а з евразоны..

non-farm: Jannbel (11:36), ох,лукавишь,шельма)

Cfnc: non-farm (11:41), ты это…не зарывайся,грю!)

lilit: Aragorn (08:57), вот какая Женчина))

non-farm: Cfnc (11:42), седня тот самый четверг,о котором поет Леонидов)

php?showuser=8303″>Jannbel: Cfnc (11:40), э… кирибати последние… шутка.

Jannbel: non-farm (11:41), ну растреливать его пока не дорос, просто фальшак он.

Sandman1977: по рублю прогнозы веселят.. на 23 год )))))

Sandman1977: по рублю прогнозы веселят.. на 23 год )))))

Aragorn: Cfnc (10:22), Ты Стас без обид скорее за существующую власть топишь, не особо разбираясь как оно на самом деле. С Наступающим.*))

Aragorn: lilit (11:43), Это да. С Наступающим, Оксана.*))

кергиз: интересно в 2020 поцелуют 29648-29662.. биткоин..

Cfnc: Aragorn (12:30), взаимно,Пётр)!рад)!

php?showuser=8303″>Jannbel: Sandman1977 (12:16), да

Jannbel: Aragorn (12:30), !!! Супер комент.

Sandman1977: кергиз (12:32), более интересно будет ли 37 до того как сольют опять куда то на 10

Jannbel: кергиз (12:32), здравствуй дорогой…

non-farm: топил дровами станислав,пока не привозили уголь

Jannbel: у кого круче график у финама или песочни.

Cfnc: non-farm (12:59), а всего то делов было-поделицца пальтом!

Jannbel: Я янтарем топлю и ничего…

кергиз: Sandman1977 (12:58), шоб не повторили (замануха тени пи…ни) конец .. 17г ))

17г ))

Jannbel: Ире предлагал как то подарок она убежала.

non-farm: Cfnc (13:06), https://imgur.com/UwBgR4n

кергиз: Jannbel (12:59), обнимаю дорогой !!

Jannbel: кергиз (13:11), чай зеленый с солью попью.

Nikanor Bosoy: Cfnc (10:06), тейк куда ставить на покупку от 1.2290? 🙂 я на 1.24 хочу поставить 🙂 если вышли наверх из диапазона 1.16-1.20, то 4 фигуры от 1.20 должны дать наверх! 🙂

Cfnc: Nikanor Bosoy (13:50), ты доложи куда сл будешь ставить

Море: Jannbel (13:49), зачем с солью?

Cfnc: В состав подразделения Секретной службы США, которое займется охраной избранного президента Джо Байдена, будут внесены изменения, сообщает The Washington Post со ссылкой на два источника.

В него войдут сотрудники, которые работали с Байденом и его женой Джилл в то время, когда он занимал должность вице-президента страны (2009–2017 годы) при Бараке Обаме. По данным газеты, решение принято на фоне опасений со стороны его сторонников, что некоторые агенты могут поддерживать действующего главу государства Дональда Трампа, соперника Байдена на выборах.

Подробнее на РБК:

https://www.rbc.ru/politics/31/12/2020/5fed9dba9a794780751843b4?from=from_main_7

кергиз: Jannbel (13:49), это по нашему ..шедевр азиатских напитков ))

Avatar: Фунт достиг самого высокого уровня по отношению к доллару в последний день 2020 года, поскольку трейдеры воодушевились одобрением парламентом сделки по Brexit.

Прогноз курса доллара к Новому 2021 Году — Финансы на vc.ru

{«id»:181997,»url»:»https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»title»:»\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu&title=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu&text=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu&title=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu&text=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu&text=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443&body=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu&text=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041f\u0440\u043e\u0433\u043d\u043e\u0437 \u043a\u0443\u0440\u0441\u0430 \u0434\u043e\u043b\u043b\u0430\u0440\u0430 \u043a \u041d\u043e\u0432\u043e\u043c\u0443 2021 \u0413\u043e\u0434\u0443&body=https:\/\/vc.ru\/finance\/181997-prognoz-kursa-dollara-k-novomu-2021-godu»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

13 593 просмотров

Прогноз курса валют: что будет с гривной, долларом и евро в феврале 2021 года

Конец января 2021 года отметился укреплением гривны. Например, за неделю 18 — 25 января гривна укрепилась с 28,25 до 28,15 грн за доллар.

Например, за неделю 18 — 25 января гривна укрепилась с 28,25 до 28,15 грн за доллар.

Но что ждет гривну в феврале 2021 года, как скажется на курсе прошедший двухнедельный локдаун и какие факторы будут влиять на курс валют – в материале .

Прогноз курса доллара на февраль 2021 годаЭксперты прогнозируют, что в начале февраля 2021 года курс останется в коридоре 28,0 — 28,2 грн за доллар. А давление, которое наблюдалось в последние дни января из-за перевеса предложения валюты, будет сдерживаться уменьшением поставок валюты со стороны экспортеров после возмещения НДС в конце месяца.

Присоединяйтесь к нам в Telegram!Как сообщил управляющий партнер компании «Атлант Финанс» Юрий Нетесаный в комментарии , несмотря на благоприятный период для национальной валюты в конце каждого месяца, в январе он не наблюдается, так как спрос на валюту достаточно велик. Цены на металл и сельхозпродукцию остаются высокими, но импорт продолжает поглощать основную часть поступлений валюты в страну. В феврале не стоит ожидать ни значительного укрепления, ни ослабления национальной валюты. Скорее всего, котировки будут находиться в узком боковом движении до марта.

В феврале не стоит ожидать ни значительного укрепления, ни ослабления национальной валюты. Скорее всего, котировки будут находиться в узком боковом движении до марта.

«Доллар в феврале мы ожидаем в основном в диапазоне 27,8 — 28,4, в котором гривна пробудет большую часть месяца, а в более широком коридоре котировки могут опускаться или подниматься на короткие промежутки времени в районе 27,6 — 28,6 грн за один американский доллар».

Вместе с тем, по данным Ukraine Economic Outlook, завершение локдауна не создаст рисков для ослабления гривны. Исключением могут стать «скачки» из-за концентрации сделок в отдельные дни. Несмотря на завершение двухнедельного жесткого локдауна и возобновление спроса на импорт со стороны ритейла, средние объемы торгов остаются на уровне $400 — 450 млн. Ранний старт закупок субъектов бизнеса, которые попали под карантинные ограничения, компенсируется оттоком из других сегментов ритейла.

Подписывайтесь на нас в Google News!Прогноз курса доллара. График: Ukraine Economic Outlook

График: Ukraine Economic Outlook

Аналитики Oxford Economics сообщали, что в начале 2021 года в Украине может резко возрасти инфляция. Это становится вероятным из-за того, что спрос восстановится раньше, чем производство, и компании понесут дополнительные расходы из-за обещанного повышения минимальной зарплаты.

Какие факторы будут влиять на курс гривны в февралеПо словам эксперта, в феврале 2021 года главную роль в курсообразовании, как всегда, будет играть регулятор.

Если в первые недели 2021 года Национальный банк несколько раз выходил на рынок с интервенциями как покупая, так и продавая валюту (несмотря на небольшие суммы было куплено $40 млн, а продано $20 млн), то во второй половине января 2021 года Нацбанк пока не выходит на рынок.

«Интервенции НБУ на протяжении февраля будут играть важную роль в курсообразовании. Нацбанк постарается не вмешиваться в ситуацию на торгах без особой нужды, периодически делегируя функцию продажи доллара в случае его нехватки на межбанке Укргазбанку. Регулятор выйдет с интервенциями только в случае скачков котировок по доллару сразу на 15−20 копеек и выше в день, а также если перекосы между спросом и предложением будут значительными».

Регулятор выйдет с интервенциями только в случае скачков котировок по доллару сразу на 15−20 копеек и выше в день, а также если перекосы между спросом и предложением будут значительными».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Еще одним фактором является сотрудничество Украины с МВФ. Юрий Нетесаный говорит, что в данный момент невозможно сказать, когда Украина получит второй транш от МВФ в соответствии с ранее подписанной программой.

«Но мы уверены, что это произойдет в 2021 году. Скорее всего, это будет единственный транш от МВФ, поскольку новых программ нет и никто их сегодня обсуждать не будет, так как для запуска новой программы нужно разобраться с текущей. Учитывая то, что до весны-лета Украина вряд ли закроет текущую программу, на разработку и получение транша по новой программе в 2021 году попросту не хватит времени».

Учитывая то, что до весны-лета Украина вряд ли закроет текущую программу, на разработку и получение транша по новой программе в 2021 году попросту не хватит времени».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Также на курс будут влиять нерезиденты, если они продолжат покупать ОВГЗ. В январе они покупали ценные бумаги небольшими порциями на каждом аукционе в районе $100 млн. Разница с 2019 годом состоит в том, что сейчас нерезиденты выбирают короткие бумаги, и начало этого года показало, что нерезиденты сейчас больше смотрят на сроки до года. При этом нерезиденты не только заводят валюту под покупку ОВГЗ, но и уменьшили выведение валюты, реинвестируя в ОВГЗ средства, полученные после погашения прошлых выпусков.

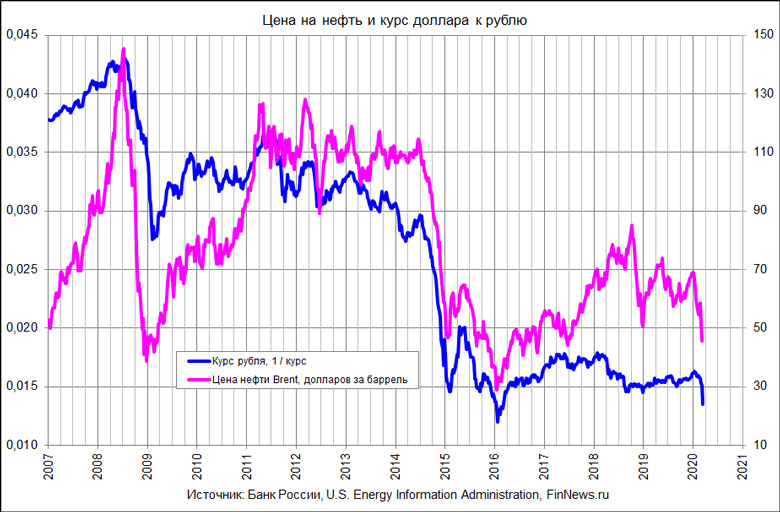

Еще одним фактором, определяющим тренд валютного курса на межбанке, является экспортно-импортная деятельность предприятий. Рост цен на энергоресурсы, в первую очередь на нефть и газ, будет давить на курс. Тем более, что импорт энергоресурсов зимой значительный и сохранится на протяжении февраля.

Каким будет курс евро и рубля в феврале 2021 годаКурс евро традиционно будет зависеть от ситуации на международном валютном рынке и от котировок евро/доллар на нем.

«В широком коридоре пару евро/доллар в феврале мы ожидаем в диапазоне 1,23 — 1,19, а в узком — 1,22-1,20 доллара за евро».

Учитывая политические события в РФ и возможные дополнительные санкции против России со стороны ЕС и США, существует вероятность ослабления российского рубля по отношению не только к гривне, но и к ряду других валют, среди которых доллар и евро. В значительной мере это будет зависеть от длительности акций протестов: если они продлятся до марта, то это обязательно повлияет на ослабление рубля. В феврале еще продолжится рост цен на энергоресурсы, которые Россия экспортирует в значительных объемах, поэтому приток валюты в страну будет весомым, что позволит поддержать котировки рубля на межбанковском рынке.

В феврале еще продолжится рост цен на энергоресурсы, которые Россия экспортирует в значительных объемах, поэтому приток валюты в страну будет весомым, что позволит поддержать котировки рубля на межбанковском рынке.

«Что касается российского рубля, то его курс стоит ожидать в диапазоне 0,35 — 0,38 в широком диапазоне и 0,36 — 0,37 грн за один рубль в узком».Стоит ли покупать валюту в феврале

По словам эксперта, учитывая вышеперечисленное, в феврале покупка любой из валют выглядит малоперспективной. По словам Юрия Нетесаного, стоит воздержаться от покупки, а при необходимости присмотреться к продажам как доллара и евро, так и рубля.

Конечно, ситуация может измениться, если правительство снова введет локдаун или другие ограничения, но если никаких фундаментальных изменений не произойдет, то валюты либо будут находиться в боковом коридоре, либо дешеветь по отношению к гривне.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

Какими будут доллар, цены, и сильно ли упадет экономика: оценка последствий пандемии от правительства, НБУ и экспертов | Громадское телевидение

В начале года украинские чиновники строили планы по росту ВВП на 6-7% ежегодно, а уже в июле-августе ожидается 6-процентное падение. Мы разбирались, какие курс валют, инфляцию и экономические показатели предсказывают Украине в этом и следующиих годах и когда экономика восстановится после карантина.

Мы разбирались, какие курс валют, инфляцию и экономические показатели предсказывают Украине в этом и следующиих годах и когда экономика восстановится после карантина.

От правительственных оптимистов к пессимистам с МВФ

В июле и августе в Украине и мире вышел ряд обновленных экономических прогнозов, в которых ухудшаются перспективы развития украинской экономики в 2020-м и в последующие годы. Одним из первых был прогноз ключевого кредитора Украины —Международного валютного фонда. Цифры там наиболее пессимистичные — падение на 8,2% в 2020 году (для сравнения, правительство отталкивается от падения экономики на 4,8%). «Думаю, МВФ дал нам столь негативный прогноз ввиду того, что мы зависимы от мирового спроса, который сейчас падает во всем мире. Это влияет и на объемы международной торговли», — говорит исполнительный директор аналитической организации CASE-Украина Дмитрий Боярчук.

В противовес МВФ, украинское правительство остается «оптимистом» на столько, на сколько это возможно в 2020 году. В конце июля там утвердили новый макроэкономический прогноз для украинской экономики — это такой документ, на основании которого Минфин уже летом начинает составлять бюджет на следующий год. В отличие от прогноза МВФ и других учреждений, погрешность в макроэкономическом прогнозе может дорого стоить государству. Например, в конце 2019 года в макроэкономический прогноз закладывали ожидания роста курса доллара, который отразили и в бюджете на 2020 год. Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

В конце июля там утвердили новый макроэкономический прогноз для украинской экономики — это такой документ, на основании которого Минфин уже летом начинает составлять бюджет на следующий год. В отличие от прогноза МВФ и других учреждений, погрешность в макроэкономическом прогнозе может дорого стоить государству. Например, в конце 2019 года в макроэкономический прогноз закладывали ожидания роста курса доллара, который отразили и в бюджете на 2020 год. Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

«Прогноз правительства выглядит оптимистично, рост более 4% в год. Обычно после большого падения экономики такое быстрое восстановление возможно. В то же время такому прогнозу могут помешать ряд рисков, в частности то, как будет развиваться ситуация с пандемией и как из кризиса будут выходить наши торговые партнеры», — говорит Евгения Охтырко, аналитик инвестиционной компании Concorde Capital.

«Стоит понимать, что официальный прогноз Минэкономики — это политический прогноз. Однако для меня большой вопрос — что будет происходить осенью: тогда проявится отложенный импорт, а экспорт наоборот сократится. Также проявятся проблемы с МВФ: когда в сентябре фонд нам не предоставит транш, то возникнет много вопросов», — говорит Дмитрий Боярчук.

Стенд с курсом валют у пункта обмена в Киеве, в понедельник, 11 августа 2014 г. Этот день курс доллара и евро снова вырос.

Курс доллара

Валютный курс в Украине в этом году уже успел стать одной из причин неявного конфликта между правительством и Национальным банком. В начале июля этот конфликт перерос в отставку бывшего главы НБУ Якова Смолия, которую он объяснил «политическим давлением».

Правительство закладывало на 2020 год курс доллара на уровне 29,5 гривни. На самом же деле такого курса за 7 месяцев ни разу не было. Наоборот, гривня время от времени даже укрепляется. Для рядовых украинцев, получающих зарплаты в гривнях, укрепление национальной валюты является хорошей новостью. Однако для правительства это означает невыполнение плана по поступлениям в бюджет и нехватку средств в государственной казне для финансирования образования, армии, строительства дорог и медицины — и это все в разгар кризиса.

Однако для правительства это означает невыполнение плана по поступлениям в бюджет и нехватку средств в государственной казне для финансирования образования, армии, строительства дорог и медицины — и это все в разгар кризиса.

Какой же курс валют предсказывают на будущее? Правительство в утвержденном макроэкономическом прогнозе надеется, что в следующем году курс доллара в Украине вырастет до 29,1 гривни (против 27,6 по состоянию на начало августа). Основываясь на этом курсе, правительство будет рассчитывать и поступления в бюджет, в частности от его крупнейшего наполнителя — налога на добавленную стоимость по импорту (на него приходится почти треть всех доходов). В 2022 году в правительстве прогнозируют незначительное падение курса доллара — до 28,8 гривни.

Несколько меньший прогноз на 2021 год дает Украине МВФ. Там ожидают, что американская валюта должна стоить 28,9 гривни. В то же время до конца 2020 года МВФ предсказывает резкий обвал гривни — до 30 гривен за доллар несмотря на то, что даже во время пика кризиса, вызванным карантином (в конце марта 2020 года), доллар в Украине стоил максимум 28,18 гривни.

Национальный банк, от действий которого зависит, сколько будет стоить доллар в Украине, замалчивает прогнозы относительно курса. Там боятся, что это значение банки и украинцы могут воспринять за определенный ориентир, что исказит ситуацию на валютном рынке. Однако ранее Нацбанк сообщал, что правительство в своих прогнозах завышало курс валют, что и становилось причиной невыполнения бюджета.

Экспертные организации и инвестиционные компании, которых накануне опросило Министерство развития экономики, ожидают, что в следующем году доллар в Украине подорожает до 28,6 гривни, а к концу 2020 года будет стоить в среднем 27 гривен. В инвестиционной компании ICU также не ожидают, что курс валют будет существенно колебаться: «В ближайшее время мы не ожидаем, что проявят себя неожиданные факторы, которые могут повлиять на курс. Поэтому, вероятнее всего, он будет колебаться в пределах коридора 27,5-28 гривен за доллар с возможным незначительным укреплением», — пояснил hromadske старший финансовый аналитик ICU Тарас Котович. В Concorde Capital также прогнозируют, что при условии продолжения политики независимого Национального банка, курс доллара будет ежегодно расти максимум на 5-10%.

В Concorde Capital также прогнозируют, что при условии продолжения политики независимого Национального банка, курс доллара будет ежегодно расти максимум на 5-10%.

читайте также

Цены

Национальный банк еще в 2015 году поставил себе цель довести инфляцию в Украине с более 40% до около 5% в годовом измерении. Свою цель НБУ перевыполнил: по состоянию на июль 2020 года годовая инфляция в Украине составляет 2,4%. Нацбанк ожидает, что цены в Украине ежегодно будут расти на 4-6%, то есть в пределах целевого диапазона. В частности, по итогам 2020 года НБУ прогнозирует 4,7% инфляции, на 2021 — 5,5%, а на 2022 год — 5%.

Несколько более высокие прогнозы приводят инвестиционные фонды и аналитические организации — 5,8% в 2020 году и 6% в 2021 году. В частности, там ожидают, что спрос на товары и услуги среди украинцев будет постепенно восстанавливаться после «локдауна», что приведет и к росту цен.

Несмотря на сдержанные ожидания Нацбанка и экспертов, правительство заложило в свой прогноз инфляции на уровне 7,3% в 2021 году, а накануне министр развития экономики заявлял, что рост цен в Украине нужно «разогнать» до 8-9%. Дело в том, что для чиновников высокая инфляция так же выгодна, как и высокий курс доллара, поскольку так им легче выполнять план по доходам бюджета и находить деньги на все необходимые расходы.

Дело в том, что для чиновников высокая инфляция так же выгодна, как и высокий курс доллара, поскольку так им легче выполнять план по доходам бюджета и находить деньги на все необходимые расходы.

читайте также

Насколько глубок кризис и когда восстановится экономика?

МВФ прогнозирует падение украинского ВВП на 8,2%, Всемирный банк — на 3,5%, правительство заложило падение на 4,8%, а Нацбанк и аналитические организации и инвестиционные фонды — на 6%. Однако относительно восстановления украинской экономики данные имеющихся сейчас макроэкономических прогнозов несколько разнятся.

Традиционно наиболее пессимистичные прогнозы предоставляет Международный валютный фонд. Там ожидают, что после стремительного падения в 2020 году, украинский ВВП вырастет лишь на 1,1% в 2021 году — это медленнее, чем восстановление экономики мира, которое МВФ прогнозирует на уровне 5,4%. Оптимистичнее настроен Всемирный банк, который ожидает, что украинская экономика после кризиса вырастет на 3%.

Прогнозы правительства, Национального банка, инвестиционных фондов и аналитических организаций объединяет то, что они рассчитывают на восстановление украинской экономики до уровня 2019 года только в 2022 году. Наиболее оптимистично настроенное правительство: там заложили в макропрогноз рост украинского ВВП на 4,6% в 2021 году и 4,3% в 2022 году. В Нацбанке приводят более сдержанные прогнозы — рост по 4% в 2021-2022 годах. Таким образом, по подсчетам НБУ, украинская экономика в 2022 году вырастет лишь на 1,67% по сравнению с 2019 годом.

Эксперты, инвестиционные фонды и аналитические организации, участвовавшие в опросе Минэкономики, ожидают постепенного восстановления экономического роста после 2020 года. Рост ВВП в 2021 году они прогнозируют на уровне 3,2%, а в 2022 году — на 4,1%. В компании Concorde Capital также ожидают, что экономика Украины в 2020 году сократится примерно на 6%: «Мы ожидаем, что в 2022 году можно будет выйти на докарантинный уровень и последствия кризиса будут преодолены», — говорит Евгения Охтырко.

Однако все приведенные прогнозы на последующие годы очень неточны. Эксперты и МВФ отмечают, что эти цифры могут измениться в зависимости от того, как будет развиваться ситуация с распространением коронавируса. В Нацбанке прогнозируют рост спроса на цифровые решения и ІТ-услуги, уменьшение спроса на офисные помещения и более активное развитие внутреннего туризма. Несущественную смену потребительских привычек прогнозируют и аналитические организации в консенсус-прогнозе Минэкономики. Там также ожидают активную цифровизацию финансовой сферы, розничной торговли и сферы здравоохранения.

лидеры февраля – рубль, тенге и гривна

В феврале, с 31 января по 28 февраля, число валют стран бывшего СССР снизившихся и укрепившихся к доллару США, разделилось поровну, и тех и других было по пять. Лидером роста стал российский рубль (+2,44%). За ним идут казахский тенге (+1,73%), украинская гривна (+0,94%), белорусский рубль (+0,79%) и кыргызский сом (+0,06%). Среди снизившихся к доллару за месяц валют лидирует армянский драм (-1,84%). За ним идут молдавский лей (-0,89%), грузинский лари (-0,69%), узбекский сум (-0,19%) и таджикский сомони (-0,04%).

Среди снизившихся к доллару за месяц валют лидирует армянский драм (-1,84%). За ним идут молдавский лей (-0,89%), грузинский лари (-0,69%), узбекский сум (-0,19%) и таджикский сомони (-0,04%).

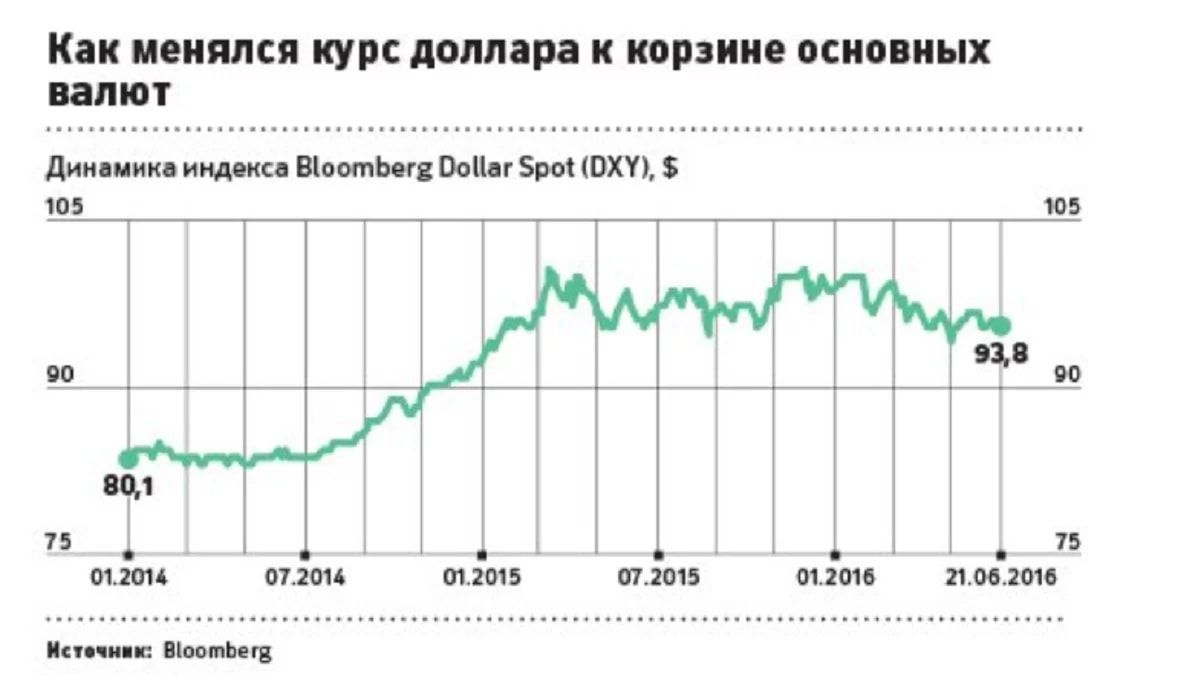

Половина валют смогла вырасти к доллару несмотря на то, что сам доллар за месяц подрос. Так, в феврале индекс доллара DXY вырос с 90,5 до 90,9 пункта (+0,4%). Валютная пара EUR/USD снизилась (что означает укрепление доллара) с 1,2140 до 1,2070 (-0,6%). Нефть марки Brent за месяц подорожала с $55,0 до $64,2 за баррель (+16,7%).

«Это оказало дополнительную поддержку российской, казахстанской и белорусской валютам. На антилидера рейтинга, армянский драм, давила сложная политическая ситуация в стране», – отмечает старший аналитик «Альпари Евразия» Вадим Иосуб.

Примечательно, что региональные центробанки принимали в феврале самые разнообразные решения.

3 февраля Комитет по денежно-кредитной политике Нацбанка Грузии принял решение оставить ставку рефинансирования на уровне 8% годовых.

«В январе годовая инфляция составила 2,8%. Следует отметить, что ее сокращение в течение двух месяцев связано с субсидией правительства коммунальных выплат и носит временный характер. Как правило, центральные банки не реагируют на такие временные колебания инфляции, обусловленные экзотическими факторами», – пояснил регулятор решение оставить ставку рефинансирования неизменной.

Банковский регулятор Грузии считает, что в течение некоторого времени уровень инфляции в этом году достигнет 4%, а позже начнет снижаться до целевого показателя 3%. Предыдущее заседание комитета по денежно-кредитной политике в Грузии состоялось 9 декабря 2020 года. Тогда регулятор также решил оставить ключевую ставку неизменной. Следующее заседание запланировано на 17 марта.

8 февраля Нацбанк Таджикистана (НБТ) поднял уровень ставки рефинансирования с 10,75% до 11% годовых. Это решение было принято для удержания уровня инфляции в установленных пределах. В связи с пандемией коронавируса и ее негативными последствиями для экономики страны, уровень инфляции в 2020 году достиг 9,4%, превысив установленный предел на 1,4 процентных пункта.

Регулятор связывает это с повышением стоимости продовольственной продукции на 13%, непродовольственных товаров – на 5,7% и тарифов на платные услуги населению – на 4%. Повышение ставки, по мнению регулятора, позволит в текущем году сдержать уровень инфляции.

12 февраля совет директоров Банка России принял решение сохранить ключевую ставку на уровне 4,25% годовых. В декабре и январе темп роста цен в РФ сохранялся на повышенном уровне. Восстановление спроса происходит быстрее и носит более устойчивый характер, чем ожидалось ранее. При этом сохраняются ограничения со стороны предложения, что продолжает оказывать повышательное давление на цены.

Инфляционные ожидания населения и бизнеса пока остаются на повышенном уровне. Ускоряющиеся темпы вакцинации, а также ожидания дополнительных мер бюджетной поддержки в отдельных странах способствуют росту цен на финансовых и товарных рынках. В этих условиях риски снижения инфляции перестали преобладать на годовом горизонте, а прогноз Банка России по инфляции на 2021 год повышен до 3,7-4,2%. В дальнейшем, по мнению российского регулятора, с учетом проводимой денежно-кредитной политики инфляция будет находиться вблизи 4%.

В дальнейшем, по мнению российского регулятора, с учетом проводимой денежно-кредитной политики инфляция будет находиться вблизи 4%.

Самое оригинальное решение принял 17 февраля Нацбанк Белоруссии, впервые в истории, не приняв никакого решения. В этот день правлением Нацбанка было отложено принятие решения по ставке рефинансирования и ставкам по постоянно доступным операциям регулирования ликвидности.

По заявлению регулятора, в связи с необходимостью проведения дополнительного анализа прогнозной динамики потребительских цен и оценки длительности воздействия ключевых факторов, приведших к ускорению роста потребительских цен, принято решение рассмотреть соответствующие вопросы по денежно-кредитной политике на заседании правления 12 марта. Нацбанк Беларуси оказался в непростой ситуации. Рост инфляции в январе до 7,7% подстегивает к увеличению ставки рефинансирования с нынешнего уровня 7,75%. В то же время рост стоимости кредитов противоречит идее поддержки загибающегося госсектора экономики и планам правительства по росту ВВП.

При продолжении восстановления нефтяных цен рубль и тенге могут продолжить свое укрепление в марте. Доллар может снизиться до 72,7 рубля и до 410 тенге. В то же время продолжение политического кризиса в Армении может привести к росту доллара в этой стране до 538 драм.

«Если говорить о динамике по отношению к доллару с начала года, то она не столь оптимистична для региональных валют», – отмечает Вадим Иосуб из «Альпари Евразия».

В плюсе только две валюты, украинская гривна (+1,23%) и казахский тенге (+0,88%). В минусе сразу восемь валют: кыргызский сом (-2,48%), грузинский лари (-1,47%), молдавский лей (-1,37%), белорусский рубль (-1,03%), армянский драм (-1,02%), российский рубль (-0,75%), узбекский сум (-0,58%), таджикский сомони (-0,04%).

прогноз на март для гривни от экспертов

В Украине в первую неделю марта доллар будет колебаться около уже привычной отметки в 28 грн/$. С одной стороны, накануне посевной аграрии активнее продают валюту, что снижает ее стоимость, с другой – неопределенность в сотрудничестве с МВФ создает давление на гривню.

О том, как и почему будет меняться курс доллара, читайте в материале OBOZREVATEL.

Сколько будет стоить доллар в мартеРезких колебаний курса американской валюты в ближайшую неделю не будет, уверены опрошенные аналитики. Стоимость доллара будет находиться около психологической отметки в 28 грн/$.

Что повлияет на курс доллара:

отсутствие новостей о дальнейшем сотрудничестве с МВФ;

низкий спрос на валюту в Украине;

компенсация НДС;

рост случаев заражения коронавирусом;

подготовка аграриев к посевной.

«На ближайшую неделю мы ожидаем незначительный рост курса доллара к гривне. Доллар на межбанке будет торговаться через неделю вблизи 28,0 грн. Наличный доллар – около 27,9/28,1 грн», – говорит старший аналитик «Альпари» Вадим Иосуб.

Аналитик RoboForex Андрей Гойлов озвучивает более позитивный для гривни сценарий. Вероятно, доллар будет находиться в пределах диапазона 27,70-27,95 грн. Евро к гривне, полагает он, продолжит рост до уровня 34,25.

Евро к гривне, полагает он, продолжит рост до уровня 34,25.

«Вполне очевидно, что НБУ будет активно выкупать доллары США в свои резервы при сильной девальвации американской валюты, так что существенного укрепления гривни ожидать не стоит», – прогнозирует аналитик.

Итоги зимы для гривни в целом нейтральны: сильная девальвация не произошла, а ее чрезмерное укрепление не допустил Нацбанк. С начала года регулятор выкупил на межбанковском рынке более 200 млн долларов. Старт посевной кампании будет стимулировать аграриев к продажам валютной выручки, что увеличит спрос на гривню (американская валюта подешевеет).

«Ухудшение эпидемиологической ситуации и введение карантина в ряде регионов спровоцировали снижение деловой активности. По этой причине спрос сохраняется лишь у импортеров энергоносителей и ритейла, которые осуществляют хозяйственную деятельность даже во время локдауна. Старт вакцинации, безусловно, добавил позитива на рынки, но пока сложно сказать о ее темпах и эффективности», – поясняет Андрей Гойлов.

Максим Орыщак, аналитик компании «Центр биржевых технологий», уверен, что с 1 марта курс продажи наличного доллара сохранит торги в диапазоне 27,85-28,05 грн. Разница стоимости будет зависеть как от дня недели, так и от региона:

«Внутренняя политическая ситуация не создает дисбалансы, а значит, не выступает драйвером для продаж национальной валюты. Спрос на валюту повысится как только банковским клиентам экспортерам зайдут на счета деньги от Госказначейства – это станет главным драйвером для роста курса до уровня в 28 гривен и выше на банковских торгах».

Вопрос МВФ: что нужно изменитьСложнее всего будет доказать МВФ, что уже в краткосрочной перспективе Украине удастся сократить дефицит государственного бюджета. К примеру, кредитор хочет, чтобы в следующем году «дыра» была на уровне 3,5% ВВП, а в украинском Минфине рассматривают варианты с дефицитом на 2022 год в пределах 4,5-5% ВВП.

Чего хотят от Украины в фонде:

улучшения законодательной и регулятивной основы банковского надзора и финансового оздоровления;

мер, направленных на уменьшение фискального дефицита в среднесрочной перспективе;

законодательных инициатив по восстановлению и усилению антикоррупционной инфраструктуры и судопроизводства;

мер в секторе энергетики.

Представитель фонда Джерри Райс добавил, что миссия обсуждала вопросы улучшения управления банковским надзором Нацбанка, фискальные риски для дефицита бюджета и укрепление судебной системы.

«Как только мы получим более подробную информацию по этим вопросам и предложения в отношении отдельных проблем, мы непременно продолжим сотрудничество с Украиной», – отметил Райс. В то же время представитель Международного валютного фонда не назвал каких-то сроков нового визита в Украину.

Но даже без нового транша в ближайшее время ожидать девальвации гривни, отмечают эксперты, не стоит. Причин для волнений нет. Также и без нового кредита резервов для выполнения уже взятых на себя обязательств хватит.

долларов США (USD) Прогноз и прогнозы

Если 2020 год не был достаточно сложным, потенциальная турбулентность в следующие несколько месяцев будет означать, что рождественский сезон будет больше похож на паузу, чем на перерыв для финансовых рынков.

С наступлением европейской зимы новые волны COVID-19 восстанавливают изоляцию и ограничения. На другом берегу пруда в США ситуация становится все хуже и хуже, с рекордными ежедневными случаями коронавируса и смертельными случаями. Надежды на выздоровление зависят от того, насколько быстро будут внедрены вакцины.

Возвращение Америки к стабильному управлению и возобновление многосторонности должно дать инвесторам и наблюдателям за валютным рынком большую уверенность в 2021 году, но, по мнению Себастьяна Шинкеля, Global Treasury, есть много движущихся частей, влияющих на то, где будут находиться валюты в новом году. Менеджер в OFX.

США: новая надежда

Америка может выглядеть идеально с точки зрения фондового рынка, но этот глянцевый шпон скрывает некоторые шаткие основы. Страна по-прежнему борется с напряженной системой здравоохранения, высоким уровнем безработицы, разделенным правительством и стремительно растущим уровнем долга.

Однако прямо сейчас мечта инвесторов в акции рождается; У администрации Трампа всего несколько недель, а Байден вводит в кабинет опытных, известных лиц, подбадривая инвесторов и помогая фондовому рынку США достичь рекордных высот. Индекс Доу-Джонса достиг легендарных 30 000 пунктов 24 ноября — в день, когда Трамп одобрил передачу власти администрации Байдена.

Индекс Доу-Джонса достиг легендарных 30 000 пунктов 24 ноября — в день, когда Трамп одобрил передачу власти администрации Байдена.

Огромная сила количественного смягчения (QE) Федеральной резервной системы США удерживала доллар на низком уровне по отношению к другим валютам в последние несколько месяцев, и председатель ФРС Джером Пауэлл не планирует повышать ставки до тех пор, пока не будет достигнута максимальная занятость или инфляция не вырастет примерно 2%.В рамках QE ФРС создает деньги для покупки государственных или корпоративных облигаций, снижая процентные ставки, чтобы стимулировать расходы, а не сбережения. В настоящее время планируется покупать «не менее» 120 миллиардов долларов в месяц для поддержки восстановления 1 до тех пор, пока не появится более четкая картина экономики. Это говорит о том, что слабость доллара, вероятно, продолжится до тех пор, пока ФРС не увидит влияние любых ожидаемых расходов на стимулирование экономики при администрации Байдена.

Однако следует учитывать два фактора, сказал Шинкель.Фондовый рынок США в настоящее время оценивается идеально. По мере приближения вакцины инвесторы могут, наконец, начать более внимательно смотреть на фундаментальные факторы, лежащие в основе оценки акций, и им может не понравиться то, что они видят. Любой негатив может спровоцировать коррекцию, направив инвесторов из акций в безопасные зоны, такие как казначейские облигации США, что подтолкнет доллар США вверх.

Что касается политики, то республиканцы сохраняют большинство в сенате, а это означает, что любые планы демократов по усилению регулирования или повышению налогов с меньшей вероятностью будут реализованы — желаемый результат для инвесторов.

Вот почему второй тур голосования в Сенате Джорджии 5 января предназначен для «всех шариков», как описал его один республиканский стратег. 2 Если демократы победят, они будут контролировать обе дома, и Шинкель говорит, что инвесторам следует опасаться «большого падения акций и, возможно, некоторого спроса на доллары» из опасений, что антикорпоративная повестка дня будет введена в действие.

Потенциальная кривая валюты: Республиканцы заново открывают для себя фискальный консерватизм, подавляя правительственные стимулы.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Китай идет впереди, Азия стремительно преследует его

Похоже, что первой и самой быстрой из всех блокировок станет стратегия восстановления COVID-19 для Китая и региона.Ожидается, что в 2021 году Китай вырастет более чем на 7%. 3 , имея уже 5% -ный рост с июля по ноябрь 4 , что делает COVID-19 простой точкой на их экономической траектории. Большие государственные расходы укрепляют экономику против глобального спада, но, в отличие от других рынков, низкие процентные ставки не будут длиться вечно. Инвесторы продали китайский индекс 25 ноября после того, как центральный банк заявил рынку, что будет поддерживать «нормальную» денежно-кредитную политику — читайте «дальше не ослаблять». 5 Хотя планов по повышению ставок не было, быстрый рост экономики, например, рост производственной активности самыми быстрыми темпами за три года 6 означает, что Народный банк Китая (НБК) столкнется с непростой задачей в 2021 году.Юань уже растет в цене, поскольку иностранные инвесторы разделяют мнение Китая о росте, и НБК не захочет, чтобы более высокая валюта сдерживала экспорт. С другой стороны, он захочет убедиться, что экономика не перегревается — это означает более высокие ставки в какой-то момент и более сильный CNH.

5 Хотя планов по повышению ставок не было, быстрый рост экономики, например, рост производственной активности самыми быстрыми темпами за три года 6 означает, что Народный банк Китая (НБК) столкнется с непростой задачей в 2021 году.Юань уже растет в цене, поскольку иностранные инвесторы разделяют мнение Китая о росте, и НБК не захочет, чтобы более высокая валюта сдерживала экспорт. С другой стороны, он захочет убедиться, что экономика не перегревается — это означает более высокие ставки в какой-то момент и более сильный CNH.

Потенциальная валюта: Эскалация торговой войны спугивает рынки, вызывая бегство в доллары США, японские иены, швейцарские франки и золото.

Источник: сводные данные прогноза Bloomberg от глобальных банков.Может ли Европа реализовать свой потенциал?

В конце 2020 года Всемирная организация здравоохранения сообщила, что Европа лидирует в мире как по случаям COVID-19, так и по смертельным исходам. 7 К счастью, уровень заражения снова снижается — свидетельство важности ограничения передвижения и экономической активности — но это означает, что Европе предстоит долгая зима, когда рост может быть ограничен.

Евро растет по мере того, как доллар США падает, но с июля застрял между 1,16 доллара США на нижнем пределе и 1,20 доллара на максимуме, сказал Шинкель, и не смог прорваться вверх из-за опасений по COVID-19. В настоящее время лоскутный характер случаев заболевания COVID-19 в Европе затрудняет прогнозирование валюты, но в среднесрочной перспективе «это одна из областей с наибольшим потенциалом» для экономического роста.

Европейская комиссия объявила в конце ноября, что получила 160 миллионов доз вакцины Moderna, так что, если это развертывание произойдет быстро, за этим может последовать рост — и повышение курса евро.

Потенциальная валюта: Европейский центральный банк делает все, что в его силах, а это означает, что фискальная политика должна будет поддерживать европейскую экономику. Поскольку внутренние проблемы поглощают государства-члены, добиться консенсуса будет сложно.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Британия появляется после эндшпиля Брексита

В этом году в Великобритании будет самый резкий экономический спад за 300 лет из-за остановок, связанных с COVID-19, и ее долг, как ожидается, достигнет самого высокого уровня за пределами военного времени.В 2021 году дела обстоят не намного лучше: уровень безработицы, по прогнозам, вырастет до 7,5%, и ожидается, что множество налогов будет держать долг под контролем. 8 Еще большее беспокойство вызывает неопределенность вокруг Brexit. Шинкель сказал, что фунт, как и евро, продемонстрировал в этом году еще одну сильную динамику, но все зависит от того, сможет ли он заключить сделку по Brexit с ЕС. «Как только вы почувствуете некоторую напряженность, она, скорее всего, спадет», — сказал он.

8 Еще большее беспокойство вызывает неопределенность вокруг Brexit. Шинкель сказал, что фунт, как и евро, продемонстрировал в этом году еще одну сильную динамику, но все зависит от того, сможет ли он заключить сделку по Brexit с ЕС. «Как только вы почувствуете некоторую напряженность, она, скорее всего, спадет», — сказал он.

Потенциальная кривая валюты: Британия удивляет вверх.«Их динамичная экономика может развиваться очень быстро», — сказал Шинкель.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Австралия и Новая Зеландия в состоянии поствакцинального мира

Когда вирус почти полностью ликвидирован, у антиподских экономик есть одна из лучших платформ для роста в развитом мире. Шинкель сказал, что Австралия — это «золотая середина» и готовность к поствакцинальному миру, в котором студенты и туризм из Китая, в частности, сразу же подстегнут экономику. В недавнем опубликованном протоколе Резервный банк Новой Зеландии заявил, что экономика оказалась более устойчивой, чем предполагалось ранее, но были предположения, что NZRB может отправить отрицательные ставки в попытке сохранить конкурентоспособность своего доллара и предоставить больше стимулов. 9 Если ставки упадут ниже нуля, рентабельность инвестиций упадет, что снизит зарубежный спрос на новозеландские активы и побудит инвесторов продавать новозеландский доллар в погоне за более высокой доходностью в других странах.

9 Если ставки упадут ниже нуля, рентабельность инвестиций упадет, что снизит зарубежный спрос на новозеландские активы и побудит инвесторов продавать новозеландский доллар в погоне за более высокой доходностью в других странах. По словам Шинкеля, в Австралии Резервный банк играет в «выжидательную» игру и уделяет больше внимания сокращению безработицы, чем попыткам снизить курс доллара.По словам Шинкеля, большинство прогнозов предполагают более высокий австралийский доллар в среднесрочной и долгосрочной перспективе, что «имеет смысл с учетом того, где находится доллар США и насколько устойчива австралийская экономика».

Curveball потенциальной валюты 1: Что произойдет, когда в марте будут отменены стимулирующие выплаты правительством Австралии и каникулы по банковской ипотеке?

Потенциальная валюта Curveball 2: Как Австралия управляет своими торговыми отношениями с Китаем.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Подготовка к году вперед

К сожалению, хрустальных шаров с валютой не существует, и, как мы видели в 2020 году, рынки трудно предсказать. С передачей полномочий США, вызовами COVID-19 и геополитическими колебаниями, изменениями обменного курса никогда не может быть и речи, поэтому имеет смысл рассмотреть ваши глобальные потребности в денежных переводах и цели на 2021 год и быть готовыми. Таким образом, когда колебания валюты представляют возможность или вам нужно действовать быстро, чтобы защититься от движущихся против вас курсов, вы будете чувствовать себя уверенно и контролируете ситуацию. Потому что, когда дело касается ваших денег, осознанные решения — лучшее решение.

С передачей полномочий США, вызовами COVID-19 и геополитическими колебаниями, изменениями обменного курса никогда не может быть и речи, поэтому имеет смысл рассмотреть ваши глобальные потребности в денежных переводах и цели на 2021 год и быть готовыми. Таким образом, когда колебания валюты представляют возможность или вам нужно действовать быстро, чтобы защититься от движущихся против вас курсов, вы будете чувствовать себя уверенно и контролируете ситуацию. Потому что, когда дело касается ваших денег, осознанные решения — лучшее решение.

Если вы ждете подходящего обменного курса или просто нуждаетесь в небольшой поддержке в процессе перевода, наша команда OFXpert готова помочь 24/7.Свяжитесь с нами сегодня.

______

1 https://www.reuters.com/article/us-usa-fed/fed-keeps-policy-steady-as-biden-inches-closer-to-victory-idINKBN27L0I6

2 https: / /www.nytimes.com/2020/11/19/us/politics/georgia-senate-races-donations.html

3 https://country. eiu.com/china

eiu.com/china

4 https: // www .spglobal.com / marketintelligence / en / news-insights / latest-news-headlines / covid-19-magnizes-brics-divergence-as-china-solidifies-lead-61053247

5 https: // www.bloomberg.com/news/articles/2020-11-25/china-stocks-retreat-the-most-in-3-weeks-on-liquidity-jitters

6 https://www.reuters.com/article / us-china-economy-pmi / chinas-factory-activity-expands-наиболее быстрыми темпами за более чем три года-idUSKBN28A048

7 https://edition.cnn.com/2020/11/ 25 / europe / europe-coronavirus-deaths-vacation-intl / index.html

8 https://www.bbc.com/news/uk-politics-55072003

9 https: //www.reuters. ru / article / newzealand-economy-rbnz-int-idUSKBN26Z0F1

долларов США (USD) Прогноз и прогнозы

Валютные рынки могут быть нестабильными, а обменные курсы определяются рядом как микро, так и макроэкономических факторов. Прежде чем переводить деньги за границу, целесообразно рассмотреть некоторые факторы, которые могут повлиять на обменный курс.

Прежде чем переводить деньги за границу, целесообразно рассмотреть некоторые факторы, которые могут повлиять на обменный курс.

Соединенные Штаты являются вторым по величине экспортером в мире, экспортировав экспорт на сумму 1,45 триллиона долларов в 2014 году с ежегодным увеличением на 8,5% по сравнению с предыдущими пятью годами.1 Несмотря на чрезвычайно разнообразный экспортный портфель, Америка также является крупнейшим импортером в мире, и Платежный баланс (т.е. стоимость импорта по сравнению с экспортом) может влиять на оценку доллара США.

Имейте в виду, что OFX не дает личных советов или конкретных прогнозов и прогнозов обменных курсов; однако вот некоторые общие соображения, которые вы можете использовать при оценке прогнозов и принятии собственных решений относительно наилучшего времени для перевода денег за границу.

Основные факторы в оценке доллара США

Пытаясь спрогнозировать движение обменного курса доллара США, инвесторы могут принимать во внимание следующие факторы, характерные для страны:

Люфт глобализации .

В эту эпоху пика глобализации многие страны с развитой экономикой, включая США, стали свидетелями растущей оппозиции среди населения в отношении текущей политики. Любая попытка политиков пересмотреть текущие трудовые и торговые соглашения может серьезно повлиять на стоимость доллара США. Политика антиглобализации может привести к увеличению затрат на рабочую силу, подстегнуть инфляцию и повлиять на тарифы и пошлины, и все это может повлиять на размер прибыли2. Рассматривая ваш международный денежный перевод, следите за предстоящими выборами и ожидаемыми политическими объявлениями.

В эту эпоху пика глобализации многие страны с развитой экономикой, включая США, стали свидетелями растущей оппозиции среди населения в отношении текущей политики. Любая попытка политиков пересмотреть текущие трудовые и торговые соглашения может серьезно повлиять на стоимость доллара США. Политика антиглобализации может привести к увеличению затрат на рабочую силу, подстегнуть инфляцию и повлиять на тарифы и пошлины, и все это может повлиять на размер прибыли2. Рассматривая ваш международный денежный перевод, следите за предстоящими выборами и ожидаемыми политическими объявлениями.

Относительная сила экономики США . Здоровье важнейших торговых партнеров США, включая Канаду и Китай, оказывает сильное влияние на движение доллара. В последние десятилетия доллар рухнул во время кризиса на рынке субстандартного ипотечного жилищного строительства, в то время как последующий бум на сырьевых рынках укрепил австралийский и канадский доллар по отношению к доллару США.

Эти отношения играют ключевую роль во всех валютных парах.

Эти отношения играют ключевую роль во всех валютных парах.

Объявления Федеральной резервной системы (ФРС) .При торговле валютами всегда важна политика местных резервных банков, потому что они часто касаются процентных ставок, которые могут как привлечь иностранные инвестиции, так и сигнализировать об опасениях по поводу инфляции. После финансового кризиса 2008/2009 годов ФРС пришлось принять значительные меры для предотвращения второй Великой депрессии, снизив процентные ставки почти до нуля3. Все волнуют вопросы: готова ли экономика к повышению процентных ставок? Вот почему предстоящие объявления ФРС играют решающую роль в прогнозах доллара.

Спекуляция . Профессиональные валютные трейдеры, пытающиеся уловить настроения инвесторов, могут сыграть ключевую роль в движении доллара США. Ярким примером этого стал референдум Великобритании о членстве в ЕС в 2016 году, известный как Brexit, когда фунт стерлингов (GBP) достиг 30-летнего минимума по отношению к доллару США.

Частично падение фунта было вызвано опасениями, что он больше не будет привлекать потоки капитала из-за рубежа4. Точно так же опасения по поводу темпов экономического роста Китая могут быть отражены в прогнозах по доллару США и австралийскому доллару.

Частично падение фунта было вызвано опасениями, что он больше не будет привлекать потоки капитала из-за рубежа4. Точно так же опасения по поводу темпов экономического роста Китая могут быть отражены в прогнозах по доллару США и австралийскому доллару.

Что прогноз доллара США означает для ваших денег

Если вы оцениваете перспективы доллара США для осуществления стратегических переводов денег за границу, вы должны знать, что крупные банки взимают большую маржу по операциям с иностранной валютой, часто до 5%. Вместо этого зарегистрируйтесь в OFX и зафиксируйте отличный обменный курс. Чтобы узнать, почему эксперты доверяют OFX выполнение своих международных денежных переводов, позвоните нам для получения дополнительной информации.

Персональные переводы 1-888-288-7354 Деловые переводы 1-888-966-6888 Факс + 1-415-364-6681

Звоните из-за границы? Вот список наших местных номеров.

Что дальше?

Для более общей дискуссии о прогнозировании обменного курса и макроэкономических факторах, которые следует учитывать, ознакомьтесь с этой статьей.

Оценка обменного курса: стратегии успеха

Вам также может понравиться:

Эффект Трампа на

доллара СШАевро (EUR) Перспективы и расценки | OFX

Доллар США Прогноз: Основные события, движущиеся по валютам

Прогноз по доллару США: Предварительный просмотр основных валютных событий, которые будут качать валюты ► с упором на основные события и особенно на публикации в США, которые будут двигать доллар США (доллар).Вот некоторые общие данные. Прокрутите вниз, чтобы увидеть последний прогноз по доллару США

. USD и общая характеристика форекс Доллар США является мировой резервной валютой, отчасти из-за его использования при установлении цен на нефть и другие сырьевые товары. Валютные пары делятся на мажоры, миноры и кроссы. И мажоры, и несовершеннолетние включают доллары США.

Валютные пары делятся на мажоры, миноры и кроссы. И мажоры, и несовершеннолетние включают доллары США.

Экономические показатели и политические события США влияют на валюты больше, чем где-либо в мире.Решения и заявления чиновников Федеральной резервной системы вызывают наибольший резонанс. Экономика США на сегодняшний день является крупнейшей в мире. Политика и политика США также оказывают огромное влияние на валюты.

Прогноз состоит в основном из экономических событий в США, но также из ключевых показателей динамики рынка из других крупных экономик. Особняком стоит еврозона, Великобритания и Япония.

Последние перемещения доллара СШАДоллар плохо начал год: слабый рост и скандалы сильно ударили по доллару США.Надежды на фискальный стимул угасли из-за неоднократных неудач с отменой Obamacare. Несмотря на два повышения ставок в первом полугодии, доллар упал. Другие экономики превзошли Америку.

Вторая половина уже выглядит совсем по-другому: экономический рост достиг 3% в годовом исчислении, и ФРС, похоже, придерживается своего плана по трехкратному повышению ставок. Кроме того, налоговый план Трампа вдохновляет рынки, несмотря на трудности, которые необходимо преодолеть до Рождества.

Кроме того, налоговый план Трампа вдохновляет рынки, несмотря на трудности, которые необходимо преодолеть до Рождества.

Встречный ветер приходит от политических скандалов. Низкая инфляция также давит на доллар.Если «тайна» сохранится и зарплаты не увеличатся, Джанет Йеллен и компания. может воздержаться от дальнейшего ужесточения. Новый председатель ФРС Джером Пауэлл вступит в должность в феврале 2018 года, и он может не придерживаться нынешнего плана повышения ставок трижды.

Последний прогноз доллара США на неделю3 распространенных способа прогнозирования обменных курсов валют

Использование прогноза обменного курса валют может помочь брокерам и предприятиям принимать обоснованные решения, чтобы минимизировать риски и максимизировать прибыль.Существует множество методов прогнозирования обменных курсов валют. Здесь мы рассмотрим несколько наиболее популярных методов: паритет покупательной способности, относительную экономическую мощь и эконометрические модели.

3 способа прогнозирования валютных изменений

Паритет покупательной способности

Паритет покупательной способности (ППС), пожалуй, самый популярный метод из-за его идеологической обработки в большинстве учебных пособий по экономике. Подход к прогнозированию ППС основан на теоретическом законе одной цены, который гласит, что одинаковые товары в разных странах должны иметь одинаковые цены.

Ключевые выводы

- Прогнозы обменных курсов валют помогают брокерам и компаниям принимать более обоснованные решения.

- Паритет покупательной способности учитывает цены на товары в разных странах и является одним из наиболее широко используемых методов прогнозирования обменных курсов из-за его идеологической обработки в учебниках.

- Метод относительной экономической силы сравнивает уровни экономического роста в разных странах для прогнозирования обменных курсов.

- Наконец, эконометрические модели могут учитывать широкий спектр переменных при попытке понять тенденции на валютных рынках.

Согласно паритету покупательной способности карандаш в Канаде должен быть такой же, как карандаш в Соединенных Штатах, с учетом обменного курса и без учета транзакционных издержек и затрат на доставку. Другими словами, у кого-то не должно быть возможности арбитража покупать недорогие карандаши в одной стране и продавать их в другой с целью получения прибыли.

Подход ППС прогнозирует изменение обменного курса, чтобы компенсировать изменения цен, вызванные инфляцией, на основе этого основного принципа.Чтобы использовать приведенный выше пример, предположим, что цены на карандаши в США, как ожидается, вырастут на 4% в течение следующего года, в то время как цены в Канаде, как ожидается, вырастут только на 2%. Разница в инфляции между двумя странами составляет:

Взаимодействие с другими людьми 4 % — 2 % знак равно 2 % \ начало {выровнено} & 4 \% — 2 \% = 2 \% \\ \ конец {выровнено} 4% -2% = 2%

Это означает, что ожидается, что цены на карандаши в США будут расти быстрее по сравнению с ценами в Канаде. В этой ситуации подход на основе паритета покупательной способности прогнозирует, что U.Южный доллар должен обесцениться примерно на 2%, чтобы цены на карандаши в обеих странах оставались относительно равными. Итак, если текущий обменный курс составляет 90 центов США за один канадский доллар, то ППС прогнозирует обменный курс:

В этой ситуации подход на основе паритета покупательной способности прогнозирует, что U.Южный доллар должен обесцениться примерно на 2%, чтобы цены на карандаши в обеих странах оставались относительно равными. Итак, если текущий обменный курс составляет 90 центов США за один канадский доллар, то ППС прогнозирует обменный курс:

Взаимодействие с другими людьми ( 1 + 0 . 0 2 ) × ( АМЕРИКАНСКИЙ ДОЛЛАР $ 0 . 9 0 за CA $ 1 ) знак равно АМЕРИКАНСКИЙ ДОЛЛАР $ 0 . 9 2 за CA $ 1 \ begin {align} & (1 + 0,02) \ times (\ text {US \ $} 0.90 \ text {per CA \ $} 1) = \ text {US \ $} 0,92 \ text {per CA \ $} 1 \\ \ end {выровнен} (1 + 0.02) × (0,90 доллара США за 1 канадский доллар) = 0,92 доллара США за 1 канадский доллар

Это означает, что теперь для покупки одного канадского доллара потребуется 92 цента США.

Одно из наиболее известных применений метода ППС иллюстрируется индексом Биг Мака, составленным и опубликованным журналом The Economist . Этот беззаботный индекс пытается измерить, недооценена или переоценена валюта, на основе цен на Биг Маки в разных странах. Поскольку Биг Маки практически универсальны во всех странах, в которых они продаются, сравнение их цен служит основой для индекса.Взаимодействие с другими людьми

Этот беззаботный индекс пытается измерить, недооценена или переоценена валюта, на основе цен на Биг Маки в разных странах. Поскольку Биг Маки практически универсальны во всех странах, в которых они продаются, сравнение их цен служит основой для индекса.Взаимодействие с другими людьми

Относительная экономическая сила

Как можно понять из названия, подход относительной экономической силы рассматривает силу экономического роста в разных странах, чтобы спрогнозировать направление обменных курсов. Обоснование этого подхода основано на идее, что сильная экономическая среда и потенциально высокие темпы роста с большей вероятностью привлекут инвестиции от иностранных инвесторов. И для того, чтобы купить инвестиции в желаемой стране, инвестор должен был бы купить валюту страны, создавая повышенный спрос, который должен вызвать повышение курса валюты.

Этот подход не просто рассматривает относительную экономическую мощь стран. Он дает более общий взгляд и рассматривает все инвестиционные потоки. Например, еще одним фактором, который может привлечь инвесторов в определенную страну, являются процентные ставки. Высокие процентные ставки привлекут инвесторов, ищущих максимальную доходность от своих вложений, что вызовет рост спроса на валюту, что снова приведет к ее удорожанию.

Например, еще одним фактором, который может привлечь инвесторов в определенную страну, являются процентные ставки. Высокие процентные ставки привлекут инвесторов, ищущих максимальную доходность от своих вложений, что вызовет рост спроса на валюту, что снова приведет к ее удорожанию.

И наоборот, низкие процентные ставки также могут иногда побуждать инвесторов избегать инвестирования в конкретную страну или даже занимать валюту этой страны под низкие процентные ставки для финансирования других инвестиций.Многие инвесторы сделали это с японской иеной, когда процентные ставки в Японии были на крайне низком уровне. Эта стратегия широко известна как кэрри-трейд.

Метод относительной экономической силы не предсказывает, каким должен быть обменный курс, в отличие от подхода ППС. Скорее, этот подход дает инвестору общее представление о том, будет ли валюта расти или обесцениваться, и общее ощущение силы движения. Обычно он используется в сочетании с другими методами прогнозирования для получения полного результата.

Эконометрические модели прогнозирования валютных курсов

Другой распространенный метод, используемый для прогнозирования обменных курсов, включает сбор факторов, которые могут повлиять на движение валют, и создание модели, которая связывает эти переменные с обменным курсом. Факторы, используемые в эконометрических моделях, обычно основаны на экономической теории, но можно добавить любую переменную, если предполагается, что она существенно влияет на обменный курс.

В качестве примера предположим, что синоптику канадской компании было поручено спрогнозировать обменный курс доллара США к канадскому доллару на следующий год.Они считают, что эконометрическая модель была бы хорошим методом для использования, и исследовали факторы, которые, по их мнению, влияют на обменный курс. На основании своих исследований и анализа они пришли к выводу, что наиболее важными факторами являются: разница в процентных ставках между США и Канадой (INT), разница в темпах роста ВВП (GDP) и разница в темпах роста доходов (IGR) между двумя страны. Эконометрическая модель, которую они придумали, представлена как:

Эконометрическая модель, которую они придумали, представлена как:

Взаимодействие с другими людьми USD / Cad (1 год) знак равно z + а ( INT ) + б ( ВВП ) + c ( IGR ) куда: z знак равно Постоянный базовый обменный курс а , б и c знак равно Коэффициенты, представляющие относительные вес каждого фактора INT знак равно Разница в процентных ставках между U.С. и Канада ВВП знак равно Разница в темпах роста ВВП IGR знак равно Разница в темпах роста доходов \ begin {align} & \ text {USD / Cad (1 — год)} = z + a (\ text {INT}) + b (\ text {GDP}) + c (\ text {IGR}) \\ & \ textbf {where:} \\ & z = \ text {Постоянный базовый обменный курс} \\ & a, b \ text {и} c = \ text {Коэффициенты, представляющие относительный} \\ & \ text {вес каждого фактора} \\ & \ text {INT} = \ text {Разница в процентных ставках между} \\ & \ text {США и Канада} \\ & \ text {GDP} = \ text {Разница в темпах роста ВВП} \\ & \ text {IGR} = \ text {Разница в темпах роста доходов} \\ \ end {выравнивается}

USD / Cad (1 — Год) = z + a (INT) + b (GDP) + c (IGR), где: z = Постоянный базовый обменный курсa, b и c = Коэффициенты, представляющие относительный вес каждого фактора INT = Разница в процентных ставках междуU. Южная и Канада ВВП = Разница в темпах роста ВВП IGR = Разница в темпах роста доходов