Путин подписал закон о блокировке сайтов финансовых пирамид — Экономика и бизнес

МОСКВА, 1 июля. /ТАСС/. Президент России Владимир Путин подписал закон о блокировке мошеннических сайтов нелегальных кредитных организаций и финансовых пирамид, а также фишинговых информресурсов. Документ опубликован в четверг на официальном портале правовой информации.

Согласно закону, Банк России сможет инициировать ограничение доступа к определенным интернет-ресурсам. Например, к сайтам, которые вводят пользователей в заблуждение из-за сходства доменных имен, оформления или содержания с настоящими финансовыми организациями. Это будет распространяться и на порталы, связанные с финансовыми пирамидами, а также на сайты с предоставлением финансовых услуг на территории РФ лицами, не имеющими права их оказывать.

Кроме того, документ дает Банку России право обращаться в суд с заявлением об ограничении доступа к фишинговым сайтам, на которых распространяется информация, «позволяющая осуществить неправомерный доступ к информационным системам кредитных или некредитных финансовых организаций».

Решение о блокировке, согласно закону, принимается генпрокурором или его заместителем на основании обращения председателя ЦБ или его заместителя. Рассмотрение дел об ограничении доступа к мошенническим ресурсам будет осуществляться в соответствии с Кодексом административного судопроизводства РФ.

По мнению зампреда Банка России Германа Зубарева, принятый закон позволит сократить потери граждан от действий онлайн-мошенников. «Сейчас преступники успевают обмануть много людей, прежде чем доступ к мошенническому сайту будет закрыт. Такая практика, в частности, характерна для финансовых пирамид. Принятие закона позволит изменить ситуацию», — цитирует Зубарева пресс-служба ЦБ.

По данным ЦБ, онлайн-мошенники особенно активизировались во время пандемии COVID-19, так как граждане предпочитали получать услуги и сервисы в основном в дистанционном формате. За I квартал 2021 года было выявлено 124 нелегальных форекс-дилера, 85 финансовых пирамид и 144 нелегальных кредитора. В целом порядка 45% нелегальных участников финансового рынка и финансовых пирамид действуют именно в интернете.

как не стать жертвой финансовых пирамид

В России растет число финансовых мошенничеств из года в год. И далеко не последнее место среди них – как по числу пострадавших, так и по сумме ущерба – занимают финансовые пирамиды.

Только на прошлой неделе Банк России сообщил о закрытии организации Antares Limited. Центробанк внес ее в список компаний с признаками нелегальной деятельности еще в 2020 году.

Компания предлагала инвестировать деньги в программы иностранных партнеров, а также вкладываться в криптовалюту Antares.

Для охвата большей аудитории и вовлечения людей Antares активно рекламировалась в Интернете и соцсетях, приглашала профессиональных менеджеров сетевого маркетинга. Стоит отметить, что большинство из них раньше продвигали и рекламировали финансовую пирамиду «Кэшбери».

Фото: Егор Никитин Эти проекты развиваются в разных городах России, включая Казань.

Эти проекты развиваются в разных городах России, включая Казань.Все эти компании включены в список организаций, которые имеют признаки нелегальной работы на отечественном финансовом рынке. Сейчас в этом списке находятся порядка 2 тысяч компаний. Его может посмотреть любой желающий на сайте Банка России. Помимо названия компаний, в нем также указано, чем занимается организация, адрес ее сайта и другие важные сведения.

Как понять, что перед вами финансовая пирамида?

«Бесплатный сыр только в мышеловке. Если вам предлагают сверхвысокую доходность или другие условия, которые сильно отличаются от рыночных, то это повод задуматься, нет ли здесь подвоха», – отметила заместитель управляющего Отделением-Национальным банком по Республике Татарстан Нурания Хайруллина.

Фото: Султан Исхаков

На сегодняшний день существует множество видов финансовых пирамид и, чтобы не попасться в их ловушку, необходимо быть крайне внимательным.

Нужно понимать, что далеко не все они предлагают денежную прибыль. Нередко людям обещают путевки на отдых за полцены, кешбэк за покупку ювелирных украшений или даже помощь в погашении кредита.

Нередко людям обещают путевки на отдых за полцены, кешбэк за покупку ювелирных украшений или даже помощь в погашении кредита.

«Тренд последнего времени — переход пирамид в онлайн. Теперь потерять свои деньги люди могут буквально за 2-3 касания экрана смартфона. Рекламируются эти компании преимущественно в сети», – заявила Хайруллина.

Действительно, нынешние пирамиды сильно отличаются от тех, что были во времена «МММ». Они активно используют новые возможности: рекламируются в Интернете, тщательно выбирают свою целевую аудиторию, пользуются финансовой неграмотностью населения.

Некоторые из них ориентируются в основном на пенсионеров, другие «выезжают» на модных темах – например, криптовалюте.

Хайруллина отметила, что обычные люди порою даже не понимают, чем всевозможные «криптовалюты» отличаются от обычных денег. Если устойчивость национальной валюты обеспечивает государство в лице Центрального банка, то стоимость «криптовалют» подвержена серьезным колебаниям, поскольку у них нет единого института, который обеспечивал бы сохранность средств.

И это уже не говоря о том, что преступники под видом всевозможных токенов, якобы единиц криптовалюты, просто продают «воздух» – ничего не значащие цифры в личном кабинете на непонятных сайтах. А люди отдают за это свои вполне реальные деньги.

Но несмотря на все «инновации» сущность пирамид не меняется. Организаторы собирают деньги с тех, кто верит в чудо, а затем скрываются.

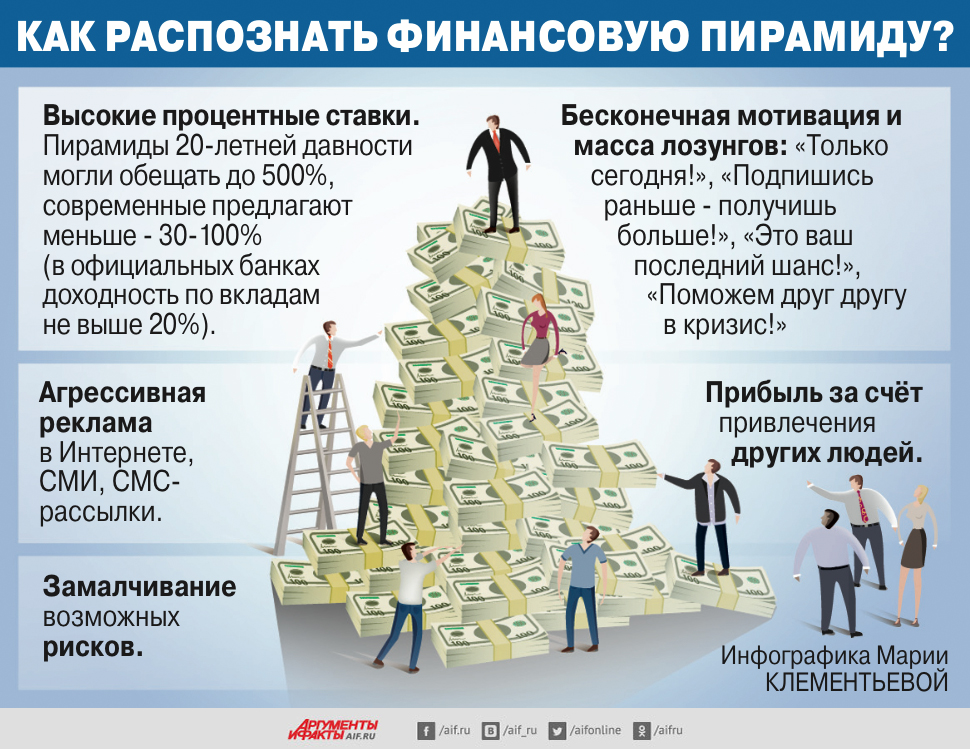

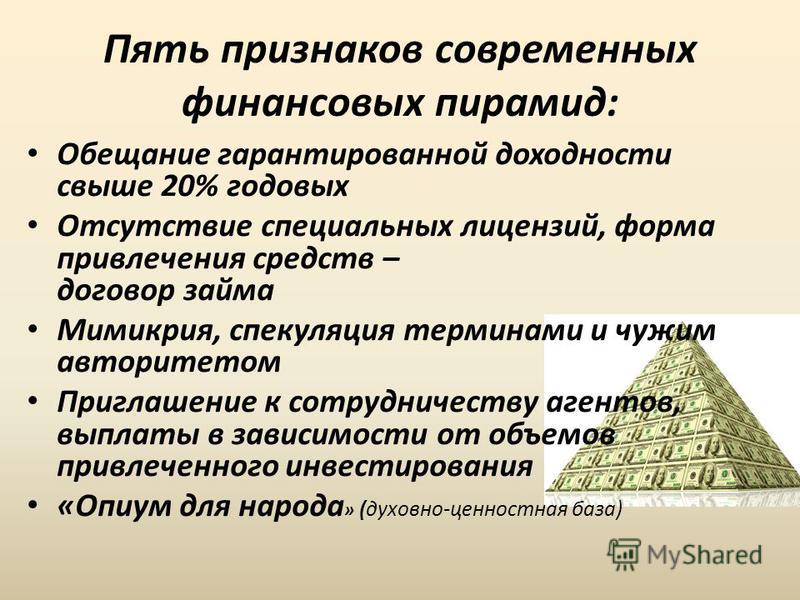

Признаки финансовой пирамиды

Все финансовые пирамиды зачастую имеют схожие черты, по которым их несложно вычислить. Следуя простым правилам, вы сможете обезопасить себя и не потерять деньги в сомнительных организациях.

Обещание высокого дохода без каких-либо усилий – всегда повод насторожиться. В целом, гарантировать доход на финансовом рынке запрещено законом, а высокая прибыль всегда сопряжена с высокими рисками. И если вас убеждают в обратном – скорее всего, вас пытаются обмануть.

Активная реклама в СМИ, Интернете и социальных сетях – один из самых очевидных признаков современных денежных пирамид.

Если вам при беседе не показывают финансовые документы, вместо них — красивые презентации, а деньги просят перевести на банковскую карту или даже по номеру телефона, то, скорее всего, вы столкнулись с финансовой пирамидой.

Многое о компании говорит ее сайт: на нем обязательно должны быть указаны контакты для обратной связи. Проверьте, когда был создан сайт – если его запустили недавно, практически накануне сбора средств, то в надежности и успешности компании стоит усомниться, и вы сильно рискуете, доверяя ей свои сбережения.

Для дополнительной проверки компании посмотрите ее данные в госреестре юридических лиц (ЕГРЮЛ). Изучите информацию о ней на сайте Федеральной налоговой службы. Также обратите внимание на основной вид деятельности компании. Если она зарегистрирована, например, как пекарня, а предлагает инвестиции в криптовалюту, то не следует доверять этой компании.

Почитайте, какие обязательства берет на себя компания и что будет, если она их не исполнит. Возможно, уже на этом этапе прояснится, что с ней не стоит иметь дела.

И самый очевидный признак нелегальной финансовой организации – отсутствие лицензии Банка России. Убедиться в том, что компания действует легально, можно в мобильном приложении «ЦБ Онлайн» и в разделе «Проверить финансовую организацию» на сайте Банка России.

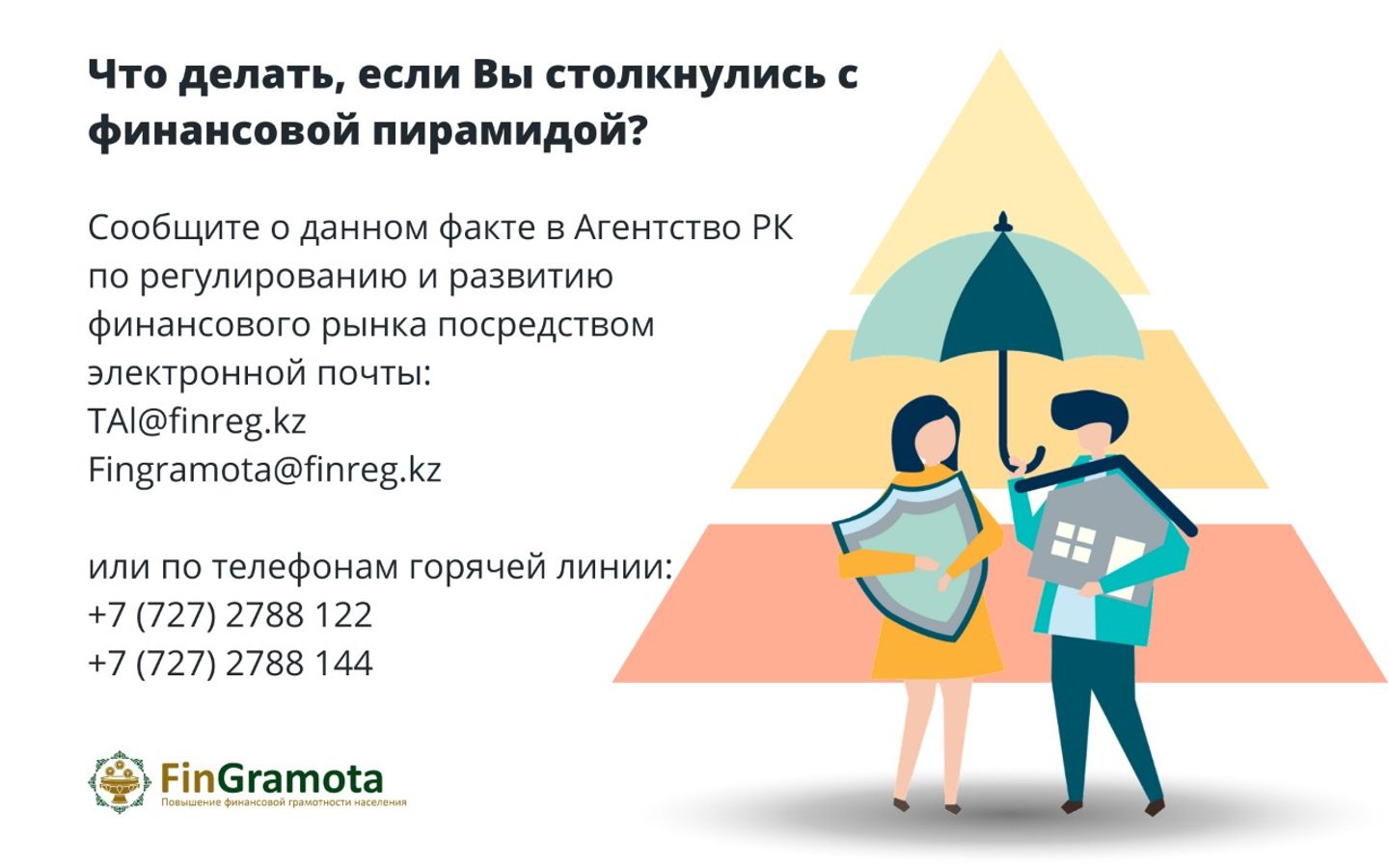

Что делать, если все же стал жертвой мошенников?

Если вы стали жертвами работы финансовой пирамиды, необходимо сразу же обратиться в любой из правоохранительных органов.

В случае если компания не выплатила вам обещанную прибыль или отказалась возвращать ваши вложения, хотя обязывалась это сделать по договору, вы можете смело писать заявление в прокуратуру или МВД. Его обязательно рассмотрят и направят в компетентные органы.

Если ваши слова будут подтверждены, в отношении компании возбудят уголовное дело по статье «мошенничество».

«Чем раньше вы напишите заявление, тем быстрее правоохранительные органы смогут понять структуру и способ обмана. Они смогут обнаружить хотя бы какие-то имущественные или денежные средства, которые впоследствии могут быть обращены для погашения ущерба потерпевшего», – рассказала заместитель прокурора РТ Юлия Наумова на пресс-конференции в ИА «Татар-информ».

Фото: Султан ИсхаковЗампрокурора добавила, что перед тем, как вкладывать свои деньги в какие-либо организации, необходимо очень внимательно изучить договор. Расплывчатые юридические формулировки сильно затрудняют работу правоохранительных органов. В таких случаях доказать факт мошенничества практически невозможно.

Как развивать финансовую грамотность?

«Для пресечения незаконной финансовой деятельности Банк России инициирует блокировку сайтов таких компаний, взаимодействует с правоохранительными органами, а также c иностранными регуляторами. Но основной фактор противодействия мошенникам – это все же сознательность и финансовая грамотность самих граждан», – отметила Хайруллина.

Для финансового просвещения граждан Банк России создал специальный ресурс – fincult.info. На сайте можно узнать, как распознать финансовую пирамиду и что делать, если вы стали жертвой мошенников.

Кроме того, для повышения финансовой грамотности населения реализуется ряд проектов. Школьники и студенты могут принять участие в «Онлайн-уроках финансовой грамотности», взрослые могут поучаствовать в проекте «Грамотный инвестор», для социальных работников и пенсионеров создан проект «ПенсионФГ».

Все проекты бесплатные, принять участие в них может любой желающий.

Рустам Ишмухаметов принял участие в конференции «Феномен финансовых пирамид»

10 Сентября 2021

Версия для печатиЗаместитель Председателя Государственного Собрания – Курултая Республики Башкортостан Рустам Ишмухаметов принял участие в конференции «Феномен финансовых пирамид», организованной Башкортостанским отделением Ассоциации юристов России. Парламентарий внес предложения по совершенствованию законодательства в сфере борьбы с финансовыми мошенничествами.

– К сожалению, явление имеет массовый характер с тенденцией к прогрессированию. В период с января по июнь 2021 года Банк России выявил 729 компаний, предпринимателей, проектов с признаками нелегальной деятельности, в том числе с признаками финансовых пирамид. Это почти на 17 процентов больше, чем за аналогичный период 2020 года, – сказал Рустам Ишмухаметов.

По мнению заместителя Председателя Государственного Собрания, одна из причин, способствующих росту числа финансовых мошенничеств, – недостаточная суровость наказания за них. В большинстве стран за создание финансовых пирамид предусмотрены значительно более жесткие наказания, чем в России. В Объединенных Арабских Эмиратах введена смертная казнь. В Китае тоже могут назначить смертную казнь, если ущерб от финансовой пирамиды окажется достаточно существенен. При этом уголовную ответственность в Китае несут не только организаторы, но и все лица, пытающиеся привлечь других людей к участию в финансовой пирамиде в целях собственной выгоды.

В Германии предусмотрено пожизненное тюремное заключение для организаторов инвестиционной пирамиды. В США организатор финансовой пирамиды может получить более 100 лет тюрьмы с полной конфискацией имущества, в том числе записанного на родственников. В то же время в соответствии со статьей 172.2 Уголовного кодекса Российской Федерации «Организация деятельности по привлечению денежных средств и (или) иного имущества» предусмотрено максимальное наказание в виде лишения свободы всего на срок до шести лет, и это касается только мошенничеств в особо крупном размере.

– Ужесточение в российском законодательстве ответственности за финансовые махинации по примеру развитых стран может стать эффективным сдерживающим фактором, заставит потенциальных мошенников задуматься о возможных последствиях, – считает Рустам Ишмухаметов.

Комментируя меры по борьбе с финансовыми мошенничествами в Интернете, парламентарий отметил необходимость максимально оперативного пресечения распространяемой злоумышленниками информации.

Рустам Ишмухаметов сообщил, что в декабре 2021 года вступит в силу Федеральный закон от 1 июля 2021 года № 250-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», который создает для этого необходимые правовые условия.

– Закон значительно расширяет полномочия Центробанка в данной сфере. В настоящее время Банк России может блокировать мошеннические сайты через прокуратуру и суд. А это дополнительное время, и злоумышленники используют его для своего обогащения. С вступлением в силу указанного Федерального закона право блокировки получит Центробанк. Это позволит оперативно ликвидировать сайты финансовых пирамид, – сказал заместитель Председателя парламента.

Наряду с совершенствованием соответствующего блока законодательства и обеспечением его исполнения Рустам Ишмухаметов подчеркнул также важность превентивных мер по недопущению создания финансовых пирамид.

– В первую очередь это повышение уровня финансовой грамотности населения, – сказал парламентарий.

– Необходимо объяснять людям, что прежде чем доверить кому-либо свои деньги, нужно выяснить, легально ли работает компания, есть ли у нее лицензия, насколько реальны обещания, которые даются клиентам. Любого участника финансового рынка сегодня можно найти на сайте Банка России. Если же клиента пытается заманить всевозможными обещаниями компания, которая действует из-за рубежа, она все равно должна обладать лицензией в России. Кроме того, с июня текущего года Банк России начал публикацию на своем официальном сайте списка компаний с выявленными признаками нелегальной деятельности на финансовом рынке.

Говоря о необходимости повышения финансовой грамотности населения, вице-спикер парламента отметил и парадоксальную ситуацию.

– В то время как мы принимаем всевозможные меры для защиты граждан от мошенников, многие потерпевшие в действительности осознанно ввязываются в финансовые пирамиды, зная, чем это грозит, но рассчитывая, что успеют заработать деньги, а пострадает кто-то другой.

На это их толкает жажда получить «быстрые» деньги. Таким образом, наряду с финансовой грамотностью встает и вопрос о финансовой порядочности самих инвесторов, – сказал Рустам Ишмухаметов.

Банк России: финансовые пирамиды не способны подтвердить свою деятельность никакими официальными документами — Новости

Фото: Марат Мугинов

(Город Казань KZN.RU, 8 июля). Жителей Татарстана и его столицы призывают быть бдительными при заключении договоров с финансовыми организациями – необходимо заранее проверять, легально ли оказываются услуги.Как сообщает пресс-служба Отделения Банка России – Национального банк по РТ, пресечена деятельность организации Antares Limited, ранее внесенной Банком России в список компаний с признаками нелегальной деятельности. Ее интернет-сайт заблокирован, однако на территории страны действует как минимум одна так называемая партнерская программа этой компании – Synergy, которая также имеет признаки нелегальной деятельности.

В новый проект вовлечено уже более 70 городов России, включая Казань. Synergy также внесена в список компаний и проектов с признаками незаконной деятельности на финансовом рынке, размещенный на сайте российского финансового регулятора cbr.ru.

В перечне фигурирует и другой интернет-проект, проявляющий активность на территории Татарстана – FINIKO. Он не зарегистрирован в качестве юридического лица, позиционируется как автоматическая для пользователя система генерации прибыли. Сайт проекта был зарегистрирован всего за несколько месяцев до начала активной деятельности, что типично для финансовых пирамид.

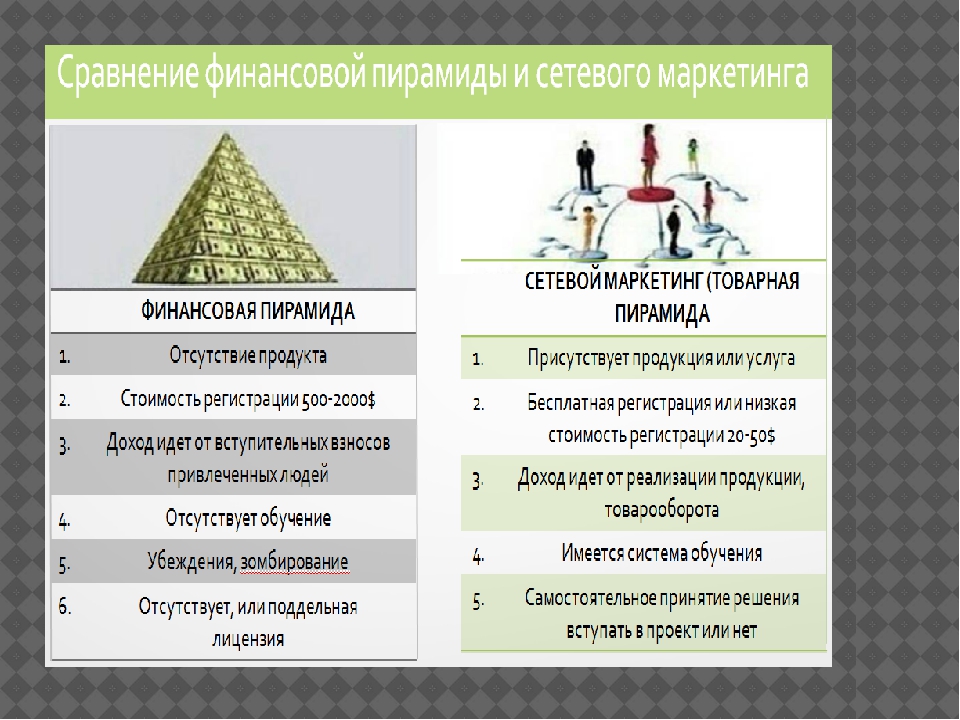

Специалисты напоминают, что помимо этого финансовые пирамиды обычно используют масштабную рекламу в СМИ, интернете, социальных сетях с обещанием дохода, значительно превышающего рыночный уровень. Бизнес организован на принципах сетевого маркетинга, когда доход человек получает из средств, вложенных в проект новыми участниками, которых он привлек.

Кроме того, такая фирма не способна подтвердить свою деятельность никакими официальными документами. И самое главное: у пирамид нет и не может быть лицензий Банка России на осуществление деятельности на финансовом рынке.

Прежде чем доверить свои деньги какой-либо организации, нужно удостовериться, что она работает законно. Это можно сделать на сайте Банка России в разделе «Проверить финансовую организацию». Там же размещена ссылка на список из 1900 организаций и интернет-проектов, в работе которых выявлены признаки финансовой пирамиды, нелегального кредитора или незаконного профессионального участника рынка ценных бумаг. По каждой компании указаны ее наименование, характер деятельности, адрес сайта и другие сведения. Публикация такого перечня направлена на защиту интересов потребителей и предупреждает их о рисках, связанных с подобными компаниями.

Регулятор выявляет нелегальных участников на финансовом рынке, используя собственную систему мониторинга, а также на основе обращений граждан и организаций.

Для пресечения незаконной финансовой деятельности Банк России принимает меры по блокировке сайтов таких компаний, взаимодействует с правоохранительными и другими уполномоченными органами, а также c иностранными регуляторами для применения иных мер.

В погоне за «счастьем» или как финансовые пирамиды действуют в Кыргызстане?

Ежегодно в Кыргызстане фиксируются десятки случаев организации финансовых пирамид, убытки граждан достигают миллионы сомов.

Подпишитесь на наш канал в Telegram!

Еще с начала года страну охватила серия событий, связанных с деятельностью финансовых пирамид. При этом локация подобных махинаций была зафиксирована в разных городах республики.

Несмотря на предпринимаемые меры со стороны правительства и Национального банка страны по повышению финансовой грамотности, люди все еще верят в подобные «чудеса» и участвуют в финансовых махинациях.

Иллюстративное фото. Автор: Табылды Акеров, ИА SputnikФинансовая пирамида как она есть

Основной целью таких афер является привлечение максимального количества людей, сбор большой суммы денежных средств, их скрытие и обман вовлеченных в этот процесс людей. Пирамиды активно продвигаются разными методами: через различные веб-сайты, в социальных сетях, путем раздачи информационных листовок, через «сарафанное радио».

Как сообщил Национальный банк аналитическому порталу CABAR.asia, организаторы обещают высокие доходы в максимально короткие сроки. Они просят предоплату, обещая взамен предоставить дорогостоящие товары или услуги по чрезвычайно низким ценам. Чтобы вызвать азарт легкой наживы среди потенциальных покупателей, организаторы финансовых пирамид действительно выдают первым клиентам обещанные доходы, товары или услуги, но с одним условием: привлечь в систему и других клиентов.

В пирамиде становится все больше участников, их взносы идут на выплаты тем, кто пришел первым.

Когда организаторы понимают, что пирамида достигла пика развития и максимальной доходности, они скрываются со всеми деньгами.

По информации регулятора, основными признаками финансовой пирамиды являются:

1) Отсутствие производства. Вследствие чего не предоставляется возможным документально подтвердить свою деятельность;

2) Отсутствие государственной регистрации;

3) Отсутствие лицензии на ведение определенной деятельности;

4) Отсутствие информации об учредителях;

5) Предварительные и безвозвратные взносы – как условие последующего вложения средств;

6) Придание своей деятельности законности. Представители таких «проектов» ссылаются на общие законы, но не смогут назвать конкретный подзаконный акт, которым регламентируется их деятельность.

В отдельных случаях создатели/владельцы финансовых пирамид регистрируют юридическое лицо, в том числе за рубежом. На сайтах и офисах демонстрируют множество сертификатов/благодарностей от государственных органов (иногда и не существующих в природе), с целью создания иллюзии легальности и увеличения доверия к ним.

Как понять, что вас зовут в пирамиду:

1. Обещают высокую доходность, подозрительно выгодные условия, которые сильно отличаются от предложений других банков, финансовых компаний;

2. Наблюдаются агрессивный маркетинг и реклама;

3. Компании часто меняют названия под предлогом ребрендинга;

4. Наличие в объявлениях и сообщениях словосочетания: «приведи друга»/«удвой свои деньги» за минимальный взнос, «отправь деньги на номер телефона…»

В случае, если вы уже участник финансовой пирамиды и передали денежные средства, то Нацбанк рекомендует в кратчайшие сроки составить письменную претензию в адрес компании. В ней надо требовать возвращение денег и уведомить организаторов, что в случае невозврата денежных средств, вы обратитесь в правоохранительные органы.

Обратиться с заявлением пострадавший может в Госслужбу по борьбе с экономическим преступлением или милицию. Нужно собрать документы, которые доказывают, что вы передали (перечислили) деньги мошенникам: договор, выписку по банковскому счету, приходный кассовый ордер, квитанции и другое.

Помимо обращения в правоохранительные органы, также можно направить в порядке гражданского судопроизводства иск о взыскании вложенных денежных средств и процентов за использование чужих денежных средств, советует Нацбанк.

Ильдар Акбутин, психолог. Фото: ИА Kaktus.MediaПо мнению психолога Ильдара Акбутина, организаторы финансовых пирамид не используют каких-либо техник и приемов, чтобы заманить в свою сеть, потому что у человека есть несколько слабостей.

Он выделяет три категории людей, которые подвержены участию в финансовой махинации.

Первая – это люди, имеющие финансовую нужду. Из-за необходимости в быстром времени большой суммы денег человек присоединяется к пирамиде, вкладывает деньги и начинает туда втягивать других. Это делается для того, чтобы решить свои финансовые проблемы.

Вторая категория – это неграмотные люди, которые в силу недостаточной информированности вовлекаются в деятельность пирамид.

Третья категория — азартные люди, готовые сыграть в рулетку, чтобы посмотреть, что из этого выйдет.

«Таких людей, как правило, привлекают не только пирамиды. Это игроманы, зависимые люди, которые не могут пройти мимо какого-то азартного ощущения», – рассказывает аналитическому порталу CABAR.asia психолог Акбутин.

«Я пытался изучить психологическую составляющую финансовой пирамиды МММ-11, – продолжает он. – Всегда будут три категории людей – неважно какой это регион или какая это страна. На Западе может этот вопрос контролируется, а у нас это дело имеет практически легальную основу. Под разными предлогами, легальными и нелегальными финансовая пирамида будет иметь место всегда».

Психолог рекомендует: прежде чем участвовать в подобных организациях, нужно провести следующие психологические приемы:

1) Спросить у троих людей из вашего близкого окружения, что они думают о вашем участии.

Человек, подпадая в иллюзию обмана, неадекватен и нужно, чтобы близкие вам люди определили смысл вашего участия. Тогда вероятность, что вы попадете в иллюзию обмана, маловероятна.

– Ильдар Акбутин

2) Если это пирамида, легко выявить, поинтересовавшись что нужно для участия. Если вам говорят: внесите сумму и потом вы получите вдвое больше, то это уже один из признаков. Сообщите об этом близким людям.

3) Если вы скептически относитесь к мнению окружающих, запишитесь к психологу – скорее всего у вас признаки игромании, а это уже болезнь.

«Ко мне обращаются люди, которые пытаются восстановиться и не справляются с проблемами. Они начинают изолироваться. Когда человек попадает в сети обмана, они думают втихаря сейчас поучаствовать, а потом «мне люди будут аплодировать», – полагает психолог Акбутин.

За последние 10 лет преступления, относящиеся к категории «мошенничество», неуклонно растут. В эту же статью входят и все деяния, связанные с финансовыми пирамидами. По данным Нацстаткома КР, если в 2014 году всего по стране было зафиксировано 2,6 тысяч преступлений, то уже к 2018 году показатель вырос до 4,3 тысяч.

Количество граждан, совершивших преступления по статье «мошенничество», за последние 10 лет увеличилось с 683 (по итогам 2010 года) до 1 тысяч 947 человек в 2018 году.

В 2010 году было осуждено 340 человек, в 2018 году – уже 517 человек.

Согласно редакции Уголовного кодекса КР от 1 января 2019 года, в Кыргызстане ужесточена ответственность за создание финансовых пирамид. В кодекс были внесены поправки и принята отдельная статья 214 по финпирамидам. По закону, мошенники, в зависимости от нанесенного ущерба, могут быть лишены свободы на срок от 2,5 до 7 лет. При этом сегодня снижен порог ущерба – сумма от 100 тысяч сомов до 500 тысяч сомов считается особо крупной и относится к отягчающим обстоятельствам.

Несмотря на статью в Уголовном кодексе, в стране продолжают выявлять пирамиды. В начале 2020 года в стране уже были выявлены несколько подобных «проектов».

Последним громким скандалом по финансовой пирамиде стало обращение жителей города Балыкчы в Иссык-Кульской области.

В сентябре пострадавшие сообщили о том, что в маленьком городе функционирует семь финансовых пирамид, на шесть из которых на сегодня возбуждено уголовное дело: «Амал-Улан», «Балыкчы-Ынтымак», «Ак-Куу», «Ак-Тилек», «Ырыскы», «Журоктон журок», «Арууке».

Согласно данным госорганов, основным видом деятельности данных организаций является извлечение прибыли, а зарегистрированы они как ОсОО.

Пострадавшие вкладчики из Балыкчы. Фото: ИА TazabekПо словам одной из пострадавших, жительницы города Балыкчы Аиды Жакыбалиевой, следствием установлено, что каждая финансовая пирамида существовала максимум от одного до двух месяцев и за короткий срок ущерб, например, от кассы «Журоктон журок» составляет 134 млн сомов (около 1,5 миллионов долларов США).

«В каждой кассе было 25-30 групп, а в каждой группе было по 250 человек и люди вкладывали от 10 тысяч сомов (117,9 долларов США) до 1 млн сомов (11 тысяч 792,45 долларов США), – рассказала Жакыбалиева журналистам на пресс-конференции в Бишкеке. – Были условия: если вкладываешь 10 тысяч сомов (117,9 долларов США), то получаешь 20 тысяч (235,85 долларов США). В начале, когда люди вкладывали деньги, они получали их, но тем самым кассы вводили народ в заблуждение.

Ввиду своей малой финансовой грамотности народ «клевал».

Пострадавшие требуют руководителей финансовой пирамиды «Журоктон журок» заключить под стражу, но сейчас они фактически находятся на свободе – городской суд Балыкчи отпустил их под домашний арест.

Обманутые участники жалуются, что правоохранительные органы «не берутся всерьез за расследование дела», хотя новые факты продолжают поступать.

Жакыбалиева говорит, трое обманутых участников пирамиды, не выдержав стресса, наложили на себя руки.

«Там [в городе Балыкчы] нет производства и скотины. Народ принес последние деньги в надежде, чтобы деньги прибавились. Никто не даст гарантии, что этот вопрос не коснется других областей», – отмечает Жакыбалиева.

Со слов Жакыбалиевой, в Балыкчи финансовая пирамида работала следующим образом: если вкладчик приносит 20 тысяч сомов (235,85 долларов США), то через 10 дней он получает 40 тысяч сомов (471,4 доллара США), из которых 10 процентов от общей суммы они оставляют себе (5 процентов идут в пользу кассы, еще на 5 процентов выдается чек на приобретение товаров в одном из магазинов).

Естественно, чем больше была вложенная сумма, тем больше обещалось дохода.

Позднее, когда деньги перестали поступать, пострадавшие, в числе которых была и сама Жакыбалиева, направились в областной центр – город Каракол, и в областном органе юстиции попросили документы на общественный фонд «Журоктон Журок», но на бумагах было написано, что это не общественный фонд (ОФ), а общество с ограниченной ответственностью (ОсОО).

«Они транслировали рекламу через госканал «Иссык-Куль ТВ» и газеты. Мы обратились в Финпол, где нам сообщили, что уже ведется дело по кассе «Ынтымак-Балыкчы». Кроме того, глава кассы «Журоктон журок» пыталась открыть филиал в Тонском районе, но администрация района не дала ей эту возможность. Нажатием тревожной кнопки они вызвали правоохранительные органы, а ее посадили на 48 часов, но потом отпустили под домашний арест», – сказала она.

По итогам данного дела, правоохранительные органы сообщили, что были задержаны семь жительниц города Балыкчы. Все подозреваемые были задержаны и водворены в ИВС ОВД города Балыкчы.

18 августа решением суда в отношении них была избрана мера пресечения в виде ареста сроком на 2 месяца. Правоохранительные органы пока не сообщили о том, на какой стадии находится дело.

Как отметили в управлении МВД, для убеждения клиентов в надежности финансовой организации и для привлечения как можно большего числа участников, сначала небольшой процент от собранных сумм шел на выплаты процентов по вкладам. Они какое-то время частично выплачивали средства за счет денег, привлеченных от новых вкладчиков. В дальнейшем выплаты прекратились.

На сегодняшний день в отношении двух организаций зарегистрировано 143 заявления, из них 132 заявления проходят по линии следствия, то есть эти преступления характеризуются как тяжкие и особо тяжкие. 11 заявлений проходят по линии дознания -это мелкие правонарушения и преступления. Подобные дела ведут дознаватели, которые могут составлять судебный акт, но не привлекают к уголовной ответственности.

Среди возможных источников финансовой пирамиды в Балыкчы – казахстанская афера, где пострадало около 1000 казахстанцев.

Злоумышленники действовали по той же схеме, которая действовала на Иссык-Куле. Если человек вкладывал 100 долларов, то через короткое время ему отдавали 200 долларов. Но после нескольких инвестирований от участников компания перестала выходить на связь. Мошенники действовали не только в Казахстане, но и почти на всей территории СНГ.

Позже, уже в конце августа полиция Казахстана экстрадировала из Белоруссии гражданку России Ольгу Клейнард, которая подозревается в организации финансовой пирамиды Questra World. Женщина курировала мошенников на территории Казахстана. В результате сумма ущерба составила 2,4 миллиона долларов США. Она была водворена в следственный изолятор. Всего по данному делу были задержаны 8 человек, 4 из которых жители Казахстана и возглавляли региональные офисы.

Основная причина – отсутствие финансовой грамотности

Участие в подобных махинациях, к сожалению, не редкость в нынешнее время. Всему виной — низкая финансовая грамотность в стране и отсутствие финансового образования.

Госорганы в лице Национального банка предпринимают попытки повышения финграмотности, но пока безрезультатно.

Среди мер, предпринимаемых мер: издание тематических буклетов для взрослых, распространение коротких видеороликов, разъясняющие основные темы финансовой грамотности о семейном бюджете, инфляции, обменном курсе, кредитных операциях, платежные системах, финансовых мошенничествах.

В прошлом году регулятор запустил веб-портал финансовой грамотности «Финсабат», который предлагает потребителям различный контент финансового образования (например, кредитный калькулятор, депозитный калькулятор, банковские тарифы, тесты по финансовой грамотности, обучающие видеоролики и т.д.).

Подробнее:Как стать финансово грамотным? Объясняем в карточках

Однако, как оказывается на деле, этих мер недостаточно.

Анвар Абдраев, эксперт. Фото пресс-службы Жогорку Кенеша«В Кыргызстане очень низкий уровень финансовой грамотности. В последнюю неделю октября – с 24 по 31 октября мы проводили Всемирный день сбережений, но это всего лишь одноразовая акция.

Нужна более системная и целенаправленная работа», – сказал CABAR.asia глава Союза банков Анвар Абдраев.

По его словам, со стороны финансовых учреждений инициируется вопрос о повышении финансовой грамотности путем внедрения специальных дисциплин и учетной литературы.

«Мы поднимали вопрос о том, что необходимо в стране республиканский подход, и были предложения по выпуску учебников для разного уровня образования: начального, среднего, высшего, – говорит Абдраев. – Финансовый сектор готов помочь Министерству образования в организации материалов».

«Это дало бы больший эффект для просвещения нашего населения, – продолжает глава Союза банков КР. – Тогда бы вопросы финансовых пирамид и обращения заемщиков, которые за последнее время участились, приобрели бы другой характер. Народ нужно научить пользоваться деньгами. Я готов встретиться с министром образования на государственном уровне для решения данного вопроса».

Среди альтернатив для заработка предлагается целых спектр финансовых услуг, в том числе: покупка акций и облигаций, депозиты, сотрудничество с пенсионными фондами, а в крайнем случае, это валютные инвестиции.

Все данные инструменты должны изучаться со школьной скамьи.

Возврат денег от финансовых махинаций маловероятен

По словам финансистов, возврата денег не всегда можно добиться, даже если на организаторов возвели уголовное дело или гражданско-правовое для взыскания суммы. Очень часто аферисты к тому времени уже успевают потратить полученные деньги от вкладчиков.

В другом случае компанию признают банкротом и возмещают деньги через активы этой организации, но очень редко в полном объеме.

Юрист Гульчехра Мурзахматова. Фото из личной страницы в FacebookКак пояснила юрист Гульчехра Мурзахматова для CABAR.asia, зачастую такие компании регистрируют самый минимальный уставной капитал в размере 1000 сомов (11,79 долларов США), что несет за собой огромные риски.

«Подумайте сами: если у компании за душой такая сумма, то сколько она может вернуть, как минимум, нескольким десяткам, а то и сотням вкладчиков? Если даже уставной капитал более 1000 сомов (11,79 долларов), то зачастую такого рода компании объявляются банкротами и вы несете более чем высокий риск невозврата ваших денежных или эквивалентных деньгами средств», – считает она.

Помимо предлагаемых мер Нацбанка, юрист предлагает запросить заключение письменного договора с компанией, желательно нанять юриста для того, чтобы он ознакомился с юридическими документами компании: проверка устава (имеет ли компания право по уставу заниматься такого рода деятельностью), учредителя, суммы уставного капитала.

«В договоре между вами и компанией должна быть прописана мера ответственности за риск, несет ли компания ответственность перед вами в случае неудачи. Допустим, если идет доходность, то, как она распределяется в случае, если компания за счет дохода приобретает активы (недвижимое и движимое имущество), на чье имя они будут оформляться? Если на вас не оформлена доля от актива, то это также показатель обмана», – предостерегает юрист Мурзахматова.

«Попросите у компании бухгалтерскую и финансовую документацию, где вы можете увидеть движения доходной и расходной части. Это документы под названием «Отчет о движении денежной наличности», – рекомендует юрист.

Эксперты советуют гражданам с подозрением относиться к различным объявлениям и лицам, которые обещают быстрый и большой доход, многократное увеличение имеющихся денег. Наверняка за такими большими обещаниями кроется мошенничество и обман. Целью этих мошенников являются ваши деньги, а их возврат, тем более увеличение этой суммы для вас, никак не входит их в планы.

Данный материал подготовлен в рамках проекта IWPR «Giving Voice, Driving Change — from the Borderland to the Steppes Project».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Банк России опубликовал список компаний с признаками незаконной финансовой деятельности

На официальном сайте мегарегулятора теперь есть список организаций, обладающих признаками незаконной финансовой деятельности.

Займы вне закона

«Черные кредиторы», создатели финансовых пирамид, нелегальные участники рынка ценных бумаг – перечень разновидностей мошенников на финансовом рынке не иссякает многие годы.

Не успевают правоохранители призвать к ответу одних – на их место приходят новые, с еще более изощренными методами отъема денег у населения. К сожалению, государственная юридическая машина очень неповоротлива и на то, чтобы ликвидировать мошеннические организации, уходят долгие месяцы.

Именно поэтому Центробанк пошел на беспрецедентные меры: на официальном сайте мегарегулятора теперь есть список организаций, обладающих признаками незаконной финансовой деятельности.

Обычно это означает, что Банк России провел свою серьезную проверку и обнаружил нарушения, о которых сообщил в уполномоченные органы. Мошенниками нарушителей может признать только суд, но предостеречь потенциальных клиентов можно уже на самых первых этапах официальных разбирательств.

Чтобы проверить финансовую организацию, надо потратить всего несколько минут: на главной странице официального сайта Банка России cbr.ru зайти по ссылке «Проверить финансовую организацию».– Все, что происходит на финансовом рынке, основывается прежде всего на доверии, и защита людей – это тоже элемент доверия, – сказала заместитель начальника Южного главного управления Банка России Алла Храпунова. – На первом этапе в списке была раскрыта выявленная с 2020 года информация о 1800 организациях, интернет-проектах и сайтах, которые обладают признаками нелегальной деятельности. Из них 112 действуют на юге России. Список регулярно обновляется. По каждой компании указаны ее наименование, характер незаконной деятельности, адрес сайта и другие сведения, включая дату загрузки данных на сайт. В список не входят данные, связанные с физлицами и индивидуальными предпринимателями, однако мы надеемся, что и существующий перечень уже позволит людям защитить себя и быть более внимательными и осмотрительными.

Чтобы проверить финансовую организацию, надо потратить всего несколько минут: на главной странице официального сайта Банка России cbr.ru зайти по ссылке «Проверить финансовую организацию».

При переходе станет доступна ссылка «Список компаний с выявленными признаками нелегальной деятельности на финансовом рынке». На той же странице можно сообщить анонимно о возможной нелегальной деятельности юридического, физического лица и интернет-проекта.

Строители пирамид ловят сетью

К сожалению, Центробанк не может вернуть деньги людям, пострадавшим от мошенников. Однако эксперты банка могут подробно рассказать о схемах, которые уже выявлены, и тем самым предостеречь от ошибок других. Пандемия сказалась на очень многих аспектах нашей жизни, дали о себе знать и новые методы финансовых мошенников. Они, как и весь мир, перебрались в интернет.

Согласно выводам аналитиков Центробанка, гораздо больше людей стало вовлекаться в сомнительные финансовые операции через социальные сети и мессенджеры. В Северо-Кавказском округе очень много жалоб на интернет-проекты, направленные на сборы денежных средств. Причем проверить их реальность практически невозможно – на страницах нет ни официальных данных, ни контактов. Часто на мошенничестве попадаются и блогеры.

Мы привыкли получать множество государственных услуг, сидя на диване, в режиме онлайн, да и общение перешло в онлайн-сферу, этим тут же воспользовались мошенники. В чатах действует принцип анонимности, и переписка может исчезнуть бесследно. Деньги переводятся на электронные кошельки, в другие страны, и потом вообще невозможно доказать факт перевода. Поэтому один из главных советов, который хочу дать кубанцам, – сохраняйте все доказательства того, что вы вложили куда-то деньги. Пусть это будут электронные чеки, выписки и даже скриншоты переписки. Если человек попадет в беду, для правоохранительных органов будет важна любая информация.

Алла Храпунова, начальник Южного главного управления Банка России

На территории Южного федерального округа в последнее время наблюдается рост «черных кредиторов», часто они представлены псевдолизинговыми компаниями. Эта схема появилась достаточно недавно. Компании, которые маскируются под лизинговые, предлагают заем под залог, например, автомобиля. Человек приходит с документами на машину, авто выкупается по заниженной стоимости, и одновременно заключается договор обратного лизинга на машину. Та сумма, которая превышает полученную клиентом, фактически является процентами.

Также псевдолизинговые компании работают по принципу финансовой пирамиды. Один из самых известных примеров, о котором рассказала Алла Храпунова, – группа компаний «Победа-финанс», в которую входят лизинговая компания «Победа-финанс», «Адлер-деньги», «ТаксФин», «Юг-автозайм». Компания присутствует в Сочи, Краснодаре, Новороссийске, Воронеже, Ростове-на-Дону.

– Если зайти на сайт группы «Победа-финанс», то можно увидеть явные признаки финансовой пирамиды. Здесь предлагают вложить деньги под 21 процент годовых, а такой высокий, не соответствующий рыночному уровень дохода не может гарантировать ни один легальный участник рынка. Отзывы потребителей говорят сами за себя: люди жалуются, что во время посещения офиса создается шум, невозможно прочитать все условия договора. И самое главное – у компании отсутствует лицензия Банка России на осуществление деятельности по привлечению денежных средств.

Вклады на ветер

Среди «черных кредиторов», работающих в том числе на территории Краснодарского края, в отдельную категорию можно выделить лжеломбарды, которые прячутся за названиями «комиссионный магазин». В комиссионных магазинах «Чудо скупка», «Победа», «Карман 24», «Удача» Банк России фиксировал завуалированные займы под залог движимого имущества.

Часто мошенники призывают вкладывать деньги в криптовалюту, покупку фьючерсов. Достаточно известный интернет-проект, который работает в этом направлении, – Antares Limited. Он позиционирует себя как маркетплейс, торговую интернет-площадку и предлагает инвестировать денежные средства в программы компаний-партнеров и криптовалюту. Банк России предупреждает: вложения в криптовалюту обладают повышенным риском потери денежных средств.

На криптовалюте и еще десятке направлений работы специализируется и группа компаний «Тик», которая также привлекла пристальное внимание Центробанка. В состав компании входят потребительские накопительные кооперативы «Автотик» и «Тик», зарегистрированы они в Дагестане, однако масштаб их охвата – вся страна. На сайте посетителям предлагаются поистине сказочные условия: гипердоход в 172 процента от вкладов, а за каждого нового клиента, которого приведет пайщик, сулят массу бонусов. Конечно, признаки сетевого маркетинга сразу же вызвали озабоченность Банка России. Так же, как и заявленная торговля сразу в огромном количестве направлений: валютой, криптовалютой, акциями, фьючерсами, облигациями, транспортом, техникой. Кроме того, здесь, как и во многих компаниях из «черного списка», отсутствует лицензия Банка России.

– Хочу напомнить, что люди, которые заключают договоры с нелегальными участниками финансового рынка, не защищены законом, поскольку мошенники работают вне закона, – отметила Алла Храпунова. – Призываю всех проверять компании и проекты, в которые вы хотите вложить деньги. Участвуя в нелегальных финансовых схемах, человек фактически является соучастником мошенников. Защитите себя и чистоту финансового рынка.

Основные виды финансовых пирамид / Новости, анонсы, брифинг / Мангистауская область / Агентство Республики Казахстан по финансовому мониторингу

Чтобы вовремя распознать финансовую пирамиду, и не инвестировать свои деньги в «облачные технологии», следует иметь представление о том, какие именно мошеннические «инвестиционные проекты» бывают.

На сегодняшний день существует 4 основных вида финансовых пирамид:

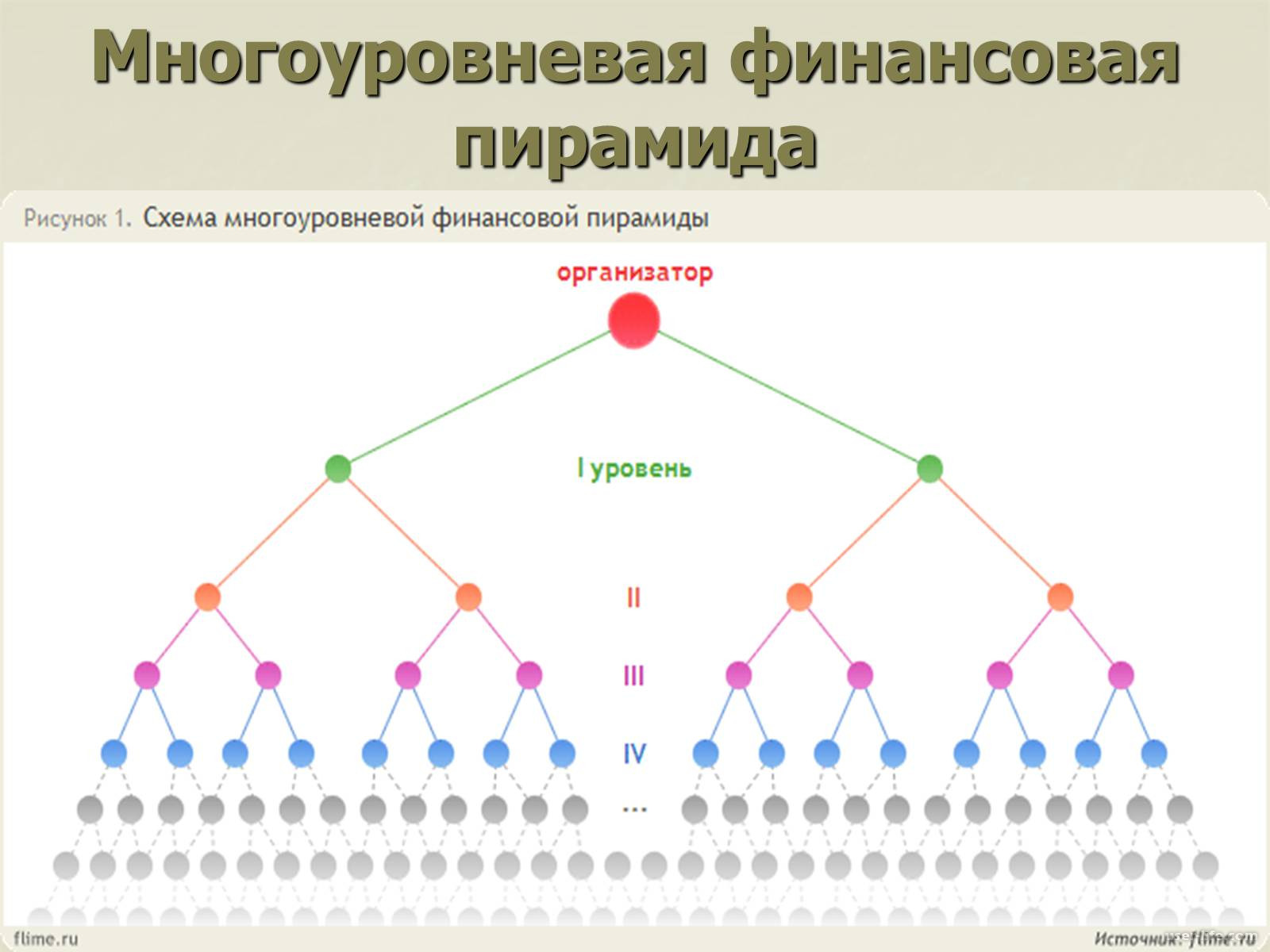

1. Многоуровневая пирамида. Такая финансовая пирамида вменяет в обязанность каждому участнику сделать выгодный вклад при вступлении в организацию, распределяемый между пригласившим новичка и другими более поздними участниками. Далее каждый прибывший обязательно должен пригласить n-ое число участников, вклады которых пойдут новичку и пригласившему его ранее. Причиной краха, таким образом, организованной пирамиды является нехватка новых участников.

Подобная пирамида может продержаться до седьмого, максимум до десятого уровня. Все, неспособные найти новых вкладчиков, участники несут огромные убытки (в каждом случае индивидуальные). Многоуровневая инвестиционная пирамида является прибыльной только для организатора и тех участников, которые вложили свои средства первыми, для остальных же вкладчиков это заведомо бесперспективное дело.

По этой схеме работают, например, различные кредитные кооперативы или общества, предлагающие большие проценты по инвестиционным вкладам. Как правило, выплата хороших процентов по вкладам обеспечивается только притоком новых вкладчиков. Как только такой поток новых инвесторов иссякнет, пирамида рушится, и большая часть вкладчиков остается без денег.

В интернет — среде такие типы пирамид получили вид различных проектов, которые имеют название хайпы (HYPE), где таким же образом предлагается вложить свои деньги в «очень прибыльный проект».

2. Схема Понци в финансовых пирамидах. Изобретатель этой пирамиды – Чарльз Понци. Именно он организовал первую финансовую пирамиду на территории Соединенных Штатов Америки. Для получения дохода первоначальным вкладчикам нет нужды привлекать новичков. Первопроходцы получают доход за счёт собственных средств организатора этой схемы, привлечение новых вкладчиков основывается на распространении информации об ультра современной супердоходной инвестиционной разработке организатора, которая подкрепляется словами вкладчиков, уже получивших прибыль.

Теперь пирамида становиться рентабельной, вкладчики обогащаются за счёт привлечённых от новичков средств. Значит, каждый инвестор этой пирамиды вступил в неё для того, чтобы получить прибыль, а так как её организатор не занимается другой деятельностью, кроме привлечения всё новых вкладчиков, то упадок этой схемы прямо пропорционален числу вновь привлечённых инвесторов.

Обычно после этого основатель пирамиды скрывается вместе со всеми, вложенными участниками, средствами. Такая финансовая пирамида приносит огромный доход только организатору данной схемы.

3. Маскирующаяся пирамида. Такие пирамиды маскируются под многоуровневый маркетинг, то есть это пирамиды, продающие какой-либо товар или услугу. Участники вступают в данную пирамиду и находят человека приобретающего данный товар или услугу. После чего участник получает комиссионное вознаграждение. Товар – это, своего рода, прикрытие организации для снятия с себя подозрения в деятельности обычной финансовой пирамиды.

4. Матричная пирамида. Выше перечисленные пирамиды могут быть ещё и матричного типа. Это значит, что каждому новому участнику необходимо заполнить ряды участников под собой, и только лишь после заполнения рядов второго и третьего порядка он сможет получить прибыль.

Здесь особо стоит отметить, что вышеперечисленное стало все активнее реализовываться в социальных сетях интернета, где и клиентуры больше и возможность скрыть следы немалые. Сейчас, чтобы привлечь инвестора – жертву, используются различные технологии, в том числе с помощью навязчивой рекламы, а именно: послание приглашений по почте, бесконечно всплывающие окна на сайтах с заманчивыми предложениями, рассылки спамов и т.д.

К тому же, через всемирную сеть организовать инвестиционную пирамиду можно анонимно. А это значит, что отслеживание денежных потоков, привлечение к юридической ответственности и возврат денег становятся практически невозможными. В качестве примера можно привести целый ряд интернет -пирамид: «Бинар» (My Binar), «программа Super Progik», проекты, замаскированные под псевдо — доверительное управление брокеров MMCIS (Index Top 20), «программа NewPRO», проекты Мавроди МММ- 2011и МММ-2012 , многие торговые площадки Форекс и т.д.

Для того, чтобы вовремя распознать очередную мошенническую схему или финансовую пирамиду, следует знать о некоторых признаках таких неблаговидных способах обмана честных инвесторов.

Среди этих признаков можно отметить наиболее главные:

· Анонимность. Большая часть мошеннических проектов в интернете не имеют ни юридического лица, ни контактных данных. Даже если есть какие — то адреса и телефоны, то, скорее всего, это тоже обман, так как ничего не стоит сделать фиктивную регистрацию, опубликовать номера телефонов, и даже имена и фамилии персонала.

· Высокая доходность. Главная задача мошенников — это привлечь как можно больше людей в свою пирамиду. Самый главный мотив — это жадность и желание больших денег. Поэтому устроители пирамид не скупятся на обещание больших доходностей, и 20 и 30% в месяц для них не предел. Если же сравнить с обычными инвестиционными фондами, то там даже нет и намека на обещание дохода в будущем.

· Отсутствие лицензий и прочих разрешительных документов. Инвесторам надо всегда помнить, что в любой нормальной стране деятельность, связанная с привлечением финансовых средств клиентов, подлежит обязательной сертификации или лицензированию. Если организация (или частное лицо) собирает деньги под различные проекты у инвесторов, но не имеет на это лицензии (или использует подложные документы), то это явный признак того, что инвестор столкнулся с мошенниками.

· Отличительной особенностью работы финансовых пирамид — это довольно сильное психологическое и эмоциональное давление на сознание клиента. Это и навязчивая реклама, и стимулирование привлечения новых клиентов, и прочие психологические приемы, главной целью которых, является не только удержание клиента, но и чтобы в пирамиду вовлекались новые участники. Например, формирование команд (через социальные сети), или создание системы накопительных бонусов и т.п.

Что такое схема пирамиды? Как это работает?

Схема пирамиды — это схематичная и неустойчивая бизнес-модель, при которой несколько членов высшего уровня вербуют новых членов. Эти участники оплачивают авансовые расходы по цепочке тем, кто их зарегистрировал. По мере того как новые участники, в свою очередь, нанимают собственных подчиненных, часть последующих гонораров, которые они получают, также увеличивается по цепочке. Эти операции, которые часто называют «мошенничеством с пирамидой», в некоторых странах являются незаконными.

Ключевые выводы

- Схема финансовой пирамиды направляет доходы от тех, кто находится на нижних уровнях организации, наверх и часто связана с мошенническими операциями.

- Подавляющее большинство финансовых пирамид полагаются на получение прибыли от платы за найм и редко включают продажу реальных товаров или услуг, имеющих внутреннюю стоимость.

- Операции многоуровневого маркетинга (MLM) похожи по своей природе на финансовые пирамиды, но отличаются тем, что включают продажу материальных товаров.

- В 2008 году Канаду охватила масштабная финансовая пирамида, в результате которой был подан коллективный иск против операции, которая была вынуждена закрыть и вернуть средства пострадавшим участникам.

Как работают пирамидальные схемы

Схемы пирамиды названы так потому, что они напоминают структуру пирамиды, начинающуюся с единственной точки наверху, которая постепенно становится шире к низу.

Изображение Джули Банг © Investopedia 2019Предположим следующее: Основатель Майк сидит один наверху кучи, обозначенный цифрой «один». Предположим, Майк набирает 10 человек второго уровня на уровень непосредственно ниже него, где каждый новичок должен выплачивать ему денежную плату за привилегию присоединиться.Мало того, что эти бай-ины поступают прямо в карман Майка, каждый из 10 новых членов должен затем набрать 10 собственных членов третьего уровня (всего 100), которые должны платить взносы рекрутерам второго уровня, которые должны отправить Майку процент от своих дублей.

Судя по упорным предложениям, сделанным на мероприятиях по набору персонала, те, кто достаточно смел, чтобы совершить решительный шаг в сторону пирамиды, теоретически получат значительные деньги от новобранцев ниже их. Но на практике пулы потенциальных участников со временем иссякают.И к тому времени, когда финансовая пирамида неизменно отключается, оперативники верхнего уровня уходят с кучей денег, в то время как большинство членов нижнего уровня уходят с пустыми руками.

Следует отметить, что, поскольку финансовые пирамиды в значительной степени зависят от гонораров от новых сотрудников, подавляющее большинство из них не связано с продажей реальных продуктов или услуг, имеющих какую-либо внутреннюю стоимость.

Типы пирамидальных схем

Существуют различные формы пирамидальных схем, которые можно в общих чертах классифицировать следующим образом:

Схема многоуровневой маркетинговой пирамиды

Многоуровневый маркетинг (MLM) — это легальная бизнес-практика, но, в отличие от традиционных финансовых пирамид, эта модель предполагает продажу реальных товаров или услуг.Но участники не обязаны закрывать какие-либо продажи. Чтобы получать доход, они должны набирать нижестоящих членов.

Некоторые MLM почти неотличимы от финансовых пирамид, потому что они включают продажу печатных материалов, не имеющих реальной ценности, таких как образовательные курсы. Эти схемы MLM процветают, заставляя новобранцев покупать такие бесценные продукты по высокой цене, и заставляя их продавать те же самые продукты членам следующего поколения.

Цепочка писем

Электронные письма по цепочке убеждают наивных получателей пожертвовать куски денег всем, кто указан в письме.После внесения пожертвований жертвователю предлагается удалить первое имя из списка и заменить его своим, прежде чем направить цепочку своей собственной группе контактов в надежде, что один или несколько из них отправят ему деньги. Теоретически получатели продолжают собирать пожертвования, пока их имя не будет удалено из списка.

Схемы Понци

Схемы Ponzi — это инвестиционные противозаконные действия, работающие по принципу «ограбление Питера, чтобы заплатить Полу». Возможно, они не обязательно примут иерархическую структуру пирамиды, но они обещают высокую прибыль существующим инвесторам, взяв инвестиционные деньги из новой крови.Часто соблазненные перспективой слишком хороших, чтобы быть правдой, большинство участников Понци в конечном итоге теряют все.

Советник по инвестициям Бернард Мэдофф, возможно, самый известный исполнитель схем Понци, был приговорен к 150 годам тюремного заключения за проведение многомиллиардной незаконной операции. Мэдофф умер в тюрьме 14 апреля 2021 года.

Пример истинной схемы пирамиды

В 2008 году в Канаде прокатилась масштабная финансовая пирамида, обещавшая гражданам возможность разбогатеть, продавая недорогие планы членства в туристических клубах.Чтобы пройти квалификацию, «продавцы» соискателей сначала должны были приобрести членство для себя по дорогой цене в 3200 долларов. Более 2000 человек принесли свои чековые книжки, поскольку им обещали по 5000 долларов за каждую проданную аналогичную подписку. Однако прибыль могла быть получена только тогда, когда члены-кандидаты накопили 100 000 долларов от продаж, что повлекло за собой продажу не менее 20 планов членства. Но это оказалось практически невозможным в условиях спада экономики, когда люди отчаянно цеплялись за свои деньги. Следовательно, потерпевшие инвесторы подали коллективный иск, в результате чего их деньги были возвращены, а схема была закрыта.

Как рушится пирамида

Схемы пирамиды жизнеспособны, пока самые низкие уровни остаются шире, чем верхние. Но как только самые низкие уровни сжимаются, рушится вся структура. По своей природе экспоненциальной математики пирамиды просто невозможно поддерживать вечно, и где-то в цепочке люди неизменно теряют свои деньги. Интересно, что даже ранние последователи высокого уровня могут потерять деньги ближе к концу из-за условий, которые задерживают их платежи от подчиненных, что часто требует периодов ожидания.

Итог

Финансовые пирамиды запрещены во многих странах. Модель получения прибыли за счет использования сетевого эффекта часто приводит к тому, что люди вербуют своих знакомых, что может показаться склизким для всех участников и в конечном итоге может обострить отношения. Инвесторам следовало бы избегать подобных схем.

Остерегайтесь схем пирамид, представляющих собой многоуровневые маркетинговые программы

Управление по обучению и защите инвесторов SEC выпускает это предупреждение для инвесторов, чтобы предупредить отдельных инвесторов о финансовых пирамидах, типе инвестиционного мошенничества, который мошенники часто представляют как законную возможность для бизнеса в виде многоуровневых маркетинговых программ.

Соблазнялись ли вы когда-нибудь рекламой или предложением заработать «легкие деньги» или «доход в Интернете» из собственного дома? Программы многоуровневого маркетинга («MLM») продвигаются через интернет-рекламу, веб-сайты компаний, социальные сети, презентации, групповые встречи, конференц-связь и брошюры. В программе MLM вам обычно платят за продукты или услуги, которые вы и дистрибьюторы в вашей «нисходящей линии» (, т. Е. , участники, которых вы нанимаете, и их новобранцы) продаете другим.Однако некоторые программы MLM на самом деле представляют собой финансовые пирамиды — вид мошенничества, при котором участники получают прибыль почти исключительно за счет привлечения других людей для участия в программе.

Пирамиды, маскирующиеся под программы MLM, часто нарушают федеральные законы о ценных бумагах, такие как законы, запрещающие мошенничество и требующие регистрации предложений ценных бумаг и брокеров-дилеров. В схеме пирамиды деньги от новых участников используются для выплаты комиссионных за найм (которые могут принимать любую форму, включая форму ценных бумаг) более ранним участникам, точно так же, как в классических схемах Понци деньги от новых инвесторов используются для оплаты поддельных ». прибыль «предыдущим инвесторам.Недавно SEC подала в суд на предполагаемых операторов крупномасштабных финансовых пирамид за нарушение федеральных законов о ценных бумагах под видом программ MLM.

При рассмотрении вопроса о присоединении к программе MLM остерегайтесь следующих отличительных черт финансовой пирамиды:

- Нет оригинального продукта или услуги . Программы MLM предполагают продажу подлинного продукта или услуги людям, не участвующим в программе. Соблюдайте осторожность, если другие продукты или услуги не продаются, или если то, что продается, является спекулятивным или продается по ненадлежащей цене.

- Обещания высокой прибыли в короткие сроки . С осторожностью относитесь к заявлениям о экспоненциальной доходности и стремлении разбогатеть. Высокая доходность и быстрота получения наличных в программе MLM могут свидетельствовать о том, что комиссионные выплачиваются из денег от новых сотрудников, а не из доходов, получаемых от продажи продуктов.

- Легкие деньги или пассивный доход . Будьте осторожны, если вам предлагают компенсацию в обмен на небольшую работу, такую как оплата, набор других и размещение рекламы.

- Выручка от розничных продаж отсутствует. . Попросите показать документы, такие как финансовые отчеты, проверенные сертифицированным бухгалтером (CPA), показывающие, что компания MLM получает доход от продажи своих продуктов или услуг людям, не участвующим в программе.

- Требуется бай-ин . Цель программы MLM — продавать продукты. Будьте осторожны, если вам необходимо внести бай-ин для участия в программе, даже если бай-ин является номинальным разовым или периодическим взносом ( e.g ., 10 или 10 долларов в месяц).

- Комплексная структура комиссии . Будьте обеспокоены, если только комиссионные не основаны на продуктах или услугах, которые вы или ваши сотрудники продаете людям, не участвующим в программе. Если вы не понимаете, как вам будут платить, будьте осторожны.

- Акцент на набор персонала . Если программа в первую очередь направлена на привлечение других людей к участию в программе за определенную плату, это, скорее всего, финансовая пирамида. Относитесь скептически, если вы получите больше вознаграждения за найм других, чем за продажу продукта.

SEC приняла экстренные принудительные меры, чтобы остановить предполагаемые финансовые пирамиды, нарушающие федеральные законы о ценных бумагах, включая схемы, замаскированные под программы MLM.

Например, в недавнем судебном разбирательстве SEC против CKB168 SEC выдвинула обвинения, чтобы остановить предполагаемую финансовую пирамиду, осуществляемую под прикрытием программы MLM для онлайн-курсов для детей. Организаторы схемы якобы привлекали инвесторов по всему миру, в том числе нацелены на членов азиатско-американских сообществ в Нью-Йорке и Калифорнии.Комиссия по ценным бумагам и биржам утверждает, что эти промоутеры неверно представили CKB как законную и прибыльную MLM-компанию, которая продает образовательные интернет-курсы для детей, хотя на самом деле у CKB мало или совсем нет розничных потребительских продаж и нет очевидного источника дохода, кроме денег, полученных от новых инвесторов.

В урегулированном иске SEC против Rex Venture Group Комиссия по ценным бумагам и биржам прекратила мошенничество на сумму 600 миллионов долларов, в результате которого был обманут приблизительно один миллион интернет-клиентов посредством сложной инвестиционной аферы, включающей схему Понци, продвигаемую как ежедневный пул распределения прибыли и финансовая пирамида, представленная как программа MLM для Zeekrewards.com, самопровозглашенное подразделение партнерской рекламы zeekler.com, веб-сайта грошового аукциона. Комиссия по ценным бумагам и биржам заявила, что в рамках схемы пирамиды ответчики обещали бонусы и комиссионные клиентам за участие в ежемесячном плане подписки и привлечение других к участию в этом плане. Однако, согласно жалобе SEC, средства новых клиентов были объединены и использованы для выплаты бонусов за набор существующим клиентам, потому что не было существенного законного дохода от продажи продукции.

Схемы пирамид не могут быть поддержаны и всегда рано или поздно рушатся. Защитите себя и свои деньги, избегая любой «возможности» с предупреждающими знаками пирамиды.

Дополнительные ресурсы

- Просмотреть документ на КИТАЙСКОМ (ТРАДИЦИОННОМ) — переведенная версия,

доступна на sec.gov/investor/alerts/ia_pyramidch.pdf. - Просмотреть документ на ИСПАНСКОМ языке — переведенная версия,

доступна на sec.gov/investor/alerts/ia_pyramidsp.htm. - Просмотреть документ на ПОРТУГАЛЬСКОМ ЯЗЫКЕ — переведенная версия,

доступна на sec.gov/investor/alerts/ia_pyramidpg.htm. - Просмотреть документ на ВЬЕТНАМСКОМ языке — переведенная версия,

доступна на sec.gov/investor/alerts/ia_pyramidvn.pdf. - Просмотреть документ на CREOLE — переведенная версия,

доступна по адресу sec.gov/investor/alerts/ia_pyramidcr.htm. - Версия судебного разбирательства SEC: SEC против Tropikgadget FZE,

, доступно по адресу sec.gov/litigation/litreleases/2015/lr23209.htm. Пресс-релиз - SEC: SEC против TelexFree ,

доступен на sec.gov/News/PressRelease/Detail/PressRelease/1370541520559. Пресс-релиз - SEC: SEC v CKB168 ,

доступен на sec.gov/News/PressRelease/Detail/PressRelease/1370539880547. - Пресс-релиз SEC: SEC против Rex Venture Group ,

доступен на sec.gov/News/PressRelease/Detail/PressRelease/1365171483920. - Блог FTC: Пирамиды удачи?

в наличии у потребителя.ftc.gov/blog/pyramids-fortune. - FTC Статья: Multilevel Marketing

доступна по адресу consumer.ftc.gov/articles/0065-multilevel-marketing. - SEC Investor Alert: Social Media and Investing — Avoeding Fraud,

доступно на sec.gov/investor/alerts/socialmediaandfraud.pdf. - SEC Investor Bulletin: Affinity Fraud,

, доступно по адресу sec.gov/investor/alerts/affinityfraud.pdf. - Investor.gov Статья: Предотвращение мошенничества,

, доступна по адресу investor.gov/investing-basics/avoiding-fraud. - Разъяснительная версия SEC: Многоуровневые дистрибьюторские услуги и пирамидальные планы продаж,

доступно на sec.gov/rules/interp/1971/33-5211.pdf.

Чтобы сообщить о возможном мошенничестве с ценными бумагами, задать вопрос или сообщить о проблеме, касающейся ваших инвестиций, вашего инвестиционного счета или финансового специалиста, посетите http://www.sec.gov/complaint/select.shtml.

Чтобы получать последние оповещения для инвесторов и бюллетени от Управления по обучению и защите инвесторов SEC, подпишитесь на нашу RSS-ленту по адресу sec.gov / rss / investor / alertsandbulletins.xml или по электронной почте sec.gov/news/press/subscribe_updates.htm. Вы также можете подписаться на нас в Twitter @SEC_Investor_Ed или посетить Investor.gov, веб-сайт SEC, посвященный индивидуальным инвесторам.

На каком ты уровне?

Правильное финансовое планирование учитывает всю картину, а не часть. Возможно, вашей текущей целью является накопление средств на пенсию, но если у вас нет плана на случай непредвиденных обстоятельств, эта цель может быть сорвана в мгновение ока и убьет любые мечты потягивать маргариту на пляже.Войдите в пирамиду финансового планирования.

Работая над своими финансами, думайте о построении своего богатства как о пирамиде. Хороший финансовый план основан на прочном фундаменте и позволяет вам достичь своих целей даже в условиях неопределенности в жизни.

Здесь мы рассмотрим пять уровней пирамиды финансового планирования, начиная с нижнего.

1. Денежный поток

Чтобы разработать исчерпывающий финансовый план, вам нужно начать с самого основного — движения денежных средств.Если ваш доход не превышает ваших расходов, то откладывать на будущее невозможно. Вроде бы и ежу понятно, но это может быть самая сложная часть процесса планирования. Даже миллионерам время от времени необходимо пересматривать денежные потоки.

Обеспечение положительного денежного потока означает работу с бюджетом, сокращение расходов и, возможно, увеличение вашего дохода. Это тяжелая работа, но она настолько важна, что составляет основу пирамиды финансового планирования, на которой строится все остальное.

Честная оценка того, что вы тратите каждый месяц, является важной частью ежеквартальной финансовой проверки (вы делаете это, верно?), Чтобы получить точное представление о том, сколько вы можете инвестировать.Даже такая простая вещь, как 50 долларов в месяц, может составить значительную сумму.

Когда у вас будет хороший баланс между оплатой счетов и инвестициями, вы захотите защитить то, что вы построили. Первая защита, которую вы захотите установить, — это сберегательный счет на случай чрезвычайных ситуаций. Это должен быть сберегательный счет помимо вашего обычного банка, на который вы переводите несколько долларов каждую неделю или месяц — в течение многих лет Capital One 360 был фаворитом читателей Money Under 30.

На сколько хватит? Финансовые консультанты предлагают сэкономить от трех до шести месяцев на расходах, но вы можете действовать по своему усмотрению.Если вы работаете не по найму или у вас переменный доход, вы можете подумать о том, чтобы сэкономить более шести месяцев.

2. Управление рисками

Другая часть защиты — это управление рисками. Страхование вряд ли является самой захватывающей частью планирования, но важно, чтобы у вас была надлежащая система безопасности, чтобы поймать вас в случае непредвиденной катастрофы. Фактически, настолько важен, что это второй уровень пирамиды финансового планирования. Медицинское страхование, автострахование и страхование домовладельцев — все это поможет защитить вас от катастрофических личных расходов в случае убытка.

Страхование жизни должно быть создано для замещения дохода на достаточно долгое время, чтобы оставшийся в живых супруг мог принять меры, чтобы его или ее не заставляли продавать ваш дом или заявлять о банкротстве. Еще одно соображение, о котором следует помнить, — это тот факт, что больше людей становятся инвалидами, чем умирают; Возможно, стоит потратить время на ознакомление с политиками долгосрочной нетрудоспособности.

3. Инвестиции

Мы все должны откладывать на пенсию, но если у вас хватит смекалки, вы также вкладываете деньги и для других целей: на покупку машины, дома или на оплату учебы ваших детей в колледже.Вам нужно, чтобы эти цели сбережений не зависели от ваших пенсионных целей.

Инвестиционный счет онлайн — это идеальный способ начать откладывать деньги на эти жизненные цели.

Выплата долга — это тоже инвестиция. Вместо того, чтобы накапливать активы, приносящие проценты, вы устраняете обязательства по начислению процентов. Приоритетность погашения долга и инвестирования в другие цели — одно из наиболее тонких (и личных) финансовых решений, которые вам придется принять. Тем не менее, важно помнить, что любые инвестиции или платежи по долгу увеличивают вашу чистую стоимость, поэтому делать что-то лучше, чем ничего не делать!

Пенсионное планирование обычно является единственной целью для большинства из вас, но вы уже можете видеть, что это всего лишь часть большой головоломки.При инвестировании на пенсию следует учитывать ваш 401 (k) или 403 (b), IRA и любой другой пенсионный пакет, который может у вас быть. Вы можете воспользоваться подобными онлайн-калькуляторами, чтобы определить, что вам нужно положить на пенсионный счет для достижения определенной цели.

Хорошее эмпирическое правило состоит в том, что вам нужно накопить , в 25 раз больше желаемого пенсионного дохода. Это предполагает 4-процентную годовую норму изъятия. Так, например, если вы надеетесь снимать 50 000 долларов в год на пенсии, вам нужно будет откладывать 1 доллар.25 миллионов. Также имейте в виду, что инфляция означает, что 50 000 долларов не уйдут через 30 лет так далеко, как сегодня. Так что чем больше вы сэкономите, тем лучше.

4. Налоговое планирование

Налоговое планирование идет рука об руку с пенсионными сбережениями, учитывая налоговые преимущества 401 (k) s и IRA, но в зависимости от уровня вашего дохода вы можете составить план и для других инвестиций. Некоторые типы инвестиций, такие как муниципальные облигации, позволяют избежать уплаты налогов на прибыль.Как только вы накопите пятизначный портфель пенсионных инвестиций, хорошей идеей будет консультация налогового консультанта.

5. Планировка недвижимости

На вершине пирамиды находится планирование недвижимости. Хотя большинству людей не стоит об этом беспокоиться, пока вы не приблизитесь к пенсии, вам следует хотя бы ознакомиться с тем, как это работает. Этот этап включает в себя то, как вы хотите, чтобы ваши активы были переданы наследникам или переданы на благотворительность. Трасты могут использоваться для выполнения ваших планов намного эффективнее, чем завещание, юридический процесс вашего штата для исполнения вашего имущества в отсутствие плана наследства.

Как минимум, план каждого наследника должен включать завещание, в котором излагаются основные пожелания и завещания. Если вы также владеете собственным бизнесом, на всякий случай также следует разработать надлежащий план преемственности.

И если вам нужна помощь с множеством вопросов и соображений, которые обязательно возникнут у вас, Trust & Will может помочь сделать планирование недвижимости простым и доступным.

Как у вас дела? На каком уровне пирамиды финансового планирования вы находитесь?

На каком ты уровне?

Правильное финансовое планирование учитывает всю картину, а не часть.Возможно, вашей текущей целью является накопление средств на пенсию, но если у вас нет плана на случай непредвиденных обстоятельств, эта цель может быть сорвана в мгновение ока и убьет любые мечты потягивать маргариту на пляже. Войдите в пирамиду финансового планирования.

Работая над своими финансами, думайте о построении своего богатства как о пирамиде. Хороший финансовый план основан на прочном фундаменте и позволяет вам достичь своих целей даже в условиях неопределенности в жизни.

Здесь мы рассмотрим пять уровней пирамиды финансового планирования, начиная с нижнего.

1. Денежный поток

Чтобы разработать исчерпывающий финансовый план, вам нужно начать с самого основного — движения денежных средств. Если ваш доход не превышает ваших расходов, то откладывать на будущее невозможно. Вроде бы и ежу понятно, но это может быть самая сложная часть процесса планирования. Даже миллионерам время от времени необходимо пересматривать денежные потоки.

Обеспечение положительного денежного потока означает работу с бюджетом, сокращение расходов и, возможно, увеличение вашего дохода.Это тяжелая работа, но она настолько важна, что составляет основу пирамиды финансового планирования, на которой строится все остальное.

Честная оценка того, что вы тратите каждый месяц, является важной частью ежеквартальной финансовой проверки (вы делаете это, верно?), Чтобы получить точное представление о том, сколько вы можете инвестировать. Даже такая простая вещь, как 50 долларов в месяц, может составить значительную сумму.

Когда у вас будет хороший баланс между оплатой счетов и инвестициями, вы захотите защитить то, что вы построили.Первая защита, которую вы захотите установить, — это сберегательный счет на случай чрезвычайных ситуаций. Это должен быть сберегательный счет помимо вашего обычного банка, на который вы переводите несколько долларов каждую неделю или месяц — в течение многих лет Capital One 360 был фаворитом читателей Money Under 30.

На сколько хватит? Финансовые консультанты предлагают сэкономить от трех до шести месяцев на расходах, но вы можете действовать по своему усмотрению. Если вы работаете не по найму или у вас переменный доход, вы можете подумать о том, чтобы сэкономить более шести месяцев.

2. Управление рисками

Другая часть защиты — это управление рисками. Страхование вряд ли является самой захватывающей частью планирования, но важно, чтобы у вас была надлежащая система безопасности, чтобы поймать вас в случае непредвиденной катастрофы. Фактически, настолько важен, что это второй уровень пирамиды финансового планирования. Медицинское страхование, автострахование и страхование домовладельцев — все это поможет защитить вас от катастрофических личных расходов в случае убытка.

Страхование жизни должно быть создано для замещения дохода на достаточно долгое время, чтобы оставшийся в живых супруг мог принять меры, чтобы его или ее не заставляли продавать ваш дом или заявлять о банкротстве. Еще одно соображение, о котором следует помнить, — это тот факт, что больше людей становятся инвалидами, чем умирают; Возможно, стоит потратить время на ознакомление с политиками долгосрочной нетрудоспособности.

3. Инвестиции

Мы все должны откладывать на пенсию, но если у вас хватит смекалки, вы также вкладываете деньги и для других целей: на покупку машины, дома или на оплату учебы ваших детей в колледже.Вам нужно, чтобы эти цели сбережений не зависели от ваших пенсионных целей.

Инвестиционный счет онлайн — это идеальный способ начать откладывать деньги на эти жизненные цели.

Выплата долга — это тоже инвестиция. Вместо того, чтобы накапливать активы, приносящие проценты, вы устраняете обязательства по начислению процентов. Приоритетность погашения долга и инвестирования в другие цели — одно из наиболее тонких (и личных) финансовых решений, которые вам придется принять. Тем не менее, важно помнить, что любые инвестиции или платежи по долгу увеличивают вашу чистую стоимость, поэтому делать что-то лучше, чем ничего не делать!

Пенсионное планирование обычно является единственной целью для большинства из вас, но вы уже можете видеть, что это всего лишь часть большой головоломки.При инвестировании на пенсию следует учитывать ваш 401 (k) или 403 (b), IRA и любой другой пенсионный пакет, который может у вас быть. Вы можете воспользоваться подобными онлайн-калькуляторами, чтобы определить, что вам нужно положить на пенсионный счет для достижения определенной цели.

Хорошее эмпирическое правило состоит в том, что вам нужно накопить , в 25 раз больше желаемого пенсионного дохода. Это предполагает 4-процентную годовую норму изъятия. Так, например, если вы надеетесь снимать 50 000 долларов в год на пенсии, вам нужно будет откладывать 1 доллар.25 миллионов. Также имейте в виду, что инфляция означает, что 50 000 долларов не уйдут через 30 лет так далеко, как сегодня. Так что чем больше вы сэкономите, тем лучше.

4. Налоговое планирование

Налоговое планирование идет рука об руку с пенсионными сбережениями, учитывая налоговые преимущества 401 (k) s и IRA, но в зависимости от уровня вашего дохода вы можете составить план и для других инвестиций. Некоторые типы инвестиций, такие как муниципальные облигации, позволяют избежать уплаты налогов на прибыль.Как только вы накопите пятизначный портфель пенсионных инвестиций, хорошей идеей будет консультация налогового консультанта.

5. Планировка недвижимости

На вершине пирамиды находится планирование недвижимости. Хотя большинству людей не стоит об этом беспокоиться, пока вы не приблизитесь к пенсии, вам следует хотя бы ознакомиться с тем, как это работает. Этот этап включает в себя то, как вы хотите, чтобы ваши активы были переданы наследникам или переданы на благотворительность. Трасты могут использоваться для выполнения ваших планов намного эффективнее, чем завещание, юридический процесс вашего штата для исполнения вашего имущества в отсутствие плана наследства.

Как минимум, план каждого наследника должен включать завещание, в котором излагаются основные пожелания и завещания. Если вы также владеете собственным бизнесом, на всякий случай также следует разработать надлежащий план преемственности.

И если вам нужна помощь с множеством вопросов и соображений, которые обязательно возникнут у вас, Trust & Will может помочь сделать планирование недвижимости простым и доступным.

Как у вас дела? На каком уровне пирамиды финансового планирования вы находитесь?

Схемы пирамид | Scamwatch

Пирамиды — это незаконные и очень рискованные схемы быстрого обогащения, которые в конечном итоге могут стоить вам больших денег.

Как работает эта афера?

Вы можете услышать о финансовой пирамиде от друзей, родственников или соседей. Обычно финансовые пирамиды набирают участников на семинары, домашние встречи, по телефону, по электронной почте, по почте или в социальных сетях.

В типичной финансовой пирамиде вы платите за присоединение. Схема полагается на то, что вы убедите других присоединиться и также расстаться со своими деньгами. Для того, чтобы каждый участник схемы мог получать прибыль, должно быть бесконечное количество новых участников.В действительности количество людей, желающих присоединиться к схеме, и, следовательно, количество денег, поступающих в схему, очень быстро уменьшится.

Некоторые промоутеры финансовых пирамид скрывают свое истинное предназначение, предлагая товары с завышенной ценой, низкого качества, труднодоступные для продажи или малоценные. Их главная цель по-прежнему — зарабатывать деньги на найме персонала.

Промоутеры на вершине пирамиды зарабатывают деньги, заставляя людей присоединяться к схеме. Они забирают комиссионные и другие платежи тех, кто присоединяется к ним.Когда схема рушится, отношения, дружба и даже браки могут быть повреждены из-за денег, потерянных в результате мошенничества.