Какова цель создания и преимущества использования оффшорной компании?

По большому счету, существует две основные цели регистрации оффшора:

Первая цель — оптимизация налогообложения. Стремление к комфортному налоговому климату является естественным желанием любого бизнеса.

Вторая цель — защита активов и конфиденциальности.

Обе цели могут быть совершенно независимы друг от друга.

Многие оффшорные компании на самом деле регистрируются не в целях минимизации налогообложения, как принято считать, а исключительно из соображений конфиденциальности, в частности — для защиты от рейдерского захвата.

Основными преимуществами использования оффшоров являются следующие:

- полное отсутствие или минимальный уровень налогообложения;

- вывод денежных средств за рубеж;

- конфиденциальность данных о директорах и акционерах компании;

- защита активов;

- простота и гибкость процедуры регистрации оффшора: отсутствие требований к оплате уставного капитала, минимальные требования к директорам и акционерам, быстрая процедура инкорпорации и т.

- легкость управления оффшорной компанией: собрания акционеров могут проводиться в любой точке мира, в том числе с помощью электронных средств, что обеспечивает гибкий процесс принятия решений;

- отсутствие отчетности — нет проверок, никаких налоговых отчетов, финансовая информация компании находится вне публичного доступа;

- возможность открытия счета в большинстве банках мира, избежание валютного контроля и паспортов сделок;

- приобретение недвижимости на оффшорные компании с целью скрытия истинных владельцев;

- продажа всего бизнеса в целом происходит путем передачи акций оффшорной компании новому собственнику.

Все указанные цели возможно решить с помощью оффшорных компаний, однако все цели невозможно решить только одной компанией. Для достижения целей необходимо выстраивать многоуровневую структуру иностранных компаний.

В целом, оффшор — это экономная и удобная бизнес-машина, обеспечивающая полноценный процесс ведения международной торговой деятельности.

Краткий и ёмкий ответ на вопрос о оффшорной зоне на нашем сайте

Оффшорной зоной называется территория или государство, где на законодательном уровне разрешено регистрировать юридические лица, имеющие значительные налоговые льготы или полностью освобожденные от налогов. Обычно такие привилегии достигаются посредством выполнения определенных условий. В большинстве случаев основное условие – получение доходов организацией за пределами данной территории или государства. Специализацией оффшорных юрисдикций является предоставление коммерческих и корпоративных услуг компаниям-нерезидентам, а также инвестирование оффшорных капиталов.

Термин «финансовый оффшорный центр» появился в 1980-е годы. По определению МВФ, такими зонами являются все государства, у которых финансовый сектор непропорционально велик по отношению к количеству населения.

Оффшорная зона – юрисдикция или страна, предоставляющая нерезидентам финансовые услуги, несоразмерные с величиной финансового сектора своей собственной экономики. (А. Зороме, рабочая документация МВФ)

Согласно данному определению, к оффшорным центрам следует отнести и США, и Великобританию. Они считаются таковыми вследствие большой численности населения, а также членства в международных организациях (OECD, G20 и т. д.).

Отношение к оффшорам в современном мире

Оффшорные зоны часто называют «налоговым раем». Мнения специалистов насчет подобных юрисдикций полярны. Защитники утверждают, что оффшорные центры, имеющие хорошую репутацию, вполне законны и являются важным элементом международной торговли. Благодаря безналоговой структуре он дают возможность эффективно управлять рисками и оптимизировать денежные потоки. Зарегистрировать оффшорную компанию достаточно просто, а расходы на ее содержание и степень открытости данных зависят от зоны. Противники считают, что подобные образования нередко применяются для ведения подозрительной или противозаконной деятельности.

Международное сообщество проявляет пристальное внимание к оффшорным зонам, начиная с 2000 г. На встрече G20, состоявшейся в апреле 2006 года, было принято решение принять меры против юрисдикций, которые отказываются сотрудничать (т. е. обмениваться информацией). Значительное влияние на оффшоры оказали инициативы, выдвинутые МВФ, FATF, OECD. Большинство таких юрисдикций ужесточило свое законодательство по статьям, касающимся отмывания средств и прочих незаконных действий. На сегодня самой «послушной» зоной является Джерси. Она выполняет 44 рекомендации из предложенных 49 пунктов.

Специфика и развитие оффшорных зон

Приток в государство инвесторов и собственников бизнеса позволяет создать рабочие места. Прибыли компаний, которые регистрируют и обслуживают нерезидентные юридические лица, сравнимы с доходами от выплаты регистрационных пошлин.

Приток в государство инвесторов и собственников бизнеса позволяет создать рабочие места. Прибыли компаний, которые регистрируют и обслуживают нерезидентные юридические лица, сравнимы с доходами от выплаты регистрационных пошлин.Активное развитие таких финансовых зон вызвано постоянным увеличением налоговой нагрузки в развитых странах. По оценкам специалистов, на данный момент в низконалоговых или оффшорных юрисдикциях находится до половины мирового капитала. На сегодня в мире насчитывается до 70 финансовых оффшорных центров. Еще порядка 100 государств были бы не прочь стать таковыми.

Слово «оффшор» само по себе не имеет точного значения. Данный термин просто отражает факт, что большая часть подобных зон находится на островных государствах. Обычного его применяют для обозначения юрисдикции, которая находится за рамками контроля стран со значительной налоговой нагрузкой.

В 80-х–90-х годах XX века складывалось впечатление, что высокоразвитые государства не обладают ни желанием, ни необходимым влиянием, чтобы контролировать оффшоры.

Развитые государства систематически пытаются ограничить своих граждан в использовании оффшоров. Это единственное, что они могут сделать. Но за несколько десятилетий своего существования оффшорные центры создали совершенную законодательную базу, которая защищает интересы собственников компаний. Поэтому попытки ввести ограничения обычно оказываются малорезультативными. Ситуацию усугубило и появление Интернета. Глобальная сеть позволяет удаленно торговать программным обеспечением, медиа-файлами, продавать различные услуги. Поэтому граждане высокоразвитых государств легко могут обойти ограничительные меры правительств.

Классификация оффшорных зон

Оффшорные юрисдикции достаточно разнообразны. Они служат разноплановым целям корпораций и индивидуальных предпринимателей. В стране проживания последних такие цели не всегда являются законными. Но анонимность, которую обеспечивают оффшоры, позволяет спасти собственников таких компаний.

Людей, которые ранее не сталкивались с оффшорными компаниями, слово «оффшор» может пугать. Благодаря усилиям высокоразвитых стран, оно имеет негативный оттенок и порой даже ассоциируется с терроризмом, что не соответствует действительности. Существует множество талантливых специалистов, которые способны создать полностью легальные схемы использования компаний, зарегистрированных в оффшоре, практически в любой бизнес-сфере.

Оффшорные центры можно условно разделить на 3 категории.

1. Классические оффшоры. Зарегистрированные здесь фирмы полностью освобождаются от налогов на доходы, полученные за пределами государства. Примерами классических зон являются Сейшелы, Белиз, Панама.

2. Оффшоры с низким налогообложением. Альтернативное название – оффшорные юрисдикции высокой респектабельности. По сравнению с нулевой ставкой на прибыль, 10-процентные отчисления могут показаться значительными. С другой стороны, в некоторых государствах налог на прибыль может достигать 45 %. И, по сравнению с этим, 10-процентная ставка кажется низкой. В подобных зонах компании, как правило, обязаны вести бухучет. Отчетность сдается ежегодно. Некоторые страны также выдвигают требование проведения аудита. Реестр акционеров и директоров ведется, данные из него находятся в открытом доступе. Но применение номинального сервиса позволяет обеспечить конфиденциальность. Регистрация и содержание фирмы в подобной зоне обходится дороже, зато и репутация юридического лица будет выше. Центрами «повышенного престижа» являются Гибралтар, Ирландия, остров Мэн и др.

И, по сравнению с этим, 10-процентная ставка кажется низкой. В подобных зонах компании, как правило, обязаны вести бухучет. Отчетность сдается ежегодно. Некоторые страны также выдвигают требование проведения аудита. Реестр акционеров и директоров ведется, данные из него находятся в открытом доступе. Но применение номинального сервиса позволяет обеспечить конфиденциальность. Регистрация и содержание фирмы в подобной зоне обходится дороже, зато и репутация юридического лица будет выше. Центрами «повышенного престижа» являются Гибралтар, Ирландия, остров Мэн и др.

3. Государства, которые не являются полноценными оффшорами, но предоставляют определенные налоговые льготы юридическим лицам. Уровень доверия к зарегистрированным там партнерам повышается благодаря строгим требованиям к отчетности. В качестве примера можно привести Великобританию (по отношению к LLP-компаниям), Кипр.

Функции оффшорных зон

Международная торговля и инвестирование. Оффшоры являются каналами для международной торговли и облегчают продвижение финансовых потоков. Согласно статистике, в государствах, которые тесно сотрудничают с ними, больше денег в экономике, а кредитные ставки – ниже. Оффшоры приобретают все большее значение как инвестиционные каналы в рискованные рынки. Например, свыше 44 % прямых капиталовложений в индийскую экономику пришли в 2011 году с острова Маврикий. Треть таких инвестиций пришли в Бразилию тоже через оффшоры.

Согласно статистике, в государствах, которые тесно сотрудничают с ними, больше денег в экономике, а кредитные ставки – ниже. Оффшоры приобретают все большее значение как инвестиционные каналы в рискованные рынки. Например, свыше 44 % прямых капиталовложений в индийскую экономику пришли в 2011 году с острова Маврикий. Треть таких инвестиций пришли в Бразилию тоже через оффшоры.

Регистрация воздушных/водных судов. Еще одно традиционное применение оффшоров – регистрация воздушных и водных судов (на Сейшелах, Бермудах, Багамах или в Панаме). Так, Пакистанские Авиалинии в 2003 году перерегистрировали весь свой авиапарк на Каймановых островах. Это было необходимо для получения кредита на приобретение 8 новых Боингов-777. Американский банк отказался принимать в залог самолеты с пакистанской регистрацией.

Страхование. Многие оффшоры регистрируют страховые фирмы и компании, работающие на рынке перестрахования. Лидером в сфере оказания данных услуг являются Бермуды. В эту зону переносят свой бизнес даже крупнейшие страховые фирмы мира, чтобы улучшить управление рисками и снизить налоговую нагрузку.

Банкинг. Традиционно ряд оффшорных зон предлагает лицензии на ведение банковской деятельности. Например, Багамы имеют 301 лицензированный банк, а Каймановы острова – 295. При этом BVI имеет лишь 7 таких банков.

Перечень оффшорных зон

Представленный ниже перечень не является исчерпывающим. Он содержит только основные оффшорные зоны.

- Багамы. Здесь зарегистрировано множество судов. Раньше Багамы выступали в качестве доминирующей оффшорной зоны, но после обретения в 1970-х годах независимости утратили топовые позиции.

- Белиз. Отличается максимальной простотой и удобством использования среди оффшорных юрисдикций.

- Бермуды. Это лидер страхового оффшорного рынка. Также Бермуды популярны как место регистрации судов.

- Виргинские острова. В этой зоне зарегистрировано наибольшее число фирм-нерезидентов.

- Джерси. Это наиболее зарегулированная юрисдикция.

- Каймановы острова.

Данная зона играет значимую роль в сфере управления активами.

Данная зона играет значимую роль в сфере управления активами. - Маврикий. Используется в качестве инвестиционной платформы для африканского, азиатского и европейского рынков.

- Сейшельские острова. Здесь одна из наиболее низких стоимостей содержания иностранных компаний. Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира.

- Сингапур. Это международный центр управления финансовыми активами, место концентрации хедж-фондов. Хорошо подходит для частного банкинга.

- Панама. Значимый морской международный центр. На сегодня Панама является вторым крупнейшим оффшором и по количеству зарегистрированных фирм уступает только Виргинским островам.

Что такое оффшор, помощь в открытие счета для оффшорной компании, счет для оффшора

Что такое номинальные директора и номинальные акционеры?

Налоговые и финансовые власти многих государств отрицательно относятся к факту регистрации своими гражданами оффшорных фирм, воспринимая это как попытку граждан уклониться от налогов. Такое отношение на практике выражается в принятии различных законодательных актов, призванных с помощью санкций ограничить возможности предпринимателей в области создания и функционирования оффшорных фирм.

Такое отношение на практике выражается в принятии различных законодательных актов, призванных с помощью санкций ограничить возможности предпринимателей в области создания и функционирования оффшорных фирм.

Но, как известно, нет яда без противоядия, и в данном случае институт номинальных владельцев и директоров, разработанный международной юридической практикой, является таким противоядием для ограничительных действий властей.

Использование номинальных владельцев и номинальных директоров имеет смысл, прежде всего, в оффшорных фирмах, зарегистрированных в тех государствах, в которых владельцы и директора фиксируются в государственном реестре, и, в особенности, если эти данные доступны публике. В этом случае такие данные могут попасть к налоговым властям страны, резидентом которой является владелец и директор оффшорной фирмы, и послужить поводом к различного рода репрессиям по отношению к нему. Именно поэтому в международной практике очень распространен способ, при котором истинные владельцы безналоговой фирмы не выступают под своим именем ни в качестве владельцев, ни в качестве директоров фирмы. Для этого при регистрации фирмы ее акции заполняются в пользу номинальных акционеров, право управления фирмой получают номинальные директора, и, соответственно, во все официальные документы и реестры вносятся имена и адреса номинальных акционеров и директоров. Одновременно с заполнением документов на имена номинальных акционеров заполняется документ, называющийся «Declaration of Trust», служащий для подтверждения и одновременно доказательства того, кто является истинным владельцем акций фирмы. Этот документ подразумевает ответственность номинальных акционеров перед судом в случае превышения ими своих полномочий.

Для этого при регистрации фирмы ее акции заполняются в пользу номинальных акционеров, право управления фирмой получают номинальные директора, и, соответственно, во все официальные документы и реестры вносятся имена и адреса номинальных акционеров и директоров. Одновременно с заполнением документов на имена номинальных акционеров заполняется документ, называющийся «Declaration of Trust», служащий для подтверждения и одновременно доказательства того, кто является истинным владельцем акций фирмы. Этот документ подразумевает ответственность номинальных акционеров перед судом в случае превышения ими своих полномочий.

В случае использования номинальных директоров владельцы фирмы имеют право уволить директора, не извещая его об этом. В некоторых странах закон считает увольнение директора действительным только в том случае, если директор письменно принял свою отставку. В этом случае номинальные директора заранее передают истинным владельцам подписанные заявления об отставке с непроставленной датой, что дает возможность владельцу в любой момент принять их отставку, поставив под декларацией любую необходимую ему дату. В большинстве случаев, конечно, владелец безналоговой фирмы хочет быть и ее директором, то есть представлять фирму во всех ее делах, включая подписание контрактов, открытие банковских счетов и распоряжение ими. В этом случае владельцу фирмы нужна доверенность от номинального директора, уполномочивающая его на ведение дел фирмы.Тогда роль номинальных директоров ограничивается лишь замещением истинного владельца и директора в государственных реестрах, при этом номинальные директора лишаются даже теоретической возможности злоупотребить своим положением, поскольку вся информация о деятельности фирмы, ее финансах и местонахождении банковских счетов сосредоточена в руках истинного ее владельца.

В большинстве случаев, конечно, владелец безналоговой фирмы хочет быть и ее директором, то есть представлять фирму во всех ее делах, включая подписание контрактов, открытие банковских счетов и распоряжение ими. В этом случае владельцу фирмы нужна доверенность от номинального директора, уполномочивающая его на ведение дел фирмы.Тогда роль номинальных директоров ограничивается лишь замещением истинного владельца и директора в государственных реестрах, при этом номинальные директора лишаются даже теоретической возможности злоупотребить своим положением, поскольку вся информация о деятельности фирмы, ее финансах и местонахождении банковских счетов сосредоточена в руках истинного ее владельца.

Использования номинальных владельцев можно избежать в том случае, если законодательство позволяет выпускать акции фирмы на предъявителя, так как в этом случае имена владельцев фирмы остаются скрытыми. В тех же странах, где анонимность обеспечивается полностью (Британские Виргинские Острова, Белиз, Багамские острова, и т. п.), использование номинальных акционеров и директоров имеет смысл лишь в специальных случаях.

п.), использование номинальных акционеров и директоров имеет смысл лишь в специальных случаях.

Кипр – оффшорная зона: плюсы и минусы

На Кипре нет особых требований к национальности и месту жительства руководителей компании и ее акционеров. Более того, в структуру компании можно ввести номинальных акционеров для сохранения анонимности. Однако Центральный банк Кипра необходимо проинформировать о том, кто является бенефициарным владельцем.

Термин «оффшорная компания» сейчас на Кипре используется редко. Как правило, его заменяют на «международную бизнес-компанию» или IBC. Как местные, так и иностранные инвесторы могут открывать оффшорные компании на Кипре, независимо от того, являются ли они физическими лицами или они организованы как корпорации.

Для регистрации оффшора необходимо выбрать организационно-правовую форму. Наиболее распространенным вариантом на Кипре является акционерное общество с ограниченной ответственностью. В компании такого типа необходимо зарегистрировать одного директора, одного акционера и одного секретаря, который должен быть резидентом Кипра. При этом в Реестр компаний необходимо внести данные о гражданстве и месте жительства руководителя.

В компании такого типа необходимо зарегистрировать одного директора, одного акционера и одного секретаря, который должен быть резидентом Кипра. При этом в Реестр компаний необходимо внести данные о гражданстве и месте жительства руководителя.

Кроме того, компания должна выполнить ряд условий:

- владельцам бизнеса необходимо выбрать торговое наименование, которое должно быть зарегистрировано в торговом реестре;

- компания будет зарегистрирована в соответствии с ее уставными документами, которые должны быть заверены нотариально;

- минимальное число акционеров в оффшорной компании на Кипре – 1, максимальное – 50;

- минимальный акционерный капитал, необходимый для открытия компании такого типа, составляет 1 евро;

- даже если бизнес-операции будут осуществляться за пределами кипрских границ, оффшорная компания должна иметь юридический адрес на территории республики.

На Кипре существует два типа ОАО: компания-налоговый резидент и компания-нерезидент. В первом случае компания управляется директором, постоянно проживающим на Кипре, и платит налоги. Во втором случае компания не имеет своего управления и контроля на Кипре. Это предприятие считается оффшорным в том смысле, что оно не должно платить налоги в стране.

В первом случае компания управляется директором, постоянно проживающим на Кипре, и платит налоги. Во втором случае компания не имеет своего управления и контроля на Кипре. Это предприятие считается оффшорным в том смысле, что оно не должно платить налоги в стране.

После создания оффшора фирма открывает корпоративный банковский счет, на котором размещается уставной капитал. После чего учредительные документы должны быть предоставлены в Торговый реестр Кипра.

Как только компания получает свидетельство о регистрации, она в течение 30 дней регистрируется в налоговой инспекции для уплаты налогов и НДС. Компании выдается идентификационный налоговый код, который дает право подавать ежегодные налоговые документы. Кроме того, каждая кипрская оффшорная компания должна зарегистрироваться в Управлении по НДС и получить регистрационный номер.

Обратите внимание, что за регистрацию компании в Торговом реестре и налоговом департаменте берутся государственные пошлины, которые составляют 990 евро и 350 евро соответственно.

Налогообложение для оффшорных компаний

Кипрская оффшорная компания должна выполнять все обязательства по подаче всех необходимых документов. Об этом говорит Кипрский закон о компаниях и законодательство о подоходном налоге. Предприятие должно ежегодно подавать финансовые отчеты в Реестр компаний, декларации НДС – каждые 3 месяца, формировать отчетность по НДС – каждый месяц.

Еще раз отметим, что кипрская компания платит самый низкий подоходный налог в ЕС по ставке 12,5 %. При этом отсутствуют налоги на дивиденды, проценты или роялти.

мировой опыт и российские реалии – Картина дня – Коммерсантъ

Цель ситуационного анализа — сформулировать с учетом мирового опыта оптимальные подходы к офшорам в экономической политике России. Разработка сценария ситуационного анализа, экспертное обсуждение и подготовка его обобщенного результата проводились под руководством академика Евгения Примакова.

Предназначение Центра ситуационного анализа (ЦСА) Российской академии наук — экспертная оценка актуальных проблем современного мирового развития и разработка соответствующих рекомендаций для российской политики. ЦСА функционирует в рамках Отделения глобальных проблем и международных отношений РАН (академик-секретарь — Александр Дынкин), опирается в своей деятельности на потенциал академических институтов и других аналитических структур. Научным руководителем ЦСА является академик Евгений Примаков, директором — академик Владимир Барановский.

ЦСА функционирует в рамках Отделения глобальных проблем и международных отношений РАН (академик-секретарь — Александр Дынкин), опирается в своей деятельности на потенциал академических институтов и других аналитических структур. Научным руководителем ЦСА является академик Евгений Примаков, директором — академик Владимир Барановский.

Офшоры представляют собой широко распространенное явление в современной экономике*. В его основе — с этим согласились практически все эксперты — лежит противоречие между растущей глобализацией и сохраняющимися различиями в условиях хозяйствования, экономическом и политическом статусе различных государств и регионов.

Вместе с тем офшоризация мировой экономики порождает комплекс противоречий, обусловленных существованием юрисдикций с нулевым или номинальным уровнем налогов, низкой информационной прозрачностью, ограничениями в обмене налоговой информацией. Офшорные компании (банки) концентрируют и распределяют между бенефициарами денежные потоки и прибыли, полученные за пределами офшора (трансфертное ценообразование, оплата «консультационных услуг», проценты по займам, выданным из офшора, и т.п.). За бенефициарами закрепляются права на имущество и бизнес, находящиеся в других странах. При этом имена реальных собственников закрываются, крайне низки регулятивные требования, обязательная отчетность может отсутствовать, данные о компании (в т. ч. уставные документы) недоступны в публичных реестрах.

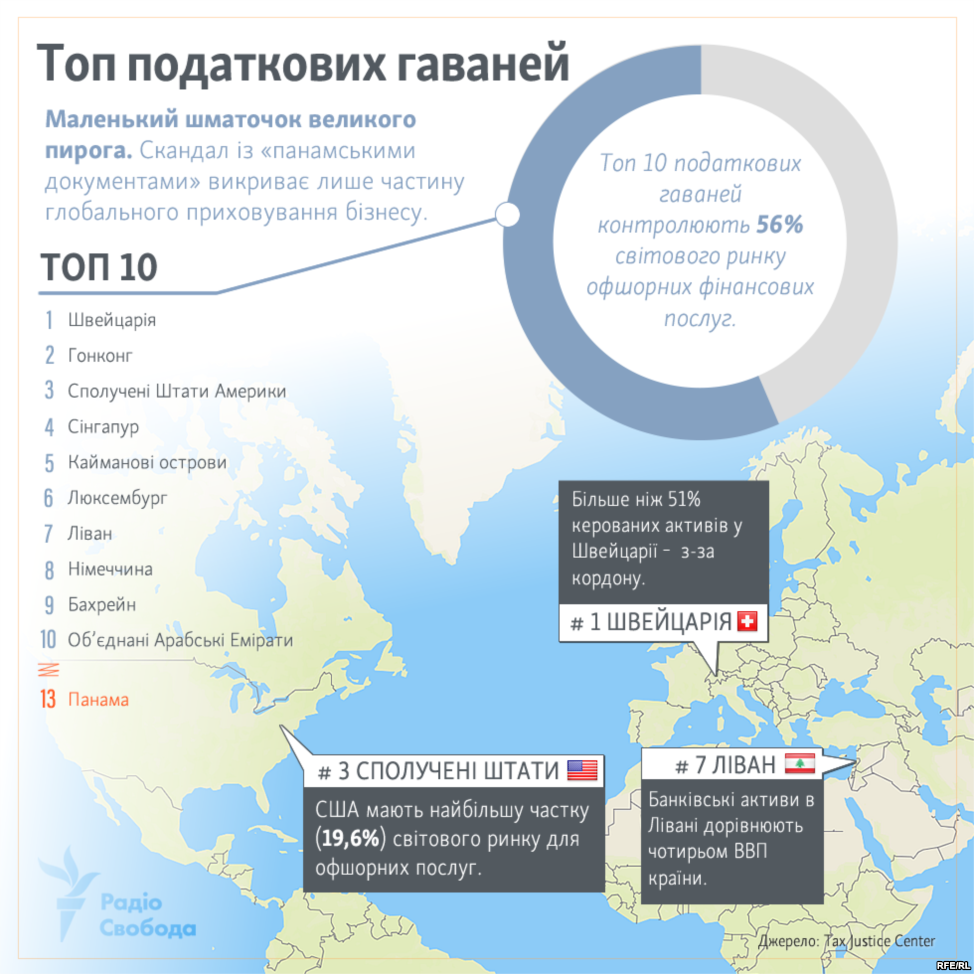

О роли офшоров в мировой экономике можно судить по их удельному весу в глобальном богатстве. В 2010 г. стоимость глобальных активов под управлением финансовых институтов в офшорах составляла 7,8 трлн долл., т. е. 6,4% от общей величины глобального богатства, которая оценивалась в 121,8 трлн долл.

Офшоризация мировой экономики протекала ускоренным темпом в 1990-е годы и вплоть до мирового кризиса. Хотя последний оказал сдерживающее воздействие на развитие данной тенденции, общее количество офшорных компаний не сократилось. А возобновившийся в посткризисный период рост международного движения капиталов и мировых финансовых активов вновь приводит к увеличению масштабов офшоризации.

Вместе с тем сегодня процесс этот несколько замедлился — что объясняется как слабостью посткризисного роста, так и ужесточением законодательства по офшорам на волне повышенного внимания к ним в Европе и Северной Америке. Уход капитала в офшоры обходится бюджетам в 3,1 трлн долл., что составляет примерно полпроцента мирового ВВП. В этих условиях стали громче звучать голоса противников офшоризации. Речь идет об установлении боле строгих правил регулирования в отношении офшоров — путем сокращения налоговых льгот, сужения каналов трансграничной миграции налоговых доходов и утечки капиталов, обязательного раскрытия информации об основных бенефициарах офшорных компаний и т. п.

Однако объективная потребность в офшорах, подчеркивалось на ситанализе, остается. Эксперты прогнозируют, что в условиях большей прозрачности не только сохранятся, но и повысятся такие приоритеты офшорной активности, как:

повышение обеспеченности мировой экономики капиталом;

ускорение оборота финансовых активов в международном масштабе, их более эффективное использование;

снижение рисков путем перемещения капитала в экономически стабильные и безопасные страны.

Сформировавшаяся в конце 2000-х гг. тенденция к усилению регулирования отношений с офшорами, поддержанная на уровне «Группы двадцати», опирается на три ключевых аргумента:

низкие налоги в офшорах подрывают налоговую базу стран, резиденты которых пользуются этим услугами;

возможность совершения анонимных операций создает предпосылки для отмывания в офшорах нелегальных доходов и финансирования терроризма;

слабое регулирование финансовых сделок повышает риск неконтролируемых потоков «горячих денег», дестабилизирующих глобальную финансовую систему.

Однако, по мнению экспертов, несмотря на критическую риторику последних лет, экономически развитые страны продолжают активно использовать услуги как зарубежных, так и «внутренних» офшоров (территорий с особым правовым и налоговым статусом) для расширения рынков и повышения конкурентоспособности. Увеличивает использование офшоров в целях внешнеэкономической экспансии и Китай.

Национальная политика в отношении офшоров во многом зависит от баланса издержек и выгод для каждой конкретной страны, от того как решаются противоречия между интересами государства и бизнеса.

Американские ТНК — наиболее активные (после английских компаний) пользователи услуг офшоров. 83 из 100 крупнейших американских корпораций, акции которых обращаются на бирже, имеют дочерние компании в офшорах.

В настоящее время корпорации обязаны раскрывать только информацию, касающуюся их «значительных», т. е. наиболее крупных филиалов. По имеющимся данным, в 2004 г. средняя эффективная ставка по уплаченным ими налогам на официально показанные доходы составила 2,3%, тогда как номинальная ставка федерального налога на доход корпораций составляет 35%. Казначейство США оценивает размер «налоговой разницы» за счет ухода от налогов в офшоры в диапазоне от 43 млн долл. до 123 млн долл. в год.

Нынешняя администрация США взяла курс на ужесточение офшорного регулирования. Поставлена задача: новациями в налоговом законодательстве закрыть для корпораций и физических лиц возможность не только нелегального, но и легального ухода от налогообложения в офшорах. В мае 2010 г. принят Закон о налоговой дисциплине в отношении зарубежных счетов*. В феврале 2012 г. соглашение по совместному проведению в жизнь его положений заключено с Францией, Германией, Италией, Испанией и Великобританией. Предусматривается взаимное предоставление отчетности и обмен информацией соответствующими национальными службами. Введение этого закона затронет интересы и российских банков.

В целом основные положения принятых и предлагаемых законопроектов сводятся к следующему.

Американским гражданам вменяется в обязанность декларировать инвестиции и доходы независимо от страны их происхождения.

Устанавливается презумпция виновности компаний, в соответствии с которой им придется доказывать, что они не скрывали свои доходы с помощью офшоров от налоговых ведомств (в настоящее время вину корпораций должно доказывать государство).

Использование офшора допускается, если сделка имеет существенную «неналоговую цель», т. е. направлена на развитие бизнеса.

Вводятся санкции против иностранных юрисдикций и финансовых институтов, препятствующих сбору налогов в американскую казну.

В феврале 2012 г. Белым домом опубликован Проект налоговой реформы для коммерческого сектора (The President`s Framework for Business Tax Reform). В части, относящейся к реформе системы налогообложения иностранных операций, предлагается несколько новаций:

введение обязательного налогообложения прибылей американских корпораций, полученных за рубежом, отмена существующей отсрочки уплаты этого налога до репатриации прибыли;

отмена налоговых вычетов при выводе производства за рубеж и введение новых стимулов для возвращения производства в США;

меры по уменьшению мотивации компаний к перемещению прибылей и активов за рубеж.

После того как на уровне ОЭСР в 2009 г. были сформулированы новые критерии в отношении информационной открытости офшорных территорий, многие из них заключили с США требуемые двусторонние соглашения. Существовавшие ранее соглашения об избежании двойного налогообложения с офшорными юрисдикциями были пересмотрены. По состоянию дел на 30 апреля 2011 г. подписано 143 соглашения с 90 торговыми партнерами, включая 27 соглашений об обмене информацией, 49 соглашений об оказании юридической поддержки*.

Из ста британских компаний с наибольшей капитализацией, включенных в листинг Лондонской фондовой биржи, лишь две не пользуются услугами офшоров. Остальные имеют более 8 тыс. дочерних структур в офшорах по всему миру. Английские территории Джерси, Гернси, остров Мэн имеют статус налоговых гаваней уже несколько веков.

По имеющимся расчетам, ежегодные налоговые убытки страны в результате использования офшоров составляют порядка 18,5 млн ф. ст. Из них 11,5 млн ф. ст. обусловлены легальной оптимизацией налоговых выплат. Остальные 7 млн ф. ст.— это недополученные доходы государства в результате незаконного уклонения от уплаты налогов.

В качестве средства борьбы с финансовыми нарушениями в офшорах используются прежде всего соглашения об обмене налоговыми данными. Одновременно Великобритания, стремясь создать привлекательные альтернативы офшорам, улучшает налоговый режим для бизнеса. С апреля 2011 г. ставка корпоративного налога для крупных компаний понизилась с 28% до 26% и будет снижаться и дальше до 23%. Для малого бизнеса ставка сократилась с 21% до 20%.

Механизм преследования лиц c незадекларированными капиталами и доходами в офшорах позволяет «добровольно» урегулировать налоговые претензии — либо единовременно (путем одноразовой уплаты налога windfall tax), либо постепенно при полном раскрытии банковской информации.

В странах континентальной Европы проблема офшоризации экономики менее остра в сравнении со странами англосаксонской модели капитализма. Большинство европейских компаний имеет дело с так называемыми «мягкими» оффшорами, такими как Кипр или Гибралтар, а то и вообще «белыми» (иначе говоря, респектабельными) офшорами — например, Люксембургом и Мальтой.

Более актуальной для стран континентальной Европы является проблема утечки капиталов частных лиц через офшоры.

Германия, являясь мировым лидером по количеству соглашений об избежании двойного налогообложения (136 по состоянию на май 2011 г.), все больше принуждает офшорные юрисдикции к заключению соглашений об обмене налоговой информацией. Действенной (хотя и подвергаемой критике во внутриполитических дебатах) мерой борьбы с укрывательством капиталов в европейских офшорах стала покупка земельными и федеральным правительствами «пиратских» компакт-дисков с данными о счетах в соответствующих банках.

Во Франции отсутствует специальное законодательство о банковской тайне. Банки ежемесячно сообщают о фактах открытия и закрытия счетов, суммах полученных процентов и доходах от капитала. Любую другую информацию налоговые органы могут получать от банков по запросу. Налоговая служба ведет централизованную базу данных обо всех открытых счетах.

Специфика политики отдельных европейских стран по офшорам во многом определяется состоянием финансовой дисциплины в экономике. Например, Италия, несмотря на детальное офшорное законодательство, лидирует как по доле теневой экономики в ВВП, так и по масштабам нелегального вывоза капитала. А в странах Северной Европы, несмотря на высокий уровень налогообложения, использование офшорных «серых» и «черных» схем практикуется в гораздо меньшей степени. Так, Норвегия изымает до 80% доходов от добычи нефти и газа (в России данный показатель в 2 раза ниже) — но при этом иностранных нефтяников привлекают в страну четкие, понятные всем и неменяющиеся условия, практическое отсутствие коррупции, эффективная господдержка крупных проектов.

Японское законодательство рассматривает офшоры не как средство оптимизации налогов, а как операционную базу для обслуживания зарубежной сети и иностранных клиентов, выпуска ценных бумаг, покупки активов, слияний и поглощений, организации аутсорсинга, а также для валютных операций за границей. К оттоку капитала через офшоры относятся как к неизбежному и даже необходимому аспекту глобализации японского предпринимательства — поскольку перенос производственных и сбытовых операций за границу стимулирует разработку новых технологий и работу над созданием новых экспортных ресурсов.

Отсюда специфика японского регулирования офшоров: направлять движение капитала за границу, не допуская свободного хода финансовых потоков из офшорных зон в Японию. Для физических лиц — резидентов доступ на офшорный рынок практически закрыт, а для юридических лиц установлены особые процедуры. Со счетов в офшорных банках можно переводить на рынок Японии не больше 5% активов в день. Это прежде всего инструмент контроля за тем, чтобы переводимые суммы не попадали к резидентам. Для перевода на счета нерезидентов в Японии офшорные банки должны предоставлять налоговикам планы использования этих средств.

За тем, чтобы офшоры не использовались для финансовых махинаций, следят не только налоговые власти, но и Агентство финансовых услуг, ведущее мониторинг деятельности всех частных финансовых учреждений Японии. Такие махинации — большая редкость, и каждый случай вызывает шумный публичный скандал.

В политике страны в отношении офшоров в последнее время параллельно развиваются две тенденции. С одной стороны, совершенствуются правовые условия движения капитала между Южной Кореей и офшорами. Власти выдвинули концепцию превращения страны в региональный финансовый хаб; в эту перспективу вписывается идея формирования собственных офшоров. С другой стороны, усиливаются репрессивные меры против лиц и компаний, скрывающих свои доходы от налогообложения.

Предусматривается также расширение сотрудничества с заинтересованными государствами и международными организациями. В августе 2010 г. Южная Корея и США договорились о совместных действиях по предотвращению незаконного уклонения от налогов. Подписан ряд договоров об обмене налоговой информацией (с Панамой, Багамскими, Виргинскими и Каймановыми островами), соответствующих стандартам прозрачности ОЭСР. Достигнуто соглашение о расширении сотрудничества в области финансового мониторинга с Швейцарией и Малайзией.

Китайские компании широко используют офшорные территории как часть стратегии внешнеэкономической экспансии. В 2004–2010 гг. объем прямых иностранных инвестиций в офшоры увеличился почти в 12 раз. Офшорами пользуются большинство крупнейших компаний; в отличие от российской практики, эта деятельность осуществляется в рамках государственных программ зарубежных инвестиций. Валютный контроль за движением капиталов сохраняется, и планов по его либерализации пока нет.

Цель использования офшоров — повышение конкурентоспособности китайского промышленного экспорта и зарубежное инвестирование в инфраструктуру и добычу сырья, а также обретение более широкого доступа к производственным сферам и финансовым ресурсам, являющимся предметом специального регулирования. Так, создание совместного предприятия делает возможным доступ к отраслям китайской промышленности, закрытым для иностранных компаний, а также к финансовым средствам китайских банков. Имеют значение доступ к гонконгским финансовым средствам (прямое кредитование, привлечение финансовых средств, номинированных в юанях, выпуск юаневых бондов на Гонконгской бирже), равно как листинг на зарубежных биржах китайских компаний, работающих в закрытых для иностранцев отраслях китайской экономики.

В то же время фактор налоговой экономии при осуществлении прямых иностранных инвестиций теряет свою актуальность, т. к. в 2010 г. для совместных предприятий были отменены налоговые вычеты.

Широкое распространение получает использование офшоров состоятельными китайцами. Согласно исследованию, которое провел в 2011 г. China Construction Bank, офшоры используют более 22% китайцев, обладающих состоянием свыше 7 млн долл. (для тех, чье состояние превышает 50 млн долл., этот показатель составляет более 70%).

Потери китайского бюджета от использования национальными компаниями офшорных схем не оценивались в т. ч. потому, что на данном этапе движение капитала воспринимается как одно из направлений интеграции Китая в мировую экономику и происходит под контролем государства.

Большое внимание китайские регуляторы уделяют использованию офшорных схем физическими лицами. Потери бюджета в связи с этим достаточно серьезны. По оценкам Центробанка Китая, в 1990–2010 гг. от 16 тыс. до 18 тыс. коррупционеров покинули Китай и вывели из страны более 120 млн долл., в т. ч. с использованием офшорных компаний.

Китай имеет более 120 соглашений об обмене налоговой информацией, в том числе с основными офшорными территориями. Это позволяет достаточно успешно выявлять схемы уклонения от налогов.

Контроль в отношении офшоров сочетается с определенной гибкостью. В 2011 г. китайским компаниям было разрешено оставлять прибыль на офшорных банковских счетах без ограничений по времени и сумме.

Особое место в политике, касающейся офшоров, принадлежит Гонконгу. В 2011 г. объем осуществленных через него торговых сделок превысил 300 млн долл. (что составило пятикратное увеличение по сравнению с предшествовавшим годом). Юань стал третьей по объему использования в регионе валютой после гонконгского и американского долларов.

В ряде случаев Китай активно использует Гонконг для офшорной торговли юанем в качестве политического инструмента. Программу «юаневого квалифицированного иностранного институционального инвестора», действующую в отношении Гонконга, планируется распространить на Тайвань с целью более глубокой интеграции острова в экономику КНР.

Гонконг имеет более 40 соглашений об обмене налоговой информацией и исключении двойного налогообложения, в т. ч. с такими офшорными территориями, как Джерси, Макао, Маврикий, Люксембург.

Среди стран, лидирующих по прямым иностранным инвестициям в Гонконге,— Китай, США, Япония, Великобритания. Китай и Великобритания входят и в число главных реципиентов гонконгских капталов. Таким образом, Гонконг служит как бы «перевалочной базой» по обмену капиталами между Китаем и остальным миром.

После кризиса 2008–2009 гг. международные организации заняли достаточно жесткую позицию, направленную на то, чтобы заставить офшоры выполнять международные стандарты налоговой прозрачности.

Такие стандарты, утвержденные в специальном документе ОЭСР в 2009 г., требуют от национальных правительств проявлять готовность к обмену налоговой информацией по запросу страны-партнера. В информационный пакет включаются бухгалтерская отчетность, банковская информация (независимо от действия банковской тайны), информация о владении собственностью. Одновременно предусматривается защита конфиденциальности полученной информации и ее использование в строго ограниченных целях. По данным ОЭСР, к настоящему времени более 90 стран приняли на себя обязательства соответствовать этим стандартам.

Важным инструментом воздействия на офшоры стала публикация с 2009 г. трех списков: «черного», «серого» и «белого», в которых страны квалифицируются в зависимости от их готовности соответствовать международным стандартам налоговой прозрачности.

На сегодняшний день в «черном списке» ОЭСР нет ни одной юрисдикции. «Серый список» в сентябре 2009 г. включал в себя 40 стран — в основном классические офшоры, но также налоговые преференциальные режимы (такие как Лихтенштейн, Андорра) и финансовые центры (как, например, Сингапур, Швейцария). Сегодня в нем осталось лишь две страны — остальные приняли на себя необходимые обязательства по обеспечению налоговой прозрачности и были исключены из списка. «Белый список» первоначально содержал в основном налоговые юрисдикции, не имеющие льготных налоговых режимов (в т. ч. Россию), но теперь включает и классические офшоры, которые смогли заключить 12 соглашений об обмене информацией, соответствующей стандартам налоговой прозрачности.

Офшорные зоны в своем большинстве идут на принятие требований ОЭСР и берут на себя обязательства в отношении налоговой прозрачности, хотя борются за сохранение своего права на нулевую либо пониженную налоговую ставку. С 2009 г. в мире было заключено более 700 договоров об обмене налоговой информацией. Как показала практика, давление на офшоры со стороны международных организаций может быть достаточно эффективным.

С налоговыми офшорами развитые страны подписывают, как правило, только соглашения об обмене налоговой информацией. Соглашения об избежании двойного налогообложения считаются непродуктивными, т. к. в этом случае легализуется возможность заплатить налог по более низкой ставке, а также использовать «серые» налоговые схемы. Россия, отмечалось на ситуационном анализе, в этом отношении стоит особняком — из имеющихся у нее более 80 международных налоговых соглашений нет ни одного соглашения об обмене налоговой информацией с офшорами.

Об ужесточении позиции международного сообщества в отношении уклонения от уплаты налогов свидетельствует и недавнее решение ФАТФ*. В феврале 2012 г. ФАТФ приняла рекомендации, которые позволяют относить неуплату налогов к отмыванию денег. Поскольку международные стандарты противодействия отмыванию денег обязательны для государств—членов ФАТФ (в том числе для России), данное решение значительно расширяет возможности в области расследования и правоприменения по налоговым преступлениям с использованием офшоров.

В целом позиция международных организаций была оценена экспертами как соответствующая интересам России.

В России, как и в других странах, офшоры создают комплекс противоречий между интересами государства и бизнеса. Государство из-за использования офшоров несет налоговые убытки и риски утраты контроля над стратегическими активами. Экономика теряет значительные финансовые ресурсы, которые уходят в офшорные банки.

В то же время эксперты пришли к выводу, что мотивация и характер использования офшоров российским бизнесом имеют и существенные отличия от мировой практики.

Во-первых, для российских компаний главная мотивация — не только минимизация налоговых платежей (как это имеет место в других странах), но и защита бизнеса и прав собственности от криминального и чиновничьего рейдерства. Особенно остра эта проблема для регионального бизнеса. Именно поэтому наибольшей популярностью у нашего бизнеса пользуются офшорные юрисдикции, функционирующие на основе английского права, позволяющие структурировать сложные сделки и обеспечивать контроль над собственностью, находящейся в России.

Во-вторых, доля офшоров в экспорте и импорте прямых инвестиций в десятки раз выше, чем в других странах. Так, например, в Германии и Франции доля офшоров в накопленных прямых инвестициях за рубежом составляет соответственно 1,9% и 2,3%. У нас доля Кипра в экспорте прямых инвестиций — свыше 40%, других офшоров — 15–20%. Схожая ситуация и по притоку прямых иностранных инвестиций. Т. е. во многом участие России в международном обмене прямыми инвестициями обеспечивается преимущественно деньгами российского происхождения.

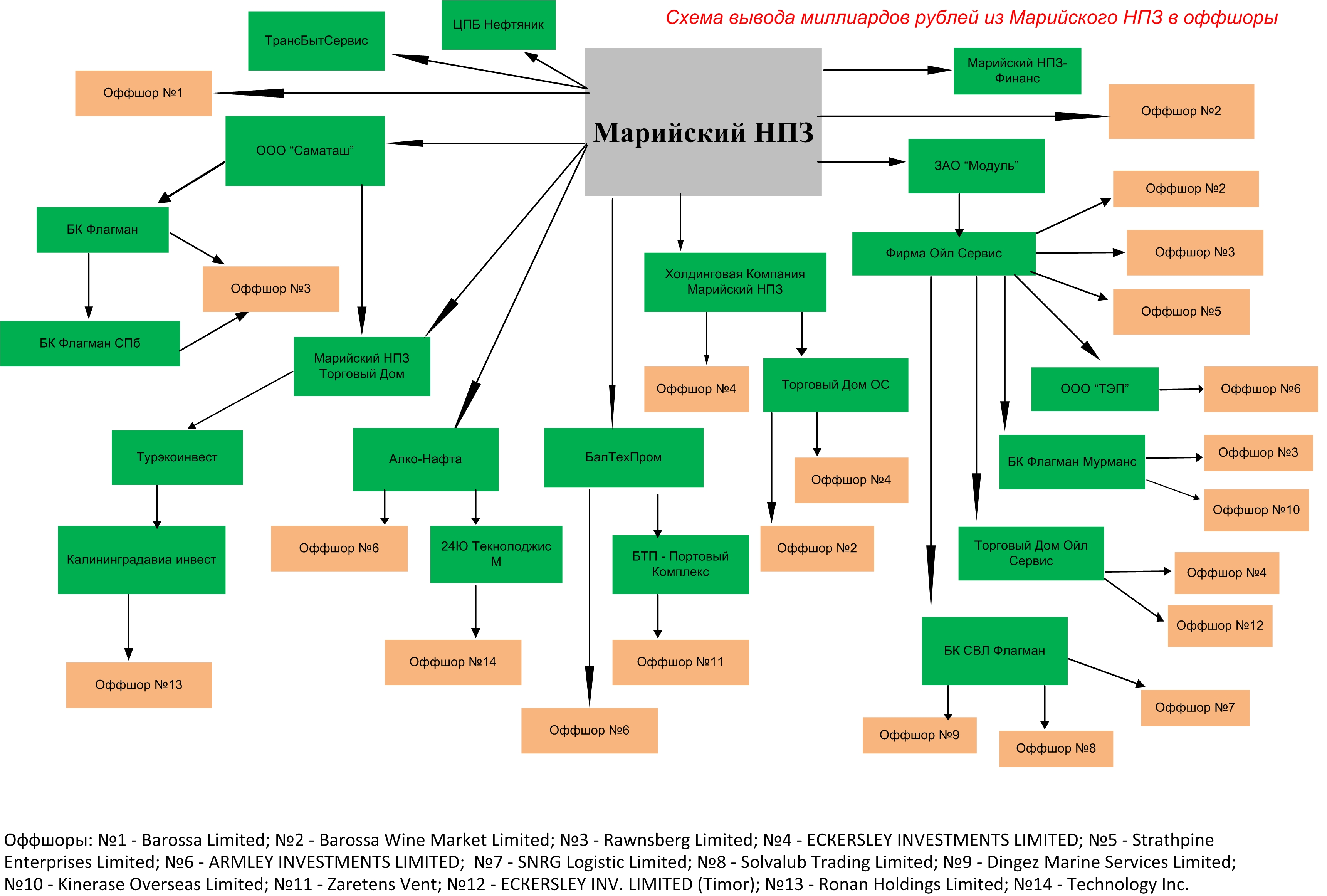

В-третьих, настораживает существенная доля экспорта нефти, металлов, леса и удобрений, осуществляемого через офшоры. Конечно, многие экспортеры сырья используют в качестве посредников международных трейдеров. Но у нас здесь явный перебор, заложенный еще в 1990-е годы. Сопоставление данных внешнеторговой статистики России и статистики импортеров показывает не только значительную разницу в географии и объемах торговых потоков, но и в удельной стоимости сырья на границе России и на границах конечных потребителей нашей продукции. Такая разница может, по мнению ряда экспертов, свидетельствовать об использовании через офшоры двойных контрактов по экспорту.

Негативные проявления в связи с российской практикой использования офшоров определяются рядом факторов — характером проведенной в 1990-е годы приватизации, слабостью российской банковской системы, неразвитостью фондового рынка, значительными масштабами теневого сектора и коррупции. Вместе с тем, подчеркивалось на ситанализе, в некоторых отношениях офшоры оказываются важным элементом функционирования экономики.

Они необходимы ориентированному на внешние рынки крупному бизнесу, поскольку позволяют легче решать вопросы привлечения иностранных инвестиций и кредитов, создавать более эффективную юридическую базу разрешения споров и т. п.

В ряде случаев без офшорных компаний вряд ли возможно реализовать крупные международные проекты — такие, например, как экспортные газопроводы «Голубой поток» или «Северный поток».

Использование офшоров в какой-то мере оправдано при проведении сделок слияния/поглощения, проведении IPO на зарубежных финансовых рынках, при размещении заказов на морские суда, при экспорте сложного оборудования, в т. ч. спецтехники, с целью минимизировать правовые риски и риски неплатежа. Это, по мнению экспертов, соответствует имеющейся мировой практике (показательным примером может служить компания «Боинг», имеющая свой экспортный хаб на Каймановых островах).

Создание офшорных расчетных центров как формы финансового аутсорсинга может быть целесообразным при реализации долгосрочных контрактов (например, по поставкам газа в Европу, тем более когда они частично заложены под полученные ранее кредиты от западных банков).

Издержки усиливающейся офшоризации российского бизнеса состоят не только в недополученных налоговых поступлениях и легализации незаконных доходов. Главные угрозы, с которыми сталкивается государство, связаны с риском утраты контроля над стратегическими активами в ТЭКе, металлургии, машиностроении, оборонных производствах и, следовательно, потерей управляемости экономикой, регулирования платежного баланса и инвестиционного процесса.

Ключевую роль в устранении связанного с офшоризацией негатива будет играть кардинальное улучшение условий ведения бизнеса в России. При этом российская офшорная политика, по мнению всех экспертов, не должна быть сфокусирована на введении жестких запретительных мер. Их результатом — при действующем режиме движения капиталов — будет только усиление нелегальной утечки капиталов и возрастание рисков при осуществлении иностранных инвестиций в Россию.

Эксцессы администрирования в связи с офшорами способны подорвать наши конкурентные позиции. Чрезмерные ограничения могут «вывести из игры» российские компании в условиях, когда офшоры будут оставаться объектом и инструментом международной конкуренции. Не запрещение, а повышение прозрачности офшорной деятельности — таким должен быть главный вектор курса на преодоление ее издержек и рисков. Для этого нужна постоянная, кропотливая работа российских регуляторов с офшорными юрисдикциями, как это делается в других странах.

Понятно, что надо активизировать борьбу с криминальными и полукриминальными схемами. Однако законопослушный бизнес не должен становиться жертвой антиофшорной кампании. При этом целесообразность использования офшоров, если оно не носит криминального характера, должна определяться только самой бизнес-структурой, а не каким-то регулирующим органом, не отвечающим за результаты ее деятельности.

На основе такого подхода, полагают эксперты, вывод российской экономики из «офшорной тени» — вполне решаемая задача.

1. Эксперты единодушны в том, что регулирование офшоров в российском законодательстве устарело и должно быть скорректировано с учетом принятых в последние годы в мировой практике мер.

2. Большинство экспертов подчеркивало, что все заключенные Россией соглашения с внешними партнерами в области налогов — исключительно об избежании двойного налогообложения. Нет ни одного соглашения об обмене налоговой информацией с офшорами. А именно такие соглашения в современной мировой практике — основной инструмент вывода деятельности компаний из «офшорной тени».

Следовательно, первым шагом должно стать заключение с офшорами соглашений об обмене информацией. Это позволит получить достоверную картину офшорной деятельности российских компаний. В противном случае разрабатываемые в настоящее время антиофшорные меры не будут эффективными. Следующим шагом могли бы стать рекомендации бизнесу переводить активы в офшорные юрисдикции, с которыми заключены соглашения об обмене налоговой информацией по модели транспарентности, выработанной ОЭСР.

3. Часть экспертов предложила распространить контроль государства на компании российского происхождения, зарегистрированные в офшорах. По сути, это означало бы введение в российское законодательство элемента экстерриториальности. Офшорная компания российского происхождения должна будет выполнять требования российского законодательства по отчетности и предоставлению информации об участниках компании (акционеры, вкладчики, выгодоприобретатели), если эта компания отвечает хотя бы одному из следующих критериев: учреждена по российским законам, имеет местом нахождения Российскую Федерацию, осуществляет основную деятельность на территории Российской Федерации.

Такие шаги были бы аналогичны законам в отношении офшоров, принятым в последнее время рядом развитых стран, в частности США (Закон 2010 г. «О налоговой дисциплине в отношении зарубежных счетов»).

В то же время другие участники ситуационного анализа высказали сомнения в действенности указанной меры. В случае США реализация принципа экстерриториальности, по сути дела, обеспечена их возможностью действовать с позиции силы, что для России пока нереально.

4. Поддержку получило предложение активизировать участие России в международном сотрудничестве по повышению прозрачности офшоров. Такое сотрудничество будет связано и с определенными обязательствами для России по раскрытию информации о крупных российских компаниях.

5. Предложено пойти на формирование «черного списка» зарубежных банков, в частности прибалтийских, участвующих в сомнительных финансовых схемах с российскими компаниями и банками. Эти меры полностью соответствовали бы мировой практике.

6. Не было достигнуто согласия по предложению ввести особый офшорный режим для российских компаний с государственным участием. По мнению большинства экспертов, госкомпании, как это принято во всем мире, должны работать в той же коммерческой среде, что и частные.

7. Некоторые эксперты подняли вопрос о создании собственной международной офшорной зоны в Калининградской области. Но такое предложение не было поддержано большинством участников. Высказывались сомнения насчет конкурентоспособности такой зоны. Вопрос требует дальнейшего изучения.

8. Единодушную поддержку получило предложение о более широком привлечении бизнеса к обсуждению мер по выводу российской экономики из офшорной тени.

Что такое ОФФШОР?

Что такое оффшор?

По сути, термин оффшор (офшор) является скорее экономико-географическим, нежели юридическим. В XIX веке в Великобритании было принято решение, что местом расположения компании нужно считать ту страну, откуда производится управление ею. Таким образом, территориально компания может находиться в стране, но если ею владеют нерезиденты страны, и в самой стране компания никакой деятельности не осуществляет, то она находится вне досягаемости налоговых органов и не выплачивает никаких налогов в стране регистрации. Это и есть так называемый оффшор.

Какие цели преследуют оффшорные компании?

Можно выделить несколько целей создания оффшорных компаний.

Цель №1: Необходимость оптимизировать налоги. Если компания участвует во внешнеэкономической деятельности, то оффшор может быть для нее очень хорошим выходом не только благодаря отсутствию налогов, но и потому, что значительно упрощается документооборот, ускоряются финансовые потоки. Кроме того, компания защищена от произвола налоговых органов. Последнее играет роль далеко не всегда, однако для России данная ситуация весьма характерна. Таким образом, офшор в данной ситуации выступает в качестве посредника.

Цель №2: Потребность в конфиденциальности. Если человек обладает какими-то крупными средствами, которыми он хочет пользоваться по своему усмотрению, но при этом сохраняя конфиденциальность, единственным выходом для него становится оффшорная компания. Разумеется, можно открыть счет в одном из многочисленных местных и зарубежных банков, но при этом есть вероятность нарушения конфиденциальности (личный счет, личная кредитная карта и др.). Помимо этого владелец банковского счета ограничен в свободе пользования им. В таких ситуациях прибегают к оффшору еще и для сбережения средств от нестабильной политической обстановки – оффшорные зоны как правило представляют собой маленькие слаборазвитые государства, в которых политическая обстановка железно стабильна. И вот владелец средств выбирает юрисдикцию, регистрирует компанию, получает право распоряжаться ее счетом, и при этом никто не знает, что помимо всего прочего он является еще и владельцем компании.

Цель №3: Импорт основных средств. Если компании нужно импортировать основные средства, и при этом ее директора не хотят выплачивать таможенные расходы и НДС, основные средства просто вносятся в документы как уставной фонд совместного предприятия и покупаются на оффшорную компанию. В этом же случае используется и лизинг, который позволяет выводить за границу проценты.

Цель №4: Не платить резидентские налоги. В большинстве стран выплаты налогов с прибыли производится при условии проживания человека в стране в течение определенного периода. Одним днем меньше – и налогов можно не опасаться. Таким образом можно перестать платить налоги вовсе, а можно уберечь от них какую-то часть доходов. В любом случае, данный вариант является весьма и весьма популярным, особенно среди людей, которые не привязаны к одной стране и работа которых позволяет им проводить время за границей.

Типы оффшорных зон

Есть несколько классификаций оффшорных зон, и по одной из них оффшорные зоны делятся на юрисдикции с низкими или нулевыми налоговыми ставками для нерезидентных компаний и на юрисдикции, предоставляющие налоговые льготы.

К юрисдикциям с низкими или нулевыми налоговыми ставками относятся Гибралтар, Кипр, Лихтенштейн, Гонконг, Уругвай, Болгария, Нидерландские Антильские острова, Люксембург, Лихтенштейн. Плюсом этих государств являются низкие или нулевые налоговые ставки, минусом же вы ступает тот факт, что необходимо ведение и подача в государственные органы финансовой отчетности. К юрисдикциям, предоставляющим налоговые льготы, относятся Великобритания, Австрия, Италия, США, Нидерланды, Турция, Израиль, Швейцария. Все эти страны заключили договоры об избежании двойного налогообложения. Классическими оффшорами считаются Британские Виргинские острова, Сейшелы, Белиз, Панама. Здесь от владельца компании требуется только лишь ежегодный взнос, а уровень конфиденциальности обеспечивается очень высокий.

Хоть понятие «оff shore» и говорит о том, что деньги находятся где-то далеко, однако оффшорные зоны могут быть и внутренними. Офшор внутри государства не такое уж и редкое явление – в США оффшорными зонами являются штаты Делавэр, Невада и Вайоминг; в Великобритании это острова Мэн, Гернси и Джерси; в Португалии остров Мадейра; в Швейцарии кантоны Цуг, Нематель, Фрибург; Россия — Ингушетия, Калмыкия, Алтай. Это так называемые нестандартные оффшоры, каждый из которых имеет свою собственную политику и может предъявлять разные требования к владельцам оффшорных компаний.

По неофициальной классификации оффшорных зон они делятся на:

- Оффшоры с отсутствие налогов и не требующие отчетности. Власти никак не контролируют деятельность оффшорных компаний, что предоставляет им высокий уровень свободы и конфиденциальности, но вместе с тем приводит к тому, что солидные компании и банки не хотят иметь с ними отношений.

- Оффшорные зоны повышенной респектабельности – государство здесь осуществляет финансовый контроль и предоставляет налоговые льготы, но вместе с тем компания в этой зоне имеет некоторую престижность.

- Нестандартные офшоры.

По официальной классификации все несколько проще:

- Цивилизованные оффшоры (Люксембург, Кипр, Сингапур, Ирландия, Великобритания и т.д.) – их отличие в отсутствии резервирования операций

- Менее цивилизованные (Белиз, Британские Виргинские острова, Монако, Панама и т.д.) — размер резервирования операций составляет 50%

- Нецивилизованные (Вануату, Науру, Лихтенштейн, Черногория, Андорра и т.д.) – 100% резервирование.

Оффшорная компания

Если ранее оффшорные компании в основном использовались в качестве инструмента вывоза капитала, то сегодня основным их предназначением выступает стабилизация платежей, упрощение документооборота, самофинансирование, покупка недвижимости за рубежом и т.д. Не менее популярна оффшорная компания и в качестве механизма внесения инвестиций. Оффшорная компания является самостоятельным юридическим лицом и осуществляет деятельность в согласии с законами страны базирования. Важную роль играет выбор страны регистрации, так как это вопрос не только удобства работы, но и престижа. Самостоятельно зарегистрировать компанию в оффшорной зоне можно, однако гораздо более распространенной является практика, когда покупаются уже готовые оффшоры. Владельцем такой компании может быть физическое или юридическое лицо, нерезидент страны регистрации. При этом страны могут предъявлять различные требования относительно налоговых выплат, документооборота, отчетности, уставного капитала, количества минимальных владельцев и т.д. и т.п. Оффшорная компания получает юридический адрес в стране регистрации, получает право осуществлять деятельность в любых странах мира кроме самой страны регистрации, может открывать счета в любых банках мира, иными словами – вести полноценную деловую деятельность.

//www.cons-systems.ru/

Регистрация ОФФШОРНОЙ КОМПАНИИ И ОТКРЫТИЕ СЧЕТА

Регистрация ОФФШОРНОЙ КОМПАНИИ И ОТКРЫТИЕ СЧЕТА создатель Reviews 4you1. Оффшорные компании

1.1. горячие запросы

1.1.1. регистрация оффшорных компаний открыть оффшорную компанию купить оффшорную компанию открытие оффшорной компании создание оффшорных компаний зарегистрировать оффшорную компанию оффшорные компании панама учредитель оффшорная компания как создать оффшорную компанию продажа оффшорных компаний использование оффшорных компаний документы оффшорных компаний оффшорная компания на кипре готовые оффшорные компании ведение оффшорной компании схемы оффшорных компаний договор оффшорных компаний услуги оффшорных компаний международная оффшорная компания организация оффшорной компании участие в оффшорных компаниях покупка оффшорной компании оффшорная компания мчп продать оффшорную компанию оффшорная компания преимущества оффшор оффшорные компании купить оффшорную компанию в москве управление оффшорной компанией перевод оффшорной компании оффшорные компании одессы открыть компанию в оффшорной зоне оффшорная компания в оаэ регистрация оффшорных компаний в новосибирске регистрация оффшорных компаний в москве купить готовую оффшорную компанию регистрация компаний в оффшорных зонах присоединение к оффшорной компании отчетность оффшорных компаний открытие оффшорной компании в европе стоимость оффшорной компании выписки по оффшорным компаниям оффшорная компания 44 фз

1.2. инфо запросы

1.2.1. оффшорная компания это простыми словами не является оффшорной компанией российские оффшорные компании оффшорные компании россии компании в оффшорных зонах участник не является оффшорной компанией деятельность оффшорных компаний оффшорная компания налоги список оффшорных компаний декларация не оффшорная компания декларация компания не является оффшорной компанией налогообложение оффшорных компаний российские компании и оффшорный бизнес определение оффшорной компании участник аукциона не является оффшорной компанией правовой статус оффшорных компаний риски оффшорных компаний оффшорные компании работа оффшорные компании москва не является оффшорной компанией 44 фз бенефициар оффшорных компаний оффшорные юрисдикции компаний оффшорные компании примеры директора оффшорных компаний крупнейшие оффшорные компании владельцы оффшорных компаний ликвидация оффшорных компаний участник закупки не является оффшорной компанией понятие оффшорной компании как проверить оффшорную компанию проверка оффшорной компании оффшорные зоны российские компании и оффшорный бизнес что такое оффшорная компания простым языком создание оффшорных компаний считается банк для оффшорной компании акции оффшорной компании виды оффшорных компаний база оффшорных компаний оффшорные компании гонконг ведение бизнеса через оффшорные компании это особенности оффшорных компаний оффшорная компания википедия декларация не является оффшорной компанией образец оффшорная компания характеристика как работает оффшорная компания реестр оффшорных компаний что значит оффшорная компания названия оффшорных компаний плюсы оффшорных компаний ликвидация оффшорной компании белиз выдам займ оффшорной компании может ли ип быть оффшорной компанией что дает оффшорная компания правовой статус оффшорных компаний в мчп налогообложение оффшорных компаний в россии правовой режим оффшорных компаний и трастов оффшорные морские компании оффшорный компании чем занимаются учредитель оффшорная компания риски оффшорные страховые компании банкротство оффшорной компании правовой статус оффшорных зон и компаний обналичка с использованием оффшорных компаний выгода и преимущества регистрации оффшорной компании что означает оффшорная компания обеспечение открытости и доступности информации оффшорных компаний как купить квартиру на оффшорную компанию как зарегистрировать оффшорную компанию самому зарплата директора оффшорной компании где лучше открыть оффшорную компанию недостатки оффшорных компаний принцип работы оффшорных компаний порядок расчетов с компаниями оффшорной юрисдикции как узнать конечного бенефициара оффшорной компании как судится с оффшорной компанией как платят налоги оффшорные компании в россии номинальный сервис оффшорных компаний оффшорная компания реферат способы использования оффшорных компаний

2. Оффшорный счет

2.1. горячие запросы

2.1.1. payday оффшорный счет готовые оффшорные компании с уже открытыми счетами как открыть оффшорный счет купить оффшорную компанию со счетом купить оффшорный счет открытие оффшорного счета открытие оффшорной компании со счетом открытие оффшорной компании со счетом москва открытие счета для оффшорной компании открытие счетов в оффшорных банках открыть оффшорный банковский счет открыть оффшорный счет онлайн открыть оффшорный счет частному лицу открыть счет в оффшорном банке открыть счет на оффшорную компанию оффшорная компания с открытым счетом оффшорная компания со счетом оффшорные банковские счета оффшорные счета зоны оффшорный счет оффшорный счет на физическое лицо пейдей 2 оффшорный счет счет в оффшорном банке счет в оффшорном банке физическому лицу счет в оффшорном банке частному лицу счет для оффшорной компании

2.2. инфо запросы

2.2.1. payday 2 для чего нужен оффшорный счет вывод денег с оффшорных счетов деньги на оффшорном счету для чего нужен оффшорный счет зачем нужен оффшорный счет зачем нужен оффшорный счет в payday зачем нужен оффшорный счет в payday 2 зачем оффшорный счет в payday 2 как снять деньги с оффшорного счета можно ли получать зарплату на оффшорный счет обналичивание оффшорных счетов открыть оффшорный счет в гонконге оффшорный счет в payday 2 как снять оффшорный счет это википедия что значит оффшорный счет что такое оффшорный счет в payday 2

Создание и регистрация оффшорной компании с банковским счетом [Руководство]

[ОБНОВЛЕНО в 2020 году] Все, что вам нужно знать о процессе регистрации оффшорной компании

Содержание:

Что такое создание оффшорной компании?Оффшорная компания — это организация , созданная за пределами страны, в которой осуществляется ее основная деятельность. Термин «оффшор» означает, что компания действует как нерезидент в том месте, где она создана или зарегистрирована.

Еще одной важной особенностью создания оффшорной компании является то, что обычно члены и директора компании проживают за пределами страны, в которой компания зарегистрирована, что дает юридическому лицу статус нежилого.

Определение оффшорной компании, однако, не является точным, так как оно во многом зависит от сферы деятельности предприятия и юрисдикции, в которой оно было зарегистрировано.

Многие страны полностью опускают слово «офшор» в постановлениях о компаниях, даже если организация может функционировать аналогично компании, например, Мальта, Кипр, Шотландия или Англия.

Вот что сбивает с толку индустрию офшорных пластовых услуг; поскольку многие современные финансовые центры, такие как Люксембург, Кипр и Мальта, имеют международные коммерческие организации, которые пользуются многими из тех же преимуществ в отношении налоговых льгот и корпоративной гибкости, что и традиционные Карибские налоговые убежища, даже если они находятся в Европе.

Однако есть некоторые отличительные особенности, которые отделяют традиционные оффшорные юрисдикции от современных «оншорных» финансовых центров, а именно: меньшее количество требований к отчетности, публичные реестры, которые не открыты для общественности, и в целом налоговые убежища предлагают больше налоговых льгот. возможности.

Несмотря на эти различия, многие из тех же финансовых операций и офшорных корпоративных услуг можно найти в обоих типах оффшорных юрисдикций, таких как создание кэптивных страховых фондов, хедж-фондов, банковских счетов и паевых инвестиционных фондов и многих других.

Различия между отечественными компаниями и компаниями-нерезидентами Оффшорные компании функционируют так же, как и любая другая компания в современном оншорном или национальном финансовом центре, и могут вести практически такую же коммерческую деятельность, иметь схожую структуру управления, выпускать акции для акционеров и т. Д.- основное различие между оншором и офшором заключается в структуре налогообложения, уровне конфиденциальности и степени защиты.

Однако на самом деле здесь нет четких границ, поскольку офшорные финансовые услуги и корпоративные законы можно найти в современных оншорных финансовых центрах.

Например, штат Делавэр в США является одним из наиболее исторически значимых корпоративных налоговых убежищ.

Его простая юридическая структура и благоприятные законы о корпоративном налогообложении были сформированы в начале 20-го века, чтобы сделать его привлекательным и легким для создания и управления корпорацией.

В результате на сегодняшний день около 60% компаний из списка Fortune 500 зарегистрированы в Делавэре, что делает Америку одним из крупнейших налоговых убежищ в мире.

Панама черпает вдохновение в корпоративных законах США, изначально созданных по образцу Делавэра в 1927 году, которые эволюционировали и включают в себя прогрессивные правила ведения бизнеса из Лихтенштейна, создавая оффшорный финансовый центр, в котором есть части обоих миров.

Многие страны стремятся привлечь иностранный бизнес и инвесторов, сделав корпоративное и налоговое законодательство дружественным для физических лиц-нерезидентов и международных корпораций.

Оффшорные юрисдикции предоставляют иностранным компаниям статус освобожденных от налогов при условии, что они ограничивают коммерческую деятельность за пределами юрисдикции и не участвуют в каких-либо деловых операциях с местными резидентами.

Кроме того, корпоративные законы многих офшорных юрисдикций составлены для обеспечения конфиденциальности клиентов, детали которых обычно не разглашаются общественности, фишинговым кредиторам или навязчивым иностранным сторонам.

Это не означает, что ваши данные никогда не будут переданы, поскольку это зависит от того, является ли страна участником каких-либо TIEA, подписанных с вашей основной страной проживания, что облегчает автоматическую налоговую информацию, или является ли она стороной, подписавшей CRS.И то и другое значительно затрудняет сохранение анонимности.

Хотя такие места, как Панама и Невис, известны законами о банковской тайне и жесткими положениями о защите активов, они не будут раскрывать ваши данные или заставлять вас сообщать что-либо в свою страну, однако проблема заключается в стране, в которой вы проживаете, которая может потребовать от вас чтобы сообщить о своих зарубежных доходах, активах или компаниях.

В этой ситуации единственный способ полностью освободиться от рабства требований отчетности и налогообложения в вашей стране — это переехать в другую страну и стать основным налоговым резидентом страны, которая не облагает налогом иностранный заработанный доход.

Конфиденциальность и защита активов в офшорных компанияхКонфиденциальность в сегодняшней оффшорной индустрии не означает полной анонимности в том виде, в котором она используется, это означает, что ваши активы и бизнес-структура не открыты для общественности, не передаются и не передаются любопытным организациям, кредиторам, юристам или кому бы то ни было. спрашиваю.

Если вы пытаетесь скрыть свои деньги от правительства. Позвольте мне остановить вас, поскольку вы всегда должны соблюдать налоговое законодательство своей страны.

Если ваша страна является участником Общего стандарта отчетности (CRS) или имеет какие-либо соглашения об обмене налоговой информацией (TIEA) с офшорной юрисдикцией, в которой находится ваша компания, то вполне вероятно, что ваше правительство уже имеет доступ к вашей налоговой информации.

- Конфиденциальность в оффшорных компаниях — это не сокрытие от правительства, а конфиденциальность, чтобы недобросовестные люди, необоснованные судебные иски, угрозы, супруги, судебные споры и т. Д. Не имели доступа ни к вашей компании, ни к вашим активам.

Несмотря на изменения в международной системе, формирующие правильно структурированную оффшорную компанию с банковским счетом, все еще существуют налоговые преимущества, уровни безопасности и защиты активов при правильном проектировании, которых нет ни в одной местной местной компании.

Кто угодно получит выгоду от включения оффшорной компании . Если мы вспомним, что оффшорные компании не обязательно должны быть учреждены в какой-нибудь модной международной компании Каймановых островов (хотя на самом деле Кайманы намного менее причудливы и экзотичны, чем следует из названия).

Если вы американец и создаете компанию на Кипре, это считается оффшорной компанией.

Иностранная компания, учрежденная в стране, отличной от страны вашего проживания, для всех намерений и целей считается оффшорной компанией.

Путаница, которая возникает у большинства людей, связана с тем, что термин оффшорные компании и нелегальность очень тесно связан с терминами. Будь то отмывание денег, уклонение от уплаты налогов или прямая торговля наркотиками, средства массовой информации проделали огромную работу по дезинформации людей.

Оффшорные компании действуют как обычные компании, но удерживаются для целей налогообложения за пределами финансовой системы, в которой они созданы, что дает им определенные преимущества.

Оффшорные компании часто используются теми, кто владеет глобальной, интернет-компанией, цифровой компанией или компанией, предоставляющей услуги.

Он также может выступать в качестве холдинговой компании для активов или банковских счетов, для владения физической собственностью, интеллектуальной собственностью, патентами или инвестициями, а также для многих других видов финансовой и инвестиционной деятельности.

Полученные выгоды будут определяться в первую очередь тем, чего человек надеется достичь.

В то время как почти все надеются снизить налоги. Не обязательно, чтобы все уплачивали налоги с 40% до 0% в одночасье. Хотя любой может открыть компанию в оффшоре, не все получают одинаковые преимущества.

Физические лица выбирают оффшорные компании по любому количеству причин. Иностранные юрисдикции обеспечивают уровень защиты активов и безопасности, который обычно не встречается в традиционных «оншорных» юрисдикциях.

Это связано с тем, что оффшорные финансовые центры имеют благоприятные корпоративные законы и либеральные правила, которые дают возможность компаниям существовать без ограничительных требований, высоких накладных расходов и обременительной политики раскрытия информации.

В таких странах действуют защитные правовые системы, которые позволяют защищать активы клиентов-нерезидентов, которые ввозят свой капитал в страну. Защита активов дает иностранным инвесторам безопасность, необходимую для безопасного инвестирования в иностранную страну. В результате многие зарубежные банковские и финансовые системы создали набор строгих правовых кодексов для защиты отрасли.

К ним относятся простота процедур регистрации, гибкость управления, усмотрение финансового учета и номинальные услуги, и это лишь некоторые из них. В следующем разделе мы обсудим это более подробно.

Какому типу бизнеса выгодна оффшорная компания?Это действительно зависит от того, какой у вас бизнес, где вы проживаете и чего вы надеетесь достичь, перейдя в офшор. Некоторые люди, которые могут извлечь наибольшую выгоду от иностранной компании, — это те, кто ведет бизнес и финансовую деятельность в:

- Офшорные сбережения и инвестиции

- Форекс и торговля акциями

- Электронная коммерция

- Компания профессиональных услуг

- Холдинговая компания

- Интернет-услуги

- Международная компания

- Цифровая компания

- Международная торговля

- Право собственности на интеллектуальную собственность

Компании, учрежденные в зарубежной стране или ведущие бизнес за пределами страны проживания, лучше всего подходят для международных компаний, а также для предприятий с глобальной или нелокализованной структурой, таких как отрасли интернет-услуг, а также поставщиков услуг и консультанты, брокеры и валютные трейдеры.

Интернет-бизнес и все, что не зависит от физической инфраструктуры, работает лучше всего, поскольку дает человеку больше возможностей для смены местоположения и не зависит от страны проживания при определении своего налогового бремени.

Например, даже если вы являетесь гражданином страны с высокими налогами, если у вас есть паспорт Великобритании, вы живете в Таиланде, ведете онлайн-торговлю электронной коммерцией, где вы обрабатываете онлайн-платежи в третьей стране, вы можете зарегистрировать бизнес и иметь оффшорный банк в Гонконге, где вы могли бы минимизировать общее налоговое бремя гораздо больше, чем если бы вы жили, работали и имели свою компанию в Великобритании.

Определяющая черта для большинства людей, желающих полностью освободиться от налогов, будет зависеть от страны вашего проживания. Хотя большинство людей могут быть не готовы переехать в другую страну, чтобы избежать налогообложения, это может оказаться не так сложно, как может показаться.

Для современного предпринимателя, чтобы наилучшим образом воспользоваться своей финансовой свободой, наиболее надежной стратегией является формирование глобального мышления путем создания оффшорного образа жизни с максимальным увеличением вашего международного рычага за счет диверсификации своего места жительства, компании и счетов в нескольких юрисдикциях.

Преимущества регистрации оффшорной компанииОффшорная компания имеет множество преимуществ для клиентов, желающих участвовать в международной финансовой торговле и инвестиционной деятельности.

В зависимости от конкретной оффшорной юрисдикции оффшорные компании могут иметь следующие особенности и преимущества:

- Легкость регистрации

- Процедуры регистрации и регистрации очень просты и в некоторых случаях могут занимать всего 24–48 часов.Это, конечно, требует, чтобы вы подготовили и предоставили всю необходимую документацию, прежде чем подавать документы о регистрации в соответствующие органы.

- Минимальная комиссия

- Очень низкие сопутствующие сборы после начальных затрат; во многих юрисдикциях сборы составляют от 200 до 300 долларов США в год.

- Гибкое управление и минимальные требования к отчетности

- Требуется минимальное количество директоров и акционеров.Финансовая отчетность, информация о счете и годовая отчетность также часто не требуются или остаются минимальными.

- Отсутствие валютного контроля

- В большинстве юрисдикций нет ограничений на обмен иностранной валюты.

- Благоприятное местное корпоративное законодательство

- Многие офшорные юрисдикции имеют благоприятную правовую базу для продвижения и поощрения роста офшорной индустрии и иностранных инвестиций, что поддерживает и дает компаниям высокую степень гибкости.

- Высокая конфиденциальность

- Сведения о владельцах, счетах и финансовая информация остаются конфиденциальными, хотя и в разной степени, в зависимости от юрисдикции. Некоторые из них имеют минимальную общедоступную информацию (Гонконг и Новая Зеландия), тогда как в (Невис, Панама, Сейшельские острова) публичная информация полностью отсутствует. Наличие и использование номинальных акционеров и директоров дает вам большую анонимность.

- Налоговые льготы

- Большинство юрисдикций предлагают корпоративные налоги от нуля до низких, с исключением большинства других налогов, таких как налог на прибыль, продажи, прирост капитала, добавленную стоимость, налог на наследство, налог на дарение и гербовый сбор.

- Свобода инвестиционных возможностей