Вся правда о долларовой ипотеке в «Игре на понижение»

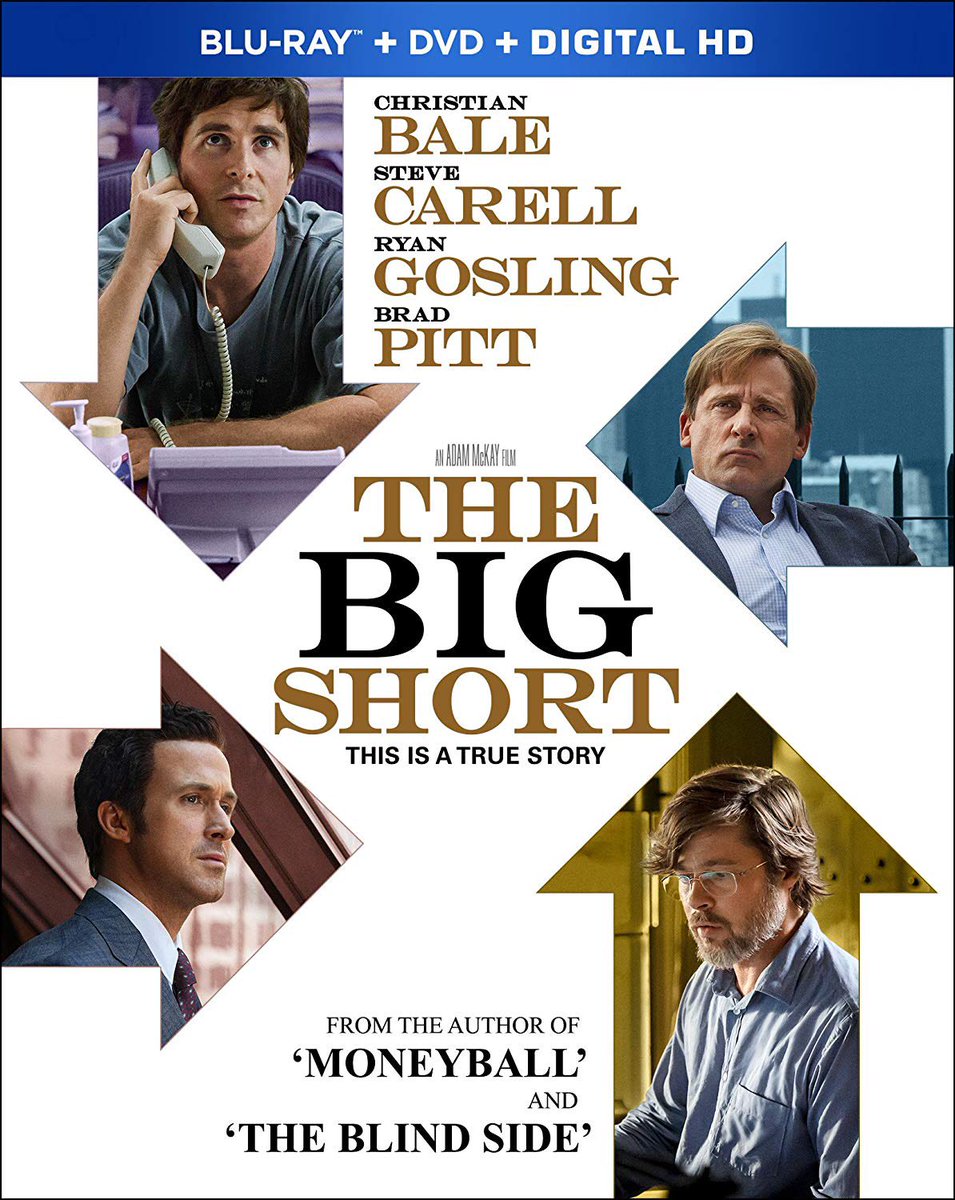

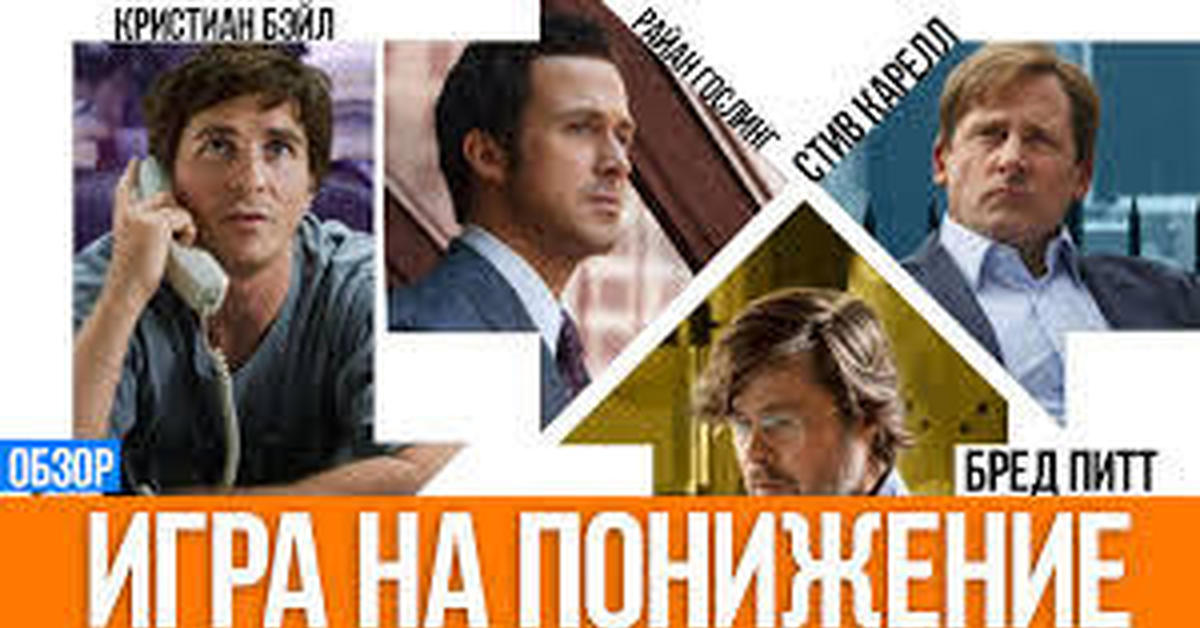

Знаете, что такое синтетические обеспеченные долговые обязательства? Я не знаю, но поп-звезда Селена Гомес готова объяснить в «Игре на понижение» – фильме, который комедиограф Адам Маккей снял по мотивам одноименной книги про ипотечный кризис 2007 года. Нон-фикшен? Экономика? Скучно? Ни разу.

Райан Гослинг

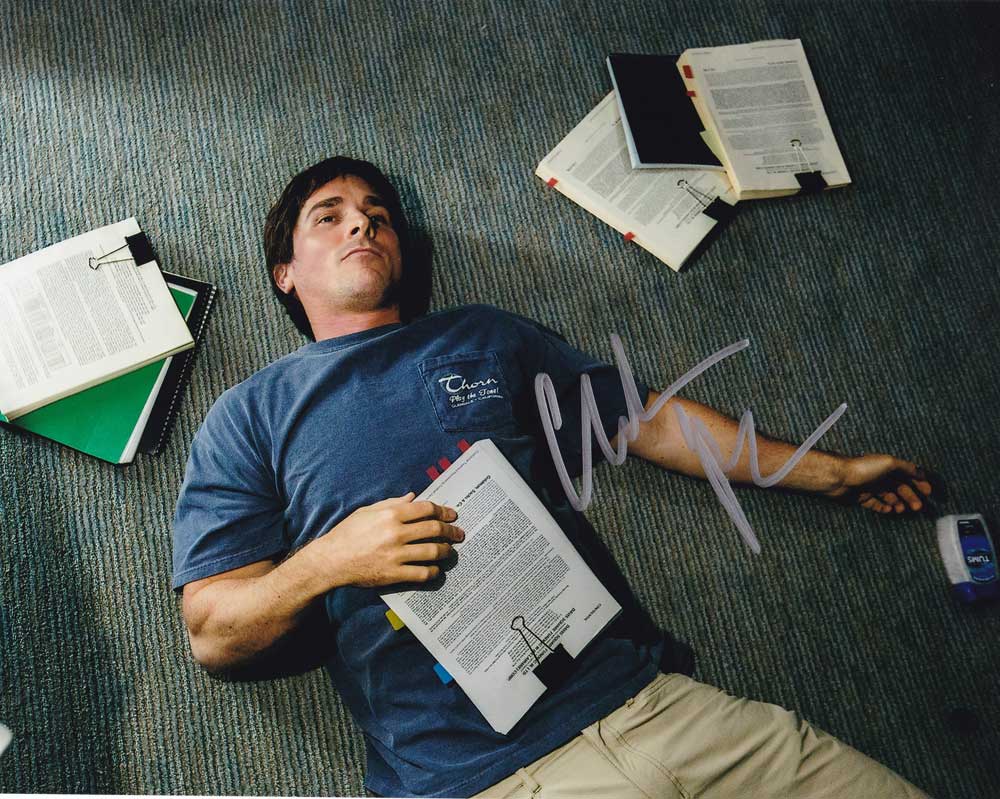

И наконец, еще один претендент на роль героя – персонаж Кристиана Бейла: основатель хедж-фонда Scion Capital Майкл Бьюрри. Это он заметил, что ипотечный рынок давно превратился в пузырь, и придумал способ игры против пузыря, рассчитанный на обвал ипотечного кредитования. Бейл играет финансиста со стеклянным глазом, синдромом Аспергера и любовью к очень тяжелой музыке так, что с первой же сцены вспоминается «Американский психопат» – прославившая его экранизация важнейшего документа в истории обличения мира наживы и чистогана. Но Бьюрри никого не собирается расчленять. Во всяком случае не буквально: он просто любит и умеет считать, и его расчеты показали, что настало время поставить против всеобщего счастья.

Человек, который без малейших угрызений совести улучил возможность обогатиться на обнищании миллионов людей, мало похож на героя.

Драма? Биржевой триллер? Скорее, сатира, а еще точнее – байки из склепа с моралью. До того как взяться за документальную книгу про обвал рынка ипотеки в США, Маккей несколько лет трудился в авторской команде телевизионного комедийного шоу «Субботним вечером в прямом эфире» (Saturday Night Live), а потом писал и снимал кино с Уиллом Ферреллом: «Телеведущий: Легенда о Роне Бургунди», «Рики Бобби: Король дороги», «Сводные братья», «Копы в глубоком запасе». Еще у них с тем же Ферреллом есть сайт – Funny or Die называется, то есть «Смешно или умри». Преимущественно он состоит из смешных (или не очень) видеороликов и статей, пародирующих новые медиа. Например, материал «10 советов, как пережить весеннюю депрессию, от депрессивных людей», состоящий из образцово идиотских реплик, или «Репортаж о представленности национальных меньшинств на раздаче «Порно-Оскаров». Такой вот человек взялся перенести на экран содержание книги Майкла Льюиса «Большая игра на понижение. Тайные пружины финансовой катастрофы». И превратил ее в праздник.

Например, материал «10 советов, как пережить весеннюю депрессию, от депрессивных людей», состоящий из образцово идиотских реплик, или «Репортаж о представленности национальных меньшинств на раздаче «Порно-Оскаров». Такой вот человек взялся перенести на экран содержание книги Майкла Льюиса «Большая игра на понижение. Тайные пружины финансовой катастрофы». И превратил ее в праздник.

Ощущение праздника обеспечивают запредельный цинизм происходящего, асоциальность персонажей, бешеный ритм, задаваемый монтажом и регулярными включениями спидметалла на саундтреке, и камера, за которой стоял Барри Экройд – оператор «Ветра, который качает вереск», «Повелителя бури» и следующего боевика про Джейсона Борна. Ближайший аналог «Игры на понижение» – это «Волк с Уолл-стрит», но Скорсезе педалировал наркотический угар и личную драму человека, который заработал денег, однако не может толком придумать, на что их потратить. Здесь же показывают людей трезвых, пусть и не вполне уравновешенных, а угар порождает сама реальность. Одна из самых популярных реакций на происходящее в «Игре на понижение» – это возглас: «Не может быть, чтобы никто не понимал, что происходит». Другая – благородная ярость. Вслед за автором книги режиссер предлагает два варианта интерпретации причин катастрофы: злой умысел и тупость жадных людей. Истина, вероятно, где-то посередине.

Этот фильм – страшная энциклопедия в веселых картинках. Здесь сыпят терминами: «кредитный дефолтный своп», «ипотечные ценные бумаги», «субстандартные закладные», а потом Гослинг поворачивается к камере и, глядя с экрана прямо в зал, говорит: «Непонятно? Ничего страшного, сейчас актриса Марго Робби в джакузи все объяснит». И актриса Марго Робби в джакузи (в сценарии была Скарлетт Йоханссон под струями водопада) объясняет. Робби, кстати, играла вторую жену героя ДиКаприо в «Волке с Уолл-стрит» – такой вот привет. Потом то же самое проделывают уже упомянутая Селена Гомес и популярный американский шеф-повар Энтони Бурден.

Здесь сыпят терминами: «кредитный дефолтный своп», «ипотечные ценные бумаги», «субстандартные закладные», а потом Гослинг поворачивается к камере и, глядя с экрана прямо в зал, говорит: «Непонятно? Ничего страшного, сейчас актриса Марго Робби в джакузи все объяснит».

Все они наглядно объясняют, как рынок дошел до того, что кредиты на дома выдавались людям без стабильного дохода, контролирующие органы не контролировали, а крупные банки с готовностью приняли от героев ставки на обвал этой пирамиды, не особо задумываясь, отчего это кто-то разуверился в стабильности ипотечной системы. И конечно, это кино, снятое в мире, где можно пожурить людей за беспечность, но гнев обрушить на банки, которые выйдут сухими из воды, когда миллионы беспечных потеряют дома. Судя по комментариям под историями о российских валютных ипотечниках, многие отечественные зрители позицию авторов «Игры на понижение» могут не понять.

Фото: кадры из фильма

Часто проверяете почту? Пусть там будет что-то интересное от нас.

Герой «Игры на понижение» предупредил об опасности акций GameStop :: Новости :: РБК Инвестиции

С начала года низколиквидные акции GameStop выросли почти на 700%. Финансист Майкл Бьюрри назвал ситуацию с бумагами неестественной и опасной

Фото: Bruce Bennett / Getty Images

Американский финансист Майкл Бьюрри предупредил, что ралли в акциях сети магазинов по продаже видеоигр GameStop вышло из-под контроля. Об этом сообщает Bloomberg.

Об этом сообщает Bloomberg.

Майкл Бьюрри — один из первых, кто предсказал падение рынка недвижимости и ипотечного кредитования, которое вызвало финансовый кризис 2008 года. На основании своего прогноза Бьюрри сделал ставку против американского рынка недвижимости, заработав в результате для инвесторов своего фонда $700 млн. Его история рассказана в фильме «Игра на понижение». Роль Бьюрри сыграл Кристиан Бейл.

«То, что происходит сейчас, должно иметь правовые и регуляторные последствия. Это неестественно, безумно и опасно», — сказал финансист.

В комментарии агентству Бьюрри отметил, что не держит ни коротких, ни длинных позиций в акциях GameStop. К ноябрю 2020 года фонд Бьюрри владел 1,7 млн акций сети магазинов на $17 млн, следует из заявления, поданного в Комиссию по ценным бумагам и биржам США. К настоящему времени этот пакет бумаг вырос примерно до $252 млн. Рост менее чем за четыре месяца составил 1380%, подметил Business Insider.

Частные инвесторы взвинтили акции GameStop. Обсуждали компанию в RedditВ моменте 25 января бумаги сети взлетали на 144%, а торги трижды приостанавливали. По данным S3 Partners, на ставках против GameStop «шортисты» потеряли более $6 млрд.

По данным S3 Partners, на ставках против GameStop «шортисты» потеряли более $6 млрд.

Торговая сессия 26 января закрылись ростом на 92,71%. Стоимость бумаг выросла до $147,98. С начала года рост составил 685%.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной»Игра на понижение рекламных ставок — Академия Aitarget

Основы Facebook-рекламы для рынка трейдинга

Статья была впервые опубликована на Rusbase.

Facebook-реклама стоит на четырех опорах: ставка, таргетинг, воронка и креатив. Их надежность в рекламе сравнима с важностью стратегии ставок на бирже.

Чтобы опоры не пошатнулись, а Facebook-реклама не обернулась растратой бюджета, мы разработали пошаговый план создания крепкого рекламного фундамента специально для финтех-компаний.

Установите Facebook Pixel и/или SDK

Facebook Pixel – фрагмент кода, который необходимо добавить на сайт для сбора статистики о действиях пользователей. Pixel расскажет, как они появились на сайте, какие разделы посетили, дошли ли до регистрации или другого целевого действия.

Имея данные о поведении пользователей на сайте, вы сможете показывать рекламу только тем, кто уже проявил интерес, и с наибольшей вероятностью станет вашим клиентом. С помощью данных Pixel можно создавать и Lookalike аудитории, которые позволят таргетироваться на новых пользователей, похожих по поведению и интересам на посетителей сайта.

Чтобы получать данные о пользователях мобильных приложений, используйте Facebook SDK. Он работает так же, как Pixel для сайтов, собирая статистику действий потенциальных клиентов.

После установки убедитесь, что всё работает правильно, используя наш чек-лист.

Определите воронку продаж

Чтобы усовершенствовать взаимодействие с клиентом, необходимо составить четкое представление о его пути от первого контакта с вашей компанией до открытия счета. Составьте карту дорог, по которым ходят ваши клиенты. Например, пользователь видит рекламу, переходит на сайт, где кликает по разделам меню, регистрируется, открывает демо-счет, наконец, открывает реальный счет и регулярно его пополняет.

Продумайте, какие указательные знаки можно использовать на этом пути, чтобы довести до узкой части воронки как можно больше людей. Путешествие может начинаться и сокращаться в любой точке, например, когда пользователь сразу открывает реальный счёт, минуя демо-версию.

Чем больше шагов, тем больше вероятность потерять клиента, поэтому лучше дать ему возможность добраться до цели самым коротким путем. Например, объедините переход на сайт с регистрацией, используя формат Lead Ads: пользователь сможет оставлять контакты или оформлять счет уже в самом рекламном объявлении.

Разнообразьте рекламные форматы

По нашему опыту работы с финтех-компаниями, именно Lead Ads, как и Instant Experience (бывший Canvas), эффективнее всего работают на привлечение трейдеров.

Lead Ads

Когда этот формат настроен правильно, он снижает стоимость целевого действия. Заинтересованный продуктом потенциальный клиент заполняет Lead Form, а вы используете оставленный в самом объявлении контакт для дальнейшей связи.

Источник: Facebook

Instant Experience

Это полноэкранная реклама для мобильных устройств, или мини-лендинг, куда можно включить изображения, видео, слайд-шоу, Carousel или Collection. В этом формате можно показать разные сервисы компании и дать возможность пользователю хорошо изучить продукт, не выходя из социальной сети. Instant Experience подогревает интерес пользователей и повышает вовлеченность.

Источник: Facebook

Добавьте движения

Вместо статичных изображений мы советуем использовать видео. Согласно нашей практике, любое видео срабатывает лучше даже самой удачной и креативной картинки.Используйте динамическую составляющую в объявлениях

Чтобы усилить персонализацию креатива и вовлеченность пользователя, мы предлагаем использовать автоматическое обновление информации в рекламе. Например, покажите актуальные цены покупки и продажи на бирже и их изменение на рынке акций и валютных пар.

Например, покажите актуальные цены покупки и продажи на бирже и их изменение на рынке акций и валютных пар.

Это можно сделать с помощью фида, в который автоматически подгружаются необходимые данные. Например, когда вы показываете видео с графиком стоимости акций, кривая будет автоматически менять направление в зависимости от актуальной стоимости акций.

Автоматическое обновление цен можно добавлять как в Carousel и Instant Experience для статических изображений, так и в видео.

Динамическое видео с автоматической генерацией графика от Aitarget для брокера Capital.com

Выбирайте целевые действия, а не клики

Если вы где-то услышали, что конверсии напрямую зависят от количества кликов, забудьте! Это неправда. По данным внутреннего исследования Facebook’а*, корреляция кликов и целевых действий — менее одного процента.

Через оптимизацию на конкретное действие вы обучаете Facebook показывать рекламу тем пользователям, которые с наибольшей вероятностью совершат это действие. Целевое действие вашего рекламного объявления — это далеко не всегда клик, потому оптимизируйте кампанию на показатель, важный для вас как результат. Именно его стоимость необходимо снижать.

Информация из офиса Facebook

Делайте ставки осмысленно

Рекламная ставка определяет цену, которую вы платите за показ рекламного объявления. Ставка меняется от аукциона к аукциону, и сумма, в которую вам обойдется одна и та же реклама, будет разной.

Когда вы указываете рекламную ставку, обратите внимание на два ее типа. Вы можете выбрать одну из двух стратегий: довериться Facebook’у в оптимизации цены целевого действия или назначить ставку самостоятельно.

В первом случае алгоритм Facebook’а будет добиваться наименьшей стоимости целевого действия. Эта стратегия может привести к колебанию цен в зависимости от роста конкуренции на аукционе и неожиданному изменению ставки в бОльшую сторону.

В случае, когда для вас важно регулировать стоимость каждой конверсии, лучше подойдет ручная ставка. С ней вы добьетесь более предсказуемой стоимости целевых действий, при этом ставка никогда не поднимется выше определенного вами уровня.

Соблюдайте порядок в рекламном кабинете

Вы настроили Pixel, сформировали воронку, запустили эффектные креативы, сделали оптимизацию на конверсии, но это не все.

Чтобы сделать кампанию более эффективной, в первую очередь, необходимо провести А/B-тестирование результатов работы рекламы. Оно покажет, на какую аудиторию и с каким креативом таргетироваться лучше всего.

Далее проследите, чтобы аудитория адсетов в рамках одной кампании не пересекалась, иначе ваши объявления будут конкурировать друг с другом, а стоимость целевого действия — расти. Проверить пересечения аудитории позволит функция «Show audience overlap» в разделе «Audiences» Facebook Business Manager.

Мы предложили главные правила заведения успешной рекламной Facebook-кампании для финансовых брокеров, но каждый бизнес индивидуален. Наши эксперты будут рады предложить вам персональное решение для роста эффективности вашей рекламы.

Понижение ставки чревато взвинчиванием инфляции

экономистВладимир РожанковскийэкономистВладимир Рожанковский

Совет директоров Центрального банка решил сохранить действующую ключевую ставку на уровне 4,25% годовых. Об этом говорится в сообщении регулятора.

Об этом говорится в сообщении регулятора.

С середины 2019 года Банк России снижал ключевую ставку девять раз. За этот период суммарно Центральный банк снизил ее на 3,5 процентных пункта с 7,75%. По данным регулятора, уровень инфляции складывается в соответствии с прогнозами и, как ожидается, к концу 2020 года составит от 3,9% до 4,2%. В то же время эпидемиологическая ситуация в мире и в России ухудшается. «Ситуация на внешних финансовых и товарных рынках остается неустойчивой, возможно сохранение повышенной волатильности и в ближайшее время, в том числе с учетом геополитических факторов», — отмечают в Центральном банке.

Корреспондент «Актуальных комментариев» спросил у исполнительного директора компании Trade OneTwoThree Владимира Рожанковского, почему Центральный банк решил сохранить ключевую ставку на прежнем уровне.

— Экономисты ожидали такое решение от Центрального банка. Никто не расчитывал на существенные изменения. Обычно ставку повышают для того, чтобы стимулировать рост деловой активности, потому что чем ниже процентная ставка, тем дешевле заемные деньги. Так вот в ситуации с коронавирусом, когда люди должны сидеть по домам, власти Москвы требуют переведения сотрудников на удаленку, стимулировать деловую активность — контрпродуктивно. Делать это необходимо, когда производство готово к росту, и когда бизнес готов вкладывать деньги. Сейчас у нас другая ситуация. Бизнес не вкладывается не потому, что кредиты дорогие, а потому, что он не видит перспектив. Не понятно, сколько продлится вторая волна, когда она закончится, как скоро начнется вакцинация населения, насколько она будет эффективна. На эти вопросы пока нет ответа.

Лавируя между тем, повышать или понижать ставку, лучший вариант — не трогать ее вообще. Кроме того, мы прекрасно видим уровень текущей инфляции. Естественно, она является следствием падения рубля, снижения цен на нефть и геополитических причин. С начала года рубль ослабел к доллару примерно на 25%. Поэтому понижение ставки чревато взвинчиванием инфляции. Сейчас необходимо принимать меры для того, чтобы сократить и уменьшить ее темпы. Решение Центрального банка отражает общую неопределенность в отношении дальнейших сценариев развития коронавируса и его влияния на деловую среду. С другой стороны, оно показывает опасения по поводу повышения инфляции из-за девальвации рубля. Я бы сказал, что это выжидательная позиция, и делать дальнейшие прогнозы сейчас очень сложно.

С начала года рубль ослабел к доллару примерно на 25%. Поэтому понижение ставки чревато взвинчиванием инфляции. Сейчас необходимо принимать меры для того, чтобы сократить и уменьшить ее темпы. Решение Центрального банка отражает общую неопределенность в отношении дальнейших сценариев развития коронавируса и его влияния на деловую среду. С другой стороны, оно показывает опасения по поводу повышения инфляции из-за девальвации рубля. Я бы сказал, что это выжидательная позиция, и делать дальнейшие прогнозы сейчас очень сложно.

ЦБ понизил главную ставку до минимума. Прогноз на удешевление ипотеки?

Потенциал понижения ставок практически закончен. с помощью льготной программы проценты по ипотеке и так находятся на малых значениях, говорят специалисты. При всем этом они предсказывают увеличение покупательной способности на рынке.

Центральный Банк РФ понизил главную ставку на 0,25 п.п., до 4,25 %. Это уже третье понижение ставки Центральным банком с начала эпидемии коронавируса и новый минимум цены привлечений займов в российской истории.

На июньском совещании регулятор понизил главную ставку сходу на 1 п.п., до четырех с половиной процента годовых. Тогда в первый раз был установлено минимальное в истории значение. Одной из главных обстоятельств этого решения стали ограничения, которые были введены по причине масштабной эпидемии коронавирусной инфекции.

При всем этом еще сначала лета регулятор не стал исключать предстоящего уменьшения главный ставки. Финансисты рассчитывали на больше сильное понижение — на 0,5 п. п.

Что на данный момент говорят в ЦБ?

При развитии положения дел в согласовании с базисным прогнозом Центральный Банк РФ будет оценивать необходимость предстоящего понижения главный ставки на ближайших заседаниях.

Центральный Банк РФ будет принимать решения по главный ставке с учетом реальной и ожидаемой динамики повышения общего уровня цен, также оценивая опасности со стороны внутренних и наружных критериев и реакции на них денежных рынков.

Потенциал понижения практически закончен.

Специалисты предсказывают маленькое понижение процентов по. По их оценкам, ипотека может снизиться в цене максимум на 0,25 п.п.

По данным «Дом.Россия», проценты по ипотеке на данный момент находятся на уровне 8–8,5 %. Еще годом ранее они составляли 10–10,5 %. Квартиру в новом доме благодаря льготной ипотечным займам можно приобрести по ставке ниже рынка — от шесть процентов и меньше.

Понижение главный ставки на 0,25 п.п. не приведет к значительному уменьшению процентов по жилищному кредиту, согласилась младший руководитель по банковским рейтингам агентства «Специалист РА» Екатерина Щурихина. «Ожидания предстоящего смягчения денежно-кредитной политики уже заложены в предложения присутствующих на рынке», — также сказала она.

Как считает глава совета руководителей организации «Бест-Новострой», до конца лета весомого понижения ставок по жилищному кредиту ожидать не стоит — главная ставка и ранее находилась на исторически невысоком уровне.

«Если будут предложены кабинетом министров какие-то новые способы помощи строительной сферы, то в рамках спецпрограмм полностью вероятны европейские проценты по ипотеке приблизительно три–пять процентов. В среднем по стране к окончанию года проценты по ипотеке снизятся до семи процентов», — также сказала специалист.

Недостаток предложения и повышение цен.

На данный момент большая часть выдачи жилищных займов приходится на льготную ипотеку. Потому уменьшение главный ставки не окажет сурового воздействия на поведение покупателей. При всем этом довольно активный спрос, наблюдаемый на рынке жилища после снятия ограничений, может привести к недостатку доступного предложения.

Понижение главный ставки, а за ней и ставок по жилищному кредиту может перегреть рынок недвижимого имущества, считает руководитель общегосударственной организации «Этажи» Ильдар Хусаинов. Как он сообщил, спрос на жилую недвижимость на данный момент практически на 30% превосходит характеристики прошедшего лета.

Как он сообщил, спрос на жилую недвижимость на данный момент практически на 30% превосходит характеристики прошедшего лета.

Потому требуется усиливать те меры, которые дозволят прирастить размер предложения на рынке, чтоб сделать конкурентную борьбу цен и не допустить мощного подорожания, уверен специалист.

Ира Доброхотова, наоборот, думает, что увеличение покупательной способности на покупку, который наблюдался в июне-июле, навряд ли продолжится. Почти все сферы находятся в стадии преодоления кризиса, и остается угроза введения нового карантина. Настоящие доходы жителей также не вырастают.

«Почти все могут отложить покупку квартиры на осень в ожидании предстоящего понижения ставок, в особенности это касается вторичного жилища, где льготных программ нет. Потому увеличения количества договоров по ипотеке стоит ждать, возможно, начиная с сентября», — объяснила она.

Понижение ставок сделает еще больше нужным рефинансирование ипотеки, считают специалисты. Согласно расчетам «Дом.Россия», если в июне 2019 года доля таковых займов составляла менее пять процентов в общем объеме выдачи, то на данный момент она возросла до 15–восемнадцать процентов.

«Подобное важное понижение ставок не могло не отразиться на спросе на погашение работающих займов по ипотеке. По нашей оценке, он возрос в пару раз», — подчеркнул Михаил Гольдберг из «Дом.Россия».

Уход сахалинского бизнеса с ЕНВД сгладят понижением ставок

08:50 1 февраля 2021.

Наталья ГолубковаНа Сахалине и Курилах решили поддержать предпринимателей, которые переходят с ЕНВД на упрощенную систему налогообложения. Как сообщил председатель областного правительства Алексей Белик, работу с представителями бизнеса уже провели. Задача — сделать переход как можно более плавным. Данные о том, что он далеко не всегда бывает таким, озвучивали недавно в облдуме.

— Речь идет о введении пониженных налоговых ставок, — сказал Белик. — В частности, меньше будут платить такие важные для жителей области объекты торговли, как социальные магазины, обладающие официальным статусом, а также участники проекта «Региональный продукт «Доступная рыба».

— В частности, меньше будут платить такие важные для жителей области объекты торговли, как социальные магазины, обладающие официальным статусом, а также участники проекта «Региональный продукт «Доступная рыба».

Председатель правительства добавил, что в интересах бизнеса, переходящего с ЕНВД на патентную систему, внесут изменения в региональные нормативные документы. Увеличатся максимально допустимые площади торговых залов стационарной торговой сети и организаций общественного питания, расширится перечень видов деятельности, для ведения которых необходим патент. За это предстоит проголосовать областным депутатам.

В ПСО сообщают, что для всех организаций и ИП, применявших в 2020 году систему налогообложения в виде ЕНВД и желающих перейти на упрощенку, предлагается установить пониженные налоговые ставки:

- если объектом налогообложения являются доходы, уменьшенные на величину расходов: 5% в 2021 году; 10% в 2022 году;

- если объектом налогообложения являются доходы: 1% в 2021 году; 4% в 2022 году.

Для налогоплательщиков, торгующих продовольственными товарами в розницу в точках, имеющих статус социального магазина и (или) участников проекта «Региональный продукт «Доступная рыба», работающих в сфере розничной торговли, предлагается установить следующие налоговые ставки:

- если объектом налогообложения являются доходы, уменьшенные на величину расходов: 5% в 2021 году; 8% в 2022 году; 13% в 2023 году и последующие годы;

- если объектом налогообложения являются доходы: 1% в 2021 году; 2% в 2022 году; 4% в 2023 году и последующие годы.

Регионы встретили понижение ставок – Коммерсантъ FM – Коммерсантъ

Сбербанк снижает ставки по ипотеки. С 22 ноября минимальная ставка на квартиру в новостройке составит 6,5%, а на вторичном рынке — 8,5%, говорится в сообщении банка. Вслед за ним свои ипотечные программы перепишут и другие кредитные организации, полагает генеральный директор Центра развития коллекторства Дмитрий Жданухин.

«Тут есть несколько факторов. С одной стороны, это снижение ставки рефинансирования ЦБ, то есть деньги для Сбербанка стали дешевле. Дальше — это совершенствование механизмов оценки заемщиков, big data и прочие вещи, которые ведут к тому, что Сбербанк может более эффективно проверять заемщиков и выдавать кредиты только самым надежным из них. Вот эти два фактора основные. При этом ставка ЦБ общая для всех игроков рынка. Соответственно, можно ожидать, что некоторые, может быть, для пиар-эффекта сделают даже еще большее снижение ставки для какой-либо категории заемщиков»,— отмечает Жданухин.

В среднем снижение ипотечных ставок составит 0,3 процентных пункта. Но для некоторых регионов страны Сбербанк снижает ставку на 0,6 пункта на готовое жилье. Это касается Москвы и области, Санкт-Петербурга и области, Татарстана и Новосибирской области. Вероятно, за счет этих регионов кредитная организация рассчитывает пополнить свой ипотечный портфель, считает вице-президент Международной академии ипотеки и недвижимости Ирина Радченко: «Эти регионы, конечно, пользуются спросом: рынок достаточно активный, банкам интересно выдавать ипотеку в этих регионах, и, соответственно, у них меньше рисков. Но, если честно, логику я не могу понять. Вот лучше бы каким-то депрессивным регионам помогали, поддерживали. Не вижу смысла устраивать демпинг на вторичное жилье в этих — итак вполне себе благополучных».

В последний раз Сбербанк снижал ставки по ипотеке в октябре, на 0,3 процентного пункта для большинства продуктов ипотечного кредитования. Тогда же были снижены ставки по рефинансированию ипотечных кредитов других банков, на 0,6 процентного пункта.

Светлана Белова

Сниженные ставки. Так просто. | Понизьте

более низкие ставки. Так просто. | Нижняя | www.lower.comНажмите, чтобы разблокировать сбережения.

Место для финансирования, покупки, продажи, страхования или сбережения для дома.

Все необходимое. Один потрясающий опыт. И все за меньшие деньги.

Mortgage

Compare Rates

«Я не мог и мечтать о лучшем опыте работы с Lower!» 4,9

(10,000+)

Lower®

Выше рыночной средн.

Ниже рыночного ср.

Выше рыночной сред.

Ниже рыночного ср.

Quicken Loans®

Выше рыночной сред.

Ниже рыночного ср.

Выше рыночной сред.

Ниже рыночного ср.

Wells Fargo®

Выше рыночной сред.

Ниже рыночного ср.

Выше рыночной сред.

Ниже рыночного ср.

Bankrate® Ср.

Текущий рынок ср.

2,875%

,24%

Покупайте по более низкой цене

Вам нужны более низкие ставки. Они у нас есть.

Мы значительно упростили этот процесс — теперь вы получаете более низкие ставки, меньшие сборы и меньшие платежи, когда вы покупаете дом с помощью Lower.

Рефинансирование с понижением

Уменьшите ежемесячные платежи.

Понизьте ставку. Измените срок. Снимите наличные, чтобы погасить долг. Независимо от того, какой вариант вы выберете, рефинансирование с помощью Lower может сэкономить ваши деньги.

Сэкономьте.

Зарабатывайте HomeCash.

Купить дом.

Начните экономить дома в приложении Lower. Копите.Назначать цели. Остаться на трассе. Увеличьте кредит. И по пути заработайте до $ 1,000 HomeCash ™, матч . Все в вашем застрахованном FDIC HomeFund ™.

.10% APY

FDIC-Insured

HomeFund ™

$ 1,000 +

HomeCash ™, чтобы помочь

купить дом

Подберитесь с агентом и сэкономьте.

Ваш агент по недвижимости Нижний — ваш ключ к раскрытию скрытых сбережений. Независимо от того, покупаете ли вы или продаете, они помогут вам сориентироваться на рынке недвижимости и точно покажут, что вам нужно сделать, чтобы получить максимально выгодную сделку.

Кейтлин

Риэлтор

Агент матч

$ 295 000

4bd | 3ba | 2,210 кв. Футов

Футов

$ 205,000

4bd | 3ba | 2,210 кв. Футов

$ 325,000

4bd | 2ba | 2,180 кв. Футов

$ 245,000

1 сп. 2ba | 1,600 кв. Футов

$ 280,000

3bd | 2ba | 1,950 кв. Футов

$ 83,75 / мес

Страхование жилья | Высокое покрытие

$ 65,25 / мес.

Страхование жилья | Med.Покрытие

Сэкономьте в среднем 28% на ежемесячных страховых взносах.

Мы покупаем для вас страхование жилья. Введите свою информацию, а затем просмотрите предложения от более чем 35 перевозчиков. Как только вы найдете максимальную экономию, мы все подключим.

Посмотрите, как это работает4.9 / 5

Отличные впечатления от Refi.

Процесс был на удивление простым и быстрым. Лучший опыт ипотеки / рефинансирования, который у нас когда-либо был. Никаких хлопот и отличное обслуживание клиентов! Мы обязательно будем рекомендовать их своим друзьям и близким.

5,0 / 5

Ниже было феноменально!

Я ходил по магазинам с четырьмя другими кредиторами относительно рефинансирования нашего дома, и Нижний был исключительным. Мэтт был самым профессиональным, знающим и смог получить для нашей семьи самую низкую процентную ставку с самыми низкими гонорарами. Весь процесс прошел легко и очень быстро! Я очень рекомендую Мэтта и Лоуера со всеми закрытиями.

4.9 / 5

Весь процесс был очень простым.

У них была хорошая техника для проверки и подписания документов.Координация, чтобы убедиться, что меня держат в курсе, была очень хорошей. Я определенно рекомендую их и рекомендовал бы своего агента другим, кто был бы заинтересован в рефинансировании.

4.9 / 5

Потрясающие впечатления!

Это был самый простой и быстрый рефи, который я когда-либо делал. Сэм был очень хорошо осведомлен, готов помочь и говорил со мной непрофессиональным языком, так что я все понял. У него не было проблем, перезвонил мне много раз, чтобы ответить на вопросы моих мужей, и он очень быстро перезвонил мне.

Рефинансирование | Нижний

Нижний — администратор баз данных компании Homeside Financial, LLC.

* Это предложение не является гарантированным, если вы по-прежнему не соответствуете критериям Lower и другим факторам, влияющим на вашу кредитоспособность (включая приемлемый имущественный залог, доход и стаж работы). Не все кандидаты будут иметь право на указанную ставку и ежемесячный платеж. Ежемесячные платежи не включают налоги на имущество, страхование имущества и взносы ассоциации домовладельцев. Точная процентная ставка по кредиту и выплаты будут зависеть от срока ссуды, вашей кредитной истории и других квалификационных факторов.Чтобы претендовать на ипотеку, заемщики должны быть гражданами США или постоянными резидентами и соответствовать требованиям андеррайтинга и инвестора Lower. Ссуды действительны для рефинансирования или покупки жилого дома, занимаемого владельцем. Суммы ссуды должны быть на уровне или ниже соответствующих лимитов ссуды в вашем штате или округе. Ставка может быть изменена в зависимости от времени блокировки ставки. Позвоните по телефону 844-645-6937, чтобы узнать подробности и дополнительную информацию.

* Предложение не действует при одновременном закрытии второстепенных лиц и применимо только для ипотечных ссуд с первым залоговым залогом.Предложение исключительно отказывается от более низких удерживаемых сборов, включая сборы за оформление, андеррайтинг, обработку или административные сборы. Предложение не распространяется на бонусные баллы или комиссии за сторонние расчетные услуги, такие как Право собственности, Расчет, Оценка, Кредитный отчет, Комиссии или сборы других аналогичных поставщиков расчетов. Клиент должен закрыть предыдущую сделку по рефинансированию с первым залоговым удержанием 1 декабря 2018 г. или после этой даты с более низким уровнем и не менее чем за шесть (6) месяцев до подачи любых последующих заявок. Все заявки подлежат андеррайтингу и одобрению кредита.Могут применяться другие ограничения. Звоните, чтобы узнать подробности. Предложение не действует в других местах, кроме 8621 Robert Fulton Drive Suite 150 Columbia, MD 21046 и NMLS Branch ID 1668557 | 8131 Smith’s Mill Road, New Albany, OH

Звоните, чтобы узнать подробности. Предложение не действует в других местах, кроме 8621 Robert Fulton Drive Suite 150 Columbia, MD 21046 и NMLS Branch ID 1668557 | 8131 Smith’s Mill Road, New Albany, OH

* Lower® является товарным знаком Homeside Financial, LLC. Частота дискретизации на XXXX-XX-XX. Процентная ставка, основанная на сумме кредита XXXXXX с 30-летней фиксированной ставкой и X.X годовой процентной ставкой при 75% стоимости кредита (LTV), представляет собой ежемесячный платеж в размере XXX.XX долларов США с X дисконтными пунктами.

* Quicken® является товарным знаком Quicken Loans Inc., дочерняя компания Rock Holdings Inc. Частота выборки на XXXX-XX-XX. Процентная ставка, основанная на сумме кредита XXXXXX с 30-летней фиксированной ставкой и X.X годовой процентной ставкой при 75% стоимости кредита (LTV), представляет собой ежемесячный платеж в размере XXX.XX долларов США с X дисконтными пунктами.

* Wells Fargo® является товарным знаком Wells Fargo & Company. Частота дискретизации на XXXX-XX-XX. Процентная ставка, основанная на сумме кредита XXXXXX с 30-летней фиксированной ставкой и X.X годовой процентной ставкой при 75% стоимости кредита (LTV), представляет собой ежемесячный платеж в размере XXX.XX долларов США с X дисконтными пунктами.

* Bankrate® является товарным знаком Bankrate, LLC.Частота дискретизации по состоянию на XXXX-XX-XX. Согласно последнему опросу крупнейших ипотечных кредиторов страны, проведенному Bankrate, базовая 30-летняя фиксированная ставка по ипотеке составляет X.X процентов с годовой процентной ставкой X.X процентов.

Текущие ставки по ипотечным кредитам: сравните сегодняшние ставки

Жилищные ссуды бывают разных категорий, и ставки по ипотечным кредитам могут варьироваться в зависимости от типа ссуды:

Государственные и обычные

Ссуды, обеспеченные государством, состоят из ипотечных кредитов, застрахованных федеральным правительством. Управление жилищного строительства (ссуды FHA) и ипотечные ссуды, гарантированные Департаментом по делам ветеранов (ссуды VA) и Министерством сельского хозяйства (ссуды USDA).Эти ссуды имеют мягкие квалификационные критерии и привлекательны для новых покупателей жилья.

Управление жилищного строительства (ссуды FHA) и ипотечные ссуды, гарантированные Департаментом по делам ветеранов (ссуды VA) и Министерством сельского хозяйства (ссуды USDA).Эти ссуды имеют мягкие квалификационные критерии и привлекательны для новых покупателей жилья.

Хотя в основе этих программ лежат низкие ставки по ипотечным кредитам, кредиторы могут корректировать ставки выше из-за риска, который, по их мнению, присущ ссудам с низким первоначальным взносом или без него.

Обычные ипотечные кредиты, как правило, представляют собой обычные ипотечные кредиты, соответствующие требованиям, установленным ипотечными гигантами Fannie Mae и Freddie Mac. У них обычно более высокий минимальный кредитный рейтинг, чем у кредитов, обеспеченных государством.

Ставки по ипотечным кредитам по этим займам могут быть благоприятными, поскольку кредиторы обычно считают, что они ссужают заемщиков с низким уровнем риска.

Ипотека с фиксированной ставкой и ипотека с регулируемой ставкой:

Ссуда с фиксированной ставкой имеет одну процентную ставку в течение срока действия ипотеки, поэтому ежемесячные платежи по основной сумме и процентам остаются неизменными до тех пор, пока ссуда не будет выплачена. Ипотека с регулируемой ставкой, или ARM, имеет процентную ставку, которая может периодически повышаться или понижаться. ARM обычно начинают с низкой процентной ставки в течение первых нескольких лет, но эта ставка может быть выше.

»ПОДРОБНЕЕ: Сравните ссуды с фиксированной ставкой и ARM

30-летние по сравнению с другими условиями

Срок — это количество лет, которое потребуется для погашения ипотеки. Самый распространенный срок ипотеки — 30 лет. Другой вариант — это популярный для рефинансирования срок 15 лет.

30-летняя ипотека имеет меньшие ежемесячные выплаты, чем 15-летняя, что делает ее более доступной. Но в течение срока кредита вы платите больше процентов за 30-летний срок, чем за 15-летний срок, потому что вы делаете в два раза больше платежей.

По краткосрочным ипотечным кредитам, как правило, ставки по ипотечным кредитам ниже, чем по долгосрочным кредитам.

Заемщики могут выбрать другие сроки, например 20 или 10 лет.

Соответствующие и крупные ссуды

Существует ограничение на размер ссуды, которую Fannie Mae и Freddie Mac могут вернуть. Это называется соответствующим лимитом, потому что ссуда соответствует требованиям Fannie and Freddie. Соответствующий предел варьируется в зависимости от округа и может корректироваться ежегодно.

Крупная ссуда — это ипотека на сумму, превышающую соответствующий лимит.Критерии кредитования, как правило, более строгие для крупных кредитов: они часто требуют более высоких минимальных кредитных баллов, первоначальных платежей и отношения долга к доходу, чем соответствующие ссуды. Опять же, здесь риск кредитора влияет на вашу ставку по ипотеке.

»ПОДРОБНЕЕ: Лимиты по крупным кредитам в этом году

Сегодняшние ставки по ипотечным кредитам: сравните текущие ставки

Как использовать нашу таблицу ставок по ипотечным кредитам

В этой таблице будут показаны ориентировочные ставки по ипотечным кредитам от разных кредиторов, адаптированные для вас. Заполните поля выше как можно точнее, чтобы мы могли понять, где вы живете, чем собираетесь заниматься и какое финансовое положение.На основе предоставленной информации вы получите индивидуальные расценки и будете на пути к получению новой ипотеки. Это оценка; ваша фактическая ставка будет зависеть от ряда факторов.

Как работают ставки по ипотеке

Проценты по ипотеке — это, по сути, сумма, которую вы платите банку, чтобы занять его деньги. Если вы берете ипотеку на сумму 100 000 долларов, вы со временем вернете более 100 000 долларов за эту привилегию. Вообще говоря, краткосрочные ссуды имеют более низкие процентные ставки, чем долгосрочные.При такой более низкой процентной ставке и более быстрой окупаемости 15-летняя ипотека, например, будет в целом намного дешевле, чем 30-летняя. Обратной стороной является то, что более короткие ссуды означают более высокие ежемесячные платежи, поэтому, даже если они экономят вам деньги в целом, они могут сократить ваш ежемесячный бюджет, если вы не выберете более дешевый дом, чтобы компенсировать более высокий платеж.

Обратной стороной является то, что более короткие ссуды означают более высокие ежемесячные платежи, поэтому, даже если они экономят вам деньги в целом, они могут сократить ваш ежемесячный бюджет, если вы не выберете более дешевый дом, чтобы компенсировать более высокий платеж.

Зачем изучать цитаты?

Поиск предложений от нескольких кредиторов — один из самых важных советов Bankrate для каждого соискателя ипотеки.Когда вы делаете покупки, важно думать не только о процентной ставке, которую вам предлагают, но и обо всех других условиях кредита. Обязательно сравните годовые процентные ставки, которые включают многие дополнительные расходы по ипотеке, не указанные в процентной ставке. Имейте в виду, что некоторые учреждения могут иметь более низкие затраты на закрытие, чем другие, или ваш текущий банк может предложить вам специальное предложение. Между кредиторами всегда есть различия как в ставках, так и в условиях, поэтому убедитесь, что вы понимаете полную картину каждого предложения, и подумайте о том, что лучше всего подойдет для вашей ситуации.

Текущие ставки по ипотеке и рефинансированию

Тарифы по состоянию на 19 марта 2021 г., 6:30

Как рассчитываются ставки по ипотечным кредитам

Кредиторы по всей стране предоставляют ставки по ипотечным кредитам в будние дни для нашего всестороннего национального исследования, чтобы предоставить вам самые актуальные доступные ставки. Здесь вы можете увидеть последние средние рыночные ставки по широкому спектру кредитов на покупку и рефинансирование. Годовая процентная ставка и ставки основаны на отсутствии существующих отношений или автоматических платежей.Для этих средних значений профиль клиента включает 740 баллов FICO и проживание на одну семью. Чтобы узнать больше, ознакомьтесь с разделом «Средние банковские ставки».

Почему стоит доверять Bankrate?

Bankrate является авторитетом в области личных финансов с момента его основания в 1976 году как «Bank Rate Monitor», печатного издания для банковской отрасли.

Bankrate отслеживает и собирает информацию о ставках по ипотечным кредитам от крупнейших кредиторов страны более 30 лет. Сотни ведущих изданий, таких как The New York Times, Wall Street Journal, CNBC и другие, полагаются на Bankrate как на надежный источник финансовой информации, поэтому вы знаете, что получаете информацию, которой можно доверять.

Bankrate отслеживает и собирает информацию о ставках по ипотечным кредитам от крупнейших кредиторов страны более 30 лет. Сотни ведущих изданий, таких как The New York Times, Wall Street Journal, CNBC и другие, полагаются на Bankrate как на надежный источник финансовой информации, поэтому вы знаете, что получаете информацию, которой можно доверять.Прогнозы ставок по ипотеке на эту неделю (18-24 марта)

Эксперты по ипотеке неоднозначно высказались по поводу того, куда пойдут ставки на предстоящей неделе (18-24 марта). В ответ на еженедельный опрос Bankrate 38 процентов участников заявили, что ставки останутся прежними, а еще 38 процентов полагают, что они вырастут. Между тем 23% заявили, что упадут.

Грег Макбрайд, главный финансовый аналитик Bankrate, ожидает роста ставок. По его словам: «Голосование: в пользу. Поскольку ФРС резко повысила прогнозы по экономике и инфляции, а некоторые теперь видят повышение ставок уже в 2022 году, нет ничего, что могло бы остановить недавнее повышение долгосрочных ставок.

Между тем Майкл Беккер, менеджер филиала Sierra Pacific Mortgage, считает, что ставки будут падать: «Направление ставок по ипотечным кредитам на предстоящей неделе в значительной степени зависит от слов Федеральной резервной системы. Заявление [в среду] было воспринято рынками как миролюбивое, отчасти потому, что они все еще ожидают повышения ставок до 2023 года. Вопрос о том, будет ли продлен коэффициент SLR или дополнительной ликвидности, не рассматривался, но будет рассмотрен в ближайшие дни. Если их не продлить, крупные банки могут быть вынуждены продавать казначейские облигации, что окажет давление на ставки в сторону повышения.Думаю, он будет продлен, и это даст нам небольшой рост ставок. Несколько более низкие ставки на следующей неделе ».

Одним из тех, кто считает, что ставки останутся неизменными, является Кен Х. Джонсон, экономист по недвижимости Флоридского Атлантического университета.

Он заявил, что« ставки по долгосрочным ипотечным кредитам должны остаться неизменными на этой неделе. Многие центральные банки по всему миру признают возможности арбитража и покупают 10-летние казначейские облигации США для покрытия своих местных заимствований по гораздо более низким ставкам.Этот неожиданный спрос на долг США накладывает временный потолок на доходность 10-летних казначейских облигаций США и долгосрочные ставки по ипотечным кредитам США. Долгосрочные ипотечные ставки в США должны оставаться стабильными до тех пор, пока спрос иностранных центральных банков на эти облигации не упадет ».

Он заявил, что« ставки по долгосрочным ипотечным кредитам должны остаться неизменными на этой неделе. Многие центральные банки по всему миру признают возможности арбитража и покупают 10-летние казначейские облигации США для покрытия своих местных заимствований по гораздо более низким ставкам.Этот неожиданный спрос на долг США накладывает временный потолок на доходность 10-летних казначейских облигаций США и долгосрочные ставки по ипотечным кредитам США. Долгосрочные ипотечные ставки в США должны оставаться стабильными до тех пор, пока спрос иностранных центральных банков на эти облигации не упадет ».Вырастут ли ипотечные ставки в 2021 году?

В 2021 году ожидается, что ставки по ипотечным кредитам снова начнут расти. Национальная ассоциация риэлторов ожидает, что средняя ставка составит 3,1%, а Ассоциация ипотечных банкиров утверждает, что средняя ставка по ипотеке составит 3.3% в 2021 году. Обе эти оценки выше средней ставки по ипотеке в 3,0% в 2020 году, но ниже средних ставок в 2019 году. Многие эксперты говорят, что могут пройти годы, прежде чем ставки по ипотечным кредитам вернутся на уровень, существовавший до пандемии.

Источники:

Потенциальные тенденции ипотеки и жилья на 2021 год

- Ставки по ипотечным кредитам вырастут в 2021 году после достижения рекордных минимумов в 2020 году.

- Цены на жилье будут продолжать расти, но более медленными темпами, чем в прошлом году. 2020.

- Многие американцы переедут из городов в пригороды.

- Число случаев потери права выкупа вырастет в 2021 году, однако большинство нуждающихся домовладельцев смогут продать свои дома, чтобы избежать потери права выкупа.

- Рынок ссуд VA продолжит свою вновь обретенную популярность.

Для получения дополнительной информации о тенденциях 2021 года для ипотечных кредитов и домовладельцев прочтите 5 тенденций в области жилищного строительства Bankrate на 2021 год.

Обзор крупнейших кредиторов страны

AmeriSave Mortgage Corporation

AmeriSave Mortgage Corporation утверждает, что является одной из крупнейших и самых быстрых — рост числа ипотечных кредиторов, предоставляющих прямые услуги потребителям в США.S. Цифровой кредитор насчитывает около 800 лицензированных создателей ипотечных кредитов, и их число продолжает расти по всей стране, предлагая услуги внутреннего андеррайтинга, обработки, финансирования и закрытия.

- Сильные стороны : Доступно во всех штатах США (кроме Нью-Йорка) и Вашингтона, округ Колумбия; предлагает предварительную квалификацию и индивидуальное ценовое предложение менее чем за три минуты и без жесткого кредитного запроса (в большинстве случаев; время закрытия в среднем 25 дней

- Слабые стороны : не предлагает программу для первого покупателя жилья

Wells Fargo Home Mortgage

Wells Fargo Home Mortgage — это подразделение Wells Fargo, основанное в 1952 году со штаб-квартирой в Сан-Франциско, Калифорния.Хотя Wells Fargo Home Mortgage является одним из ведущих ипотечных кредиторов в США, он имеет относительно базовое присутствие в Интернете. Однако, поскольку филиалы широко доступны, заемщики могут лично встретиться с кредитным консультантом, чтобы обсудить варианты ипотеки.

- Сильные стороны : Более 7200 филиалов; участвует в программах с низким и средним доходом, которые помогают заемщикам с первоначальными платежами и / или закрытием расходов; гибкий процесс подачи заявок

- Слабые стороны : не работает в U.Территории S.

LoanDepot

LoanDepot — это онлайн- и физический кредитор с более чем 200 филиалами по всей стране. Для заемщиков, которые хотят полностью работать в режиме онлайн, CreditDepot создал «mello smartloan». По словам кредитора, от подачи заявки до закрытия эта сквозная цифровая услуга помогает ускорить процесс получения кредита.

Такие функции, как цифровой доход и занятость, а также технология проверки активов исключают необходимость отправки документов по факсу или почте. По словам кредитора, mello smartloan может обеспечить закрытие всего за восемь дней, а закрытие в целом происходит до 50 процентов быстрее, чем в среднем по отрасли.

Такие функции, как цифровой доход и занятость, а также технология проверки активов исключают необходимость отправки документов по факсу или почте. По словам кредитора, mello smartloan может обеспечить закрытие всего за восемь дней, а закрытие в целом происходит до 50 процентов быстрее, чем в среднем по отрасли.- Сильные стороны : Доступны онлайн, телефонные и личные услуги; сквозной mello smartloan дает возможность заемщикам получить кредит полностью онлайн; программы модификации ссуды доступны для правомочных заемщиков

- Слабые стороны : Информация о комиссиях кредитора недоступна в Интернете

Quicken Loans / Rocket Mortgage

Rocket Mortgage от Quicken Loans — ведущий онлайн-ипотечный кредитор. Кредитор предлагает широкий выбор вариантов ссуды на покупку и рефинансирование, а также продукт с гибкими сроками под названием «ВАША ипотека», который позволяет заемщикам устанавливать сроки ссуды от восьми до 29 лет.Компания приобрела известность в последние несколько лет, создав технологию, которая позволяет заемщикам подавать заявки на получение ссуд полностью онлайн через Rocket Mortgage. Rocket Mortgage предлагает обычное меню вариантов ссуды, и заемщики могут подавать заявки на ипотеку и фиксировать ставки полностью онлайн.

- Сильные стороны : Доступно обслуживание клиентов онлайн и по телефону; варианты ссуд включают фиксированную ставку, регулируемую ставку (ARM), VA, FHA, гибкие ссуды и большие ссуды; низкие требования к первоначальному взносу (всего на 3 процента)

- Слабые стороны : Отсутствие обычных зданий; ограниченная информация о комиссиях кредиторов доступна в Интернете

Better Mortgage

Better Mortgage, также известная как Better.com — это онлайн-кредитор, основанный в 2016 году. Better Mortgage предоставляет полностью интерактивный процесс, при котором ставки, предварительное одобрение кредита и ресурсы доступны круглосуточно и без выходных.

- Сильные стороны : Идеально подходит для технически подкованных заемщиков, которые предпочитают работу в Интернете, с возможностью поддержки клиентов при необходимости; никаких комиссий или сборов; автоматизированный процесс дает котировки ставок в секундах, письмо с предварительным одобрением в течение трех минут и закрытие в течение 21 дня

- Слабые стороны : Нет обычных мест; Ссуды VA и USDA недоступны

Bank of America Mortgage

Bank of America — это обычный банк, который предлагает ипотечные кредиты, рефинансирование и кредитные линии на покупку собственного капитала, которые можно подать онлайн, по телефону или в филиале .Банк, второй по величине в США по размеру активов, расположен в Шарлотте, Северная Каролина, и имеет 4300 отделений.

- Сильные стороны : Предоставляет процентные ставки онлайн; может пройти предварительную квалификацию и подать заявку на ссуду онлайн и подать документы в цифровом виде; доступны варианты оплаты с низким первоначальным взносом; скидки могут быть доступны для автоматической оплаты, другие факторы

- Слабые стороны : Комиссия за кредитор не указана на веб-сайте

PennyMac Mortgage

PennyMac является публичным прямым национальным кредитором, который также предлагает широкий спектр вариантов ссуды. как программа для впервые покупателя жилья с низким первоначальным взносом (всего 3 процента).PennyMac также имеет варианты рефинансирования, а также ссуды под залог собственного капитала, кредитные линии под залог собственного капитала (HELOC) и оптимизацию рефинансирования. Хотя есть офисы продаж, заемщики должны подать заявку онлайн или по телефону. Предложения PennyMac удовлетворяют различные потребности в заемных средствах, включая людей с отличным и средним кредитным рейтингом, инвесторов, ветеранов, существующих домовладельцев и новых покупателей.

- Сильные стороны : Доступно обслуживание клиентов онлайн и по телефону; Программа для первого покупателя жилья с низким требованием к первоначальному взносу (всего 3 процента; предлагает гарантию того, что они закроются вовремя или заемщик получит подарочную карту Visa на 500 долларов (при условии, что позднее закрытие произошло по вине PennyMac) Слабые стороны : Нет обычных мест; часы работы колл-центра ограничены

Mr.

Cooper Mortgage

Cooper MortgageГ-н Купер — небанковский ипотечный кредитор и обслуживающий персонал в США, предлагающий широкий спектр услуг, включая специальные и неспециализированные ссуды и ручное андеррайтинг для клиентов с особыми обстоятельствами.

- Сильные стороны : Доступно во всех штатах, округе Колумбия, Пуэрто-Рико и Виргинских островах США; электронная подача кредитных документов; простое в использовании приложение, которое позволяет заемщикам проверять статус заявки и производить платежи

- Слабые стороны : плата за услуги, включая выдачу кредита, блокировку ставки и андеррайтинг; нет филиалов

Как найти и сравнить текущие ставки по ипотеке?

Первый шаг в определении текущих ставок по ипотеке — это решить, какой тип ипотеки лучше всего подходит для ваших целей и бюджета.Как правило, 15-летняя ипотека имеет более низкие ставки, но более крупные ежемесячные выплаты, чем более популярная 30-летняя ипотека. Точно так же ипотечные кредиты с регулируемой процентной ставкой обычно изначально имеют более низкие ставки, но обратная сторона заключается в том, что вы не привязаны к этой ставке, поэтому она может меняться в течение срока действия вашего кредита.

После того, как вы решите, какой тип ипотеки соответствует вашим потребностям, вы можете начать сравнивать текущие варианты ипотеки. Есть только один способ убедиться, что вы получаете наилучшую доступную ставку, — это купить как можно больше кредиторов, стремясь привлечь как минимум трех-пяти кредиторов.Посмотрите на онлайн-кредиторов, обычных кредиторов, а также на банки или кредитные союзы, с которыми вы ведете бизнес. Ипотечные брокеры также могут предложить хорошие ставки и условия.

Таблицы ставок банка (вверху этой страницы) обновляются каждый рабочий день и содержат актуальные процентные ставки, годовые процентные ставки, авансовые платежи и ежемесячные платежи на выбранную вами сумму.

Используйте эти таблицы, чтобы ознакомиться с доступными в настоящее время ставками по ипотеке, а затем сравните их, чтобы решить, какой вариант лучше всего соответствует вашим финансовым потребностям.Имейте в виду, что это средние ставки для сравнения покупок. Ваша точная ставка будет зависеть от множества факторов, включая ваш кредитный рейтинг, размер вашей ссуды, местоположение вашего дома и срок вашей ипотеки.

Используйте эти таблицы, чтобы ознакомиться с доступными в настоящее время ставками по ипотеке, а затем сравните их, чтобы решить, какой вариант лучше всего соответствует вашим финансовым потребностям.Имейте в виду, что это средние ставки для сравнения покупок. Ваша точная ставка будет зависеть от множества факторов, включая ваш кредитный рейтинг, размер вашей ссуды, местоположение вашего дома и срок вашей ипотеки.Калькулятор ипотеки Bankrate поможет вам рассчитать ежемесячный платеж по ипотеке на основе множества факторов, которые вы выберете. Вы можете ввести различные цены на жилье, первоначальные взносы, условия займа и процентные ставки, чтобы увидеть, как изменится ваш ежемесячный платеж.

Сметные ежемесячные платежи показывают основную сумму и проценты, основанные на текущих ставках по ипотечным кредитам, налогам на недвижимость и страхованию домовладельцев.Вы также можете учесть диапазон своего кредитного рейтинга, почтовый индекс и комиссию ТСЖ, чтобы получить более точную оценку оплаты.

Итог: при выборе лучшей ставки по ипотеке обязательно смотрите на годовую процентную ставку, а не только на процентную ставку. Годовая процентная ставка — это общая стоимость кредита (которая включает процентную ставку и другие сборы). У некоторых кредиторов может быть одинаковая процентная ставка, но разные годовые процентные ставки, что означает, что с вас будут взиматься разные комиссии.

Как найти индивидуальные ставки по ипотеке?

Единственный способ получить индивидуальную ставку по ипотеке — это подать заявку на ипотеку.Хорошая новость заключается в том, что большинство кредиторов не взимают плату за регистрацию, и обращение к нескольким кредиторам (чтобы узнать, кто предлагает лучшую ставку) не повлияет отрицательно на ваш кредитный рейтинг.

Кредиторы учитывают ваш кредитный рейтинг, доход, отношение долга к доходу и (иногда) активы при определении ставки по ипотеке, которую вы получите.

Кредиторы предоставляют заемщикам с высоким уровнем риска (с низким кредитным рейтингом, высоким соотношением долга к доходу) более высокие процентные ставки, чтобы компенсировать их риски. Заемщики с сильным кредитным профилем с большей вероятностью получат более низкую ставку по ипотеке.

Кредиторы предоставляют заемщикам с высоким уровнем риска (с низким кредитным рейтингом, высоким соотношением долга к доходу) более высокие процентные ставки, чтобы компенсировать их риски. Заемщики с сильным кредитным профилем с большей вероятностью получат более низкую ставку по ипотеке.

Что нужно знать перед получением ипотеки

Джефф Островски

Приведенная ниже информация состоит из информации и советов, которые помогут выбрать лучшую ипотеку для вашего финансового положения.

Что такое ипотека?

Ипотека — это вид кредита, предназначенный для покупки дома. Ипотечные ссуды позволяют покупателям разбивать платежи на определенное количество лет с уплатой согласованной суммы процентов. Ипотека также является юридическим документом, который позволяет продавцу дома требовать права собственности, если покупатель не производит платежи.Он также защищает покупателя, запрещая продавцу забирать собственность во время регулярных платежей. Таким образом, ипотека защищает как продавца, так и покупателя.

Существует много типов ипотечных кредитов, от обеспеченных государством ссуд, предназначенных для людей, отвечающих определенным критериям, таких как ветераны (ссуды VA) или впервые покупатели жилья (ссуды FHA), до ссуд, находящихся в частной собственности.

Варианты погашения также различаются. Наиболее распространенная ипотека требует, чтобы заемщик выплатил ее в течение 30 лет, но есть также ипотека на 20 и 15 лет.

По ипотеке есть проценты, которые могут взиматься по фиксированной или регулируемой ставке. Ипотечные кредиты с фиксированной процентной ставкой фиксируют процентную ставку, на которую вы имеете право, поэтому она никогда не меняется в течение срока действия вашей ссуды. Ипотечные кредиты с регулируемой ставкой начинаются с одной ставки, но могут повышаться или понижаться через определенные промежутки времени по мере изменения процентных ставок на рынке.

Таким образом, в условиях роста ставок ваша процентная ставка также будет расти.

Таким образом, в условиях роста ставок ваша процентная ставка также будет расти.В чем разница между годовой процентной ставкой и процентной ставкой?

Разница между годовой процентной ставкой и процентной ставкой заключается в том, что годовая процентная ставка (APR) — это общая стоимость ссуды, включая процентную ставку и все комиссии.Процентная ставка — это просто сумма процентов, которую кредитор взимает с вас за ссуду, не включая административные расходы. Годовая процентная ставка дает более точное представление о том, сколько вам будет стоить заем, и позволяет сравнивать кредитные предложения с разными процентными ставками и комиссиями.

Вот что может быть включено в годовую процентную ставку:

Годовая процентная ставка в первую очередь включает процентную ставку. Это довольно просто, и это просто процентная ставка, выплачиваемая в течение срока ссуды.В случае ссуды с фиксированной ставкой это не изменится, но расчет ипотеки с плавающей ставкой отличается, поскольку ставка может меняться в течение периода ссуды.

Еще одним ключевым фактором годовой процентной ставки являются баллы. Это авансовый платеж, который заемщик может оплатить, чтобы снизить процентную ставку по кредиту. Каждый пункт, который также известен как дисконтный пункт, стоит 1 процент от суммы ипотеки. Таким образом, один балл по ипотеке в размере 300 000 долларов будет стоить 3000 долларов авансом. Если преобладающая 30-летняя процентная ставка составляет 3 процента, то по ссуде будет выплачиваться 2.75 процентов ставки из-за точечной покупки.

Комиссии ипотечного брокера включены в годовую процентную ставку. Брокеры могут помочь заемщикам найти лучшую процентную ставку и условия, но их услуги должны быть оплачены после закрытия ссуды. Эта стоимость указана в годовом доходе и может варьироваться. Комиссия брокера обычно составляет от 0,50 процента до 2,75 процента от основной суммы кредита.

Страхование ипотеки является частью годовой процентной ставки, если заемщик выбирает это покрытие. Эта политика погасит непогашенный остаток, если заемщик или заемщики умрут до выплаты ипотеки.

Большинство заключительных расходов, включая комиссию за выдачу кредита, отражаются в годовом доходе. Затраты на закрытие обычно составляют от 2 до 5 процентов от суммы кредита.

Как получить ипотеку?

Очень важно подготовиться к процессу подачи заявления на ипотеку, чтобы гарантировать, что вы получите лучшую ставку и ежемесячные платежи в рамках вашего бюджета.

Вот быстрые шаги для подготовки к ипотеке:

- Создайте свой кредит

- Установите предел того, что вы можете себе позволить

- Отложите сбережения как на первоначальный взнос, так и на ожидаемые ежемесячные платежи

- Найдите лучший тип ипотеки для вы

- Получите предварительное одобрение

- Посмотрите несколько домов в рамках вашего бюджета

- Подайте заявку на ипотечный кредит

- Получите одобрение!

- Закройте свой новый дом

Подробнее о каждом этапе процесса ипотеки читайте: Как получить справочник по ипотеке.

Вам также следует убедиться, что вы готовы стать покупателем жилья. Хотя выгодно получать ипотеку при низких ставках, сначала убедитесь, что она соответствует вашему бюджету и долгосрочным финансовым целям. Ставки также будут варьироваться в зависимости от кредитора и других факторов, таких как первоначальный взнос и кредитный рейтинг. Для получения дополнительной информации ознакомьтесь с нашим руководством по покупке дома в 2021 году.

Сколько я могу взять в долг под ипотеку?

Сумма, которую вы можете взять в долг, зависит от множества факторов, в том числе от того, на какую сумму вы имеете право (среди прочего, в зависимости от вашего дохода), а также от того, какой тип ссуды у вас есть.

Соответствующие ипотечные кредиты имеют ограничения, в то время как крупные ссуды позволяют заемщикам превышать эти ограничения. Хорошая идея — выяснить свой бюджет, прежде чем начинать покупать дом, поэтому проверьте Bankrate, «сколько дома я могу себе позволить?» калькулятор.

Соответствующие ипотечные кредиты имеют ограничения, в то время как крупные ссуды позволяют заемщикам превышать эти ограничения. Хорошая идея — выяснить свой бюджет, прежде чем начинать покупать дом, поэтому проверьте Bankrate, «сколько дома я могу себе позволить?» калькулятор.Какие бывают виды ипотеки?

Существует три основных типа ипотеки: обычная, государственная и крупная ипотека, также известная как несоответствующая ипотека. Все это может по-разному влиять на получаемую вами процентную ставку.

Обычная ипотека

Ипотека с фиксированной ставкой

Ипотека с фиксированной процентной ставкой имеет процентную ставку, которая не меняется в течение всего срока действия ссуды. Таким образом, заемщики не подвержены колебаниям процентных ставок. Например, если у вас есть ипотечный кредит с фиксированной процентной ставкой и процентной ставкой 4,5 процента, а преобладающие ставки вырастут до 6 процентов на следующей неделе, году или десятилетии, ваша процентная ставка зафиксирована, поэтому вам никогда не придется беспокоиться о платить больше. Конечно, если ставки упадут, вы застрянете на более высоком уровне.Имейте в виду, что фиксированная процентная ставка относится только к ставкам, но существует много типов ипотечных кредитов с фиксированной процентной ставкой, таких как ипотека с фиксированной ставкой на 15 лет, ипотека с фиксированной процентной ставкой на 15 лет и ипотека с фиксированной ставкой на 30 лет.

Ипотека с регулируемой ставкой

Ипотека с регулируемой ставкой, или ARM, имеет начальный период с фиксированной ставкой, в течение которого процентная ставка не изменяется, за которым следует более длительный период, в течение которого ставка может изменяться с заданными интервалами. В отличие от ипотеки с фиксированной процентной ставкой, ARM подвержены колебаниям рынка.Поэтому, если ставки упадут, ваши выплаты по ипотеке упадут. Однако верно и обратное — когда ставки повышаются, ваши ежемесячные платежи также увеличиваются.

Как правило, процентные ставки изначально ниже, чем при ипотеке с фиксированной ставкой, но поскольку они не привязаны к установленной ставке, вы не сможете предсказать будущие ежемесячные платежи. ARM поставляются с потолком процентной ставки, выше которого ваш кредит не может быть увеличен.

Как правило, процентные ставки изначально ниже, чем при ипотеке с фиксированной ставкой, но поскольку они не привязаны к установленной ставке, вы не сможете предсказать будущие ежемесячные платежи. ARM поставляются с потолком процентной ставки, выше которого ваш кредит не может быть увеличен.Застрахованные государством ипотечные кредиты

Ссуды FHA, ссуды VA, ссуды USDA

Застрахованные государством или обеспеченные государством ссуды поддерживаются тремя агентствами: Федеральным жилищным управлением (ссуды FHA), США.S. Министерство сельского хозяйства (ссуды USDA) и Министерство по делам ветеранов США (ссуды VA). Правительство США не является ипотечным кредитором, но оно устанавливает основные руководящие принципы для каждого типа кредита, предлагаемого через частных кредиторов. Ссуды, обеспеченные государством, могут быть хорошим вариантом как для впервые покупающих жилье, так и для людей с более низким или меньшим первоначальным взносом. бюджет, поскольку требования обычно более слабые, чем ипотека, не обеспеченная государством, они известны как обычные ипотечные кредиты.

Несоответствующая ипотека

Джамбо-ипотека

Джамбо-ипотека — это обычные ссуды с несоответствующими лимитами по ссуде.Это означает, что цены на жилье превышают лимиты федерального займа. По данным Федерального агентства жилищного финансирования, на 2021 год максимальный соответствующий лимит кредита для домов на одну семью в большей части США составляет 548 250 долларов США. Крупные ссуды чаще встречаются в областях с более высокими затратами и, как правило, требуют более подробной документации, чтобы соответствовать требованиям.

Какой тип ипотечной ссуды мне больше всего подходит?

Лучший тип ипотеки зависит от вашего бюджета и финансовых целей. Некоторые люди хотят более низких ежемесячных платежей, даже если это означает, что они будут платить больше процентов в течение срока кредита; в этом случае 30-летняя ипотека, вероятно, является лучшим вариантом.

В то время как другие могут позволить себе более крупные ежемесячные платежи и захотят минимизировать сумму выплачиваемых процентов, что сделает 15-летнюю ипотеку лучшим выбором.

В то время как другие могут позволить себе более крупные ежемесячные платежи и захотят минимизировать сумму выплачиваемых процентов, что сделает 15-летнюю ипотеку лучшим выбором.Что касается процентных ставок, фиксированная ставка обычно является лучшим выбором для людей, которые планируют оставаться в своем доме дольше, чем несколько лет. Поскольку ипотечные кредиты с регулируемой процентной ставкой (или ARM) обычно изначально имеют более низкую процентную ставку, люди, которые собираются продать свой дом в течение пары лет (или до того, как они подвергаются более высоким процентным ставкам), могут выбрать этот вариант.

Как выбрать ипотечного кредитора?

Ипотечные кредиторы бывают самых разных форм и размеров, от онлайн-компаний до обычных банков, а некоторые представляют собой сочетание того и другого. Решите, какой тип услуг и доступа вы хотите получить от кредитора, и сопоставьте это с конкурентоспособностью их ставок. Вы можете решить, что самая низкая ставка является для вас самой важной функцией, в то время как другие могут выбрать немного более высокую ставку, потому что они могут подать заявку, например, лично.

Некоторые банки предлагают скидки существующим клиентам, поэтому вы можете сэкономить деньги, получив ссуду там, где находится ваш сберегательный или текущий счет.

Большинство людей будут искать прямых кредиторов, которыми являются банки, кредитные союзы, онлайн-юридические лица и другие организации, которые предоставляют ипотечные кредиты непосредственно потребителям. Эти кредиторы обычно держат большую часть процесса ипотеки внутри компании от подачи заявки до обработки, и многие назначают обработчика, чтобы вы могли спрашивать их о ставках, условиях, комиссиях и т. Д., А также в любое время проверять ход выполнения ссуды.

Прямые кредиторы также могут быть портфельными кредиторами, которые создают и финансируют ссуды для удержания ссуд, а не перепродают их государственным учреждениям Fannie Mae и Freddie Mac после закрытия.

Обычно портфельные кредиторы включают местные банки, кредитные союзы и ссудно-сберегательные учреждения.

Обычно портфельные кредиторы включают местные банки, кредитные союзы и ссудно-сберегательные учреждения.Выбор кредитора полностью зависит от вас. Многие люди выбирают крупных известных кредиторов, таких как Wells Fargo или Quicken Loans. Все большее число пользователей используют только онлайн-операции, и есть из чего выбирать. Ипотечные брокеры могут предлагать ссуды от банков или оптовых кредиторов, которые работают только с брокерами.

Существуют сотни ипотечных кредиторов на выбор, каждый из которых может иметь дюжину или более продуктов, от фиксированной ставки до переменной, от 10-летних до 30-летних.Сравните банки, кредитные союзы и онлайн-кредиторы, чтобы увидеть, какие из них предлагают самую низкую процентную ставку, наименьшие комиссии и требования к первоначальному взносу, которые подходят для вашего бюджета.

И если ваш кредит немного запятнан, многие кредиторы предлагают ссуды с более низким первоначальным взносом и кредитными требованиями через FHA. Особенно привлекательной для ветеранов будет ипотека VA.

Как устанавливаются ставки по ипотеке?

Это не точная наука, но на ипотечные ставки влияет множество факторов, включая политику Федеральной резервной системы, процентные ставки по казначейским облигациям, спрос и предложение на рынке жилья и даже инфляцию.У кредитных организаций есть диапазон ставок, которые они предлагают каждый день (ставки по ипотечным кредитам могут меняться ежедневно), но конкретный процент, назначаемый каждому отдельному заемщику, частично определяется личным финансовым положением заявителя.

Как Федеральная резервная система влияет на ставки по ипотечным кредитам?

Переменные ставки обычно движутся в том же направлении, что и ставка по федеральным фондам, поэтому это повлияет на ипотечные кредиты с регулируемой ставкой. Ставка по федеральным фондам, однако, не влияет напрямую на долгосрочные ставки, которые включают финансовые продукты, такие как ипотечные кредиты с фиксированной ставкой на 30 лет; те имеют тенденцию двигаться вместе с доходностью 10-летних казначейских облигаций.

Что такое дисконтная точка?

Дисконтные точки помогают покупателям жилья снизить ежемесячные выплаты по ипотеке и процентные ставки. Дисконтный балл чаще всего выплачивается до начала периода ссуды, обычно во время процесса закрытия. Это один из видов предоплаченных процентов по ссуде. Каждый пункт дисконтирования обычно снижает процентную ставку на 0,25 процента. Например, один пункт снизит ставку по ипотеке с 3 процентов до 2,75 процента.

Стоимость балла зависит от стоимости взятых в долг, но обычно это 1 процент от общей суммы, взятой для покупки дома.

Что такое блокировка ставки по ипотеке?

Блокировка ставки по закладной замораживает процентную ставку. Кредитор гарантирует (за некоторыми исключениями), что ипотечная ставка, предлагаемая заемщику, останется доступной этому заемщику в течение определенного периода времени. Благодаря блокировке заемщику не нужно беспокоиться о повышении ставок между моментом подачи предложения и закрытием дома.

Когда я должен заблокировать свою ипотечную ставку?

Большинство кредиторов бесплатно предлагают блокировку ставки на 30–45 дней.Это означает, что если процентная ставка увеличится до закрытия вашего кредита, вы получите указанную ставку. Однако если ставки упадут, вы не выиграете, если не перезапустите процесс ссуды, а это дорогостоящая и трудоемкая задача.

Хотя некоторые кредиторы предлагают бесплатную блокировку ставки на определенный период, по истечении этого периода они могут взимать плату за продление блокировки. Пандемия сделала графики закрытия немного менее определенными, поскольку многие кредиторы столкнулись с потоком заявок, поэтому вам следует спросить, сколько времени потребуется для закрытия вашего кредита, и решить, покроет ли блокировка этот период.

Процентные ставки в основном падали с начала пандемии, поэтому, вероятно, не стоит платить за расширенную блокировку. Некоторые кредиторы предложат блокировку ставки с условием плавающей ставки. Это означает, что если ставки упадут в течение определенного периода после утверждения вашего кредита, вы получите более низкую ставку. Если ставки повышаются, вы получаете указанную вами ставку.

Новости ипотеки

Bankrate’s Housing Heat Index: какие государственные рынки недвижимости чувствуют себя лучше, а хуже всего во время бума из-за коронавируса?

До рецессии из-за коронавируса рынок жилья Юты горел.Затем пришла пандемия COVID-19, которая заставила жителей Северной Калифорнии и Сиэтла искать доступные дома и больше места, и и без того горячий рынок стал более горячим.

Дэйв Робисон, президент Ассоциации риэлторов штата Юта, просто резюмирует эту деятельность. «Это безумие, — говорит Робисон, брокер по недвижимости из Солт-Лейк-Сити.

Его оценка — это не просто умение продавать. Цены на жилье в Юте стремительно растут по мере того, как калифорнийцы прибывают в штат. Юта может похвастаться самыми высокими темпами роста рабочих мест в стране, наряду с минимальной безработицей, небольшим количеством просрочек по ипотечным кредитам и низкими государственными и местными налогами.

Все эти факторы выдвинули Юту на первое место в рейтинге Bankrate Housing Heat Index за четвертый квартал 2020 года. Жилая недвижимость пережила бум во время рецессии из-за коронавируса, и Юта стала особенно востребованным рынком.

Другие штаты в горном часовом поясе также процветают. Монтана, Айдахо и Аризона занимают соответственно второе, четвертое и шестое места в рейтинге Bankrate.

На противоположном конце списка находятся Гавайи, штат, сильно пострадавший от пандемии COVID-19.Его туристическая индустрия остановилась, а картина занятости на Гавайях потемнела.

5 штатов с наиболее динамичной экономикой жилищного строительства

Индекс жилищного тепла показывает, как рынки недвижимости штатов переживают экономический бум, вызванный коронавирусом, и как они могут работать в будущем. Для расчета рейтинга Bankrate проанализировал шесть точек данных: ежегодное повышение цен на жилье, указанное в Индексе цен на жилье Федерального агентства жилищного финансирования; доля просроченных ипотечных кредитов по данным Ассоциации ипотечных банкиров; безработица и рост рабочих мест в США.S. Департамент труда; индекс стоимости жизни от Центра региональной экономической конкурентоспособности; и налоговое бремя штата по данным Налогового фонда.

Для расчета рейтинга Bankrate проанализировал шесть точек данных: ежегодное повышение цен на жилье, указанное в Индексе цен на жилье Федерального агентства жилищного финансирования; доля просроченных ипотечных кредитов по данным Ассоциации ипотечных банкиров; безработица и рост рабочих мест в США.S. Департамент труда; индекс стоимости жизни от Центра региональной экономической конкурентоспособности; и налоговое бремя штата по данным Налогового фонда.

В этих пяти штатах была самая сильная жилищная экономика в четвертом квартале 2020 года:

- Юта — Стоимость жилья в США подскочила на 15,4% за 12-месячный период, закончившийся 31 декабря, и заняла третье место среди штатов США. в Федеральное агентство жилищного финансирования. Согласно анализу Bankrate, проведенному Департаментом труда, штат Юта занял второе место по темпам роста занятости в стране с декабря 2019 по декабрь 2020 года.По данным Tax Foundation, его налоговое бремя является одним из самых низких в стране.

- Монтана — По данным Ассоциации ипотечных банкиров, цены на жилье выросли за последний год на 15,5%, а в Монтане самый низкий в стране уровень просроченных платежей по ипотеке.

- Небраска — Штат Небраска, обычно не связанный с жилищным бумом, имел самый низкий уровень безработицы в стране в декабре — всего 3 процента. Рост цен на жилье составил 12% за год.

- Айдахо — Цены на жилье в Айдахо были самыми высокими в стране, взлетев на 21,1% за год, закончившийся 31 декабря. А рост занятости является самым сильным в стране. Однако общий рейтинг Айдахо был ограничен средними показателями стоимости жизни и налогов.

- Индиана — В 2021 году цены на жилье в штате подскочили на 12,3 процента, а его налоговое бремя является девятым по величине в стране.

5 штатов с самой прохладной жилищной экономикой

По мере того, как бушует жилищный бум по всей стране, стоимость собственности в каждом штате за 12 месяцев, закончившихся в декабре, выросла. Однако экономика некоторых штатов борется со слабым ростом занятости и другими проблемами. Нижняя пятерка в нашем индексе:

Однако экономика некоторых штатов борется со слабым ростом занятости и другими проблемами. Нижняя пятерка в нашем индексе:

- Иллинойс — Высокий уровень безработицы и умеренное повышение цен поместили Иллинойс в нижнюю часть списка.

- Луизиана — Он занимает худшее место по просроченным кредитам, почти 11 процентов домовладельцев не выплатили ипотечные платежи. Луизиана также плохо справляется с повышением цен, ростом рабочих мест и налоговым бременем.

- Нью-Йорк — Нью-Йорк, сильно пострадавший от пандемии, столкнулся с рядом встречных ветров.Он занимает одно из последних мест по темпам роста рабочих мест, безработице, налоговому бремени и просроченным кредитам.