Вклады Топ 20 с самой высокой ставкой до 8% на 2021 год вложить деньги открыть онлайн депозит

Как выгодно вложить деньги?

Какой депозит стоит открыть в банке? Какие шаги надо предпринять, чтобы открыть онлайн? Ответ на этот вопрос вы найдете в разделе «Вклады» на портале Банки.ру. Выгодные в рублях и валютные, изменение процентных ставок, рейтинг банков, страхование — это информация, необходимая каждому клиенту — физическому лицу. Ведь для того, чтобы получить желаемый доход, необходимо правильно выбрать депозит.На нашем сайте данные о ставках обновляются ежедневно. Вы можете получить и сравнить актуальную информацию о видах банковских депозитов: мультивалютные, инвестиционные, пенсионные и т. д.

Не менее важен для многих потребителей и порядок выплаты банком дохода: кого-то интересуют депозиты с ежемесячной выплатой процентов, а кому-то интересно получить все сразу в конце срока. Условия открытия у разных банков могут отличаться.

Также вы узнаете о том, что представляет собой само понятие банковского вклада, какие пункты особенно важны в договоре, как работает система страхования, как получить компенсацию в случае отзыва лицензии у кредитной организации и как выбрать самый лучший, наиболее выгодный срочный вклад с высоким процентом. Сейчас наибольшей популярностью у населения пользуются депозиты в рублях, а не вклады в долларах и евро. Вместе с тем определенная часть граждан предпочитает выбрать мультивалютный депозит и застраховаться от потерь при резком изменении курсов. Все предложения, отображенные на данной странице являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Как выбрать выгодный вклад?

Обратите внимание на параметры:- Капитализация процентов – входит ли в сумму вклада сумма процента, начисленного за предыдущий месяц.

- Пополнение – можно ли вносить на счет дополнительные суммы.

- Выплата процентов – в конце срока или каждый месяц.

Как внести вклад с помощью Банки.ру

- Выбрав среди предложений, самое выгодное вам по нужным параметрам (например: сроку, сумме, капитализации, возможности снятия или пополнения). Вы нажимаете кнопку «Открыть вклад».

- И попадаете на страничку банка или карточку вклада с подробными условиями, где заполняете форму заявки на промокод. Там нужно указать: ФИО, e-mail, телефон, выбрать ближайшее к вам отделение банка и нажать кнопку «Отправить».

- Вам на e-mail приходит промокод, предъявив который вы можете открыть вклад на специальных условиях (банки — партнеры Банки.ру дают нашим пользователям повышенные процентные ставки и более выгодные условия).

- Если вы являетесь уже клиентом выбранного банка, то можете открыть вклад через свой личный кабинет без посещения офиса, также указав промокод в специальном поле.

Какая самая выгодная ставка по вкладу на 30.09.2021?

Самая выгодная ставка – 8% годовых. Средняя ставка по вкладу 8.9% годовых.

Сколько предложений действует на сегодня?

На сайте представлены вклады от 273 крупнейших банков России.

Как получать проценты по вкладу?

Деньги начисленные по процентной ставке пользователь может получить любым удобным ему способом:

- наличными в отделении банка,

- на счет дебетовой карты,

- на счет вклада.

На рынке традиционно лидирует розничный гигант — Сбербанк России. Однако предложения «под высокий процент» существуют у многих кредитных организаций, и вы сможете выбрать банк, наиболее полно отвечающий вашим запросам. Данные на нашем сайте — гарантия того, что вы всегда будете в курсе последних изменений, сможете провести сравнение банковских предложений и разместите свои денежные накопления с максимальной выгодой, выбрав именно тот депозит, который действительно вам необходим.

Пользователи портала Банки.ру из разных регионов России — могут подобрать выгодные вклады и отправить заявку на открытие в рублях на специальных условиях. Посмотреть рейтинг предложений от экспертов Банки.ру

Автор: Оксана Даниленко эксперт по депозитным продуктам Банки.ру. Яндекс Кью

Публикация: 16.01.2019

Изменено: 06.09.2021

Самые выгодные вклады в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.

к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

к. банк точно знает, в течение которого времени он будет обладать вашими деньгами; - бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2021, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

На данный момент банки предлагают открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита. Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Банк | Название | Процентная ставка | Срок, лет |

ОТП Банк | Растущий процент | 3 — 7 | 1 — 6 дней |

Россельхозбанк | Растущий доход | 5 — 8 | 1 — 18 дней |

Таврический | Таврический Максимум | 6.21 — 7.69 | 1 — 9 дней |

ВТБ | Вклад в будущее | 3.1 — 3.85 | 1 — 24 дня |

УБРиР | Вклад в будущее | 3. | 1 — 13 дней |

Как открыть вклад?

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить, и один визит в банк.

Дополнительная информация по выгодным вкладам в России

Вклады в Альфа-Банке | Банковские вклады в рублях и валюте для физических лиц под высокие проценты в 2020 году

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

|

Название |

Возможно открытие через дистанционные каналы обслуживания |

Выплата процентов |

Срок вклада (дней) |

Валюта и минимальный размер первоначального взноса |

Пополнение вклада |

Расходные операции с сохранением процентной ставки |

Максимальная сумма вклада |

Максимальная ставка по вкладу |

|---|---|---|---|---|---|---|---|---|

|

НОВЫЙ |

В конце срока или ежемесячно на счет |

730, 1095 |

RUR 10 000 |

Без ограничений |

RUR до 7,50% |

|||

|

АКЦИЯ |

В конце срока |

365, 540, 1095 |

RUR 3 000 |

Без ограничений |

RUR до 7,40% |

|||

|

Вклад |

В конце срока |

540 |

RUR 10 000 |

Без ограничений |

RUR до 8,00% |

|||

|

Вклад |

Повышенная ставка! |

По выбору: в конце срока или ежемесячно, на счет или капитализация |

от 91 до 1460 |

RUR 3 000 |

Без ограничений |

RUR до 7,50% |

||

|

Вклад |

Повышенная ставка! |

Ежемесячно: на счет или капитализация |

от 91 до 1095 |

RUR 3 000 |

RUR 10 000 000 |

RUR до 5,80% |

||

|

Вклад |

Ежемесячная капитализация |

от 730 до 1795 |

RUR 3000 |

RUR 10 000 000 |

RUR до 5,20% |

|||

|

Вклад |

Повышенная ставка! |

Ежемесячно: на счет или капитализация |

от 91 до 1095 |

RUR 10 000 |

RUR 10 000 000 |

RUR до 5,60% |

||

|

Вклад |

В конце срока или ежемесячно на счет |

от 91 до 1460 |

RUR 500 |

Без ограничений |

RUR до 7,50% |

|||

|

Вклад |

Ежемесячно: на счет или капитализация |

от 395 до 730 |

RUR 500 |

RUR 2 000 000 |

RUR до 5,70% |

|||

|

Вклад |

Ежемесячная капитализация |

395, 730, 1095 |

RUR 500 |

RUR 10 000 000 |

RUR до 5,60% |

|||

|

НОВЫЙ! «Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 7,00% |

|||

|

«Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 5,00% |

|||

|

«Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 4,00% |

|||

|

Вклад |

Ежеквартально, капитализация |

Без ограничений |

RUR 10 |

Без ограничений |

RUR 0,01% |

Открытие вклада физическим лицом | Срочное оформление в банке ПСБ

Уверенность в финансовом благополучии

В условиях экономической нестабильности не так просто сохранить средства. Инфляция и рост курса валют ведут к повышению цен и отсутствию гарантий стабильного дохода.

Инфляция и рост курса валют ведут к повышению цен и отсутствию гарантий стабильного дохода.

Но сегодня можно не просто сберечь свои накопления, но и позволить им приносить дополнительную прибыль. Банковские вклады и накопительные счета помогут вам сохранить денежные средства и обеспечить свое финансовое благополучие в будущем.

Для чего нужны вклады в рублях и валютные депозиты?

Все очень просто — благодаря денежным вкладам ваши деньги работают на вас! А вы можете проводить больше времени с близкими, путешествовать или заниматься любимым делом, если успеете вовремя оформить депозит и позволите вашим сбережениям приносить прибыль.

Если денежных средств недостаточно, чтобы открыть вклад, вы можете оформить накопительный счет, чтобы переводить на него небольшую сумму с каждой покупки или во время пополнения баланса.

Самостоятельно определите процент, который будет списан после расходных операций, и воспользуйтесь одной из банковских услуг для ежедневных накоплений. Открытие счета позволит вам не только накопить капитал, но и поможет защитить сбережения от инфляции.

Открытие счета позволит вам не только накопить капитал, но и поможет защитить сбережения от инфляции.

Начать заботиться о будущем важно уже сегодня. Не стоит откладывать принятие решения, ведь сейчас вам будет гораздо выгоднее воспользоваться специальными условиями.

Как выбрать и открыть банковский вклад?

Чтобы открыть накопительный счет или депозит, стоит учесть несколько факторов:

- процентную ставку;

- возможность пополнения и досрочного расторжения;

- капитализацию и возможность перечисления процентов на карту;

- срок действия договора.

Лучшие банки предлагают клиентам выгодные продукты, но предпочтение стоит отдать тем из них, которые готовы предложить разумные условия, гарантии и удобные условия по сберегательным счетам и депозитам. При этом важно выбрать банк, который позволит вложить сбережения под более высокие проценты, чем в других кредитных учреждениях.

Срочное оформление позволит сэкономить время и начать заботу о будущем прямо сейчас. Чтобы сделать правильный выбор, отдайте предпочтение надежному банку, который дорожит репутацией и каждым вкладчиком, доверившим ему свои сбережения.

Чтобы сделать правильный выбор, отдайте предпочтение надежному банку, который дорожит репутацией и каждым вкладчиком, доверившим ему свои сбережения.

Срочные вклады банка ПАО «Промсвязьбанк» станут выгодным решением, способным обеспечить достойный доход и обезопасить ваши накопления.

Лучшие вклады на сегодня

Чтобы открыть накопительный счет или вклад в банке ПАО «Промсвязьбанк», обратитесь в офис или заполните заявку на сайте. Компетентные специалисты расскажут обо всех нюансах банковских продуктов и предложат одно из лучших решений:

- высокие ставки до 8% годовых в рублях;

- повышенные ставки при дистанционном открытии вклада;

- возможность пополнять вклад в удобное время;

- выгодные условия досрочного расторжения.

Вклад можно оформить в рублях или иностранной валюте. Чтобы срочно оформить вклад в банке ПАО «Промсвязьбанк», потребуется паспорт или иной документ, удостоверяющий личность. Уже сейчас вы можете сделать свою жизнь лучше и воспользоваться услугами, представленными в банке ПАО «Промсвязьбанк». Депозит позволит с уверенностью смотреть в будущее и избежать последствий экономической нестабильности.

Депозит позволит с уверенностью смотреть в будущее и избежать последствий экономической нестабильности.

Уже сейчас вы можете сделать свою жизнь лучше и воспользоваться услугами, представленными в банке ПАО «Промсвязьбанк». Депозит позволит с уверенностью смотреть в будущее и избежать последствий экономической нестабильности.

Для получения подробной информации позвоните по телефону в Москве или заполните форму обратной связи.

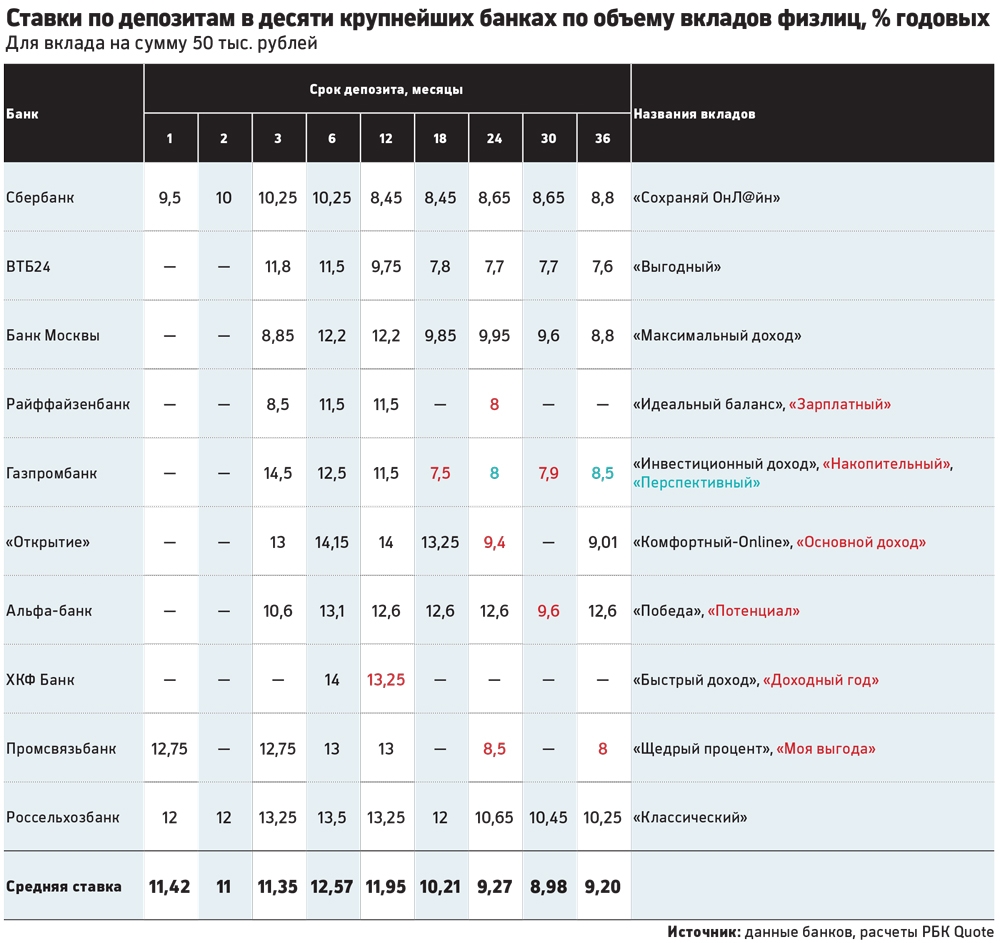

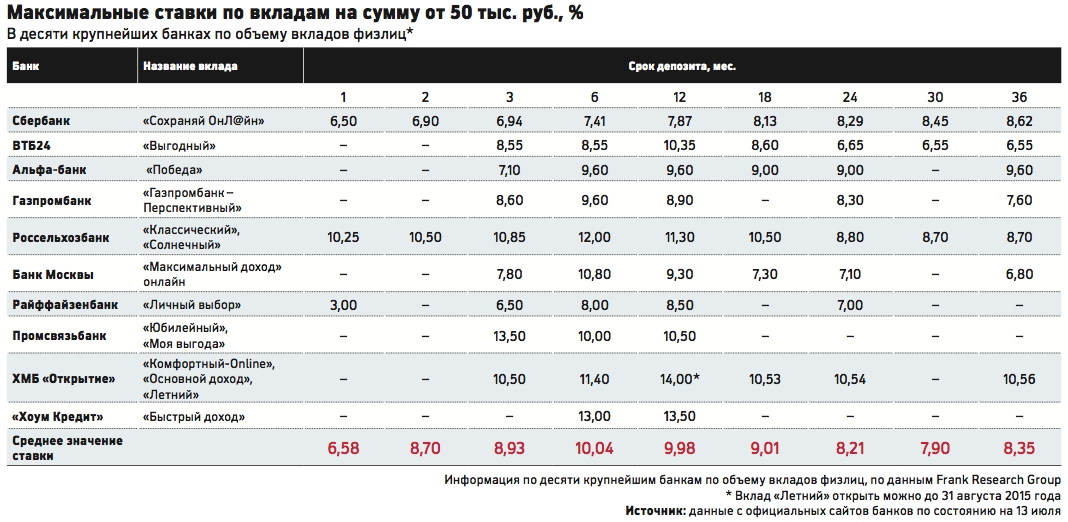

Все решают месяцы. Когда выгодно дать банку в долг

МОСКВА, 9 авг – ПРАЙМ, Валерия Княгинина. Банк России, начиная с марта текущего года, поэтапно поднимал ключевую ставку с 4,25% до 6,5%. Вслед за регулятором банки увеличивали ставки по депозитам – в третей декаде этот показатель в среднем составил 5,5%. Этого недостаточно, чтобы покупательная способность сбережений выросла — в годовом выражении инфляция в июле составила 6,5%. Впрочем, держать деньги под матрасом еще более невыгоднее, чем отнести их банк.

В России выросла средняя максимальная ставка по вкладам

СУТЬ ВКЛАДОВ

Ставки по банковским вкладам всегда зависят от ключевой ставки — процента, под который банки занимают деньги у ЦБ. Если ставка ЦБ растет, банки поднимают ставки по вкладам. При этом ставки по вкладам всегда остаются ниже ключевой ставки. Иначе банку не было бы смысла брать деньги у вкладчиков. Чтобы заработать, банк берет деньги под меньший процент, чем предлагает ЦБ, а затем выдает их клиентам в качестве кредита.

Если ставка ЦБ растет, банки поднимают ставки по вкладам. При этом ставки по вкладам всегда остаются ниже ключевой ставки. Иначе банку не было бы смысла брать деньги у вкладчиков. Чтобы заработать, банк берет деньги под меньший процент, чем предлагает ЦБ, а затем выдает их клиентам в качестве кредита.

Доходность банковского вклада также зависит от срока, на который он открывается, а также от того, какие опции предусматривает вклад – можно ли снять оттуда какую-то сумму или только пополнять, отмечает заместитель директора департамента рынков капитала Accent Capital Сергей Макаров.

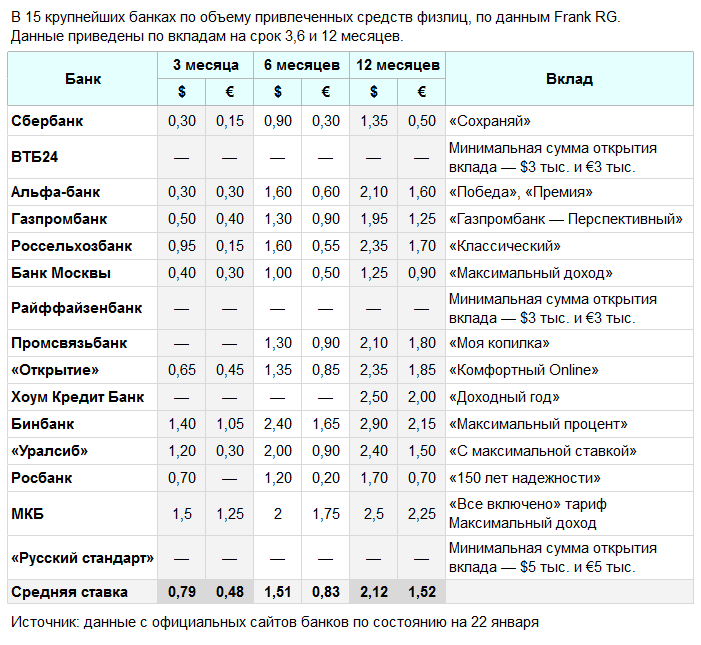

Наиболее популярны рублевые, долларовые, евровые, а в некоторых банках и фунтовые депозиты.

По данным ЦБ, средняя ставка по рублевым вкладам в третьей декаде этого года выросла до 5,5%, а по валютным уже давно близка к нулю. Однако при прочих равных все же можно выбрать более выгодные условия в зависимости от ваших пожеланий.

ВЫГОДНЫЙ ВКЛАД – ЭТО КАКОЙ?

«Хорошим вариантом вклада видится тот, где у клиента есть возможность частичного снятия и пополнения. Ставки там будут не самые высокие, но при этом появится мобильность в управлении своими средствами. Лучший срок для таких депозитов не должен быть длинным — 1-2 года с минимальным неснижаемым остатком», — считает Макаров.

Ставки там будут не самые высокие, но при этом появится мобильность в управлении своими средствами. Лучший срок для таких депозитов не должен быть длинным — 1-2 года с минимальным неснижаемым остатком», — считает Макаров.

Для этого есть ряд причин. Во-первых, ЦБ может еще поднять ставку, а значит и банки предоставят более выгодные условия своим вкладчикам. При этом вклад с возможностью частичного снятия дает возможность переложить средства в другой банк на более выгодных условиях и не потерять свои проценты, поясняет он.

Во-вторых, такой тип вклада дает возможность оперативно реагировать на экономические изменения. Проще анализировать основные тренды на 1-2 года вперед, чем, например, на 3 года и более. Следовательно, заморозить средства на длительный срок просто не рационально, говорит эксперт.

«Валюта страха»: во что никогда нельзя вкладывать деньги

Вклады на короткий срок дают наибольшие преимущества в плане ликвидности, но в то же время они приносят и наименьшую доходность. Разница между ставками по вкладам на срок 1-3 месяца и на срок свыше 1 года может достигать даже в одном и том же банке нескольких процентных пунктов, отмечает доцент Высшей школы бизнеса МГУ имени М.В. Ломоносова Сергей Заверский.

Разница между ставками по вкладам на срок 1-3 месяца и на срок свыше 1 года может достигать даже в одном и том же банке нескольких процентных пунктов, отмечает доцент Высшей школы бизнеса МГУ имени М.В. Ломоносова Сергей Заверский.

Однако если мы выбираем вклад на короткий срок, но с капитализацией процентов по итогам каждого периода, наша фактическая доходность за год может оказаться выше, чем было изначально обозначено по вкладу.

«Например, по трехмесячному вкладу с капитализацией со ставкой 5% годовых наша фактическая ставка доходности за год составит 5,1%. При более высоком уровне ставок прибавка будет увеличиваться», — поясняет он.

Вместе с тем, на фоне восходящего тренда по процентным ставкам итоговая фактическая доходность, если мы будем выбирать вклады на короткий срок, но с автоматической пролонгацией может оказаться и еще выше, поскольку вклады будут продлеваться по более высокой ставке, отмечает Заверский.

Решая отнести свои сбережения в банк, также следует уделить внимание выбору банка. У многих, как правило, есть спецпредложения для владельцев кредитов и кредитных карт, а также для зарплатных клиентов – для них предлагаются ставки чуть выше стандартных, говорит руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган.

У многих, как правило, есть спецпредложения для владельцев кредитов и кредитных карт, а также для зарплатных клиентов – для них предлагаются ставки чуть выше стандартных, говорит руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган.

АЛЬТЕРНАТИВА ВКЛАДАМ

Но в целом, если рассматривать вклады, как способ борьбы с инфляцией, это не самый выгодный инструмент.

«Реальная потребительская инфляция всегда выше доходности вкладов, а учитывая, что валютные вклады на текущий момент не приносят никакого дохода, то становится очевидно, что вклады и депозиты – это инструмент для максимально консервативных инвесторов», — поясняет Коган.

Для тех, кто чуть менее консервативно относится к сбережениям, есть облигации федерального займа, которые дают доходность в 6,5-8% годовых в зависимости от выпуска, а также облигации компаний с госучастием, где доходность может доходить до 9% годовых, перечисляет он.

Однако к облигациям нужно относиться с осторожностью. На фоне роста процентных ставок цены на облигации снижаются. При этом когда процентные ставки начинают снижаться, инвестор может получить не только купонную доходность, но и дополнительно доходность от прироста капитала (в связи с изменением цены облигации), отмечает Заверский.

На фоне роста процентных ставок цены на облигации снижаются. При этом когда процентные ставки начинают снижаться, инвестор может получить не только купонную доходность, но и дополнительно доходность от прироста капитала (в связи с изменением цены облигации), отмечает Заверский.

«В настоящий момент при покупке облигаций имеет смысл четко определиться с горизонтом инвестирования, а также уделить особое внимание величине выплачиваемого купона», — сказал он.

Есть и другие альтернативы вкладам. Нередко банки предлагают открывать у них индивидуальные инвестиционные счета (ИИС), как альтернативу депозитам. Это брокерский счет с налоговыми послаблениями от государства для совершения операций с валютами или ценными бумагами, торгующимися на Московской или Санкт-Петербургской бирже. Иначе говоря, — это возможность для граждан напрямую инвестировать, например, в российские ценные бумаги и получать доход.

Как рассчитать налог на банковский вклад

Однако такой способ приумножить свои накопления сопряжён с множеством рисков и подходит только тем, кто готов нести убытки в случае обвала рынка.

Другой альтернативный депозиту вариант – вложения в ETF (биржевой инвестиционный фонд). Каждый такой фонд имеет базовый актив, в качестве которого выступают акции, облигации, сырье – словом, готовая корзина инвестиций. Самый простой способ инвестирования в ETF — открыть брокерский счет или тот же ИИС. Покупка производится аналогично приобретению акций и облигаций.

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Как выбрать выгодный вклад в банке

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

Лучшие акции банков, за которыми стоит следить в 2021 году

Обновлено: 13 сентября 2021 г., 16:41

Банки могут показаться довольно сложным бизнесом, и во многих отношениях так оно и есть. Однако основные идеи, лежащие в основе банковской индустрии, и то, как эти предприятия зарабатывают деньги, легко понять. Имея это в виду, вот обзор различных типов банков, некоторых важных показателей, которые следует знать инвесторам, и трех отличных банковских акций для начинающих, которые следует держать в поле зрения.

Три категории банковских предприятий- Коммерческие банки: Это банки, которые предоставляют услуги потребителям и предприятиям, такие как текущие и сберегательные счета, автокредиты, ипотека, депозитные сертификаты и многое другое.

Коммерческий банк в основном зарабатывает деньги, занимая деньги под относительно низкую процентную ставку и ссужая их клиентам под более высокую ставку. В то время как коммерческие банки зарабатывают основную часть своих денег на процентном доходе, многие также получают значительный комиссионный доход от таких вещей, как сборы за выдачу ссуд, надбавки за банкоматы и сборы за обслуживание счетов.Инвесторам важно отметить, что коммерческий банкинг — это цикличный бизнес: когда наступают рецессии (и пандемии), растет безработица, а у потребителей и предприятий часто возникают проблемы с оплатой счетов.

Коммерческий банк в основном зарабатывает деньги, занимая деньги под относительно низкую процентную ставку и ссужая их клиентам под более высокую ставку. В то время как коммерческие банки зарабатывают основную часть своих денег на процентном доходе, многие также получают значительный комиссионный доход от таких вещей, как сборы за выдачу ссуд, надбавки за банкоматы и сборы за обслуживание счетов.Инвесторам важно отметить, что коммерческий банкинг — это цикличный бизнес: когда наступают рецессии (и пандемии), растет безработица, а у потребителей и предприятий часто возникают проблемы с оплатой счетов. - Инвестиционные банки: Эти банки предоставляют инвестиционные услуги институциональным клиентам и состоятельным физическим лицам. Инвестиционные банки помогают другим компаниям выходить на биржу посредством IPO, выпускать долговые ценные бумаги и консультировать по вопросам слияний и поглощений, и за это они получают комиссионные.Инвестиционные банки обычно также зарабатывают деньги на торговле акциями, ценными бумагами с фиксированным доходом, валютами и товарами.

У них также обычно есть бизнес по управлению активами и часто есть собственные значительные инвестиционные портфели. В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше .

У них также обычно есть бизнес по управлению активами и часто есть собственные значительные инвестиционные портфели. В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше . - Универсальные банки: Универсальный банк — это банк, который осуществляет как коммерческие, так и инвестиционные банковские операции.Большинство крупных банков США являются универсальными банками. В то время как коммерческие банки получают основную часть своей прибыли за счет процентного дохода, а инвестиционные банки в основном полагаются на комиссионный доход, универсальные банки пользуются прекрасным сочетанием этих двух факторов.

Очевидно, это упрощенные определения. У банков есть много других способов получения дохода. Например, многие банки предлагают своим клиентам сейфы в аренду, а некоторые зарабатывают деньги за счет партнерских отношений со сторонними компаниями. Однако по своей сути это основные способы зарабатывания денег банками.

Однако по своей сути это основные способы зарабатывания денег банками.

Источник: Getty Images

Три ведущих банка акций, которые стоит обратить на ваш радар в 2021 годуСотни банков торгуют на основных биржах США, и они бывают разных размеров, географических местоположений и направлений. Несмотря на то, что во вселенной инвестирования есть несколько отличных вариантов, вот три благоприятных для новичков банковских акций, которые могут обеспечить отличную доходность на долгие годы:

Bank of America

Bank of America стал одной из самых впечатляющих историй оздоровления в постфинансовую эпоху, даже несмотря на то, что падение процентных ставок оказало давление на его прибыльность.В последние годы банк увеличивал свой ссудный портфель по темпам, значительно опережающим аналогичные показатели, и компания добилась значительного повышения эффективности, развивая свои онлайн- и мобильные технологии. Качество активов Bank of America превосходное, и с относительно высокой концентрацией депозитов, по которым не выплачиваются проценты, банк имеет сильные позиции, чтобы получить выгоду, если и когда процентные ставки вырастут.

JPMorgan Chase

JPMorgan Chase , несомненно, самый прибыльный из крупных универсальных банков, а также крупнейший банк по рыночной капитализации в США.S. Банк ведет операции практически во всех областях как коммерческого, так и инвестиционного банкинга, и в последние годы он проделал особенно большую работу по расширению своего бизнеса по кредитованию кредитных карт и автокредитов. JPMorgan Chase также проделал отличную работу по освоению новых технологий и сделал несколько важных инвестиций в компании, занимающиеся финансовыми технологиями или финтех.

U.S. Bancorp

U.S. Bancorp — это в первую очередь коммерческий банк, доход от кредитов и других потребительских банковских продуктов составляет практически всю его выручку.U.S. Bancorp (известный большинству американцев как U.S. Bank) не только сосредоточен на потребительском банкинге, но и неизменно обеспечивает одни из самых впечатляющих показателей прибыльности и эффективности в секторе и является отличным дивидендным фондом для инвесторов. Поскольку он не зависит от инвестиционного банкинга, который обычно является наиболее изменчивой стороной банковского бизнеса, прибыльность и доход U.S. Bancorp, как правило, более предсказуемы и последовательны, чем у двух других банков в этом списке.

Поскольку он не зависит от инвестиционного банкинга, который обычно является наиболее изменчивой стороной банковского бизнеса, прибыльность и доход U.S. Bancorp, как правило, более предсказуемы и последовательны, чем у двух других банков в этом списке.

Если вы хотите инвестировать в акции отдельных банков, вот несколько показателей, которые вы, возможно, захотите добавить в свой инструментарий:

- Цена книги (P / B) value: Отличная метрика оценки для использования с акциями банка, отношение цены к балансовой стоимости, или P / B, показывает, сколько банк продает по отношению к чистой стоимости его активов.Его можно использовать в сочетании с показателями прибыльности, обсуждаемыми ниже, чтобы дать общую картину того, насколько дешевы или дороги акции банка.

- Рентабельность собственного капитала (ROE): Первый из двух общих показателей рентабельности, используемых для акций банка.

Рентабельность собственного капитала — это прибыль банка, выраженная в процентах от собственного капитала. Чем выше, тем лучше; 10% или выше обычно считается достаточным.

Рентабельность собственного капитала — это прибыль банка, выраженная в процентах от собственного капитала. Чем выше, тем лучше; 10% или выше обычно считается достаточным. - Рентабельность активов (ROA): Это прибыль банка как процент от активов на его балансе.Например, если банк получил прибыль в 1 миллиард долларов за определенный год и имел активы в размере 100 миллиардов долларов, его рентабельность активов составила бы 1%. Инвесторы обычно хотят видеть ROA на уровне 1% или выше.

- Коэффициент эффективности: Коэффициент эффективности банка — это процент, который показывает инвесторам, сколько банк потратил на получение дохода. Например, коэффициент эффективности 60% означает, что банк тратил 60 долларов на каждые 100 долларов дохода, который он получил. Коэффициент эффективности можно получить, разделив непроцентные расходы (операционные расходы) на чистую выручку, и чем меньше, тем лучше.

Банки могут быть отличным местом для инвестиций, особенно в странах с сильной экономикой. Когда потребители уверены в своих расходах, а уровень безработицы низкий, прибыль имеет тенденцию к росту, а невыполнение обязательств по кредитам обычно сдерживается. С другой стороны, банки, как правило, плохо работают во время рецессий и других неопределенных периодов. С точки зрения инвестирования это означает, что банки — это цикличный бизнес.

Когда потребители уверены в своих расходах, а уровень безработицы низкий, прибыль имеет тенденцию к росту, а невыполнение обязательств по кредитам обычно сдерживается. С другой стороны, банки, как правило, плохо работают во время рецессий и других неопределенных периодов. С точки зрения инвестирования это означает, что банки — это цикличный бизнес.

Есть несколько причин, по которым банки, как правило, плохо работают во время рецессий и других сложных экономических условий.Во-первых, они могут столкнуться с волной неплатежей по кредитам, если вырастет безработица. Во-вторых, потребители склонны тормозить расходы во время спада, что приводит к снижению спроса на кредиты. Наконец, процентные ставки имеют тенденцию снижаться в тяжелые времена, что является плохой новостью для рентабельности банков.

Также стоит упомянуть, что некоторые части инвестиционного банкинга — в частности, торговля и андеррайтинг — в неспокойные времена, как правило, работают на лучше, чем на . Это могло бы помочь таким банкам, как JPMorgan Chase и Goldman Sachs (NYSE: GS), которые проводят крупные инвестиционно-банковские операции, в то время как банки, которые в основном сосредоточены на коммерческом банкинге, такие как Wells Fargo (NYSE: WFC), могли бы помочь. во временном невыгодном положении.

Это могло бы помочь таким банкам, как JPMorgan Chase и Goldman Sachs (NYSE: GS), которые проводят крупные инвестиционно-банковские операции, в то время как банки, которые в основном сосредоточены на коммерческом банкинге, такие как Wells Fargo (NYSE: WFC), могли бы помочь. во временном невыгодном положении.

Связанные темы

Акции FinTechШирокая категория, охватывающая предприятия на стыке финансов и технологий.

Страховые запасыЭти предприятия устойчивы к рецессии и имеют долгосрочную инвестиционную привлекательность.

Акции блокчейнТехнология, лежащая в основе криптовалют, имеет множество потенциальных применений.

Акции криптовалюты Узнайте, как определять наиболее многообещающие криптовалюты, и выясните, подходит ли эта отрасль вашему стилю инвестирования.

Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) Генеральный директор Уоррен Баффет известен как один из лучших фондовых инвесторов всех времен и не зря. За свои 55 лет у руля компании Баффет обеспечил годовую доходность более чем на , вдвое больше, чем на , чем у S&P 500 , и инвестиции, которые он выбрал для огромного портфеля акций Berkshire на протяжении многих лет, являются хорошей причиной для этого.

Если вы взглянете на портфель акций Berkshire, вы заметите одну важную тенденцию — Баффету принадлежит довольно много акций банков. Berkshire владеет пакетами акций четырех различных банков на сумму 1 миллиард долларов и более, включая очень большую долю в Bank of America.

Чистая прибыль по акциям банков Хотя покупка каких-либо акций только потому, что они принадлежат миллиардеру (даже Уоррену Баффету), не всегда является разумной идеей, в 2021 году банковская отрасль, по всей видимости, принесет определенную выгоду. Итак, если ваш портфель не слишком подвержен риску, вам могут подойти один или несколько из рассмотренных здесь надежных банков.

Итак, если ваш портфель не слишком подвержен риску, вам могут подойти один или несколько из рассмотренных здесь надежных банков.

Часто задаваемые вопросы

Как банки зарабатывают деньги?

По своей сути банки зарабатывают деньги двумя основными способами — коммерческим банкингом и инвестиционным банкингом. Коммерческий банкинг относится к банковским продуктам и услугам, которые банки предоставляют физическим и юридическим лицам. Инвестиционный банкинг относится к услугам, которые банк предоставляет корпорациям, правительствам, состоятельным физическим лицам и другим организациям, выходящим за рамки коммерческой банковской деятельности.

Цикличны ли банковские акции?

Короткий ответ — да. Акции банков обычно страдают от рецессии по нескольким причинам. Во-первых, процентные ставки имеют тенденцию падать во время рецессий. Во-вторых, что более важно, безработица имеет тенденцию расти во время рецессий, и все больше потребителей сталкиваются с финансовыми проблемами.

Однако более длинный ответ заключается в том, что все банки разные. Потребительский банкинг (прием депозитов и выдача денег в долг) очень цикличен, и это особенно верно для банков, которые специализируются на более рискованных формах кредитования, таких как кредитные карты.С другой стороны, инвестиционный банкинг имеет тенденцию работать даже на лучше, чем на в неспокойные времена, поэтому банки, которые проводят крупные инвестиционные банковские операции, как правило, довольно хорошо удерживают прибыль.

Как вы анализируете акции банков?

При попытке проанализировать акции конкретного банка рекомендуется сосредоточиться на четырех основных моментах:

- Чем на самом деле занимается банк

- Его цена

- Его доходность

- Величина риска, который он принимает для достижения такой прибыли мощность

Последние статьи

Почему акции Wells Fargo сегодня торгуются ниже

Сегодня утром банк столкнулся с некоторыми проблемами регулирования, а также с более низким рейтингом аналитиков.

Брам Берковиц | 28 сен.2021

Эта сделка делает большой бизнес сильнее

U.S. Bancorp строит свою основную стратегию, сделав одно из самых значительных приобретений за всю историю.

Брам Берковиц | 24 сен.2021

Почему Bank of America и Citigroup сегодня торгуются выше

Два банка-гиганта оправились после тяжелой недели вместе с остальной частью рынка.

Брам Берковиц | 23 сен.2021

3 причины, по которым Goldman Sachs покупает GreenSky

Финансовые технологии «купи сейчас — заплати позже» помогут Goldman в развитии Маркуса и остальных подразделений банковского обслуживания потребителей.

Брам Берковиц | 22 сен.2021

Моя лучшая дивидендная акция для покупки при сентябрьской распродаже

Этот банк не только предлагает высокую доходность в 3%, но и может стать многообещающим преимуществом.

Брам Берковиц | 21 сен.2021

Почему сегодня упали акции Bank of America, Citigroup, JPMorgan и Goldman Sachs

Акции банка в понедельник упали, поскольку доходность 10-летних казначейских векселей США, которая часто является сильным индикатором прибыли банков, снизилась в результате распродажи на более широком рынке.

Брам Берковиц | 20 сен.2021

Почему сегодня акции GreenSky взлетели на 53%

Титан Уолл-стрит скупает финтех-платформу за 2,2 миллиарда долларов.

Джо Тенебрузо | 15 сен.2021

1 акция, которую вы искали для своего IRA

Это надежное вложение, независимо от того, как и где вы им владеете, но JPMorgan Chase максимально использует уникальные характеристики пенсионного счета.

Джеймс Брамли | 15 сен.2021

Не слишком ли дороги акции банка Уоррена Баффета?

Этот банк является одним из крупнейших холдингов Berkshire, но что они могут сделать лучше?

Мэтью Франкель, CFP и Джейсон Холл |

14 сен. 2021

2021

Вот 1 высокодоходная дивидендная акция, которой можно доверять

JPMorgan Chase на протяжении многих лет опережает своих конкурентов в банковском секторе и приносит инвесторам солидные дивиденды.

Дэйв Ковалески | 12 сен.2021

7 лучших мест для сбережений: руководство и обзор

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений заключается в том, чтобы позволить деньгам расти медленно с минимальным риском или без него.Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот некоторые из различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Вот некоторые из различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете процентов по своим сбережениям, ваши сбережения со временем станут меньше из-за инфляции.

- Существует ряд различных типов счетов, из которых вы можете выбирать для своих сбережений.

- Сравните ставки, прежде чем открывать счет, чтобы максимально увеличить свои сбережения.

Сберегательные счета

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто сотрудниками определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета. Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) в пределах определенных лимитов. К сберегательным счетам могут применяться ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно нельзя снять путем выписки чеков, а иногда и в банкомате. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет.Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется больший начальный депозит, а доступ к счету ограничен. Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские счета онлайн, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке. Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но обычно они предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. Загвоздка с компакт-диском состоит в том, что вам придется хранить деньги на компакт-диске в течение определенного времени; в противном случае будет наложен штраф, например потеря трехмесячного процента.

Популярные сроки погашения CD составляют шесть месяцев, один год и пять лет.Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница компакт-дисков позволяет вам колебаться в размерах ваших инвестиций и получать выгоду от более высоких процентных ставок. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском. Фонды денежного рынка обычно приносят доход, аналогичный краткосрочным процентным ставкам.Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском. Фонды денежного рынка обычно приносят доход, аналогичный краткосрочным процентным ставкам.Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и остатка с ограниченным количеством ежемесячных транзакций.В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. Штрафы могут быть начислены, если не поддерживается требуемый минимальный баланс или превышено максимальное количество ежемесячных транзакций. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Государственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитоспособностью США.S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Купюры продаются со скидкой; когда срок погашения векселя наступит, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью составляет проценты. Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские векселя выпускаются со сроком погашения два, три, пять, семь и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев. Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов США.

Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов США.

Облигации

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которая выпускается компаниями, муниципалитетами, штатами и правительствами для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций предполагает разную степень риска, а также периоды доходности и погашения. Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Итог

Экономия позволяет вам скупать деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия средств сбережения небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Как инвестиционные банки зарабатывают деньги (JPM, GS)

Инвестиционный банк, в который входят такие компании, как Bank of America, JPMorgan Chase и Goldman Sachs, финансирует или способствует крупномасштабным сделкам и инвестициям для институциональных клиентов.Но это слишком упрощенное представление о том, как инвестиционные банки зарабатывают деньги. На самом деле, у того, что они делают, есть несколько аспектов.

Ключевые выводы

- Инвестиционные банки предоставляют различные финансовые услуги, включая исследования, торговлю, андеррайтинг и консультирование по сделкам M&A.

- Собственная торговля — это попытка получить прибыль за счет торговли собственным капиталом фирмы.

- Инвестиционные банки получают комиссионные и сборы за андеррайтинг новых выпусков ценных бумаг посредством размещения облигаций или IPO акций.

- Инвестиционные банки также часто выступают в роли управляющих активами для своих клиентов.

Брокерские и андеррайтинговые услуги

Как и традиционные посредники, крупные инвестиционные банки связывают покупателей и продавцов на разных рынках. За эту услугу они взимают комиссию с торгов. Торговля варьируется от простых сделок с акциями для мелких инвесторов до крупных торговых блоков для крупных финансовых учреждений.

Инвестиционные банки также предоставляют услуги андеррайтинга, когда компаниям необходимо привлечь капитал.Например, банк может купить акции при первичном публичном размещении (IPO), а затем продать акции инвесторам. Существует риск того, что банк не сможет продать акции по более высокой цене, поэтому инвестиционный банк может потерять деньги на IPO. Для борьбы с этим риском некоторые инвестиционные банки взимают фиксированную плату за процесс андеррайтинга.

Для борьбы с этим риском некоторые инвестиционные банки взимают фиксированную плату за процесс андеррайтинга.

Слияния и поглощения

Инвестиционные банки взимают комиссию за то, чтобы выступать в качестве консультантов при выделениях и слияниях и поглощениях (M&A).При выделении целевая компания продает часть своей деятельности, чтобы повысить эффективность или увеличить денежный поток. С другой стороны, приобретения происходят всякий раз, когда одна компания покупает другую. Слияния происходят, когда две компании объединяются в одно предприятие. Часто это сложные сделки, требующие значительной юридической и финансовой помощи, особенно для компаний, незнакомых с этим процессом.

Создание продуктов с обеспечением

Инвестиционные банки могут брать множество небольших ссуд, таких как ипотечные ссуды, а затем объединять их в одну ценную бумагу.Концепция в некоторой степени похожа на паевой фонд облигаций, за исключением того, что обеспеченный инструмент представляет собой совокупность более мелких долговых обязательств, а не корпоративных и государственных облигаций. Инвестиционные банки должны покупать ссуды, упаковывать и продавать их, поэтому они пытаются получить прибыль, покупая дешево и продавая по более высоким ценам на рынке.

Инвестиционные банки должны покупать ссуды, упаковывать и продавать их, поэтому они пытаются получить прибыль, покупая дешево и продавая по более высоким ценам на рынке.

Собственная торговля

При закрытой торговле инвестиционный банк размещает собственный капитал на финансовых рынках. Трейдеры, которые рискуют капиталом фирмы, обычно получают компенсацию в зависимости от результатов деятельности: успешные получают большие бонусы, а неудачливые трейдеры теряют работу.Торговля собственными средствами стала гораздо менее распространенной с тех пор, как после финансового кризиса 2007-2008 годов были введены новые правила.

Темные бассейны

Предположим, институциональный инвестор хочет продать миллионы акций, размер которых достаточно велик, чтобы сразу же повлиять на рынки. Другие инвесторы на рынке могут увидеть большой ордер, и это открывает возможность для агрессивного трейдера с высокоскоростными технологиями опередить продажу в попытке получить прибыль от предстоящего движения. Инвестиционные банки создали темные пулы, чтобы привлечь институциональных продавцов на секретные и анонимные рынки, чтобы предотвратить опережение.Банк взимает комиссию за услугу.

Инвестиционные банки создали темные пулы, чтобы привлечь институциональных продавцов на секретные и анонимные рынки, чтобы предотвратить опережение.Банк взимает комиссию за услугу.

Свопы

Инвестиционные банкиры иногда зарабатывают деньги на свопах. Свопы создают возможности для получения прибыли за счет сложной формы арбитража, когда инвестиционный банк выступает посредником в сделке между двумя сторонами, которые торгуют своими денежными потоками. Чаще всего свопы происходят, когда две стороны понимают, что они могут получить взаимную выгоду от изменения эталонного показателя, например процентных ставок или обменных курсов.

Создание рынка

Инвестиционные банки часто проводят рыночные операции, предназначенные для получения дохода за счет предоставления ликвидности на фондовых или других рынках.Маркет-мейкер показывает котировку (цену покупки и цену продажи) и получает небольшую разницу между двумя ценами, также известную как спред между ценой покупки и продажи.

Инвестиционные исследования

Крупные инвестиционные банки также могут продавать прямые исследования финансовым специалистам. Управляющие капиталом часто покупают исследования у крупных организаций, таких как JPMorgan Chase и Goldman Sachs, чтобы принимать более обоснованные инвестиционные решения.

Управление активами

В других случаях инвестиционные банки напрямую выступают в роли управляющих активами для крупных клиентов.В банке могут быть отделы внутренних фондов, в том числе внутренние хедж-фонды, которые часто имеют привлекательную структуру комиссионных. Управление активами может быть довольно прибыльным, потому что клиентские портфели велики.

Наконец, инвестиционные банки иногда вступают в партнерские отношения или создают фонды венчурного капитала или прямых инвестиций для сбора денег и инвестирования в частные активы. Идея состоит в том, чтобы купить перспективную целевую компанию, часто с большим кредитным плечом, а затем перепродать или вывести компанию на рынок после того, как она станет более ценной.

Итог

В капиталистической экономике инвестиционные банкиры играют роль в помощи своим клиентам в привлечении капитала для финансирования различных видов деятельности и развития своего бизнеса. Они являются финансовыми консультативными посредниками, которые помогают оценивать капитал и распределять его для различных целей.

Хотя эта деятельность помогает сгладить колеса капитализма, роль инвестиционных банкиров подверглась тщательному анализу, поскольку есть некоторая критика в отношении того, что им платят слишком много по сравнению с услугами, которые они предоставляют.

Прибыльность банка

Как и все предприятия, банки получают прибыль, зарабатывая больше денег, чем они платят в качестве расходов. Основная часть прибыли банка поступает из комиссионных, которые он взимает за свои услуги, и процентов, которые он зарабатывает на свои активы. Его основные расходы — это проценты, выплачиваемые по его обязательствам.

Основными активами банка являются его ссуды физическим лицам, предприятиям и другим организациям, а также ценные бумаги, которыми он владеет, в то время как его основные обязательства — это его депозиты и деньги, которые он заимствует у других банков или путем продажи коммерческих ценных бумаг. денежный рынок.

Банки увеличивают прибыль за счет использования кредитного плеча — иногда слишком большого кредитного плеча, что помогло ускорить Великую рецессию 2007–2009 годов. Прибыль можно измерить как доходность активов и как доходность собственного капитала. Благодаря левериджу банки получают гораздо большую прибыль на собственный капитал, чем на активы. Например, в 1 -м квартале 2016 года все финансовые учреждения, застрахованные FDIC, в которую входит большинство банков, получили среднюю доходность активов, равную 0,97%, тогда как рентабельность собственного капитала составила 8.62%.

Показатели прибыли: рентабельность активов и рентабельность собственного капитала

Традиционными показателями рентабельности любого бизнеса являются рентабельность активов ( ROA ) и рентабельность собственного капитала ( ROE ) .

Активы используются предприятиями для получения дохода. Ссуды и ценные бумаги являются активами банка и используются для обеспечения большей части дохода банка. Однако для предоставления ссуд и покупки ценных бумаг у банка должны быть деньги, которые в основном поступают от владельцев банка в виде банковского капитала, от вкладчиков и из денег, которые он берет в долг у других банков или продавая долговые ценные бумаги — банк. покупает активы в основном за счет средств, полученных от своих обязательств, как видно из следующего классического уравнения бухгалтерского учета:

Активы = Обязательства + Банковский капитал (Собственный капитал)

Однако не все активы могут быть использованы для получения дохода, потому что банки должны иметь наличные для удовлетворения запросов клиентов на снятие наличных.Это хранилище наличных денег хранится в его хранилищах, в других местах на его территории, таких как ящики кассиров и внутри его банкоматов, и, таким образом, не приносит процентов. Банки также должны хранить средства на своих счетах в Федеральной резервной системе, по которым до октября 2008 года проценты не выплачивались. Однако из-за наступившей в то время Великой рецессии Федеральная резервная система начала выплачивать проценты по резервам банков, хотя они намного ниже рыночных ставок. Банк также должен вести отдельный счет — резервов на возможные потери по ссудам — для покрытия возможных потерь, когда заемщики не могут погасить свои ссуды.Деньги, хранящиеся на резервном счете для покрытия убытков по ссудам, не могут считаться выручкой и, следовательно, не вносят вклад в прибыль.

Рентабельность активов определяется суммой комиссионных, которые он получает за свои услуги, и чистым процентным доходом :

| Чистый процентный доход | = | Полученные проценты по активам | — | Выплаченные проценты по обязательствам | |||||||||||||||||||||||||||||||

| = | Проценты, полученные по Ценные бумаги + ссуды | — | Проценты, выплаченные по 24 Депозиты частично зависит от спреда процентных ставок , который представляет собой среднюю процентную ставку, полученную по его активам, за вычетом средней процентной ставки, выплачиваемой по его обязательствам. Спред процентной ставки = Средняя процентная ставка, полученная по активам — Средняя процентная ставка, выплаченная по обязательствам Чистая процентная маржа показывает, насколько хорошо банк получает доход от своих активов. Высокий чистый процентный доход и маржа указывают на хорошо управляемый банк, а также на будущую прибыльность.

Рентабельность капитала для банков:

Поскольку доход рассчитывается за период времени, но активы, как фактор баланса, определяются в конкретный момент времени, средние активы используются:

(Примечание: здесь мы будем называть среднюю общую сумму активов как s подразумевают активы банка) Рентабельность собственного капитала — это то, в чем в первую очередь заинтересованы владельцы банка, потому что это доход, который они получают от своих инвестиций, и зависит не только от доходности активов, но и от общей стоимости активов. которые приносят доход.Однако, чтобы купить больше активов, банку необходимо заплатить за него либо большим объемом обязательств, либо банковским капиталом. Следовательно, если владельцы хотят получить больший доход, они предпочтут использовать пассивы, а не свой собственный капитал, потому что это значительно увеличивает их доход. Когда банк увеличивает свои обязательства по оплате активов, он использует кредитное плечо — в противном случае прибыль банка будет ограничена комиссиями, которые он может взимать, и разницей в процентной ставке. Но разброс процентных ставок ограничен тем, что банк должен платить по своим обязательствам и что он может взимать со своих активов.Поскольку банки конкурируют друг с другом за вкладчиков, а депозиты конкурируют с другими инвестициями, банки должны платить минимальную рыночную ставку для привлечения вкладчиков. Точно так же банки могут взимать только определенную плату за ссуды, поскольку существует конкуренция со стороны других банков, и предприятия могут получать ссуды, продавая долговые ценные бумаги, коммерческие ценные бумаги или облигации на финансовых рынках. Следовательно, разницы между процентными ставками невелики, поэтому банк может получить больший чистый процентный доход только за счет увеличения количества выдаваемых кредитов по сравнению с размером своего банковского капитала, что он и делает, используя кредитное плечо :

Теперь доход для владельцев легко рассчитать:

| ||||||||||||||||||||||||||||||||

Рентабельность собственного капитала может быть увеличена за счет увеличения кредитного плеча, но банки могут увеличить кредитное плечо только настолько, потому что с увеличением кредитного плеча увеличивается риск. Например, рассмотрим следующий гипотетический банк:

- Банковские активы = 100 долларов

- Банковские обязательства = 95 долларов

- Банковский капитал = 5

Это соотношение кредитного плеча 20: 1 (100 долларов / 5 долларов).Если стоимость его активов упадет всего на 5%, капитал банка будет уничтожен.

Для защиты безопасности банковской системы Федеральная резервная система ограничивает размер кредитного плеча, который банки, являющиеся депозитными учреждениями, могут использовать. Как правило, коэффициент кредитного плеча составляет от 10 до 12. Другими словами, активы банка могут быть как минимум в 10 раз больше его капитала, но не намного.

Основная причина, по которой большинство инвестиционных банков не являлись депозитными учреждениями, заключалась в том, чтобы избежать таких ограничений, чтобы они могли получать чрезмерно высокую прибыль, используя чрезвычайно высокий кредитный рычаг.Вместо того, чтобы управлять риском с помощью резервов, эти банки управляли риском с помощью своих собственных финансовых моделей. Например, Lehman Brothers использовала коэффициент левериджа более 30. При таком высоком коэффициенте левериджа стоимость его активов должна была снизиться всего на 3%, чтобы уничтожить весь капитал Lehman Brothers. Когда в 2007 и 2008 годах субстандартные заемщики начали массово объявлять дефолт по своим ипотечным кредитам, стоимость обеспеченных ипотекой ценных бумаг, которые Lehman Brothers держала в своем портфеле, резко упала.Эти крупные убытки в сочетании с чрезмерно высоким коэффициентом левериджа вынудили Lehman Brothers объявить о банкротстве в сентябре 2008 года, после 160 лет работы в сфере финансовых услуг.

Вот почему банки должны очень тщательно управлять рисками.

Процветающий инвестиционный банк довел Deutsche Bank до самого прибыльного квартала с 2014 года в первом квартале

Генеральный директор Deutsche Bank Кристиан СьюингТомас Лонес / Getty Images

Deutsche Bank показал самый прибыльный квартал с 2014 года в первом квартале 2021 года, говорится в опубликованном в среду отчете о прибылях и убытках.В значительной степени это произошло из-за инвестиционно-банковского подразделения компании, которое сообщило о росте чистой выручки на 32% за первые три месяца года.

Рост выручки инвестиционного банка в сочетании с 23% -ным скачком чистой выручки в подразделении управления активами и стабильными показателями частного и корпоративного банковского обслуживания привели к общему новому росту выручки на 14% до 7,2 миллиарда евро (8,695 миллиарда долларов). .

«Наш первый квартал является еще одним свидетельством того, что Deutsche Bank находится на правильном пути во всех четырех основных направлениях бизнеса и создает устойчивую прибыльность», — сказал Кристиан Сьюинг, генеральный директор.

Он был уверен, что банк достигнет своих целей на 2022 год, в которых основное внимание уделяется увеличению прибыли и сокращению затрат. Непроцентные расходы были снижены на 1% в первом квартале 2021 года по сравнению с первым кварталом 2020 года. Банк также сократил штат сотрудников на 3%.

Все основные предприятия, то есть инвестиционный банк, управление активами, частный банк и корпоративный банк, увеличили свою прибыль. Единица высвобождения капитала, которая не классифицируется как основной бизнес, зафиксировала положительную чистую выручку и сокращение убытков до налогообложения на 46%.

Группа сообщила о самой высокой квартальной прибыли до налогообложения с 2014 года в 1,6 миллиарда евро (1,932 миллиарда долларов), а чистая прибыль составила 1 миллиард евро (1,207 миллиарда долларов). Год назад прибыль до налогообложения составляла 206 миллионов евро (248 миллионов долларов), а чистая прибыль — 66 миллионов евро (79 миллионов долларов). Аналитики ожидали, что чистая прибыль в первом квартале этого года составит 1,298 миллиарда евро (1,57 миллиарда долларов).

Банк сократил сумму, которую он выделяет для работы с безнадежными долгами, на 86% в годовом исчислении до 69 миллионов евро (83 миллиона долларов) в квартале, начинающемся с января 2021 года.

Акции Deutsche Bank выросли на 7,32% на немецкой бирже Xetra в среду, поднявшись до 10,91 евро (13,17 доллара США).

В 2019 году Deutsche Bank объявил о сокращении своего инвестиционно-банковского подразделения после серии квартальных убытков. Подразделение инвестиционного банкинга в настоящее время несет большую часть успеха Deutsche Bank и увеличивает его прибыль. Данная тенденция является продолжением результатов банка за 2020 год.

В отличие от многих своих конкурентов, Deutsche Bank избежал последствий краха хедж-фонда Archegos, который произошел в марте и затронул ряд крупных финансовых учреждений.

Что такое инвестиционный банкинг? Определение инвестиционного банкинга, инвестиционный банкинг Значение

Определение: Инвестиционный банкинг — это особый сегмент банковских операций, который помогает частным лицам или организациям привлекать капитал и предоставлять им финансовые консультационные услуги.Они действуют как посредники между эмитентами ценных бумаг и инвесторами и помогают новым фирмам стать публичными. Они либо покупают все доступные акции по цене, оцененной их экспертами, и перепродают их общественности, либо продают акции от имени эмитента и берут комиссию с каждой акции.

Описание: Инвестиционный банкинг — один из самых сложных финансовых механизмов в мире. Они служат разным целям и бизнес-структурам. Они предоставляют различные виды финансовых услуг, такие как торговля собственными ценными бумагами или торговые ценные бумаги для своих собственных счетов, консультации по слияниям и поглощениям, которые включают помощь организациям в сделках слияний и поглощений; финансирование с использованием заемных средств, которое включает в себя ссуду фирмам для покупки активов и расчетов по приобретениям, реструктуризацию, которая включает улучшение структуры компаний, чтобы сделать бизнес более эффективным и помочь ему получить максимальную прибыль, а также новые выпуски или IPO, когда эти банки помогают новым фирмам стать публичными.

Давайте разберемся, как инвестиционный банк зарабатывает деньги, предоставляя консультации по приобретению.

Подумайте о том, как компания ABC покупает другую компанию XYZ. Компания ABC не уверена, сколько на самом деле стоит компания XYZ и каковы будут долгосрочные выгоды с точки зрения доходов, затрат и т. Д. В этом сценарии инвестиционный банк пройдет процедуру комплексной проверки, чтобы определить стоимость компании, заключите сделку, помогая ABC подготовить необходимые документы и посоветовав ей подходящие сроки заключения сделки.

Здесь инвестиционный банк работает на стороне покупателя, а некоторые другие инвестиционные банки могут работать на стороне продажи, чтобы помочь XYZ. Чем больше размер сделки, тем большую комиссию получит банк.

Bank of America, Barclays Capital, Citigroup Investment Banking, Deutsche Bank и JP Morgan являются одними из крупнейших инвестиционных банков Индии.

Как инвестиционные банки зарабатывают деньги?

Инвестиционные банки осуществляют широкий спектр деятельности. Как мы объясняли в предыдущих статьях, работа, выполняемая инвестиционными банками, совпадает с работой, выполняемой многими другими финансовыми учреждениями.Следовательно, они также зарабатывают деньги самыми разными способами. Они продают свои услуги крупным корпорациям и даже правительствам.

На протяжении многих лет инвестиционные банки подвергались тщательной проверке, поскольку считается, что они зарабатывают большие суммы денег и выдают непристойные бонусы своему высшему руководству, действуя неэтично. Инвестиционные банки могут зарабатывать огромные суммы денег, поскольку у них есть несколько источников дохода.

В этой статье мы более подробно рассмотрим некоторые потоки доходов, которые генерируются инвестиционными банками .

- Доход от андеррайтинга: Основная задача крупных инвестиционных банков — помочь частным компаниям стать публичными. Это означает, что они помогают продавать акции этих частных компаний на открытом рынке. При этом они подписывают все акции. Это означает, что они рискуют, что если эти акции не будут проданы широкой публике, они купят акции сами. Общественные вопросы обычно составляют миллионы долларов. Инвестиционные банки взимают солидную комиссию за размер выпуска.Следовательно, их комиссионные также исчисляются миллионами долларов. Однако следует отметить, что при публичном размещении используются только услуги самых крупных и авторитетных банков. Следовательно, доход от андеррайтинга сосредоточен в пределах нескольких компаний.

- Сборы за консультационные услуги: Предполагается, что инвестиционные банки лучше всех осведомлены о состоянии финансовых рынков. Это причина того, что, когда компания хочет привлечь капитал либо посредством публичного выпуска, либо иным образом, они часто следуют совету инвестиционных банкиров.

Инвестиционные банки имеют целые отделы, которые занимаются консультационной практикой. Крупные корпорации и даже правительства консультируются с этими банками о том, как лучше всего привлечь финансирование. Они советуют, какие инструменты можно использовать, на какие рынки можно выйти и даже когда наступает подходящий момент для публичного обсуждения проблемы.

Поскольку советы предоставляют некоторые из наиболее опытных инвестиционных банкиров, инвестиционные банки часто взимают высокую плату за консультации, которая зависит от количества часов работы, которые инвестиционный банкир должен был потратить.

- Торговая прибыль: Во всем мире есть много инвестиционных банков, которые имеют очень активные торговые столы. Эти инвестиционные банки часто вкладывают деньги от имени своих клиентов. Если по их советам клиент получает доход выше среднего, то инвестиционные банки берут небольшой процент от дохода выше среднего. Это часто называют комиссией за управление активами.

Аналогичным образом, многие крупные инвестиционные банки по всему миру имеют свои собственные торговые столы.Это означает, что они вкладывают свои деньги, а не деньги, принадлежащие клиентам. В этих случаях, поскольку они инвестируют свои собственные деньги, они, очевидно, являются бенефициарами прибыли, которую они получают от такой торговли. Собственные торговые банки в инвестиционных банках часто рассматривают возможности арбитража. Они пытаются получить безрисковую прибыль, используя свои передовые ноу-хау при инвестировании своих денег. Этот торговый доход также становится важным источником дохода для этих компаний.

- Секьюритизация: В последние годы инвестиционные банки открыли для себя новые источники дохода. Во многом это произошло из-за внесенных ими финансовых инноваций. Например, многие инвестиционные банки продают секьюритизированные активы. Это означает, что они покупают пулы ссуд или активов у коммерческих банков. Затем, когда пул будет готов, используются транши и другие методы повышения кредитного качества, чтобы сделать ценные бумаги более привлекательными для высокопоставленных инвесторов.

Инвестиционные банки получали огромные прибыли, покупая активы, объединяя их и транслируя их, а затем продавая их по гораздо более высокой цене . Однако такой подход сопряжен с некоторыми рисками. Например, во время кризиса субстандартного ипотечного кредитования в 2008 году многие инвестиционные банки не смогли продать активы, которые у них были на балансе. Они временно удерживали эти активы только с целью продажи. Однако из-за замораживания кредита они не смогли вовремя выгрузить активы.Многие инвестиционные банки оказались на грани банкротства из-за убытков, понесенных по этим активам.

- Гонорары за исследования: Наконец, инвестиционные банки нанимают множество аналитиков-исследователей. Это делается для того, чтобы они предоставляли клиентам этих инвестиционных банков самые свежие отчеты. Кроме того, как упоминалось выше, эти банки тоже занимаются частной торговлей. Следовательно, им также нужно использовать этот совет много раз. Эти отчеты об исследованиях, созданные инвестиционными банками, имеют большую ценность во внешнем мире из-за их опыта в этой области.Компании, а также частные лица готовы платить за доступ к этим отчетам. Это причина, по которой инвестиционные компании часто готовы платить эту комиссию. Это становится еще одним источником дохода для инвестиционных банков.

Суть в том, что у инвестиционных банков есть несколько источников дохода. Следовательно, даже если один из источников дохода иссякнет, это не означает, что это затронет всю работу инвестиционного банка. Благодаря этим диверсифицированным источникам дохода инвестиционные банки видят стабильный поток доходов.

Авторство / ссылки — Об авторе (ах)

Статья написана «Прачи Джунджа» и проверена Управляющей группой по содержанию руководства . В состав группы MSG по содержанию входят опытные преподаватели, профессионалы и эксперты в предметной области. Мы являемся сертифицированным поставщиком образовательных услуг ISO 2001: 2015 . Чтобы узнать больше, нажмите «О нас». Использование этого материала в учебных и образовательных целях бесплатно.Укажите авторство используемого содержимого, включая ссылку (-ы) на ManagementStudyGuide.

к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

к. банк точно знает, в течение которого времени он будет обладать вашими деньгами; 8 — 7.5

8 — 7.5 У них также обычно есть бизнес по управлению активами и часто есть собственные значительные инвестиционные портфели. В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше .

У них также обычно есть бизнес по управлению активами и часто есть собственные значительные инвестиционные портфели. В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше . Рентабельность собственного капитала — это прибыль банка, выраженная в процентах от собственного капитала. Чем выше, тем лучше; 10% или выше обычно считается достаточным.

Рентабельность собственного капитала — это прибыль банка, выраженная в процентах от собственного капитала. Чем выше, тем лучше; 10% или выше обычно считается достаточным.